Законодательные основы регулирования договора факторинга в российской практике: положения, проблемы, возможности Группа компаний ИНФРА-М — Эдиторум

Факторинг – одна из древнейших форм торгового кредитования, некоторые признаки которого обнаружены экспертами в торговых отношениях еще в Вавилонском царстве в эпоху царя Хаммурапи в 4-м тысячелетии до н.э. и позднее во времена Римской империи. В сравнительно современной форме факторинг появился в Средние века в Великобритании, где велась оживленная торговля с колониями. В XIX–XVII вв. в Англии факторинг получил активное развитие.

В российской практике факторинг как финансовый инструмент появился после опубликования в 1989 г. письма Госбанка СССР, согласно которому банкам разрешалось проводить «торгово-комиссионные (факторинговые) операции путем возмещения поставщику суммы (части суммы) платежа по платежному требованию». Однако в 90-х годах факторинг очень слабо развивался ввиду высокой инфляции и общей напряженности в экономической среде. Системное развитие в России факторинг приобрел к 1999 г.

Системное развитие в России факторинг приобрел к 1999 г.

В настоящее время факторинг из альтернативы овердрафту либо кредиту на пополнение оборотных средств, превращается в единственный доступный источник краткосрочного беззалогового финансирования. Для российского рынка факторинг – сравнительно новый финансовый инструмент, нормативное регулирование которого находится в процессе становления. Поэтому у фактор-фирм и кредитных организаций возникают разные проблемы, связанные с юридическим оформлением, бухгалтерским учетом, оценкой рисков и налогообложением этих операций.

Цель статьи – рассмотреть действующие на территории Российской Федерации законодательные акты, регулирующие факторинговые соглашения, выделить существующие несовершенства в законодательстве, порождающие споры по вопросу правомерности факторинговых сделок, и на основании чего изложить ряд рекомендаций, направленных на упорядочивание нормативного регулирования факторинга.

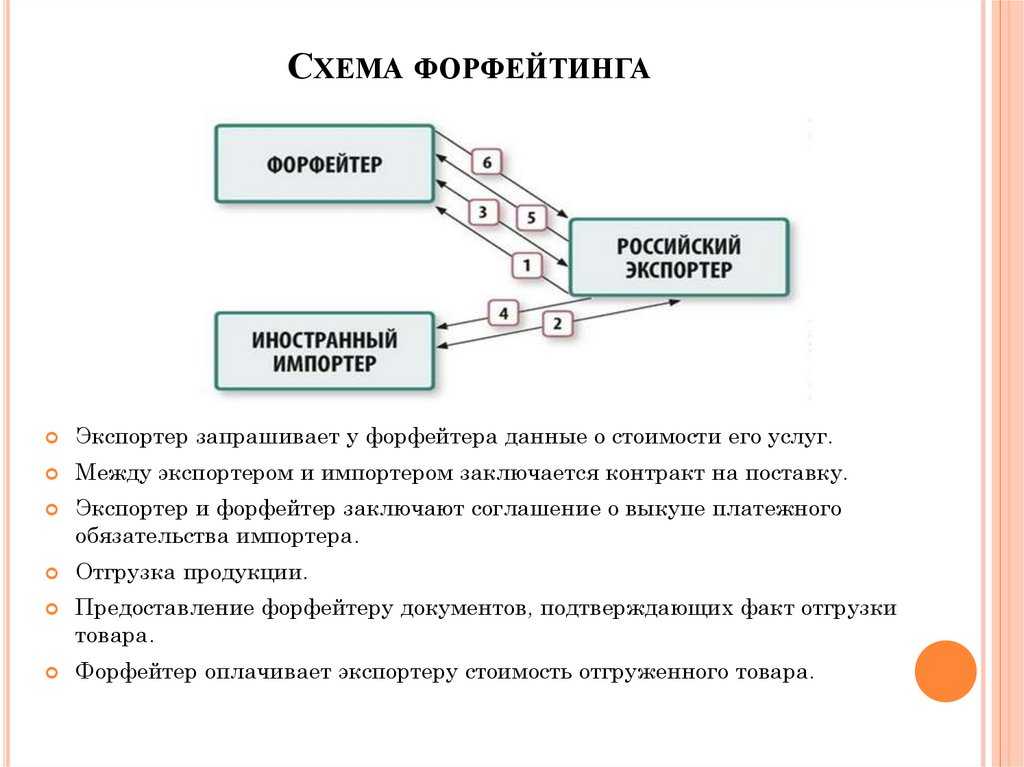

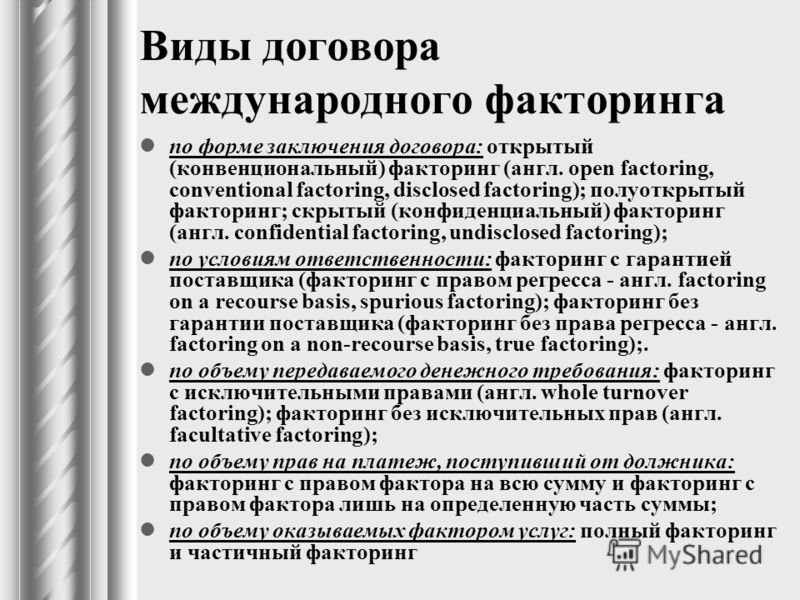

В мировой практике законодательное регулирование факторинговых операций реализуется на основе Конвенции о международном факторинге, принятой в Оттаве на конференции в мае 1988 г. Международным институтом унификации частного права. Однако изначально Россия не стала участником этого движения.

Международным институтом унификации частного права. Однако изначально Россия не стала участником этого движения.

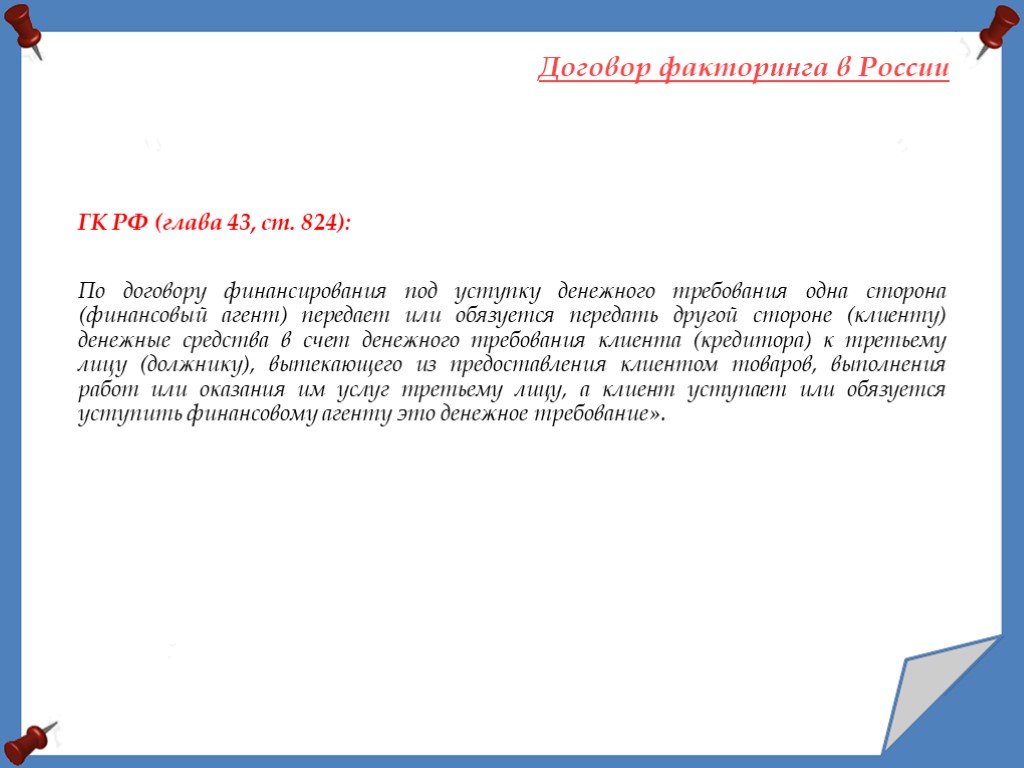

При переходе к рыночной экономике в нашей стране в 1980–1990-х гг. начали появляться новые правовые конструкции в законодательстве, связанные с операциями по уступке денежных требований. В связи с отсутствием собственного опыта и наличия наработок в международной практике правового регулирования факторинговых услуг при заключении сделок был задействован зарубежный опыт. В 1992 г. по ФЗ «О банках и банковской деятельности» факторинг был включен в состав банковских операций и сделок, а в марте 1996 г. регулирование факторинга было закреплено в части второй Гражданского кодекса РФ.

Однако при появлении факторинга в коммерческих банках России проблемой являлось отсутствие в данной сфере качественных технологий и плохая платежная дисциплина дебиторов, и результатом интеграционных процессов стало присоединение России c 1 марта 2015 г. к Конвенции о международном факторинге.

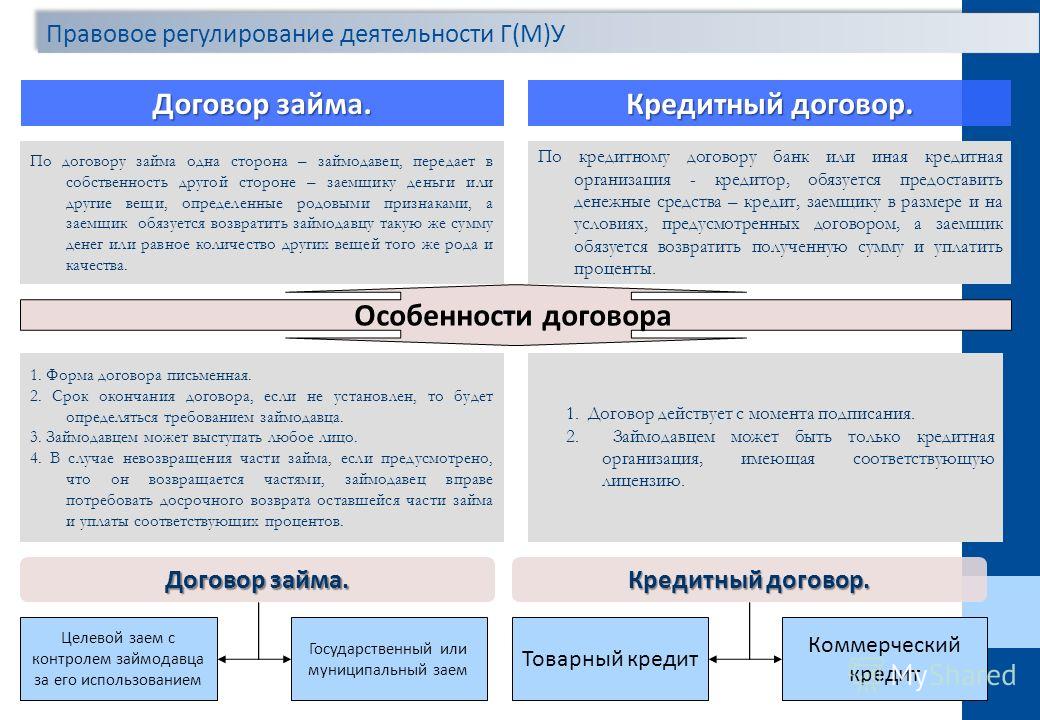

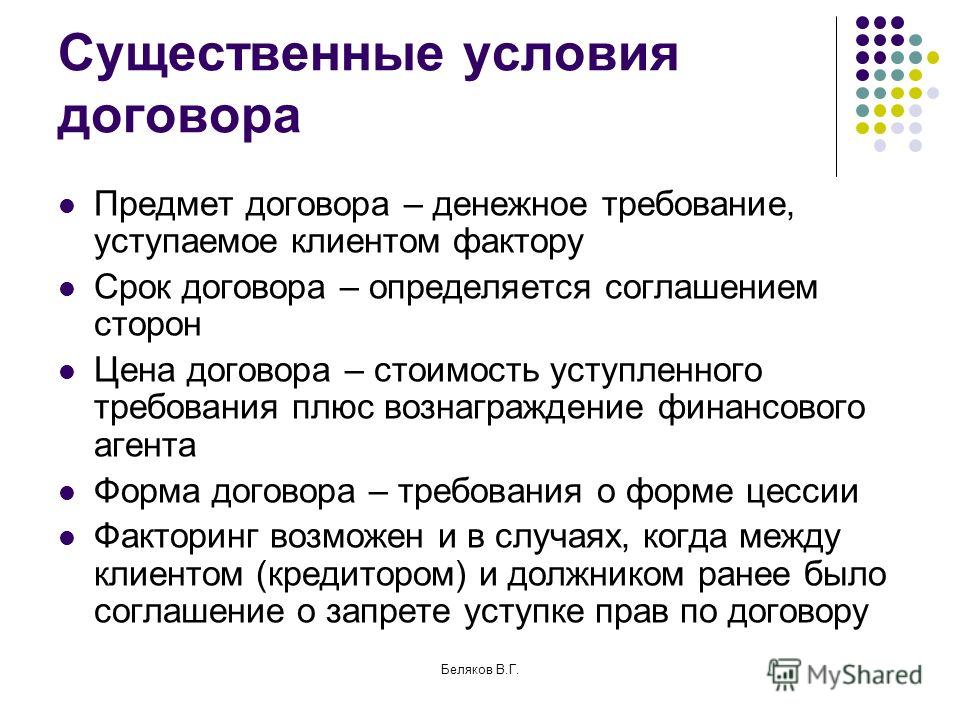

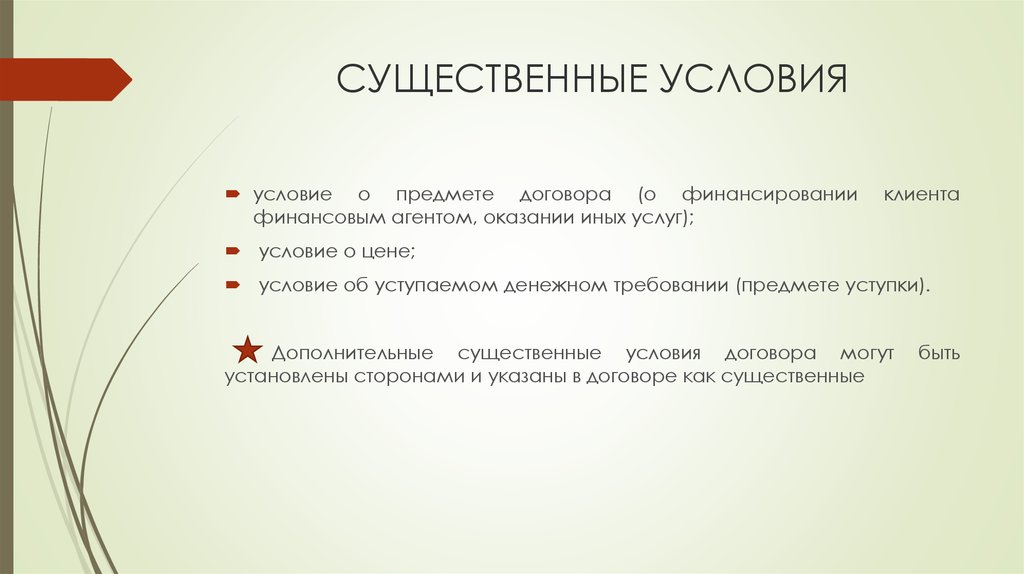

Экономическая сущность факторинга в настоящее время в отечественных нормативных документах четко не определена. Регулирование факторинговых операций отражают ст. 824–833 Гражданского кодекса РФ, закрепленные в Главе 43 «Финансирование под уступку денежного требования». Согласно этим положениям, основу взаимодействия между субъектами факторинга составляет договор, заключаемый финансовым агентом (банком или фирмой-фактором) с клиентом. Статья 824 Гражданского кодекса определяет предметом договора финансирования под уступку денежного требования факторинговые операции, проводимые на территории РФ. В ст. 825 и 826 ГК РФ сказано, что по договору факторинга финансовый агент в счет уступаемых требований клиентом обязан предоставить ему денежные средства на определенный срок на условиях платности, срочности и возвратности, а также оказать ему прочие финансовые услуги. Важно подчеркнуть, что факторинг не распространяется на физических лиц [1].

Дмитриев А.А., проанализировав научную литературу и обобщив практический опыт, сформировал следующие признаки по договору факторинга, отличающие его от иных договоров в гражданском праве:

1. Длительность отношений между финансовым агентом и клиентом (поставщиком) в рамках заключенного договора факторинга, т.е. срок действия договора, заключается на неопределенный срок, в договоре отсутствует дата окончания договора (ст. 425 ГК РФ).

Длительность отношений между финансовым агентом и клиентом (поставщиком) в рамках заключенного договора факторинга, т.е. срок действия договора, заключается на неопределенный срок, в договоре отсутствует дата окончания договора (ст. 425 ГК РФ).

2. Комплексность договора факторинга, наличие в договоре элементов кредитования (ст. 819-823 ГК РФ) и цессии (ст. 388-390 ГК РФ).

3. Осуществление текущего финансирования финансовым агентом, как по существующему требованию, так и по возможной будущей отгрузки, т.е. будущему требованию (ст. 825-829 ГК РФ).

4. Наличие реестра уступленного требования (идентифицированного денежного требования), являющегося предметом уступки и закрепленного в договоре факторинга (ст. 824, 826 ГК РФ).

5. Наличие срока финансирования со стороны финансового агента в адрес клиента (поставщика) по договору факторинга, ограниченного отсрочкой платежа на основе ранее заключенного договора поставки или купли-продажи между поставщиком и покупателем, а также наличием периода ожидания или льготного периода (при факторинге с регрессом) [7].

На наш взгляд, участники факторинговой сделки, осуществляя переуступку денежных требований на территории Российской Федерации и проводя внешнеэкономические факторинговые сделки на международном рынке, должны руководствоваться, применять и использовать нормативно-правовые документы, представленные в нижеследующей табл.

Таблица 1

Нормативно-правовое регулирование факторинговых операций

Перед началом финансирования и отражением операций в бухгалтерском учете клиент обязан предоставить финансовому агенту указанный в договоре набор первичной документации (как на бумажном носителе, так и электронном), а именно: счет-фактуру, товарную накладную, товарно-транспортную накладную, акт приема-передачи работ, услуг, спецификацию, доверенность и страховой полис. Первичный документооборот должен соответствовать требованиям финансового агента.

Далее финансовый агент проводит работу с клиентом, начисляет комиссии, НДС, переводит остатки платежей и погашает права требования по операциям факторинга. Все операции должны сопровождаться своевременным отражением соответствующих фактов в бухгалтерском учете.

Все операции должны сопровождаться своевременным отражением соответствующих фактов в бухгалтерском учете.

Ведя бухгалтерский учет факторинговых операций на территории Российской Федерации, следует руководствоваться основными принципами Федерального закона от 06.12.2011 №402-ФЗ «О бухгалтерском учете», определяющем порядок регулирования, общие требования к бухгалтерскому учету, представление бухгалтерской отчетности, организацию и ведение бухгалтерского учета на предприятиях у финансовых агентов, поставщиков и покупателей.

В бухгалтерском учете поставщиков реализация уступки денежного требования признается в составе прочих доходов, прочих поступлений от продажи иных активов, отличных от денежных средств, регулируемых ПБУ 9/99 «Доходы организации». Расходы поставщиков на выплату комиссионного вознаграждения финансовому агенту признаются в бухгалтерском учете поставщика как прочие расходы, регулируемые ПБУ 10/99 «Расходы организации».

Сроки признания доходов и расходов определяются датами подписания актов приемки работ / услуг. Признание расходов по факторинговым операциям в более ранних отчетных периодах обоснованно порождает претензии со стороны налоговых органов. Кроме того, при факторинге с правом регресса на момент формирования отчетности правомерно образование оценочных резервов в сумме минимальных потерь (в размере расходов на оплату факторинговых услуг).

Признание расходов по факторинговым операциям в более ранних отчетных периодах обоснованно порождает претензии со стороны налоговых органов. Кроме того, при факторинге с правом регресса на момент формирования отчетности правомерно образование оценочных резервов в сумме минимальных потерь (в размере расходов на оплату факторинговых услуг).

В части налогообложения операций у поставщика важно отметить следующее: при финансировании в объеме дебиторской задолженности расходом поставщика будет вознаграждение финансовому агенту; в случае реализации задолженности с убытком важно проверить, наступил ли срок платежа до уступки права требования или еще нет.

В части налогообложения операций у фирмы-фактора надо обратить внимание, что налог на прибыль определяется по общим правилам, установленным гл. 25 НК РФ; НДС начисляется на величину агентского вознаграждения или на разницу от стоимости требования, приобретаемого у клиента, и получаемой задолженности от дебитора [2].

С развитием практики факторинговых операций в РФ все более актуальным становится вопрос о совершенствовании порядка бухгалтерского учета в данном направлении. Рассмотрим методику рекомендательного характера формирования хозяйственных операций по факторингу в российской практике, отразив в табл. 2 и 3 бухгалтерский учет фактов договора факторинга у поставщика и финансового агента соответственно.

Рассмотрим методику рекомендательного характера формирования хозяйственных операций по факторингу в российской практике, отразив в табл. 2 и 3 бухгалтерский учет фактов договора факторинга у поставщика и финансового агента соответственно.

Таблица 2

Бухгалтерский учет факторинговых операций у поставщика

Таблица 3

Бухгалтерский учет факторинговых операций у финансового агента

Следует отметить, что порядок и правила ведения бухгалтерского учета факторинговых операций у поставщика и финансового агента на практике можно реализовать различными способами, так как в Плане счетов бухгалтерского учета специальные счета для учета подобных операций не предусмотрены. Автор разделяет позицию ученого [7] в части детализации аналитического учета факторинговых операций у финансового агента путем использования субсчета «Приобретенная дебиторская задолженность» к счетам 58 «Финансовые вложения», 76 «Расчеты с разными дебиторами и кредиторами».

Отсутствие четких принципов факторинговых отношений, заложенных в российских нормативно-правовых актах, приводит к разногласиям в решении различных вопросов, прямо или косвенно связанных с деятельностью финансирования под уступку денежного требования.

В частности, на практике по-разному решается вопрос о порядке привлечения к ответственности клиента по уступленному требованию за его исполнение должником, в случае, если такая ответственность (а значит, и сумма задолженности) предусмотрена условиями договора факторинга (особенно при субсидиарной ответственности сторон).

Не регламентировано, всегда ли должно быть признано надлежащим уведомление должника об уступке требования, предусмотренное ст. 830 ГК РФ и направленное до возникновения обязательства между должником и клиентом. Это означает, что не будет четкости в определении сроков возникновения в учете дебиторской и кредиторской задолженности у участников данного соглашения.

Один из вопросов, рассматривавшийся судами в российской практике, – правомерность вынесения налоговыми органами решений об отсутствии в договорах факторинга разумной деловой цели и получение налогоплательщиком необоснованной налоговой выгоды [6]. Согласно ст. 252 Налогового кодекса налогоплательщик вправе уменьшить доходы на произведенные, однако экономически оправданные расходы [2].

Согласно ст. 252 Налогового кодекса налогоплательщик вправе уменьшить доходы на произведенные, однако экономически оправданные расходы [2].

Налог на добавленную стоимость – еще один элемент, в отношении которого судами аналогично исследуется «деловая цель» [9]. Ввиду существования разных видов договоров факторинга, а также разного порядка выплаты комиссионных вознаграждений финансовому агенту, вычет НДС в этих случаях проводится тоже по-разному, порождая нестыковки в налогообложении.

Несмотря на изложенные трудности в законодательстве, объективно тормозящих распространение факторинга, следует отметить, что практика его применения в России расширяется.

Так, ключевым событием для факторингового бизнеса является решение ФНС о переходе на электронную форму УПД с 01.07.2017 г.: это мощный прорыв в плане применения безусловного факторинга любой дебиторской задолженности.

Развитие юридически значимого электронного документооборота позволяет не только повышать эффективность сотрудничества с действующими клиентами, но и создать индивидуальные предложения для крупных компаний и привлечь клиентов, ранее не использующих в своей деятельности факторинг. Интеграция с EDI-провайдерами позволяет ускорить процесс реализации сделок, минимизировать риски мошенничества, а также снизить операционные расходы клиентов и Факторов [8].

Интеграция с EDI-провайдерами позволяет ускорить процесс реализации сделок, минимизировать риски мошенничества, а также снизить операционные расходы клиентов и Факторов [8].

Однако приходится констатировать, что существенно значим для развития электронного взаимодействия субъектов факторинговых сделок вопрос снятия правовых барьеров. В частности, в российском законодательстве отсутствуют установленные требования к хранению и сохранению юридической силы электронных документов, защиты информации и уничтожению таких договоров. В целом, в настоящий момент имеет место недостаточность правовой базы, четко регулирующей электронный документооборот: действующее регулирование фрагментарно и в ряде случаев противоречиво.

На основании вышеизложенного, можем заключить, что в России более активному использованию факторинга в существенной мере препятствуют наличие несовершенной законодательной базы и нормативно-процессуальных барьеров. В частности, отсутствуют четкие принципы факторинговых отношений, заложенных в Налоговом кодексе, Гражданском кодексе РФ, Таможенном кодексе РФ; не разработано Положение по бухгалтерскому учету, регламентирующее порядок, требования ведения учета активов и обязательств, связанных с факторинговой деятельностью. Более того, не принят федеральный закон, детально описывающий правила взаимодействия субъектов факторинговой сделки, устанавливающий единую методологию, лимиты, стандарты по факторингу и определяющий возможности контроля таких сделок государством. Сдерживают развитие российского факторинга также поправки к Закону о торговле, касающиеся взаиморасчетов поставщиков с продуктовыми сетями.

Более того, не принят федеральный закон, детально описывающий правила взаимодействия субъектов факторинговой сделки, устанавливающий единую методологию, лимиты, стандарты по факторингу и определяющий возможности контроля таких сделок государством. Сдерживают развитие российского факторинга также поправки к Закону о торговле, касающиеся взаиморасчетов поставщиков с продуктовыми сетями.

Для улучшения регулирования операций по факторингу необходимо разработать Федеральный закон «О факторинге», утвердить единую нормативно-теоретическую базу, учитывающую специфику деятельности финансового агента, клиента, должника, и отвечающей требованиям РСБУ и МСФО в целом, единые базовые правила по факторингу в бухгалтерском учете и отчетности и разработать единый план счетов для всех субъектов сделки, рассмотреть вопрос со стороны органов государственной власти с целью дальнейшего поддержания и развития факторинга в регионах [7].

Важную роль для дальнейшего роста рынка факторинга сыграет изменение законодательства в области уступки госдолга по факторингу, что позволит выйти на рынок новым дебиторам-госкомпаниям и окологосударственным структурам, а также структурировать по факторингу сделки, ранее реализуемые через лизинг и кредитование.

Для развития рынка факторинга в России как альтернативного инструмента финансирования целесообразно увеличение преференций со стороны Правительства РФ по предоставлению льготных ставок, налоговых льгот, специальных программ финансирования для сегмента малого и среднего бизнеса, что, в свою очередь, будет способствовать увеличению числа участников и ускорению темпов роста российского факторинга.

Сложные вопросы заключения договора факторинга

В 2020 году объем финансирования в рамках факторинга вырос на 10% по сравнению с 2019, а годом ранее на 19% относительно 2018 года. Эксперты прогнозируют, что в нынешнем году эта тенденция продолжится. Если раньше факторинг был инструментом крупных компаний, то теперь все чаще его использует средний и малый бизнес. При этом факторинговые компании начинают вести себя как консервативные банки – навязывают клиентам свои правила игры. Но у предпринимателя всегда есть выбор, и если ему не нравится какое-то условие, его можно обсудить или найти компанию с более приемлемыми вариантами. В статье рассказываем, на что обратить внимание при выборе факторинговой компании, как правильно посчитать полную стоимость факторинга. Приводим образцы формулировок для договора и уведомления о его заключении. Показываем, какой механизм документооборота лучше сразу заложить, чтобы в будущем избежать проблем. Анализируем судебную практику.

В статье рассказываем, на что обратить внимание при выборе факторинговой компании, как правильно посчитать полную стоимость факторинга. Приводим образцы формулировок для договора и уведомления о его заключении. Показываем, какой механизм документооборота лучше сразу заложить, чтобы в будущем избежать проблем. Анализируем судебную практику.

Что такое факторинг

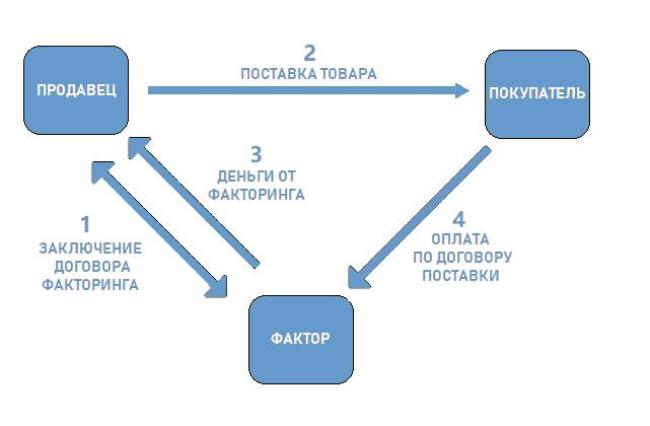

Тот, кто продает, всегда заинтересован получить оплату как можно быстрее, а тот, кто покупает, – наоборот, отсрочить платеж. Благодаря факторингу продавец может получить деньги еще до того, как ему заплатит покупатель.

Связанный материал

Знакомьтесь: договор факторинга

№ 03 / 2019

См. статью «Знакомьтесь: договор факторинга» в № 3’ 2019

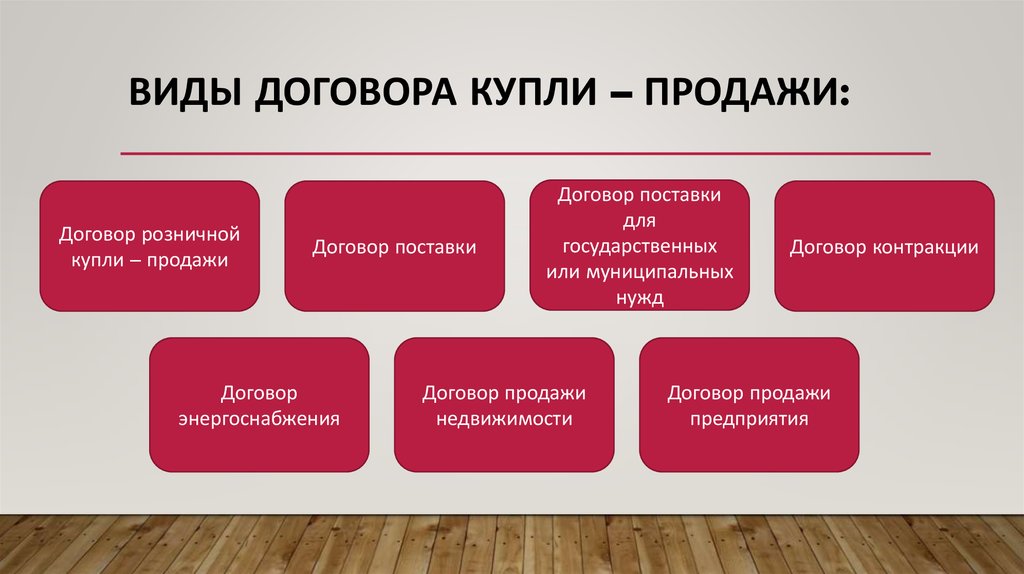

Раньше факторинг понимался как купля-продажа права требовать оплату за проданные товары, оказанные услуги или выполненные работы. Но такое определение было похоже на другой договор – уступки требования (ст. 388 ГК РФ).

388 ГК РФ).

В 2018 году в регулирующую факторинг гл. 43 ГК РФ внесли существенные изменения. Теперь факторинг – это комплекс услуг, а не просто уступка требований по денежному долгу. Благодаря факторингу клиент может не ждать срока оплаты, не напоминать должнику о необходимости оплатить счета, защитить себя от неплатежа и не тратить время на взыскание просрочки (ст. 824 ГК РФ).

Чаще всего факторинг работает так. Торговый дом продал своим поставщикам товары, согласившись, что они перечислят оплату через месяц, а то и позже. Пока не поступит оплата, торговому дому надо разобраться с арендой, заработной платой, а также закупить расходные материалы и товары. В результате оборотных средств постоянно не хватает, а к тому же приходится отслеживать сроки оплаты и напоминать о них покупателям.

Продавцу может помочь факторинг – обмен будущей выручки на деньги. Факторинговая компания оплатит за покупателей их счета. Обычно оплата происходит в сумме до 80–90% уступаемых денежных требований.

Поиск сведений в реестре Росфинмониторинга

Услуги факторинга могут оказывать как банки, так и другие коммерческие организации (ст. 825 ГК РФ). А вот ИП финансовыми агентами быть не могут.

На российском рынке есть компании, которые специализируются именно на факторинговых услугах. Если организация оказывает услуги факторинга, она обязана встать на учет в территориальном органе Росфинмониторинга 1. Банк может отказаться проводить операции с деньгами по договорам факторинга, которые заключены с финансовым агентом, если он не встал на учет в Росфинмониторинге (ст. 7 Федерального закона от 07.08.2001 № 115‑ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»).

7 Федерального закона от 07.08.2001 № 115‑ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»).

Факт учета финансового агента можно проверить на портале Росфинмониторинга – https://portal.fedsfm.ru/check-inn

Подсчет полной стоимости факторинга

Чтобы понять, какой финансовый агент предлагает более дорогие услуги факторинга, недостаточно просто сравнить прописанную в договоре плату. Дело в том, что у каждого агента своя схема финансирования, и, как правило, они взимают сразу несколько комиссий. При этом размер факторинговой комиссии и принцип ее расчета могут значительно различаться у разных компаний, так как порядок определения стоимости факторинга законодательно…

6 «подводных камней», на которые следует обратить внимание в договорах факторинга

Договоры факторинга могут содержать запутанные условия и чрезмерные сборы, которые негативно сказываются на вашем бизнесе.

Вот что нужно искать в мелком шрифте.

Вот что нужно искать в мелком шрифте.Факторинговые контракты могут вводить в заблуждение и эксплуатировать малый и средний бизнес, нуждающийся в доступе к быстрому финансированию. Факторинг счетов-фактур может показаться быстрым и простым решением для финансирования, когда ваш бизнес испытывает дефицит денежных средств. Однако, прежде чем подписать договор факторинга, очень важно убедиться, что вы понимаете, как он работает, чтобы вы могли обнаружить любые потенциальные красные флажки.

Факторинг по счетам — это форма кредитования под залог активов, при которой дебиторская задолженность компании используется в качестве залога. Договор факторинга — это соглашение о продаже ваших неоплаченных счетов со скидкой третьей стороне — также известной как факторинговая компания — в обмен на наличные авансом. Это может позволить вам получить доступ к наличным гораздо быстрее, чем ждать 60 дней или дольше для платежей клиентов. Факторинговые компании обычно авансируют от 70% до 90% суммы счета-фактуры. Они перечисляют оставшуюся сумму после оплаты счета за вычетом комиссии.

Они перечисляют оставшуюся сумму после оплаты счета за вычетом комиссии.

На первый взгляд, эти условия могут показаться привлекательными, особенно когда компании испытывают нехватку денег и нуждаются в быстром финансировании. Однако факторинговым контрактам часто не хватает прозрачности, что привязывает клиентов к долгосрочным контрактам, от которых трудно отказаться. Как и в случае любого финансового соглашения, прежде чем подписать договор факторинга, важно провести исследование. Вот шесть ключевых моментов, которые следует учитывать при заключении договоров факторинга:

1. Знайте, на какие комиссии следует обращать внимание при заключении договоров факторинга

Плата за факторинг относится к дисконтной ставке, которую факторинговые компании удерживают в качестве платежа, когда они покупают ваши счета до наступления срока их оплаты. По задумке факторинговые сборы не так-то просто вычислить. Сборы обычно рассчитываются путем применения ставки факторинга либо к сумме аванса, либо к номинальной стоимости дебиторской задолженности в зависимости от согласованной структуры ставки. Как правило, факторинговые компании взимают плату двумя способами:

Как правило, факторинговые компании взимают плату двумя способами:

Структура дневной ставки: Плата за факторинг увеличивается каждый день, когда факторинговый счет остается неоплаченным.

Многоуровневая структура тарифа: Плата за факторинг увеличивается каждые 10-30 дней после выставления счета.

В то время как факторы могут изначально предлагать выгодные тарифы и сборы, дополнительные расходы и дополнительные сборы могут увеличить фактическую стоимость сверх первоначальной цены. Обратите внимание на следующие дополнительные сборы в вашем факторинговом соглашении:

Плата за разрыв: Некоторые факторы требуют от компаний подписать контракт на гарантированный период времени. Если вы расторгнете договор до даты окончания, с вас может взиматься плата за расторжение.

Ежемесячная минимальная плата за объем: Некоторые факторинговые компании требуют, чтобы вы продолжали предоставлять им счета на определенную сумму каждый месяц. Если или когда вы не сможете выполнить этот месячный минимум, вы должны заплатить минимальную плату.

Если или когда вы не сможете выполнить этот месячный минимум, вы должны заплатить минимальную плату.

Плата за открытие или открытие счета: Это единовременная комиссия, которую некоторые факторинговые компании взимают за открытие счета и оценку вашей кредитоспособности.

Комиссия ACH или банковского перевода: Эти сборы будут применяться каждый раз, когда фактор переводит средства на ваш банковский счет. Чтобы избежать этих комиссий, вы можете узнать у факторинговой компании, можно ли перевести ваши факторные платежи непосредственно на ваш банковский счет.

Плата за услугу или «сейф»: Фактор может иметь отдельный счет для сбора платежей по счетам. Этот счет, на котором хранятся средства до тех пор, пока клиенты не оплатят счета, называется сейфом. Некоторые факторинговые компании взимают дополнительную комиссию за обслуживание этого счета.

Комиссия за проверку кредитоспособности клиента: Некоторые факторинговые компании взимают плату за проверку кредитоспособности каждого нового клиента. Если у вас большой оборот клиентов, в ваших интересах искать фактор, который либо имеет низкую комиссию за проверку кредитоспособности, либо вообще ее не имеет.

Если у вас большой оборот клиентов, в ваших интересах искать фактор, который либо имеет низкую комиссию за проверку кредитоспособности, либо вообще ее не имеет.

2. Обратите внимание на пункт об автоматическом продлении

Пункт об автоматическом продлении — это компонент договора факторинга, который позволяет фактору продлить срок вашего первоначального соглашения и продолжать выставлять вам счета, не требуя Ваше повторное одобрение.

Если вы подписываете контракт с пунктом об автоматическом продлении, вы можете оказаться на крючке до следующего срока, если не отмените его в течение указанного периода времени. Многие факторинговые соглашения автоматически продлеваются на новый срок без уведомления о расторжении — обычно от 60 до 9.0 дней до окончания первоначального срока. В этом типе факторингового контракта легко застрять, если вы не будете осторожны, особенно потому, что эти контракты могут заблокировать вас высокими штрафами за отмену.

Ищите факторинговые компании, предлагающие соглашения с оговоркой о расторжении договора в течение 30 дней, что может снизить стоимость, если вы забудете расторгнуть договор вовремя.

3. Учитывайте финансовые последствия «плавающих» дней

«Плавающие» — это ключевая переменная, которая может оказать существенное влияние на реальную стоимость факторинга счетов. Плавающий период относится к количеству времени, которое требуется фактору для применения платежей, которые он получает. Как и в банке, платежи не зачисляются на счет моментально. Как правило, период ожидания или плавания длится до трех дней, но может варьироваться в зависимости от отправленной суммы.

В финансовых отношениях с ежедневной или простой структурой процентной ставки дни с плавающей запятой не проблематичны. Однако в структурах с многоуровневой комиссией, где комиссия увеличивается по мере возрастания счета, дни с плавающей запятой могут увеличить ваши затраты на финансирование более чем на 40%. В этих структурах поплавок похож на скрытую комиссию, которую фактор использует для увеличения своей прибыли за ваш счет.

В этих структурах поплавок похож на скрытую комиссию, которую фактор использует для увеличения своей прибыли за ваш счет.

Например, если факторинговая компания взимает 1,5% за счет, выставленный от 16 до 30 дней, и 2,5% за счет, выставленный от 31 до 45 дней, а клиент платит на 28-й день, учитывая трехдневный резерв. период, счет не кредитуется до 31-го дня. Это означает, что трехдневный период ожидания поместил счет на более дорогой уровень и привел к увеличению комиссий на 66%.

Поскольку дни с плавающей запятой могут привести к более высоким затратам, обязательно проверьте факторинговые контракты на наличие этого условия в разделе соглашения, в котором описывается начисление процентов.

4. Понять, чем различаются факторинг с регрессом и без регресса

Факторинг бывает двух основных видов — с регрессом и без регресса. Факторинг с регрессом является наиболее распространенным типом и означает, что даже после того, как вы продали счет, вы по-прежнему несете ответственность за то, оплачен он или нет. Если фактор не может получить оплату по счету, вы в конечном итоге будете нести ответственность за оплату полной суммы.

Если фактор не может получить оплату по счету, вы в конечном итоге будете нести ответственность за оплату полной суммы.

При факторинге без права регресса факторинговая компания покупает счет и берет на себя риск неплатежа. Хотя факторинг без права регресса кажется лучшим вариантом, он не обязательно защищает вашу компанию от всех рисков. Обычно существуют строгие условия, и ситуации, в которых вы не несете ответственности за неуплату клиентом, очень специфичны.

Например, многие факторинговые компании предлагают без права регресса только в том случае, если клиент объявляет о банкротстве. Этот тип соглашения обычно рассматривается только как вариант для ваших клиентов с исключительным кредитным рейтингом. Клиенты с кредитоспособностью ниже среднего (с более высоким риском неплатежа), как правило, не имеют права на факторинг без права регресса.

Кроме того, факторинг без права регресса, как правило, имеет более высокие надбавки к ставкам и может даже потребовать наличия полиса кредитного страхования для покрытия фактора в случае просрочки платежа. Имея это в виду, важно учитывать, стоит ли более высокая ставка дополнительных затрат.

Имея это в виду, важно учитывать, стоит ли более высокая ставка дополнительных затрат.

5. Овладейте сложным юридическим языком при заключении договоров факторинга

Хотя факторинг может помочь быстро высвободить средства, этот процесс все же может включать некоторые незнакомые термины и трудоемкую бумажную работу. Чтобы принять взвешенное решение о том, подходит ли этот вид финансирования для вашего бизнеса, вам необходимо уметь разбирать юридические аспекты договоров факторинга.

Вот некоторые из наиболее распространенных терминов:

Срок действия: Предписывает вашей компании факторинг определенной суммы ваших счетов (часто всех) через факторинговую компанию на шесть месяцев, год или даже дольше.

Ограничение по клиенту или концентрации: Ограничение того, какая часть вашего финансирования может быть использована для оплаты счетов от одного клиента.

Дополнительный резерв: Обеспечивает дополнительную защиту фактора на случай, если вы израсходуете слишком много кредитного лимита. Многие факторы используют эти резервные деньги без подтверждающих данных в случаях, когда вы вытягиваете более 90% вашей доступности.

Многие факторы используют эти резервные деньги без подтверждающих данных в случаях, когда вы вытягиваете более 90% вашей доступности.

Факторинговый резерв: Сумма денег, которую факторинговая компания удерживает после оплаты аванса наличными по вашему счету. Если вы получаете 90% аванса, фактор сохраняет 10%. В конце концов — в зависимости от условий контракта — вы получите часть этих 10% обратно за вычетом сумм неоплаченных счетов, а также других сборов и штрафов, а также процентной ставки, взимаемой в рамках контракта.

Гарантия: Требуется, чтобы вы лично гарантировали получение вашей компанией авансов в случае, если ваш клиент не оплатит счета, которые вы передали факторинговой компании.

Неприемлемые счета: Факторинговая компания оставляет за собой право отказать в предоставлении любых счетов по любой причине. Многие факторы исключают счета-фактуры от зарубежных клиентов, клиентов, лично связанных с вами, и просроченные счета.

Кредитный лимит: Сколько в счетах-фактурах (сумма брутто) фактор будет покупать у вас за один раз.

Выкуп счетов: Когда и при каких обстоятельствах вы должны выкупить счета, проданные факторинговой компании.

Дополнительная залоговая поддержка: Любой дополнительный залог, необходимый факторинговой компании, чтобы чувствовать себя в безопасности. Это может включать залоговое удержание вашего дома, офисного помещения или другого имущества.

6. Ознакомьтесь с положениями о расторжении договора

Многие договоры факторинга содержат детали и правила, касающиеся продолжительности отношений. Долгосрочные договоры факторинга могут обязывать вас факторинговать подходящую дебиторскую задолженность в течение длительных периодов времени — обычно шесть или 12 месяцев. Даже если вы решите, что факторинг больше не является правильным шагом, вы все равно можете получить финансирование, которое вам не нужно. Поэтому крайне важно, чтобы вы понимали все последствия расторжения договора факторинга.

Поэтому крайне важно, чтобы вы понимали все последствия расторжения договора факторинга.

Вы имеете право расторгнуть договор факторинга, но обычно в договоре указывается срок действия, а также правила того, насколько заблаговременно это должно быть сделано, чтобы избежать платы за продление или аннулирование.

Почему динамическое дисконтирование является лучшим вариантом

Поскольку годовая процентная ставка часто превышает 30%, факторинг счетов-фактур является одним из самых дорогих способов увеличения денежного потока. Ему также не хватает гибкости других инновационных источников финансирования, таких как программы досрочного погашения. Например, использование программы досрочных платежей, которая предлагает динамическое дисконтирование, может помочь вам ускорить платежи клиентов и ликвидировать дефицит денежных средств — без заключения вводящего в заблуждение контракта или увеличения долга. Такие программы также стоят значительно меньше, чем услуги факторинга, и дают вам больше контроля над всем процессом.

Как факторинг, так и динамическое дисконтирование обеспечивают доступ к оборотному капиталу путем дисконтирования ваших счетов-фактур. Однако с динамическим дисконтированием вы:

Получите доступ к оборотному капиталу на ваших условиях — когда и как вам это нужно.

Получите полную сумму вашего счета заранее, за вычетом скидки.

Выберите, какие счета следует ускорить и с какой скоростью.

Сохраняйте полное право собственности на свои счета.

Платите значительно меньше комиссий.

Не брать новые долги.

Избегайте вводящих в заблуждение контрактов.

Вы заинтересованы в использовании динамического дисконтирования для ускорения движения денежных средств для вашего бизнеса? Узнайте больше или начните поиск своих клиентов уже сегодня.

Эта статья первоначально была опубликована в ноябре 2020 г. и обновлена в декабре 2022 г.

Что такое факторинговые соглашения| Условия, образец и стоимость

Когда малые предприятия предвидят увеличение своих расходов, они обращаются к стороннему финансовому учреждению и заключают соглашение, по которому они продают свои счета и быстро получают процент от стоимости счета.

Это соглашение известно как факторинговое соглашение .

Соглашение о факторинге

Когда факторинговая организация и компания решают начать процесс факторинга счетов, они заключают соглашение.

Соглашение о факторинге представляет собой финансовый договор или соглашение, в котором перечислены условия покупки неоплаченных счетов-фактур (дебиторской задолженности) компании и общие затраты.

Факторинговые соглашения обычно покрывают расходы, связанные с факторинговыми услугами, обслуживанием и расторжением договора.

Они также охватывают юридические последствия, которые связывают стороны договора факторинга, такие как финансовые штрафы или споры.

Стороны факторингового соглашения

В факторинговом соглашении участвуют три стороны:

Бизнес, продающий неоплаченные счета-фактуры или дебиторскую задолженность

Фактор или компания, предоставляющая факторинговые услуги

Клиент компании, ответственный за оплату суммы счета фактору

Стандартный процесс факторингового соглашения

На первом этапе факторинга счетов компания должна вести дела с факторинговой компанией. Это позволяет компании учитывать свою дебиторскую задолженность всякий раз, когда это необходимо.

Стандартный процесс факторинга —

Клиенты предприятия запрашивают у них товары или услуги

Компания связывается со своим фактором, чтобы они могли начать процесс проверки кредитоспособности и проверки клиента компании, чтобы обеспечить квалификацию счета-фактуры

После одобрения фактора компания завершает сделку со своим клиентом

Компания продает утвержденный счет-фактуру своему фактору и сразу же получает процент от общей суммы

Затем факторинговая компания получает право собственности на счет, обрабатывает процесс инкассации от клиента компании и переводит оставшуюся часть денег, причитающихся компании после оплаты от клиента компании

Условия договора факторинга

Малые предприятия должны знать об этих условиях при заключении договора с факторинговой компанией —

Уведомление о договоре Когда компания подписывает соглашение о факторинге, она дает фактору право на получение причитающейся суммы, которую в противном случае должна была бы взыскать компания.

Изменения счета Как только компания продает свою дебиторскую задолженность или неоплаченный счет факторинговой компании, она обязана добавить в счет своего клиента уведомление о том, что счета-фактуры проданы, а платежи должны производиться непосредственно фактору.

Любые платежи по умолчанию, сделанные неправильно в адрес небольшой компании после продажи счета фактору, полученная сумма должна быть отправлена факторинговой фирме.

Любые обновления графика, применимого к фактору поставки товаров или услуг, и изменения суммы счета-фактуры, относящиеся к клиентам компании, должны быть предоставлены факторинговой компании.

Клиентский лимит Договор факторинга имеет общую кредитную линию, предоставленную малому бизнесу факторинговой компанией. Однако фактор не хотел бы, чтобы компания связывала большую часть денежных средств в счетах-фактурах от одного клиента.

Однако фактор не хотел бы, чтобы компания связывала большую часть денежных средств в счетах-фактурах от одного клиента.

Например, если предприятию предоставлен кредитный лимит в размере 5 00 000 фунтов стерлингов, но лимит клиента составляет 4 00 000 фунтов стерлингов, то компания не может использовать весь кредитный лимит в счете-фактуре от одного клиента.

Только определенный процент лимита может поступать от отдельного клиента. Бизнес должен знать это при заключении договора с факторинговой компанией.

Неутвержденные счета и споры

Прежде чем предлагать услуги факторинга счетов, фактор должен одобрить запрос клиента. Это означает, что клиент должен считаться кредитоспособным по отношению к фактору и не несет никаких связанных с ним рисков.

Согласно соглашению, факторы имеют право преобразовать счет-фактуру в неутвержденный счет, если между вовлеченными сторонами возникнут какие-либо споры.

Большинство договоров факторинга продлевают определенный период для расчетов по счету, прежде чем объявить его неутвержденным счетом.

Минимальная годовая комиссия или комиссия за продажу Минимальная сумма, которую небольшая компания должна платить фактору в течение срока, обычно ежегодно. Компании следует с осторожностью проверять эту часть соглашения, потому что они могут быть обязаны оплатить фактор без использования их услуг.

Резервы Любая сумма, уплаченная клиентами компании фактору, будет помещена на условное депонирование на резервный счет. Это позволит компании отслеживать счета, которые были оплачены, причитаются или суммы задолженности.

Гарантии и заверения Фактор потребует от компании гарантии того, что она работает юридически и финансово хорошо, и не объявит о банкротстве.

Заявления должны быть сделаны как часть соглашения, известные как гарантии или заверения, которые обеспечивают защиту от убытков.

Это пункт для защиты фактора от убытков в случае, если компания сделает ложные заявления.

Список счетов Поскольку компания не будет учитывать все свои неоплаченные счета-фактуры, фактор ожидает, что компания детализирует все счета-фактуры, которые они хотят учесть.

Плата за договор факторинга

При заключении или расторжении договора с факторинговой компанией малые предприятия должны платить различные сборы.

- Комиссия за открытие/вытягивание При составлении или заключении договора факторинга взимается авансовый платеж, который представляет собой фиксированную ставку, которую компания должна заплатить фактору, и рассчитывается на основе общей суммы кредита компании.

Например, кредит компании составляет 2 00 000 фунтов стерлингов, а комиссия за открытие составляет 1%; Всего из первоначального финансирования будет взято 2000 фунтов стерлингов.

Плата за факторинг Сумма, выплаченная фактором по приобретенным счетам, предоставляется со скидкой, которая является частью стоимости факторинга. Помимо этого, фактор также вычитает его / ее плату за обслуживание, а затем ссужает сумму компании.

Ежемесячная/еженедельная плата На основании договора факторинга компании может потребоваться ежемесячная или еженедельная оплата за обслуживание.

Эта плата может варьироваться в зависимости от различных факторов, при этом различные контракты взимают разные проценты в разные периоды.

Плата за расторжение договора Если в какой-либо момент компания решит расторгнуть или расторгнуть договор с факторинговой компанией, она может быть обязана уплатить комиссию за расторжение, как это согласовано в условиях договора факторинга.

Преимущества и недостатки факторингового соглашения

Существуют определенные преимущества и недостатки для компании, рассматривающей факторинговое соглашение; это:

Преимущества

Быстрый доступ к деньгам для компаний, столкнувшихся с кризисом

Увеличивает оборотный капитал компании

Помогает решать такие проблемы, как ведение запасов или сокращение непредвиденных расходов

Недостатки

Компаниям придется покрывать расходы на факторинг, судебные издержки, обслуживание счетов и т.

д.

д.Выручка будет ниже в долгосрочной перспективе из-за получения ликвидности авансом для факторинга дебиторской задолженности

Соглашение может быть сложным для небольшой компании, желающей учитывать свои счета, например скрытые платежи

Важные моменты, которые следует учитывать при заключении договоров факторинга

Как и в случае любого договора, очень важно, чтобы компании знали различные особенности договора факторинга и то, как он может повлиять на бизнес. При заключении договоров факторинга необходимо учитывать некоторые моменты —

- Внимательно прочитать договор Каждый пункт, относящийся к договору факторинга, необходимо знать до заключения договора. Неожиданные или скрытые платежи могут быть упущены из виду, что в конечном итоге приведет к постоянным дополнительным расходам для компании в долгосрочной перспективе.

Поэтому тщательное изучение документа жизненно важно, чтобы компания не была связана сложным соглашением, которое стоило ей денег.

- Исследование факторинговой компании Когда компания продает свои счета-фактуры, обязательство или ответственность за получение платежа переходит к фактору, что означает, что фактор будет находиться в непосредственном контакте с клиентами компании.

Однако то, как фактор получает сумму счета от клиента, напрямую отражается на компании. Это важно провести достаточное исследование, прежде чем завершить факторинговую компанию.

Сравнение сборов Компания должна сравнить различные сборы, взимаемые различными факторинговыми компаниями, чтобы узнать, какая из них наиболее экономична для бизнеса, чтобы обеспечить приток денежных средств.

Сравнение скорости оплаты Факторинговые компании имеют разные условия оплаты и не будут платить компании сумму, когда они в ней нуждаются.

Вот почему крайне важно, чтобы компания внимательно прочитала и сравнила условия оплаты, прежде чем заключать соглашение.

д.

д.