Диверсифицируем активы по отраслям и странам: памятка для инвестора

Что такое диверсификация инвестпортфеля

Понятие диверсификации ввел экономист Гарри Марковиц при создании теории современного инвестиционного портфеля. Диверсификация означает внесение разнообразия в инвестпортфель — включение в него активов разных стран, отраслей, типов.

Стратегия диверсификации заключается в том, чтобы активы в портфеле приносили прибыль или убытки в разных ситуациях. Например, чтобы облигации были основным источником дохода в кризис, а акции — в период экономического роста.

Совмещение этих инструментов — один из популярных вариантов диверсификации рисков, позволяющий снизить просадку портфеля при проблемах на фондовом рынке.

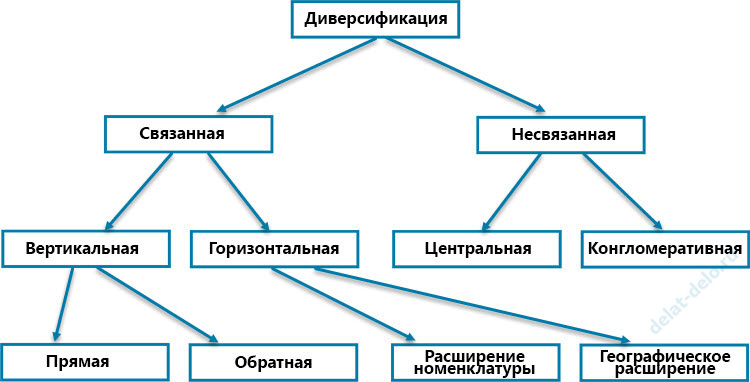

Диверсификация используется не только в инвестициях, но и в бизнесе. Например, в ритейле диверсификацией можно назвать расширение продуктовой линейки. Вместе с тем масштабирование бизнеса в другие регионы и франчайзинг — пример территориальной диверсификации бизнеса.

Виды диверсификации

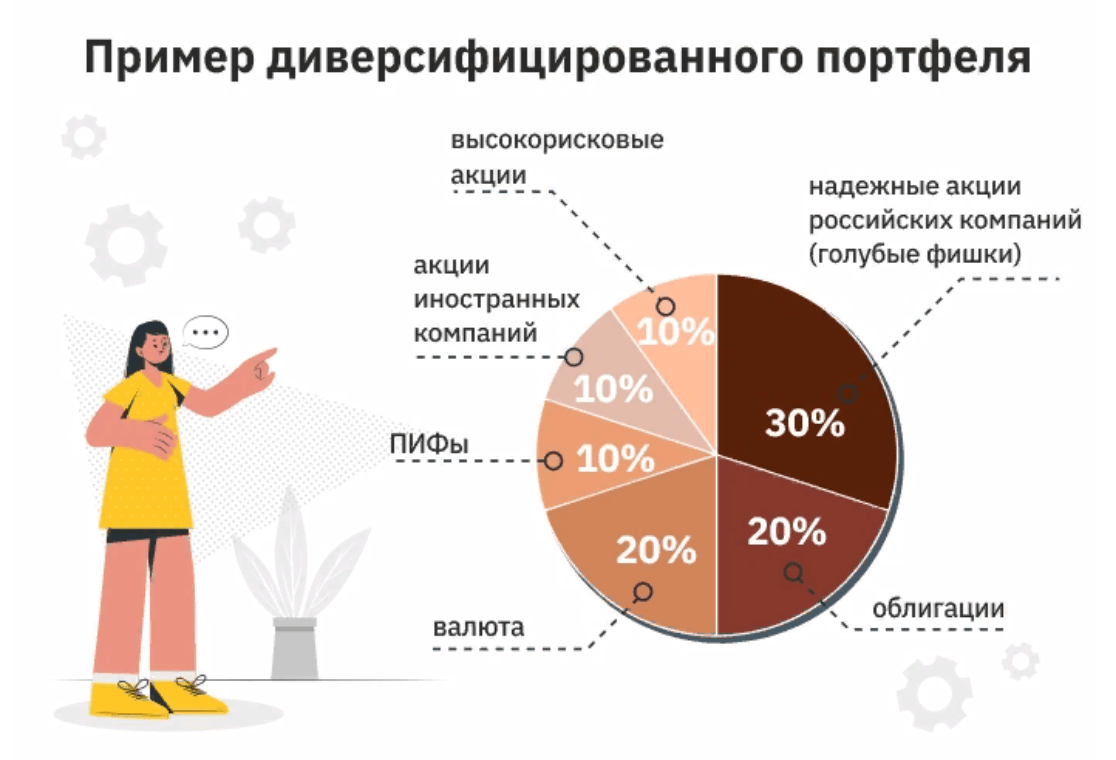

Диверсификация имеет широкое значение, но в инвестировании выделяют несколько способов разнообразить портфель и снизить риски. Диверсифицировать портфель можно с помощью инструментов от надежного брокера, например «Ак Барс Финанс». Рассмотрим подробнее каждый метод.

1. С помощью разных инструментов

Сегодня инвесторам доступно множество финансовых инструментов: акции, облигации, ETF, паевые фонды. У них разные степень риска и закономерность изменения цены. Иногда в качестве актива выделяют наличные и валюту.

Например, фонды ETF считаются изначально диверсифицированным активом, так как включают акции и облигации разных компаний. Облигации хороши тем, что дают фиксированную доходность и предсказуемые купонные выплаты.

Есть и так называемые мусорные облигации. Ставка по ним выше, чем по ОФЗ, но зачастую их выпускают компании на грани дефолта. Поэтому инвестор рискует остаться без вложений.

При совмещении акций и облигаций начинать стоит с консервативного подхода — например, соотношения 70% к 30% в пользу облигаций. В таком случае просадка по акциям максимально перекрывается купонным доходом от облигаций. Сбалансированным считается соотношение 1:1, а портфель только из акций — уже агрессивный вариант инвестиций.

В таком случае просадка по акциям максимально перекрывается купонным доходом от облигаций. Сбалансированным считается соотношение 1:1, а портфель только из акций — уже агрессивный вариант инвестиций.

Акции отличаются волатильностью, ликвидностью и другими показателями.

Обычно выделяют акции:

- Роста. По ним не выплачивают дивиденды — всю прибыль компания вкладывает в развитие, за счет чего ее бумаги должны расти в цене. Они более рискованные, но в перспективе могут принести высокую доходность.

- Акции стоимости. Обычно это бумаги большой компании, давно представленной на рынке и готовой выплачивать дивиденды. Такие бумаги не часто меняются в цене, но приносят стабильную доходность в виде дивидендов.

Сравнение доходности акций «Яндекса» и «Газпрома». Первые — типичные акции роста. С 2016 на 2019 годы они принесли доходность более 1 000 ₽ на акцию. «Газпром» за тот же период не так прибавил в цене. Февральские события 2022 обрушили акции обоих эмитентов. Но если акции «Яндекса» пришли практически к нулю, то владельцы «Газпрома» получили за это время дивиденды (Источник: ru.tradingview.com)

Но если акции «Яндекса» пришли практически к нулю, то владельцы «Газпрома» получили за это время дивиденды (Источник: ru.tradingview.com)

Наиболее выраженный эффект снижения волатильности портфеля наблюдается при небольшом количестве бумаг — до 20 акций. Тогда добавление каждой новой бумаги способно обеспечить снижение волатильности примерно на 20%.

Не стоит забывать и про другие инструменты инвестиций, например, металлические счета и банковские вклады.

2. Диверсификация рисков с помощью акций из разных стран

Диверсифицировать активы можно по акциям компаний из развивающихся и развитых экономик.

Например, фондовый рынок США — развитый. Его можно считать ведущим рынком, по показателю P/E (соотношению цены актива к получаемой прибыли) он дороже остальных.

Фондовые рынки Китая, Индии и Турции относятся к развивающимся, по показателю P/E они дешевле. Разница связана с рисками при инвестировании в развивающиеся рынки, но и доходность здесь может быть выше. Например, в 2022 году самым доходным фондовым рынком стал турецкий.

Например, в 2022 году самым доходным фондовым рынком стал турецкий.

Сравнение индекса SSE Composite (Шанхайская биржа, синий), S&P 500 (американский рынок, зеленый) и MOEX (Мосбиржа, оранжевый). Шанхайская биржа может долго не показывать значительного роста, а потом резко вырасти, как в 2015 году. В то же время американский рынок менее волатилен (Источник: ru.tradingview.com)

В качестве инструментов можно использовать акции, облигации и фонды. Существуют фонды, состав которых повторяет основной индекс рынка. На зарубежных рынках ценные бумаги делят на акции роста, дивидендные и голубые фишки (наиболее надежные и ликвидные бумаги) и т. д.

Впрочем, практика показала, что инвестиции в иностранные активы могут быть рискованными из-за внезапного обострения геополитической ситуации. Тогда проблемы возникают не только с продажей актива, но и с получением дивидендов.

Кроме того, сейчас покупка американских акций в России доступна лишь квалифицированным инвесторам, что значительно снижает возможности диверсификации. Для неквалов остается инвестирование в бумаги Гонконгской фондовой биржи.

Для неквалов остается инвестирование в бумаги Гонконгской фондовой биржи.

3. Диверсификация акций по разным секторам

Разные сектора по-разному реагируют на экономические события. Яркий пример — быстрое оживление сектора медуслуг и фармацевтики в пандемийном 2020 году. Даже в случаях с мировой рецессией какие-то сектора проседают больше, а какие-то — меньше. Например, сектора комуслуг и продуктового ритейла принято считать относительно устойчивыми в кризис.

Сравнение индексов некоторых отраслей Мосбиржи. Наименьший рост у индекса MOEXEU (электроэнергетика). Обладает сравнительно меньшей волатильностью индекс MOEXCN (потребительский сектор). Индексы MOEXMM (металлов и добычи) и MOEXOG (нефти и газа) часто имеют противоположные тенденции. Наибольшую доходность и устойчивость показывает MOEXCH (сектор химии и нефтехимии) (Источник: moex.com)

Инновационные и технологические сектора, напротив, считаются более рискованными. Но потенциально могут принести большую доходность.

В ряде случаев к изменениям может оказаться чувствителен определенный сектор. Например, в России нефтегазовая отрасль сильно зависит от решений ОПЕК и других событий, способных изменить цены на нефть или газ.

Плюсы и минусы диверсификации

Основное преимущество диверсификации портфеля — возможность снизить риски. В целом можно выделить следующие плюсы:

- Снижение несистемных рисков. Например, при сильном падении цен на нефть просядет нефтегазовая отрасль, но наличие в портфеле активов других сфер снизит общие убытки.

- Снижение волатильности инвестпортфеля. Набор из разных инструментов, стран, сфер снижает вероятность того, что цена активов будет изменяться по одной и той же тенденции. При росте одних будут падать другие и наоборот. С одной стороны, положительные изменения стоимости портфеля будут менее выраженными, с другой — просадки стоимости тоже станут менее значимыми.

Диверсификация позволяет составить портфель с наилучшим соотношением доходности и риска. Взгляды на то, каким должно быть это соотношение, зависят от ожиданий инвестора и его готовности к потерям.

Взгляды на то, каким должно быть это соотношение, зависят от ожиданий инвестора и его готовности к потерям.

Впрочем, диверсификация имеет и недостатки:

- Снижение волатильности приводит к потенциальной потере доходности. При росте одного актива вероятно падение другого, так что диверсификация может привести к снижению итоговой доходности портфеля.

- В кризис эффект диверсификации менее выражен. В этот период инвесторы избавляются от активов практически всех отраслей, а цены на них будут снижаться. Впрочем, ряд бумаг будет падать меньше других, что в итоге может снизить убытки. Например, облигации дешевеют не так сильно и продолжают приносить доход в виде купонов

Диверсификация — в первую очередь, инструмент защиты от рисков. Степень необходимости в этой защите каждый инвестор определяет самостоятельно.

Информация не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер. Помните, что ответственность за принятые инвестиционные решения несете только вы.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Президент Азербайджана: Наша программа по возобновляемой энергии имеет совершенно иную повестку

Вышла в свет 125-я книга многотомника «Ильхам Алиев. Наша цель – развитие»

Баку, 28 марта, АЗЕРТАДЖ

Мы развиваем возобновляемые источники энергии в Азербайджане не для обеспечения собственной энергетической безопасности, мы обеспечили свою энергетическую безопасность еще несколько лет назад. Сегодня Азербайджан не только обеспечивает собственные энергетические потребности, но и экспортирует сырую нефть, природный газ и электроэнергию. Наша программа по возобновляемой энергии имеет совершенно иную повестку. Во-первых, это связано с тем, что у этой отрасли огромный потенциал. Во-вторых, благодаря этому мы диверсифицируем наш экспорт. Конечно же, в результате появится новый экологически чистый сектор нашей экономики.

Эти мысли, вошедшие в 125-ю книгу многотомника «Ильхам Алиев. Наша цель – развитие», высказал Президент Азербайджана Ильхам Алиев, выступая на официальном открытии «Недели устойчивого развития Абу-Даби» в ОАЭ.

Наша цель – развитие», высказал Президент Азербайджана Ильхам Алиев, выступая на официальном открытии «Недели устойчивого развития Абу-Даби» в ОАЭ.

Как сообщает АЗЕРТАДЖ, материалы, собранные в 125-й книге многотомника, охватывают январь-февраль 2023 года. В книгу включены информация о рабочем визите Президента Ильхама Алиева в Швейцарскую Конфедерацию для участия в ежегодном заседании Всемирного экономического форума, в том числе о проведенных им встречах в Давосе, ответы на вопросы модератора панельной сессии на тему «Евразийский средний коридор: от пути до магистрали», текст интервью китайскому телеканалу CGTN (Chine Global Television Network).

В новую книгу вошли материалы об официальном визите Президента Азербайджана в Венгрию, его встречах с венгерским коллегой Каталин Новак и премьер-министром Виктором Орбаном и подписании документов, а также текст заявлений для прессы Президента Ильхама Алиева и премьер-министра Венгрии.

Одним из важных событий февраля стало проведение в Баку 9-го министерского заседания в рамках Консультативного совета по Южному газовому коридору и 1-го заседания министров Консультативного совета по зеленой энергии. Выступая на открытии мероприятия, Президент Ильхам Алиев, говоря о значении проекта «Южный газовый коридор» отметил:

Выступая на открытии мероприятия, Президент Ильхам Алиев, говоря о значении проекта «Южный газовый коридор» отметил:

«Южный газовый коридор был открыт всего чуть более двух лет назад, но уже сегодня мы говорим о расширении TANAP с 16 миллиардов до 32 миллиардов кубометров и расширении TAP с 10 миллиардов до 20 миллиардов кубометров. Это действительно демонстрирует большую потребность в альтернативных источниках энергии. Это демонстрирует большую потребность в дальнейшей диверсификации поставок энергии, и мы к этому готовы».

В книге публикуются тексты выступлений на мероприятии Президента Ильхама Алиева, а также Президента Румынии Клауса Йоханниса и комиссара Европейского Союза по энергетическим вопросам Кадри Симсон.

В новой книге читатель может ознакомиться с материалами о встрече Президента Ильхама Алиева с прибывшим с визитом в Азербайджан Президентом Египта Абдулфаттахом ас-Сиси, информацией о подписании азербайджано-египетских документов, текстами заявлений для прессы лидеров двух стран.

В издании также публикуется текст интервью Президента Азербайджана местным телеканалам.

Разрушительное землетрясение, произошедшее 6 февраля в братской Турции, глубоко потрясло азербайджанский народ. Президент Ильхам Алиев позвонил Президенту Турции Реджепу Тайипу Эрдогану и выразил соболезнования, а 8 февраля глава государства посетил посольство Турции в Баку, оставил запись в траурной книге и побеседовал с послом Джахитом Багчи.

Информацию об этом также можно найти в новом издании. Отметим, что Азербайджан первым протянул руку помощи братской стране, столкнувшейся с тяжелым бедствием. Азербайджанские спасатели и врачи спасли жизни сотен людей, а азербайджанский народ оказал большую материальную и моральную поддержку пострадавшим от землетрясения.

При подготовке 125-й книги, выпущенной издательством «Азернешр», использованы материалы Азербайджанского государственного информационного агентства (АЗЕРТАДЖ).

При обнаружении в тексте ошибки, надо ее выделить, нажав на клавиши ctrl + enter, и отправить нам

12 советов по диверсификации ваших инвестиций — Forbes Advisor INDIA

Разумные, дисциплинированные и регулярные инвестиции с раннего возраста — лучший способ позволить вашим деньгам созреть. Ключом к разумному инвестированию является диверсификация. Диверсифицированный портфель минимизирует риски при долгосрочных инвестициях. Это позволяет получить определенную сумму высокодоходных инвестиций, компенсируя возможные риски за счет более стабильных альтернатив.

Ключом к разумному инвестированию является диверсификация. Диверсифицированный портфель минимизирует риски при долгосрочных инвестициях. Это позволяет получить определенную сумму высокодоходных инвестиций, компенсируя возможные риски за счет более стабильных альтернатив.

Когда вы начинаете рано, вы также можете узнать о ценности дисциплинированных сбережений и планировать свои жизненные цели. Вы можете начать с сочетания наличных денег, акций, облигаций или государственных ценных бумаг. Как только вы почувствуете уверенность в своих решениях и накопите достаточный капитал, вы сможете продолжить диверсификацию в таких областях, как глобальные рынки и недвижимость. Вот способы, которыми вы можете диверсифицировать свои инвестиции.

1. Узнайте, почему диверсификация необходима

Диверсифицированный портфель помогает вашим общим инвестициям поглощать удары любого финансового кризиса, обеспечивая наилучший баланс для вашего плана сбережений. Но диверсификация не ограничивается только типом инвестиций или классами ценных бумаг; он также распространяется на каждый класс безопасности.

Инвестируйте в различные отрасли, процентные планы и сроки владения. Например, не вкладывайте все свои инвестиции в фармацевтический сектор, даже если он входит в число самых эффективных секторов на фоне Covid-19.пандемия. Диверсифицироваться в других секторах, которые набирают обороты, таких как образовательные технологии или информационные технологии.

2. Распределение активов

Вообще говоря, существует два основных типа инвестиций – акции и облигации. В то время как акции считаются высокорисковыми с высокой доходностью, облигации обычно более стабильны с более низкой доходностью. Чтобы свести к минимуму подверженность риску, вы должны разделить свои деньги между этими двумя вариантами. Хитрость заключается в том, чтобы сбалансировать их, найти равновесие между риском и гарантией.

Распределение активов обычно зависит от возраста и образа жизни. В более молодом возрасте вы можете рисковать своим портфелем, выбирая акции с высокой доходностью.

Хороший способ распределения — вычесть ваш возраст из 100 — это должно быть процентное соотношение акций в вашем портфеле. Например, 30-летний может держать 70% в акциях и 30% в облигациях. С другой стороны, 60-летний должен снизить подверженность риску, следовательно, соотношение акций и облигаций должно быть 40:60. Тем не менее, принимая эти решения, вам, возможно, придется учитывать семейные финансы.

Например, 30-летний может держать 70% в акциях и 30% в облигациях. С другой стороны, 60-летний должен снизить подверженность риску, следовательно, соотношение акций и облигаций должно быть 40:60. Тем не менее, принимая эти решения, вам, возможно, придется учитывать семейные финансы.

Если вы разделяете большую часть семейных расходов, вам следует быть более осторожными в своих инвестициях. Это ограничило бы сумму капитала, который вы имеете в своем распоряжении, и, следовательно, вы можете захотеть перестраховаться с более высоким уклоном в сторону облигаций.

3. Оцените качественные риски акций перед инвестированием

Вы можете свести к минимуму непредсказуемость операций с акциями, применив качественный анализ рисков перед покупкой или продажей акций. Качественный анализ рисков присваивает заранее определенный рейтинг для оценки успеха проекта. Чтобы применить тот же принцип, вы должны оценить акцию по определенным параметрам, которые указывают на ее стабильность или потенциал роста.

Эти параметры будут включать надежную бизнес-модель, добросовестность высшего руководства, корпоративное управление, ценность бренда, соблюдение нормативных требований, эффективные методы управления рисками и надежность продукта или услуг в сочетании с ее конкурентным преимуществом.

4. Инвестиции в ценные бумаги денежного рынка за наличные

Инструменты денежного рынка включают депозитные сертификаты (CD), коммерческие бумаги (CP) и казначейские векселя (T-bills). Самым большим преимуществом этих ценных бумаг является простота ликвидации. Более низкий риск также делает его безопасным вложением.

Из всех рыночных ценных бумаг казначейские векселя наиболее близки к безрисковым ценным бумагам, которые можно купить по отдельности. Выпущенные банковским регулятором Резервным банком Индии, эти государственные ценные бумаги или g-secs обеспечены центральным правительством. Они представляют собой идеальный вариант для краткосрочных инвестиций, которые гарантированно будут безопасными.

Хотя g-секунды известны своей безопасностью, они не отличаются высокой отдачей. Что делает g-sec безопасным, так это его изоляция от рыночных колебаний, но это также устраняет вероятность получения существенной прибыли, как в случае с акциями. Вы можете инвестировать в g-sec, если хотите оставить свои деньги в надежном месте на короткий срок. Вы также можете использовать его как часть своего портфеля, чтобы компенсировать другие «более рискованные» инвестиции, такие как ценные акции с высоким риском.

5. Инвестируйте в облигации с систематическими денежными потоками

Взаимные фонды считаются надежным и стабильным вариантом инвестирования. Но внутри взаимных фондов есть множество вариантов для инвестиций, накопления процентов и погашения.

Если вы хотите получить доступ к своим деньгам, даже если они заблокированы в плане сбережений, рассмотрите возможность инвестирования в взаимные фонды с систематическим денежным потоком, также называемые планом систематического снятия (SWP). В рамках этих видов инвестиций вы можете снимать фиксированную сумму ежемесячно или ежеквартально. Вы можете настроить снятие средств, выбрав фиксированную сумму или против прибыли.

В рамках этих видов инвестиций вы можете снимать фиксированную сумму ежемесячно или ежеквартально. Вы можете настроить снятие средств, выбрав фиксированную сумму или против прибыли.

Аналогичной альтернативой является план систематических переводов или STP, при котором вы можете переводить фиксированную сумму между различными взаимными фондами. STP помогает поддерживать баланс в вашем портфеле. В любом случае цель состоит в том, чтобы обеспечить доступ к инвестициям через фиксированные промежутки времени.

6. Следуйте стратегии «покупай-держи»

Инвестиционный план — это, по сути, ваш долгосрочный план сбережений. Таким образом, вы должны начать думать в долгосрочной перспективе и избегать рефлекторных реакций. Думайте о покупке и удержании вместо постоянной торговой стратегии. Это означает поддержание относительно стабильного портфеля с течением времени, независимо от колебаний рынка.

В отличие от постоянной торговли, это более пассивный подход, при котором вы позволяете своим инвестициям расти. Тем не менее, не бойтесь сокращать активы, которые слишком быстро подорожали, или занимать больше своего инвестиционного портфеля, чем требуется или разумно.

Тем не менее, не бойтесь сокращать активы, которые слишком быстро подорожали, или занимать больше своего инвестиционного портфеля, чем требуется или разумно.

7. Понимание факторов, влияющих на финансовые рынки

Прежде чем инвестировать в финансовые рынки, необходимо сначала понять факторы, влияющие на их движение. Финансовые рынки включают фондовые биржи, валютные биржи, рынки облигаций, денежные рынки и межбанковские рынки. По сути, это рынок финансовых инструментов, и, как и любой другой рынок, они функционируют на основе спроса и предложения.

Как и на любом другом рынке, на его динамику влияют внешние факторы, такие как процентные ставки и инфляция. Другое важное влияние оказывает центральный банк, Резервный банк Индии и его денежно-кредитная политика.

8. Узнайте о мировых рынках

Глобальные рынки могут принести большую прибыль за короткое время. Эти рынки обычно характеризуются чрезвычайно быстрой динамикой, когда инвестору также приходится иметь дело с многочисленными монетарными правилами. Молодому инвестору может потребоваться некоторое время, чтобы изучить его работу, понять тенденции и колебания, а также причины этих изменений. Но это может быть весьма полезным, особенно когда индийский рынок переживает устойчивый спад.

Молодому инвестору может потребоваться некоторое время, чтобы изучить его работу, понять тенденции и колебания, а также причины этих изменений. Но это может быть весьма полезным, особенно когда индийский рынок переживает устойчивый спад.

Вы можете начать с биржевого фонда (ETF) или паевого инвестиционного фонда с низкой стоимостью структуры и достаточной ликвидностью. Это позволит вам безопасно инвестировать с небольшим капиталом, давая вам прекрасную возможность наблюдать и понимать, как работает мировой рынок.

9. Периодически перебалансируйте свой портфель

Баланс важен в жизни и в инвестициях. Важно периодически проверять свой инвестиционный портфель, чтобы проверить баланс различных активов. Этот обзор должен быть основан на ваших целях и основных жизненных вехах, а также на оценке того, с чего вы начали и как далеко вы продвинулись.

Финансовый консультант может помочь вам проанализировать ваши инвестиции с точки зрения вашего образа жизни, а также порекомендует вам другие доступные варианты. Это упражнение также поможет вам более дисциплинированно относиться к своим инвестициям, не забывая при этом о ежегодном их росте. Эти два фактора в конечном итоге помогут вам принимать более обоснованные решения, а также помогут лучше понять будущие инвестиции.

Это упражнение также поможет вам более дисциплинированно относиться к своим инвестициям, не забывая при этом о ежегодном их росте. Эти два фактора в конечном итоге помогут вам принимать более обоснованные решения, а также помогут лучше понять будущие инвестиции.

10. Попробуйте дисциплинированную инвестиционную схему, такую как систематический инвестиционный план (SIP)

Если у вас есть небольшая сумма, которую вы хотите инвестировать в течение определенного времени, а не инвестировать огромную сумму за один раз, SIP является хорошим вариантом. . В соответствии с этим методом вы можете инвестировать фиксированную сумму во взаимные фонды через фиксированные промежутки времени. Он идеально подходит для тех, кто не имеет доступа к большой сумме, но может позволить себе инвестировать только небольшую сумму каждый месяц.

Вы можете начать SIP всего за 500 индийских рупий. SIP также идеально подходят для молодых инвесторов, поскольку они помогают привить дисциплину в вашей инвестиционной стратегии. Сумма инвестиций вычитается непосредственно с вашего банковского счета, что позволяет вам привыкнуть к мысли регулярно откладывать фиксированную сумму на будущее. Поскольку он основан на сложных процентах с низким общим риском, он также позволяет вашим инвестициям оставаться в безопасности.

Сумма инвестиций вычитается непосредственно с вашего банковского счета, что позволяет вам привыкнуть к мысли регулярно откладывать фиксированную сумму на будущее. Поскольку он основан на сложных процентах с низким общим риском, он также позволяет вашим инвестициям оставаться в безопасности.

Но помните, диверсификация снова является ключом. Инвестируйте в разные отрасли и форматы интересов.

11. Инвестируйте в страхование жизни

Немногие молодые люди в Индии думают об инвестировании в страхование жизни. В юности может быть трудно представить смерть, особенно если вы не женаты или не имеете других иждивенцев. Но старый совет относиться к страхованию жизни как к важному инвестиционному направлению остается верным, особенно когда вы молоды из-за низких ставок страховых взносов, которые ваша страховая компания, вероятно, предложит вам в более молодом возрасте.

Страховые компании определяют взносы в зависимости от возраста, и чем вы моложе, тем ниже ваши взносы. Страхование жизни может не принести вам пользы сейчас, но оно защитит ваших близких, когда вас не будет рядом.

Страхование жизни может не принести вам пользы сейчас, но оно защитит ваших близких, когда вас не будет рядом.

Вы также можете зарабатывать на страховании жизни, инвестируя в планы паевого страхования (ULIP), которые сочетают страхование жизни с инвестициями, привязанными к рынку. Часть суммы инвестиций идет на страховую премию, а остальная часть инвестируется в рынок. Это долгосрочный план, и раннее начало может помочь вам инвестировать в будущие этапы. Не забудьте сравнить различные ULIP, прежде чем инвестировать.

12. Помните о своих финансовых пристрастиях

Планируя свои инвестиции, вы должны помнить о предубеждениях и идеях, которые могут повлиять на ваши решения. На нас часто влияют внешние факторы, особенно склонность к риску, отношение семьи, удача и культурные убеждения.

Склонность к риску относится к уровню риска, на который вы готовы пойти, что часто зависит от семейного происхождения и культурных взглядов. Молодые люди из благополучных семей более склонны к рискованным и высокодоходным инвестициям. С другой стороны, люди со скромным прошлым с большей вероятностью будут инвестировать в безопасные портфели. Семейные установки также влияют на нашу готовность довериться фактору «удачи».

С другой стороны, люди со скромным прошлым с большей вероятностью будут инвестировать в безопасные портфели. Семейные установки также влияют на нашу готовность довериться фактору «удачи».

Еще одной уникальной характеристикой является культурное влияние, которое определяет наши инвестиции. Например, некоторые сообщества предпочитают инвестировать в золото, в то время как некоторые предпочитают инвестировать в землю.

Bottom Line

Цель инвестирования — дать вашим деньгам возможность расти и помочь вам работать над достижением других жизненных целей. Чем раньше вы начнете, тем больше времени вы сможете уделить своим инвестициям для раскрытия их потенциала.

Что еще более важно, это помогает вам привыкнуть к финансовой дисциплине, привычке экономить и разбираться в инвестиционных инструментах. Раннее начало дает вам финансовую свободу и стабильность, чтобы вы могли заниматься другими интересами и улучшать качество своей жизни.

Важность диверсификации в инвестировании

Вероятно, вы слышали пословицу: «Не кладите все яйца в одну корзину». Хотя это можно применить ко многим различным аспектам жизни, эксперты по инвестированию часто используют эту поговорку, объясняя важность диверсификации вашего портфеля.

Хотя это можно применить ко многим различным аспектам жизни, эксперты по инвестированию часто используют эту поговорку, объясняя важность диверсификации вашего портфеля.

Диверсификация — это, по сути, стратегия распределения ваших инвестиций по разным классам активов. Эти классы активов могут варьироваться от акций и облигаций до других категорий инвестиций, таких как недвижимость. Идея состоит в том, что вы не хотите вкладывать все свои деньги только в одну инвестицию, например, вкладывать все свои деньги в ценные акции с большой капитализацией или выбирать только государственные облигации.

То, как вы диверсифицируете свой портфель, может оказать большое влияние на вашу прибыль: если все сделано правильно, диверсификация может минимизировать волатильность и максимизировать возможность получения прибыли, объясняет Шон Андерсон, CFP из Дейтона, штат Огайо, и главный стратег по управлению активами в Anderson Financial Strategies.

«Каждый класс активов работает по-разному в различных экономических и финансовых условиях», — говорит Андерсон. «Итак, когда у вас есть несколько классов активов, у вас должно быть больше возможностей для того, чтобы части вашего портфеля приносили прибыль практически в любой среде».

«Итак, когда у вас есть несколько классов активов, у вас должно быть больше возможностей для того, чтобы части вашего портфеля приносили прибыль практически в любой среде».

Лучшие подборки в вашем почтовом ящике. Рекомендации по покупкам, которые помогут улучшить вашу жизнь, доставляются еженедельно. Подпишите здесь.

Думайте о диверсификации как о фруктовом киоске

Чтобы понять, почему диверсификация является хорошей инвестиционной стратегией, Грег ДеПальма, CFP из Денвера и директор консультационных услуг в Empower (ранее Personal Capital), любит отказываться от поговорки о корзине для яиц для один о фруктовой лавке. Целостное управление портфелем очень похоже на управление успешным фруктовым киоском, утверждает он.

Большинство согласится с тем, что владельцу фруктового киоска разумно продавать разные фрукты, а не только один. «Если ураган уничтожит апельсиновые рощи во Флориде, было бы полезно, если бы вы также продавали яблоки с северо-востока или бананы с Гавайев», — объясняет ДеПальма.

Целостное управление портфелем означает учет того, как один актив может компенсировать другой. Андерсон указывает, как мы недавно видели это с различными типами акций. Акции роста с большой капитализацией и акции с высокой капитализацией звучат как аналогичные классы активов, но они сильно отличались друг от друга, когда рынок был в хорошем состоянии в конце 2020 года и снова в 2021 году. 2020 г., в то время как акции стоимости превзошли акции роста в этом году. Инвестирование в оба означало, что любые потери в одном активе компенсировались прибылью в другом.

Как диверсифицировать свой собственный портфель

В наши дни довольно легко иметь разнообразный портфель. Если вы одиноки и не имеете доступа к сложным инструментам, используемым профессиональными управляющими деньгами, Андерсон рекомендует использовать робота-консультанта или индексные фонды с установленной датой, где ваши инвестиции меняются по мере приближения установленной даты выхода на пенсию.

Многие роботы-консультанты будут использовать популярную стратегию, называемую современной теорией портфеля, или MPT, которая следует за фондами, такими как S&P 500, и отдает приоритет диверсификации для минимизации риска. Робо-консультанты полагаются на недорогие взаимные фонды или биржевые фонды (ETF), которые распределяют ваши инвестиции по различным активам.

Робо-консультанты полагаются на недорогие взаимные фонды или биржевые фонды (ETF), которые распределяют ваши инвестиции по различным активам.

Одним из самых простых способов диверсификации для инвесторов является инвестирование в большое количество компаний через объединенные инвестиции, такие как взаимные фонды и ETF, или покупка достаточно большого количества отдельных ценных бумаг, объясняет ДеПальма. «Инвесторы [должны] попытаться диверсифицироваться, чтобы избежать любого риска, связанного с конкретной компанией или инвестицией», — говорит он.

Какой бы путь вы ни выбрали — самостоятельно через брокера или с помощью робота-консультанта, выбирающего средства за вас, — убедитесь, что ваш портфель построен с учетом вашей конкретной устойчивости к риску.

«Цели разных инвесторов обычно не совпадают, — говорит ДеПальма. «Молодая пара без детей, например, может попытаться максимизировать свою прибыль, понимая, что [инвестиции] могут быть более нестабильными, в то время как пенсионная пара может желать более стабильной прибыли, чтобы брать свою семью в отпуск каждые несколько лет. »

»

Робо-советники — это эффективный способ инвестирования с учетом вашей толерантности к риску. Выберите проверенные 22 различные платформы роботов-советников, и наши пять лучших вариантов предлагают вам заполнить краткую анкету о ваших целях и рисках, а затем они настраивают портфолио на основе ваших ответов. Каждое из приведенных ниже предложений предлагает недорогую диверсификацию и будет автоматически корректировать ваши инвестиции на регулярной основе (также известной как ребалансировка):

- Лучший в целом: Betterment

- Второе место: Walthfront

- Лучший для внесения крупного депозита: Charles Schwab 901 33 Лучшее для женщин: Ellevest

- Лучшее для дополнительных инвестиционных привилегий: SoFi Invest®

Вы можете прочитать нашу методологию ниже для получения дополнительной информации о том, как мы выбрали лучших роботов-консультантов.

Ознакомьтесь с подробным обзором Select личные финансы , техника и инструменты , 90 134 wellness и другие, и следите за нами на Facebook , Instagram и Twitter , чтобы быть в курсе.

Подробнее

Наша методология

Чтобы определить, какие роботы-консультанты предлагают лучшие услуги для инвесторов, компания Select рассмотрела 22 различные платформы. Затем мы сузили наш выбор, приняв во внимание следующие факторы:

- Минимум счетов

- Плата за счета, консультирование, торговлю и фонды

- Предлагаемые инвестиционные инструменты

- Выбор инвестиций

- Образовательные инструменты и ресурсы

- Поддержка клиентов 901 36

- Бонусы за регистрацию

Изучив вышеперечисленные функции, мы основывали наши рекомендации на платформах, предлагающих самые низкие сборы, самый широкий спектр вариантов инвестирования, удобство использования и любые уникальные функции, такие как доступ к консультанту-человеку.