что это такое простым языком, понятие офшор (офшорная зона) простыми словами

Понятие «офшоры» часто связывается с компаниями, непопадающими под юрисдикцию органов власти России, но имеющими право вести хозяйственную деятельность почти без ограничений. Такие фирмы обычно работают в финансовой и консалтинговой сфере, где фактически отсутствует товарооборот, но преобладают услуги для юридических и физических лиц.

Что такое «офшор» простыми словами

Термин «офшор» (от англ. offshore — «вне берега»). Дословный перевод хорошо отражает сущность бизнеса, зарегистрированного таким способом. Бизнес «выводится на острова» и становится недосягаемым для надзорных органов Российской Федерации. В странах, предоставляющих возможность регистрации компаний, государственные пошлины оказываются основным источником пополнения бюджета. Это характерно для островных карликовых государств.

«Офшоры» способны снизить налоговую нагрузку на предприятие.

Понять, в чем смысл «офшоров» станет проще, если ознакомиться с перечнем ключевых преимуществ:

- Простая регистрация новой компании.

- Низкий уровень налогообложения вплоть до работы без оплаты налогов.

- Возможность сохранить анонимность настоящего владельца предприятия.

- Независимость от политического строя государства, где ведется деятельность.

Государству не очень интересна деятельность подобных структур, ведь налоги платятся в той стране, где зарегистрировано предприятие. Если фирма создана на Кипре, то платить их она будет там же. Это и есть главная особенность «офшорных зон».

Функции «офшорных зон»

Вынуждает регистрировать бизнес в «офшорах», как правило, нежелание его владельцев соглашаться с условиями, предлагаемыми государством. Мотивация может быть разной — от попытки уйти от высоких налогов до стремления обеспечить максимальную закрытость коммерческой информации.

Большинство предпринимателей ждут от «офшоров» повышения рентабельности бизнеса.

Типовые функции «офшорных зон»:

- Инвестирование.

Создаются инвестиционные каналы в рискованные рынки.

Создаются инвестиционные каналы в рискованные рынки. - Международная торговля. Минимальное налогообложение создает благоприятную почву для привлечения больших потоков денежных средств и дешевых кредитов.

- Регистрация воздушных/водных судов. Особой популярностью пользуются Панама, Сейшелы, Бермуды, Багамы.

- Банкинг. Многие «офшорные зоны», например, Каймановые острова или Багамы, предоставляют услуги банковского лицензирования.

- Страхование. В этой сфере деятельности лидером являются Бермуды. Значительное снижение налоговой нагрузки делает перевод страховых фирм в «офшоры» весьма популярным.

Регистрируют организации в той зоне, где предоставляются более благоприятные условия по ведению конкретного бизнеса, но следует иметь в виду возможность настороженного отношения партнеров к такому способу ведения бизнеса. В некоторых случаях «офшоры» способны навредить совместному делу, если, например, определенный регистратор попал в черные списки.

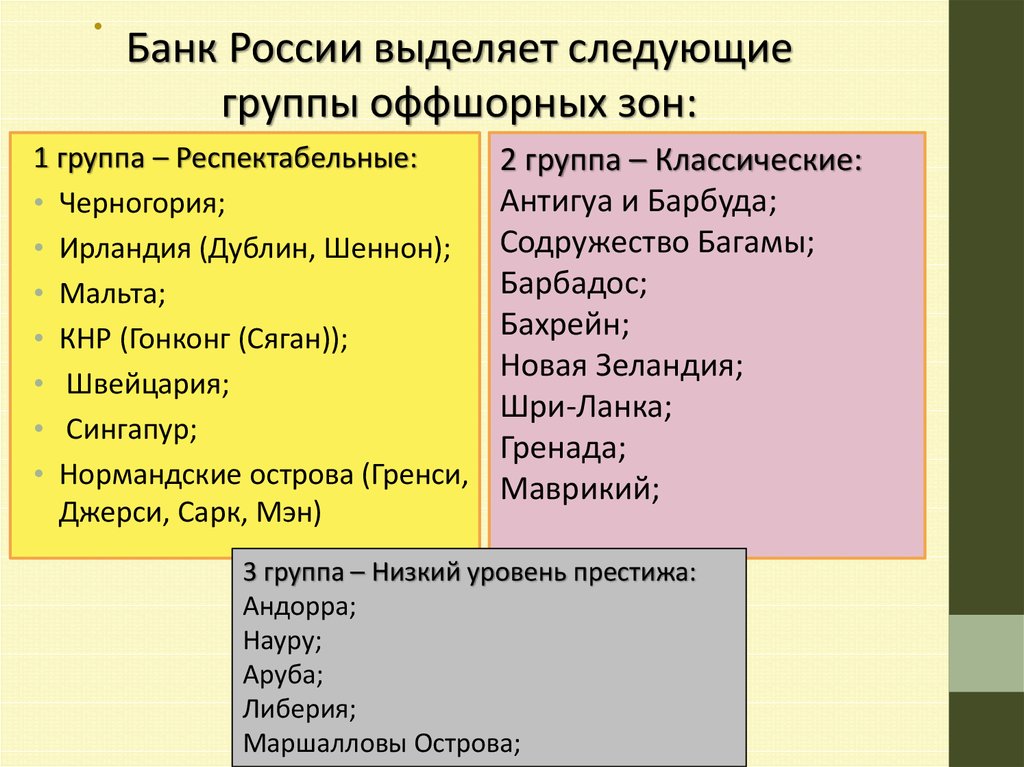

Классификация «офшорных зон»

Все «офшорные зоны» принято разделять на следующие категории:

- Классические. Обеспечивают полное освобождение от налогов на доходы, которые получены вне «государства-регистратора». Классические примеры — Сейшелы, Белиз, Панама. При ведении деятельности на территории Российской Федерации в «офшорах» не требуется предоставлять отчеты.

- С пониженным налогообложением. Популярны для регистрации бизнеса тех стран, где налогообложение значительно превышает ставку в 10%. Такие «офшоры» требуют ведения бухгалтерского учета, поэтому репутация фирм, созданных в них, выше.

Существует еще одна категория государств, формально не являющихся «офшорами», но предоставляющих налоговые льготы юридическим лицам.

Классические «офшорные схемы»

Популярность перевода бизнеса в «офшорные зоны» связана с простотой применения этих фирм в различных направлениях деятельности. Независимо от того, выбрана ли торговая сфера или консалтинг, работа компании способна принести заметно больше прибыли, чем при традиционной регистрации на территории Российской Федерации.

От грамотного применения возможностей «офшоров» зависит прибыльность бизнеса.

Типовые схемы использования «офшоров» выглядят так:

- «Офшорная» компания является учредителем/акционером еще одной организации. На условиях выплат дивидендов второе юридическое лицо может располагаться и вести предпринимательскую деятельность в любой стране мира.

- Торговля в сфере импорта/экспорта. Несмотря на наличие наценки на реализуемые товары, организация не оплачивает налоги, т.

к. основной бизнес локализуется вне «государства-регистратора».

к. основной бизнес локализуется вне «государства-регистратора». - Инвестиционная сфера. Привлеченные денежные средства могут вкладываться без ограничений в любое направление бизнеса (собственное или стороннее).

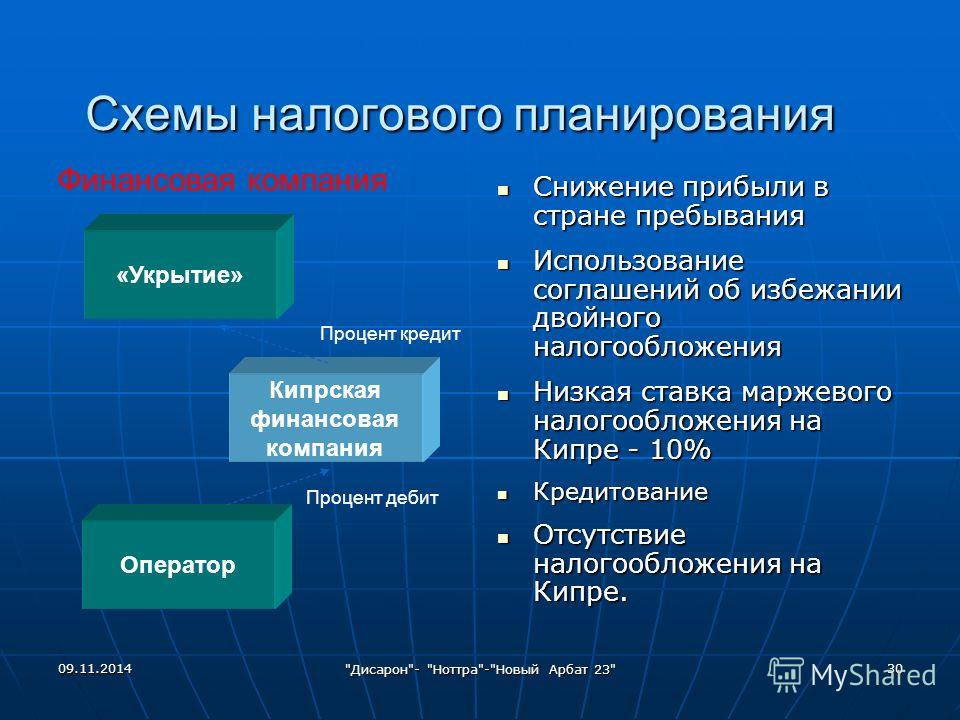

Сюда же можно отнести судовладельцев и собственников парка авиатранспорта. Перевод в «офшоры» таких компаний упрощает выход на международный рынок, получение дешевых кредитов на закупку новых судов и самолетов. При работе в сфере услуг для предприятия открываются горизонты по снижению налогов даже в условиях «офшоров» вроде Кипра. На выполненные работы их уровень можно значительно снизить за счет учета затрат конкретной фирмы.

Подводные камни «офшоров»

При выборе места регистрации новой компании или подборе варианта для перевода давно существующей фирмы стоит предварительно обдумать целый перечень вопросов. Один из них — наличие «черных списков» «офшоров» в Министерстве налогов и сборов России в иных государствах. Следует сразу определить, где будет развиваться бизнес. Если не предусмотреть этого, можно столкнуться с отказами банков в кредитовании и в других моментах.

Если не предусмотреть этого, можно столкнуться с отказами банков в кредитовании и в других моментах.

Бизнес может оказаться убыточным, если выбрать неудачную «офшорную юрисдикцию».

Неблагоприятными странами для регистрации предприятия, с точки зрения Минфина, считаются:

- Либерия.

- Лихтенштейн.

- Андорра.

- Анжуйские острова.

- Аруба.

- Вануату.

- Науру.

В этих странах не стоит регистрировать компанию, если планируется поддержка банков. Если владельцу предприятия важна высокая репутация его бизнеса, стоит заострить свое внимание на следующих респектабельных «офшорных зонах» — Гонконг, Сингапур, остров Мэн, Черногория, Швейцария, Ирландия, Мальта, Нормандские острова.

На уровне международной политики выделяют иные категории стран. Преимущественно акцентируют внимание на вопросах принятия мер по борьбе с «отмыванием» денег или по воспрепятствованию финансирования терроризма. Формально перечень этих стран нельзя считать «черным списком», он лишь разделяет государства в соответствии с имеющимся в них законодательством в отношении «офшоров» и нелегальной деятельности.

Формально перечень этих стран нельзя считать «черным списком», он лишь разделяет государства в соответствии с имеющимся в них законодательством в отношении «офшоров» и нелегальной деятельности.

Как открыть компанию в «офшоре»

Если все риски и преимущества взвешены, можно начинать регистрационные действия в отношении собственного бизнеса. Первым этапом станет подбор названия предприятия с уникальным написанием и произношением. Высокая популярность «офшоров» затрудняет этот процесс из-за большого количества зарегистрированных фирм. При совпадении либо придется придумать иное название, либо подобрать другую юрисдикцию.

Помимо озвученных, существует еще несколько обязательных моментов:

- Наименование организации должно прямо указывать на форму собственности или наличие/отсутствие ограничений в ответственности.

- Нельзя применять в названии слова, указывающие на банковскую, фондовую или страховую деятельность, если создается бизнес в иных сферах.

- При изменениях названия сначала потребуется одобрение регистратора, после чего можно проводить собрание учредителей и менять документацию.

- Размер уставного капитала напрямую влияет на сумму регистрационной пошлины, поэтому его стараются заявлять большим, чтобы уменьшить ежегодную оплату.

- Бухгалтерская отчетность в большинстве «офшорных зон» допускается в свободной форме.

Необходимо позаботиться о наличии юридического адреса, на который будут направляться запросы налоговых органов и других инстанций. Наиболее простым вариантом создания предприятия считается обращение в специализированные фирмы, оказывающие данные услуги. После регистрации компании можно вести самостоятельную деятельность без обращения к ним вплоть до решения перерегистрации/ликвидации юридического лица.

Законодательство РФ и «офшоры»

Существует статистика — более половины частного капитала размещено в «офшорных зонах». Такая тенденция вынуждает страны, включая Россию, предпринимать попытки по контролю деятельности граждан, которые становятся владельцами такого бизнеса, ведь налог на прибыль они платят вне государства, а проживают в нем, претендуя на социальные гарантии.

Отдельного закона об «офшорах» не существует. Регулирование налогообложения компаний с иностранной юрисдикцией происходит по №376-ФЗ от 24.11.2014 года, в котором определены понятия контролируемой иностранной организации и контролирующего лица. Если фирма не может причисляться к налоговым агентам РФ, то в качестве «вторых» в обязательном порядке признается физическое лицо или организация (оба резиденты России).

Помимо налогового законодательства, к деятельности «офшорных» организаций в полной мере применяются нормативные акты по противодействию легализации тех прибылей, которые, по предположению государства, могут быть получены преступным путем. Это также относится к контролю оборота валютных средств.

Избежать двойного налогообложения позволяет наличие заключенного соглашения между РФ и 80 странами. На территории Российской Федерации действует приказ Минфина №108н о внесении ряда «офшорных зон» в «черный список», на деле это юрисдикции, скрывающие данные о финансовых операциях любых компаний, зарегистрированных на их территории. Текст документа постоянно обновляется, как и перечень внесенных в него «офшоров».

Текст документа постоянно обновляется, как и перечень внесенных в него «офшоров».

Оффшорные зоны, описание юрисдикций • Юнивайд

Главная → Описание юрисдикций

1 Классические оффшорные зоны

2 Компании в Европе

3 Низконалоговые и иные юрисдикции

Выбор юрисдикции для регистрации компании («оффшорной зоны») — один из ключевых вопросов международного налогового планирования, требущий анализа многочисленных факторов, связанных как с регистрацией самой компании, так и открытием банковского счета.

Классические оффшорные зоны

Сейшелы

от $900

Белиз

от $1100

Панама

от $1950

Британские Виргинские Острова

от $2050

Основные характеристики «классических» оффшорных компаний:

- они освобождены от уплаты налогов при условии, что они не ведут свою деятельность на территории страны регистрации,

- финансовая отчетность не предоставляется в государственные органы (при этом сейчас в большинстве оффшорных зон компании должны осуществлять ведение и хранение бухгалтерских записей),

- компании обязаны уплачивать фиксированную ежегодную пошлину.

Иные оффшорные зоны: Каймановы острова, Маршалловы острова, Сент-Винсент и Гренадины, Сент-Китс и Невис.

Что такое оффшорная зона?

Оффшорная зона — это государство (или его часть), где действует льготный или нулевой режим налогообложения для компаний определенного типа. Классические оффшоры традиционно гарантировали конфиденциальность информации о бенефициарных владельцах, директорах и владельцах компаний. При этом в последние годы наблюдается устойчивые тенденции повышению уровня прозрачности в деятельности оффшоров. Появляются дополнительные требования к отчетности и хранению финансовых документов компаний.

Компании в Европе

Латвия

от €500

Кипр

от €2000

Великобритания

по запросу

Ирландия

от €1250

Гибралтар

по запросу

Оншоры (on-shore) — это государства с обычным (или высоким) налогообложением. Они могут использоваться максимально широко в международном налоговом планировании, в частности, в агентских схемах, при построении холдинговых структур, а также для применения договоров об избежании двойного налогообложения.

Иные юрисдикции: Австрия, Болгария, Венгрия, Дания, Литва, Лихтенштейн, Люксембург, Мальта, Нидерланды, Польша, Чехия, Швейцария, Эстония.

Низконалоговые и иные юрисдикции

Гонконг

от $1800

Сингапур

от €2800

Объединенные Арабские Эмираты

от $7000

Канада

от $1680

Низконалоговые юрисдикции и оншоры имеют высокий авторитет в международном сообществе, не рассматриваются в качестве оффшоров, но при соблюдении определенных условий могут быть использованы в безналоговом (низконалоговом) режиме. Для таких компаний требуется ведение бухгалтерского учета, сдача налоговой отчетности, а в некоторых случаях — аудит.

Иные юрисдикции: Грузия, Китай (КНР), Маврикий, США.

Мы сотрудничаем с прямыми регистрационными агентами в большинстве оффшорных зон и низконалоговых юрисдикций, что позволяет нам осуществлять регистрацию компаний в минимальные сроки и на выгодных условиях. Предлагаемые нами юрисдикции для регистрации компании тщательно отобраны по многочисленным критериям.

Предлагаемые нами юрисдикции для регистрации компании тщательно отобраны по многочисленным критериям.

Учредительные документы оффшорных компаний составляются квалифицированными адвокатами (юристами) в полном соответствии с нормами местного законодательства. Предоставляемый нами комплект документов компании достаточен для полноценного ведения деятельности и открытия счета в большинстве банков.

Зарегистрировать компанию можно в течение нескольких дней, оформление полного комплекта документов компании занимает в среднем 2-3 недели. В некоторых случаях возможно приобретение готовой оффшорной компании, документы которой могут быть оформлены в кратчайшие сроки.

- Смотреть все юрисдикции и цены

Оцените эту страницу!

[Всего: 11 Средний: 4.8]

Остались вопросы? Свяжитесь с нами сейчас

Что такое оффшорный банкинг | Международное банковское дело — HSBC EXPAT

\ N

Числовой список

\ N

\ N

- \ N

- Элемент 1 \ N

- Элемент 2 \ N

- Этюд 3 \ N

\ N

\ n»},»fixedtermdepositearlyclosure»:{«name»:»fixedtermdepositearlyclosure»,»anchor»:»fixedtermdepositearlyclosure»,»html»:»Обратите внимание, что за досрочное снятие средств взимается комиссия, информация о которой указана в наших Условиях. & Условия и тарифы сборов. Частичный вывод средств не допускается. В зависимости от того, когда был сделан вывод и сумма депозита, вы можете получить обратно меньше, чем изначально вложили.»},»gvgt-real-time-exchange-rates»:{«name»:»gvgt-real-time-exchange- ставки»,»якорь»:»gvgt-обменные курсы в реальном времени»,»html»:»

& Условия и тарифы сборов. Частичный вывод средств не допускается. В зависимости от того, когда был сделан вывод и сумма депозита, вы можете получить обратно меньше, чем изначально вложили.»},»gvgt-real-time-exchange-rates»:{«name»:»gvgt-real-time-exchange- ставки»,»якорь»:»gvgt-обменные курсы в реальном времени»,»html»:»

Для большинства валют мы сообщаем обменный курс в режиме реального времени до того, как вы сделаете перевод. Для стран и регионов с законодательством о наземной торговле мы указываем ориентировочный курс, поскольку обмен возможен только после того, как перевод дойдет до банка-получателя.

\n

Стоимость валюты постоянно меняется, поэтому мы не можем гарантировать прибыль или нести ответственность за какие-либо убытки.

\n»},»taxreportingresponsibility»:{«name»:»taxreportingresponsibility»,»anchor»:»taxreportingresponsibility»,»html»:»Проценты выплачиваются без вычета налога. Вы обязаны сообщать о доходах в соответствующие налоговые органы. Однако все проценты, которые вы зарабатываете на своих счетах, могут подлежать отчетности в соответствующие налоговые органы.»},»annualrate»:{«name»:»annualrate»,»anchor»:»annualrate»,»html»:»Available по балансовым переводам, сделанным в течение 60 дней после открытия счета от эмитентов, не входящих в группу HSBC. Это предложение может быть отозвано в любое время.»},»balancetransfer»:{«name»:»balancetransfer»,»anchor»:»balancetransfer»,»html»:»Перевод баланса должен быть осуществлен в течение 60 дней с момента открытия счета. Ко всем переведенным остаткам будет применяться комиссия в размере 1,4%.»},»mortgagedisclaimer»:{«name»:»mortgagedisclaimer»,»anchor»:»mortgagedisclaimer»,»html»:»Кредитование зависит от статуса. Ваше имущество может быть конфисковано, если вы не будете вносить платежи по ипотечному кредиту. Все ипотечные кредиты подчиняются критериям статуса и приемлемости.»},»exchangerate»:{«name»:»exchangerate»,»anchor»:»exchangerate»,»html»:»Текущие обменные курсы будут предоставлены между часами работы рынок Гонконга в понедельник утром (по местному времени) и закрытие рынка Нью-Йорка в пятницу днем (по местному времени) — за исключением государственных праздников и неожиданного закрытия.

Однако все проценты, которые вы зарабатываете на своих счетах, могут подлежать отчетности в соответствующие налоговые органы.»},»annualrate»:{«name»:»annualrate»,»anchor»:»annualrate»,»html»:»Available по балансовым переводам, сделанным в течение 60 дней после открытия счета от эмитентов, не входящих в группу HSBC. Это предложение может быть отозвано в любое время.»},»balancetransfer»:{«name»:»balancetransfer»,»anchor»:»balancetransfer»,»html»:»Перевод баланса должен быть осуществлен в течение 60 дней с момента открытия счета. Ко всем переведенным остаткам будет применяться комиссия в размере 1,4%.»},»mortgagedisclaimer»:{«name»:»mortgagedisclaimer»,»anchor»:»mortgagedisclaimer»,»html»:»Кредитование зависит от статуса. Ваше имущество может быть конфисковано, если вы не будете вносить платежи по ипотечному кредиту. Все ипотечные кредиты подчиняются критериям статуса и приемлемости.»},»exchangerate»:{«name»:»exchangerate»,»anchor»:»exchangerate»,»html»:»Текущие обменные курсы будут предоставлены между часами работы рынок Гонконга в понедельник утром (по местному времени) и закрытие рынка Нью-Йорка в пятницу днем (по местному времени) — за исключением государственных праздников и неожиданного закрытия. Переводы, сделанные в нерабочее время, будут основываться на самых последних обменных курсах на момент закрытия из Нью-Йорка, Лондона или Гонконга, в зависимости от обстоятельств, и включают дополнительную надбавку к предоставленному обменному курсу.»},»premieronly»:{«name» :»premieronly»,»anchor»:»premieronly»,»html»:»Недоступно для предварительных учетных записей.»},»interestratesindicative»:{«name»:»interestratesindicative»,»anchor»:»interestratesindicative»,»html «:»Процентные ставки указаны только для ознакомления и могут изменяться.»},»interestcalculation»:{«name»:»interestcalculation»,»anchor»:»interestcalculation»,»html»:»Проценты рассчитываются ежедневно и выплачивается ежемесячно.»},»fixedtermdepositcurrencyavailability»:{«name»:»fixedtermdepositcurrencyavailability»,»anchor»:»fixedtermdepositcurrencyavailability»,»html»:»Счета с фиксированным сроком депозита могут быть временно недоступны в определенных валютах из-за государственных праздников.» },»cashwithdrawal»:{«name»:»cashwithdrawal»,»anchor»:»cashwithdrawal»,»html»:»Выплата наличных кроме транзакций, связанных с азартными играми, и мы будем взимать комиссию за наличные в размере 2,99% от минимальной суммы аванса (3,00 фунта стерлингов).

Переводы, сделанные в нерабочее время, будут основываться на самых последних обменных курсах на момент закрытия из Нью-Йорка, Лондона или Гонконга, в зависимости от обстоятельств, и включают дополнительную надбавку к предоставленному обменному курсу.»},»premieronly»:{«name» :»premieronly»,»anchor»:»premieronly»,»html»:»Недоступно для предварительных учетных записей.»},»interestratesindicative»:{«name»:»interestratesindicative»,»anchor»:»interestratesindicative»,»html «:»Процентные ставки указаны только для ознакомления и могут изменяться.»},»interestcalculation»:{«name»:»interestcalculation»,»anchor»:»interestcalculation»,»html»:»Проценты рассчитываются ежедневно и выплачивается ежемесячно.»},»fixedtermdepositcurrencyavailability»:{«name»:»fixedtermdepositcurrencyavailability»,»anchor»:»fixedtermdepositcurrencyavailability»,»html»:»Счета с фиксированным сроком депозита могут быть временно недоступны в определенных валютах из-за государственных праздников.» },»cashwithdrawal»:{«name»:»cashwithdrawal»,»anchor»:»cashwithdrawal»,»html»:»Выплата наличных кроме транзакций, связанных с азартными играми, и мы будем взимать комиссию за наличные в размере 2,99% от минимальной суммы аванса (3,00 фунта стерлингов). Если вы совершаете транзакцию в валюте, отличной от фунта стерлингов (иностранной валюте), мы также взимаем комиссию за транзакцию, отличную от фунта стерлингов, в размере 2,99% от суммы транзакции.»},»trackerrate»:{«name»:» trackerrate»,»anchor»:»trackerrate»,»html»:»Курс выше базовой ставки Банка Англии.»},»gvgt-supported-currencies»:{«name»:»gvgt-supported-currencies» ,»anchor»:»gvgt-supported-currencies»,»html»:»Валюты, поддерживаемые Global View и Global Transfers: AED, AUD, BHD, CAD, CFH, CNY, CZK, DKK, EUR, GBP, HKD, INR, JPY, KWD, MXN, NOK, NZD, OMR, PLN, QAR, RUB, SAR, SEK, SGD, SKK, THB, TRY, USD, ZAR. Обратите внимание, что каждая страна может поддерживать переводы не во всех валютах из этих стран. Например, переводы из США можно осуществлять только в долларах США.»},»fxdisclaimer»:{«name»:»fxdisclaimer»,»anchor»:»fxdisclaimer»,»html»:»Стоимость валюты постоянно меняется, поэтому мы не можем гарантировать прибыль или нести ответственность за любые убытки.»},»world-selection-risk-level-1″:{«name»:»world-selection-risk-level-1″,»anchor» :»уровень риска-выбора мира-1″,»html»:»

Если вы совершаете транзакцию в валюте, отличной от фунта стерлингов (иностранной валюте), мы также взимаем комиссию за транзакцию, отличную от фунта стерлингов, в размере 2,99% от суммы транзакции.»},»trackerrate»:{«name»:» trackerrate»,»anchor»:»trackerrate»,»html»:»Курс выше базовой ставки Банка Англии.»},»gvgt-supported-currencies»:{«name»:»gvgt-supported-currencies» ,»anchor»:»gvgt-supported-currencies»,»html»:»Валюты, поддерживаемые Global View и Global Transfers: AED, AUD, BHD, CAD, CFH, CNY, CZK, DKK, EUR, GBP, HKD, INR, JPY, KWD, MXN, NOK, NZD, OMR, PLN, QAR, RUB, SAR, SEK, SGD, SKK, THB, TRY, USD, ZAR. Обратите внимание, что каждая страна может поддерживать переводы не во всех валютах из этих стран. Например, переводы из США можно осуществлять только в долларах США.»},»fxdisclaimer»:{«name»:»fxdisclaimer»,»anchor»:»fxdisclaimer»,»html»:»Стоимость валюты постоянно меняется, поэтому мы не можем гарантировать прибыль или нести ответственность за любые убытки.»},»world-selection-risk-level-1″:{«name»:»world-selection-risk-level-1″,»anchor» :»уровень риска-выбора мира-1″,»html»:»

World Selection 1 классифицируется HSBC как риск 1 «Низкий риск».

\n

World Selection 1 управляется HSBC Global Asset Management (UK) Limited и нацелен на более низкий уровень инвестиционного риска путем инвестирования в фонды, стоимость которых, вероятно, будет колебаться меньше, чем у фонда с более высоким риском. Эти средства могут приносить больший доход, чем вложения наличными, с целью не отставать от инфляции. Фонды с низким уровнем риска могут упасть в цене ниже суммы, которую вы инвестировали.

\n»},»mortgageapr»:{«name»:»mortgageapr»,»anchor»:»mortgageapr»,»html»:»Общая стоимость по сравнению с другими ипотечными кредитами на основе 100 000 фунтов стерлингов на 25 лет.» },»инвестиции-вверх-вниз»:{«name»:»инвестиции-вверх-вниз»,»якорь»:»инвестиции-вверх-вниз»,»html» :»Стоимость капитала и доход от любых инвестиций могут как уменьшаться, так и увеличиваться, и вы можете не вернуть всю вложенную сумму.»},»monthlyrate»:{«name»:»monthlyrate»,»anchor «:»monthlyrate»,»html»:»Ставка, которую вы фактически получаете, будет зависеть от нашей оценки ваших обстоятельств. «},»world-selection-risk-level-2»:{«name»:»world-selection -уровень-риска-2″,»якорь»:»уровень-риска-выбора-мира-2″,»html»:»

«},»world-selection-risk-level-2»:{«name»:»world-selection -уровень-риска-2″,»якорь»:»уровень-риска-выбора-мира-2″,»html»:»

World Selection 2 классифицируется HSBC как риск 2 «от низкого до среднего риска».

\n

World Selection 2 управляется HSBC Global Asset Management (UK) Limited и нацелен на более низкий уровень инвестиционного риска путем инвестирования в фонды, стоимость которых, вероятно, будет колебаться меньше, чем у фонда с более высоким риском. Эти средства могут приносить больший доход, чем вложения наличными, с целью не отставать от инфляции. Фонды с низким и средним риском могут упасть в цене ниже суммы, которую вы инвестировали.

\n»},»dailylimits»:{«name»:»dailylimits»,»anchor»:»dailylimits»,»html»:»Дневные лимиты установлены по умолчанию, но их можно уменьшить с помощью нашего онлайн-инструмента лимитов на переводы. Обратите внимание, что после уменьшения лимита вам нужно будет позвонить в наш специальный контакт-центр, чтобы снова увеличить его. «},»onepoll-survey»:{«name»:»onepoll-survey»,»anchor»:» onepoll-survey»,»html»:»Опрос по заказу OnePoll. Размер выборки составил 2000 взрослых британцев в возрасте от 18 до 55+. Полевые работы проводились с 11 по 14 июня 2021 года. Опрос проводился онлайн. Цифры были взвешены и репрезентативны для всех взрослых Великобритании (в возрасте 18+).»},»introductoryrate»:{«name»:»introductoryrate»,»anchor»:»introductoryrate»,»html»:»Для нового HSBC Только для клиентов банковских кредитных карт.»},»variablerate»:{«name»:»variablerate»,»anchor»:»variablerate»,»html»:»Проценты, которые вы платите, являются базовой ставкой Банка Англии в размере 4% по состоянию на 3 февраля 2023 г. плюс процентная ставка для отслеживания.»},»global-money-transfer-eligibility»:{«name»:»global-money-transfer-eligibility»,»anchor»:»global-money-transfer -eligibility»,»html»:»Глобальные денежные переводы могут осуществляться только между соответствующими счетами HSBC локально или глобально в участвующих странах/территориях и зависят от наличия поддерживаемых валют.

«},»onepoll-survey»:{«name»:»onepoll-survey»,»anchor»:» onepoll-survey»,»html»:»Опрос по заказу OnePoll. Размер выборки составил 2000 взрослых британцев в возрасте от 18 до 55+. Полевые работы проводились с 11 по 14 июня 2021 года. Опрос проводился онлайн. Цифры были взвешены и репрезентативны для всех взрослых Великобритании (в возрасте 18+).»},»introductoryrate»:{«name»:»introductoryrate»,»anchor»:»introductoryrate»,»html»:»Для нового HSBC Только для клиентов банковских кредитных карт.»},»variablerate»:{«name»:»variablerate»,»anchor»:»variablerate»,»html»:»Проценты, которые вы платите, являются базовой ставкой Банка Англии в размере 4% по состоянию на 3 февраля 2023 г. плюс процентная ставка для отслеживания.»},»global-money-transfer-eligibility»:{«name»:»global-money-transfer-eligibility»,»anchor»:»global-money-transfer -eligibility»,»html»:»Глобальные денежные переводы могут осуществляться только между соответствующими счетами HSBC локально или глобально в участвующих странах/территориях и зависят от наличия поддерживаемых валют. «},»gma-fx-rates»:{ «name»:»gma-fx-rates»,»anchor»:»gma-fx-rates»,»html»:»Мы используем комбинацию факторов, чтобы предоставить пользователям Global Money Account конкурентоспособные коэффициенты конверсии, указанные для вас на момент совершения перевода. Вы получите обменный курс HSBC, прежде чем завершить транзакцию. Эта скорость обновляется каждые 90 секунд для приведения в соответствие с рыночными обменными курсами. Обменный курс HSBC включает стоимость HSBC и маржу конвертации иностранной валюты.»},»aergrossinterest»:{«name»:»aergrossinterest»,»anchor»:»aergrossinterest»,»html»:»

«},»gma-fx-rates»:{ «name»:»gma-fx-rates»,»anchor»:»gma-fx-rates»,»html»:»Мы используем комбинацию факторов, чтобы предоставить пользователям Global Money Account конкурентоспособные коэффициенты конверсии, указанные для вас на момент совершения перевода. Вы получите обменный курс HSBC, прежде чем завершить транзакцию. Эта скорость обновляется каждые 90 секунд для приведения в соответствие с рыночными обменными курсами. Обменный курс HSBC включает стоимость HSBC и маржу конвертации иностранной валюты.»},»aergrossinterest»:{«name»:»aergrossinterest»,»anchor»:»aergrossinterest»,»html»:»

AER (Годовой Эквивалентная ставка) — это условная процентная ставка, которая показывает, какой была бы валовая ставка, если бы проценты выплачивались и начислялись каждый год.

\n

Валовая ставка представляет собой процентную ставку до вычета налога, применимого к процентам по сберегательным счетам.

\n»},»expat-disclaimer»:{«name»:»expat-disclaimer»,»anchor»:»expat-disclaimer»,»html»:»

Продукты и услуги HSBC Expat доступны только в юрисдикциях, где и когда они могут быть законно предложены нами. Материал на этих страницах не предназначен для использования лицами, находящимися или проживающими в юрисдикциях, которые ограничивают наше распространение этого материала. Любой, кто получает доступ к этим страницам, должен знать о любых соответствующих ограничениях и соблюдать их. Не все продукты или услуги, упомянутые на этом веб-сайте, будут доступны для жителей всех стран или регионов.

Материал на этих страницах не предназначен для использования лицами, находящимися или проживающими в юрисдикциях, которые ограничивают наше распространение этого материала. Любой, кто получает доступ к этим страницам, должен знать о любых соответствующих ограничениях и соблюдать их. Не все продукты или услуги, упомянутые на этом веб-сайте, будут доступны для жителей всех стран или регионов.

\n

Ваша налоговая ситуация будет зависеть от ваших личных обстоятельств, и мы рекомендуем вам получить независимую налоговую консультацию. Любая налоговая информация основана на нашем понимании действующего и предлагаемого законодательства и практики. Законодательство и практика могут быть изменены.

\n»},»eea»:{«name»:»eea»,»anchor»:»eea»,»html»:»Европейская экономическая зона, где вы можете платить в валюте, включает Австрию, Бельгию, Болгарию, Хорватию , Кипр, Чехия, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Италия, Исландия, Ирландия, Латвия, Литва, Лихтенштейн, Люксембург, Мальта, Норвегия, Нидерланды, Польша, Португалия, Румыния, Испания, Словакия , Словения и Швеция. «},»world-selection-risk-level-3»:{«name»:»world-selection-risk-level-3″,»anchor»:»world-selection-risk-level- 3″,»html»:»

«},»world-selection-risk-level-3»:{«name»:»world-selection-risk-level-3″,»anchor»:»world-selection-risk-level- 3″,»html»:»

World Selection 3 классифицируется HSBC как риск 3 «средний риск».

\n

World Selection 3 управляется HSBC Global Asset Management (UK) Limited и ориентирован на средний уровень инвестиционного риска путем инвестирования в фонды, стоимость которых может колебаться в большей степени, чем в фонде с более низким уровнем риска, но менее фонд повышенного риска. Эти фонды предлагают потенциал для большей доходности с течением времени, чем фонды с меньшим риском. Фонды со средним риском, вероятно, будут иметь более сильные колебания стоимости в краткосрочной перспективе, чем фонды с более низким риском, и могут упасть в цене ниже суммы, которую вы инвестировали.

\n»},»местные и банкоматные сборы»:{«name»:»местные и банкоматные сборы»,»якорь»:»местные и банкоматные сборы» «,»html»:»Могут взиматься местные сборы и сборы за использование банкоматов. «},»source-unified-nations»:{«name»:»source-united-nations»,»anchor»:»source-united-nations» ,»html»:»Источник: Организация Объединенных Наций (ООН): Глобальная динамика населения»},»account-disclaimer»:{«name»:»account-disclaimer»,»anchor»:»account-disclaimer»,»html» :»

«},»source-unified-nations»:{«name»:»source-united-nations»,»anchor»:»source-united-nations» ,»html»:»Источник: Организация Объединенных Наций (ООН): Глобальная динамика населения»},»account-disclaimer»:{«name»:»account-disclaimer»,»anchor»:»account-disclaimer»,»html» :»

Ваш банковский счет иностранца будет находиться в Джерси, Нормандские острова, безопасной оффшорной юрисдикции и одном из ведущих в мире и лучше всего регулируемых международных финансовых центров, признанных Организацией экономического сотрудничества и развития (ОЭСР).

\n

Возможно, мы не сможем предлагать учетные записи во всех странах и регионах.

\n»},»pensionadvice»:{«name»:»pensionadvice»,»anchor»:»pensionadvice»,»html»:»Обратите внимание, что HSBC не консультирует по пенсиям. Вы можете получить информацию о своих пенсиях у пенсионеров, но вам следует поговорить со специалистом по пенсиям, если вам нужна консультация.»},»quotedrate»:{«name»:»quotedrate»,»anchor»:»quotedrate»,» html»:»Тариф на 3 февраля 2023 г. Тариф может быть изменен.»},»callcentre»:{«name»:»callcentre»,»anchor»:»callcentre»,»html»:»

Тариф может быть изменен.»},»callcentre»:{«name»:»callcentre»,»anchor»:»callcentre»,»html»:»

Мы можем отслеживать и записывать звонки, чтобы помочь нам улучшить наши услуги и в целях безопасности.

\n

Чтобы узнать, как мы используем вашу личную информацию, ознакомьтесь с нашим Уведомлением о конфиденциальности.

\n»},»investmentscaveat»:{«name»:»investmentscaveat»,»anchor»:»investmentscaveat»,»html»:»Пожалуйста, помните, что стоимость инвестиций не гарантируется, и вы не можете вернуть сумма, которую вы вложили, и любой доход, полученный от них, может как расти, так и падать. Это также может произойти в результате изменений обменных курсов валют, особенно в случаях, когда ценные бумаги хранятся за границей или когда инвестиции конвертируются из одной валюты в другую. Мы всегда рекомендуем рассматривать любые инвестиции как среднесрочные и долгосрочные, по крайней мере, на пять лет.»},»source-schroders»:{«name»:»source-schroders»,»anchor»:»source -schroders»,»html»:»Источник: Schroders: Global Investor Study 2020″},»investment-article-disclaimer»:{«name»:»investment-article-disclaimer»,»anchor»:»investment-article- заявление об отказе от ответственности»,»html»:»

HSBC Bank plc, филиал в Джерси подготовил эту статью на основе общедоступной информации на момент подготовки из источников, которые он считает надежными, но не проводил независимой проверки такой информации.

\n

HSBC Bank plc, филиал в Джерси и Группа HSBC не несут ответственности за любые убытки, ущерб, обязательства или другие последствия любого рода, которые вы можете понести или понести в результате, в результате или в связи с вашим использование или опора на эту статью. Содержание этой статьи может быть изменено без предварительного уведомления. HSBC Bank plc, филиал в Джерси и группа HSBC не дают никаких гарантий, заявлений или гарантий в отношении точности, своевременности или полноты этой статьи.

\n

Эта статья не является инвестиционным советом или рекомендацией, а также не предназначена для продажи инвестиций или услуг, а также для подстрекательства к покупкам или подписке на них. Эта статья не должна использоваться в качестве основы для любого решения о налогообложении, имуществе, трастах или наследственном планировании. Вы не должны использовать или полагаться на эту статью при принятии каких-либо инвестиционных решений. HSBC Bank plc, филиал в Джерси и группа HSBC не несут ответственности за такое использование или доверие с вашей стороны.

HSBC Bank plc, филиал в Джерси и группа HSBC не несут ответственности за такое использование или доверие с вашей стороны.

\n

Любая отображаемая рыночная информация относится к прошлому и не должна рассматриваться как показатель будущих рыночных показателей.

\n

Если у вас есть какие-либо вопросы относительно содержания этой статьи, вам следует проконсультироваться со своим профессиональным консультантом в вашей юрисдикции.

\n»},»cashwithdrawals»:{«name»:»cashwithdrawals»,»anchor»:»cashwithdrawals»,»html»:»С клиентов, использующих кредитные карты, будет взиматься комиссия за выдачу наличных. В отличие от покупок, проценты начисляются с даты, когда транзакции применяются к вашей учетной записи, до получения платежа. Банкоматы сторонних производителей могут взимать комиссию за транзакцию, которая будет отображаться на экране во время снятия средств.»},»financial-planning-disclaimer»:{«name»:»financial-planning-disclaimer»,»anchor» :»financial-planning-disclaimer»,»html»:»Nominee – это административная служба, а не служба управления активами. Услуга распространяется не на все страны, и некоторые инвестиции исключены, например, акции/фонды, торгуемые на фондовом рынке, банковские депозиты и некоторые схемы коллективного инвестирования. Заявки на перевод текущих или будущих инвестиций в сервис будут оцениваться в индивидуальном порядке.»},»sterlingtransactions»:{«name»:»sterlingtransactions»,»anchor»:»sterlingtransactions»,»html»:»К валюте фунта стерлингов относятся транзакций, совершенных в Великобритании, Джерси, Гернси и на острове Мэн, а также транзакций за границей, где вы выбираете оплату в фунтах стерлингов, а не в местной валюте.»},»sharedealing»:{«name»:»sharedealing»,»anchor»: «обмен»,»html»:»

Услуга распространяется не на все страны, и некоторые инвестиции исключены, например, акции/фонды, торгуемые на фондовом рынке, банковские депозиты и некоторые схемы коллективного инвестирования. Заявки на перевод текущих или будущих инвестиций в сервис будут оцениваться в индивидуальном порядке.»},»sterlingtransactions»:{«name»:»sterlingtransactions»,»anchor»:»sterlingtransactions»,»html»:»К валюте фунта стерлингов относятся транзакций, совершенных в Великобритании, Джерси, Гернси и на острове Мэн, а также транзакций за границей, где вы выбираете оплату в фунтах стерлингов, а не в местной валюте.»},»sharedealing»:{«name»:»sharedealing»,»anchor»: «обмен»,»html»:»

Если вы разместите ордер на покупку или продажу акций, когда фондовый рынок закрыт, ваш ордер будет отправлен на рынок на следующий торговый день. Существует риск более высокой волатильности цен, если вы размещаете ордер, когда рынок закрыт или незадолго до его закрытия или открытия, поэтому вам следует рассмотреть возможность ввода ценового лимита.

\n

HSBC InvestDirect Международная служба обмена акциями позволяет физическим лицам покупать и продавать акции в электронном виде. Чтобы предоставить вам эту услугу, ваши акции будут храниться от вашего имени на имя нашей номинальной компании, что означает, что ваше имя не будет в реестре акционеров компании. Поскольку вы не будете зарегистрированы в Регистраторе компании, вы не будете получать корреспонденцию или выгоды для акционеров от компании, акциями которой вы владеете. Однако мы приложим разумные усилия, чтобы информировать вас о любых корпоративных действиях, например, о проблемах с правами, о которых мы получим надлежащее уведомление от компании. Инструкции могут быть даны онлайн, письмом или по телефону. Для получения дополнительной информации о том, как ваши акции принадлежат нашему номинальному держателю, см. «Положения и условия HSBC InvestDirect International» и документы в разделе «Вещи, которые вам следует знать».

\n»},»source-stern»:{«name»:»source-stern»,»anchor»:»source-stern»,»html»:»Источник: STERN: ESG и финансовые показатели»}, «using-the-app»:{«name»:»using-the-app»,»anchor»:»using-the-app»,»html»:»Глобальные денежные переводы недоступны в приложении Expat FX , онлайн-банкинг или через телефонный банкинг. Вы можете получить к ним доступ только через приложение HSBC Expat Mobile Banking.»},»world-selection-risk-level-4″:{«name»:»world-selection-risk-level-4″,»anchor»:» уровень-риска-выбора-мира-4″,»html»:»

Вы можете получить к ним доступ только через приложение HSBC Expat Mobile Banking.»},»world-selection-risk-level-4″:{«name»:»world-selection-risk-level-4″,»anchor»:» уровень-риска-выбора-мира-4″,»html»:»

World Selection 4 классифицируется HSBC как риск 4 «от среднего до высокого риска».

\n

World Selection 4 находится под управлением HSBC Global Asset Management (UK) Limited и ориентирован на более высокий уровень инвестиционного риска путем инвестирования в фонды, стоимость которых может колебаться в значительных пределах. Эти фонды могут принести больший доход с течением времени, чем фонды с меньшим риском, и их стоимость может упасть ниже суммы, которую вы инвестировали.

\n»},»уровень-риска-выбора-мира-5″:{«name»:»уровень-риска-выбора-мира-5″,»якорь»:»уровень-риска-выбора-мира-5 «,»html»:»

World Selection 5 классифицируется HSBC как риск 5 «Высший риск».

\n

World Selection 5 находится под управлением HSBC Global Asset Management (UK) Limited и ориентирован на более высокий уровень инвестиционного риска путем инвестирования в фонды, стоимость которых может колебаться в значительных пределах. Эти фонды могут принести больший доход с течением времени, чем фонды с низким или средним риском, и их стоимость может упасть ниже суммы, которую вы инвестировали.

Эти фонды могут принести больший доход с течением времени, чем фонды с низким или средним риском, и их стоимость может упасть ниже суммы, которую вы инвестировали.

\n»},»предварительная регистрация»:{«name»:»предварительная регистрация»,»anchor»:»предварительная регистрация»,»html»:»Мы больше не предлагаем предварительную регистрацию новым клиентам.»} ,»feefreetransfers»:{«name»:»feefreetransfers»,»anchor»:»feefreetransfers»,»html»:»Некоторые банки-получатели могут взимать плату за входящие международные платежи. Дополнительную информацию см. в Тарифах на комиссию.»},»privatebanking»:{«name»:»privatebanking»,»anchor»:»privatebanking»,»html»:»HSBC Private Banking (C.I.) является подразделением HSBC Bank plc, филиал Гернси, лицензированный Комиссией по финансовым услугам Гернси для банковского, страхового посредничества и инвестиционного бизнеса.»}}

Пожалуйста, помните, что стоимость инвестиций и любой доход, полученный от них, может как падать, так и расти, не гарантируется, и вы не можете вернуть вложенную сумму. Это также может произойти в результате изменений обменных курсов валют, особенно в случаях, когда ценные бумаги хранятся за границей или когда инвестиции конвертируются из одной валюты в другую. Мы всегда рекомендуем рассматривать любые имеющиеся инвестиции как среднесрочные и долгосрочные инвестиции, по крайней мере, на пять лет.

Это также может произойти в результате изменений обменных курсов валют, особенно в случаях, когда ценные бумаги хранятся за границей или когда инвестиции конвертируются из одной валюты в другую. Мы всегда рекомендуем рассматривать любые имеющиеся инвестиции как среднесрочные и долгосрочные инвестиции, по крайней мере, на пять лет.

Оффшорное банковское обслуживание может иметь для вас потенциальные налоговые льготы. Однако налоговые правила различаются от страны к стране. Если вы не уверены в своих личных налоговых обязательствах, вам следует обратиться за профессиональной консультацией. Вы несете ответственность за выполнение своих личных налоговых обязательств.

Оффшор Определение и значение | Dictionary.com

- Основные определения

- Викторина

- Похожие материалы

- Примеры

- Британский

- Научный

Показывает уровень сложности слова.

[ awf-shawr, -shohr, of- ]

/ ˈɔfˈʃɔr, -ˈʃoʊr, ˈɒf- /

Сохранить это слово!

См. синонимы слова «оффшор» на Thesaurus.com

Показывает уровень обучения в зависимости от сложности слова.

наречие

вдали от берега; Они оттолкнули лодку от берега.

на удалении от берега, на водоеме: ищем нефть на шельфе.

в другой стране.

прилагательное

движущийся или стремящийся от берега к водоему или в него: прибрежный ветер.

расположенные или действующие на водоеме на некотором расстоянии от берега: рыболовство в открытом море.

зарегистрированная, расположенная, управляемая или работающая в иностранном государстве: оффшорная инвестиционная компания; оффшорное производство автозапчастей.

глагол (используется с дополнением или без него)

(компания или организация) для перемещения рабочих мест или коммерческой деятельности с территории проживания в другую страну: Когда наши ИТ-службы были переведены в Малайзию, я потерял работу. В то же время производственное подразделение не планирует выводить на оффшор. Сравните ближний берег (по определению 2), прибрежный.

В то же время производственное подразделение не планирует выводить на оффшор. Сравните ближний берег (по определению 2), прибрежный.

ВИКТОРИНА

ВСЕ ЗА(U)R ЭТОГО БРИТАНСКОГО ПРОТИВ. АМЕРИКАНСКИЙ АНГЛИЙСКИЙ ВИКТОРИНА

Между тем, как люди говорят по-английски в США и Великобритании, огромная разница. Способны ли ваши языковые навыки определить разницу? Давай выясним!

Вопрос 1 из 7

Правда или ложь? Британский английский и американский английский различаются только сленговыми словами.

Морское происхождение

Впервые указано в 1710–1720 гг.; вне + берег 1

ДРУГИЕ СЛОВА СЛОВА оффшорный

офшорный, сущ. офсайдDictionary.com Полный текст Основано на словаре Random House Unabridged Dictionary, © Random House, Inc., 2023

Слова, относящиеся к слову оффшор

seaward, asea

Как использовать оффшор в предложении

В то же время качество этих оффшорных команд хуже, так что это одна из тех вещей, которые происходят со временем.

«Хронически недоукомплектовано кадрами»: признания руководителя агентства о стоимости роста Covid в онлайн-рекламе|Себ Джозеф|11 февраля 2021 г.|Digiday

Дания, один из первых лидеров оффшорной ветроэнергетики, надеется помочь изменить это с помощью большой новый проект.

Искусственный остров в Северном море будет собирать энергию ветра в огромных масштабах|Джейсон Доррье|7 февраля 2021 г.|Singularity Hub

В частности, закон штата Нью-Йорк о климате от 2019 года предусматривает установку к 2035 году оффшорных ветряных электростанций мощностью 9000 мегаватт, что достаточно для удовлетворения примерно одной трети потребностей штата.

Переход на чистую энергию на крупнейшей электростанции Нью-Йорка поможет жителям района дышать легче|Эндрю Блюм|2 февраля 2021 г.|Popular-Science

сосредоточены далеко от берега южной части полуострова Делмарва.

В районе округа Колумбия в воскресенье и понедельник увеличивается вероятность выпадения снега|Джейсон Саменоу, Уэс Юнкер|27 января 2021 г.

|Washington Post

|Washington Post

Это может способствовать аренде ветровой и солнечной энергии на федеральной земле и на шельфе.

Теперь каждая работа кабинета министров связана с изменением климата|Бен Адлер|21 января 2021|Washington Post

Но когда современные защитники природы исследовали морские скалы, они обнаружили нечто еще более неземное, скрывающееся внутри.

Что сделало самый загадочный пляж Мексики?|Брэндон Прессер|14 октября 2014|DAILY BEAST

Затем Черчилль решил сесть на британский крейсер «Белфаст» и наблюдать за высадкой с берега.

Историк дня «Д» Крейг Саймондс рассказывает о самом удивительном вторжении в истории|Марк Вортман|5 июня 2014 г.|DAILY BEAST

Судно было построено в Норвегии и классифицируется как вспомогательное судно для морских операций.

Ocean Shield, корабль, спасший поиск Mh470|Клайв Ирвинг|11 апреля 2014 г.|DAILY BEAST

Веками прибрежные скалы, сильный прибой и густой туман мешали судам приземляться и спускаться на воду в Атлантике.

Жуткий берег скелетов Намибии|Нина Строхлич|5 марта 2014 г.|DAILY BEAST

В четверг усилия по оказанию помощи активизировались с прибытием группы американских авианосцев недалеко от берега.

Тайфун Хайян: филиппинская деревня, потерявшая своих людей|The Telegraph|17 ноября 2013|DAILY BEAST

Но при таком ветре с берега они должны слышать тюленей за три-четыре мили.

Мальчик с американского рыболовства|Фрэнсис Ролт-Уилер

Они двинулись вперед, Мерсер, как мог, удерживал лодку от берега.

The Fire People|Ray Cummings

Когда они подошли к Норуолку, они услышали, что у берега стоит американская канонерская лодка.

История Натана Хейла|Генри Фиск Карлтон

Таким образом, два американских корабля стояли вдали от берега и были унесены штормом далеко на восток.

Исторические приключения|Руперт С. Холланд

Ветер дул с севера на восток, дул с берега, но был настолько слаб, что не вызывал у Мэтта особого беспокойства.

Создаются инвестиционные каналы в рискованные рынки.

Создаются инвестиционные каналы в рискованные рынки. к. основной бизнес локализуется вне «государства-регистратора».

к. основной бизнес локализуется вне «государства-регистратора».