Что такое рентабельность инвестиций (ROI) и как она рассчитывается?

Рентабельность инвестиций — это своего рода данные, показывающие, насколько инвестиции, которые Вы делаете от имени своего бренда, принесут выгоду.

Основная цель этих данных заключается в том, чтобы показать Вам, сколько прибыли Вам принесут Ваши инвестиции. Таким образом, Вы можете увидеть, могут ли они быть устойчивыми. Прибыль или фактический уровень убытков можно рассчитать благодаря метрике рентабельности инвестиций.

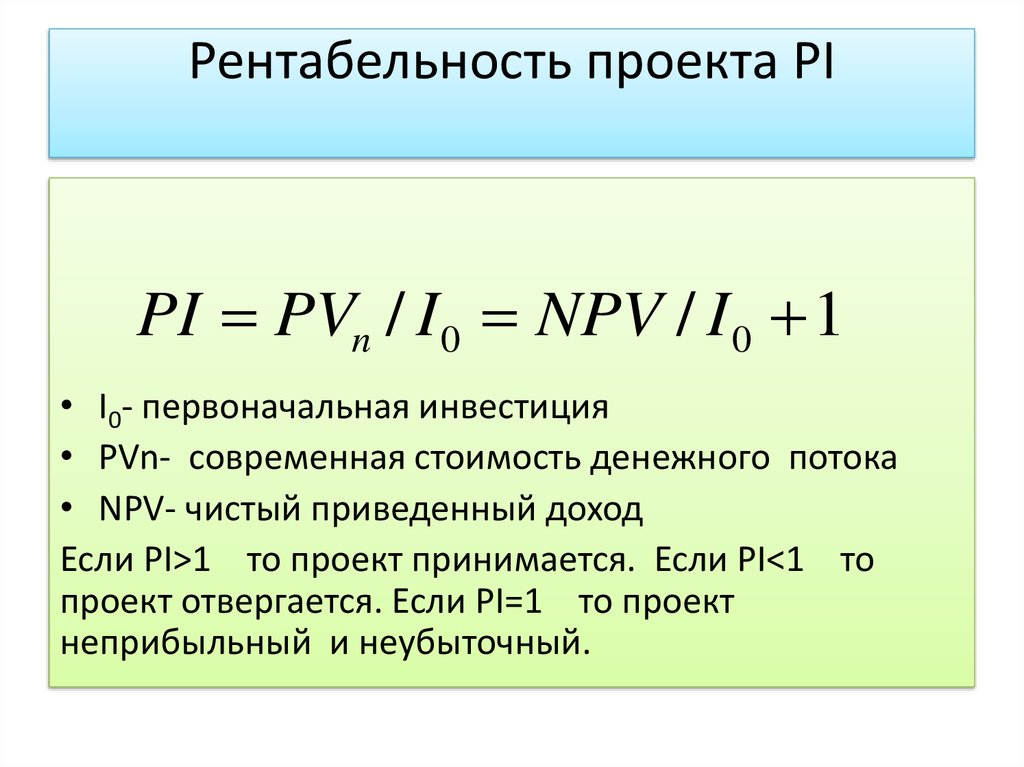

Рентабельность инвестиций – это очень важные данные, так же, как и коэффициент конверсии. Если Вы получаете прибыль от своих инвестиций, их рентабельность должна быть выше 100%. Например, если Ваша рентабельность инвестиций составляет 185%, на каждые 100 $, которые Вы инвестируете, Вам вернется 185 $. В то же время, коэффициент рентабельности инвестиций в 85% указывает на то, что каждые 100 $, которые Вы вносите, будут возвращать Вам 85 $, что означает, что Вы находитесь в убытке.

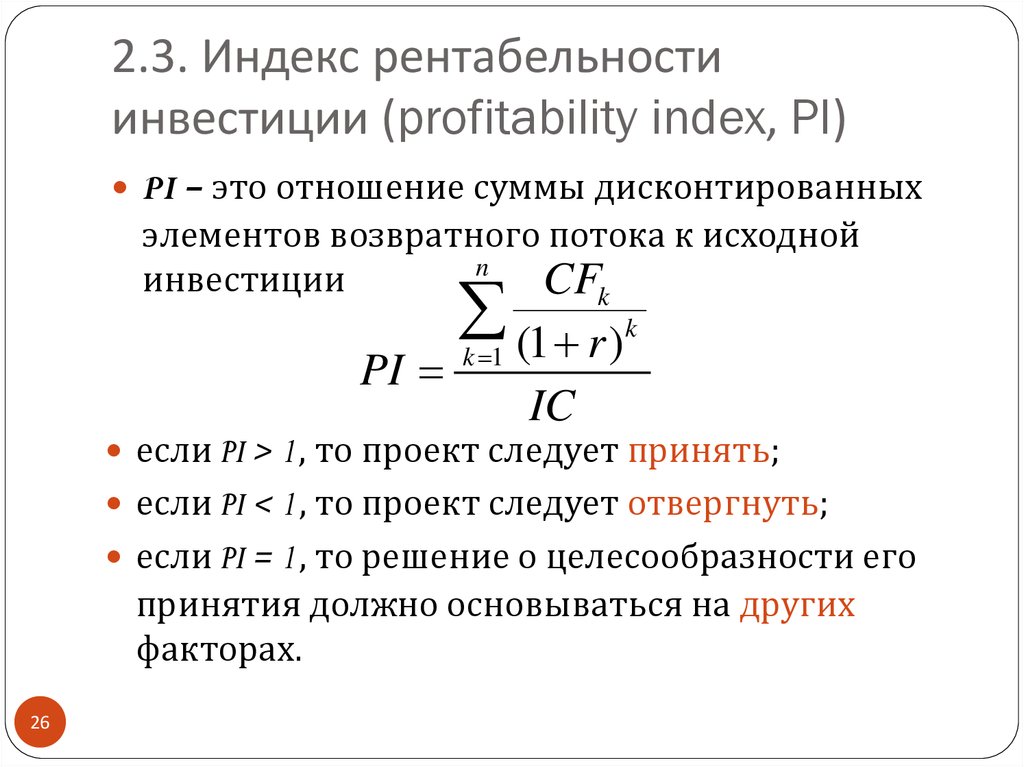

Как рассчитывается рентабельность инвестиций (ROI)?

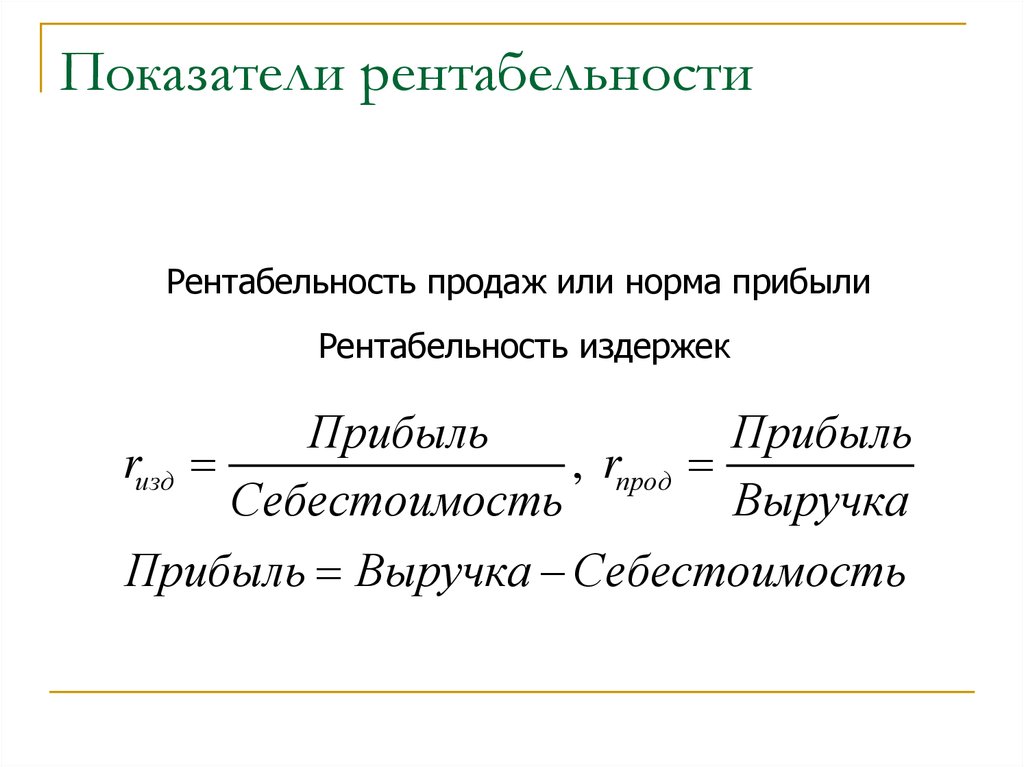

Формула, которую следует использовать для расчета рентабельности инвестиций, выглядит следующим образом:

Рентабельность инвестиций = (рентабельность инвестиций — инвестиционные затраты) ÷ инвестиционные затраты.

Вы можете заполнить приведенную выше формулу в соответствии с Вашими собственными данными и посмотреть, получаете ли Вы прибыль или убыток, когда совершаете сделку.

Теперь давайте заполним приведенную выше формулу в соответствии с приведенными нами примерами для Вашего лучшего понимания.

Пример выгодных сделок:

(190 — 100) ÷ 100 = 0,9

Если вы посмотрите на результат сделки, Вы увидите положительный коэффициент 0,9. Согласно этому результату, Вы получили прибыль в размере 0,9% от Ваших инвестиций.

Пример того, что деньги потеряны;(85 — 100) ÷ 100 = -0,15

В результате этого процесса Вы увидите отрицательное отношение -0,15. Согласно этому отрицательному результату, Вы понесли убыток от ваших инвестиций в размере -0,15 %.

Согласно этому отрицательному результату, Вы понесли убыток от ваших инвестиций в размере -0,15 %.

Как рассчитать ROI для SEO

Если Вы думаете о найме SEO-агентства, но задаетесь вопросом, сколько Вам это будет стоить и сколько в результате Вы заработаете, то в этом случае формула, которую Вы будете применять, выглядит следующим образом:

(Ежемесячный объем поиска% Показатель кликабельности) % Скорость покупки) x Цена продукта = Доходы.

CTR, или рейтинг кликов Google, показывает следующее распределение для первых 10 обнаруженных результатов:

1. Коэффициент кликов по месту: 33,73%

2. Коэффициент кликов по месту: 17,39%

3. Коэффициент кликов по месту: 10,79%

4. Количество кликов по месту Процентная ставка: 7,56%

5. Процент кликов по месту: 5,46%

6. Показатель кликов: 4,06%

7. Рейтинг кликов по месту: 3,1%

8. Рейтинг кликов по месту: 2,44%

9. Рейтинг кликов по месту: 1,92%

10. Рейтинг кликов в рейтинге: 1,57%

Рейтинг кликов в рейтинге: 1,57%

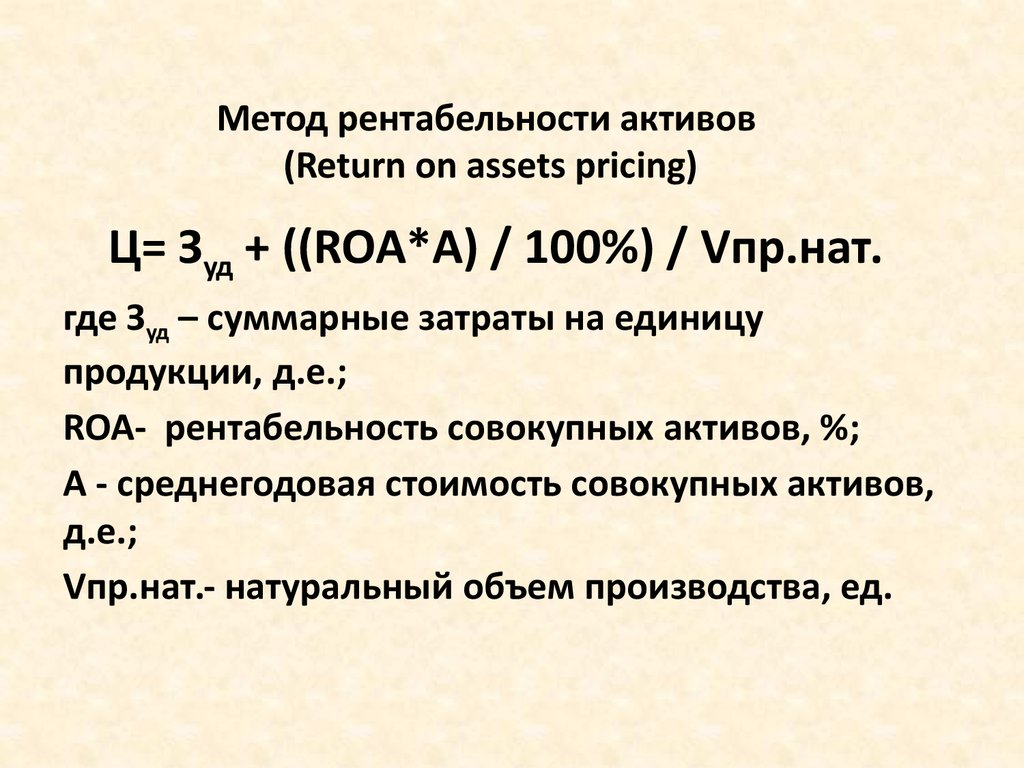

Что такое рентабельность активов (ROA)

Содержание

- Что такое ROA

- Как рассчитать ROA

- Что такое активы

- Какие виды рентабельности еще бывают

- Какой оптимальный уровень ROA

- Основные задачи ROA

- FAQ

Попробуем разобраться, что такое рентабельность активов, как она рассчитывается, где применяется этот показатель и какой его уровень стоит считать хорошим.

Что такое ROA

Для того, чтобы понять, что такое рентабельность активов, прежде всего, нужно разобраться, что такое рентабельность вообще. Вкратце, рентабельность – это способность приносить ренту. Ее можно извлекать из недвижимости или природных богатств, таких как ископаемые ресурсы. В случае, если рента извлекается из капитала, такой доход называется процентами, из акций — дивидендами, из предпринимательской деятельности — прибылью.

Оценивая, насколько выгодно заниматься тем или иным бизнесом, часто оперируют еще одним показателем, который важно не путать с рентабельностью, – это маржинальность. Ключевое отличие здесь заключается в том, что маржа — это разница между выручкой и издержками (все, что заработали, минус все, что потратили в процессе производства). По сути, маржинальность — это чистая прибыль на единицу товара. Она никак не характеризует степень эффективности, с которой при производстве используются ресурсы.

Ключевое отличие здесь заключается в том, что маржа — это разница между выручкой и издержками (все, что заработали, минус все, что потратили в процессе производства). По сути, маржинальность — это чистая прибыль на единицу товара. Она никак не характеризует степень эффективности, с которой при производстве используются ресурсы.

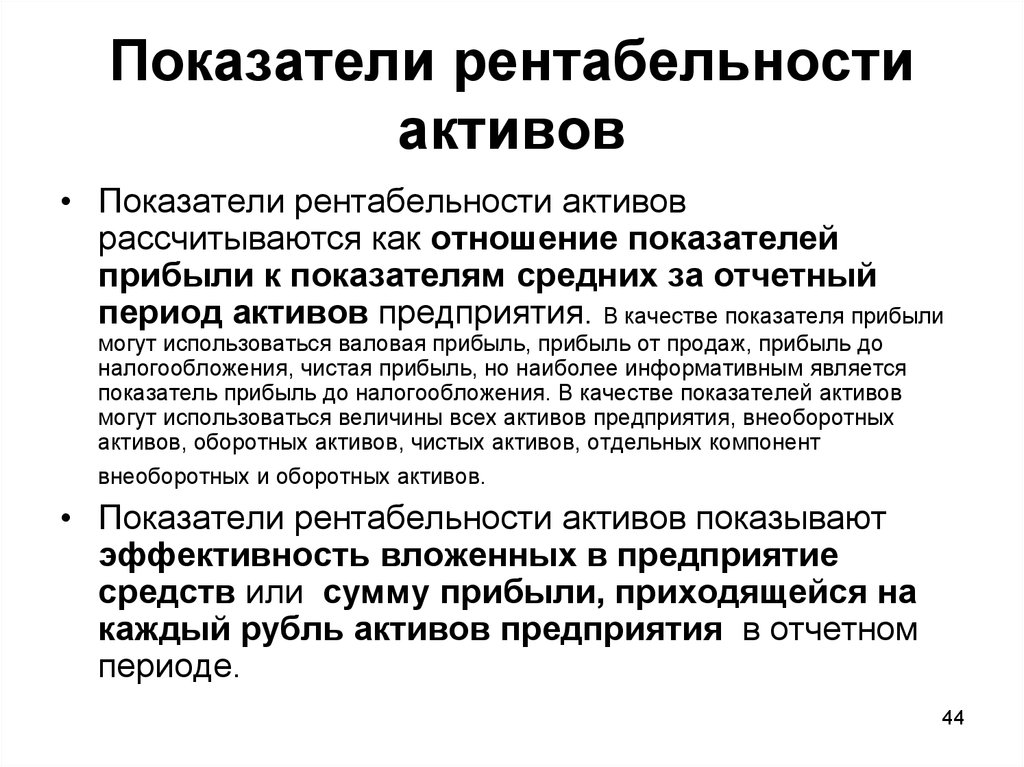

Таким образом, рентабельность активов — это относительный показатель эффективности деятельности предприятия, который используют при анализе финансовой отчетности, а также для оценки доходности и прибыльности организации. Рентабельность активов (ROA) в переводе с английского так и расшифровывается — return on assets.

Наконец, своеобразным, но тоже верным ответом на вопрос, что такое рентабельность активов, будет такой: это часть формулы Дюпона. Вот она целиком:

Эта формула получила название «модель Дюпона» или «формула Дюпона» – по названию компании, впервые ее применившей в 1920-х годах. Этот метод финансового анализа заключается в том, чтобы производить расчет через оценку ключевых факторов, которые определяют рентабельность предприятия. Он представляет собой факторный анализ — иначе говоря, выделение основных факторов, влияющих на эффективность работы предприятия.

Он представляет собой факторный анализ — иначе говоря, выделение основных факторов, влияющих на эффективность работы предприятия.

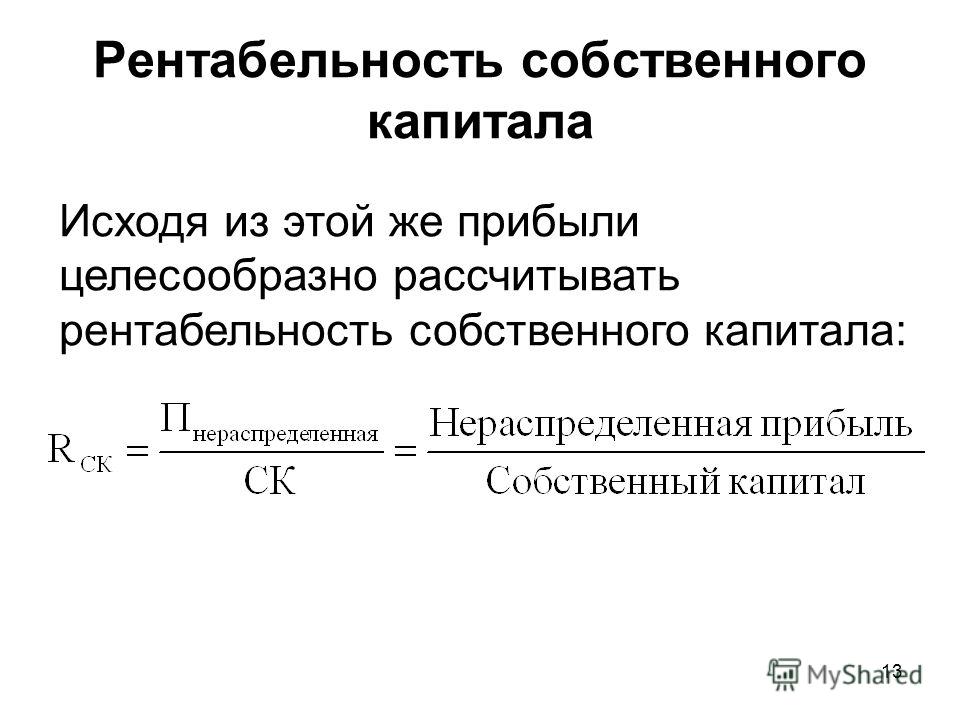

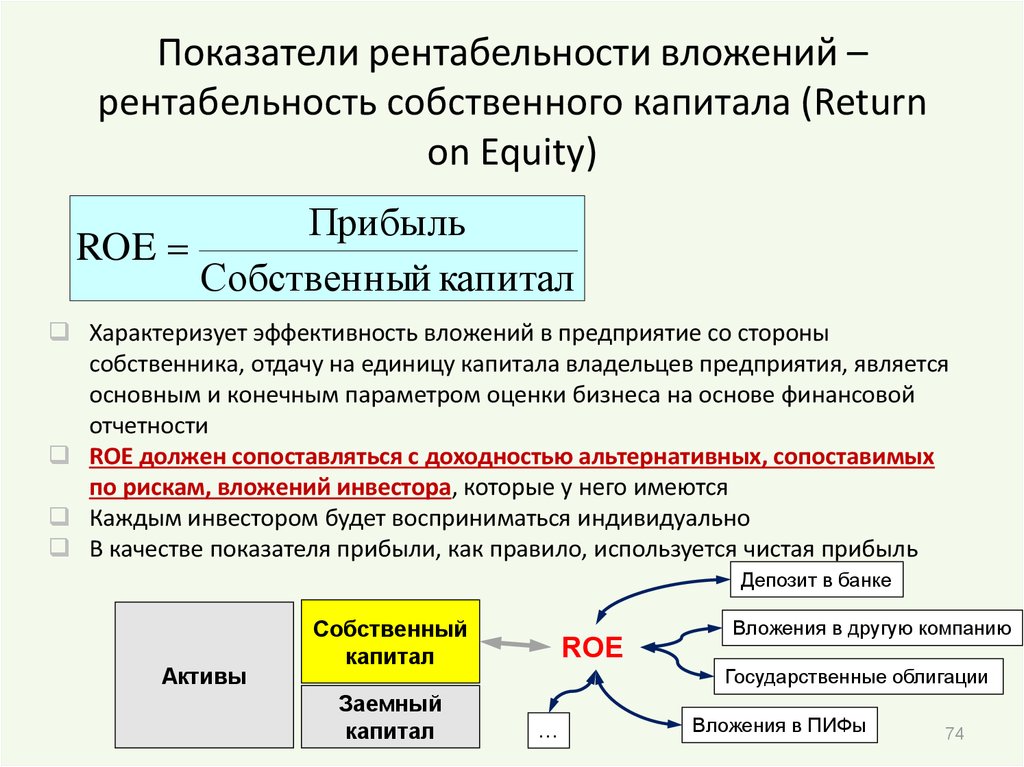

С помощью этой формулы считают return on equity, отдачу от собственного капитала.

Как рассчитать ROA

В отличие от ROE, ROA учитывает не только акционерный капитал, но и заемные средства фирмы. Таким образом, чем больше у компании заемных средств, тем больше разница между двумя показателями. Иными словами, если растет сумма заемных средств, то показатель рентабельности активов уменьшается. Активы компании, которые используются для финансирования ее операционной деятельности, состоят из долговых обязательств и капитала. Чем выше значение ROA, тем больше результативность предприятия (создание прибыли с помощью активов). Это значит, что компания при меньшем уровне инвестиций генерирует больше дохода.

Формула рентабельности активов как таковая значительно проще:

Таким образом, величина рассчитывается как частное от деления чистой прибыли или убытков, полученных за тот или иной период, на общую величину активов организации за отчетный период.

Иногда используется другой вариант:

Или даже чуть более сложный — рентабельность активов (формула), в которую вводят налоговую ставку.

Что такое активы

Здесь нелишне будет напомнить, что может пониматься под термином «активы», или имущество компании. В самом общем виде их делят на долгосрочные и краткосрочные. К первым относят основные средства компании (например, недвижимость, которой она владеет), нематериальные активы (стоимость бренда, деловая репутация, клиентская база), вложения в уставные фонды и акционерные капиталы других бизнесов и дочерних предприятий.

К краткосрочным активам причисляют готовую конечную продукцию и полуфабрикаты, используемые в ее производстве, а также деньги на счетах и в кассах предприятия, краткосрочную дебиторскую задолженность (когда не компания должна кому-то, а кто-то — компании).

При этом важно, что при формировании активов используются сразу два финансовых источника – как собственные, так и заемные средства. Следовательно, при формировании активов нет разницы, какой рубль был взят взаймы, а какой – был внесен собственниками предприятия. Суть показателя рентабельности — определить, насколько эффективно была использована каждая единица привлеченных денежных средств. По этой причине из чистой прибыли исключают величину процентных платежей, уплаченных до налога на прибыль.

Следовательно, при формировании активов нет разницы, какой рубль был взят взаймы, а какой – был внесен собственниками предприятия. Суть показателя рентабельности — определить, насколько эффективно была использована каждая единица привлеченных денежных средств. По этой причине из чистой прибыли исключают величину процентных платежей, уплаченных до налога на прибыль.

Еще один близкородственный экономический показатель, с которым важно не путать ROA — рентабельность чистых активов (Return on net assets, RONA). Этот коэффициент, показывает рациональность управления структурой капитала, то есть способность организации наращивать капитал через отдачу от каждой вложенной собственниками денежной единицы.

Они всегда заинтересованы в увеличении именно этого показателя, так как чистая прибыль, приходящаяся на единицу вложенных собственниками средств, показывает общую прибыльность бизнеса как объекта инвестирования. Кроме того, с помощью RONA можно определить уровень выплаты дивидендов. Наконец, чем выше этот показатель, тем активнее рост котировок акций на бирже.

Наконец, чем выше этот показатель, тем активнее рост котировок акций на бирже.

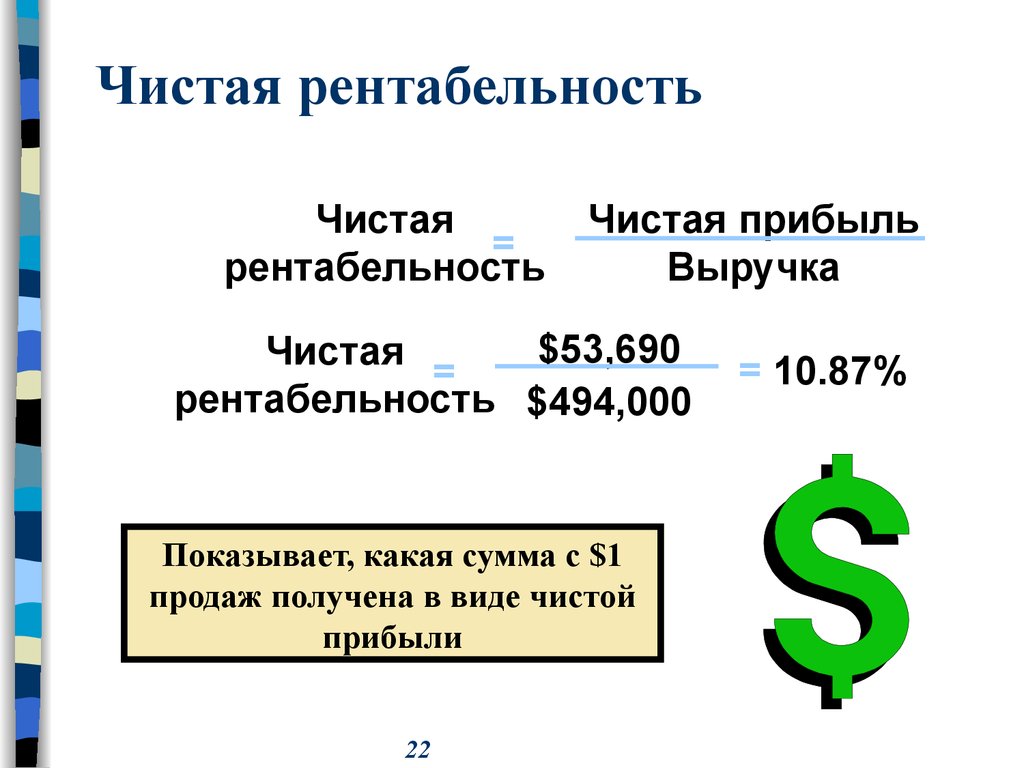

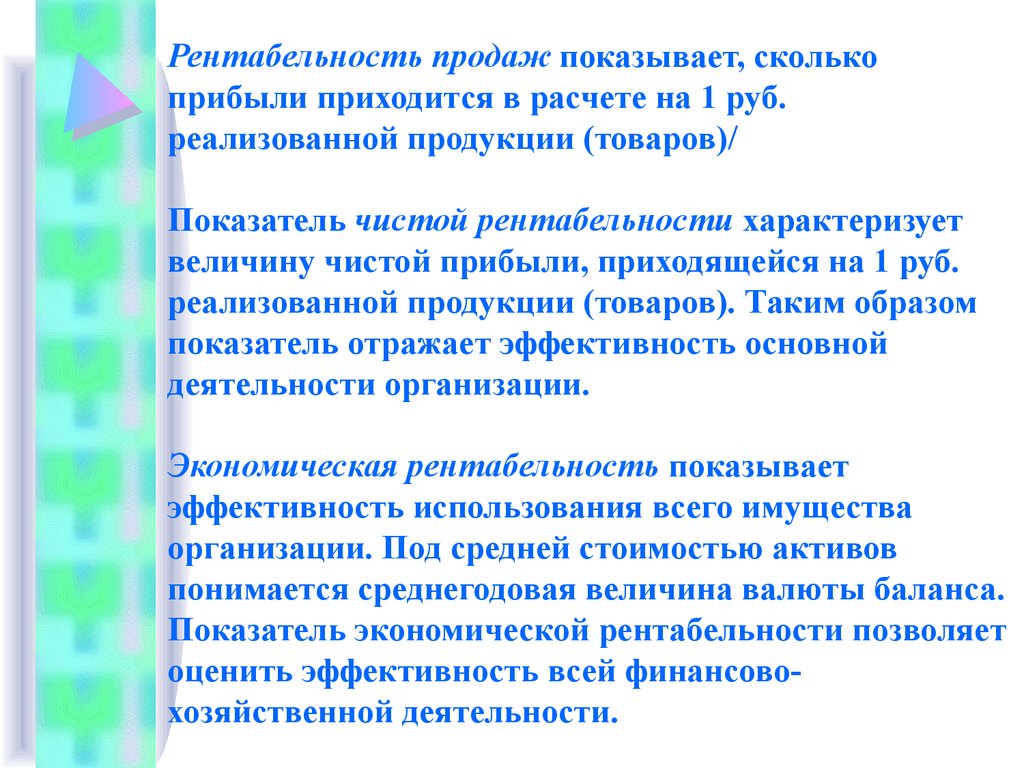

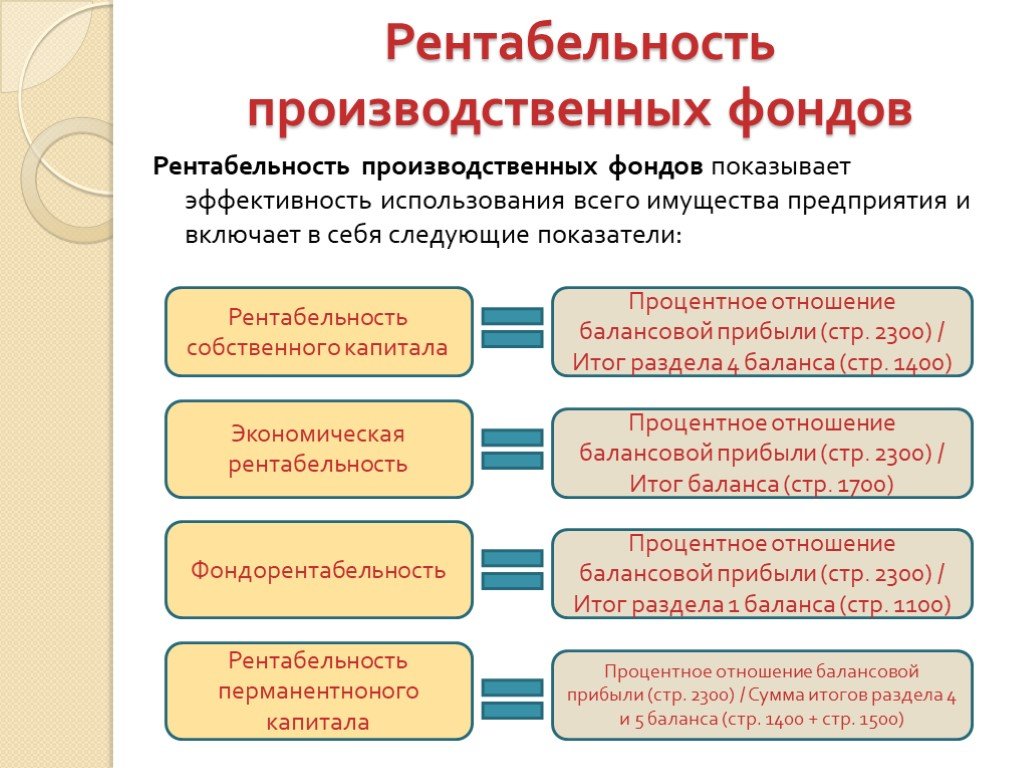

Какие виды рентабельности еще бывают

Рентабельность чистых активов рассчитывают как отношение чистой операционной прибыли после уплаты налогов к средней за год величине внеоборотных активов, плюс чистый оборотный капитал, плюс основные фонды.

Расчет показателя RONA аналогичен ROA, но в отличие от второго коэффициента, RONA не учитывает связанных с ними обязательств компании и ее капитальных расходов. Зато этот показатель рассматривает активы, используемые компанией для достижения своих результатов. Показатель RONA благодаря этому как бы напоминает менеджерам, что существуют затраты на приобретение и содержание активов, которые крайне важно учитывать в деятельности компании.

Если можно посчитать рентабельность от чистых активов, то можно и от «грязных». Показатель рентабельности суммарных активов (ROTA, Return on Total Assets) отображает эффективность использования долгосрочных активов фирмы для получения прибыли. Этот коэффициент показывает общую доходность совокупных активов (насколько экономически эффективно они используются), а также характеризует способность руководства предприятия эффективно использовать данные активы.

Этот коэффициент показывает общую доходность совокупных активов (насколько экономически эффективно они используются), а также характеризует способность руководства предприятия эффективно использовать данные активы.

Коэффициент ROTA рассчитывают как отношение операционной прибыли предприятия (EBIT) к средней величине активов за с вычетом налогов и процентов по кредитам.

Какой оптимальный уровень ROA

Разобравшись, что такое рентабельность активов, как она рассчитывается и с какими показателями схожа, осталось разобраться, в каких ситуациях нам все это может быть нужно и какие уровни коэффициента считаются приемлемыми.

С точки зрения менеджмента, рентабельность активов – это финансовый коэффициент, который характеризует отдачу от использования всех активов фирмы и эффективность, с которой используется ее имущество. Он позволяет оценить качество работы финансовых менеджеров и показывает, сколько чистой прибыли в расчете на вложенную денежную единицу приносит каждая единица активов, которые имеются в распоряжении компании. Другими словами, сколько прибыли создает каждая денежная единица, вложенная в имущество компании.

Другими словами, сколько прибыли создает каждая денежная единица, вложенная в имущество компании.

Коэффициент рентабельности представляет интерес для инвесторов, кредиторов, а также руководителей и поставщиков. Понимая, что такое ROA, можно проанализировать способность организации генерировать прибыль без учета структуры ее капитала. Коэффициент рентабельности активов связан с такими категориями, как финансовая надежность предприятия, его платежеспособность, кредитоспособность, инвестиционная привлекательность и конкурентоспособность.

Основные задачи ROA

ROA обязательно высчитывают для прогноза будущих прибылей и анализа того, как компания ведет дела в сравнении с конкурентами. Его же обязательно считают перед продажей компании. Чем больше она генерирует прибыль при меньших затратах, тем дороже будет стоить такой бизнес.

При запредельно низких показателях коэффициента и высокой закредитованности известны случаи продажи компаний за символический один рубль. Чем ближе значение ROA к нулю, тем более явно это означает, что фирма работает в убыток.

Желательный уровень ROA зависит как от сферы деятельности компании, так и от страны (стран) ведения бизнеса. К примеру, в топ-100 европейских компаний средний ROA не дотягивает и до 10%, а в аналогичном американском списке приближается к 15%. Другой пример — для банков с их миллиардными, а иногда и триллионными оборотами даже ROA в 1% с лихвой хватит. А вот в секторе потребительского ритейла такой уровень коэффициента скорее сочтут признаком, что дела в компании идут не очень.

FAQ

Каковы основные плюсы ROA?

Этот показатель относительно прост в расчетах и показывает эффективность компании, а также позволяет сделать «первичный фильтр» по эффективности компаний при сравнении, отсекая лишние. В расчете используется не только собственный капитал компании, но и учитываются ее обязательства — это позволяет учесть все источники для генерации прибыли.

Каковы основные минусы ROA?

Чистая прибыль часто подвержена бухгалтерским манипуляциям, – показатель чистой рентабельности может оказаться недостоверным. При сравнении ROA у двух компаний стоит обращать внимание на структуру активов, иначе можно сделать ложные выводы. Не всегда работает правило «чем выше показатель рентабельности активов, тем лучше» из-за небольшого размера или отрицательного капитала.

При сравнении ROA у двух компаний стоит обращать внимание на структуру активов, иначе можно сделать ложные выводы. Не всегда работает правило «чем выше показатель рентабельности активов, тем лучше» из-за небольшого размера или отрицательного капитала.

Материалы, представленные на этом веб-сайте, предназначены только для информационных целей, не являются инвестиционным исследованием и не должны рассматриваться в качестве инвестиционного совета. Любое мнение, которое может быть представлено на этой странице, является субъективной точкой зрения на объект сообщения автора материала, не является рекомендацией Currency Com или его партнёров. Мы не делаем никаких заявлений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Полагаясь на информацию на этой странице, вы признаете, что действуете осознанно и самостоятельно и принимаете соответствующий риск.

Что такое отчет о прибылях и убытках

«Отчеты о прибылях и убытках являются одним из основных документов, которые мы используем для понимания финансового состояния компании», — говорит Фанни Цао, CPA, CGA и старший советник по финансовым продуктам в BDC.

«Они показывают, насколько прибыльна и устойчива компания и насколько эффективно ее управление. Они очень полезны для планирования и дают много информации о том, как стать лучше».

Что такое отчет о прибылях и убытках?

Отчет о прибылях и убытках показывает доходы, расходы и прибыльность компании за определенный период времени. Его также иногда называют отчетом о прибылях и убытках (P&L) или отчетом о прибылях и убытках. Он показывает ваш:

- выручка от продажи товаров или услуг

- расходы на получение дохода и управление бизнесом

- чистая прибыль (или прибыль), которая остается после ваших расходов

Отчет о прибылях и убытках является основным компонентом финансовой отчетности компании, наряду с другими отчетами:

- балансовый отчет

- отчет о движении денежных средств

- отчет о нераспределенной прибыли

Отчеты о прибылях и убытках могут быть подготовлены за разные периоды времени. Отчеты о прибылях и убытках на конец года охватывают последний финансовый год компании. Компании также могут составлять промежуточные отчеты о прибылях и убытках ежемесячно, ежеквартально или раз в полгода.

Отчеты о прибылях и убытках на конец года охватывают последний финансовый год компании. Компании также могут составлять промежуточные отчеты о прибылях и убытках ежемесячно, ежеквартально или раз в полгода.

Отчеты о прибылях и убытках обычно содержат информацию как за последний период, так и по крайней мере за один предыдущий период, что облегчает сравнение. Например, отчет о прибылях и убытках за период с 1 января по 31 декабря 2021 года будет включать отчеты как за этот год, так и за предыдущий год — с 1 января по 31 декабря 2020 года.

Пример отчета о прибылях и убытках

основные компоненты, из которых состоит отчет о прибылях и убытках. Любые допущения, сделанные при подготовке отчета о прибылях и убытках, объясняются в примечаниях к финансовым отчетам.

| Отчет о прибылях и убытках | ||||

| Компания XYZ | Первый год | Второй год | ||

| ДОХОДЫ | ||||

| Поток доходов 1 | 3 500 000 | 3 700 000 | ||

| Поток доходов 2 | 2 000 000 | 2 250 000 | ||

| Всего доходов | 5 500 000 | 500 000 долларов | ||

| СЕБЕСТОИМОСТЬ | ||||

| Прямые затраты 1 | 1 870 000 | 1 270 000 | ||

| Прямые затраты 2 | 1 402 500 | 1 422 500 | ||

| Общая себестоимость продаж | 3 272 500 | 2 692 500 | ||

| ВАЛОВАЯ ПРИБЫЛЬ | 2 227 500 | 3 257 500 | ||

| Валовая прибыль (% от продаж) | 41% | 55% | ||

| КОММЕРЧЕСКИЕ, ОБЩИЕ И АДМИНИСТРАТИВНЫЕ РАСХОДЫ | ||||

| Заработная плата и льготы руководства и офиса | 669 999 | 683 400 | ||

| Реклама и маркетинг | 135 000 | 255 000 | ||

| Безнадежные долги | 10 000 | — | ||

| Офис и общий | 75 000 | 100 000 | ||

| Занятость | 45 000 | 45 000 | ||

| Профессиональные гонорары | 35 000 | 70 000 | ||

| Страхование | 22 000 | 22 000 | ||

| Ремонт и техническое обслуживание | 17 500 | 23 500 | ||

| Коммунальные услуги | 5 600 | 5 600 | ||

| Итого коммерческие и административные расходы | 1 015 099 | 1 204 500 | ||

| ОПЕРАЦИОННЫЙ ДОХОД | 1 212 401 | 2 053 000 | ||

| ПРОЦЕНТЫ И АМОРТИЗАЦИЯ | ||||

| Проценты | (93 500) | |||

| Амортизация | (145 000) | (125 000) | ||

| НЕРАБОТАЮЩИЕ ПРЕДМЕТЫ | ||||

| Внереализационный доход | 25 000 | — | ||

| Внереализационные расходы | (35 000) | (56 000) | ||

| ПРИБЫЛЬ ДО НАЛОГОВ | 953 501 | 1 778 500 | ||

| ПОДОХОДНЫЙ НАЛОГ | 31 250 | 31 250 | ||

| ЧИСТАЯ ПРИБЫЛЬ | 922 251 | 1 747 250 | ||

Вы можете бесплатно скачать образец отчета о прибылях и убытках здесь.

Каковы основные части отчета о прибылях и убытках?

Вот основные элементы отчета о прибылях и убытках:

1) Выручка

Выручка, также известная как продажи, представляет собой сумму денег, которую компания заработала, продавая свою продукцию и услуги за отчетный период. Сумма выручки включает только деньги, полученные от основной деятельности бизнеса, связанной с его основными операциями.

Например, если компания производит промышленные машины, ее выручка будет включать доходы от этой деятельности. Сюда не входят деньги, полученные от продажи здания или финансовых вложений. Они отражаются в другом месте в отчете о прибылях и убытках.

2) Себестоимость проданных товаров/себестоимость продаж

Себестоимость реализованных товаров (для производственных компаний) или себестоимость продаж (для розничных и оптовых торговцев) – это все прямые затраты, связанные с производством или приобретением продукции компании и/или предлагая свои услуги. Сумма обычно включает в себя сырье и рабочую силу, а также расходы на амортизацию. Сюда не входят косвенные расходы, такие как администрирование, маркетинг, продажи или распространение.

Сумма обычно включает в себя сырье и рабочую силу, а также расходы на амортизацию. Сюда не входят косвенные расходы, такие как администрирование, маркетинг, продажи или распространение.

3) Валовая прибыль

Валовая прибыль (иногда называемая валовой прибылью или маржинальной прибылью) представляет собой выручку за вычетом стоимости проданных товаров/себестоимости продаж.

Валовая прибыль используется для расчета маржи валовой прибыли, широко используемого показателя рентабельности. Этот показатель часто используется в качестве индикатора эффективности компании и может сравниваться с аналогами в отрасли.

4) Операционные расходы

Операционные расходы (также называемые коммерческими, общими и административными расходами или SG&A) являются косвенными затратами на ведение бизнеса. Среди них могут быть:

- Аренда и коммунальные услуги

- маркетинг и реклама

- страхование

- канцелярские товары

- техническое обслуживание и ремонт

- вознаграждения работникам

- бухгалтерские и юридические расходы

- налоги на имущество

5) Операционный доход

Операционный доход – это то, что остается после вычета операционных расходов из валовой прибыли.

6) Внереализационные статьи

Внеоперационные статьи представляют собой прибыли и убытки от непрофильной деятельности. Примеры могут включать:

- проценты

- дивиденды

- разовые статьи, такие как доходы от продажи активов или затраты на переезд

7) Прибыль до налогообложения (EBT)

Прибыль до налогообложения (также называемая доходом до налогообложения) – это сумма денег, оставшаяся после вычета всех расходов и убытков из всех доходов и прибылей. EBT часто используется в качестве показателя рентабельности, поскольку компании платят налоги по разным ставкам в зависимости от своего местонахождения.

8) Чистая прибыль

Чистая прибыль (она же чистая прибыль) – это сумма, оставшаяся после вычета подоходного налога из EBT. Он используется для расчета других полезных показателей, таких как:

- маржа чистой прибыли, широко используемый показатель рентабельности, который можно сравнить с аналогами в отрасли

- EBITDA (прибыль до вычета процентов, налогов, износа и амортизации)

Как вы анализируете отчет о прибылях и убытках?

Отчет о прибылях и убытках можно анализировать несколькими способами:

1) Итог

Посмотрите на чистую прибыль, чтобы увидеть, получает ли компания прибыль и как сумма прибыли менялась из года в год. Для лучшего сравнения вы также можете рассчитать и сравнить размер чистой прибыли. Просмотрите возможные причины изменения вашей чистой прибыли и чистой прибыли.

Для лучшего сравнения вы также можете рассчитать и сравнить размер чистой прибыли. Просмотрите возможные причины изменения вашей чистой прибыли и чистой прибыли.

«Возможно, вы зарабатываете больше денег, но ваша прибыль ниже, — говорит Цао. «Почему это? Отчет о прибылях и убытках позволяет провести большой анализ. Возможно, у вас есть чистый убыток, но это из-за единовременных расходов. Это не так просто, как выручка и прибыль. Это также все, что между ними».

2) Вертикальный анализ

Начав с себестоимости проданных товаров/себестоимости продаж и продвигаясь вниз, рассчитайте каждую позицию как часть дохода. Это позволяет вам увидеть, насколько различные расходы влияют на вашу прибыль, и сосредоточиться на областях, которые можно улучшить.

3) Анализ временных рядов

Сравните каждую позицию с предыдущими годами как в чистом долларовом выражении, так и в виде части дохода. Это позволяет вам понять, почему ваша прибыльность могла измениться, и подумать о том, как ее улучшить.

4) Примечания к финансовой отчетности

Внимательно изучить примечания к финансовой отчетности. В этом важном разделе большинства финансовых отчетов, подготовленных бухгалтерами, раскрываются предположения, сделанные при подготовке отчета о прибылях и убытках, и другая информация, имеющая ключевое значение для интерпретации и анализа цифр.

«Заметки очень важны для правильного понимания данных, — говорит Цао. «Они отражают качество заявления».

Для чего используется отчет о прибылях и убытках?

Отчеты о прибылях и убытках являются ключевым документом для управления и развития вашего бизнеса, а также для работы с банкирами, инвесторами и другими партнерами.

- Отчеты о прибылях и убытках важны для стратегического планирования, составления бюджета и финансовых прогнозов. Вы можете использовать промежуточные и годовые отчеты о прибылях и убытках, чтобы увидеть, как работает ваш бизнес в течение года и в конце года, быстро определить проблемные области и сравнить финансы с целями, бюджетами и прогнозами.

- Отчеты о прибылях и убытках используются кредиторами, инвесторами и другими партнерами вместе с вашими финансовыми отчетами, чтобы понять бизнес и его состояние.

- Отчеты о прибылях и убытках используются для оценки ежегодных налоговых деклараций.

В чем разница между отчетом о прибылях и убытках и отчетом о прибылях и убытках?

Отчет о прибылях и убытках и отчет о прибылях и убытках — это одно и то же.

В чем разница между отчетом о прибылях и убытках и балансом?

Балансовый отчет показывает, чем владеет бизнес и сколько он должен в определенный момент времени. Отчет о прибылях и убытках показывает, что компания заработала и потратила за определенный период времени.

Что такое отчет о совокупном доходе?

В дополнение к отчету о прибылях и убытках некоторые предприятия также составляют отчет о совокупном доходе. Это отчет о доходах и расходах, которые еще не были реализованы. Сюда могут входить нереализованные прибыли или убытки от:

- финансовых вложений

- корректировки в иностранной валюте

- пенсионные обязательства

Узнайте больше, загрузив наше бесплатное руководство для предпринимателей «Понимание финансовой отчетности: руководство по управлению финансами для предпринимателей» .

3 Финансовые отчеты для измерения силы компании

Когда в 1920-х годах произошел бум на фондовом рынке, инвесторам, по сути, приходилось летать вслепую, решая, какие компании являются надежными инвестициями, потому что в то время у большинства предприятий не было юридических обязательств раскрывать свои финансы. . После рыночного краха 1929 года правительство приняло закон, призванный предотвратить повторение катастрофы. По сей день эти реформы требуют, чтобы публично торгуемые компании регулярно раскрывали определенные сведения о своей деятельности и финансовом положении.

Отчет о прибылях и убытках, баланс и отчет о движении денежных средств являются обязательными финансовыми отчетами. Эти три утверждения являются информативными инструментами, которые трейдеры могут использовать для анализа финансовой устойчивости компании и получения быстрой картины финансового состояния компании и базовой стоимости.

В этой статье будет представлен краткий обзор информации, которую вы можете почерпнуть из этих важных финансовых отчетов, не требуя от вас быть экспертом по бухгалтерскому учету.

Отчет № 1: Отчет о прибылях и убытках

В отчете о прибылях и убытках публикуются результаты хозяйственной деятельности компании за определенный квартал или год. С помощью отчета о прибылях и убытках вы можете наблюдать приток новых активов в бизнес и измерять отток, понесенный для получения дохода.

Прибыльность измеряется выручкой (сумма, которую компания получает за товары или услуги, которые она предоставляет) за вычетом расходов (всех затрат, понесенных на управление компанией) и уплаченных налогов.

Отчет о прибылях и убытках читается сверху вниз, начиная с доходов, иногда называемых «верхней строкой». Расходы и расходы вычитаются, а затем налоги. Конечным результатом является чистая прибыль компании — или прибыль — до выплаты каких-либо дивидендов. Отсюда и термин «нижняя линия».

Пример отчета о прибылях и убытках для YYZ Corp.* за год, закончившийся 31 декабря 2022 г. (в миллионах)

| Продажи | 350 долларов США | 270 долларов |

| Стоимость проданных товаров | – 250 долларов | –$190 |

| Валовая прибыль | 100 | 80 |

| Расходы на амортизацию | –$10 | –$10 |

| Налоги на прибыль | – 15 долларов | – 20 долларов |

| Чистая прибыль | 75 долларов | 50 долларов |

| Среднее количество обыкновенных акций в обращении (в миллионах) | 25 | 25 |

| Прибыль на акцию (EPS) | $3 | 2 доллара |

| Дивиденды, объявленные на одну обыкновенную акцию | 0,050 долл. США США | 0,045 доллара США |

- Раскрытие информации

* YYZ Corp. является гипотетическим примером, используемым только в иллюстративных целях.

Как видно из этого примера, чистая прибыль YYZ Corp. снизилась с 75 миллионов долларов до 50 миллионов долларов.

В следующей строке отчета о прибылях и убытках после чистой прибыли отображается среднее количество обыкновенных акций компании, которыми владеют инвесторы. Затем идет прибыль фирмы на акцию, которая рассчитывается путем деления чистой прибыли на количество акций.

Наконец, последняя строка показывает объявленные дивиденды на одну обыкновенную акцию, то есть денежный платеж на акцию (если таковой имеется), который компания производит акционерам. Размер выплаты дивидендов определяется советом директоров компании.

Отчет № 2: Балансовый отчет

В то время как отчет о прибылях и убытках представляет собой запись денежных потоков, приходящих и исходящих из компании за определенный период времени, консолидированный баланс представляет собой моментальный снимок финансового положения компании в данный момент времени. Другими словами, баланс показывает, чем владеет компания (ее активы) и что она должна (свои обязательства), а также разницу между ними (акционерный капитал). Эта разница представляет собой балансовую стоимость доли акционеров в компании. Он называется балансовым отчетом, потому что обе части уравнения должны быть сбалансированы: активы равны пассивам плюс акционерный капитал.

Другими словами, баланс показывает, чем владеет компания (ее активы) и что она должна (свои обязательства), а также разницу между ними (акционерный капитал). Эта разница представляет собой балансовую стоимость доли акционеров в компании. Он называется балансовым отчетом, потому что обе части уравнения должны быть сбалансированы: активы равны пассивам плюс акционерный капитал.

Балансовый отчет показывает:

- Часть этих активов, финансируемых за счет долга (обязательства)

- Доля капитала (нераспределенная прибыль и акции)

- Активы, перечисленные в порядке от наиболее ликвидных к наименее ликвидным (другими словами, активы, которые можно быстрее всего конвертировать в денежные средства, перечислены первыми)

- Обязательства, перечисленные в порядке срочности (сначала перечисляются обязательства, предъявляющие самые высокие требования к активам фирмы)

Пример балансового отчета YYZ Corp. за год, закончившийся 31 декабря 2022 г.

(в миллионах)

(в миллионах)Сумма, на которую активы превышают обязательства, указывается как общий акционерный капитал и представляет собой чистую стоимость компании или балансовую стоимость акций. Акционерный капитал включает обыкновенные акции, дополнительный оплаченный капитал и нераспределенную прибыль.

Отчет № 3: Отчет о движении денежных средств

Как и отчет о прибылях и убытках, отчет о движении денежных средств отражает финансовую деятельность компании за определенный период времени. Он показывает, откуда берутся денежные средства компании и как они используются для оплаты операций и/или инвестиций в будущее. Показывая, как компания управляет притоком и оттоком денежных средств, отчет о движении денежных средств может дать более полную картину ликвидности компании (способность оплачивать счета и кредиторов и финансировать будущий рост), чем отчет о прибылях и убытках или балансовый отчет. .

.

Пример отчета о движении денежных средств для YYZ Corp. за год, закончившийся 31 декабря 2022 г. (в миллионах)

Денежный поток от операций

Доходы и расходы в отчете о прибылях и убытках отражаются, когда компания получает доход или несет расходы, а не обязательно в момент получения или выплаты денежных средств. Точно так же амортизация собственных активов добавляется к чистой прибыли, поскольку этот расход не является оттоком денежных средств.

Аналитики часто считают денежные потоки от операций наиболее важным показателем эффективности, поскольку это наиболее прозрачный способ оценить состояние основного бизнеса. Снижение денежного потока из-за резкого увеличения запасов или дебиторской задолженности может сигнализировать о том, что у компании возникают проблемы с продажей продукции или получением денег от клиентов.

Денежный поток от инвестиций и финансирования

Денежный поток от инвестирования включает денежные средства, полученные или использованные для инвестиционной деятельности, такой как покупка акций других компаний или приобретение дополнительного имущества или оборудования. Денежный поток от финансовой деятельности включает денежные средства, полученные от заимствования денег или выпуска акций, а также денежные средства, потраченные на погашение кредитов.

Измерение финансовой устойчивости компании

Цена акций данной компании может повышаться или снижаться в зависимости от множества факторов. Однако компании, которые показывают хорошие финансовые результаты за счет увеличения своих доходов, собственного капитала и денежного потока, обычно со временем вознаграждаются более высокой ценой акций. Когда дело доходит до трейдинга, знание — сила. Даже трейдеры, которые обычно полагаются на технические факторы при принятии торговых решений, могут извлечь выгоду из обучения использованию стандартных финансовых отчетов, чтобы ориентироваться на компании, у которых сильные или улучшающиеся фундаментальные показатели.

Даже трейдеры, которые обычно полагаются на технические факторы при принятии торговых решений, могут извлечь выгоду из обучения использованию стандартных финансовых отчетов, чтобы ориентироваться на компании, у которых сильные или улучшающиеся фундаментальные показатели.

Только начинаете работать с акциями?

похожие темы

Трейдинг Вложения Акции Управление портфелем

Информация, представленная здесь, предназначена только для общих информационных целей и не должна рассматриваться как индивидуальная рекомендация или индивидуальный совет по инвестициям.