Что относится к текущим платежам при банкротстве

Оглавление сборника

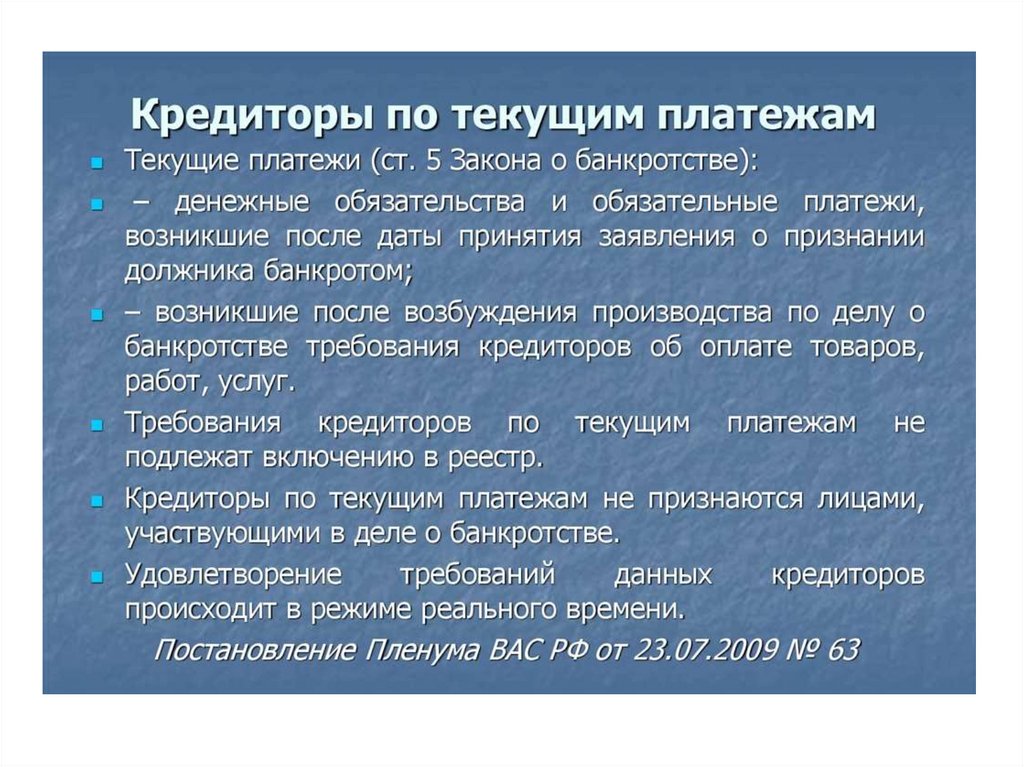

В каком случае денежные обязательства считаются текущими платежами?

Они считаются таковыми при возникновении после вынесения определения О признании должника банкротом (п.1 ст. 5 Закон о банкротстве).

Где закреплено определение понятия Денежные обязательства , а также основания таких обязательств ?

Данное понятие для целей Закона разъяснено в ст. 2 Закона о банкротстве. Основания для выполнения обязательств предусмотрены в ГК РФ.

Являются ли текущими обязательства по договорам заключенным до признания должника банкротом?

К текущим относятся все требования об оплате труда, которые были оказаны после возбуждения дела о Банкротстве; периодические платежи за пользование (аренда и лизинг), оказываемые услуги (коммунальные, и т.д.), а также за товар по данным учета(энергия, вода, и прочее), оплата за временные периоды, истекшие после возбуждения дела о банкротстве относятся к текущим платежам.

В какой момент возникает обязательство возвратить денежную сумму?

По договору кредита или займа, обязательство возникает в момент предоставления заемщику денежных средств (ст. 810, 819 ГК РФ).

Являются ли требования об уплате процентов за пользование ден. средствами текущими платежами?

Если данные обязательства возникли до вынесения определения о признании должника банкротом, в этом случае, не относятся к текущим, вместе с суммой займи или кредита, подлежащей возврату, к которой проценты присоединяются. Если денежные обязательства возникли после вынесения определения, то в этом случае, требования об уплате процентов относятся к текущим платежам.

В какой момент возникает обязательство акцептанта по оплате векселя?

Обязательство по оплате переводного векселя возникает при совершении акцепта. В случае отсутствия даты для признания его текущим платежом, следует брать в расчет дату выдачи данного векселя, пока не будет доказано иное.

В каком случае договор поручительства, заключенный в процедуре наблюдения может быть признан недействительным?

В случае, если временный управляющий обратится с иском из-за совершаемых органами управления должника сделок по поводу выдачи поручительства без письменного согласия временного управляющего (п. 2 ст.64 Закона о банкротстве).

2 ст.64 Закона о банкротстве).

Как определить дату причинения вреда кредитору, за который ответственен должник (ст.1064 ГК РФ)?

Она определяется датой возникновения обязательства по возмещения вреда, независимо от сроков расчета размера нанесенного вреда или вступления в силу решения суда, подтверждающего ответственность должника.

Относятся ли требования о применении мер ответственности за нарушения денежных обязательств, подлежащих включению в реестр требований кредиторов к текущим платежам?

Данные требования не относятся к текущим платежам, т.к. учитываются в реестре требований кредиторов и будут удовлетворены лишь после погашения основной задолженности и соответствующих процентов (п. 3 ст. 137 Закона о Банкротстве).

Меняется ли статус требования при переходе права требования к другому лицу?

При переходе права требования путем уступки или на основании закона, с точки зрения квалификации, статус требования не меняется (п. 1 ст. 382 ГК РФ).

Какая дата берется в расчет в случае прекращения обязательства новацией?

Для квалификации нового денежного обязательства, принимается дата возникновения первоначального обязательства.

Когда возникает обязанность по уплате судебных расходов понесенных лицом, в пользу которого был принят судебный акт?

Данная обязанность возникает с момента вступления в законную силу судебного акта о взыскании этих расходов.

Локшин Данил Михайлович

Специалист по экономике и праву

Актуальные и проблемные вопросы банкротства в вопросах — ответах по материалам судебных актов. Сборник 2013 – 2014 г.

Текущие платежы при банкротстве — как их отличить от реестровых

Содержание

- 1. Что такое текущие платежи при банкротстве

- 2. Отличие текущих платежей от реестровых

- 3. Категории

- 4. Регулирующее законодательство

- 5. Процедура взыскания

- 6. Сроки взыскания текущих платежей

При банкротстве физических лиц часто возникают расходы помимо тех, которые должники должны отдать кредиторам. Подобные траты можно предусмотреть, но в точности определить их сумму бывает трудно. Именно поэтому, прежде чем прибегать к процедуре банкротства, нужно определить все последствия такого ответственного шага и чем это может обернуться для должника. Понятно, что должник потеряет свое имущество, но даже после того как он это сделает, нужно будет оплатить так называемые текущие расходы. Поэтому мы разберёмся, что именно называют текущими платежами при банкротстве и что такого страшного может произойти, если текущие платежи не будут погашены.

Понятно, что должник потеряет свое имущество, но даже после того как он это сделает, нужно будет оплатить так называемые текущие расходы. Поэтому мы разберёмся, что именно называют текущими платежами при банкротстве и что такого страшного может произойти, если текущие платежи не будут погашены.

Что такое текущие платежи при банкротстве

Текущими платежами в делах о банкротстве физических или юридических лиц называют финансовые обязательства банкрота, появившиеся после поступления заявления о получении статуса банкрота. То есть текущей задолженностью называют расходы, которые появляются независимо от того, считают человека (лицо) банкротом или нет. У должника есть и реестровые долги, которые заблаговременно включены в реестр, как только заводят дело о банкротстве.

Проблема в том, что большинство мероприятий, которые проводятся при банкротстве, направлены исключительно на то, чтобы погасить расходы реестрового характера. Но у банкротов остается проблема погашения текущих расходов, ведь списывать их никто не намерен. В итоге суммы задолженности возрастают и требуют погашения. Среди наиболее часто появляющихся статей расходов можно выделить:

В итоге суммы задолженности возрастают и требуют погашения. Среди наиболее часто появляющихся статей расходов можно выделить:

- Выходные пособия сотрудникам компании, попавшей в затруднительное положение и начавшей процедуру банкротства;

- Заработные платы сотрудникам, которые работают в обанкротившейся компании или на ИП;

- Компенсационные выплаты сотрудникам, которые неожиданно теряли работу (в особенности, если с ними был подписан контракт на несколько лет сотрудничества), если предприятие или компания была ликвидирована в связи с банкротством;

- Разнообразные штрафы и неустойки, выставленные банкроту;

- Обязательства перед налоговой, ранее приостановленные из-за процедуры признания банкротом;

- Оплата услуг, которые были оказаны компании или человеку-банкроту, особенно если они прописаны в контракте;

- Выплаты за товары, если они были предоставлены до начала процесса по банкротству;

- Оплата аренды, если человек или компания арендовала недвижимость и т.

п.;

п.; - Возникшие штрафы, пени и неустойки также оплачиваются;

- Проценты за применение заемных (кредитных) средств, от финансовых обязательств, появившихся после запуска дела о банкротстве;

- Возмещение убытков, возникших из-за плохого выполнения своих обязанностей и т. п.

Помимо довольно внушительного списка, представленного выше, предполагаемый банкрот должен выплатить все судебные издержки. Поэтому список дополняют консультационные услуги нотариусов и адвокатов, а также их работа, если специалисты оказывали другие виды профессиональной поддержки клиенту. То есть к текущим платежам относят те, что образовались после того, как началась процедура банкротства, или те, что связаны с договорами, подписанными до начала банкротства.

Отличие текущих платежей от реестровых

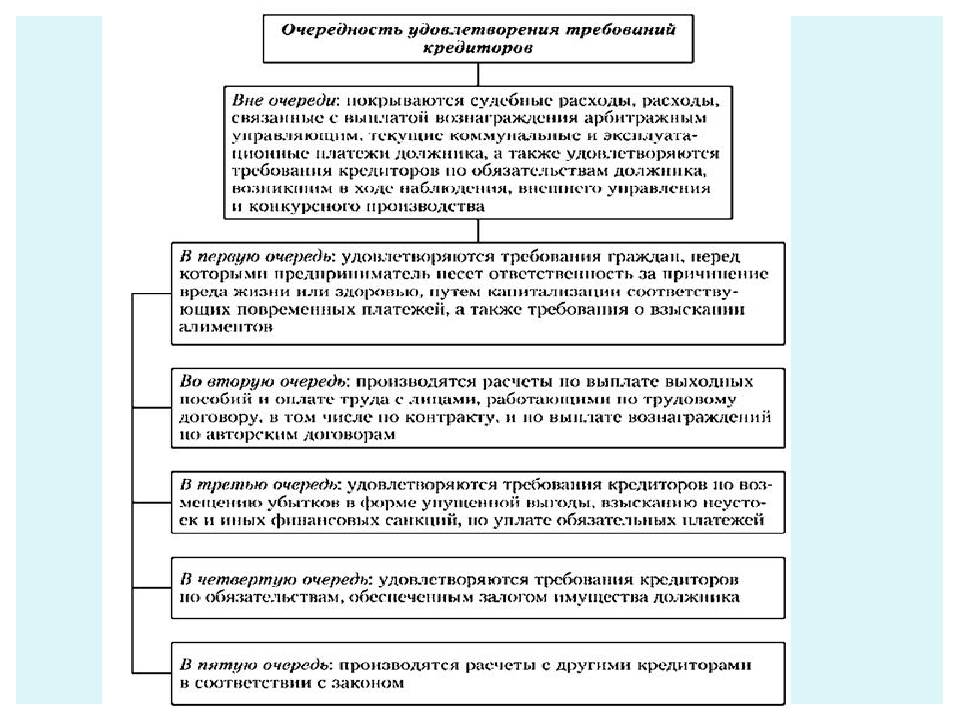

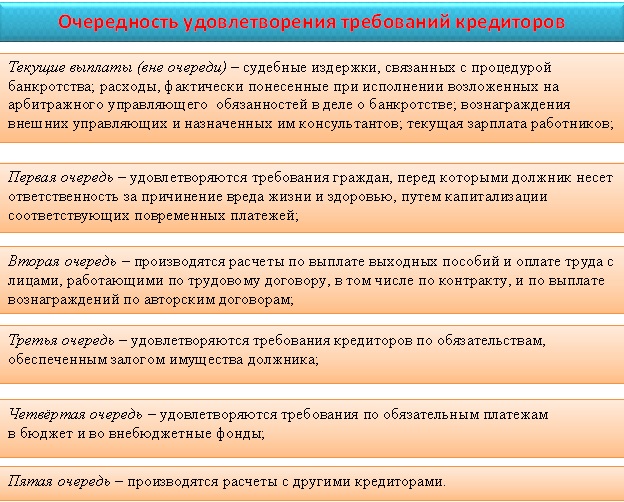

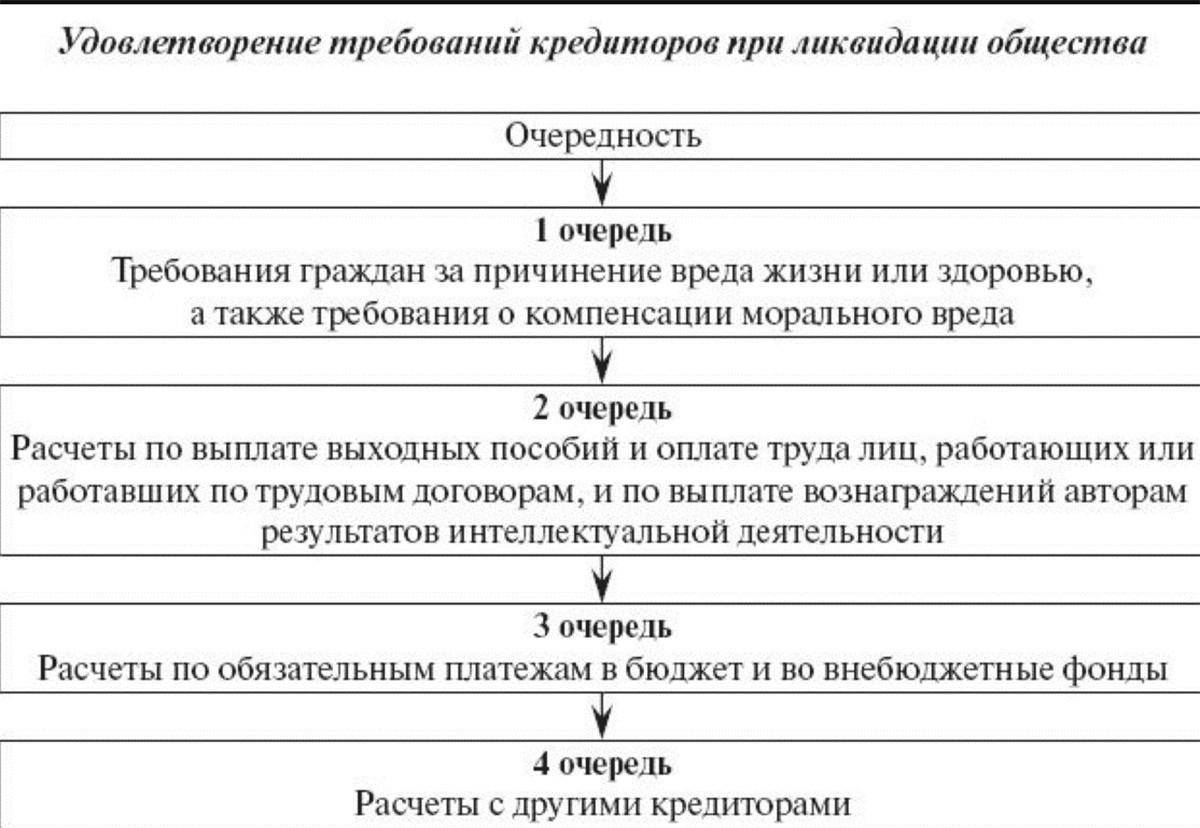

После начала дела о получении статуса обанкротившегося лица все обнаруженные и появившиеся платежи можно разделить на две группы:

- К первой группе относят реестровые платежи, которые вносятся в специальный реестр (отсюда и название) и выполняются по определенной очередности;

- Ко второй группе можно отнести текущие требования в делах о банкротстве.

Кроме этого, пользователей часто интересует не только то, что представляют собой текущие платежи, но и как отличить их от реестровых, ведь особенность текущих платежей — в их превалирующем характере.

Объяснить ситуацию достаточно просто. Дело в том, что банкротство оформляют в том случае, если человек или организация не могут справиться с возникшими долгами и они накапливаются на протяжении некоторого времени. Должник уже не сможет разобраться с ними своими силами. В таком случае он может начать процедуру банкротства. Как только процедура начинает работать, все долги реестрового характера перестают накапливаться, замораживаясь. А зафиксированные суммы кредиторы должны включить в реестр, иначе они не будут погашены или займут в очередности последние места. Это автоматически означает: не факт, что денег, вырученных от имущества должника, хватит на их покрытие.

Правда, часто, чтобы получить справку о банкротстве, нужно несколько лет. Это сложный и многоступенчатый процесс. Естественно, на протяжении этого времени могут образовываться новые финансовые расходы, которые нужно каким-то образом покрывать. Как уже говорилось, это может быть зарплата для сотрудников, хозяйственные расходы и т. п. Причём не важно, идёт речь о физических или юридических лицах.

Естественно, на протяжении этого времени могут образовываться новые финансовые расходы, которые нужно каким-то образом покрывать. Как уже говорилось, это может быть зарплата для сотрудников, хозяйственные расходы и т. п. Причём не важно, идёт речь о физических или юридических лицах.

Поскольку эти платежи поступают регулярно и не прекращаются, их называют текущими. Возмещать подобные задолженности нужно в первую очередь. Но подобный подход может восприниматься превратно, как ширма для уклонения от реестровых долгов.

Размер долгов по текущим выплатам нельзя предусмотреть или запланировать, поскольку нужно учитывать множество сложно прогнозируемых параметров. Кроме того, прежде чем лицо объявят банкротом, скорее всего, он будет вынужден пройти процедуру санации или внешнего управления (а может, и того, и другого). А организация производственной деятельности всегда связана с расходами, которые могут не оправдать себя. В итоге реестровые кредиторы должны будут ждать, пока оплатят текущие долги.

Категории

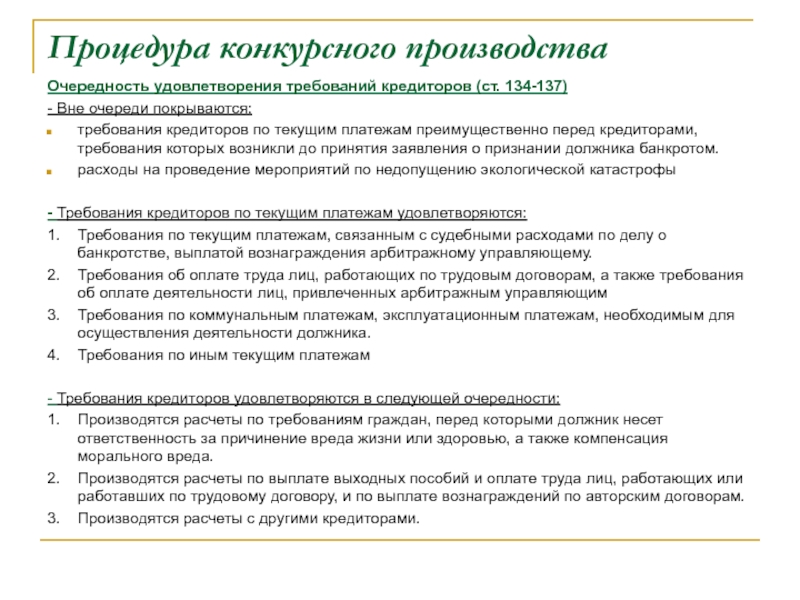

В банкротстве реестровые платежи не единственный вид финансовых обязательств, который является обязательным для должника. Первоочередными считаются как раз текущие разновидности выплат. Именно их делят на две категории:

- Обязательства, инициированные до начала процедуры банкротства, но исполнение которых началось после того, как банкротство начали рассматривать. Стороны договора, заключенного при подобных обстоятельствах, не могли предвидеть критическую ситуацию, спровоцировавшую финансовые трудности.

- Обязательства перед кредиторами, соглашения с которыми были подписаны до подачи заявления о банкротстве, но вступившие в силу уже после того, как лицо втянули в дело.

Такие дела относятся к текущим платежам, поскольку их нельзя было предвидеть или они сопутствуют стабилизации финансовой ситуации должника. Но платежи текущего типа имеют льготный порядок оформления, благодаря которому требования кредиторов не вносятся в общий реестр. Они будут активированы отдельно, причем раньше, чем выплаты другим кредиторам.

Но платежи текущего типа имеют льготный порядок оформления, благодаря которому требования кредиторов не вносятся в общий реестр. Они будут активированы отдельно, причем раньше, чем выплаты другим кредиторам.

Правда, кредиторы по текущим платежам не могут быть признанными участниками дела и не могут влиять на процесс признания человека банкротом и конкурсной распродажи имущества. Зато подобные требования исполняются в первую очередь и сразу, как только появляются.

Регулирующее законодательство

Вопросы, связанные со взысканием текущих платежей в конкурсном производстве, решаются арбитражным судом, который руководствуется не личными нуждами или предпочтениями, а базой законов, предусматривающих процесс формирования реестра текущих платежей в кон. производстве. Таким законом о банкротстве является Федеральный закон №127. Несмотря на то что его приняли ещё в далеком 2002 году, благодаря поправкам, внесенным в 2015, он до сих пор продолжает оставаться актуальным.

Рассмотрим главные пункты ФЗ о банкротстве, которые помогут разобраться в основных нюансах того, как попасть в реестр текущих платежей:

- Первый пункт пятой статьи помогает разобраться с понятием выплат и принципом их создания;

- Во втором и третьем пунктах статьи говорится о требованиях кредиторов, которые появились после окончания суда, посвященного несостоятельности должника.

А конкретно о том, что подобные требования не могут быть включены в реестр, поскольку появляются уже после того, как суд принял решение (к примеру, о банкротстве застройщика). Но это не значит, что подобные требования не будут удовлетворены. Просто их очередность немного сдвигается;

А конкретно о том, что подобные требования не могут быть включены в реестр, поскольку появляются уже после того, как суд принял решение (к примеру, о банкротстве застройщика). Но это не значит, что подобные требования не будут удовлетворены. Просто их очередность немного сдвигается; - В статье 96 идет речь о моратории, который может распространяться на определенные разновидности платежей. Но его могут снять, как только закончится суд;

- Пункт один статьи 134 говорит о том, что есть возможность осуществить текущие платежи и поставить их в реестр. От этого напрямую зависит, кто в первую очередь будет получать деньги. Например, первыми финансовую компенсацию получат кредиторы, данные о которых были внесены первыми ещё до того, как начались судебные заседания;

- В третьем пункте говорится о жалобах на финуправа, если они поступят в суд. Часто такие жалобы поступают, если специалист бездействует или плохо выполняет свои профессиональные обязанности. Иногда благодаря жалобам суд меняет очередность кредиторов;

- Если суммы требований больше, чем предусмотрено трудовым законодательством, подробнее об этой проблеме можно почитать в пункте 2.

1. Эти требования будут считаться текущими, но их погашение будет проводиться в третьей очереди.

1. Эти требования будут считаться текущими, но их погашение будет проводиться в третьей очереди.

Как понятно из вышеописанного, множество требований напрямую зависят от профессионализма и ответственности управляющего. На это влияет, насколько полно будут выполнены судебные решения и получат ли компенсацию все кредиторы.

Если же возникают подозрения о нечестной работе или халатности, тогда жалобу на управляющего можно направить в арбитражный суд, на пленуме которого она будет рассмотрена. Кроме того, такую жалобу нужно отправлять и самим управляющим.

Процедура взыскания

Рассмотрим вопрос о том, как будут взыскиваться текущие платежи при банкротстве. Алгоритм этой процедуры многоступенчатый, но его вполне можно пройти без лишних проблем. Итак, от должника ожидают следующих действий:

- Составить и подать прошение (в письменном формате). Отправить его нужно на адрес должника или финансового управляющего. Но в тексте нужно упомянуть, о какой именно задолженности идет речь: о той, что появилась после окончании дела о банкротстве, или той, что возникла после подачи иска.

От этого будет зависеть, как взыщут текущие платежи при банкротстве. Иногда достаточно просто подать жалобу финуправу, но если он халатно относится к своим обязанностям, от подачи в суд отвертеться не выйдет;

От этого будет зависеть, как взыщут текущие платежи при банкротстве. Иногда достаточно просто подать жалобу финуправу, но если он халатно относится к своим обязанностям, от подачи в суд отвертеться не выйдет; - Дополнительные платежи указываются в отдельном реестре управляющего, после чего на имя банка приходит счет о списании нужной денежной суммы;

- Если финуправ отказывается выполнять финансовые обязательства, порядок взыскания предусматривает подачу искового заявления в суд, в котором требуется признание платежа текущим и его возмещение. В качестве доказательства можно приобщить документы, подтверждающие текущий статус платежа;

- В случае если иск примут, суд начнет процесс определения, действительно ли платеж имеет текущий характер. Обычно такие платежи приобщают к одной очереди или вносят в дополнительный, внеочередной реестр. Внеочередные платежи выплачиваются по порядку, имея фиксированную дату.

Финуправ должен выполнять решение суда. Если он его проигнорирует, на него наложат пени и штрафы. Также бездействие управляющего могут расценивать как нанесение ущерба. Есть случаи, когда прошение не удовлетворяют. Тогда можно потребовать разъяснить ситуацию, подав в письменном виде соответствующее заявление. Если в ответе будет мало разъяснений или он вообще не придет, можно подавать на обжалование вопроса.

Также бездействие управляющего могут расценивать как нанесение ущерба. Есть случаи, когда прошение не удовлетворяют. Тогда можно потребовать разъяснить ситуацию, подав в письменном виде соответствующее заявление. Если в ответе будет мало разъяснений или он вообще не придет, можно подавать на обжалование вопроса.

Нужно доподлинно знать, какие документы будут нужны при обращении в судебные органы. К примеру, обязательно понадобятся:

- Паспорт лица, подающего иск;

- Непосредственное исковое заявление;

- Доказательства факта невыплаты обязательных платежей;

- Чеки;

- Бумаги, подтверждающие банкротство.

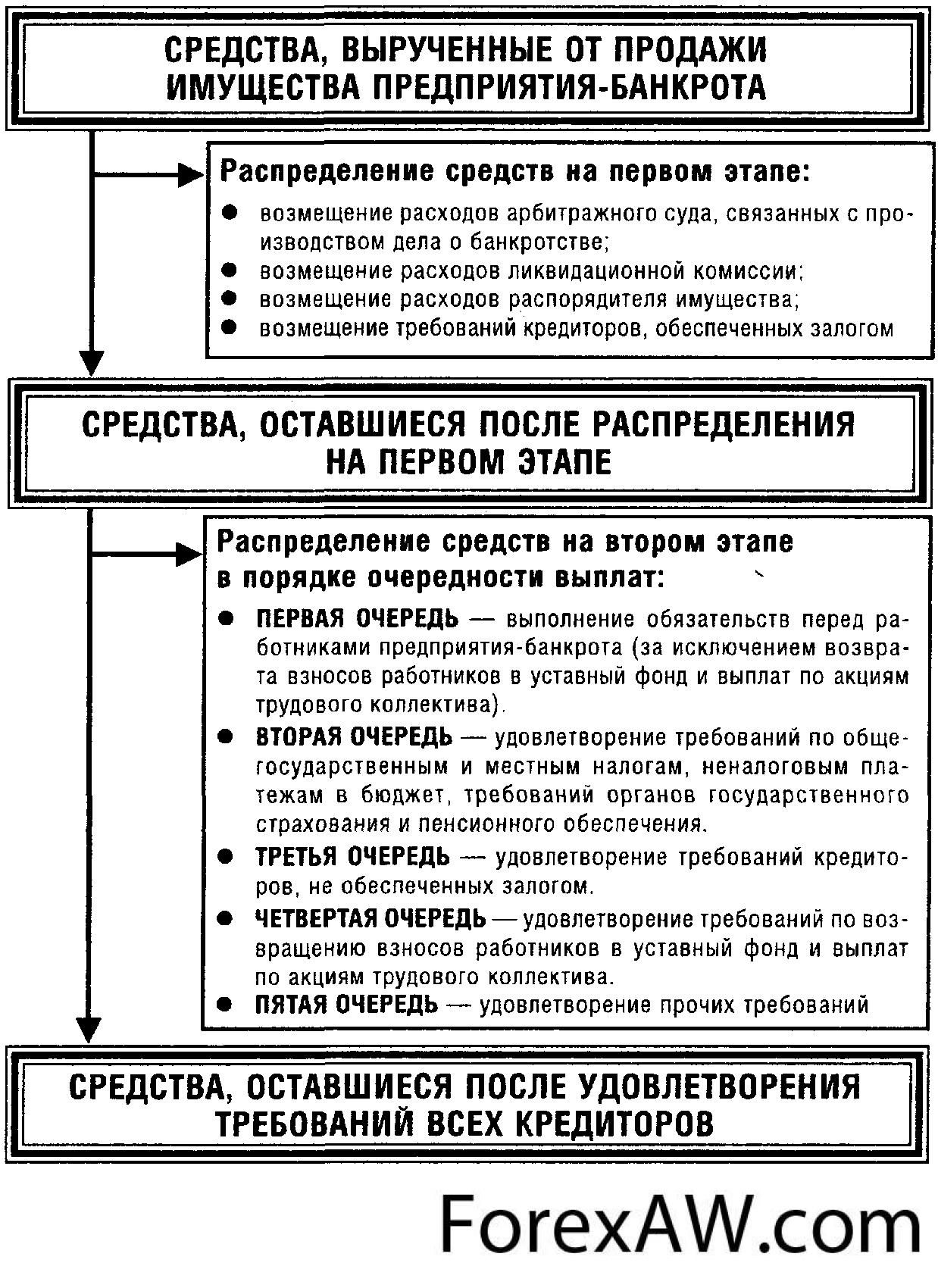

Выплаты осуществляются в отдельном деле, параллельном делу о банкротстве. Компенсация задолженностей проводится в несколько шагов:

- В первую очередь компенсируют судебные издержки и оплату услуг финуправа.

- Во вторую очередь возмещают выходные пособия сотрудникам предприятий-банкротов.

- Далее оплачивают услуги коммунальщиков, аренду, налоги, штрафы и т.

п.

п.

После того как компенсируются все перечисленные выплаты, будут компенсированы остальные долги.

Сроки взыскания текущих платежей

Взыскание текущих платежей при банкротстве осуществляется в определенный срок в соответствии с решением суда. Изначально соблюдаются конкурсные сроки текущей задолженности. Только после того как деньги от продажи имущества должника будут получены на счёт, выплачиваются другие долги.

Сроки по текущей задолженности могут и продлить, но только согласовав этот вопрос с арбитражным управляющим. При этом срок устанавливается индивидуально. Правда, есть нюанс, касающийся суммы выше установленного законом минимального порога: она оплачивается в третьей очереди. Более точных сроков не существует, поскольку выплаты осуществляются согласно очереди.

Дорогие читатели! Наши статьи рассказывают о типовых ситуациях. Напишите нашему юристу о вашем конкрентном случае, это быстро и бесплатно.

Напишите нашему юристу о вашем конкрентном случае, это быстро и бесплатно.

Что такое льготная выплата при банкротстве

На чью бы сторону в деле о банкротстве вы ни попали, важно понимать ответ на часто задаваемый вопрос «Что такое льготная выплата при банкротстве» и почему на меня подал в суд управляющий за выдачу денег, которые кто-то по праву должен мне и заплатил?

Законы о банкротстве предназначены для защиты как должников, так и кредиторов. Такой подход часто приводит к трудным решениям, которые могут полностью удовлетворить лишь немногие стороны. Вот почему важно, чтобы вы понимали правила и работали с опытным адвокатом по банкротству, чтобы знать свои права.

Что такое льготный платеж при банкротстве?

Иногда должникам, которые рассматривают возможность подачи заявления о банкротстве, трудно решить, кому платить. Они могут ранжировать кредиторов и начать производить платежи выбранному числу из них.

Почему? Обычно это происходит потому, что у них недостаточно денег, чтобы расплатиться со всеми своими кредиторами, или они предпочитают расплачиваться с «дружественными» кредиторами, инсайдерами или деловыми партнерами. Вместо этого они ранжируют кредиторов и выбирают, кому вернут часть денег. В большинстве случаев не хватает, чтобы обойти.

Вместо этого они ранжируют кредиторов и выбирают, кому вернут часть денег. В большинстве случаев не хватает, чтобы обойти.

Этот сценарий приводит к льготному платежу при банкротстве. Это юридический термин, который относится к платежам, сделанным кредиторам еще до подачи дела о банкротстве, , то есть , 90 дней для обычных кредиторов и один год для инсайдеров/членов семьи/друзей/деловых партнеров/и т. д., что позволяет этим кредиторам получить больше, чем другие кредиторы по старому долгу. Этот период времени называется периодом возврата. Эти платежи, пусть и непреднамеренные, приводят к тому, что некоторые кредиторы получают больше, чем они могли бы возместить в случае банкротства.

Дела о льготных платежах, предназначенные для защиты всех

Во время подачи заявления о банкротстве судья назначает конкурсного управляющего, который отвечает за управление средствами, подлежащими распределению среди кредиторов.

Конкурсный управляющий может взыскать эти ранее произведенные льготные платежи в течение периода возврата и перераспределить их среди всех необеспеченных кредиторов. Это связано с тем, что льготные платежи считаются активами конкурсной массы, которой конкурсный управляющий распоряжается от имени суда.

Это связано с тем, что льготные платежи считаются активами конкурсной массы, которой конкурсный управляющий распоряжается от имени суда.

Что такое льготный перевод?

Платежи должны соответствовать пяти критериям, чтобы конкурсный управляющий мог взыскать платежи.

Во-первых, кредитор должен получить деньги от должника или получить выгоду.

Во-вторых, деньги должны были быть выплачены в связи со старым долгом (называемым предшествующим долгом) до фактического осуществления платежа.

В-третьих, платеж должен был быть произведен, когда должник был неплатежеспособным.

В-четвертых, оплата должна быть произведена в течение 90 дней до подачи заявления о банкротстве или 1 год, если кредитор был инсайдером.

И, в-пятых, платеж позволил кредитору получить больше, чем он получил бы, если бы ему не заплатили, и доверительный управляющий распределил деньги всем кредиторам поровну на пропорциональной основе .

Время имеет значение при льготных платежах

Как далеко в прошлом может банкротный управляющий искать льготные переводы?

Федеральный кодекс о банкротстве устанавливает некоторые временные ограничения на льготные платежи. Для некоторых кредиторов, таких как компании кредитных карт или коммунальные предприятия и другие необеспеченные кредиторы, закон рассматривает только то, что является льготным переводом для платежей, произведенных в течение 9 лет.0 дней подачи заявления о банкротстве.

Для некоторых кредиторов, таких как компании кредитных карт или коммунальные предприятия и другие необеспеченные кредиторы, закон рассматривает только то, что является льготным переводом для платежей, произведенных в течение 9 лет.0 дней подачи заявления о банкротстве.

Для друзей и родственников, деловых партнеров или владельцев, известных в терминологии банкротства как «инсайдеры», срок составляет 12 месяцев до подачи заявления о банкротстве.

Кодекс о банкротстве также не позволяет доверительным управляющим возвращать деньги, если должник выплатил кредитору менее 600 долларов в течение 90-дневного или 12-месячного периода в случае банкротства потребительского типа или менее 6825 долларов, если бизнес- тип кейс.

Что нужно знать должникам

Какая польза для должника от рассмотрения подачи заявления о банкротстве, зная о значительных льготных платежах? Это означает, что у должника должно быть четкое понимание и стратегия, чтобы должник мог использовать этот закон для взыскания части денег с кредиторов в интересах других кредиторов, например, налоговых органов.

Важно связаться с опытным адвокатом по делам о банкротстве, чтобы узнать свои права и разработать стратегию, которая защитит ваши активы и приведет к беспрепятственному процессу банкротства.

Существуют ли исключения для льготных переводов?

Есть несколько исключений для льготных переводов. Конкурсный управляющий не может просто автоматически подать иск, чтобы добиться судебного решения против кредитора, который, по мнению доверительного управляющего, является льготным платежом. Кредиторы имеют некоторые средства защиты, чтобы помешать действиям доверительного управляющего.

Общая защита относится к «обычному ходу дел». В соответствии с этой защитой деньги, уплаченные в течение льготного периода, не могут быть возвращены, если они были уплачены в ходе обычного ведения бизнеса или в соответствии с обычными условиями погашения. Кроме того, деньги должны быть выплачены таким же образом, как они обычно выплачивались кредитору для использования обычного курса защиты бизнеса. Таким образом, продавец, который регулярно поставляет товары компании, может использовать эту защиту, продемонстрировав постоянство в том, как и когда ему производились платежи, и что платежи и обстоятельства, связанные с этими платежами, ничем не отличались от тех, которые были сделаны до льготного периода.

Таким образом, продавец, который регулярно поставляет товары компании, может использовать эту защиту, продемонстрировав постоянство в том, как и когда ему производились платежи, и что платежи и обстоятельства, связанные с этими платежами, ничем не отличались от тех, которые были сделаны до льготного периода.

Второй тип защиты, который может предложить кредитор, заключается в том, что платеж был произведен как «одновременный обмен». Используя пример с продавцом, это будет означать, что продавец (кредитор) поставил товары компании (должнику) и тут же получил оплату. Обе стороны обменялись чем-то равноценным в одно и то же время или почти в одно и то же время.

Это два основных примера. Успех этих средств защиты зависит от всех конкретных деталей, связанных с делом. Когда любая из этих мер защиты успешно реализована, управляющий по банкротству не может забрать деньги, уплаченные во время транзакций, даже если другие компоненты льготного платежа действуют.

Пример дела о банкротстве GenCanna

В сложных случаях вызов умного юрисконсульта

Заявления о банкротстве могут затронуть компании всех типов. В Кентукки дело с GenCanna связано со сложными финансовыми проблемами.

В Кентукки дело с GenCanna связано со сложными финансовыми проблемами.

GenCanna, производитель конопли, обанкротился в 2020 году. Однако правопреемник компании подал иск против нью-йоркской конопляной компании, стремящейся возместить миллионы долларов.

GenCanna заявила, что Майкл Фальконе, председатель ее совета директоров, руководил ссудой в размере 750 000 долларов компании Southern Tier Hemp, базирующейся в Джонсон-Сити, штат Нью-Йорк. В иске утверждается, что Southern Tier Hemp использовала эти средства для выплат производителям.

Костюм сложный отчасти потому, что Фальконе также был соучредителем и генеральным директором компании Southern Tier Hemp. Несколько других производителей также участвуют в судебном процессе. GenCanna утверждает, что она давала письменные и устные обещания, что деньги, переданные Southern Tier, будут возвращены.

Затронуло ли вас банкротство GenCanna? We Can Help

В настоящее время наша команда представляет интересы клиентов, пострадавших от банкротства GenCanna.

Положитесь на наш опыт в этом деле, поскольку мы обслуживаем несколько клиентов и знаем вопрос в деталях. Позвоните нам сегодня для помощи.

Считаете ли вы, что льготные платежи могут коснуться вас?

Если вы являетесь владельцем бизнеса, рассматривающим возможность подачи заявления о банкротстве, или кредитором, который считает, что должник сталкивается с серьезными финансовыми проблемами и может подать заявление о банкротстве, мы здесь, чтобы помочь вам. Свяжитесь с нашей командой опытных юристов по банкротству в Bunch & Brock сегодня по телефону 859-254-5522.

Адвокат Мэтью Банч

Мэтт занимается сложными банкротствами и реструктуризацией долгов в главах 11 и 13 как для частных лиц, так и для компаний. Он также вел переговоры с несколькими кредиторами от имени своих клиентов, чтобы избежать банкротства. Мэтт является ведущим юристом фирмы и занимается спорами по контрактам, некоторыми исками о телесных повреждениях и общими судебными разбирательствами. [ Биография адвоката ]

[ Биография адвоката ]

Правильно ли вы применяете платежи по ипотеке, полученные во время банкротства по главе 13?: Foster Swift

Кодекс и правила о банкротстве регулируют применение платежей по ипотеке в ожидании банкротства по главе 13. Ненадлежащее применение ипотечных платежей во время главы 13 может привести к тому, что кредитор получит недостаточное погашение, а в некоторых ситуациях — к штрафным санкциям.

С того момента, как лицо подает заявление о банкротстве в соответствии с главой 13 («Дата подачи заявления»), кредит, обеспеченный ипотекой, должен рассматриваться как текущий. После подтверждения плана должника по Главе 13 регулярные текущие платежи по ипотеке должника должны применяться с Даты подачи ходатайства на основе условий ипотечного договора и первоначальной амортизации по кредиту как если бы не существовало значения по умолчанию . Все задолженности до банкротства оплачиваются отдельно в соответствии с планом Главы 13 в рамках разрешенного требования кредитора. По сути, требование кредитора разделено на два требования — основной долг и просроченную задолженность (хотя кредитору требуется подать только одно Доказательство требования, как обсуждается ниже). Это часто может быть неудобно для кредитора, поскольку ему, возможно, придется создать отдельный счет в своей собственной системе, но крайне важно, чтобы платежи применялись правильно, чтобы избежать ответственности за неправильное применение платежей, что приводит к наказанию санкциями.

По сути, требование кредитора разделено на два требования — основной долг и просроченную задолженность (хотя кредитору требуется подать только одно Доказательство требования, как обсуждается ниже). Это часто может быть неудобно для кредитора, поскольку ему, возможно, придется создать отдельный счет в своей собственной системе, но крайне важно, чтобы платежи применялись правильно, чтобы избежать ответственности за неправильное применение платежей, что приводит к наказанию санкциями.

Платежи по ипотечному кредиту должны применяться ко всем должникам по Главе 13 следующим образом:

- Платежи от доверенного лица или должника после подтверждения должны применяться к платежам, причитающимся с Даты подачи заявления в будущем, а не к задолженности. Все платежи в рассрочку после подачи заявления должны применяться и зачисляться на ипотечный счет должника, как если бы счет был текущим и не существовало дефолта до подачи заявления (включая любые адекватные защитные платежи, полученные с предварительным подтверждением).

- Поскольку требование о просроченной задолженности по сути представляет собой отдельное требование, доверительный управляющий или должник должны отметить, что платеж предназначен для погашения задолженности при его отправке. Когда доверительный управляющий или должник отмечает, что платеж предназначен для погашения задолженности, тогда этот платеж может быть направлен на погашение задолженности.

- Плата за просрочку платежа не может начисляться или взиматься с долга, за исключением случаев, когда платежи после ходатайства, сделанные доверительным управляющим или должником, не произведены своевременно.

В декабре 2011 г. были внесены поправки в правила о подтверждении требования о банкротстве, которые теперь требуют подачи дополнительных форм вместе с доказательством требования (форма B 10). Кредитор должен подать форму, которая детализирует требование, разбивая причитающуюся сумму на основную сумму, проценты, штрафы за просрочку платежа, расходы и задолженность. В дополнение к форме детализации кредитор должен подать форму, определяющую задолженность по состоянию на Дату подачи заявления. Формы детализации и просроченной задолженности не являются официальными формами, а кредитор должен либо предоставить заявление, либо подготовить форму для подачи вместе с Доказательством требования.

В дополнение к форме детализации кредитор должен подать форму, определяющую задолженность по состоянию на Дату подачи заявления. Формы детализации и просроченной задолженности не являются официальными формами, а кредитор должен либо предоставить заявление, либо подготовить форму для подачи вместе с Доказательством требования.

Когда требование кредитора в Главе 13 включает ипотеку основного места жительства должника, должны быть предоставлены дополнительные формы. Первая форма называется «Приложение к ипотечному доказательству требования». Это официальная форма, которую можно найти по номеру здесь . Если ипотека включает счет условного депонирования для уплаты налогов и/или страховки, необходимо заполнить дополнительную форму и подать ее вместе с Подтверждением претензии. Также необходимо предоставить заявление об условном депонировании.

Примечательно, что если ежемесячный платеж по ипотечному кредиту по основному месту жительства должника изменяется (например, из-за переменной процентной ставки или изменения условного депонирования), Уведомление об изменении ипотечного платежа должно быть подано за 21 день до платежа нового причитающаяся сумма (Форма B 10S1).

п.;

п.;

А конкретно о том, что подобные требования не могут быть включены в реестр, поскольку появляются уже после того, как суд принял решение (к примеру, о банкротстве застройщика). Но это не значит, что подобные требования не будут удовлетворены. Просто их очередность немного сдвигается;

А конкретно о том, что подобные требования не могут быть включены в реестр, поскольку появляются уже после того, как суд принял решение (к примеру, о банкротстве застройщика). Но это не значит, что подобные требования не будут удовлетворены. Просто их очередность немного сдвигается; 1. Эти требования будут считаться текущими, но их погашение будет проводиться в третьей очереди.

1. Эти требования будут считаться текущими, но их погашение будет проводиться в третьей очереди. От этого будет зависеть, как взыщут текущие платежи при банкротстве. Иногда достаточно просто подать жалобу финуправу, но если он халатно относится к своим обязанностям, от подачи в суд отвертеться не выйдет;

От этого будет зависеть, как взыщут текущие платежи при банкротстве. Иногда достаточно просто подать жалобу финуправу, но если он халатно относится к своим обязанностям, от подачи в суд отвертеться не выйдет; п.

п. Положитесь на наш опыт в этом деле, поскольку мы обслуживаем несколько клиентов и знаем вопрос в деталях. Позвоните нам сегодня для помощи.

Положитесь на наш опыт в этом деле, поскольку мы обслуживаем несколько клиентов и знаем вопрос в деталях. Позвоните нам сегодня для помощи.