Из офлайна в онлайн: как начать торговать в интернете

Выходить из офлайна в онлайн — гораздо более легкая задача, чем с нуля открывать интернет-магазин. В процессе работы розничного бизнеса многое уже отлажено, есть поставщики, склад, клиенты, продумана логистика. Открывая интернет-магазин, вы выходите на новый уровень развития бизнеса. Именно так и стоит воспринимать этот шаг.

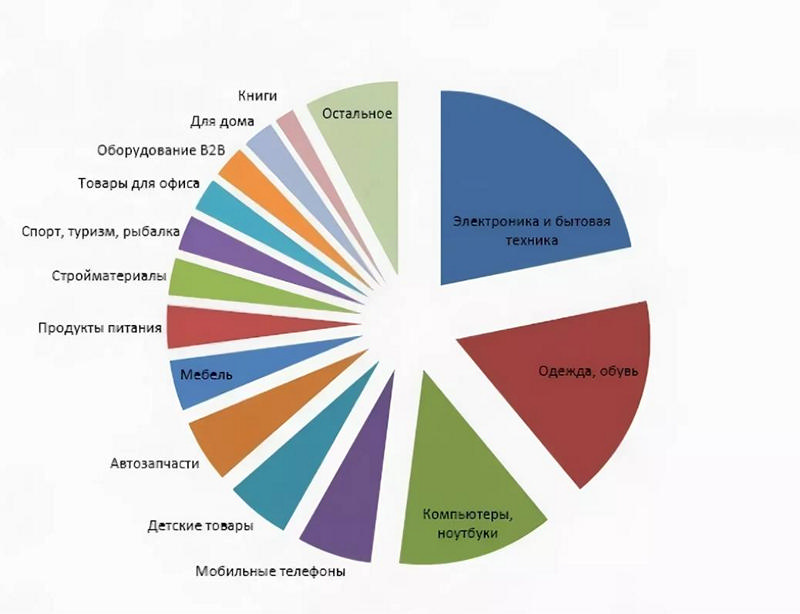

Сфера интернет-торговли сейчас очень интенсивно развивается. Аналитики Data Insight утверждают, что в 2014 году в России торговля через интернет физическими товарами выросла на 35%. Остается только научиться работать в онлайне! Рассмотрим процессы, с которыми вы почти не сталкивались в традиционной рознице, и заострим внимание на том, где можно по незнанию ошибиться.

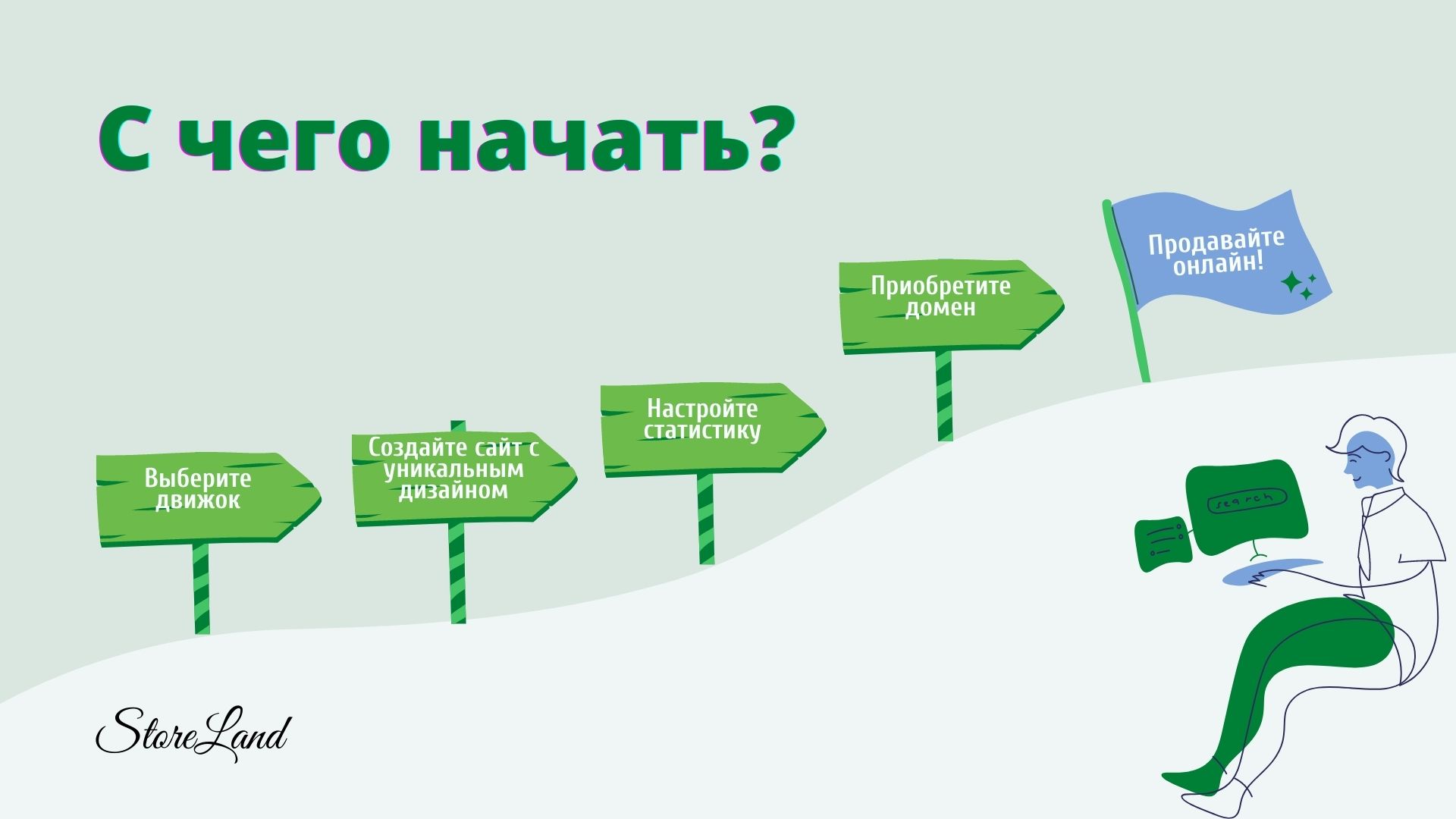

Сайт

Для интернет-магазина качественный сайт — это все. Желающим его создать очень повезло: конструкторов (для непрофессионалов в том числе!) сейчас очень много. «Визитка» за 5 минут или полноценный сайт за несколько дней и недорого. Имеет смысл в короткий срок выкатить рабочую версию и постепенно ее «допиливать» — делать более удобной и добавлять новый функционал. Лучше начать торговать сразу, чем 3 месяца делать идеальный сайт.

Имеет смысл в короткий срок выкатить рабочую версию и постепенно ее «допиливать» — делать более удобной и добавлять новый функционал. Лучше начать торговать сразу, чем 3 месяца делать идеальный сайт.

Самый важный показатель в электронной коммерции — это конверсия, процент посетителей сайта, которые оформляют заказы. Поначалу, измеряя конверсию, вы будете пугаться. Если в офлайне одну покупку могут совершать 10-20% посетителей торгового зала, то для интернет-магазина нормальный показатель — единицы процентов.

Но если конверсия у вашего магазина меньше 1 процента, стоит озадачиться. Скорее всего, сайт плохо работает или покупатель не видит чего-то важного, влияющего на завершение процесса покупки. Обязательными элементами любого сайта должны быть: информация о доставке товара и ее способах, контактный блок с телефонами и вариантами связи и, конечно, корзина, обязательно расположенная в привычном месте — в правом верхнем углу.

Управление гневом: чек-лист для борьбы с низкой конверсией

Лидогенерация

Покупатели в интернете просто так не придут на ваш, пусть даже очень красивый и удобный сайт. Придется разбираться с тем, что такое контекстная реклама, научиться управлять ставками по поисковым запросам. С такой задачей вы, скорее всего, не сталкивались в офлайне. Так что учитесь как можно быстрее: без знаний трудно начать продвигать магазин, или можно — и слить огромное количество денег, не получив желаемые заказы.

Придется разбираться с тем, что такое контекстная реклама, научиться управлять ставками по поисковым запросам. С такой задачей вы, скорее всего, не сталкивались в офлайне. Так что учитесь как можно быстрее: без знаний трудно начать продвигать магазин, или можно — и слить огромное количество денег, не получив желаемые заказы.

Еще одним каналом лидогенерации является SEO-оптимизация сайта. В кратчайшие сроки этот инструмент не даст результата, но в перспективе нескольких месяцев и лет это самый дешевый канал продвижения.

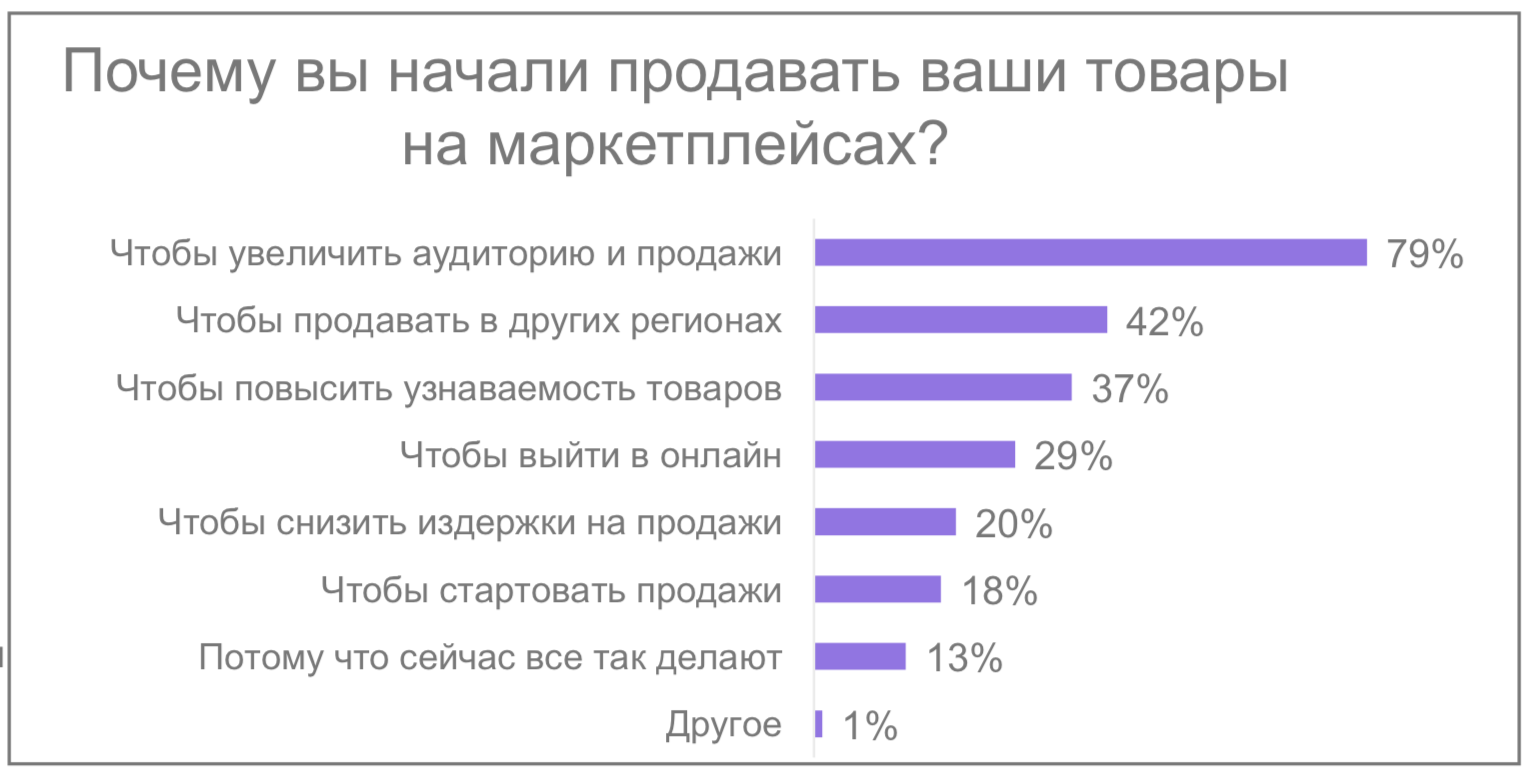

Есть еще один перспективный канал — размещение товара в маркетплейсах типа Яндекс.Маркета. Как дополнительный канал привлечения покупателей — вполне подойдет любому интернет-магазину.

Также обратите внимание на относительно новые каналы, такие как Instagram и Twitter. Они сейчас активно развиваются в направлении электронной коммерции. Например, скоро можно будет сделать покупку прямо из аккаунта этих соцсетей.

Если вы торгуете товарами, внешнего вида которых достаточно, чтобы человек принял решение купить, работайте в Instagram. Вы можете постепенно собрать свою аудиторию и устраивать для них акции, распродажи и конкурсы. Также распространенным приемом является покупка постов у инста-блоггеров, имеющих огромную аудиторию — до миллиона фоловеров. Рекламируйтесь, и очень быстро нарастите клиентскую базу.

Вы можете постепенно собрать свою аудиторию и устраивать для них акции, распродажи и конкурсы. Также распространенным приемом является покупка постов у инста-блоггеров, имеющих огромную аудиторию — до миллиона фоловеров. Рекламируйтесь, и очень быстро нарастите клиентскую базу.

Куйте железо, пока горячо: возможности продвижения бренда в Instagram’е

Обратите внимание, что у вас есть еще один, причем, почти бесплатный канал продвижения интернет-магазина — ваша розничная точка. Запустите сарафанное радио. Постоянно сообщайте своим офлайновым клиентам о том, что у вас открылся интернет-магазин. Напечатайте купоны и флаеры, разложите по магазину, разместите на рекламных носителях электронный адрес магазина, название аккаунтов с соцсетях, рекламные призывы. Ваши постоянные клиенты с радостью воспримут возможность онлайн-заказа ваших товаров.

Обработка заказа

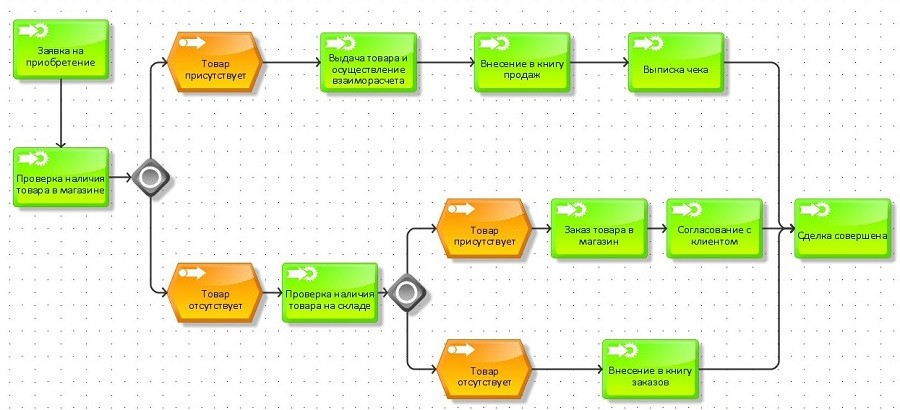

Если в розничном магазине заказы как таковые отсутствуют, то в интернет-торговле обработка заказов — отдельная область, которая требует постоянного контроля. Самое важное здесь — оперативность подтверждения заказа. Если вы вовремя не перезвоните клиенту, найдется более расторопный интернет-магазин.

Самое важное здесь — оперативность подтверждения заказа. Если вы вовремя не перезвоните клиенту, найдется более расторопный интернет-магазин.

Для того чтобы иметь возможность оперативно подтвердить заказ, нужно точно знать, сколько товара у вас на складе. Открывая интернет-магазин и уже имея розничный, имеет смысл пользоваться единой учетной системой, которая позволит видеть наличие товара в обоих магазинах, а также будет обмениваться с сайтом такой информацией. Имея общий бэк-офис, вы сможете очень быстро подтверждать заказ и исключите репутационные проблемы — когда заказ уже ожидают, а товара, оказывается, нет, так как его продали в розничном магазине.

Оплата и доставка

Очень важно, чтобы человек, выбрав товар, мог быстро понять, как можно за него заплатить. Причем нужны варианты, так как наличие/отсутствие выбора также влияет на конверсию. По статистике Data Insight, почти 75% покупателей платят за товар при получении наличными (большинство) или картой через мобильный эквайринг. Остальные 25% предпочитают платить онлайн, и для того чтобы не терять эту аудиторию, вам надо подключить возможность безналичной оплаты — банковскими картами, сервисами онлайн-платежей, виртуальными кошельками.

Остальные 25% предпочитают платить онлайн, и для того чтобы не терять эту аудиторию, вам надо подключить возможность безналичной оплаты — банковскими картами, сервисами онлайн-платежей, виртуальными кошельками.

Что касается доставки, к текущему моменту логистические компании создали все условия для того, чтобы вам сразу начать торговать по всей России. Обычно интернет-магазины пользуются несколькими службами. Например, курьерской службой для доставки по своему городу, дорогой службой для быстрой и качественной доставки и почтой России — для охвата отдаленных и мелких населенных пунктов. Кстати, имейте в виду, что сейчас бесплатная доставка — это, скорее, рекламный ход. На самом деле ее сразу «зашивают» в цену товара. Ведь это недешево.

Не стоит забывать, что ваши условия по доставке — это по сути план по геотаргетированию вашей контекстной рекламы. Обязательно настройте показы объявлений только в тех регионах, куда вы можете сделать доставку. Кстати, конкуренция по запросам в регионах, как правило, ниже, как, соответственно, и цены на рекламу.

Работа с клиентской базой

Если открытие интернет-магазина — это развитие вашего розничного бизнеса, то, наверняка, у вас уже есть какая-то сложившаяся система работы с клиентами, например, программа лояльности, скидочные карты, набор сезонных акций и другие инструменты.

Как и в офлайне, в интернет-торговле повторные продажи — это важно, так как стоимость привлечения нового клиента гораздо выше, чем затраты на продвижение вашего товара постоянному покупателю. В онлайне у вас есть возможность следить за поведением ваших клиентов: за средним чеком, средней продолжительностью «жизни», динамикой покупок и другими метриками. Все это позволяет планировать маркетинговые активности и бюджет на продвижение, основываясь на реальных данных. Например, вы отследили, что у клиента на этой неделе должен закончиться запас контактных линз — вы направляете ему предложение купить их со скидкой. Есть сегмент клиентов, которые очень редко что-то покупают, но при этом постоянно — вы можете продумать, как увеличить частоту покупок.

Преимуществом онлайна является возможность в автоматическом режиме собирать контактные данные, например, почтовые адреса пользователей, формировать базу, а потом делать и массовые, и триггерные рассылки предложений. Делайте это регулярно.

Итак, если вы собираетесь открывать интернет-магазин, имея опыт развития розничного, вам очень повезло. Перед вами открываются новые перспективы. Для успешной интернет-торговли есть много удобных инструментов, которые очень быстро помогут вам реализовать задуманное. Потратьте немного времени на изучение облачных сервисов для интернет-магазинов, и уже через несколько дней вы сможете полноценно начать торговать онлайн.

Аскар Рахимбердиев,

генеральный директор и сооснователь облачного сервиса для управления торговлей МойСклад

Что такое форекс? Как начать торговать и заработать на валютной бирже?: Инвестиции: Экономика: Lenta.ru

Форекс (происходит от Foreign Exchange — обмен валюты) — это международный валютный рынок, который по совместительству является самым крупным и активным в мире. Основные его участники — центральные банки, крупные международные компании и обычные банки. Рядовые инвесторы также могут выйти на форекс, чтобы заработать. Однако для этого им понадобятся посредники, крупная сумма или заем, а также базовые знания, как этот рынок работает. «Лента.ру» объясняет, чем отличается игра на форексе от игры на бирже и чем это чревато.

Основные его участники — центральные банки, крупные международные компании и обычные банки. Рядовые инвесторы также могут выйти на форекс, чтобы заработать. Однако для этого им понадобятся посредники, крупная сумма или заем, а также базовые знания, как этот рынок работает. «Лента.ру» объясняет, чем отличается игра на форексе от игры на бирже и чем это чревато.

Торговля на рынке форекс напоминает обмен валюты во время поездки за рубеж: трейдер покупает одну валюту и продает другую, а обменный курс постоянно колеблется в зависимости от спроса и предложения. Но в отличие от традиционных пунктов обмены валют происходит это исключительно в интернете, и, покупая, трейдер не получает реальную валюту, а лишь заключает сделки-пари на изменение цены. Проще говоря, на форексе трейдеры приобретают валюту по определенной ставке, чтобы впоследствии ее продать по более высокому курсу и заработать на разнице валют (спреде).

Основные участники торгов на форексе

На международных валютных рынках чаще всего сделки совершают следующие участники..jpg)

1. Центральные банки. Регуляторы торгуют на форексе, проводя интервенции для стабилизации курса своих национальных валют. Это необходимо для предотвращения рисков возникновения экономических кризисов, а также для поддержания баланса импорта и экспорта.

2. Крупные компании, инвестиционные и пенсионные фонды, импортеры и экспортеры, продающие валюту через банки или самостоятельно. Организации покупают и продают иностранную валюту для обмена выручки, полученной от международного бизнеса, на национальную валюту или, наоборот, для оплаты контрактов за границей. Они обеспечивают устойчивый спрос на иностранную валюту (импортеры) и предложение иностранной валюты (экспортеры).

3. Банки на форексе зарабатывают на разнице в цене покупки валюты и ее продажи. Основная функция участия банков в торговле на форексе — обеспечение ликвидности собственных средств и выполнение клиентских заявок (например, тех же импортеров и экспортеров).

Фото: Leah Millis / Reuters

Эти игроки совершают крупные сделки, которые могут привести к значительным изменением в цене валюты. Наибольшее влияние на рынок среди коммерческих банков по состоянию на апрель 2022 года оказывали Citi Bank, JP Morgan, UBS, Barclays Bank, Deutsche Bank, BAML, Goldman Sachs, HSBC, Morgan Stanley. Среди центральных банков это — центральный банк США — Федеральная Резервная Система (ФРС), центральный банк Германии — Бундесбанк и Великобритании — Банк Англии.

Наибольшее влияние на рынок среди коммерческих банков по состоянию на апрель 2022 года оказывали Citi Bank, JP Morgan, UBS, Barclays Bank, Deutsche Bank, BAML, Goldman Sachs, HSBC, Morgan Stanley. Среди центральных банков это — центральный банк США — Федеральная Резервная Система (ФРС), центральный банк Германии — Бундесбанк и Великобритании — Банк Англии.

Как начать торговать на форекс

Начать торговать на форексе можно, изучив, с какими валютами чаще всего совершаются сделки.

Самые популярные валюты на форекс

В топ-6 валютных пар в 2023 году входят:

1. EUR/USD — евро/доллар

2. USD/JPY — доллар/японская иена

3. GBP/USD — британский фунт/доллар

4. AUD/USD — австралийский доллар/доллар

5. USD/CAD — доллар/канадский доллар

6. USD/CHF — доллар/швейцарский франк

Каждая валютная пара представляет текущий обменный курс для двух валют. Валюта, которая в паре располагается слева, называется базовой, а та, что находится справа, — котируемой. Обменный курс демонстрирует, сколько котируемой валюты необходимо для покупки 1 единицы базовой валюты.

Обменный курс демонстрирует, сколько котируемой валюты необходимо для покупки 1 единицы базовой валюты.

Например, если обменный курс EUR/USD равен 1,2, это означает, что за 1 евро можно купить 1,2 доллара

Когда обменный курс растет, это значит, что базовая валюта выросла в цене по отношению к котируемой (следовательно, в паре EUR/USD на 1 евро можно купить больше долларов). И, наоборот, если курс падает — базовая валюта снизилась в цене.

Рынок форекс является достаточно волатильным, но профессиональные трейдеры умеют предсказывать, в какой момент цена валюты будет меняться. Среди главных факторов, которые могут повлиять на движение цен:

1) текущие процентные ставки;

2) экономические показатели;

3) геополитические настроения;

4) ценовые спекуляции.

Как заработать на форексе частному инвестору?

Помимо крупных игроков с крупными суммами на форексе может торговать и инвестор с небольшим личным капиталом.

Фото: Cagla Gurdogan / Reuters

1. Кто помогает обычному инвестору выйти на рынок

Кто помогает обычному инвестору выйти на рынок

Непрофессиональный трейдер может начать торговать на форексе при помощи форекс-дилера — специализированной компании, которая выступает контрагентом по сделке. Инвестор делает ставку на движение валютных курсов и заключает с дилером соответствующую сделку. Если его прогноз сбывается, он зарабатывает, и дилер выплачивает ему деньги. В обратном случае компания-посредник списывает определенную сумму с его счета.

2. Как заключается сделка

Для заключения сделок на форексе инвестор должен открыть брокерский счет и перечислить на счет дилера депозит. Эти средства станут гарантией того, что клиент сможет выполнить свои обязательства по сделкам. Перед началом торговли трейдер в одной из существующих программ выбирает валютную пару, на цене которой будет играть. Если клиент прогнозирует, что курс котируемой валюты вырастет, можно открывать сделку на ее «покупку». Если ожидает, что она упадет, — на «продажу».

Фото: Amanda Perobelli / Reuters

Например, трейдер выбирает традиционную валютную пару EUR/USD (евро — котируемая валюта/доллар — базовая), в которой евро стоит 1,096 доллара, и считает, что курс евро к доллару будет расти. Далее клиент открывает сделку на покупку, предположим, 100 долларов. Важно, что после этого евро не поступают на счет инвестора, а лишь отражаются во внутреннем реестре сделок форекс-дилера и на балансе в программе.

Далее клиент открывает сделку на покупку, предположим, 100 долларов. Важно, что после этого евро не поступают на счет инвестора, а лишь отражаются во внутреннем реестре сделок форекс-дилера и на балансе в программе.

3. Как заработать

Допустим, курс действительно вырос и составил 1,106 доллара за евро. Инвестор может продолжить ждать повышения курса, а может завершить сделку. Во втором случае он получит доход от спреда в стоимости валют в размере 1 доллара.

$(1,106 — 1,096) × 100 = $1

Форекс-дилер зачислит полученную прибыль на баланс трейдера, пополнив депозит. Однако если прогноз не сбудется, деньги с банковского счета будут списаны.

Для того чтобы заработать большие суммы с разницы валютных курсов, нужны большие депозиты. Если у инвестора нет значительного личного капитала, он может воспользоваться так называемым кредитным плечом.

Кредитное плечо — заем от дилера, который выдается под залог приобретаемых или ранее приобретенных инвестором активов. Плечом также называется соотношение собственных средств клиента к заемным.

Плечом также называется соотношение собственных средств клиента к заемным.

Размер займа может превышать сумму депозита в 10, 20, 100 раз и более. Одним из главных плюсов торговли с кредитным плечом на форексе, в отличие от фондовой биржи, является то, что дилер не дает клиенту набрать долгов. Максимальный риск для трейдера на этом рынке — его собственный депозит.

Какие существуют риски?

Поскольку на форексе трейдеры зачастую торгуют с кредитным плечом, «игра» на форексе сопряжена с дополнительными рисками по сравнению с другими финансовыми инструментами. На валютном рынке цены постоянно колеблются, но в небольших количествах, в связи с этим инвесторам приходится совершать крупные сделки, чтобы заработать. В случае если трейдер делает проигрышную ставку на изменение валютного курса, кредитное плечо может только увеличить его убытки. В среднем около 71 процента розничных форекс-трейдеров теряли свои деньги, подсчитали в CompareForexBrokers.

Фото: Oliver Bunic / Bloomberg / Getty Images

Еще одним риском может стать работа с лицензированным дилером, который выполняет поручения не в режиме реального времени, а с отсрочкой или не возвращает депозит по требованию инвестора. В таких ситуациях эксперты советуют обращаться в Банк России.

В таких ситуациях эксперты советуют обращаться в Банк России.

Во избежание потери средств эксперты советуют начинающим инвесторам разработать торговую стратегию. Несмотря на то что не всегда можно предсказать движение цен и точку, в которой произойдет изменение, наличие торговой стратегии поможет инвестору выработать для себя общие принципы для дальнейшей торговли. Кроме того, необходимо сохранять эмоциональное равновесие и не забывать проверять свои позиции в конце торгового дня на предмет их незавершенности.

Фото: Lee Jin-man / AP

Впрочем, любой трейдер также не застрахован от попадания к посреднику-мошеннику, из-за которого он может потерять все деньги вне зависимости от того, как успешно реализовывалась его торговая стратегия. Поэтому перед началом работы с дилером необходимо проверить, есть ли у него лицензия от ЦБ. Посмотреть это можно здесь.

В чем отличие форекса от фондового рынка

Оборот рынка форекс в разы превышает объемы торгов на всех национальных фондовых рынках вместе взятых. Например, в 2022 году ежедневный объем торгов на форексе составил 7,5 триллиона долларов, в то время как объем торгов, на американской фондовой бирже — 257 миллиардов долларов за сутки.

Например, в 2022 году ежедневный объем торгов на форексе составил 7,5 триллиона долларов, в то время как объем торгов, на американской фондовой бирже — 257 миллиардов долларов за сутки.

7,5

триллиона долларов

ежедневный объем торгов на форексе

Помимо размера рынка, есть ряд других особенностей.

1. Форекс открыт круглосуточно с понедельника по пятницу.

2. Это внебиржевой рынок, у него нет централизованной площадки для проведения торгов — все трансакции между трейдерами по всему миру проходят через интернет, а не через единственную организацию.

3. Валютный рынок высоколиквиден и зачастую позволяет инвесторам проще входить в сделки и выходить из них.

4. Форекс предлагает сниженные затраты по сделкам, а также более высокую гибкость по сравнению с рынком ценных бумаг (кредитное плечо).

5. Торговля с валютой на форексе всегда сопряжена с высоким риском.

6. На рынке форекс менее вероятна рыночная манипуляция — когда котировки растут или падают, и на этом выигрывают участники, обладающие инсайдерской (конфиденциальной) информацией.

Форекс может стать еще одним источником дохода для инвесторов, которые разбираются в том, как работает финансовый рынок, и не боятся рисковать. На этом рынке люди могут быстро приумножить стартовый капитал, однако необходимо не забывать о сопутствующих рисках.

Что нужно знать для начала работы

Наши эксперты отвечают на вопросы читателей об инвестициях и пишут объективные обзоры продуктов (вот как мы оцениваем инвестиционные продукты). Платное неклиентское продвижение: В некоторых случаях мы получаем комиссию от наших партнеров. Наше мнение всегда принадлежит нам.

- Торговля акциями включает в себя покупку и продажу акций с целью получения прибыли в течение короткого периода времени.

- Трейдинг — рискованное предприятие, и для его успешного осуществления требуется время и понимание рынка.

- Торгуйте с умом, заблаговременно устанавливая свой бюджет, толерантность к риску и торговую стратегию.

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Мы все хотим стать следующим человеком, который выиграет по-крупному на удачной биржевой бирже. К сожалению, это не в картах для большинства трейдеров. На самом деле, чтобы стать прибыльным биржевым трейдером, требуется много знаний, исследований, дисциплины и терпения.

«Инвестирование — это не быстрое обогащение. Инвестирование — это медленное обогащение», — говорит Рэнди Фредерик, вице-президент по торговле и деривативам Charles Schwab. Это мудрые слова, которых стоит придерживаться, если вы новичок на фондовом рынке и задаетесь вопросом, подходит ли вам трейдинг.

Но если вам интересны ощущения от краткосрочных покупок и продаж и потенциальная прибыль, которую они могут принести, вот основы торговли акциями и шаги, которые помогут вам начать.

Торговля акциями предполагает покупку и хранение акций в течение короткого периода времени с целью получения быстрой и значительной прибыли. Трейдеры стремятся воспользоваться краткосрочными колебаниями цен на рынке.

Торговлю можно противопоставить инвестированию, подходу к фондовому рынку, который направлен на постепенное накопление богатства за счет владения активами в течение длительного периода времени. В то время как инвесторы покупают акции и держат их в течение многих лет, трейдеры держат их только час, день, неделю или несколько месяцев.

Существует два основных типа торговли акциями: активная и пассивная торговля.

Активная торговля — это высокотехнологичный подход, целью которого является получение прибыли от краткосрочных колебаний цен. Активные трейдеры обычно делятся на два лагеря в зависимости от периода времени, в течение которого они держат свои ценные бумаги:

- Дейтрейдеры: Дневная торговля относится к любой стратегии, которая включает покупку и продажу акций в течение одного дня, например секунд, минут, или часов.

- Свинг-трейдеры: Свинг-трейдинг предполагает покупку ценных бумаг и их хранение в течение нескольких дней или недель.

Пассивная торговля больше фокусируется на долгосрочных тенденциях акций, чем на краткосрочных колебаниях или рыночных новостях. Позиционная торговля — это разновидность пассивной торговли.

Пассивные трейдеры покупают, основываясь на общих рыночных тенденциях, и продают, когда считают, что безопасность достигает своего пика, на что могут уйти месяцы. Обычно они торгуют меньше, чем активные трейдеры. Таким образом, пассивные трейдеры больше похожи на долгосрочных инвесторов, которые следуют стратегии «купи и держи».

Как научиться торговать акциямиТорговля акциями — дело непростое. Да, торговля отдельными акциями может быть увлекательной и прибыльной, но это непросто. Вот несколько вещей, о которых следует помнить:

Успешная торговля требует времени и усилий. Если вы только начинаете торговать акциями, лучше избегать внутридневной торговли и рассматривать долгосрочные стратегии. «Дневная торговля на самом деле является худшим вариантом для начинающих инвесторов», — говорит Фредерик. На самом деле, на каждого человека, заработавшего миллионы на удачной сделке, приходится тысячи других, которые потеряли деньги, пытаясь использовать ту же тактику.

Если вы только начинаете торговать акциями, лучше избегать внутридневной торговли и рассматривать долгосрочные стратегии. «Дневная торговля на самом деле является худшим вариантом для начинающих инвесторов», — говорит Фредерик. На самом деле, на каждого человека, заработавшего миллионы на удачной сделке, приходится тысячи других, которые потеряли деньги, пытаясь использовать ту же тактику.

Независимо от того, планируете ли вы торговать полный или неполный рабочий день, суть в том, что торговля требует много времени, чтобы следить за рынками и выявлять возможности. А когда дело доходит до торговли на коротких и средних таймфреймах, время часто может быть всем.

Торговля имеет налоговые последствия. Не позволяйте волнению быстрого заработка отвлекать вас от ваших обязательств перед IRS. Важно понимать, как налоги на сделки могут повлиять на ваш налоговый счет.

Когда вы продаете свои акции с целью получения прибыли, вы облагаетесь налогом на прирост капитала. В то время как прибыль от акций удерживается в течение больше чем за год, получите специальную налоговую ставку – это означает, что вы, скорее всего, будете платить более низкие налоги – прибыль от акций, удерживаемых на меньше года, облагается налогом по той же ставке, что и ваш обычный доход.

В то время как прибыль от акций удерживается в течение больше чем за год, получите специальную налоговую ставку – это означает, что вы, скорее всего, будете платить более низкие налоги – прибыль от акций, удерживаемых на меньше года, облагается налогом по той же ставке, что и ваш обычный доход.

Знания — сила безопасной торговли. Вместо того, чтобы слепо следовать «горячим» советам соседей по акциям или рекомендациям аналитиков с Уолл-стрит, стоит разработать собственные торговые идеи. Когда вы изучаете движение акций за прошлые периоды и самостоятельно исследуете инвестиции, вы сможете справляться с волатильностью рынка или с уверенностью сформулировать стратегию выхода.

Более того, эксперты сходятся во мнении, что худшее, что вы можете сделать, — это позволить своим эмоциям или предубеждениям влиять на ваши инвестиционные решения. Чрезмерная эмоциональная торговля — один из наиболее распространенных способов, которыми инвесторы наносят ущерб своим доходам.

Теперь, когда вы вооружены основами торговли акциями, пришло время приступить к делу. Просто убедитесь, что вы не торопитесь, чтобы изучить веревки. «Окуните носок внутрь», — говорит Фредерик. «Не ныряй».

1. Откройте торговый счет

Для совершения сделок вам понадобится брокер, поэтому вам нужно найти того, кто вам нравится и кому вы доверяете. Есть несколько брокеров на выбор, каждый со своей специализацией.

Выбирая брокера, выберите того, инструменты, функции и интерфейс которого лучше всего дополняют ваш стиль торговли и ноу-хау. Другие вещи, которые следует учитывать, — это структура оплаты, доступность на ходу, инструменты анализа акций и образовательные ресурсы. В конце концов, начинающие трейдеры захотят иметь фирму с широким предложением, которая будет рядом, когда наступят трудные времена.

Если вы не знаете, с чего начать, ознакомьтесь с нашими рекомендациями по лучшим приложениям для торговли акциями.

2. Установите свой бюджет

Установите для себя торговый бюджет и придерживайтесь его. Фредерик предлагает, если вас привлекают новые блестящие инвестиции или компании, выделяйте до 1% или 2% своего инвестиционного бюджета на эти активы. Вы можете начать торговать практически с любой суммой, но не прикасайтесь к деньгам, которые могут вам понадобиться в краткосрочной перспективе, например, для выплат по ипотеке или в чрезвычайных ситуациях.

3. Изучите основные типы анализа акций

Как правило, торговля основана на «техническом анализе» или принятии решений на основе курса акций и исторических рыночных данных, а не на «фундаментальном анализе», который включает в себя оценку компании и определение ее истинная ценность.

Целью технического анализа является анализ ценовых движений ценной бумаги в попытке предсказать будущие движения цен. В то время как технический аналитик может рассматривать статистические тенденции и закономерности с помощью диаграмм, фундаментальный аналитик начинает с финансовой отчетности компании.

В то время как технический аналитик может рассматривать статистические тенденции и закономерности с помощью диаграмм, фундаментальный аналитик начинает с финансовой отчетности компании.

Хотя эти два стиля анализа часто рассматриваются как противоположные подходы, с финансовой точки зрения имеет смысл объединить два метода, чтобы дать вам широкое понимание рынков и помочь вам лучше оценить, куда направляются ваши инвестиции.

Вкратце: любое время, потраченное с пользой на изучение основ торговли акциями, будет потрачено с пользой.

3 книги по техническому анализу для начала работы Лучшие книги для изучения технического анализа. Амазонка; Рэйчел Мендельсон/Инсайдер Если вы хотите расширить свои знания о техническом анализе и о том, как применить его в своих инвестиционных стратегиях, вот три книги, которые помогут вам начать.

- «Объяснение технического анализа» Мартина Дж. Принга : Пятое издание этой книги расскажет вам, как максимизировать прибыль, применяя инструменты технического анализа.

- «Как заработать на акциях» Уильяма Дж. О’Нила : Этот национальный бестселлер охватывает все, от секретов выбора акций до определения направления рынка и того, как вы можете «заработать свои миллионы», владея взаимные фонды.

- «Энциклопедия графических моделей» Томаса Булковски : Эта книга полна всей необходимой информации, которая вам понадобится, чтобы начать читать графические модели и понимать, как они используются для прогнозирования ценовых движений.

4. Практика на симуляторе фондового рынка

Когда вы начнете улучшать свои аналитические навыки, вы сможете легко применять их на практике. Попробуйте торговать акциями, не вкладывая реальные деньги в виртуальную или бумажную торговлю. Виртуальная торговля позволяет вам проверить свои торговые навыки в среде с низкими ставками.

Попробуйте торговать акциями, не вкладывая реальные деньги в виртуальную или бумажную торговлю. Виртуальная торговля позволяет вам проверить свои торговые навыки в среде с низкими ставками.

Заслуживающие доверия онлайн-программы включают paperMoney TD Ameritrade, виртуальную фондовую биржу MarketWatch и Power E*TRADE.

5. Спланируйте свою первую сделку

После того, как вы пополнили свой брокерский счет и были готовы разместить свою первую сделку, пришло время разработать план, который поможет вам поддерживать дисциплину и последовательность в качестве трейдера.

В хорошем торговом плане обычно указываются точки входа (покупки) и выхода (продажи), основанные на уровне ваших навыков, уровне риска и ваших общих целях. Имейте в виду, что каждая позиция, которую вы удерживаете, скорее всего, будет иметь свои собственные технические параметры, поэтому не забывайте о времени и усилиях, которые вам потребуются, чтобы уделить каждой акции должное внимание.

Торговля акциями не для слабонервных. Вам предстоит многое узнать и определить, прежде чем вы даже приступите к размещению своей первой сделки. Всегда помните, что торговля акциями — это рискованное дело, где на карту всегда поставлены ваши деньги. Придерживайтесь своей стратегии и не позволяйте своим эмоциям или раздутым историям взять над вами верх. Успех не гарантирован, но при наличии терпения и удачи вы можете быстро стать экспертом по торговле акциями.

Когда вы покупаете по нашим ссылкам, Insider может получать партнерскую комиссию.

Лорен Перес

Лорен Перес — писатель-фрилансер из Нью-Йорка, которая уже пять лет занимается вопросами личных финансов. Ее работы появились в Forbes, MagnifyMoney, LendingTree и SmartAsset. Помимо депозитов и инвестиций, Лорен пишет личные эссе и освещает культуру.

Ее работы появились в Forbes, MagnifyMoney, LendingTree и SmartAsset. Помимо депозитов и инвестиций, Лорен пишет личные эссе и освещает культуру.

Как начать торговать – Forbes Advisor UK

Содержание

- Почему внутридневная торговля стала более популярной?

- В чем разница между трейдингом и инвестированием?

- Какие стратегии используются для торговли?

- Какие счета можно использовать для торговли?

- Какие сборы взимаются?

- Как размещаются сделки?

- Как трейдеры могут управлять своим риском?

- Каковы лучшие рынки для дневной торговли?

- Какие акции покупают и продают трейдеры?

- Каковы риски внутридневной торговли?

Показать больше Показать меньше

Торговля относится к покупке и продаже активов, часто акций компании, в течение относительно короткого периода времени. Трейдеры надеются получить прибыль от каждой сделки с потенциалом получения значительной прибыли от нескольких сделок.

Трейдеры надеются получить прибыль от каждой сделки с потенциалом получения значительной прибыли от нескольких сделок.

Во время пандемии внутридневная торговля процветала: по данным инвестиционной компании GraniteShares, почти два миллиона человек в Великобритании впервые окунулись в трейдинг. Большинство этих трейдеров были мотивированы возможностью получить более высокую прибыль от торговли, чем от наличных денег, размещенных на процентных сберегательных счетах.

Мы подробно рассмотрим, как начать и начать торговать, в том числе как изучить торговые возможности, минимизировать комиссионные и открыть торговый счет.

Инвестиции в фондовый рынок по своей сути рискованны, и это подвергает риску ваш капитал. Вы не можете получить часть или даже все свои деньги обратно.

Почему внутридневная торговля стала более популярной?

Дневная торговля становится все более популярным способом зарабатывания денег, особенно среди молодого поколения.

По данным Investor’s Business Daily, миллениалы (в возрасте от 26 до 42 лет) совершили 56 миллионов сделок в последнем квартале 2022 года, что почти в 1,5 раза больше, чем представители поколения X (в возрасте от 42 до 57 лет). Средний возраст клиентов торговой платформы Freetrade — всего 30 лет.

Что вызвало увеличение дневной торговли частных инвесторов? Что ж, дневная торговля впервые попала в заголовки газет с безумной торговлей акциями так называемых «мем-акций» во время пандемии.

Частные инвесторы взяли на себя короткие продажи хедж-фондов в таких компаниях, как Gamestop в США.

Координируя свои усилия на социальных торговых платформах, таких как Robinhood, они подняли цену акций Gamestop и вызвали значительные убытки для хедж-фондов.

Этому способствовало появление финансовых авторитетов, известных как «финансисты», которые используют платформы социальных сетей, такие как TikTok, Instagram и YouTube, для размещения сообщений об инвестициях. Хэштег #FinTok в настоящее время имеет более 3 миллиардов просмотров на TikTok, хотя это затмевает 12 миллиардов просмотров #investing.

Хэштег #FinTok в настоящее время имеет более 3 миллиардов просмотров на TikTok, хотя это затмевает 12 миллиардов просмотров #investing.

Потенциальные внутридневные трейдеры также имеют возможность «копирования» на таких платформах, как eToro. Это позволяет менее опытным трейдерам копировать портфели других трейдеров с автоматическим размещением сделок.

В чем разница между трейдингом и инвестированием?

Основное различие между трейдингом и инвестированием заключается в продолжительности владения акциями. Дневные трейдеры обычно покупают и продают акции в течение короткого периода времени, часто менее 24 часов, тогда как инвестирование обычно основано на стратегии «купи и держи», когда акции удерживаются в течение нескольких лет.

Трейдеры надеются получить небольшую прибыль от каждой сделки, которая может превратиться в значительную прибыль за несколько сделок. Они используют волатильность цен на акции с целью купить «низко» и продать «высоко».

Инвесторы обычно стремятся получить большую прибыль от меньшего количества сделок. Они инвестируют в компании с долгосрочным потенциалом роста, который со временем должен привести к увеличению цены акций или стоимости активов.

Они инвестируют в компании с долгосрочным потенциалом роста, который со временем должен привести к увеличению цены акций или стоимости активов.

Какие стратегии используются для торговли?

Торговля требует обширных исследований, чтобы сформировать представление о краткосрочных ценовых движениях, часто с использованием технического или фундаментального анализа.

Технический анализ рассматривает движение цены с помощью графиков и технических индикаторов для выявления закономерностей. Фундаментальный анализ рассматривает специфические для компании и более широкие рыночные факторы, чтобы оценить, справедливо ли оцениваются акции.

Торговые стратегии могут включать:

- Торговля по тренду (или импульсу): использование технического анализа для покупки или продажи активов в зависимости от направления тренда.

- Торговля на колебаниях: использование технического анализа, такого как «поддержка» и «сопротивление», для получения преимуществ от краткосрочных движений цены «вверх и вниз» (вместо долгосрочных трендов).

- Торговля на новостях: торговля до или сразу после выхода новостей, которая может привести к изменению цены.

- Скальпинг: размещение большого количества очень краткосрочных сделок с целью «скальпирования» небольшой прибыли по каждой сделке.

Алекс Кэмпбелл, глава отдела коммуникаций Freetrade, говорит: «Важно не забывать проводить собственные исследования. Когда вы оцениваете компанию или фонд, подумайте не только о преимуществах, но и о рисках.

«Легко быть ослепленным потенциалом большой 10-кратной доходности малоизвестных акций с микрокапитализацией, но помните, что акции, торгующиеся по 1 пенсу, все равно могут потерять 99% от его стоимости (и быстро)».

Какие счета можно использовать для торговли?

Первый шаг — открыть счет на торговой платформе. Чтобы помочь в этом, мы подготовили руководство по выбору лучших платформ для внутридневных трейдеров.

Хотя многие трейдеры используют обычный торговый счет, также можно торговать акциями в налогово-эффективных оболочках, таких как индивидуальные сберегательные счета (ИСС) или самоинвестируемые личные пенсии (SIPP). Налог на прирост капитала не взимается с любой прибыли от торговли на этих счетах.

Налог на прирост капитала не взимается с любой прибыли от торговли на этих счетах.

Большинство учетных записей можно открыть онлайн примерно за 15 минут, и клиентов попросят предоставить личные данные, такие как имя, адрес и номер национальной страховки.

Какие сборы взимаются?

Стоит потратить время на изучение комиссий, так как они могут серьезно повлиять на прибыль из-за количества сделок.

Существует четыре основных типа сборов (и затрат):

- Торговые сборы: некоторые платформы не взимают комиссию за покупку или продажу акций, включая Freetrade, eToro и Trading 212. Другие платформы могут взимать фиксированную плату, часто около 5-10 фунтов стерлингов за сделку.

- Плата за платформу: это ежегодная плата за владение акциями на платформе. Многие платформы с нулевой комиссией не взимают плату за платформу, однако другие платформы взимают либо процентную комиссию (обычно около 0,25%), либо фиксированную плату (часто около 5-10 фунтов стерлингов в месяц).

Некоторые платформы ограничивают комиссию платформы за акции максимальной суммой в месяц.

Некоторые платформы ограничивают комиссию платформы за акции максимальной суммой в месяц. - Комиссия за конвертацию иностранной валюты: взимается при покупке акций за пределами Великобритании, обычно от 0,5% до 1,0% от стоимости сделки.

- Гербовый сбор: взимается в размере 0,5% от стоимости сделки при покупке акций Великобритании.

Хотя технически это не является комиссией, провайдеры также зарабатывают деньги на спреде покупки-продажи акций. Например, спред покупки-продажи акции может составлять 110-113 пенсов. Это означает, что трейдеры будут платить 113 пенсов за покупку акции и получать 110 пенсов за продажу акции.

Некоторые поставщики предлагают более конкурентоспособные спреды на покупку-продажу, чем другие, а менее торгуемые акции, такие как компании FTSE Small Cap, обычно имеют более широкие спреды, чем компании из FTSE 100. Трейдеры обычно сосредотачиваются на акциях с небольшим спредом, поскольку высокий спред может снизить их прибыль.

Как размещаются сделки?

После открытия торгового счета и внесения средств можно совершать сделки. Трейдеры ищут акции, которые хотят купить, либо по названию компании, либо по «тикерному символу» (трех- или четырехбуквенная аббревиатура компании).

Трейдеру будет предоставлена текущая котировка для его транзакции, которую он должен принять в течение 15-20 секунд, или дать ей истечь и создать новую котировку.

Часы работы Лондонской фондовой биржи: с 8:00 до 16:30 и 9:00.с 0,30 до 16:00 для Нью-Йоркской фондовой биржи.

Некоторые платформы позволяют покупать дробные акции, которые составляют долю одной акции, например, 0,2 акции. Это может быть полезно, если цена акций компании очень высока и/или когда стоимость сделки меньше цены одной акции.

Как трейдеры могут управлять своим риском?

Одним из ключевых инструментов управления торговым риском является использование лимитных ордеров и стоп-лоссов:

- Лимитный ордер — это приказ на покупку или продажу акций по установленной цене или выше ее.

Итак, если трейдер установил лимитный ордер на покупку на уровне 90 пенсов, он будет выполнен, только если цена будет 90 пенсов или ниже.

Итак, если трейдер установил лимитный ордер на покупку на уровне 90 пенсов, он будет выполнен, только если цена будет 90 пенсов или ниже. - Аналогичным образом лимитный ордер на получение прибыли или продажу выполняется только по этой цене или выше. Это может быть хорошим способом получить хорошую цену за сделку без необходимости отслеживать цену акций в режиме реального времени.

- «Стоп-лосс» также может быть полезным инструментом для ограничения убытков от торговли. Это приказ продать акции, если цена упадет до или ниже уровня, установленного трейдером. Например, трейдер может установить фиксированный стоп-лосс на 10% ниже цены акции, что ограничивает его максимальный убыток до 10%. Это также может быть установлено на скользящей основе для корректировки по мере изменения цены акций.

Хотя диверсификация более распространена в инвестиционных портфелях, она также может снизить риск для трейдеров. Распределение сделок по разным компаниям, секторам и странам может снизить общий риск убытков из-за неэффективности отдельной компании или сектора.

Кроме того, многие торговые платформы предлагают бесплатные демо-счета, которые позволяют трейдерам практиковаться в торговле виртуальными, а не реальными деньгами.

Трейдеры также должны с осторожностью относиться к торговым советам, особенно на форумах сообщества. Некоторые трейдеры пытаются искусственно поднять цену акций компании, чтобы продать свои акции, что известно как «накачка и демпинг».

Какие рынки лучше всего подходят для внутридневной торговли?

Помимо акций, трейдеры могут торговать индексами, ETF и облигациями, а также иностранной валютой, криптовалютой и товарами. Одним из самых популярных рынков для внутридневной торговли является иностранная валюта (форекс), так как она очень ликвидна и на ней можно торговать 24 часа в сутки, пять дней в неделю.

Тем не менее, начинающие трейдеры могут найти исследование динамики цен на акции отдельных компаний более простым, чем сложные активы, такие как сырьевые товары и форекс.

Помимо прямой торговли активами, трейдеры также могут торговать косвенно, используя производные инструменты, такие как контракты на разницу цен (CFD) и ставки на спред. Это инструменты с более высоким риском, которые могут принести значительные убытки.

Это инструменты с более высоким риском, которые могут принести значительные убытки.

Какие акции покупают и продают трейдеры?

По данным Investor’s Business Daily, внутридневные трейдеры отдают предпочтение акциям с большой капитализацией в США. В пятерку крупнейших акций, торгуемых миллениалами в прошлом году, вошли (по порядку): Tesla, Apple, Amazon, Microsoft и Nvidia.

Аналогичная история и по эту сторону Атлантики, согласно нашему анализу большинства покупаемых и продаваемых акций по месяцам. Teslas возглавила список самых продаваемых акций за последний год, наряду с Amazon и Apple.

Тем не менее, инвесторы также увидели потенциальные возможности торговли британскими компаниями с большой капитализацией, такими как банковский гигант Lloyds, горнодобывающая компания Glencore и аэрокосмическая и оборонная фирма Rolls-Royce.

Каковы риски внутридневной торговли?

Зарабатывать деньги на внутридневной торговле может быть сложно, особенно для начинающих трейдеров, не имеющих доступа в режиме реального времени к живым торговым каналам.

Некоторые платформы ограничивают комиссию платформы за акции максимальной суммой в месяц.

Некоторые платформы ограничивают комиссию платформы за акции максимальной суммой в месяц. Итак, если трейдер установил лимитный ордер на покупку на уровне 90 пенсов, он будет выполнен, только если цена будет 90 пенсов или ниже.

Итак, если трейдер установил лимитный ордер на покупку на уровне 90 пенсов, он будет выполнен, только если цена будет 90 пенсов или ниже.