Почему растет курс доллара в феврале 2023-го: прогнозы экспертов

В феврале рубль заметно ослабел — в абсолютном выражении доллар прибавил более ₽5 за половину месяца. «РБК Инвестиции» выяснили, с чем связана такая резкая динамика и что будет с курсом дальше

Фото: Shutterstock

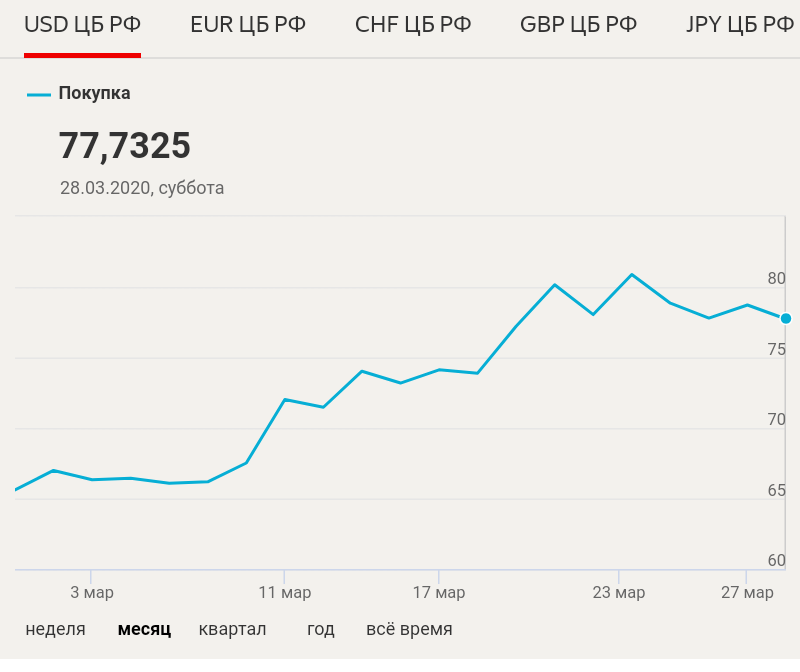

Что происходит с курсом доллара?

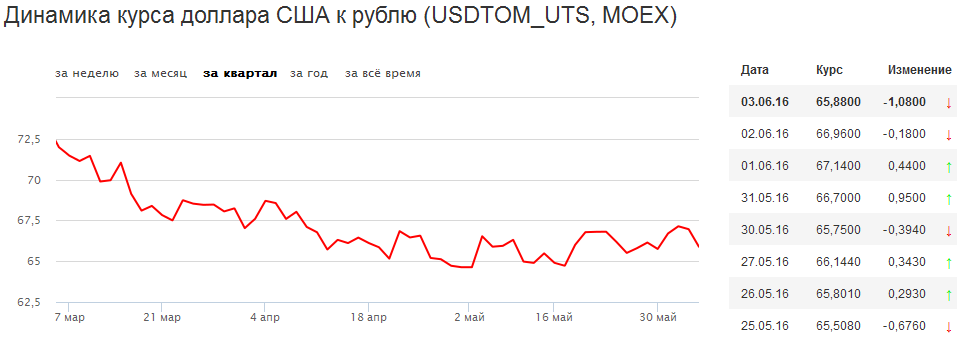

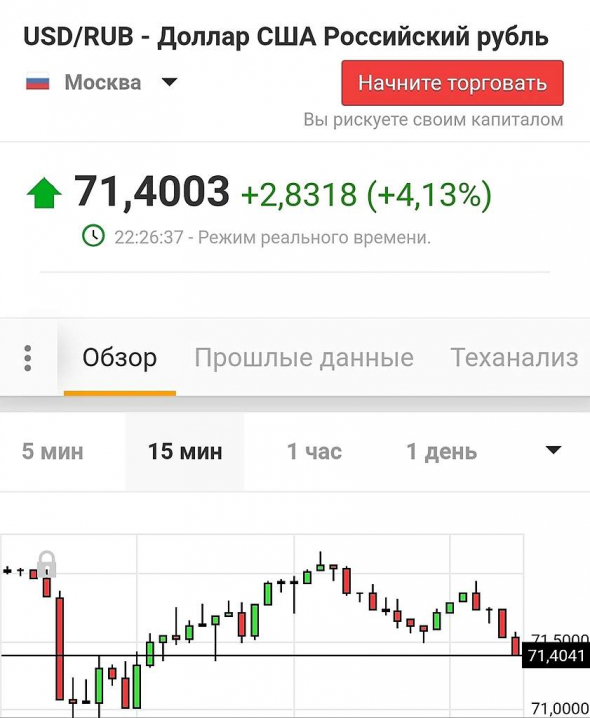

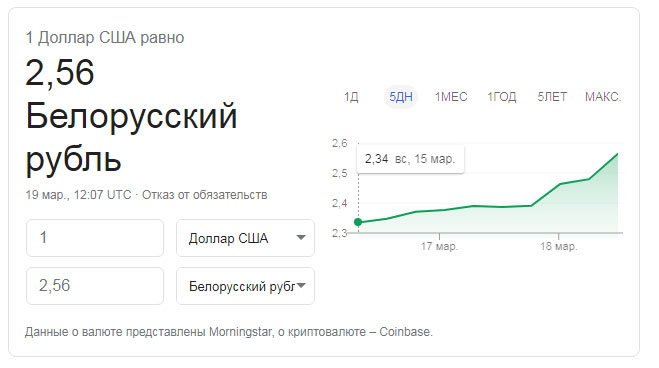

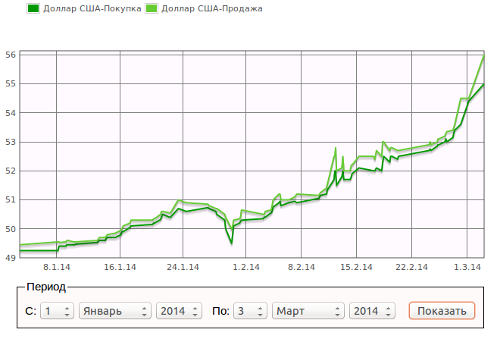

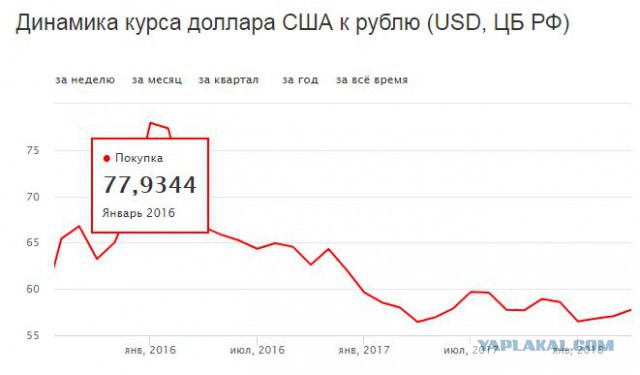

С конца января доллар начал уверенно расти по отношению к рублю. Если по итогам основной торговой сессии 31 января курс составил ₽69,82 за доллар, то 17 февраля доллар торговался уже выше ₽75, прибавив за это время более 7%. В предыдущий раз курс доллара превышал ₽75 почти десять месяцев назад — 25 апреля 2022 года.

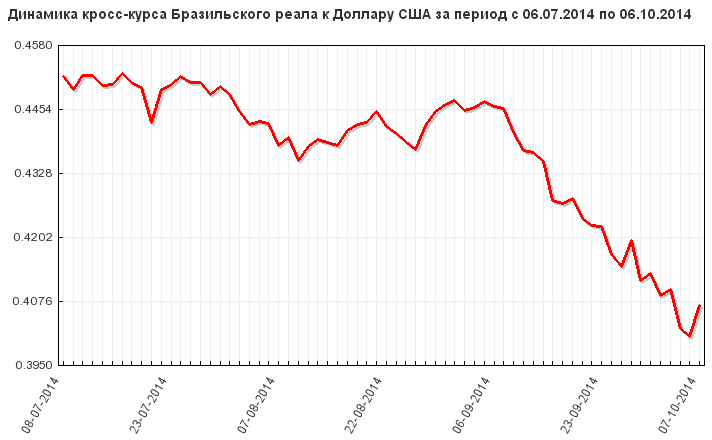

Все время

График…

www.adv.rbc.ru

Почему падает рубль?

«Мы продолжаем считать, что ключевым фактором давления на позиции национальной валюты остается низкая активность экспортеров на рынке», — заявил главный аналитик отдела экономического и отраслевого анализа ПСБ Егор Жильников.

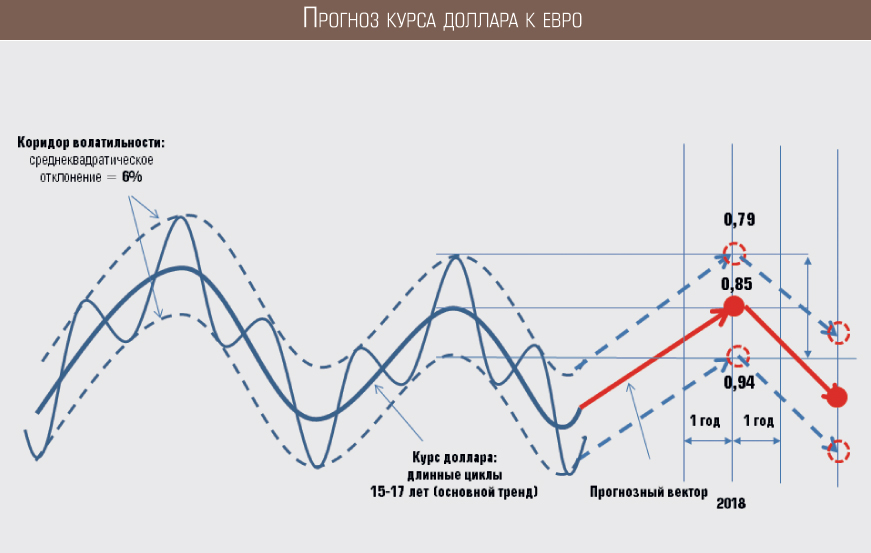

По его словам, дополнительную поддержку доллару оказывает его укрепление на международном рынке по отношению к валютам развитых и развивающихся экономик. Так, пара евро-доллар торгуется на Форексе вблизи минимумов начала 2023 года — на уровне 1,06. Доллар отыгрывает потери, поскольку участники рынка ожидают дальнейшего повышения ставки ФРС США, объясняли ранее аналитики SberCIB.

Так, пара евро-доллар торгуется на Форексе вблизи минимумов начала 2023 года — на уровне 1,06. Доллар отыгрывает потери, поскольку участники рынка ожидают дальнейшего повышения ставки ФРС США, объясняли ранее аналитики SberCIB.

Среди драйверов снижения российской валюты руководитель отдела альтернативных инвестиций УК «Первая» Евгений Линчик отметил также дефицит бюджета, сократившийся баланс счета текущих операций и ожидания новых санкций.

К 24 февраля ЕС планирует объявить о десятом пакете санкций, который затронет экспорт товаров на сумму более €10 млрд. Помимо этого, четыре российских банка, в том числе Тинькофф Банк, могут отключить от SWIFT.

«В целом у инвесторов уже сформировался иммунитет к новым пакетам ограничений, однако сообщения о санкциях против крупных российских банков всегда сопровождаются тревожной реакцией на российском рынке», — заметил начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко.

Он также уверен, что ключевым негативным фактором для рубля остается сокращение и нестабильность потоков валютной выручки в страну в условиях внешних ограничений на российский экспорт. Ослабление рубля также происходит на фоне дальнейшего увеличения и без того рекордного профицита рублевой ликвидности в банковском секторе, добавил эксперт.

Что будет с курсом доллара дальше?

Руководитель направления инвестиционного консультирования ИК «Алор Брокер» Алексей Антонов допустил, что отметка в ₽75, которую доллар преодолел на торгах 17 февраля, станет точкой разворота для реализации давно назревшей коррекции и снятия технической перепроданности рубля. Антонов не исключает, что это произойдет уже 27 февраля — при условии, что не будет геополитических потрясений.

В пятницу, 17 февраля, к 16:00 мск курс доллара действительно сменил рост на падение и снижался на 0,99%, до ₽74,11, евро дешевел на 1,46%, до ₽78,78.

«Но пока агрессивно покупать рубль опасно, на следующей неделе спрос на иностранную валюту может резко возрасти», — предостерег эксперт.

Фото: Shutterstock

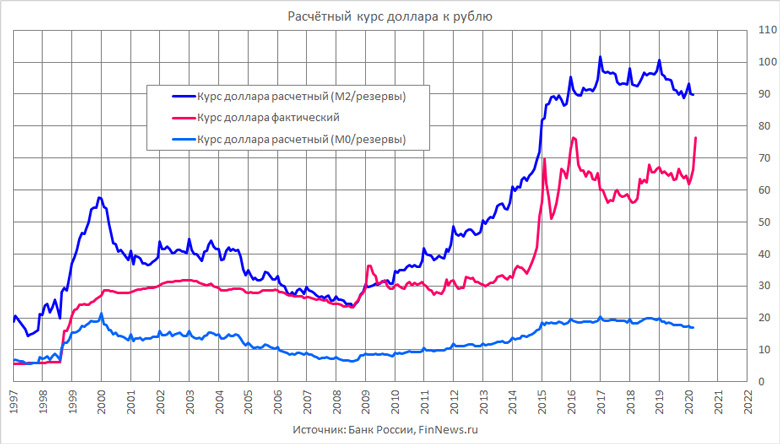

Аналитики «Открытие Инвестиций» полагают, что в среднесрочной перспективе доллар уже не вернется на уровень ₽50–60. Это будет невозможно даже в случае, если профицит торгового баланса вновь будет выше $15 млрд в месяц, а поддержка рублю со стороны предложения валютной выручки будет такой же, как в середине 2022 года.

По предварительной оценке ЦБ, профицит текущего счета платежного баланса в январе 2023 года составил $8 млрд, снизившись на 58,2% относительно показателя января 2022 года.

«Текущий диапазон ₽70–80 за доллар вполне актуален. При этом техническая перекупленность в целом не помешает краткосрочному росту до верхней границы этого диапазона. Однако мы пока по-прежнему рассчитываем увидеть формирование локального пика в диапазоне ₽75–76 за доллар», — заключили аналитики «Открытие Инвестиций».

В другом своем обзоре они отметили, что официальный релиз десятого пакета санкций может спровоцировать эмоциональную реакцию на рынке и рост курса до ₽80 за доллар, но все же не гарантирует его. Для того чтобы в обозримом будущем курс смог уверенно закрепиться выше ₽75–80, нужны дополнительные факторы давления, которых сейчас нет, пояснили в «Открытие Инвестициях».

Для того чтобы в обозримом будущем курс смог уверенно закрепиться выше ₽75–80, нужны дополнительные факторы давления, которых сейчас нет, пояснили в «Открытие Инвестициях».

Аналитики банка «Санкт-Петербург» допустили, что в целом в ближайшие дни курс доллара может быть выше ₽75,5. Однако уже на следующей неделе рубль может коррекционно укрепляться на фоне более активной продажи валюты со стороны экспортеров для уплаты налогов, напомнили эксперты. Пик февральского налогового периода, в рамках подготовки к которому экспортеры увеличат продажи валюты на рынке, приходится в этом месяце на 28 февраля.

Ранее в феврале аналитики SberCIB спрогнозировали, что курс доллара к концу первого квартала составит ₽72, а к концу года снизится до ₽70. Одним из факторов поддержки для российской валюты, по мнению экспертов, будет рост цен на нефть как за счет повышения котировок Brent, так и за счет постепенного сокращения дисконта Urals к ней.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Прогноз курса доллара на март 2023 года. Что будет с долларом по мнению экспертов

На курс доллара к рублю влияют действия Банка России, сокращение экспорта и угроза новых санкций. Выяснили у аналитиков, каким будет курс валюты в марте 2023 года

Фото: Shutterstock

«РБК Инвестиции » собрали актуальные прогнозы экспертов о том, каким будет курс доллара в марте 2023 года.

- Почему доллар может вырасти

- Прогнозы курса доллара на март

- Что будет с курсом юаня

Что будет влиять на курс доллара в марте 2023 года?

www. adv.rbc.ru

adv.rbc.ru

1. Бюджетное правило

Главный аналитик ПСБ Денис Попов считает, что текущий курс доллара (около ₽75) не закрепится окончательно и уже в краткосрочной перспективе скорректируется до ₽70–72. «Важным фактором стабилизации станет постепенная адаптация экспортных поставок к введению потолка цен на нефть и продаже юаней из ФНБ в рамках бюджетного правила», — добавил Попов.

Минфин продолжит продавать юани из Фонда национального благосостояния (ФНБ) для финансирования федерального бюджета в марте, считает экономист «Ренессанс Капитала» по России и СНГ+ Андрей Мелащенко. По его оценке, такие продажи происходят при снижении цены российской нефти ниже $55–60 за баррель.

Сократить объемы продаж из ФНБ к середине года позволит пересмотр НДПИ для нефтяных компаний, считает Мелащенко. «В результате поступления в бюджет РФ от нефтегазовых доходов могут вырасти, что локально укрепит рубль уже весной этого года», — подтвердил аналитик ФГ «Финам» Александр Потавин.

Новое бюджетное правило больше не предусматривает цену отсечения по экспортной российской марке нефти Urals. Теперь Минфин ориентируется на базовый уровень нефтегазовых доходов за месяц. Если фактические доходы бюджета выше этого уровня, то на излишек Банк России будет покупать дружественную валюту и направлять ее в резервы. В противном случае ЦБ продает юани из ФНБ.

«В настоящее время приходится учитывать серьезные надбавки за риск на валютном рынке. В бюджете на 2023 год заложен диапазон курса доллара ₽68,3–72,2. Вполне возможно, что, несмотря на интервенции на валютном рынке по новому бюджетному правилу, курс по итогам года будет выше», — считает финансовый аналитик УК «Открытие» Олег Федорович.

2. Торговый баланс

«В краткосрочной перспективе на курс валюты первоочередное влияние будет оказывать размер экспортной выручки», — считает финансовый аналитик УК «Открытие». Экспорт снижается за счет перенаправления потоков и снижения цен на российские товары, в то время как импорт восстанавливается, напомнил Андрей Мелащенко: «Сужение профицита торгового баланса, которое, как мы ожидаем, усилится в феврале, продолжит оказывать давление на рубль и в марте». Однако объявленное сокращение добычи нефти на 5% будет поддерживать российскую валюту, добавил экономист.

Однако объявленное сокращение добычи нефти на 5% будет поддерживать российскую валюту, добавил экономист.

«С увеличением прокачки «Газпрома» на европейском направлении со второй половины февраля, с увеличением цены Urals при одновременном сужении спреда к Brent продажи со стороны экспортеров станут увеличиваться, что будет стабилизировать курс рубля», — считает начальник аналитического отдела департамента по работе на рынках капитала Россельхозбанка (РСХБ) Александр Фетисов.

3. Геополитическое напряжение

Предпосылок к внезапному драматичному обесцениванию рубля со стороны экономики не так много, но нельзя исключать риски внешних шоков и новые ограничения экспорта, напомнил финансовый аналитик УК «Открытие» Олег Федорович.

Негативным фоном для рубля остаются новости о том, что ЕС готовит десятый пакет санкций против России, в санкционный список могут попасть Альфа-Банк, Росбанк, Тинькофф Банк, Фонд национального благосостояния, российский перестраховщик судов, экспортирующих российскую нефть, и другие участники рынка, напомнил аналитик «Финама» Александр Потавин. Новый пакет санкций против России будет включать ограничения на €10 млрд, заявляла глава Еврокомиссии (ЕК) Урсула фон дер Ляйен.

Новый пакет санкций против России будет включать ограничения на €10 млрд, заявляла глава Еврокомиссии (ЕК) Урсула фон дер Ляйен.

Эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер указал на то, что на курс иностранных валют к рублю влияют эмоции и спекулятивные действия: « Волатильность валютного рынка высокая — в последние недели явно нагнеталась истерия вокруг дефицита бюджета, а геополитическая атмосфера будоражила умы биржевого сообщества. Отсюда и резкий рост инвалют, и ослабление рубля».

4. Кредитно-денежная политика ЦБ и ФРС

Причиной для стабилизации курса рубля может стать осторожный «ястребиный» сигнал на последнем заседании Банка России по денежно-кредитной политике, считает начальник аналитического отдела департамента по работе на рынках капитала РСХБ Александр Фетисов. Глава ЦБ Эльвира Набиуллина заявила, что вероятность повышения ключевой ставки в 2023 году выше, чем вероятность ее снижения. Инфляция достигла 11,8% по состоянию на 13 февраля, регулятор не исключает повышения ставки в марте, если реализуются финансовые риски.

Действия Федеральной резервной системы США (ФРС) также окажут влияние на курс доллара, полагает эксперт РСХБ: «К факторам, которые могут ослабить курс рубля, относим повышение индекса DXY и вероятное снижение цен на товарных рынках вследствие дальнейшего ужесточения политики ФРС».

Фото: Shutterstock

Прогнозы аналитиков по курсу доллара

- «Ренессанс Капитал», экономист по России и СНГ+ Андрей Мелащенко: «Мы ожидаем, что в марте рубль останется в диапазоне ₽70–75, при этом риски смещены в сторону более слабого рубля»;

- ПСБ, главный аналитик Денис Попов: «В марте курс рубля стабилизируется в диапазоне ₽70–75 за доллар. В базовом прогнозе мы ожидаем курс ₽78,2 за доллар на конец 2023 года»;

- «БКС Мир инвестиций», эксперт по фондовому рынку Михаил Зельцер: «Уровни на март — ₽72, на более далеком горизонте — ₽70 за доллар США»;

- РСХБ, начальник аналитического отдела департамента по работе на рынках капитала Александр Фетисов: «Тренд на ослабление рубля за последнюю неделю стал менее очевиден, однако все еще остается в силе.

В марте ожидаем, что курс будет оставаться в диапазоне ₽74–76»;

В марте ожидаем, что курс будет оставаться в диапазоне ₽74–76»; - ФГ «Финам», аналитик Александр Потавин: «Ближайшая значимая цель роста по курсу доллара — ₽75–77, по курсу евро — ₽81–83, а по китайскому юаню — ₽11,3–11,5. Покупать валюту прямо сейчас с целью заработать уже поздно. Возможно, по факту санкций и посланий в экономике РФ и в жизни россиян все будет не так плохо, как это видится сейчас, и в таком случае усиление курса рубля не заставит себя долго ждать».

Фото: Shutterstock

Что будет с курсом юаня в марте

«Курс юаня к рублю будет находиться в границах, которые определены кросс-курсами к доллару и евро. На курс юаня сейчас определяющее влияние оказывают опережающие темпы восстановления экономики КНР после снятия ковидных ограничений и периодически возникающая конфронтационная риторика официальных лиц в рамках торговой войны между США и КНР», — рассказал финансовый аналитик УК «Открытие» Олег Федорович.

Для китайской валюты на Московской бирже существенным фактором остается бюджетное правило. «На этапе волны роста всех иностранных валют юань также укрепляется против рубля, и сопротивлением видится область ₽11. Но когда рынок двинет в обратную сторону, а рубль начнет возвращать потери, юань рискует падать быстрее всех. Добавка к предложению валюты от ЦБ по заказу Минфина будет существенная», — предупредил эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер.

«На этапе волны роста всех иностранных валют юань также укрепляется против рубля, и сопротивлением видится область ₽11. Но когда рынок двинет в обратную сторону, а рубль начнет возвращать потери, юань рискует падать быстрее всех. Добавка к предложению валюты от ЦБ по заказу Минфина будет существенная», — предупредил эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер.

По мнению Зельцера, курс юаня в марте может достигнуть ₽10,5, а в среднесрочной перспективе опуститься до ₽10 за юань. Главный аналитик ПСБ Денис Попов прогнозирует, что курс юаня к рублю снизится до ₽10–10,5.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

долларов Прогноз | Доллар США пойдет вверх или вниз?

Может ли доллар США продолжать расти? – Фото: Андрей Spy_k / Shutterstock.comContentИндекс доллара США ICE (DXY) – показатель силы валюты по отношению к корзине конкурирующих валют, включая евро (EUR), японскую иену (JPY) и британский фунт (GBP). ) – по состоянию на 13 марта 2023 года он составлял 103 места, что на 1 % ниже, чем в августе 2022 года, но по-прежнему остается на 4 % выше по сравнению с тем же периодом прошлого года.

Агрессивная политика сокращения денежно-кредитной политики, проводимая Федеральной резервной системой США (ФРС), завершилась повышением процентной ставки на 50 базисных пунктов в декабре 2022 года, в результате чего директивные ставки поднялись до диапазона от 4,25% до 4,5%. Борьба ФРС с инфляцией и связанное с этим влияние на рынок облигаций США способствовали как подъему, так и недавнему спаду.

Борьба ФРС с инфляцией и связанное с этим влияние на рынок облигаций США способствовали как подъему, так и недавнему спаду.

Статус доллара США как валюты-убежища был усилен страхами глобального экономического замедления и ожиданиями ястребиной политики ФРС в течение прошлого года. Однако замедление темпов инфляции, изменение политики ФРС и опасения потенциальной рецессии в США привели к тому, что доллар упал с максимумов.

Председатель Федеральной резервной системы Джером Пауэлл во вторник, 7 марта, указал, что процентные ставки, вероятно, будут выше, чем ожидали политики центрального банка.

Примерно во время последнего повышения ставок ФРС указала, что ставки могут вырасти до 5 % в 2023 году. В результате сейчас рынки сильно ожидают повышения на полпункта в марте и пиковой, или конечной, ставки. до 5,75%, прежде чем ФРС закончит.

Читайте последние новости доллара США и прогнозы доллара США.

Что такое доллар США?

USD — это аббревиатура доллара США или доллара США, официальной валюты Соединенных Штатов, самой распространенной и популярной валюты в мире. Доллар США является мировой резервной валютой и наиболее продаваемой валютой на валютном рынке.

Доллар США является мировой резервной валютой и наиболее продаваемой валютой на валютном рынке.

Стоимость доллара США измеряется по отношению к стоимости других валют, создавая обменный курс. Например, EUR/USD измеряет курс евро по отношению к доллару США.

Как вел себя доллар США в 2022 году?

После неуклонного роста в течение 2021 года DXY уверенно начал 2022 год. Индекс доллара США вырос с минимума 94,63 в середине января до 20-летнего максимума чуть более 114 в конце сентября.

DXY пережил значительное падение после публикации более низких, чем ожидалось, данных по инфляции. Ожидания более медленного повышения ставок ФРС и более низкой потенциальной конечной ставки процентных ставок в США привели к изменению позиции доллара.

График индекса доллара США

Что вообще движет долларом США?

Несколько ключевых факторов влияют на стоимость доллара США по отношению к другим валютам, например решения в области денежно-кредитной политики, принимаемые Федеральной резервной системой, которые зависят от макроэкономических условий и данных. Политические события, а также геополитические события также могут влиять на курс доллара США. Глобальный статус доллара США в основном определяется силой экономики США и изменениями его стоимости, что имеет последствия для мировой экономики.

Политические события, а также геополитические события также могут влиять на курс доллара США. Глобальный статус доллара США в основном определяется силой экономики США и изменениями его стоимости, что имеет последствия для мировой экономики.

Например, когда инфляция в США повышена, а ФРС повышает процентные ставки, чтобы обуздать потребительские цены, стоимость доллара часто повышается. Это связано с тем, что более высокие процентные ставки привлекают иностранные инвестиции, повышая спрос на валюту. И наоборот, когда процентные ставки снижаются для стимулирования экономического роста, инвесторы могут начать инвестировать в другую страну, что приведет к снижению курса доллара США.

Также важно помнить, что то, как движется доллар США, т. е. становится ли доллар сильнее или слабее, также зависит от поведения другой валюты в обменном курсе.

Историческая динамика доллара США

За последние 20 лет индекс доллара США торговался в широком диапазоне, от 120,00 до минимума 71,00. В начале 2000 года индекс составлял 101,60, а затем поднялся до 121,00 в августе 2001 года. Затем DXY упал в течение следующих нескольких лет, достигнув минимума 71,00 во время финансового кризиса 2008 года.

В начале 2000 года индекс составлял 101,60, а затем поднялся до 121,00 в августе 2001 года. Затем DXY упал в течение следующих нескольких лет, достигнув минимума 71,00 во время финансового кризиса 2008 года.

С тех пор доллар США неуклонно растет. поднялся до 103,80 в марте 2020 года, когда ударил Covid, вызвав потоки убежища. Оттуда цена немного снизилась до 95,70, где он торговался в начале 2022 года.

Что движет долларом в последнее время?

Инфляция была серьезной проблемой для рынка и останется таковой.

Узкие места в цепочке поставок, продолжающиеся карантинные меры в Китае, рост цен на энергоносители, война на Украине и рост заработной платы на фоне нехватки рабочих после пандемии — все это способствовало росту потребительских цен.

Согласно январскому отчету Бюро статистики труда США, годовой уровень инфляции в США составляет 6,4% за 12 месяцев, закончившихся в январе 2023 года, после роста на 6,5% ранее.

«Индекс потребительских цен для всех городских потребителей (CPI-U) вырос на 0,5% в январе с учетом сезонных колебаний после повышения на 0,1% в декабре. За последние 12 месяцев индекс всех товаров увеличился на 6,4% до сезонной корректировки. .»

За последние 12 месяцев индекс всех товаров увеличился на 6,4% до сезонной корректировки. .»

Это указывает на то, что к началу 2023 года инфляция стала выше, что было вызвано ростом цен на жилье, газ и топливо, что сказалось на потребителях.

Прогноз доллара США на 2023 год

Согласно собственным прогнозам центрального банка США, ФРС ожидает пика ставок на уровне от 4,5% до 4,75% в 2023 году. Аналитики Goldman Sachs прогнозируют, что ФРС может поднять базовую ставку еще выше, до диапазона от 4,75% до 5% к марту 2023 года.

Максим Хофер, старший консультант Euromonitor International, написал в заметке:

«Сила доллара ослабевает после своего пика, хотя волатильность останется повышенной в 2023 году. Однако, хотя доллар, вероятно, продолжит падать в 2023 году, ожидается, что волатильность обменного курса будет оставаться повышенной, особенно из-за высокой макроэкономической неопределенности с продолжающимися рисками глобальной рецессии, а также устойчивой инфляции в США из-за значительного дефицита на рынке труда, что может привести к более длительному повышению процентных ставок9. 0005

0005

«Оба события возобновят спрос инвесторов на активы США, тем самым укрепив доллар. Как следствие, предприятия и потребители за пределами США столкнутся с возрождением финансового давления, связанного с обменным курсом, что в конечном итоге отразится на глобальном росте.»

Аналитики ING Group Антуан Буве, Бенджамин Шредер и Падраик Гарви резюмировали позицию в обзоре политики центрального банка от 19 января:

возможность еще одного повышения в марте. Это подразумевает пик верхней границы целевой ставки по фондам ФРС на уровне 5%.

Ястребы ФРС Буллард и Местер приводили доводы в пользу ужесточения учетной ставки выше 5%, но рынок легко проигнорировал их комментарии, учитывая также то, что в собственном обзоре ФРС, Бежевой книге, контакты сообщали об ожиданиях дальнейшего замедления роста цен. Все больше внимания уделяется первым сокращениям ФРС, всего на 50 базисных пунктов, которые теперь не учитываются во второй половине года».

Прогнозы долларов США и взгляды аналитиков

Учитывая повышенную инфляцию, ФРС намерена продолжить рост, а экономический рост замедлится, каковы прогнозы аналитиков относительно доллара США?

В прогнозе доллара США от 30 января Крис Тернер из аналитического подразделения ING Group THINK сказал:

«Доллар начинает слабеть в очень узких диапазонах и недалеко от минимумов года. На этой неделе будет проведена стресс-проверка общепринятого среди инвесторов мнения о том, что i) Федеральная резервная система начнет признавать ослабление ценового давления и вскоре завершит цикл ужесточения, ii) возобновление работы Китая поддержит глобальный рост и iii) что более низкие цены на энергоносители означают улучшение перспектив роста в Европе. .

На этой неделе будет проведена стресс-проверка общепринятого среди инвесторов мнения о том, что i) Федеральная резервная система начнет признавать ослабление ценового давления и вскоре завершит цикл ужесточения, ii) возобновление работы Китая поддержит глобальный рост и iii) что более низкие цены на энергоносители означают улучшение перспектив роста в Европе. .

Наш вклад по валютным операциям в предварительный обзор FOMC описывает сценарий, при котором доллар может распродаться, а курс EUR/USD превысит 1,10, если ФРС сильно удивит, предположив, что любое дополнительное повышение после повышения на 25 базисных пунктов на этой неделе будет зависеть от данных. Это кажется маловероятным. Более вероятно, что ФРС отступит от смягчения на 50 б.п., рассчитанного во второй половине года, и доллар переживает кратковременное ралли.

Наш план игры предполагает, что доллар сохранит поддержку на заседании FOMC в среду (например, DXY удерживает поддержку здесь на уровне 101,30/50), но любое вдохновленное FOMC ралли DXY до области 102,50/103,00 окажется временным».

Подразделение по управлению активами Citibank в Гонконге предсказало, что DXY может упасть до 96,87 через шесть-двенадцать месяцев и немного опуститься до 96,61 в долгосрочной перспективе.

Аналитики на уровне HSBC также были медвежьими в отношении тренда доллара США. В своем прогнозе по доллару США они сказали:

«Мы полагаем, что доллар США еще больше ослабнет в 2023 году, поскольку его значительная переоценка (на основе реального эффективного обменного курса (REER)) больше не может поддерживаться, как только ФРС прекратит рост, глобальный рост показывает признаки спада, и волатильность рынка снижается.

«Мы признаем, что спрос на доллары США будет «убежищем», если экономика США войдет в глубокую рецессию. Однако мы рассматриваем это как сценарий риска, а не как неизбежный результат. Было не так много случаев, когда ФРС доводила экономику США до жесткой посадки с чрезмерным ужесточением денежно-кредитной политики».

Сайт прогнозов на основе алгоритмов WalletInvestor предположил, что индекс доллара США может вырасти до 107,598 к концу года в своем прогнозе доллара США на 2023 год.

Хотя служба не предоставила прогноз доллара США на 2030 год, его пятилетний прогноз для индекса DXY показал, что в январе 2028 года он достиг 130,681, следуя бычьему тренду.

Прогноз EUR/USD: Укрепится ли доллар по отношению к евро?

Пара евро/доллар впервые за 20 лет упала до паритета в сентябре 2022 года из-за уязвимости еврозоны перед украинским кризисом. Однако в январе 2023 года Международное энергетическое агентство (МЭА) заявило, что в 2022 году Европа добилась «впечатляющего прогресса» в снижении своей зависимости от поставок российского газа и обеспечении достаточного количества газа в хранилищах, сообщает МЭА.

Но опасность остается, как подчеркивает МЭА:

«Поставки российского газа могут быть «значительно ниже» в 2023 году — или упасть до нуля. Это может создать еще больший разрыв в поставках газа в Европу и мир, чем в 2022 году».

«Конкуренция за поставки сжиженного природного газа (СПГ) также может возрасти, если возрастет спрос со стороны Китая. Также нет гарантий, что умеренные зимние температуры в Европе сохранятся».

Европа очень зависит от российских энергоносителей, поставки которых находятся под угрозой, поскольку Владимир Путин применил поставки газа в качестве оружия, что привело к росту цен и усугубило опасения по поводу инфляции и стагфляции.

Стив Энгландер, глава глобального исследования G-10 FX в Standard Chartered, более оптимистичен в отношении укрепления евро.

«Евро торгуется в диапазоне конца декабря, но поступающие данные с начала 2023 года предполагают, что он должен быть сильнее»,

«И базовая инфляция в зоне евро, и экономические сюрпризы продолжают укрепляться, облегчая чтобы Европейский центральный банк сохранял ястребиный тон. Энергетические опасения, которые в середине 2022 года казались негативными для евро, начинают ослабевать».

ЕЦБ повысил ставки на 50 базисных пунктов в 2023 году, доведя процентную ставку до 3 %.

В 2023 году ЕЦБ и ФРС продолжили придерживаться более ястребиного тона, поскольку оба они сосредоточены на возвращении инфляции к целевому уровню. Руководитель политики ЕЦБ Роберт Хольцманн заявил в январе, что «политические процентные ставки должны будут значительно повыситься, чтобы достичь уровней, которые являются достаточно ограничительными, чтобы обеспечить своевременное возвращение инфляции к среднесрочному целевому уровню 2%».

Каков будущий прогноз доллара США по отношению к евро?

Текущий график EUR/USD

Аналитики JP Morgan прогнозируют, что курс EUR/USD достигнет 1,10 в марте 2023 года, затем снизится до 1,08 в сентябре 2023 года и удержится на уровне 1,08 в декабре 2023 года.

Аналитик Крис Тернер из ING был медвежьим по отношению к доллару в прогнозе EUR/USD:

«Расширяющиеся признаки замедления ценового давления в США, более сильные признаки рецессии в США, лучшие прогнозы спроса в Китае и улучшение энергетической ситуации – все это сделало наши несогласованные прогнозы EUR/USD несостоятельными. . Теперь мы одобряем рост пары EUR/USD во 2 кв. 2023 г. к области 1,15, но рост может остановиться там через 2 часа 33 минуты, учитывая возможные проблемы с потолком долга США в конце лета и более высокими ценами на энергоносители следующей зимой».

. Теперь мы одобряем рост пары EUR/USD во 2 кв. 2023 г. к области 1,15, но рост может остановиться там через 2 часа 33 минуты, учитывая возможные проблемы с потолком долга США в конце лета и более высокими ценами на энергоносители следующей зимой».

19 января аналитики Danske Bank прогнозировали, что курс EUR/USD будет постепенно снижаться и будет торговаться ниже паритета через 12 месяцев:

на фоне существенного негативного шока условий торговли в Европе по сравнению с США, ужесточения мировых финансовых условий и риска снижения темпов роста в еврозоне».

Прогноз GBP/USD: Ожидается ли рост доллара США по отношению к фунту стерлингов?

Фунт стерлингов резко упал по отношению к доллару США в 2022 году, упав до самого низкого уровня за более чем 37 лет 16 сентября — в 30-ю годовщину 19Мероприятие «Черная среда» 92 года.

В ноябрьском финансовом отчете Великобритании канцлер Джереми Хант объявил о планах стабильности, роста и общественных услуг, но подчеркнул глобальный энергетический кризис и проблемы инфляции, а также план правительства Великобритании по укреплению государственных финансов, снижению инфляции, а также защищать рабочие места.

В феврале 2023 года Комитет по денежно-кредитной политике Банка Англии (MPC) собрался и проголосовал большинством в 7–2 за повышение банковской ставки на 0,5 процентных пункта, до 4%.

Независимое Управление бюджетной ответственности (OBR) в конце прошлого года предсказало самое резкое падение уровня жизни за всю историю наблюдений на фоне пятичетвертной рецессии, при этом ВВП сократится на 1,4% в 2023 году.

Рынки готовятся к периоду жесткой экономии, при этом Банк Англии, как ожидается, повысит процентные ставки в декабре на 50 базисных пунктов.

Текущий график GBP/USD

Каков прогноз будущей стоимости доллара по отношению к британскому фунту?

Аналитики JP Morgan прогнозируют, что курс GBP/USD достигнет 1,20 в марте 2023 г., затем упадет до 1,18 в июне 2023 г., до 1,16 в сентябре 2023 г. и до 1,15 в декабре 2023 г.

Фиона Чинкотта, старший рыночный аналитик City Index, считает, что GBP/USD может оставаться стабильной, комментируя валютную пару:

«GBP/USD вырос на 6% за последние шесть недель, достигнув трехмесячного максимума в 1. 2027 в понедельник. Если GBP/USD действительно удастся подняться, это, скорее всего, будет связано со слабостью доллара, а не с какой-либо явной силой фунта.

2027 в понедельник. Если GBP/USD действительно удастся подняться, это, скорее всего, будет связано со слабостью доллара, а не с какой-либо явной силой фунта.

«Доллар США держится стабильно, поскольку инвесторы продолжают переваривать вчерашние данные о более высоких, чем прогнозировалось, розничных продажах и чуть более воинственные комментарии представителей ФРС». Прогноз Чинкотты оказался верным, поскольку в начале августа Банк Англии объявил о самом большом повышении процентной ставки за 27 лет, в результате чего стоимость заимствований увеличилась на полпункта до 1,75%. Комитет по денежно-кредитной политике банка считает, что Великобритания войдет в рецессию в четвертом квартале 2022 года, и что рецессия продлится пять кварталов».

«Последние прогнозы MPC описывают очень сложные перспективы для экономики Великобритании. Ожидается, что он будет находиться в рецессии в течение длительного периода, а инфляция ИПЦ останется повышенной на уровне более 10% в ближайшем будущем», — говорится в последнем отчете Банка Англии о денежно-кредитной политике.

«С середины 2023 года ожидается резкое снижение инфляции, обусловленное повышением рыночных процентных ставок, а также тем, что предыдущие повышения цен на энергоносители выпадают из годового сравнения. Затем он снижается до некоторого уровня ниже целевого уровня в 2% во второй и третий годы прогноза. Это отражает отрицательный вклад цен на энергоносители, а также возникновение растущей степени экономического спада и неуклонно растущий уровень безработицы. Риски, связанные с этим снижением инфляции, оцениваются как повышательные».

В настоящее время рынок ожидает повышения на 50 базисных пунктов со стороны Банка Англии в декабре. В снимке FX от 30 января 2022 года Крис Тернер из ING разделил мнение Чинкотты, отметив, что ястребиный Банк Англии может поддержать фунт стерлингов:

«Повышение ставки на 50 б. Наш базовый вариант повышения на 50 базисных пунктов не полностью оценен рынком. А с учетом того, что давление на заработную плату остается устойчивым, а влияние базы не приведет к существенному снижению индекса потребительских цен до второго квартала, похоже, что Банк Англии слишком рано объявляет об инфляции абсолютной ясностью. В зависимости от состояния доллара после заседания FOMC, GBP/USD может упасть до 1,2500 к концу недели».

В зависимости от состояния доллара после заседания FOMC, GBP/USD может упасть до 1,2500 к концу недели».

Аналитик Capital.com Пьеро Чингари, напротив, недавно высказал мнение, что предстоящее повышение процентной ставки Банком Англии, вероятно, поддержит фунт: . В этом сценарии процентные ставки в Великобритании будут расти быстрее, чем доходность 10-летних ценных бумаг в Великобритании, что ограничивает премию за срок и повышает доверие к политике. Это благоприятный сценарий для фунта, который может помочь ограничить падение и помешать спекулянтам продавать высокодоходную валюту».

Главный валютный стратег Scotiabank Шон Осборн был нейтрален в отношении GBP/USD в своем последнем ежедневном обновлении, комментируя:

«Стерлинг немного вырос в начале недели и остается близким к 1,24. Ожидается, что решение Банка Англии по политике на этой неделе приведет к повышению на 50 б.п. (на данный момент рынки оцениваются в 45-46 б.п.) на фоне повышенного ценового давления (заработной платы)». раздельное решение) может выражать чуть меньшую воинственность, чем ЕЦБ, но более смелый (чем ФРС) шаг все же может подтолкнуть фунт обратно (и, возможно, через) к ключевому сопротивлению в середине 1,24».

раздельное решение) может выражать чуть меньшую воинственность, чем ЕЦБ, но более смелый (чем ФРС) шаг все же может подтолкнуть фунт обратно (и, возможно, через) к ключевому сопротивлению в середине 1,24».

Согласно последним данным от TradingEconomics , цена пары GBP/USD может составить 1,21404 доллара США к концу этого квартала и 1,14015 доллара США через 12 месяцев, согласно глобальным макромоделям платформы, прогнозам и ожиданиям аналитиков. .

Прогноз доллара США на 2025 год

Долгосрочный прогноз DXY Агентства экономических прогнозов на 2025 год предполагает, что индекс DXY закроется на уровне 110 в 2025 году.0,193 в 2025 году.

Аналитики Trading Education прогнозируют, что если фунт продолжит падать по отношению к доллару, есть вероятность, что Банк Англии может повысить процентные ставки. Это может привести к ралли фунта стерлингов и к концу 2025 года торговаться на уровне 1,35000.

При поиске прогнозов доллара США по отношению к другим основным мировым валютам важно помнить, что целевые цены аналитиков могут быть неверными. Прогнозы аналитиков в отношении доллара США основаны на техническом анализе доллара США и фундаментальном исследовании динамики валютных пар. Однако прошлые результаты не являются гарантией будущих результатов.

Прогнозы аналитиков в отношении доллара США основаны на техническом анализе доллара США и фундаментальном исследовании динамики валютных пар. Однако прошлые результаты не являются гарантией будущих результатов.

Проведите собственное исследование и всегда помните, что ваше решение о торговле зависит от вашего отношения к риску, вашего опыта работы на этом рынке, спреда вашего инвестиционного портфеля и того, насколько комфортно вы чувствуете себя в случае потери денег. Никогда не торгуйте больше, чем вы можете позволить себе потерять.

Часто задаваемые вопросы

Почему доллар США падает?

Доллар США падал в последние несколько месяцев, поскольку снижение инфляции в США заставило рынки предположить, что Федеральная резервная система может ослабить свою политику ужесточения денежно-кредитной политики.

Повысится или понизится доллар США?

Многие факторы влияют на рост или падение доллара США или любой другой валюты. Прогнозы не должны использоваться вместо ваших собственных исследований. Всегда проводите собственную должную осмотрительность перед торговлей. И никогда не инвестируйте и не торгуйте деньгами, которые вы не можете позволить себе потерять.

Всегда проводите собственную должную осмотрительность перед торговлей. И никогда не инвестируйте и не торгуйте деньгами, которые вы не можете позволить себе потерять.

Когда лучше торговать долларами США?

Лучшее время для торговли долларами США — с 8:00 по восточному времени (UTC –5) до 12:00 по восточному времени (UTC –5). Именно в это время публикуется большинство экономических данных США.

Можно ли покупать, продавать или держать доллар США?

Покупка, продажа или удержание доллара США зависит от ваших торговых целей. Важно провести собственное исследование. Ваше решение торговать зависит от вашего отношения к риску, вашего опыта работы на рынке, спреда вашего портфеля и того, насколько комфортно вы чувствуете себя в случае потери денег. Вы никогда не должны торговать больше, чем вы можете позволить себе потерять.

Что определяет стоимость доллара?

Денежно-кредитная политика Федеральной резервной системы главным образом определяет поведение доллара США. Если ФРС повысит процентные ставки, ожидается рост доллара. Если он снизит ставки, рынок доллара может упасть. Другие факторы, такие как приток или отток капитала-убежища, также могут влиять на стоимость доллара США.

Если ФРС повысит процентные ставки, ожидается рост доллара. Если он снизит ставки, рынок доллара может упасть. Другие факторы, такие как приток или отток капитала-убежища, также могут влиять на стоимость доллара США.

Читать по теме

Оценить эту статью

Оценить эту статью:

Поделиться этой статьей

Будет ли пик доллара США в 2023 году? – Forbes Advisor

Сара Брэди

Автор

Обновлено: 28 ноября 2022 г., 18:20

Редакционное примечание. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

SOPA IMAGES/LIGHTROCKET ЧЕРЕЗ GETTY IMAGES

Ближе к концу нестабильного для мировой экономики года курс доллара США достиг 20-летнего максимума.

Ряд факторов, как внутренних, так и международных, способствовал укреплению доллара США. Хотя экономические условия могут измениться в 2023 году, эксперты прогнозируют, что доллар сохранит сильные позиции.

Почему доллар США такой сильный?

Мы попросили экспертов объяснить, почему доллар США укрепился по отношению к другим валютам в 2022 году. Они предложили несколько ключевых объяснений:

Доллар США по-прежнему считается валютой-убежищем

Роль доллара в мировой экономике была основным фактором его силы в 2022 году.

Надежность доллара сделала его доминирующей мировой резервной валютой со времен Второй мировой войны, это означает, что он чаще всего используется центральными банками по всему миру для международной торговли и финансовых операций.

«Основная причина, по которой доллар стал таким сильным, заключается в том, что он по-прежнему считается валютой-убежищем, и он будет укрепляться в периоды, когда рынки находятся в состоянии страха», — объясняет Эрик Донован, глава институционального FX в StoneX, компания финансовых услуг.

Дэйв Шабес, доцент Школы государственной политики им. Харриса Чикагского университета, добавляет, что война в Украине является специфическим способствующим фактором.

«США всегда считались мировым убежищем номер один во времена политической или военной неопределенности, — говорит он. «Когда война действительно разразилась, инвесторы искали стабильные места, чтобы вложить свои деньги, пока война не разрешится сама собой».

Тем временем война России с Украиной угрожает замедлить экономический рост по всей Европе и затянуть энергетический кризис на континенте до 2023 и, возможно, до 2024 года9.0005

Продолжение повышения процентной ставки

Сила доллара, измеряемая индексом доллара США (USDX), зависит от других валют. Это означает, что экономическая политика других стран влияет на его стоимость.

В частности, индекс доллара измеряет доллар США по отношению к евро (EUR), японской иене (JPY), британскому фунту стерлингов (GBP), канадскому доллару (CAD), шведской кроне (SEK) и швейцарскому франку (CHF).

В отличие от доллара США, эти другие валюты не подвергались той же политике повышения ставок, которая была введена для замедления инфляции в США. «Хотя все эти страны повысили процентные ставки, — говорит Шабес, — их намного выше.

«Хотя все эти страны повысили процентные ставки, — говорит Шабес, — их намного выше.

«США могут себе это позволить, потому что экономика США все еще достаточно сильна, — объясняет он, — в то время как еврозона страдает от слабости в некоторых странах, усугубляемой ростом цен как непосредственно на природный газ и нефть, так и на детонационные эффекты в цепочке поставок».

По словам Майкла Мадовица, директора по макроэкономической политике Вашингтонского центра справедливого роста, замедление инфляции в США также привело к оттоку денег инвесторов из других стран в Соединенные Штаты.

Будет ли расти доллар США в 2023 году?

Ряд меняющихся факторов может повлиять на стоимость доллара в наступающем году.

Неясно, продолжит ли Федеральная резервная система корректировать процентные ставки, но Организация Объединенных Наций призвала агентство приостановить повышение. По его словам, дальнейшие повышения могут спровоцировать глобальную рецессию и нанести ущерб развивающимся странам, которые уже сильно пострадали от повышения стоимости товаров в США.

Тем не менее, повышений ставок может быть больше. «Пока ФРС не увидит существенно умеренную инфляцию и пока экономика США не впадет в рецессию, я ожидаю, что ФРС продолжит повышать ставки на протяжении большей части 2023 года», — говорит Шабес.

В то же время, другие страны начали вводить свои собственные повышения ставок и могут продолжить, что могло бы сбалансировать позицию доллара.

«В связи с грядущим повышением ставок по всему миру, — говорит Мадовиц, — более высокие ставки в США являются частью истории с сильным долларом, но гораздо меньше, чем мы ожидали, учитывая, насколько быстро ФРС повысила ставки».

Ожидается, что продолжающийся конфликт в Украине также сыграет роль в стоимости доллара США в 2023 году. И Донован, и Шабес предсказывают, что доллар будет оставаться сильным по сравнению с европейскими валютами, пока продолжается война.

Как сильный доллар приносит пользу потребителям в США?

Сильный доллар имеет смешанные последствия для потребителей США.

По мере роста стоимости валюты можно ожидать падения цен на акции в США, что означает потерю стоимости пенсионных сбережений для многих инвесторов. Одно исследование, проведенное Northwestern Mutual, показало, что с 2021 года средний остаток пенсионных сбережений сократился на 11%. «Сильный доллар делает импортную продукцию относительно менее дорогой по сравнению с продукцией отечественного производства», — говорит Шабес.

По данным Бюро статистики труда, цены на импортные товары упали на 1,1% в сентябре, когда курс доллара США достиг пика, и еще на 0,2% в октябре.

Путешествие за границу также может быть более экономичным, когда доллар укрепляется, особенно в регионах, где он вырос по сравнению с местной валютой. По состоянию на конец 2022 года сюда входят Япония, Великобритания, Швеция, Швейцария и Канада.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor.

В марте ожидаем, что курс будет оставаться в диапазоне ₽74–76»;

В марте ожидаем, что курс будет оставаться в диапазоне ₽74–76»;