идет вторая волна – DW – 04.05.2022

Надпись Renault больше не актуальна — французский концерн отдал завод «Рено Россия» в Москве властям города Фото: Stanislav Krasilnikov/TASS/picture alliance

Экономика и бизнесРоссия

Андрей Гурков

4 мая 2022 г.

Сначала из-за войны в Украине из РФ ушли или приостановили бизнес крупные бренды и ритейлеры. Теперь в разных регионах страны продают или списывают заводы большие производственные компании.

https://p.dw.com/p/4AmD0РекламаЧем отличаются фирмы IKEA, Adidas или H&M от Renault, Henkel или Carlsberg? Первые заявили об уходе с российского рынка или о приостановке бизнеса в России сразу же после ее нападения на Украину, еще в конце февраля или в первых числах марта. Среди них было особенно много розничных торговцев. Ритейлерам достаточно было, образно говоря, просто закрыть свои торговые точки и повесить на дверях амбарные замки.

Однако примерно через месяц после начала войны вслед за первой волной ухода из России наметилась вторая. В течение апреля она нарастала и становилась все более очевидной. И на этот раз среди покидающих российский рынок фирм особенно много производственных компаний. У них в России не магазины, а заводы, причем не только и даже не столько в Москве, Санкт-Петербурге и других городах-миллионниках, сколько в российских регионах, в глубинке. Там они зачастую являются важными или даже ключевыми работодателями.

В течение апреля она нарастала и становилась все более очевидной. И на этот раз среди покидающих российский рынок фирм особенно много производственных компаний. У них в России не магазины, а заводы, причем не только и даже не столько в Москве, Санкт-Петербурге и других городах-миллионниках, сколько в российских регионах, в глубинке. Там они зачастую являются важными или даже ключевыми работодателями.

Модель ухода из РФ концерна Daimler Truck: бросить все и списать

Конечно, немало производственных компаний было и в первой волне, достаточно вспомнить немецких автостроителей Volkswagen, Mercedes-Benz, BMW и Daimler Truck, приостановивших выпуск автомобилей в Калуге и Нижнем Новгороде, в подмосковном Есипово, в Калининграде и Набережных Челнах. Но в первые дни войны они заявили именно о приостановке производства, оставив открытым вопрос об окончательном уходе из России.

Производство каркасов кабин началось в СП «Даймлер КАМАЗ Рус» в Набережных Челнах в 2019 годуФото: Mikhail Metzel/TASS/dpa/picture allianceНа такой шаг из этой четверки (пока) пошел лишь Daimler Truck. 24 марта производитель грузовиков и автобусов сообщил, что вышел из совместного предприятия «Даймлер КАМАЗ Рус», созданного в 2010 году на паритетных началах с Камским автомобильным заводом для выпуска грузовиков Mercedes-Benz и FUSO. Это и был один из первых примеров начинавшейся второй волны. Ее ключевая особенность состоит в том, что западные инвесторы, главным образом — промышленные компании, окончательно избавляются от своей производственной базы в России.

24 марта производитель грузовиков и автобусов сообщил, что вышел из совместного предприятия «Даймлер КАМАЗ Рус», созданного в 2010 году на паритетных началах с Камским автомобильным заводом для выпуска грузовиков Mercedes-Benz и FUSO. Это и был один из первых примеров начинавшейся второй волны. Ее ключевая особенность состоит в том, что западные инвесторы, главным образом — промышленные компании, окончательно избавляются от своей производственной базы в России.

Причем уход этот принимает самые разные формы. Так, Daimler Truck фактически просто бросил свое оборудование в цехах КАМАЗа, который попал под западные санкции из-за производства военной техники, в том числе и той, что применяется в ходе вторжения в Украину. Своим акционерам немецкий автостроитель объявил, что в течение года спишет потерянные активы в размере 220 млн евро. Это не слишком болезненная утрата для компании, глобальная выручка которой составила по итогам прошлого года почти 40 млрд евро.

Европейские пивовары надеются продать кому-то свои заводы

Однако в большинстве своем западные инвесторы, которые уходят не только и даже не столько из-за санкций, сколько из-за принципиального неприятия войны, имиджевых рисков или из-за осознания невозможности в новых условиях и дальше вести в России нормальный бизнес, хотели бы, конечно же, получить за свои российские активы хоть какие-то деньги.

Так, в один и тот же день 28 марта свой бизнес в РФ выставили на продажу сразу два европейских пивоваренных гиганта — нидерландский Heineken и датский Carlsberg. Первому принадлежат, в частности, бренды «Охота», «Жигулевское» и «Бочкарев» и 7 заводов в Санкт-Петербурге, Нижнем Новгороде, Стерлитамаке (Башкортостан), Екатеринбурге, Новосибирске, Иркутске и Хабаровске. Второму — компания «Балтика» с 8 заводами в Санкт-Петербурге, Ярославле, Туле, Воронеже, Ростове-на-Дону, в Самарской области, Новосибирске и Хабаровске.

Концерн Carlsberg обеспечил пиву «Балтика» большой успех в России и значительные объемы экспортаФото: picture-alliance/dpa/B. BabanovВ течение нескольких недель считалось, что у Carlsberg есть шансы продать свой бизнес мировому лидеру отрасли Anheuser-Busch InBev (AB InBev) с его российскими брендами «Сибирская корона», «Клинское», «Толстяк». Однако 22 апреля этот бельгийский концерн объявил, что тоже уходит с российского рынка и хотел бы уступить свои активы турецкой компании Anadolu Efes, с которой у него с 2018 года совместное предприятие «АБ ИнБев Эфес». У этого СП в России — 11 заводов: в Клину, Калуге, Иваново, Саранске, Ульяновске, Казани, Уфе, Волжском, Омске, Новосибирске, Владивостоке.

У этого СП в России — 11 заводов: в Клину, Калуге, Иваново, Саранске, Ульяновске, Казани, Уфе, Волжском, Омске, Новосибирске, Владивостоке.

Anadolu Efes, вполне возможно, купит у бельгийцев их долю в СП, но большой вопрос, захочет и сможет ли турецкая компания приобрести к тому же еще и заводы двух других европейских гигантов. Тем более, что могут возникнуть вполне обоснованные возражения Федеральной антимонопольной службы РФ (ФАС).

В любом случае пивоваренную промышленность России, которая в последние два десятилетия развивалась чрезвычайно успешно, ждет уход сразу трех крупнейших иностранных инвесторов. Это неминуемо скажется на финансовых, инновационных и экспортных возможностях российских предприятий отрасли, а на рынке РФ ослабит конкуренцию, что обычно ведет к росту цен и снижению качества. Все это в условиях падения покупательной способности российского населения с большой долей вероятности приведет к закрытию ряда заводов, особенно в экономически слабых регионах.

Dr.

Oetker и Renault: отдать за бесценок в рамках легитимной сделки

Oetker и Renault: отдать за бесценок в рамках легитимной сделкиВ отличие от пивоваров немецкая компания Dr. Oetker, известная своими замороженными пиццами, десертами и ингредиентами для выпечки, не стала долго ждать покупателя с большими деньгами — и 8 апреля объявила, что продала свой завод в Белгороде его российскому руководству.

Замороженная пицца Ristorante — один из самых известных брендов концерна Dr. OetkerФото: dpa/picture allianceБелгородские топ-менеджеры вряд ли смогли предложить инвестору из ФРГ сумму, адекватно отражающую реальную стоимость предприятия и его оборудования, так что здесь, скорее всего, речь тоже идет о фактическом списании активов. Только в данном случае приоритет западного инвестора состоял в том, чтобы быстро осуществить безупречную с юридической точки зрения сделку и уйти из России, обезопасив себя от каких-либо претензий, например, со стороны российского государства или местных властей.

По схожему пути пошли и два крупных французских инвестора в экономику РФ. 11 апреля финансовая группа Societe Generale, объявив о прекращении банковской и страховой деятельности в Росси, сообщила о продаже российского «Росбанка» своему давнему партнеру, компании предпринимателя Владимира Потанина «Интеррос».

11 апреля финансовая группа Societe Generale, объявив о прекращении банковской и страховой деятельности в Росси, сообщила о продаже российского «Росбанка» своему давнему партнеру, компании предпринимателя Владимира Потанина «Интеррос».

А 27 апреля стало известно, что автостроитель Renault «передает» (судя по всему, за чисто символическую сумму или вообще бесплатно) свою 68-процентную долю в крупнейшем в России производителе легковых автомобилей «АвтоВАЗ» в Тольятти московскому научно-исследовательскому институту НАМИ, а свой завод «Рено Россия» в Москве (ранее «Автофрамос», а до этого «Москвич») — московским городским властям.

Особенность этой пакетной сделки — Renault получит, по сообщениям СМИ, опцион в течение 5-6 лет выкупить эти активы. Но пока двумя этими автозаводами, которыми раньше управлял глобально действующий французский автостроитель, будут руководить нацеленные на импортозамещение российские государственные структуры.

Henkel готов закрывать, продавать или отдавать свои заводы в РФ

Все три перечисленные схемы ухода из России рассматривает и немецкий производитель бытовой химии, косметики и предметов личной гигиены Henkel, объявивший о принятии принципиального решения 19 апреля. А 29 апреля глава концерна Карстен Кнобель (Carsten Knobel) уточнил, что в рамках предстоящего упорядоченного ухода с российского рынка возможны разные варианты — закрытие предприятия с последующим списанием, продажа, передача местным топ-менеджерам. У Henkel — 11 заводов в Московской, Ленинградской, Саратовской, Ульяновской, Челябинской, Новосибирской областях, в Ставропольском и Пермском краях.

Стиральный порошок Persil — один из главных брендов немецкого концерна HenkelФото: picture-allianceПриведем еще несколько сообщений последних полутора-двух недель. Так, 22 апреля шведская компания Essety, выпускающая туалетную бумагу Zewa, женские прокладки Libresse и детские подгузники Libero, сообщила, что из-за ухудшения условий ведения бизнеса в России хочет продать три своих завода в Светогорске Ленинградской области, а также в Советске и в Венёве в Тульской области.

26 апреля финский производитель плавленых сыров Valio объявил, что продал российской мясной компании «Велком» свой завод в селе Ершово Московской области. 28 апреля французская Total Energies сообщила, что просто останавливает свой завод по производству моторных масел в Калужской области.

Так что вторая волна ухода западных компаний явно идет — и в течение мая наверняка будет нарастать. Ведь, к примеру, пошел уже третий месяц с тех пор, как упоминавшихся здесь заводы немецких автостроителей Volkswagen, Mercedes-Benz и BMW остановили производство. Так что рано или поздно им придется решать, как долго еще они намерены платить зарплаты за вынужденный простой своим работникам на заводах в российских регионах.

Смотрите также:

Все новые западные компании останавливают работу в России

To view this video please enable JavaScript, and consider upgrading to a web browser that supports HTML5 video

РекламаПропустить раздел Еще по темеЕще по теме

Пропустить раздел Топ-тема1 стр. из 3Пропустить раздел Другие публикации DWНа главную страницу

из 3Пропустить раздел Другие публикации DWНа главную страницуКакие микропроцессоры разрабатывают в России? И что с ними будет из-за санкций?

Тайваньская фабрика TSMC больше не доступна для российских разработчиков микропроцессоров. По ряду возможностей это производство не имеет альтернатив в мире. Что будут делать компании и какие у них перспективы?

Тайваньская компания TSMC — лидер в производстве самых передовых чипов. Среди ее клиентов Apple, Qualcomm, Nvidia. В прошлом году на ее долю приходилось 54% мирового рынка их производства. В феврале TSMC остановила производство процессоров «Байкал», «Эльбрус» и других чипов российской разработки. Мы поговорили с экспертами о настоящем и будущем отечественных микропроцессоров.

В России пять основных разработчиков микропроцессоров: МЦСТ, «Байкал», «Модуль», «Элвис» и «Миландр». «Из них самые большие объемы производства и номенклатура — у «Миландра». Продукция компаний пересекается по областям применения, но у каждой можно выделить основное направление», — говорит Иван Покровский, исполнительный директор Ассоциации разработчиков и производителей электроники.

- «Миландр» — микроконтроллеры интернета вещей. Например, для счетчиков, промышленной автоматизации.

- МЦСТ (процессоры «Эльбрус») — центральные процессоры серверов, систем хранения данных, суперкомпьютеров, для систем тяжелых вычислений в промышленной автоматизации.

- «Байкал» — центральные процессоры персональных устройств. Процессоры «Байкал» серии М — для персональных и промышленных компьютеров, Т — сетевого телеком-оборудования, новый процессор S — для серверов.

- «Элвис» — сетевые процессоры для телекома.

- «Модуль» — цифровые, графические и нейропроцессоры.

Например, процессоры «Эльбрус» и «Байкал» важны для создания критической информационной инфраструктуры (КИИ) в России — они предназначены для рабочих станций и серверов крупных компаний и госучреждений.

Критическая информационная инфраструктура — это совокупность IT-систем, критически важных для работы основных сфер общества и государства, таких как здравоохранение, транспорт, связь, энергетика, оборонная промышленность и т. п. В России несколько лет готовится переход объектов КИИ на софт и оборудование отечественных разработчиков.

п. В России несколько лет готовится переход объектов КИИ на софт и оборудование отечественных разработчиков.

Сегодня в критической информационной инфраструктуре преобладает оборудование и ПО иностранных производителей. «В персональных компьютерах и серверах — решения на Intel и AMD. В системах хранения данных большая доля у IBM. В оборудовании интернета вещей — у STMicroelectronics. В системах обработки видео, искусственного интеллекта — Nvidia», — перечисляет Иван Покровский.

«Все высокопроизводительные микропроцессоры российской разработки выпускались на TSMC», — говорит Иван Покровский.

Российские разработчики процессоров — это в большинстве так называемые fabless-компании, те, у которых нет своих фабрик. Это означает, что они разрабатывают архитектуру и делают дизайн процессора, но для выпуска непосредственно кремниевого чипа как финального продукта заключают контракты с заводом. Это распространенная практика, многие заметные в мире разработчики работают по контрактному производству. Например, MediaTek.

Например, MediaTek.

«В 2005–2013 годах первые серии чипов «Эльбрус» по техническим процессам 130–90 нм (нанометров) выпускали небольшими партиями на заводе «Микрон» в Зеленограде. Тогда появились первые проблемы. Второе поколение процессоров «Эльбрус-2СМ» по нормам 90 нм не показывали хорошей производительности, было много брака. Сам процесс общего назначения завода не был подстроен под процессоры «Эльбрус», что и подвело локальное производство. Третье поколение и последующие поколения процессоров МЦСТ производили за рубежом, в основном на заводах TSMC», — говорит Алексей Петров, предприниматель, специалист по чип-дизайну.

В МЦСТ создавали и адаптированную версию «Эльбрус-4СМ»/65 нм для производства на мощности «Микрона». «Но предприятие не смогло перейти на необходимый для этого технический процесс — 65 нм и достигнуть приемлемого качества», — уточняет Петров.

В мире более 400 фабричных линий для производства разных чипов.

Но производств высокопроизводительных микропроцессоров по мелким техпроцессам — 16–10 нм и меньше — не более десятка. Чем меньше нанометраж, тем выше производительность и быстродействие чипа: 5-нанометровый чип быстрее и производительнее, чем 10-нанометровый. У первого в разы сложнее дизайн, сложнее и дороже его производство.

Чем меньше нанометраж, тем выше производительность и быстродействие чипа: 5-нанометровый чип быстрее и производительнее, чем 10-нанометровый. У первого в разы сложнее дизайн, сложнее и дороже его производство.

«Транзистор в процессоре 10 нм размером всего с 50 атомов гелия. Для понимания масштаба: размер человеческого волоса примерно 80–110 микрон — на его срезе легко поместится чип примерно с 1,2 млн транзисторов. Чтобы создать такое микрочудо, нужны крайне сложные станки и машины. Тайваньская фабрика TSMC — лидер в мире по передовым технологиям выпуска микросхем с нормами 90, 65, 45, 40, 28, 20, 16/12, 10, 7, 5 нм. Сейчас у нее более 30 заводов-линий в Тайване, два в США и два в Китае. Для такого большого производства у завода налажена целая сеть логистики для поставщиков разных компонентов для производства микросхем. Производство малоразмерных чипов — это крайне сложный процесс, требующий очень сложных технологий, уникальных станков и невероятно сложной инфраструктуры. Построить и поддерживать такой завод, скажем, для технологических норм 10 нм ресурсами одной страны крайне малореально, для этого нужны ресурсы, уникальные станки и редкие инженерные достижения многих разных стран», — говорит Алексей Петров.

Сегодня чипы по 5-нанометровому техпроцессу могут производить только две компании в мире — TSMC и Samsung. По 10-нанометровому техпроцессу — Intel, TSMC, Samsung. Компания GlobalFoundries собиралась запустить самостоятельное производство 10-нанометровых чипов, но отказалась, столкнувшись с трудностями. А для выпуска 14-нанометровых — делилась частью наработок с Samsung, чтобы совместно создать производство. Тем временем TSMC начала экспериментальный выпуск 3-нанометровых чипов и собирается запустить фабрику по производству 2-нанометровых процессоров.

«Intel, сопоставимая по техническому уровню с TSMC, не выполняет заказы контрактного производства, выпускает только собственную продукцию. А Samsung специализируется на микросхемах памяти, не обладает необходимыми для выпуска микропроцессоров библиотеками IP-блоков. Фактически в контрактном производстве высокопроизводительных микропроцессоров TSMC не имеет альтернатив в мире», — уточняет Иван Покровский.

Это занимает примерно два-три года. В редких случаях при уже готовых наработках и отлаженных связях — быстрее.

В редких случаях при уже готовых наработках и отлаженных связях — быстрее.

Разработка идет полтора-два года.

«Разработчики и специалисты по чип-дизайну создают архитектурный набросок процессора, исходя из требований заказчика. Инженеры проектируют электрическую архитектуру, дизайн чипа адаптируется под определенный технический процесс конкретного завода, где он будет производиться. Перенести его на другой завод, даже работающий по похожим техническим нормам, зачастую без редизайна невозможно», — рассказывает Алексей Петров.

От выращивания кремниевой заготовки до финала — готового микропроцессора — проходит еще год-полтора, у завода для мелких техпроцессов своя очередь, и произвести раньше по желанию не получится.

«Производство идет в более чем 500 высокотехнологичных этапов, — продолжает Алексей Петров. — На большой кремниевой пластине — вейфере — с помощью литографии, легирования и диффузии формируются проводники, транзисторы и многие слои — до 13–15 слоев для современных чипов. Так постепенно формируется множество чипов на одной большой пластине. Пластина нарезается на отдельные чипы-кристаллы, к ним крепятся проводники, и они монтируются в корпус. Далее, как правило, чипы еще раз тестируются и проходят выходной контроль, только тогда это превращается в относительно финальный продукт в виде знакомого нам процессора в корпусе».

Так постепенно формируется множество чипов на одной большой пластине. Пластина нарезается на отдельные чипы-кристаллы, к ним крепятся проводники, и они монтируются в корпус. Далее, как правило, чипы еще раз тестируются и проходят выходной контроль, только тогда это превращается в относительно финальный продукт в виде знакомого нам процессора в корпусе».

Сегодня в России нет фабрик для производства процессоров по нормам менее 65 нм. А TSMC выполняла для МЦСТ производство чипов такого нанометража. Кроме того, у МЦСТ разработан чип по норме 16 нм.

На прошлой неделе РБК сообщал со ссылкой на источник, что компания МЦСТ, разрабатывающая процессоры «Эльбрус», ведет переговоры с фабрикой «Микрон» в Зеленограде о переносе производства на их мощности. По запросу ТАСС в МЦСТ ответили, что сейчас не дают официальных комментариев. На письмо в пресс-службу «Микрона» на момент публикации этого текста не ответили.

Кроме «Микрона» в Зеленограде есть производство «НМ-Тех». Компания начала строить фабрику для выпуска процессоров 28 нм. Ранее «НМ-Тех» привозила в Россию специалистов из Тайваня для работы на ее производстве.

Ранее «НМ-Тех» привозила в Россию специалистов из Тайваня для работы на ее производстве.

Из-за санкций производитель процессоров «Байкал» — АО «Байкал электроникс» — лишился возможности использовать внешне запатентованную архитектуру британской компании ARM. ARM — это проектировщик процессоров, который продает лицензии на уже разработанную архитектуру и помогает производителям адаптировать решения.

«Для процессора нужно создать целый ряд программных продуктов, компиляторов, библиотек стандартных функций, документации и поддержки. Без этого процессор будет малополезным кремниевым кирпичиком. Используя совместимость с архитектурой ARM, в разы проще использовать все уже существующие в мире наработки. Сейчас для разработчиков чипов «Байкал» недоступны новые лицензии. Выпущенные и уже работающие процессоры от этого не пострадают, старые выданные лицензии не отозваны. Для выпуска новых — придется поискать или создать свою архитектуру», — объясняет Алексей Петров.

«Сейчас для такого производства — фабрики с нормами производства процессоров 28 нм, к сожалению, нет ничего — ни технологического оборудования, ни материалов, ни инженеров-технологов с соответствующими компетенциями. Из этого самое важное — школа инженеров-технологов. В обозримой перспективе высокопроизводительные микропроцессоры можно будет выпускать только на зарубежных фабриках. Задача в том, чтобы преодолеть санкционные ограничения и зависимость от одной компании, получить альтернативные варианты и повысить устойчивость цепочек международной кооперации. На российских фабриках необходимо изготавливать микросхемы средней производительности для задач, которые не так требовательны к быстродействию, как к уровню безопасности», — считает Иван Покровский.

Из этого самое важное — школа инженеров-технологов. В обозримой перспективе высокопроизводительные микропроцессоры можно будет выпускать только на зарубежных фабриках. Задача в том, чтобы преодолеть санкционные ограничения и зависимость от одной компании, получить альтернативные варианты и повысить устойчивость цепочек международной кооперации. На российских фабриках необходимо изготавливать микросхемы средней производительности для задач, которые не так требовательны к быстродействию, как к уровню безопасности», — считает Иван Покровский.

«Тайвань с 1970-х строил технологический парк и активно его развивал, — рассказывает Алексей Петров. — Это гигантская инфраструктура научного парка города Синьчжу. В одном заводе собирается более 2 500 топ-технологий со всего мира. Годы ушли на обучение специалистов, годы — на то, чтобы появились заводы, бизнесы, дизайнеры и инфраструктура. Примерно 20–30 лет целенаправленной работы. Текущий процесс 65 нм, который есть в России, — это отставание на 15 лет, уровень примерно 2000–2006 годов. В 2015 году «Микрон» делал тестовые выпуски 65-нанометровых чипов; для понимания: в то же время Intel и TSMC освоили чипы по 16-нанометровым техпроцессам. Можно производить приемлемые чипы для космической промышленности, где они востребованы, но для передовых и конкурентных на мировом рынке процессоров и мобильного хай-тека нужны более новые и малоразмерные техпроцессы».

В 2015 году «Микрон» делал тестовые выпуски 65-нанометровых чипов; для понимания: в то же время Intel и TSMC освоили чипы по 16-нанометровым техпроцессам. Можно производить приемлемые чипы для космической промышленности, где они востребованы, но для передовых и конкурентных на мировом рынке процессоров и мобильного хай-тека нужны более новые и малоразмерные техпроцессы».

Анастасия Акулова

компаний ЕС с наибольшим присутствием в России

Владимир Дьявков/iStock через Getty Images

Когда последствия и предполагаемая продолжительность российско-украинского конфликта стали ясны, я сел за свой стол и задумался. Первоначально ожидалось, что Россия очень быстро захватит Украину, но благодаря сочетанию героической обороны, международной помощи и санкций этот конфликт быстро превращается в затяжную потенциальную войну.

Мы больше не можем игнорировать тот факт, что последствия могут быть массивный. Международная торговля с Россией почти полностью остановлена. Пять из шести контейнерных линий объявили, что больше не будут принимать российские заказы в/из (источник).

Пять из шести контейнерных линий объявили, что больше не будут принимать российские заказы в/из (источник).

Учитывая мой опыт и усилия по предоставлению европейских фондовых аналитиков здесь, на Seeking Alpha, я считаю своим долгом сообщить вам, что это означает для компаний, в которые вы можете инвестировать.

Эта статья преследует двоякую цель.

- Для выявления проблемных компаний с активами, долями или совместными предприятиями выше среднего в России или с российскими интересами.

- Для определения или предположения при оценке, когда эти активы или интересы справедливо считаются «исключенными» с точки зрения цены акций.

Эта ситуация ужасна, и я был вынужден пересмотреть несколько анализов и компаний здесь.

Уже почти неделю, , я разговаривал с другими аналитиками, писал, просматривал годовые отчеты и документы, делал расчеты по балансовым отчетам и просматривал старые новости. Я медленно составляю таблицу, в которой перечислены все виды рисков, контракты на поставку, совместные предприятия, продажи и другие вещи, связанные с Россией.

Я начинаю хорошо понимать, где некоторые компании могут столкнуться с проблемами.

Чтобы сделать это, я упомяну по компаниям риски, специфику и тонкости указанных компаний, а затем подведу итог тому, что я считаю их позицией и оценкой. .

Поскольку их много, в этой бесплатной статье я рассмотрю только 10. Если вас интересует полная информация, доступность ее в настоящее время ограничена нашей торговой площадкой iREIT on Alpha.

Энергетическое/горнодобывающее/химическое воздействие/воздействие удобрений

Энергетическое воздействие, очевидно, является одним из самых сложных. Мы можем классифицировать их на контрактов на поставку с Россией, , что одно, но также и на компании, которые напрямую владеют долями в российских операциях/принадлежат/частично принадлежат российским интересам.

Некоторые компании, скорее всего, вам уже известны. Компании BP (BP) и Equinor (EQNR) уже объявили о намерении отказаться от российских акций. Для BP они существенны. Для Equinor они довольно ограничены. Моя целевая цена акций Equinor остается примерно такой же на уровне 240 норвежских крон за акцию, что, на мой взгляд, делает компанию переоцененной на данный момент.

Для BP они существенны. Для Equinor они довольно ограничены. Моя целевая цена акций Equinor остается примерно такой же на уровне 240 норвежских крон за акцию, что, на мой взгляд, делает компанию переоцененной на данный момент.

BP намного сложнее. Его доля стоит миллиарды и миллиарды, и любой расчет его продажи зависит от того, что они в конечном итоге получат за него, что в настоящее время почти невозможно предсказать. Я не хочу просто списывать его со счетов, так как это было бы несправедливо, учитывая, сколько он на самом деле оценивается. Однако на данный момент я беру нижнюю границу диапазона оценки и не стал бы касаться цены выше 25 долларов за акцию. В BP есть много фундаментальной силы, но это беспрецедентное событие. Здесь помогает сброс дивидендов — у BP больше нет огромных обязательств по дивидендам, — но ей все еще нужно справляться с этой новой реальностью.

BASF (OTCQX:BASFY) — еще один крупный игрок. Это немного сложно. Сам BASF имеет незначительное влияние на Россию и конфликт напрямую — менее 1,4% консолидированных чистых продаж в Украину (в основном сельскохозяйственные химикаты) и Россию вместе , но он владеет 73% СП Wintershall Dea, где около 50% операций приходится на реально зависит от России. Учитывая, что это химическая компания № 1 в мире, я не вижу ничего, от чего BASF не мог бы оправиться, и снизить мою целевую цену на 5 евро до 79 евро./share, чтобы отразить неопределенность вокруг СП, но компания по-прежнему является одним из моих самых больших «ПОКУПОК» здесь.

Учитывая, что это химическая компания № 1 в мире, я не вижу ничего, от чего BASF не мог бы оправиться, и снизить мою целевую цену на 5 евро до 79 евро./share, чтобы отразить неопределенность вокруг СП, но компания по-прежнему является одним из моих самых больших «ПОКУПОК» здесь.

Yara International (OTCPK:YARIY) получает хороший толчок от этой неопределенности, учитывая вероятное повышение цен на удобрения. Также существует риск роста цен на сырье, так как Россия является крупным поставщиком карбамида. На данный момент я приостановил свои планы по ротации своих активов, но я не изменил свою общую целевую цену на Yara, о которой вы можете прочитать в моих предыдущих статьях. Сама Yara не имеет крупных продаж в России, но у нее есть позиции в области энергетики и сырья.

TotalEnergies (TTE) существенно пострадал, так как французский гигант имеет значительную долю в НОВАТЭКе (OTCPK:NOVKY), а также проекты с российским участием в сжиженном природном газе. Конечную экспозицию здесь в настоящее время трудно рассчитать, учитывая сложности и, опять же, ожидаемую цену. Я бы не стал трогать компанию выше 42 евро для натива, что делает ее переоцененной.

Конечную экспозицию здесь в настоящее время трудно рассчитать, учитывая сложности и, опять же, ожидаемую цену. Я бы не стал трогать компанию выше 42 евро для натива, что делает ее переоцененной.

Fortum (OTCPK:FOJCF) — сильно затронутый . Я больше не владею более чем одноразрядными акциями с тех пор, как продал их по цене выше 25 евро, но компании в значительной степени привлек из-за финансирования Nord Stream 2 с его дочерней компанией Uniper (OTC:UNPPY). В России работает 7 000 человек, которые производят электроэнергию и тепло на 12 электростанциях для местного населения, помимо местного топлива. Компания также начала строительство ветряных и солнечных электростанций по всей России. Российское подразделение Fortum владеет несколькими тепловыми электростанциями от Сибири до Урала и Челябинска, а также владеет полностью действующими газовыми ТЭЦ в Нягани, Ханты-Мансийске, а также местной дочерней компанией Юнипро и еще пятью станциями по всему миру. страна.

страна.

Fortum работает в России более 60 лет.

Я дисконтирую каждый российский актив на 75% и более.

У Fortum теперь есть PT в размере 12 евро за акцию. Он переоценен даже после падения на 30%+.

Помимо этих прямых контактов, большинство европейских энергокомпаний, включая E.ON (OTCPK:EONGY), Engie (OTCPK:ENGIY), Enel (OTCPK:ENLAY) и другие, имеют контракты на поставку с Россией. Как они повлияют, пока рано говорить. Пока скажу, что это будет зависеть от того, будет ли принято решение о прекращении закупок газа.

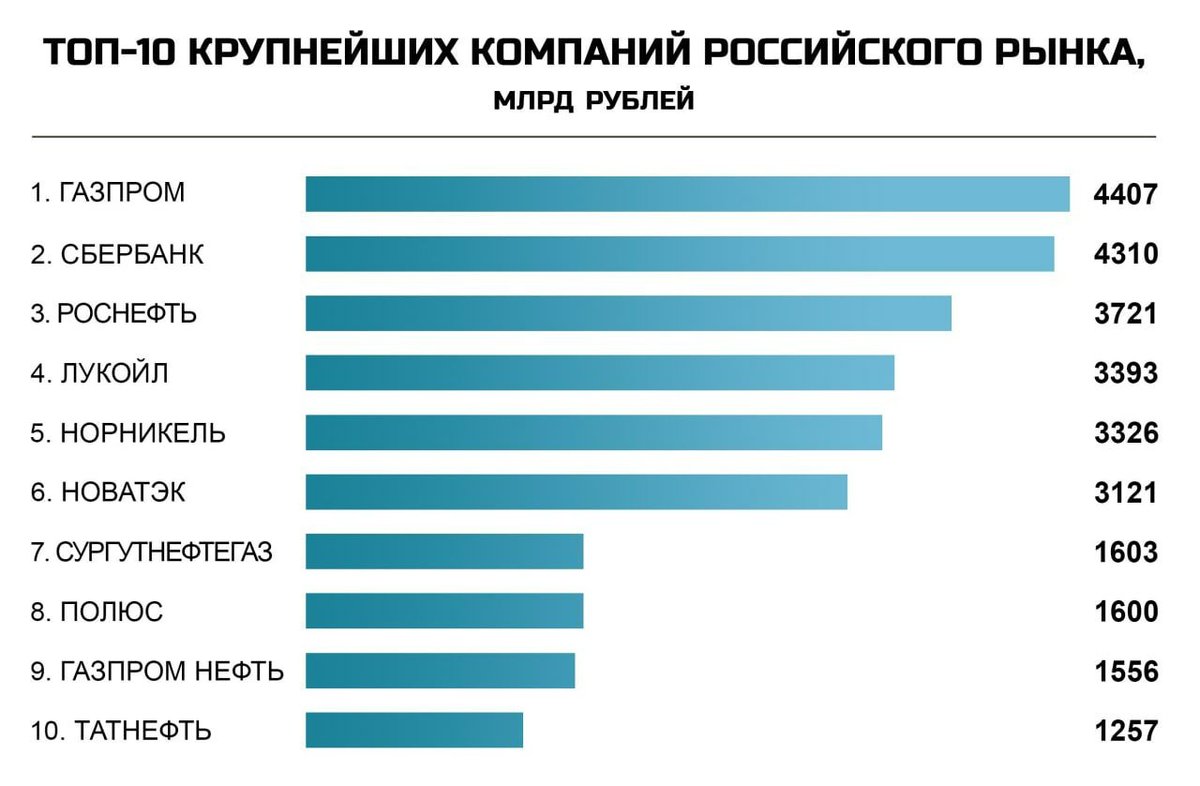

В горнодобывающей отрасли наибольшее влияние окажутся Норникель ( НИЛСИ ), РУСАЛ ( ЮНРИФ ) и 90 011 Северсталь . Эти предприятия с неместными листингами, но с продажами в России от 25 до 40%, не говоря уже об экспорте из России, на мой взгляд, будут мертвыми деньгами. Я не собираюсь давать здесь PT, так как я не рассматриваю их как возможность для инвестиций в большей степени, чем я рассматриваю поход в казино как «инвестицию» в настоящее время.

Подверженность потребительскому/промышленному сектору

Многие защитные и циклические активы в той или иной степени связаны с Россией.

Renault (OTCPK:RNSDF) , пожалуй, один из наиболее пострадавших. Он имеет большие активы в российском АвтоВАЗе, а также владеет заводами в России не только автомобилей Lada, но и автомобилей Dacia и Renault. В целом, я оцениваю долю Renault в России почти в 15% выручки от продаж. Я не владею значительным пакетом акций Renault, но это может стать одним из самых пострадавших автомобилей на рынке.

На данный момент я сильно обесцениваю Renault и снижаю целевую цену до 33 евро за акцию в долгосрочной перспективе. Это одна из самых низких целей среди всех аналитиков, которых я знаю после Renault, но я считаю, что волатильность делает эту цель справедливой, несмотря на рекорд продаж в 21 финансовом году.

В то же время доля Volkswagen (OTCPK:VWAGY) очень мала и составляет не более 2-3% продаж. Небольшое снижение плана продаж в будущем, но на данный момент ничего серьезного, хотя влияние производственных затрат может навредить компании в данном случае. Моя PT остается на уровне около 200 евро за акцию, что делает ее здесь «ПОКУПАТЬ».

Небольшое снижение плана продаж в будущем, но на данный момент ничего серьезного, хотя влияние производственных затрат может навредить компании в данном случае. Моя PT остается на уровне около 200 евро за акцию, что делает ее здесь «ПОКУПАТЬ».

Nokian Renkaat (OTCPK:NKRKY) имеет завод по производству шин в России и является одним из наиболее пострадавших производителей шин в мире в России. При 22% выручки от продаж в России, Nokian, вероятно, столкнется со значительным давлением со стороны оценочной стоимости. Стратегия компании во многом зависит от дешевой российской продукции. Менее чем за неделю акции упали более чем вдвое и теперь торгуются с доходностью почти 11% . Я напишу отдельную статью о бизнесе и оценю целевую FV, но на данный момент справедливо сказать, что NAV сильно пострадает, но текущая оценка слишком дешева для этой компании. Другие производители шин, такие как Michelin (OTCPK:MGDDY) и Pirelli (OTC:PRLLY), гораздо менее подвержены риску, а объемы продаж исчисляются однозначными числами.

Воздействия не ограничиваются этим.

Брюер Carlsberg (OTCPK:CABGY) сталкивается с удивительным объемом продаж. Я трижды проверил цифру дохода, но Carlsberg на самом деле зарабатывает 16% EBIT в России. Это небольшая проблема, и я сократил свою долю участия в акции Carlsberg до 1000 датских крон за акцию. Акции упали почти на 200 датских крон за очень короткое время.

Средства защиты потребителей, которые я рассматриваю, такие как Danone (OTCQX:DANOY), Nestle (OTCPK:NSRGY) и Unilever (UL) , конечно, также имеют продажи в России, хотя мое исследование не показывает какой-либо большая зависимость. Например, доля продаж Danone составляет около 5,5-6%. Это не мало, но и для компании не будет переломным моментом прекращение продаж в России.

Французский Alstom (OTCPK:ALSMY) имеет присутствие в России через 20% акций российского СП, но в целом доля продаж компании составляет менее 2%. Я не меняю своего взгляда на Alstom и считаю, что это долгосрочная покупка.

Я не меняю своего взгляда на Alstom и считаю, что это долгосрочная покупка.

Крупные ритейлеры, такие как adidas (OTCQX:ADDYY), Hugo Boss (OTCPK:BOSSY), Hennes & Mauritz (OTCPK:HNNMY) и другие, в разной степени связаны с продажами в России. Для первых двух это составляет около 1-3% и в конечном итоге не будет иметь большого значения. Для Hennes & Mauritz он несколько больше. Компания имеет 168 магазинов в России и годовой доход от продаж в стране составляет 2 млрд шведских крон.

На данный момент ни Hennes & Mauritz, ни IKEA, как с большими магазинами, так и с огромными производственными активами, в случае IKEA, не выразили ничего, кроме сожаления по поводу сложившейся ситуации, без каких-либо планов или оценок относительно того, что они намерены делать, если это произойдет. сохраняется.

Подверженность финансам/ИТ

Вне всякого сомнения, самым крупным финансовым игроком во всей Европе, подверженным влиянию России, является Райффайзен Банк (OTCPK:RAIFY). Компания была крупным игроком в большей части Восточной Европы и России, и теперь она снова начинает оказывать влияние. Я (и другие аналитики) оцениваю долю продаж только в Украине в 6-8%, почти 18-20% в России и 40% в Восточной Европе.

Компания была крупным игроком в большей части Восточной Европы и России, и теперь она снова начинает оказывать влияние. Я (и другие аналитики) оцениваю долю продаж только в Украине в 6-8%, почти 18-20% в России и 40% в Восточной Европе.

Все это теперь под подозрением. Это, безусловно, самый незащищенный банк. Я не владею им — и я бы не стал владеть им здесь. Мой PT для банка в настоящее время составляет 9 евро за акцию.

Кроме того, у нас есть различные позиции на российских миллиардов . UBS (UBS) является главным среди них, являясь глобальным банком-миллиардером, но Credit Suisse (CS) и Julius Bar (OTCPK:JBAXY) также имеют здесь доступ благодаря своим банковским операциям IB и подразделениям по управлению активами. На данный момент сложно оценить их потенциальное влияние, поэтому я не меняю свои PT ни для одного из них.

Влияние на европейские ИТ относительно невелико. Большинство здешних компаний, включая SAP (SAP), SoftwareONE (OTCPK:SWONF), CompuGroup (OTCPK:CMPVF) и другие местные европейские ИТ-компании, имеют долю участия в России менее 2%. Это делает ИТ, за исключением компаний FAANG, возможно, одним из наименее затронутых секторов в целом, за исключением небольших предприятий, которые я бы назвал «массовым» воздействием на Россию.

Это делает ИТ, за исключением компаний FAANG, возможно, одним из наименее затронутых секторов в целом, за исключением небольших предприятий, которые я бы назвал «массовым» воздействием на Россию.

Скандинавские банки , в том числе Swedbank (OTCPK:SWDBF), Handelsbanken (OTCPK:SVNLF), Danske Bank (OTCPK:DNKEY), SEB (OTCPK:SKVKY) и Nordea (OTCPK:NRBAY), имеют незначительное влияние на Россию . После кризиса 2-3 года назад большинство банков значительно сократили свои российские риски, оставив южноевропейские банки в качестве основных игроков, а российские банки, такие как Сбербанк (OTCPK:SBRCY), в качестве наиболее уязвимых банковских игроков в этом случае.

Если бы это произошло 3 года назад, большинство скандинавских банков находились бы на уровнях риска, которые сильно отличались бы от тех, которые мы наблюдаем сейчас. Процессы KYC в банках, которые действуют уже почти 2 года, гарантируют, что эти банки могут защитить себя от таких воздействий и больше не являются держателями или переводчиками российских миллиардов.

Подведение итогов

Вот некоторые из наиболее пострадавших европейских компаний на рынке, если рассматривать Россию. Они, конечно, не все — в моем списке с расчетами сейчас более 100 имен, как больших, так и маленьких. Но это те, которые я, пожалуй, считаю наиболее значительными из всех. Это, безусловно, компании, о которых вы, возможно, знаете и которые вас интересуют.

Многие из них также являются компаниями, в которые я сам инвестирую.

Если у вас есть какие-либо вопросы об этих или других компаниях, вы можете задать их в комментариях, и я отвечу на них в порядке подачи и в отношении сколько времени у меня есть.

Эта ситуация беспрецедентна за последние 30 лет и, безусловно, застала большинство из нас врасплох.

Лучшее, что мы можем сделать, это вооружиться хорошими знаниями — и это то, что я пытаюсь сделать здесь.

Берегите себя и оставайтесь консервативными.

Компания, обсуждаемая в этой статье, является лишь одной из потенциальных инвестиций в этом секторе. Члены iREIT на Alpha получают доступ к инвестиционным идеям с преимуществами, которые я считаю значительно выше/лучше, чем эта. Рассмотрите возможность подписки и получения дополнительной информации здесь.

Члены iREIT на Alpha получают доступ к инвестиционным идеям с преимуществами, которые я считаю значительно выше/лучше, чем эта. Рассмотрите возможность подписки и получения дополнительной информации здесь.

Как свободные СМИ были обмануты фальшивым списком компаний, находящихся в России

Марк Твен предупреждал, что «ложь может путешествовать по миру и обратно, пока правда зашнуровывает ботинки». Застигнутые врасплох законные средства массовой информации напечатали непроверенные утверждения отрицателей Холокоста, сторонников теории заговора и другие опасные мифы.

Последним подобным опровержением правды является ложное утверждение о том, что мы изобрели убежище российского бизнеса из воздуха и что 1300 многонациональных компаний никогда не покидали Россию. Удивительно, но теперь мы вынуждены защищать то, что деловое отступление все-таки произошло, в недавно написанной в соавторстве исследовательской монографии.

Не то, чтобы что-то из этого было особенно новым или новым. Пионер массовых коммуникаций Йельского университета Карл Ховланд утверждал в 1949 году, что пропаганда процветает благодаря повторению лжи, так что сообщение сохраняется даже тогда, когда забыты первоначальные источники с низким уровнем доверия. Это искажение убеждения было названо «эффектом спящего».

Пионер массовых коммуникаций Йельского университета Карл Ховланд утверждал в 1949 году, что пропаганда процветает благодаря повторению лжи, так что сообщение сохраняется даже тогда, когда забыты первоначальные источники с низким уровнем доверия. Это искажение убеждения было названо «эффектом спящего».

В течение прошлого года наши изнурительные круглосуточные усилия по исправлению появляющихся в СМИ мифов и дезинформации о российском вторжении в Украину напоминали удары по аркадному столу «Ударь крота», за исключением того, что это не игра, а война с массовые человеческие жертвы.

Мы получаем бесчисленные электронные письма от маргинальных голосов, которые повторяют путинскую пропаганду — размышляя о том, был ли Путин оправдан вторжением в суверенную Украину и резней невинных мирных жителей, как ЕС замерзнет без российского газа или историческая экономическая блокада международных правительственных санкций и уход корпораций оказал какое-либо влияние на Россию.

Мы кропотливо исправили внушенную ложь, чтобы вернуть правду в публичное повествование.

Академические оппортунисты на прошлой неделе еще раз продемонстрировали, насколько пагубная, наивная дезинформация может воспламениться и поглотить правду, особенно если она прикрыта внешним видом академического авторитета.

Когда Путин вторгся в Украину в прошлом году, мы зафиксировали беспрецедентный исторический массовый исход более 1000 глобальных компаний из России. Эти компании делали смелые заявления, увольняли своих сотрудников, списывали брошенные активы и закрывали предприятия. Наши добровольцы-эксперты на местах и в Интернете подтвердили такие драматические действия.

Мы продолжаем добросовестно обновлять этот список новыми записями, так как за последние несколько месяцев все больше компаний ушли из России. Это историческое явление и наше участие получили широкое освещение в различных СМИ, от Washington Post, Bloomberg и The New York Times до CNBC и Fortune.

Это историческое явление и наше участие получили широкое освещение в различных СМИ, от Washington Post, Bloomberg и The New York Times до CNBC и Fortune.

Президент Джо Байден и президент Владимир Зеленский процитировали и отметили выездное мероприятие российского бизнеса. Я даже свидетельствовал перед Конгрессом США, помимо того, что консультировал бесчисленное количество генеральных директоров и политиков по поводу ухода из России.

Однако в последние дни нас осаждают сбивающие с толку бездоказательные утверждения, что мы как-то сильно преувеличили отступление русских предпринимателей. На прошлой неделе два европейских автора, Саймон Эвенетт из Университета Санкт-Галлена и Никколо Пизани из IMD, опубликовали публикацию, в которой утверждалось, что только 8,5% западных компаний фактически ушли из России. Это исследование было опубликовано без подтверждающих доказательств на нерецензируемой открытой платформе SSRN.

Заголовок был немедленно подхвачен репортерами, которые поспешили опубликовать истории, повторяющие те же циничные тезисы, что и исследователи. Подкрепляемые подозрительным количеством твитов и других сообщений в социальных сетях с подставных аккаунтов (имеющих странное сходство с дезинформационными ботами), нас осаждали международные сообщения, гневно обвинявшие нас в том, что мы изобрели отступление от российского бизнеса.

Подкрепляемые подозрительным количеством твитов и других сообщений в социальных сетях с подставных аккаунтов (имеющих странное сходство с дезинформационными ботами), нас осаждали международные сообщения, гневно обвинявшие нас в том, что мы изобрели отступление от российского бизнеса.

Но все эти журналисты и критики упустили неудобную истину: «исследование», утверждающее, что только 8,5% западных компаний действительно ушли из России, было основано на ложных данных, как откровенно показывают собственные файлы ученых.

Что бросается в глаза, так это то, что это НЕ список 1404 западных компаний, как они утверждают, а список сотен отдельных ЛЮДЕЙ, многие из которых являются российскими олигархами соратниками Путина, и сотен российских компаний, как показано здесь. Эта вопиющая фальсификация данных становится очевидной в ту минуту, когда кто-либо открывает файл данных — особенно вопиющие строки со строк 737 по 947 на вкладке три. Вот несколько избранных примеров российских лиц, которые были объединены с «западными компаниями»

- , строка 871 на вкладке 3: г-н Олег Харук управляет одним из крупнейших интернет-бизнесов в России, Leomax, который включает в себя обе российские дочерние компании, указанные как «Западные транснациональные корпорации», «Интернет-технологии» и «Домашний».

- Строка 883 вкладки 3: г-н Петр Федоров руководит Stolitsa Daimond, алмазной компанией, базирующейся в России.

- Строка 900 на вкладке 3: г-н Сергей Кукара – советник президента Лукойла и руководит несколькими российскими предприятиями, базирующимися в России, а не западными транснациональными корпорациями.

- Телефон 914: г-н Всеволод Владимирович Архипов — белорусский олигарх, близкий к президенту Беларуси Александру Лукашенко. Г-н Архипов руководит транспортной компанией «Слававто» в Смоленске, Россия.

- Строка 444: Голдовский Яков, более известный как Яков Голдовский, является крупным российским газовым олигархом, связанным с Сибуром, крупнейшей нефтехимической компанией России.

- , линия 744: г-н Алексей Губарев — россиянин, вовлеченный в разногласия по поводу досье Трампа и Стила и руководивший базирующейся в России компанией «Единая сеть». Европейские исследователи, похоже, ошибочно включили этого человека: представители Губарева говорят, что он не владел этой компанией с марта 2022 года9.

- Телефон 748: Г-н Анатолий Палий руководит «Газнефтесервисом», чисто российской нефтегазовой компанией.

- , линия 753: г-н Андрей Осипов, маргинальный российский политик, находящийся под санкциями, управляющий чисто российской фирмой «Эмоксифарм».

- Телефон 822: г-н Игорь Лепетухин, руководитель Transchem Eurasia, базирующийся в Москве.

- Строка 824: г-н Игорь Юшкевич — российский предприниматель, владелец русского магазина «Твое».

Даже перечисленные настоящие «компании» проблематичны, поскольку многие из них кажутся РОССИЙСКИМИ компаниями, а не западными. Некоторые примеры из многих:

- Строка 1396 — это Яндекс, он же российский Google.

- Линия 1390 — X5, она же российский Walmart.

- Линия 657 — ЛСС Варшавская, девелопер из Санкт-Петербурга.

- Линия 1338 — USM Investments, правая рука Путина, российская холдинговая компания Алишера Усманова.

- Линия 1336 — «Уралхим», один из крупнейших российских нефтехимических гигантов.

- Линия 1325 — это Русал, российский алюминиевый гигант, созданный Олегом Дерипаской.

- Линия 346 — это Evraz, российский металлургический гигант, принадлежащий олигархам Роману Абрамовичу и Александру Абрамову.

- Линия 1167 — «Северсталь», российский сталелитейный концерн олигарха Алексея Мордашова.

- Line 1021 — Ozon Holdings, российский гигант электронной коммерции.

- Линия 1120 — это РосАгро, российский сырьевой гигант.

Это не говоря уже о сотнях нерелевантных записей и странностей в их наборе данных. Например, необъяснимо, строки 1096, 1097 и 172 — это названия стран (Италия, Австралия и Германия соответственно) и повторяющиеся записи (например, Merck появляется несколько раз на вкладке 3).

Что еще хуже, из примерно 500 настоящих, добросовестных западных многонациональных компаний в их списке гораздо больше компаний из ИХ списка покинуло Россию, чем 120, которые они определили. Например, ABInBev, Amcor, Asics, Baker Hughes, Booking Holdings, Colliers, Comarch SA, Danfoss, Esab, Fugro и Fujitsu — это лишь некоторые из многих западных компаний в их списке, которым не приписывают уже полный уход из России.

Например, ABInBev, Amcor, Asics, Baker Hughes, Booking Holdings, Colliers, Comarch SA, Danfoss, Esab, Fugro и Fujitsu — это лишь некоторые из многих западных компаний в их списке, которым не приписывают уже полный уход из России.

Это упущение становится вдвойне вопиющим, если учесть, что крупных западных компаний, ОТСУТСТВУЮЩИХ в их списке, БОЛЬШЕ, чем западных транснациональных корпораций, которые действительно фигурируют в их данных. В число пропавших без вести входят сотни крупных компаний, таких как Amazon, Airbus, American Express, American Airlines, Benneton, Boeing, Carlsberg, Chevron, Citigroup, Commerzbank, Deutsche Bank, Goldman Sachs, HSBC, Lloyds, Marriott, Raytheon, Wells Fargo, и сотни других.

Когда средства массовой информации потребовали их список из 1404 компаний, исследователи сначала послали им отвлекающую дымовую завесу из 36 000 не относящихся к делу и не связанных между собой компаний. Возможно, авторы думали, что СМИ не будут тратить время на то, чтобы просмотреть этот отвлекающий список из 36 000, но мы это сделали и потратили 150 часов, чтобы найти, что этот список также в основном состоял из российских компаний, мало соответствующих «полному» списку компаний. 1404 они наконец выпустили.

1404 они наконец выпустили.

Предоставлено Джеффри Зонненфельдом и Стивеном Тианом

Короче говоря, два автора составили список, дополненный сотнями российских олигархов и российских предприятий, и обнаружили (сюрприз!), что российские предприятия продолжают вести бизнес в России, а затем выдали его как «западные транснациональные компании остаются в России» для ничего не подозревающих журналистов и СМИ, ищущих кликбейт.

Столкнувшись с этими ошибками, вместо того, чтобы немедленно отказаться от своих историй, средства массовой информации решили представить это как академический кетфайт, повествование, идеально адаптированное для конфликтолюбивой аудитории, чтобы вызвать клики, а не пролить свет на правду.

Это не утомительные научные дебаты о статистической методологии или конкурирующих академических теориях. Скорее речь идет об отрицании реальных исторических фактов без доказательств. Список явно российских лиц и компаний был представлен как список западных транснациональных корпораций без проверки фактов.

Удивительно, но некоторые средства массовой информации продолжают отказываться отказываться от своих ошибочных заявлений о заведомо искаженном научном исследовании, даже несмотря на то, что другие средства массовой информации смело сообщают о нагло сфабрикованных данных. Таким образом, мудрые читатели Fortune должны будут взглянуть на исходный набор данных самих европейских исследователей, чтобы увидеть, насколько мало настоящих западных транснациональных корпораций действительно находится в списке, и почему заявление в заголовках о том, что отступление российского бизнеса на самом деле не произошло, является необоснованным. чистая фантастика. Любой желающий может просмотреть все более 1000 компаний, оставшихся на наших веб-сайтах, с четкими источниками и доказательствами.

Через год после кровавого вторжения Владимира Путина в Украину мы вспоминаем, как охотно даже свободная пресса подрывает правду в пользу драмы. Путин должен быть в восторге.

Джеффри Зонненфельд — профессор практики управления имени Лестера Крауна и старший заместитель декана Йельской школы менеджмента.