Лизинг легковых авто для юридических лиц

ЗакрытьНастоящим Я, действуя своей волей и в своем интересе предоставляю Акционерному обществу «Лизинговая компания «Европлан» с местом нахождения: Российская Федерация, 119049, г. Москва, ул. Коровий Вал, дом 5, ОГРН 1177746637584 (далее – «ЛК Европлан»), Обществу с ограниченной ответственностью «Автолизинг» с местом нахождения: Российская Федерация, 119049, г. Москва, ул. Коровий Вал, дом 5, этаж 4, ОГРН 1027739053583 (далее – «Автолизинг»), Обществу с ограниченной ответственностью «Страховая компания ИНТЕРИ» с местом нахождения: Российская Федерация, 127051, г. Москва, Малая Сухаревская площадь, д.12, ОГРН 1021602849443 (далее – «СК ИНТЕРИ»), Обществу с ограниченной ответственностью «Европлан Сервис» с местом нахождения: Российская Федерация, 119049, г. Москва, ул. Коровий Вал, дом 5, ОГРН 1067761337082 (далее – «Европлан Сервис»), свое согласие на обработку, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу, обезличивание, блокирование, удаление, уничтожение моих персональных данных, а именно: фамилия, имя, отчество, дата и место рождения, гражданство, пол, место работы и должность, почтовый адрес; номера рабочего и мобильного телефонов, адреса электронной почты, данные водительского удостоверения, адрес регистрации по месту жительства, адрес фактического проживания, паспортные данные, данные, которые относятся (могут быть отнесены) к категории биометрические персональные данные, идентификационный номер налогоплательщика, номер страхового свидетельства обязательного пенсионного страхования, а также иные персональные данные, полученные ЛК Европлан, Автолизинг, СК ИНТЕРИ, Европлан Сервис, в том числе полученные посредством заполнения настоящей Заявки. Целями обработки, в том числе целями сбора, персональных данных являются: определение возможности заключения договоров лизинга, договоров страхования (страховых полисов), договоров купли-продажи, любых иных договоров, их заключения, изменения, исполнения и прекращения, продвижения лизинговых, страховых и иных услуг посредством любых средств связи, а также для обеспечения соблюдения законов и иных нормативно-правовых актов. Обработка персональных данных осуществляется как с использованием средств автоматизации, так и без использования таких средств. Согласие на обработку персональных данных действует в течение двадцати лет, а в части персональных данных, содержащихся в документах и на иных носителях информации, срок хранения которых по действующему законодательству превышает двадцать лет, согласие на обработку персональных данных действует в течение сроков хранения таких документов и иных носителей информации, установленных действующим законодательством. Согласие на обработку персональных данных может быть отозвано посредством направления соответствующего письменного заявления в адрес ЛК Европлан, Автолизинг, СК ИНТЕРИ, Европлан Сервис по адресам места нахождения, указанным в настоящем согласии на обработку персональных данных. В этом случае лицо, получившее отзыв согласия на обработку персональных данных, прекращает обработку персональных данных, а персональные данные подлежат уничтожению или обезличиванию, если отсутствуют иные правовые основания для обработки, установленные законодательством Российской Федерации или документами лица, получившего отзыв согласия на обработку персональных данных, регламентирующими вопросы обработки персональных данных. Настоящим Я, действуя своей волей и в своем интересе, подтверждаю согласие на получение от Акционерного общества «Лизинговая компания «Европлан» с местом нахождения: Российская Федерация, 119049, г. Москва, ул. Коровий Вал, дом 5, ОГРН 1177746637584 (далее – «ЛК Европлан»), Общества с ограниченной ответственностью «Автолизинг» с местом нахождения: Российская Федерация, 119049, г. Москва, ул. Коровий Вал, дом 5, этаж 4, ОГРН 1027739053583 (далее – «Автолизинг»), Общества с ограниченной ответственностью «Страховая компания ИНТЕРИ» с местом нахождения: Российская Федерация, 127051, г. Москва, Малая Сухаревская площадь, д. 12, ОГРН 1021602849443 (далее – «СК ИНТЕРИ»), Общества с ограниченной ответственностью «Европлан Сервис» с местом нахождения: Российская Федерация, 119049, г. Москва, ул. Коровий Вал, дом 5, ОГРН 1067761337082 (далее – «Европлан Сервис), сообщений, в том числе сообщений рекламного характера, посредством использования любых средств связи, в том числе телефонной, факсимильной и подвижной радиотелефонной связи (далее – «Рассылка»). Согласие на получение Рассылки действует в течение неопределенного периода времени и может быть отозвано посредством направления соответствующего письменного заявления в адрес ЛК Европлан, Автолизинг, СК ИНТЕРИ, Европлан Сервис по адресам места нахождения, указанным в настоящем согласии на получении Рассылки. Адреса электронной почты и номера телефонов, по которым будет осуществляться Рассылка указаны в настоящей Заявке. При изменении адресов электронной почты и/или номеров телефонов, по которым осуществляется Рассылка, я обязуюсь незамедлительно проинформировать об этом ЛК Европлан, Автолизинг, СК ИНТЕРИ, Европлан Сервис в письменной форме. До получения ЛК Европлан, Автолизинг, СК ИНТЕРИ, Европлан Сервис указанного уведомления об изменении адресов электронной почты и/или номеров телефонов Рассылка осуществляется по адресам электронной почты и номерам телефонов, указанным в настоящей Заявке, а риск связанных с этим последствий несет Клиент.

europlan.ru

Лизинг для юридических лиц | Major Лизинг

Пришло время для вашей компании создавать собственный автопарк? Вы, как руководитель предприятия, давно уже желаете приобрести представительское авто? Аренда автомобиля вашей организации «выливается в копеечку», а приобрести транспортное средство соответствующего класса вам пока не по карману? Компания Major Лизинг уже подготовила ответ для вас — лизинг для юридических лиц!

Преимущества лизинга для юридических лиц

- Лизинговые платежи полностью относятся на себестоимость и уменьшают налогооблагаемую базу по налогу на прибыль. НДС по лизинговым платежам возмещается в полном объеме, в отличие от процентов по банковским кредитам и ссудам, которые не содержат НДС. Для автомобилей представительского класса действует ускоренная амортизация, что также позволяет оптимизировать налог на прибыль.

- Лизинг не увеличивает долг в балансе Лизингополучателя и не затрагивает соотношения собственных и заемных средств, то есть возможности лизингополучателя по получению дополнительных займов и банковских кредитов не снижается.

- Лизинг предполагает финансирование до 80% стоимости автомобиля и не требует быстрого возврата всей суммы долга, в отличие от банковского финансирования, при котором обязательно применяется дисконтирование стоимости

- При лизинге вопросы приобретения и финансирования решается одновременно

- В виду того, что частью обеспечения возвратности средств является предмет лизинга — автомобиль, являющийся собственностью лизингодателя, лизингополучателю (клиенту) проще получить контракт по лизингу, чем альтернативную ему ссуду в банке на приобретение.

- Так как лизинг автомобилей служит средством реализации продукции для производителей и сопутствующих услуг для иных компаний, то их политика, как правило, направлена на поощрение и расширение лизинговых операций, чему способствует предоставление специальных цен и тарифов на автомобили и сопутствующие услуги, продаваемые в лизинг.

Компания Major Лизинг финансирует сделку оперативнее большинства своих конкурентов. А это означает, что уже через три рабочих дня вы сможете пользоваться необходимым вам автомобилем.

У нас можно оформить лизинг на легковые автомобили любой категории, а также — на легкий коммерческий транспорт, который позволит вам получать прибыль от своего бизнеса без промедлений. Это объясняет, почему нашими клиентами часто становятся компании, предлагающие услуги автопроката, перевозчики, а также те предприниматели, деятельность которых напрямую связана с транспортировкой продукции и товаров народного потребления.

Условия платежа, а также сроки выполнения договора лизинга обговариваются индивидуально с каждым отдельным клиентом. Обращайтесь в Major Лизинг — и наши специалисты предложат наиболее выгодное решение именно для вас!

Услуги лизинга и не только

Major Лизинг предлагает своим клиентам не только оформить договор лизинга, но и воспользоваться всем «пакетом» дополнительных услуг. Почему мы считаем такое решение лучшим?

Во-первых, лизинг «от А до Я» обходится дешевле нашим клиентам.

Во-вторых, оформить все необходимые документы и получить ключи от машины можно в кратчайшие сроки.

В-третьих, мы уверены в своих силах и профессионализме наших специалистов, поэтому проволочки и затруднения в процессе передачи авто лизингополучателю исключены.

- страховку автомобиля;

- снятие с учета и регистрацию машины в органах ГИБДД;

- договор на техническое обслуживание транспортного средства на период действия договора лизинга.

Специалисты компании Major Лизинг готовы также проконсультировать по любым вопросам сферы налогообложения и бухгалтерского учета.

www.major-leasing.ru

Лизинг для юридических лиц — ставки и описание!

Содержание материала

Лизинг для юридических лиц

Лизинг (долгосрочная финансовая аренда) представляет собой сделку, в ходе которой объект лизинга выдается получателю в долгосрочную оплачиваемую аренду с возможностью последующего выкупа.

Для юридических лиц эта услуга имеет некоторые особенности. К примеру, приобретая в лизинг автомобиль, у юридического лица появляется возможность постановления его на балансовый учет в качестве основного средства. Также юридические лица имеют право списывать горюче-топливные смеси, запчасти и прочие расходные материалы, пребывающие в лизинге. В случае же с лизингом для физических лиц этими моментами преимущественно занимается компания, выдавшая лизинг.

Схема лизинговой сделки

Чаще всего предметом лизинга являются транспортные средства. Также в лизинг могут быть взяты разнообразные непотребляемые вещи, за исключением земельных участков.

Лизинг для физических и юридических лиц: есть ли разница?

На сегодняшний день возможность получения лизинга есть как у физических, так и у юридических лиц. Главное, чтобы они не являлись предпринимателями. Общая же схема получения лизинга для них остается одинаковой и выглядит следующим образом.

Клиент хочет приобрести автомобиль, но денег на такую покупку у него нет. Он обращается в компанию, предоставляющую услуги лизинга. Рассказывает представителю компании, какое именно транспортное средство ему хотелось бы приобрести, и показывает необходимые документы.

Пакет документов для получения лизинга, в отличие от обычного кредита, минимальный. Обычно нужно предоставить лишь паспорт, заявление, водительское удостоверение и документ, подтверждающий госрегистрацию юридического лица.

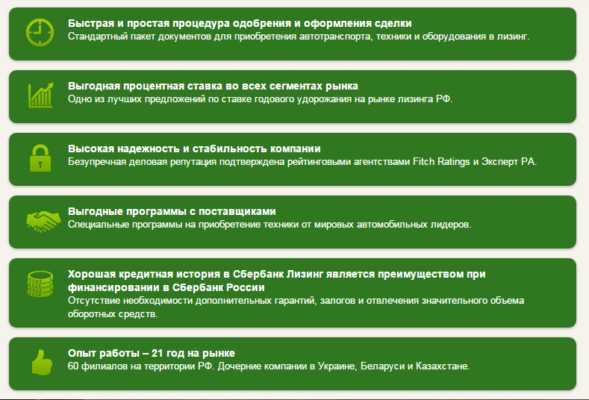

Сбербанк лизинг для юр. лиц

Между лизинговой компанией и клиентом заключается договор. С момента подписания договора клиент становится лизингополучателем.

До 2010-го года в положениях закона «О лизинге» присутствовало примечание, в соответствии с которым предмет, полученный в лизинг, можно было применять исключительно для коммерческих целей. В основном в лизинг приобретались автобусы, грузовые автомобили и различная сельскохозяйственная техника. После устранения упомянутого примечания, лизинг стал привлекателен и доступен физическим лицам, т.к. в долгосрочную финансовую аренду стало можно брать легковые транспортные средства.

После подписания договора предмет лизинга переходит в пользование юридического лица. Ключевым здесь является слово «пользование». Лизингодатель по-прежнему остается единственным законным владельцем транспортного средства. Расходы на текущее обслуживание предмета лизинга берет на себя лизингодатель. По факту же их оплачивает получатель лизинга, т.к. все эти затраты включаются в регулярные платежи.

В большинстве случаев платежи по лизингу меньше, чем выплаты по обычному финансовому кредиту. Уменьшение размера платежей по лизингу становится возможным благодаря вычету т.н. остаточной стоимости.

В лизинге под остаточной стоимостью понимается выкупная цена автомобиля, которую нужно будет заплатить юридическому лицу в завершение срока действия договора лизинга для получения транспортного средства в свою собственность. При желании он, конечно же, может не выкупать предмет лизинга. Порядок действий в такой ситуации обсуждается отдельно и утверждается договором.

На размер платежей в некоторой степени влияет отсутствие/наличие первоначального взноса и его величина. Чем больше получатель лизинга заплатит в самом начале, тем меньше денег ему придется перечислять каждый месяц – арифметика проста.

На протяжении срока действия договора лизинга (обычно он заключается на 1-5 лет) юридическое лицо имеет право пользоваться автомобилем. Нужно лишь регулярно перечислять платежи, а ближе к завершению контракта принять решение: возвращать предмет лизинга либо же выкупить его в свою собственность.

| Признаки лизинга | Описание |

|---|---|

| Понятие | По договору лизинга лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование |

| Род обязательства | Обязательство по передаче имущества в пользование |

| Объект договора | Владение, пользование |

| Правовая природа | Взаимный, двусторонне обязывающий, консенсуальный, возмездный, срочный |

| Стороны | Лизингодатель (часто в лице лизинговых компаний) — физическое или юридическое лицо,которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок, на определенных условиях во временное владение и пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Лизингополучатель — физ. или юр. лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга. Выступающий на стороне арендатора или арендодателя субъектом лизинговых отношений продавец — физ. или юр. лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга |

Виды автолизинга для юридических лиц

Автолизинг для юридических лиц выдается по двум основным схемам, а именно:

- с переходом права собственности на предмет лизинга. По завершению срока лизинга клиент имеет возможность стать полноправным собственником транспортного средства, выкупив его по остаточной стоимости;

- без перехода прав собственности. По завершению контракта транспортное средство можно вернуть лизинговой компании, выбрав вместо него другое и подписав новое соглашение.

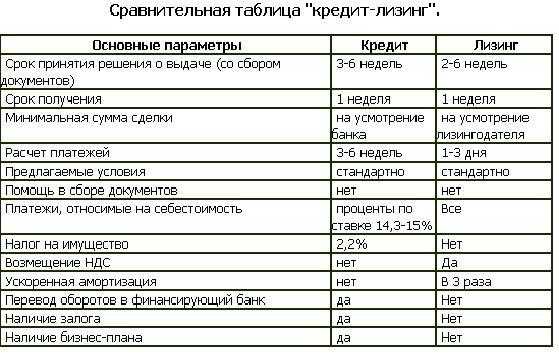

Преимущества лизинга для юридических лиц перед обычным кредитом

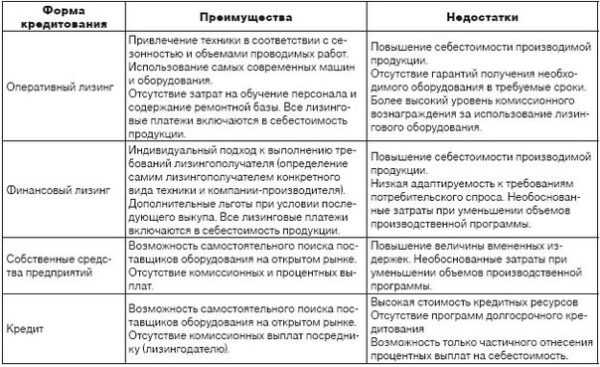

Преимущества и недостатки разных видов лизинга

Лизинг для юридических лиц имеет множество преимуществ.

Во-первых, собственником автомобиля остается лизинговая компания. Благодаря этому юридическое лицо освобождается от мероприятий, связанных с регистрацией и ведением автомобильного хозяйства. Физические лица, наряду с этим, могут официально не являться собственником транспортного средства, но иметь все права для его эксплуатации.

После оформления договора лизинга и получения транспортного средства в личное распоряжение, юридическому лицу предоставляется НДС на полную стоимость предмета. Автомобиль в дальнейшем ставится на баланс организации, представителем которой является юридическое лицо. Благодаря этому у организации появляется возможность оформления амортизации в качестве валовых расходов, что позволяет снизить размер налога на прибыль. Комиссионные отчисления также переходят в категорию валовых расходов.

Во-вторых, при оформлении лизинга, как юридическим, так и физическим лицам не просто даются в долг деньги на приобретение желаемого транспортного средства, а предоставляется целый комплекс сервисных услуг, сопутствующих покупке предмета лизинга.

К примеру, многие компании самостоятельно занимаются администрированием гарантийных и страховых ситуаций, организовывают техническое обслуживание и оказывают помощь на дорогах, предоставляют своим клиентам круглосуточную поддержку и т.д.

В-третьих, при оформлении лизинга юридические лица могут избежать необходимости совершения авансового взноса. Такую возможность предоставляют многие лизинговые компании. В случае же с покупкой транспортного средства в кредит, первый взнос в подавляющем большинстве случаев является обязательным.

В-четвертых, лизинг оформляется за гораздо более короткое время, если сравнивать с тем же стандартным автокредитованием.

В-пятых, юридическое лицо избавляется от необходимости сбора множества документов и справок, как в случае с обычным кредитом.

Сравнительная таблица лизинга и кредита

Лизинг для юридических лиц в вопросах и ответах

Проанализировав основные вопросы юридических лиц о лизинге, был составлен следующий перечень в удобной форме.

Кто несет расходы, сопутствующие оформлению автомобиля в лизинг?

Оплату издержек, связанных с регистрацией транспортного средства и его дальнейшим страхованием, берет на себя лизинговая компания.

Кто платит за переоформление автомобиля после завершения срока договора?

В данном отношении каждая лизинговая компания диктует свои условия. Этот момент отражается в договоре и оговаривается с самого начала.

Какие проценты выгоднее: по кредиту или по лизингу?

Лизинг позволяет юридическим лицам приобретать транспортные средства с нулевым начальным взносом и под нулевой процент. При желании клиент может сделать авансовый платеж, уменьшив благодаря этому размер регулярных отчислений.

Какую страховку нужно оформлять на лизинговый автомобиль?

Клиент должен приобрести полное КАСКО и оформить ОСАГО. В случае с лизингом юридическое лицо освобождается от необходимости оформления страховки от несчастных случаев и покупки полиса страхования жизни. В случае же с обычным автокредитом упомянутые ранее страховые продукты приобретаются обязательно.

Может ли лизингодатель изъять предмет лизинга?

В соответствии с действующим законодательством, за лизингодателем остается право отзыва предмета лизинга в судебном порядке в случае нарушения клиентом условий договора.

На практике до судебных разбирательств доходит крайне редко. Этому предшествуют многочисленные переговоры, направленные на урегулирование задолженностей. Как правило, лизинговые компании предоставляют юридическим лицам отсрочки и возможность реструктуризации задолженности. В большинстве ситуаций сторонам удается достичь мирной договоренности.

Лизинговым компаниям попросту невыгодно возвращать предметы лизинга для их дальнейшей продажи, т.к. подобные перепродажи являются убыточными.

Лизинг для юридических лиц.jpg

На что обращать внимание при заключении договора лизинга?

Форма лизингового договора определяется компанией на свое усмотрение. Договор не должен иметь расхождений с действующим законодательством. В нем должны в полной мере отражаться все договоренности, достигнутые сторонами на момент подписания контракта.

В первую очередь нужно изучить график проведения регулярных платежей, ознакомиться с условиями страхования и возможностями внесения изменений в тело договора.

Что влияет на размер процентной ставки по лизингу?

Процентная ставка – это преимущественно обособленное определение, отражающее величину процентов, начисляющихся на остаток долга. Как правило, лизинговые компании не используют процентные ставки в их традиционном понимании, а применяют определение удорожания, отражающего реальный размер платежей, вносящихся клиентом в течение срока лизинга.

Под удорожанием следует понимать плату за предоставляемые услуги. Перечень услуг остается на выбор клиента, а непосредственно размер удорожания зависит от их себестоимости.

Таким образом, лизинг для юридических лиц не имеет особых отличий от лизинга для физических лиц. Присутствуют незначительные расхождения, но клиента обязательно уведомляют о них в индивидуальном порядке.

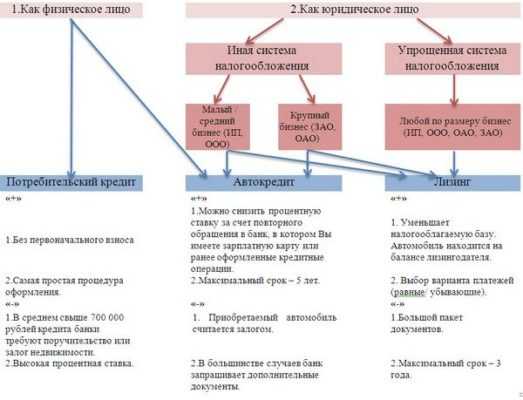

Преимущества и недостатки кредита и лизинга для физических и юридических лиц

bank-explorer.ru

условия, плюсы и минусы, договор

Не так давно на финансовом рынке появилась нестандартная процедура кредитования. Специфика лизинга не пользовалась спросом у граждан. Им непонятны условия и требования по предоставлению автомобиля в аренду с последующим выкупом.

Но вскоре все изменилось, и вслед за недопониманием пришла популярность продукта. Собственники автомобилей поняли насколько это выгодно и прибегают к этому действию. Лизинг — форма кредитования, позволяющая приобрести имущество на условиях аренды физическим и юридическим лицам.

Лизинг имеет такой же кредитный договор, при котором вы обязаны оплачивать фиксированную сумму в сроки, установленные договором. После этих платежей лизингополучатель вправе выкупить имущество за доплату.

Особенности лизинга для юридических лиц

Для юридических лиц особенности, ведь они определяются с несколькими вопросами:

- Необходимость включения в баланс;

- прописка расходных документов на топливо и расходные материалы.

Каждый купленный авто в лизинг для юридических лиц или оборудование необходимо обслуживать. Они выходят из строя и работоспособность сказывается на прибыли предприятия.

Поэтому, лизингополучатель должен определиться с вопросом о расходах на сервисное обслуживание, топливо и запчасти. А пока имущество не принадлежит по праву лизингополучателю, то возникает вопрос о правомерности данного метода.

Что такое лизинг простыми словами и каких видов он бывает? Ответ содержится в нашей новой публикации по ссылке.

Государство получает доход от налоговых вычетов с юридических лиц, но молодые предприниматели могут не платить их. У них льготы и субсидии.

Если оборудование покупается через кредитное учреждение, то совершайте платеж заранее и не допускайте просрочек. Иначе кредитная история ухудшится и вам не выдадут кредит ни на какие нужды.

Лизинг для юридических лиц: плюсы и минусы

Преимущества лизинга для юридического лица

- Главное преимущество лизинга для юридических лиц – это приобретение имущества за вознаграждение. После окончания срока действия кредитного договора вы вправе выкупить имущество за плату.

- Следующим преимуществом считается минимизация количества документов и упрощенное кредитование.

- Небольшой платеж. Фиксированный платеж устанавливается при подписании кредитного договора и позволяет не вкладывать собственные накопления в стоимость автомобиля.

- Разнообразность видов позволяет каждому юридическому лицу выбрать то, что ему необходимо. При возвратном лизинге организация получает денежные средства равные стоимости автомобиля на рынке.

Лизинг для юридических лиц: плюсы и минусы.

Лизинг для юридических лиц: плюсы и минусы.Из общих преимуществ, распространяющихся и на юридических лиц, выделяют:

- Каждый лизингополучатель вправе выбрать автомобиль самостоятельно.

- Каждый становится участником партнерских программ и получает субсидию.

- Постановку на учет делает лизингодатель.

- В фиксированную оплату включена стоимость страховки, налога.

- Лизингодатель предоставляет услугу по технической поддержке.

- Замена машины при необходимости лизингополучателя.

Недостатки лизинга юридических лиц

- К недостатку относят переплату за приобретение автомобиля.

- Ухудшения свойств машины за время ее эксплуатации.

- Оформление страхового полиса КАСКО.

- Уменьшение рыночной стоимости машины к окончанию договора.

- Автомобиль- не собственность предприятия, и оно не может им распоряжаться в полной мере.

Лизинг авто для юридических лиц: условия лизингодателей

Лизингодатели предъявляют к заемщикам минимальные требования:

- Предприятие на рынке более полугода.

- Отсутствие убытка за последние два квартала.

- Наличие собственного капитала.

- Наличие хорошей кредитной истории.

Как начинающему предпринимателю получить оборудование для малого бизнеса в лизинг, вы можете узнать в этой статье.

Лизинг авто для юридических лиц: условия лизингодателей.

Лизинг авто для юридических лиц: условия лизингодателей.Разновидности лизинга авто для юридических лиц

Сейчас на территории Российской Федерации существует несколько легкодоступных видов лизинга:

- Без аванса. Чаще всего такое предложение происходит от официальных дилеров. Они делают такие предложения на определенную марку автомобиля и модель.

Если лизингополучателя это устраивает, то оформляется сделка. Но при неоплате вовремя платежа, имущество подлежит изъятию и возвращению лизингодателю.

- Удорожание на 0. Предложение гарантирует оплату только приобретенного авто без переплаты. Связано это с тем, что лизингодатель имеет неплохую скидку в компании-партнере. В рассрочку дилер отдает лизингополучателю и увеличивает продажи. Здесь все стороны имеют прибыль: лизингодатель-прибыль, юридическое лицо — рассрочку, дилер- показатели.

- Без оценки финансов. Это вид лизинга, подразумевающий экспресс- проверку данных, без запроса финансового состояния. Но экспресс-лизинг имеет несколько ограничений в сумме займа и даты производства нового автомобиля.

Что выгоднее: лизинг или кредит и в чем заключаются основные отличия лизинга от кредита, вы можете узнать по ссылке.

Как приобрести автомобиль юридическому лицу в лизинг?

При покупке автомобиля заключаются договорные отношения между продавцом, лизингодателем, лизингополучателем и страховой фирмой:

- Выбрав автомобиль, лизингополучатель сообщает об этом лизингодателю, и тот приобретает машину.

- Далее, составляется договор. В нем указывается: сумма и порядок выплаты, сроки, график технического обслуживания, налоги, страховка.

- Обеспечение страхуется по КАСКО для минимизации рисков утраты.

- Автомобиль передается лизингополучателю после первоначального взноса.

О том, как ИП заключить договор с ООО и какие реквизиты должны обязательно присутствовать в таком документе – читайте тут.

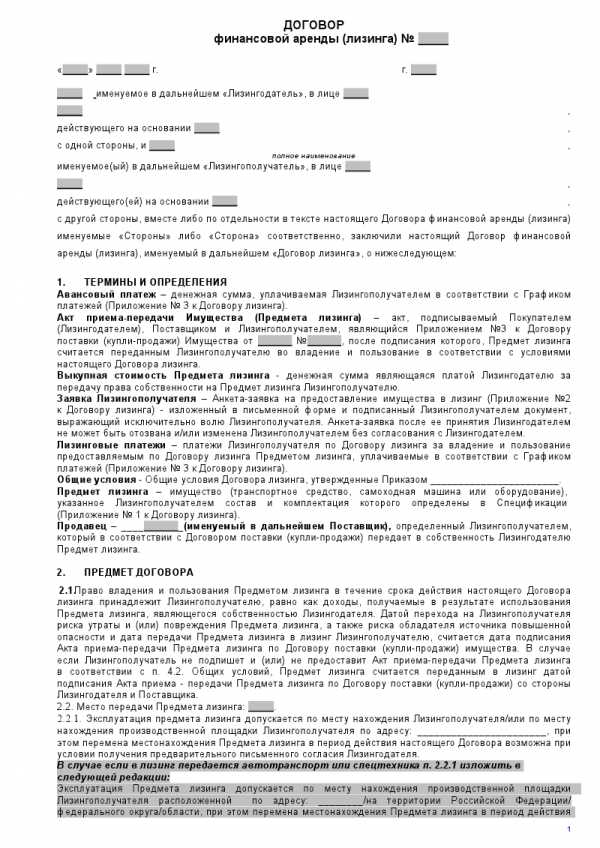

Образец договора лизинга.

Образец договора лизинга.Авто в лизинг для юридических лиц: как заключить договор?

Договор лизинга подписывается лизингодателем, лизингополучателем и продавцом. В нем указываются реквизиты обеих сторон: юридический и фактический адрес нахождения фирмы.

Типовой документ будет включать в себя:

1. Вводную часть: наименование документа с определением вида. Например, это договор поставки, купли-продажи, лизинга. При отсутствии таковой части, необходимо просмотреть основную часть и сделать вывод. Дата подписи говорит о вхождении документа в действие. Укажите место подписания договора- это является немаловажным фактором.

Юридическая часть составляется только с правовой точки и здесь прописываются все лица, участвующие в сделке: продавец, лизингодатель, лизингополучатель, страховщик. Прописываются ФИО и должности.

2. Предмет сделки. Оговариваются обязанности, права каждой стороны, сущность, стоимость услуги, способы расчета и срок.

3. Дополнение. Не обязательный раздел. Указать необходимо срок действия документа, уточнение, санкции при расторжении.

4. Прочие условия. Описание технических моментов. Здесь необходимо упоминать законодательную базу и правовые акты, на которые ссылается данный документ.

Договор лизинга автомобиля – образец заполнения вы можете скачать тут.

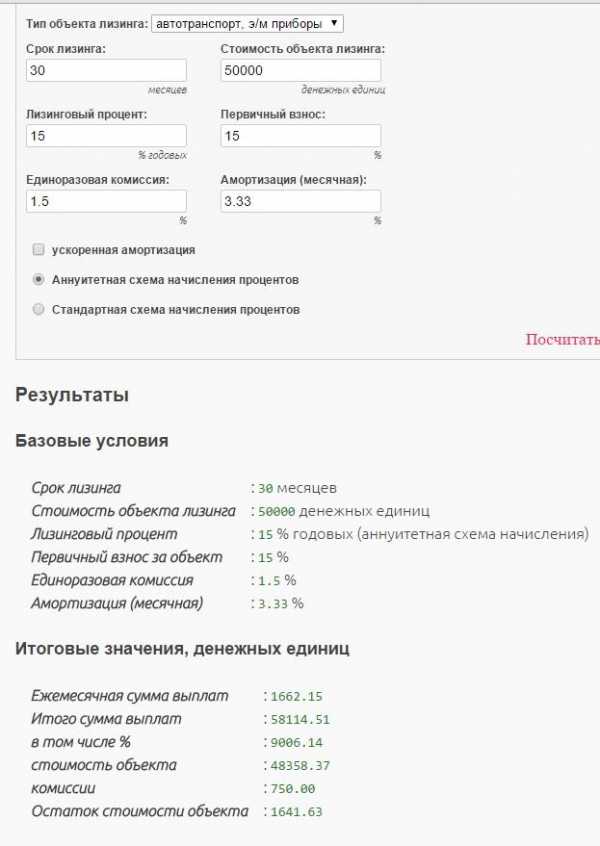

Калькулятор лизинга автомобиля

Именно он помогает рассчитать заранее платежи и определится с выбором. Необходимые параметры: тип предмета, цена, первоначальный взнос, проценты, срок, амортизационные отчисления.

Но не стоит доверяться окончательной стоимости, так как у всех финансовых предприятий для расчета разные методы. Калькулятор лизинга автомобиля поможет определить примерный платеж.

Как начать свой бизнес с нуля без значительных финансовых вложений – интересные идеи и рентабельные предложения здесь.

Калькулятор лизинга автомобиля: пример расчета.

Калькулятор лизинга автомобиля: пример расчета.Прежде чем подписывать документы, ознакомьтесь с ними тщательно. Не спешите и узнавайте о тех пунктах, которые вам непонятны.

Лизинг авто для юридических лиц – основные условия, как купить машину в лизинг? Смотрите следующее видео с комментариями:

fbm.ru

условия для юридических лиц, ИП, образец договора, разница между лизингом и автокредитом

Данная нестандартная процедура кредитования появилась на рынке не так давно. Граждане долго не могли понять, какую пользу приносит возможность оформить данную разновидность договора. И не каждый до сих пор разбирается в условиях, особенностях предоставления услуги. Потому она и заслуживает отдельного рассмотрения.

Что такое лизинг автомобиля простыми словами?

Лизинг, если говорить просто — одна из разновидностей страхования. По своей сути, программа представляет собой разновидность долгосрочной аренды. Предполагается право выкупить транспортное средство в дальнейшем. Эта программа актуальна для предпринимателей и компаний, которым необходимо приобрести оборудование для налаживания производства, но у которых в настоящий момент не хватает средств именно на покупку с постоянной основой.

Лизинг был создан для сведения к минимуму рисков у тех, кто участвует в сделке. Обычно контрактные соглашения отличаются гибкими условиями. Для каждого заёмщика индивидуально определяются сроки расчёта по долгам. Иногда обговариваются отдельно особые требования, предоставление дополнительных услуг.

В оформлении договора участвуют четыре стороны:

1. Страховая компания.

2. Получатель помощи.

3. Продавец транспортного средства.

4. Тот, кто предоставляет кредит.

Лизингодатель и лизингополучатель могут быть представлены физическими и юридическими лицами в равной степени. Лизинг уместен, если предприятию необходимо приобрести новые транспортные средства. Покупка в кредит не отличается выгодными условиями, дополнительные траты слишком большие.

Благодаря лизингу легко обойтись без предоставления залога. Риски сводятся к минимуму. Если долг вовремя не выплачивается, то изымают только транспортное средство, по которому оформлялась аренда.

Юридическое лицо само выбирает технику, используемую вместе с данной программой. А лизингодатель требует обращения к определённому дилеру.

Выплаты происходят ежемесячно. Предприятие еще не оплатило полную стоимость авто, но уже может вводить его в эксплуатацию, получая дополнительную прибыль. По желанию, в дальнейшем руководство оформляет выкуп.

Плюсы лизинга и отличие от автокредита

Для любых юридических лиц подобная сделка обладает следующими преимуществами:

- По окончании расчёта лизингополучатели могут выкупить автомобиль в свою собственность, либо расстаться с ним, чтобы оформить другой вид транспорта.

- Налоги с машин по данной программе сам арендатор не платит.

- Лизингополучатели имеют право на оформление дополнительных соглашений по займам.

- По сравнению с банковскими кредитами, договора оформляются гораздо быстрее.

- Данная схема выплат получает значительную поддержку от государства.

- На начальных стадиях для расчёта достаточно минимальных выплат.

- Лизингодатель сам решает проблемы, связанные с проведением процедуры регистрации, оплатой.

- Возможность выбрать любую марку машины.

- Не нужно возвращать денежные средства максимально быстро.

- Договор заключается на условиях арендатора, что особенно удобно для мелких заёмщиков. Например, для индивидуальных предпринимателей.

Эти же преимущества станут главными отличиями от обычного договора по кредитованию.

Как взять машину в лизинг юридическому лицу?

Идеальный вариант, когда сделка проводится специалистом с экономическим, либо юридическим образованием. Такие специалисты обычно работают на крупных предприятиях, занимающихся коммерческой деятельностью. Они учтут все условия сделок, смогут добиться максимальной выгоды для того, чьи интересы они представляют.

Первый шаг — выбор автомобиля, который соответствует потребностям компании в настоящее время. Лизингополучателям чаще всего представляют специальный каталог, с большим количеством модификаций и вариантов. Обычно клиенты сами заранее знают, какая машина им нужна. Требуется лишь подумать о комплектации, дополнительных услугах.

Опыт и отзывы о компании — самые важные моменты при выборе будущего партнёра.

К самым важным позициям в соглашениях относят:

1. Условия по внесению остаточной стоимости, либо возврату имущества.

2. Сумма ежемесячного платежа вместе с графиком выплат.

3. Первичные взносы.

Если получатель доволен условиями, то он отправляет заявку. После её рассмотрения выносится решение. После оформления заявки собирают документы для окончательного оформления сделки.

Процедура оформления требует наличия следующих документов:

- Согласие по обработке персональных данных.

- Справка о счетах, которые открыты в финансовых организациях.

- Баланс компании, отчёты финансового характера.

- Копия паспорта руководителя.

- Копия протокола по назначению на должность.

- Копия свидетельства о постановке на налоговый учёт.

- Копия Устава, действующего в настоящее время.

- Анкета на проведение лизинговой сделки.

- Официальная заявка, с подписью.

Последними шагами должны стать подписание договора, внесение первоначального взноса по соглашению.

Узнайте также, чем отличается лизинг от кредита?

Лизинг недвижимости для юридических лиц: преимущества, недостатки и договор найдете по этой ссылке.

Лизинг оборудования для малого бизнеса: http://bsnss.net/organizatsiya-biznesa/pervye-shagi/lizing-oborudovaniya-dlya-malogo-biznesa.html

Образец договора лизинга

У каждой компании он свой. Предлагаем один из вариантов, в качестве примера.

Расчёт лизинга

В настоящее время ставки по лизингу находятся в пределах 12−16 процентов. Характерна тенденция к понижению ставок, созданию более благоприятных условий.

При определении итоговой стоимости значение имеют следующие факторы:

- Величина НДС.

- Технические характеристики автомобиля.

- Процент ставки удорожание. Или учёт инфляции.

- Комиссионная сумма.

- Первоначальный взнос.

- Проценты, начисляемые по договору лизинга.

- Сроки договора по лизингу

- Стоимость машины.

Скачать шаблон договора лизинга для юридических лиц можно тут.

Для расчётов лучше использовать специальные калькуляторы. Они имеются на официальном сайте компании, либо на специализированных порталах финансовой, юридической тематики. Можно воспользоваться и услугами специалиста.

Платежи по договору определяются после того, как посчитана стоимость лизинга, в целом.

Но имеются в лизинге и подводные камни. О них рассказывается в этом видео:

Полезные статьи

Полезные статьи:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

bsnss.net

Лизинг авто для юридических лиц: условия

Еще совсем недавно, большинство компаний приобретало автомобильную технику для предпринимательских целей по договору аренды либо с полным выкупом. Однако, наряду с развитием сектора услуг на рынке появился такой эффективный, а самое главное выгодный инструмент аренды транспорта как лизинг. Впервые лизинг авто для юридических лиц, условия которого значительно повышали выгоду для предпринимателей, применялся в США и Европе. Там лизинг и получил свою популярность благодаря ряду преимуществ по сравнению с арендой. В России лизинговые компании начали расцветать после 2000-х годов, когда наблюдался резкий рост сектора услуг. Так, в чем же преимущество лизинга?

Что представляет собой лизинг

Лизинг автотранспорта юридическим лицам – это процедура, связанная с заключением договора лизинга на аренду определенной единицы техники, причем с возможностью дальнейшего перехода на праве собственности. Именно благодаря возможности в дальнейшем получить технику в собственность многие компании стараются привлекать машины по лизингу, чтобы через определенное время была возможность выкупа.

В странах с развитой экономикой, согласно статистическим данным, процентное соотношение лизинговых соглашений по сравнению с договорами купли-продажи транспорта превышает 30 %.

То есть из 10 машин, которые выпускаются заводом, 3 реализуется системой лизинга. Этот факт еще раз подтверждает преимущество лизингового соглашения. Причем выгоду приобретает не только лизингополучатель. Компания, предоставляющая автомобили тоже имеет высокий и, самое главное, стабильный доход. Ведь до окончания периода соглашения автомобиль остается в их собственности, а значит риск срыва сделки минимальный.

Заключение договора лизинга выгодно обеим сторонам сделки

Экономический термин лизинг имеет свои корни в Англии. В частности, английское слово to lease переводится как передача вещи на определенный договором срок. Однако в данном случае слово передача в совокупности включает:

- Сторону получателя машины. В качестве субъекта может выступать любая организация, которая занимается предпринимательской деятельностью с использованием большой единицы техники. Кроме частных предприятий, лизинг активно используется некоторыми государственными учреждениями.

- Поставщика автотранспорта. Роль этой организации заключается в предоставлении определенной единицы техники от производителя к компаниям, которые впоследствии будут передавать машины по договору лизинга.

- Непосредственно лизинговые компании. Это коммерческие организации, которые осуществляют деятельность по предоставлению как легковой, так и специальной техники на условиях лизинга. Их деятельность осуществляется на основе соглашения с дилерскими организациями, которые, в свою очередь, напрямую сотрудничают с заводом производителем.

Эти три элемента создают огромный лизинговый сектор, который имеет большое значение для развития сферы услуг.

Лизинг для юр. лиц обеспечивает оптимальные условия для развития коммерческих организаций в целом. Зная о возможность дальнейшего выкупа, компания имеет гарантию того, что потраченные средства будут компенсированы сполна.

Какой транспорт можно приобрести по системе лизинг

Наибольшая доля лизинговых соглашений приходится на автомобильный сектор. Этому есть свое объяснение. Делом в том, что лизинг как эффективный метод покупки актуален для тех товаров, которые необходимы для развития бизнеса. Учитывая рост услуг, связанных с использованием автомобильной техники, лизинг авто – наиболее рентабельный раздел долгосрочной аренды.

В зависимости от своих коммерческих целей юридическое лицо может арендовать следующий тип техники:

- Легковые автомобили. Неслучайно стоит на первом месте. Практически все современные таксопарки выдают автомобили на лизинговом соглашении, что позволяет одновременно зарабатывать и рассчитывать на покупку дорогостоящей машины.

- Грузовые автомобили. Тоже очень популярный вариант аренды особенно в нынешних условиях роста услуг различных логистических компаний.

- Автобусы различных габаритов. Сегодня гражданам предлагают самый широкий спектр услуг перевозки на комфортабельных автобусах. Как правило, перевозчик покупает технику путем составления лизинговых соглашений.

- Сельскохозяйственная техника. Многие частные и государственные предприятия по изготовлению и переработке сельхозпродукции активно приобретают технику по лизингу.

- Отдельно стоит упомянуть про спецтехнику. Ее аренда за последние два году набирает положительную динамику. Растут частные компании, выполняющие строительные работы, оказывающие услуги по транспортировке авто и вывозу мусора. Все это подтолкнула рынок лизинга и теперь все больше лизингодателей расширяют свой автопарк спецтехникой как отечественных, так и зарубежных марок.

Технику специального назначения также можно приобрести в лизинг

Что нужно сделать

Наверное, читателю интересно узнать, как же именно получить авто по лизинговому соглашению. Рассмотрим эту процедуру подробнее. Итак, многим покажется, что лизинг – это огромное количество справок, очереди, долгое ожидание ответа и прочие неудобства. Но на практике все очень даже просто. Главное, все сделать в правильной последовательности. Итак, вот несколько этапов для заключения лизингового соглашения:

- Поиск лизинговой компании. Это самый ответственный шаг, от которого зависит плодотворность дальнейших отношений с лизингодателем. Учитывая важность выбора, не помешает предварительно ознакомиться со списком наиболее успешных лизинговых организаций. Их список можно рассмотреть в интернете. При знакомстве с компанией обязательно нужно изучить все условия заключения сделки, срок аренды и особенности дальнейшего перехода техники в собственность.

- Подача заявки. Анкету можно заполнить через интернет. Но все-таки если сотрудничество только начинается, рекомендуется посетить офис организации, чтобы воочию увидеть в какой атмосфера осуществляет свою деятельность лизингодатель.

- Подписание соглашения.

- Передача представителю юридического лица автомобиля. Практически все лизинговые компании требуют уплаты 10 % взноса от стоимости предмет лизинга (автомобиля).

После заключения соглашения автотранспорт сразу переходит в пользование юридического лица. Каждый месяц, как и с договором аренды, выплачивается установленная сумма. По окончании договора, автомобиль подлежит выкупу с переходом в собственность. Представителю компании остается выплатить остаток долга после уплаты систематических платежей.

Требования к лизингополучателям

Лизингополучатель – это юридическое или физическое лицо, которое соглашается подписать лизинговое соглашение и уплатить периодические выплаты за предоставление определенной марки автомобиля. Вторая сторона договора (лизингодатель) устанавливает определенные требования в отношении юридических лиц с целью недопущения преждевременного срыва сделки. К основным требованиям относятся:

- Время создания организации. Обычно лизингодатели не сотрудничают с компаниями, которые начали свою деятельность менее 3 месяцев назад. По мнению представителей лизинговых компаний, такие организации еще находятся на стадии становления и неспособны в должной степени выполнить лизинговые обязательства.

- Рентабельность организации. Учитываются сведения о квартальном прибыли. Для лизингодателя это информация дает общую картину о платежеспособности компании по будущей сделке.

- Юридическое лицо должно иметь средний объем уставного капитала.

Учитывая сегодняшний уровень конкуренции на рынке лизинговых услуг, большинство компаний (в том числе и крупные игроки) идут навстречу предпринимателям. Ведь даже в случае срыва сделки, лизингодатель носит минимальные убытки.

Размер первоначального взноса устанавливается в индивидуальном порядке

Некоторые нюансы договора

Чтобы соглашение об аренде авто с вариантом последующего перехода в собственность не разочаровало, необходимо основательно подойти ко всем моментам этой процедуры. Финансовые специалисты отмечают, что представителю юридического лица необходимо сделать комплексный анализ всех предложений. Такой подход увеличит шансы на заключение взаимовыгодной сделки. Наиболее важными аспектами в лизинговых взаимоотношениях являются:

- Установление первоначального взноса. У разных компаний это цифра установлена в зависимости от их финансовых возможностей. Но если раньше юр. лицу приходилось вносить до 50%, то сейчас размер гораздо ниже. Есть даже лизингодатели, которые готовы предоставить автомобиль под 10% стартового взноса.

- Все моменты, связанные с выкупом автомобиля после погашения суммы.

- График платежей с учетом всех производственных моментов.

Только изучив все указанные моменты, представитель организации должен оформить заявку и подписать соглашение. Его внимательность в дальнейшем обеспечит компанию выгодным условием аренды.

Список документов

Представитель коммерческой или иной организации при заключении соглашения на аренду авто по системе лизинга должен помимо заявления собрать сопутствующий пакет документов.

Обратите внимание! Точный список справок, а также требования к различным документам, указывается на официальном сайте лизингодателя.

Ну а теперь перечислим стандартный перечень бумаг:

- заявление. Этот документ должен подписать руководитель предприятия, которое приобретает автомобиль;

- заполненная анкета. В анкете заполняют все технические сведения о транспорте, а также условия, на которых планируется арендовать авто;

- документ, свидетельствующий о выборе конкретной системы налогообложения;

- копия паспорта руководителя;

- копию балансового расчета, который показывает общие сведения о финансовых возможностях организации;

- справка о наличии счетах в кредитных учреждениях;

- копия различных уставных документов.

По своему усмотрению лизингодатель может дополнить список необходимых справок. Во многом большое количество документов являться следствием повышения количества сорванных сделок.

Оформление договора лизинга имеет как плюсы, так и минусы

Преимущества и недостатки

Плюсы:

- Возможность выкупа авто. Этот момент делает лизинг уникальным в своем роде соглашением. Потраченные деньги на ежемесячную выплату сполна компенсируются возможностью получить использованный автомобиль в собственность.

- Обслуживание авто за счет лизингодателя. Более крупные компании, имеющие хорошую репутацию, обеспечивают своих клиентов не только автотранспортов, но и всем перечнем сопутствующих услуг. То есть юр лицу даже на ремонт не надо тратиться – все оплачивает лизингодатель.

- Выгодные условия сделки. Отсутствуют скрытие комиссионные платежи, а также переплата по стоимости автомобиля.

- Минимальный пакет документов для выкупа авто. По окончании срока соглашения автомобиль на постоянной основе переходит юр. лицу. Этот момент в лизинговых отношениях максимально упрощен, благодаря чему нет необходимости в сборе дополнительных разрешений или прочих справок из разных учреждений.

Минусы:

- Возможность изъятия авто за небольшие просрочки. Просрочка, можно сказать, губительна для юридического лица. К примеру, если в течение года или двух лет активно погашались долги, но после этого образовалась небольшая задолженность, лизингодатели могут принять меры. Изъятие автомобиля ставит крест на планах компании дальнейшего выкупа. Это обстоятельство делает лизинг крайне рискованной сделкой, где в любой момент можно потерять возможность получить авто на праве собственности.

- Небольшой период аренды, в результате чего увеличивается платежная нагрузка.

- Отсутствие возможности сдачи авто третьим лицам (по субаренде).

Система выкупа авто

Окончание срока лизингового соглашения ознаменовывает дальнейший переход предмета договора (автомобиля) в собственность юр. лица, который выступал в роли лизингополучателя. Этому моменту предшествовали долгие годы внесения периодических платежей за пользование автомобиля. После окончания соглашения юр. лицу остается лишь грамотно выполнить процедуру перерегистрации автомобиля.

Обратите внимание! Все регистрационные документы авто в том числе и регистрационные знаки, оформленные на имя лизинговой компании, должны быть сданы в органы ГИБДД по тому месту, где машина находилась в пользовании у юридического лица. Это необходимо для того, чтобы представители дорожных ведомств смогли снять с учета транспорт.

В остальном все действия идентичные с обычной процедурой регистрации авто. Примечательно, что отдельное соглашение о купли-продаже транспорта не требуется, поскольку после внесения последнего платежа, компания выдает акт о передаче транспорта в собственность лизингополучателя.

fintolk.ru

Условия лизинга для юридических лиц. Необходимые документы

В настоящее время кредитование для юр. лиц постепенно уходит на задний план, так как отечественный рынок постепенно заполняется предложениями лизинга. Это наиболее выгодный финансовый продукт для предпринимателей, так как переплаты по лизинговым программам существенно ниже, нежели по кредитным продуктам. Рассмотрим более подробно, как работает лизинг для юридических лиц и какие условия по этому финансовому продукту могут быть предоставлены.

Лизинг – это вид инвестиционной деятельности по покупке движимого или недвижимого имущества, либо оборудования и передача его во владение юридическому лицу на определенный период и под конкретные условия, с правом последующего выкупа. Как правило, этот вид финансовых продуктов, крайне редко встречается без первоначального взноса, однако любой банк или иной инвестор может пойти навстречу предпринимателю и предоставить приобретенное оборудование под более высокий процент.

В современной жизни с учетом экономической нестабильности в стране лизинг постепенно вытесняет традиционное кредитование для юридических лиц, так как взятое по этой программе оборудование или иная техника, а также офисная и промышленная площадь не обязательна к выкупу, что существенно снижает суммы ежемесячных платежей. Иными словами, вы берете у инвестора определенное имущество, пользуетесь им, а по окончанию срока можете отказаться от его выкупа, что крайне удобно, так как современные предприниматели стремятся обновлять свое оборудование раз 3-5лет.

Рассмотрим основные преимущества для лизингополучателя по сравнению со стандартным кредитованием:

- Существенно сниженный ежемесячный платеж.

- Предприятие или компания не обязаны выкупать оборудование, технику или офисные, производственные площади.

- Существенно сниженная процентная ставка по лизингу.

- По окончанию срока договора имущество может быть выкуплено по значительной уцененной стоимости.

- На весь период пользования все оборудование находится под гарантией.

А теперь проведем небольшое сравнение со стандартным кредитованием на отдельном примере:

- юридическое лицо оформляет кредит;

- покупает все необходимое оборудование;

- ежемесячно платит кредитные обязательства;

- пользуется техникой, оборудованием и площадями;

- чинит их при необходимости за свой счет;

- если бизнес не пошел, то предприниматель остается с бывшим в употреблении имуществом и кредитом.

Даже если реализовать оборудование и технику, то средств все равно не хватит на полное погашение кредита, в итоге предприниматель остается и без оборудования и с остатками долга на руках, что крайне не выгодно в сравнении с лизинговыми программами.

Условия получения автомобиля в лизинг для юридических лиц

В настоящее время любой автомобиль для юридического лица может быть приобретен по лизинговой программе. Это крайне удобно, так как наиболее часто предприниматели покупают сразу большое количество машин под конкретный вид деятельности. Рассмотрим более подробно лизинговые условия при такой сделке:

- Вносится определенный оговоренный залог за имущество.

- Далее вы, как предприниматель заключаете договор с лизинговой компанией.

- После этого инвестор закупает нужное число автомобилей легкового или грузового типа.

- После этого заключается договор с компанией о том, что все транспортные средства передаются в пользование юр лицу с возможностью права выкупа.

- Затем юридическое лицо может использовать весь автопарк по своему усмотрению.

- При этом вносятся ежемесячные платежи за аренду транспортных средств.

- В конце периода, это, как правило, 4 года предприниматель принимает решение полностью выкупить автопарк или завершить сделку последним платежом без права выкупа.

Прежде чем говорить о том, как взять лизинг на автомобили, следует рассмотреть условия, которые предлагаются инвесторами:

- минимальная ставка по процентам по лизинговой продукции составляет 7-8%;

- первоначальный взнос составляет от 10 до 50 процентов от всей общей стоимости автопарка;

- договор заключается, как правило, на 4 года, именно за этот период автопарк полностью себя окупает, и приносит солидную прибыль предпринимателю;

- в конце решается, как далее дело обстоит с автопарком, возвращается ли он инвестору или его полностью выкупает предприниматель.

Иными словами лизинг – это своего рода аренда, позволяющая брать любое оборудование в пользование с небольшими ежемесячными платежами, что крайне удобно, учитывая современную экономическую нестабильность в стране.

Внимание! Отзывы о лизинговых программах существенно лучше, чем о кредитных продуктах финансовых учреждений, разница лишь в том, что беря кредит, вы выкупаете собственность, а по лизинговой программе вы не являетесь полноправным собственником.

Плюсы лизинга для юридических лиц

Ранее мы уже провели небольшое сравнение преимуществ лизинга над традиционным кредитованием. Теперь можно более подробно углубиться в эту тему, так как на сегодняшний день большое число предпринимателей находится в смятении и долгом выборе между лизинговыми программами и кредитными продуктами банков. Начнем с преимуществ лизинга:

- Низкая процентная ставка.

- Нет необходимости оформлять залоговое имущество.

- Налог на все транспортные средства оплачивает лизингодатель.

- Все транспортные средства, а также оборудование страхуется.

- Небольшой ежемесячный платеж, если сравнивать с кредитными обязательствами.

- По окончанию договора, его можно продлить или полностью выкупить все ТС или оборудование.

Рассмотрим также и минусы автомобилей или оборудования приобретенного в лизинг:

- вы не являетесь полноправным собственником;

- как правило, необходимо внесение первого взноса по программе;

- вы имеете право получать прибыль, однако часть ее будет уходить на налоги;

- по завершению договора предстоит сделать нелегкий выбор.

Наряду с большим числом преимуществ, вы имеете лишь незначительный список недостатков лизинговых программ, чего нельзя сказать о кредитных продуктах.

Полезная информация! Беря оборудование, автомобили или иное имущество в лизинг вы, как предприниматель как бы арендуете определенное имущество с последующим правом выкупа. Если проект не вышел на достойный уровень прибыли или вовсе не прошел, тогда можно расторгнуть договор, вернув все имущество лизингодателю и получив часть первоначального взноса обратно.

Документы лизинга для юридических лиц

Как и в случае с традиционным кредитованием, лизинг предусматривает необходимость предоставления инвестору определенных документов, рассмотрим более подробно, какие именно документы потребуется предоставлять предпринимателям для заключения договора:

- все документы относительно открытого предприятия или учреждения;

- паспорт гражданина Российской Федерации предпринимателя;

- уставные документы организации;

- документы о штате сотрудников;

- бизнес-проект.

Это необходимо предоставить для получения лизинга в Российской Федерации. После того, как все документы будут тщательно изучены, с инвестором будут вестись переговоры о заключении партнерского соглашения.

Важно! Предмет договора на лизинг, включает в себя практически все те же положения, что и стандартный кредитный договор, поэтому перед заключением выгодного на первый взгляд предложения, следует внимательно ознакомиться с текстом документа, в котором может присутствовать пункт об обязательном выкупе, чего не каждый предприниматель планирует делать после завершения лизинговой программы.

Чтобы детально изучить все, что связано с лизинговыми программами в Российской Федерации, следует посетить юридический сайт, и ознакомиться со всеми положениями относительно порядка предоставления и оформления лизинговых программ. Таким образом, вы сможете избежать встречи с мошенническими организациями, которых на сегодняшний день развелось достаточно много.

Также предлагаем ознакомиться о бухгалтерском учете лизинга.

О том почему выгодно оформлять автомобиль в лизинг на юр. лицо:

dengikupera.ru

Узнайте также, чем отличается лизинг от кредита?

Узнайте также, чем отличается лизинг от кредита?