Оншор или офшор: кто победит? NEW!

17.07.2018

Содержание

Введение Сложности с использованием офшоров Что такое оншор? Использование компаний из «белых юрисдикций» Что ждет классические офшоры?

В связи с большим коммерческим успехом Чемпионата мира по футболу, состоявшегося в России, часто вспоминают, что спорт – это тоже бизнес и большие деньги. Причем здесь офшор? А вот причем: в спорте также можно увидеть теневые сделки на миллионы, коррупцию, неуплату налогов на гонорары, финансовые преступления – все то, с чем обычно ассоциируют офшорную индустрию.

При этом, для большинства бизнесменов использование офшоров может означать в первую очередь не столько желание сэкономить на налогах, а скорее необходимость защиты и соблюдения конфиденциальности бизнеса.

Сложности с использованием офшоров

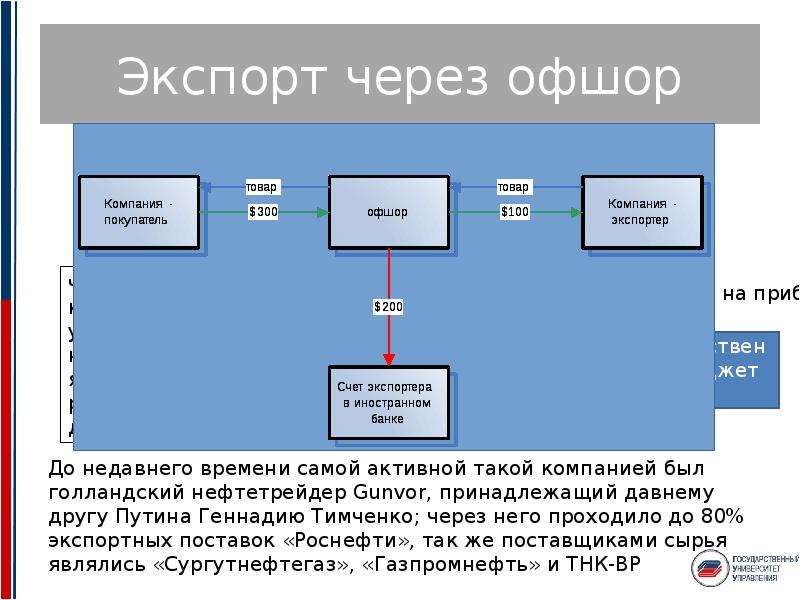

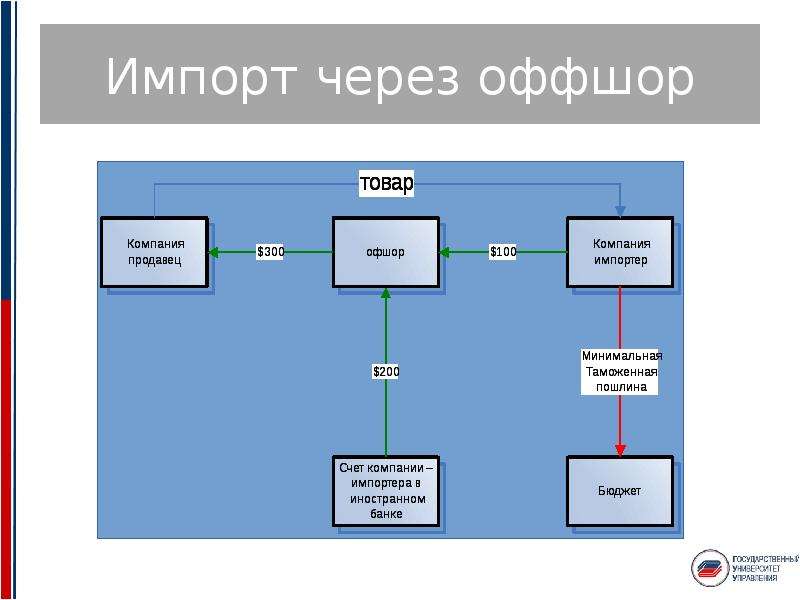

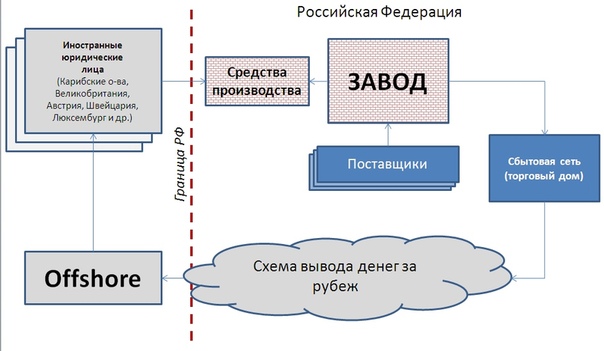

В последнее время в связи с развернувшейся во всем мире кампанией по деофшоризации международного бизнеса и противодействию применению так называемых схем «агрессивного налогового планирования», офшор стал чуть ли не ругательным словом, и бизнес стал испытывать значительные затруднения при использовании классических офшоров (таких как компании из Белиза или BVI).

Как показывает опыт, работа с офшорами в большинстве стран сопряжена с рядом негативных последствий:

- Проблемы при заключении контрактов в Европе (Франция, Германия, Италия), а также в России и СНГ

- Сложности или даже невозможность открыть счет в банках для офшоров

- Сделки с такими компаниями вызывают повышенное внимание со стороны налоговых органов

- Дополнительные налоги или невозможность использования налоговых льгот

В связи с этим, все чаще для международных сделок используется не офшор, а компании, зарегистрированные в странах так называемого «белого списка», которые не входят в офшорные или так называемые «черные» списки России и других стран.

Что такое оншор?

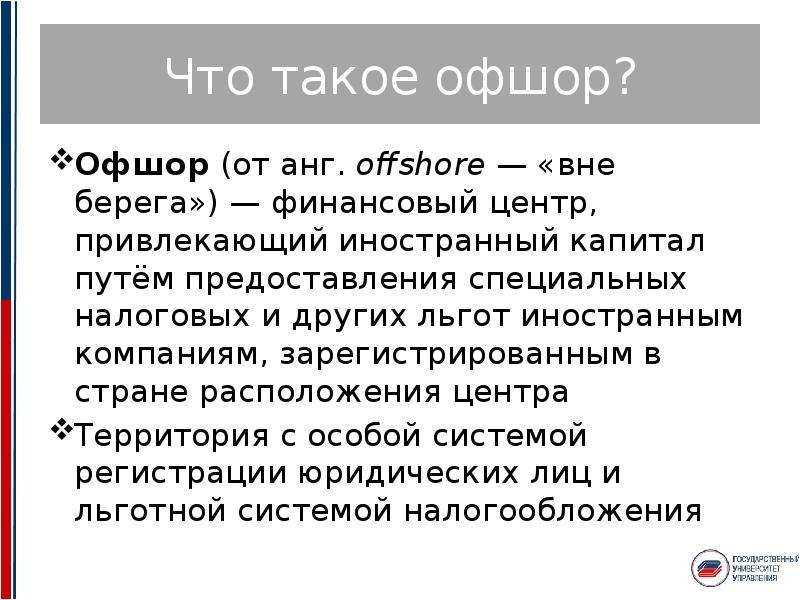

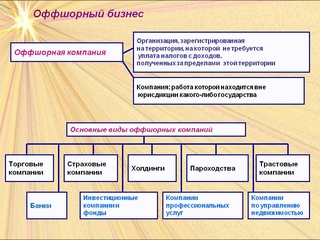

Что же это за понятия – «офшор (offshore)» и «оншор (onshore)»? И как правильно написать, «офшор» или «офшор»? Понятие офшор (или офшор) происходит от английского off shore, и может означать – вне берега, на другом берегу, за рубежом. По правилам русского языка, это слово пишется с одной «ф», также как офис (office), однако более распространен вариант написания с двумя «ф». Офшорной компанией, в принципе, можно называть любую компанию, созданную вне страны нахождения ее владельцев. Однако в более узком смысле, офшорными компаниями называют компании, созданные в странах с льготным или вообще нулевым налогообложением. Часто и сами эти страны называют офшорами (офшорами).

В противовес этим так называемым классическим офшорам, зарубежные компании, созданные в странах с обычной системой налогообложения, стали называть оншорными, или просто оншорами. Хотя оншор, если перевести обратно на английский (onshore), будет означать бизнес, созданный «на вашем берегу», то есть в стране вашего резидентства. Поэтому организация, зарегистрированная российским бизнесменом где-нибудь в Европе, это не совсем оншор. Она скорее использоваться в офшорном режиме, то есть, выглядеть, как обычная европейская «оншорная» фирма, но управляться она будет из-за рубежа, и бизнес вести, скорее всего, вне страны своей регистрации (offshore).

Хотя оншор, если перевести обратно на английский (onshore), будет означать бизнес, созданный «на вашем берегу», то есть в стране вашего резидентства. Поэтому организация, зарегистрированная российским бизнесменом где-нибудь в Европе, это не совсем оншор. Она скорее использоваться в офшорном режиме, то есть, выглядеть, как обычная европейская «оншорная» фирма, но управляться она будет из-за рубежа, и бизнес вести, скорее всего, вне страны своей регистрации (offshore).

«Оншорными» в русскоязычной литературе часто называют все компании из «белых» юрисдикций, или даже сами эти страны, хотя это и не совсем корректно.

Использование компаний из «белых юрисдикций»

Альтернативой классическим офшорам могут стать и европейские страны, такие, как Ирландия, Нидерланды, Чехия, Словакия, Великобритания (в том числе Шотландия), а также США и Канада, или Сингапур, Гонконг и ОАЭ. В этих странах возможно применение различных налоговых льгот и схем, и, часто действуют договора об избежании двойного налогообложения с РФ, позволяющие в большинстве случаев свести налоговую нагрузку практически до уровня классических офшоров.

В этих странах возможно применение различных налоговых льгот и схем, и, часто действуют договора об избежании двойного налогообложения с РФ, позволяющие в большинстве случаев свести налоговую нагрузку практически до уровня классических офшоров.

К достоинствам компаний из «белых» (не офшорных) юрисдикций можно отнести:

- Респектабельность и юридическая защита

- Более широкие возможности по открытию счетов в банках

- Возможность использовать соглашений об избежании двойного налогообложения

К недостаткам таких стран можно отнести высокую цену регистрации и стоимость поддержания компаний, связанную, в том числе, с реальной ответственностью местных директоров, высокими налогами на прибыль, необходимостью ежегодной подачи финансовой отчетности и аудита, открытость реестра данных о директорах и акционерах.

Стоимость компаний в «белых» юрисдикциях, таких как Швейцария, Люксембург, Лихтенштейн, Нидерланды, гораздо выше, чем в классических офшорных территориях, однако они способны решать гораздо более широкий круг задач.

Что ждет классические офшоры?

Применение офшоров, со всеми их проблемами, и в их классическом образе, постепенно сходит на нет. Это связано и с отношением к ним мировой общественности, в связи с большим количеством связанных с офшорами финансовых и налоговых преступлений, и с усилением контроля к сделкам со стороны налоговых и других органов, и, самое, пожалуй, главное, с изменением требований банков.

Теперь большинство серьезных банков, работающих с международными компаниями, выдвигают требования, чтобы такие зарубежные фирмы были «реальными», то есть имели понятный прозрачный бизнес, документооборот, офис, сотрудников, сайт, контактные данные для связи.

Таким образом, времена меняются, и, чтобы избежать проблем и правильно выбрать юрисдикцию и структуру фирмы за рубежом, и иметь возможность применения льготных ставок налогов, необходимы глубокие знания в области налогообложения, и опыт применительно к каждой из возможных юрисдикций. В этом как раз и заключается одна из узких специализаций нашей юридической компании.

В этом как раз и заключается одна из узких специализаций нашей юридической компании.

Содержание

Введение Сложности с использованием офшоров Что такое оншор? Использование компаний из «белых юрисдикций» Что ждет классические офшоры?

Вас может заинтересовать

Регистрация компаний за рубежом и их сопровождениеОткрытие банковских счетов и вкладов в зарубежных банках и платежных системах

Международное структурирование бизнеса и личных активов

Ящик «Пандоры».

Что нужно знать о публикации офшорных файлов

Что нужно знать о публикации офшорных файловМеждународный консорциум журналистских расследований (ICIJ) 3 октября опубликовал выдержки примерно из 11,9 млн документов, которые, как утверждается, содержат информацию об офшорных счетах ряда мировых политических деятелей и знаменитостей. Рассказываем, что означает эта публикация, зачем нужны офшоры и каковы последствия этой утечки.

«Досье Пандоры» (Pandora Papers) — это почти 12 млн файлов, раскрывающих офшорные схемы и тайные богатства наиболее влиятельных людей планеты.

Изначально подборку данных опубликовал находящийся в США ICIJ. Как утверждается, досье собирали более 600 журналистов из 117 стран мира и 140 медиакомпаний.

Публикация коснулась более чем 130 миллиардеров по всему миру, включая 46 россиян. Как отмечает ICIJ, среди фигурантов «Пандоры» оказалось более 300 политиков и должностных лиц высокого ранга из 90 стран, включая руководителей 35 государств.

ICIJ получил «2,94 терабайта конфиденциальной информации» от 14 компаний, занимающихся вопросами работы в офшорах.

Всего в архиве оказалось 6,4 млн документов, почти 3 млн изображений, более 1 млн электронных писем и почти полмиллиона электронных таблиц. Ожидается, что публикация этих материалов в различных СМИ будет продолжаться несколько недель.

«В досье фигурируют послы, мэры и министры, советники президентов, генералы и глава центрального банка», — указывается в сообщении консорциума.

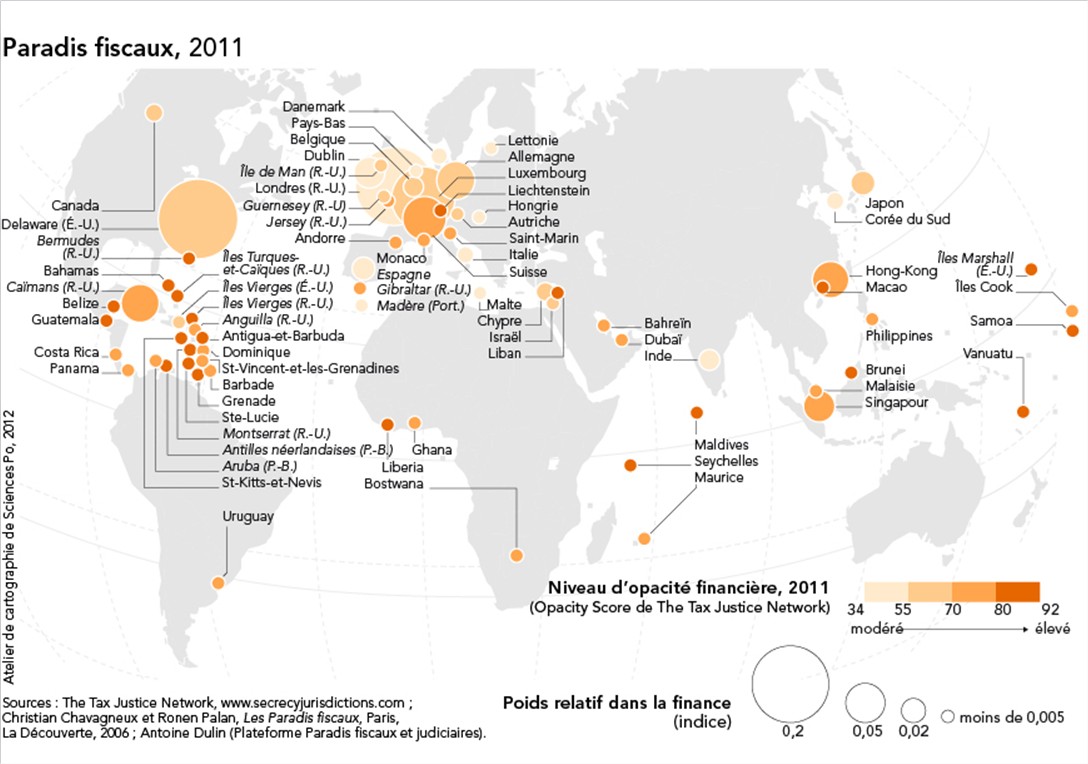

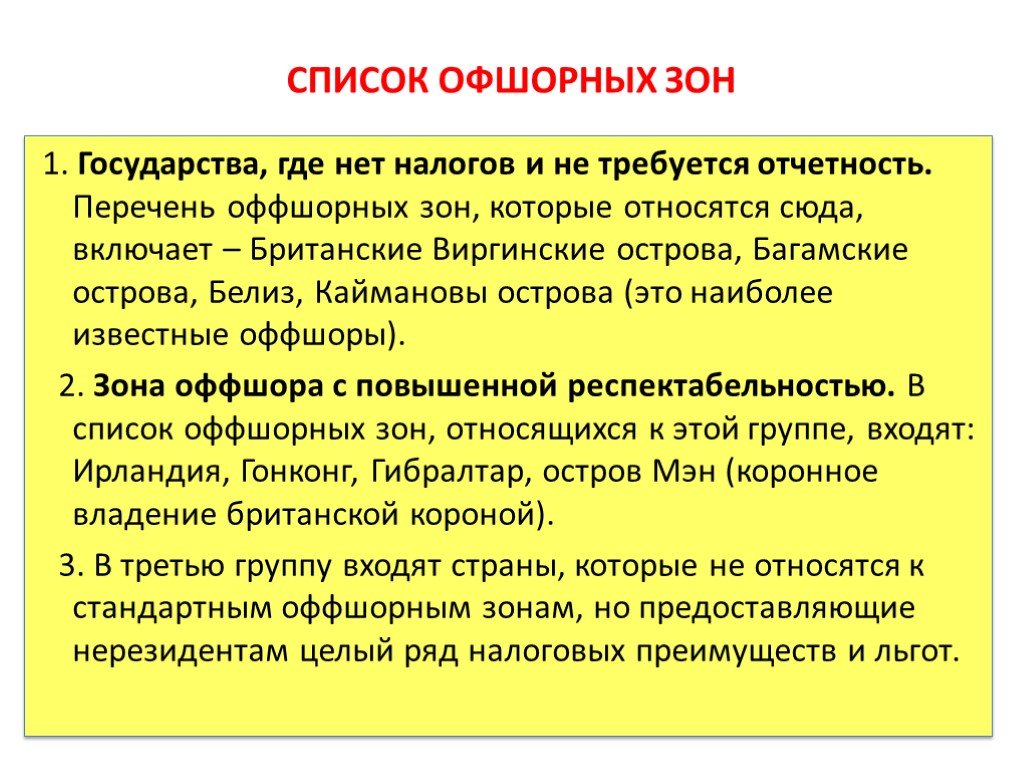

Офшор — это страна или территория, где иностранные компании получают возможность вести свой бизнес на специальных условиях. Чаще всего это низкий налог на прибыль или вообще его отсутствие. Компаниям проще сдавать отчетность и при желании скрывать настоящих владельцев бизнеса.

Например, кто-то может иметь недвижимость в Европе, но владеть ею через сеть офшорных компаний, зарегистрированных в других государствах.

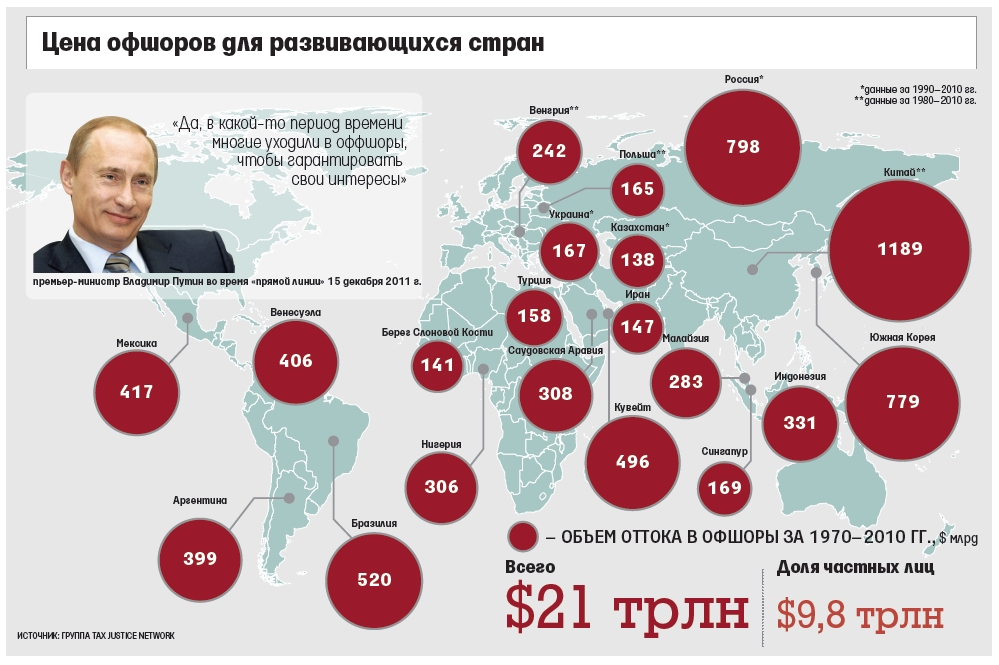

Наиболее известные офшорные зоны — это британские заморские территории, такие как Каймановы острова или Британские Виргинские острова, а также Панама, Сингапур, Швейцария и другие. По данным ICIJ, всего в офшорах может храниться от $5,6 трлн до $32 трлн.

По данным ICIJ, всего в офшорах может храниться от $5,6 трлн до $32 трлн.

Пробелы в национальных законах государств часто позволяют вполне легально уклоняться от уплаты налогов, переводя деньги и компании в офшоры. При этом в условиях кризиса, пандемии и глобального неравенства попытка сверхбогатых не платить налоги в своих странах выглядит неэтично. Как отмечает Международный валютный фонд, использование налоговых убежищ ежегодно обходится правительствам всего мира примерно в $600 млрд в виде упущенных налогов.

Несмотря на то что работа с офшорами является законной, причины, по которым те или иные компании и лица пытаются спрятать деньги и имущество за рубежом, могут быть разные, в том числе связанные с криминалом.

К политикам в разных странах неоднократно обращались с призывом усложнить уклонение от уплаты налогов или сокрытие активов, особенно после предыдущих утечек, таких как «Панамские документы». Но подобные утечки только показывают, что немало политиков сами пользуются офшорами и извлекают из них выгоду.

Опубликованные материалы по-разному оценивают в различных странах. Президент Мексики поручил проверить упомянутых в досье сограждан. Расследовать сведения из публикаций также намерены в Австралии, Испании и Чехии. Материалы изучают в США, Германии и Великобритании.

Как заявил официальный представитель Кремля Дмитрий Песков, «Досье Пандоры» пока представляет собой набор голословных утверждений и передергиваний, такие материалы не могут и не должны быть поводом для каких-то проверок». «Их очень много, и часто этим злоупотребляют, часто идет какая-то подмена одной информации другой, передергивание», — указал Песков.

Представитель Кремля добавил, что в досье «мы не увидели никаких «скрытых богатств ближайшего окружения Путина». По его словам, Москве «хорошо известна работа организации», опубликовавшей архив. «Мы знаем, откуда они берут информацию, как они берут информацию», — сказал пресс-секретарь президента РФ.

Теги:

РоссияПесков, Дмитрий СергеевичПубликация «Досье Пандоры»Читайте ТАСС

Новости

Дзен

Короткая позиция: значение, обзор и часто задаваемые вопросы

Что такое короткая позиция (или короткая позиция)

Короткая или короткая позиция создается, когда трейдер сначала продает ценную бумагу с намерением выкупить ее или покрыть позже по более низкой цене. Трейдер может решить открыть короткую позицию по ценной бумаге, если он считает, что цена этой ценной бумаги, вероятно, снизится в ближайшем будущем. Есть два типа коротких позиций: голые и закрытые.

Трейдер может решить открыть короткую позицию по ценной бумаге, если он считает, что цена этой ценной бумаги, вероятно, снизится в ближайшем будущем. Есть два типа коротких позиций: голые и закрытые.

Голая короткая позиция — это когда трейдер продает ценную бумагу, не владея ею. Однако эта практика является незаконной в США для акций. Покрытая короткая — это когда трейдер берет акции взаймы в отделе кредитования акций; в свою очередь, трейдер платит процентную ставку в течение всего времени, пока открыта короткая позиция.

На фьючерсных или валютных рынках короткие позиции могут быть открыты в любое время.

Ключевые выводы

- Короткая позиция относится к методу торговли, при котором инвестор продает ценную бумагу с планами купить ее позже.

- Короткая продажа — это стратегия, используемая, когда инвестор ожидает, что цена ценной бумаги упадет в краткосрочной перспективе.

- В обычной практике короткие продавцы берут акции взаймы у инвестиционного банка или другого финансового учреждения, уплачивая комиссию за заимствование акций, пока действует короткая позиция.

Короткие продажи

Понимание коротких позиций

При создании короткой позиции нужно понимать, что у трейдера есть конечный потенциал для получения прибыли и бесконечный потенциал для убытков. Это потому, что потенциал прибыли ограничен расстоянием акции до нуля. Тем не менее, акции потенциально могут расти в течение многих лет, создавая серию более высоких максимумов. Одним из наиболее опасных аспектов коротких позиций является возможность короткого сжатия.

Короткое сжатие — это когда сильно открытые акции внезапно начинают расти в цене, поскольку трейдеры, играющие в короткие позиции, начинают покрывать акции. Одно известное короткое сжатие произошло в октябре 2008 года, когда акции Volkswagen выросли, так как продавцы коротких позиций пытались покрыть свои акции. Во время короткого сжатия акции выросли примерно с 200 евро до 1000 евро чуть более чем за месяц.

Изображение Сабрины Цзян © Investopedia, 2022

Как открыть короткую позицию

Чтобы разместить короткий ордер, инвестор должен сначала иметь доступ к этому типу ордера на своем брокерском счете. Поскольку маржа и проценты будут взиматься при короткой сделке, это означает, что вам необходимо иметь маржинальный счет, чтобы открыть короткую позицию. После того, как у вас есть правильный тип учетной записи, а также все необходимые разрешения, детали ордера вводятся на экране ордера, как и для любой другой сделки.

Поскольку маржа и проценты будут взиматься при короткой сделке, это означает, что вам необходимо иметь маржинальный счет, чтобы открыть короткую позицию. После того, как у вас есть правильный тип учетной записи, а также все необходимые разрешения, детали ордера вводятся на экране ордера, как и для любой другой сделки.

Просто помните, что вы сначала продаете, чтобы открыть позицию, в надежде закрыть сделку, выкупив актив в будущем по более низкой цене. В случае короткой позиции цена входа — это цена продажи, а цена выхода — цена покупки. Также важно помнить, что маржинальная торговля влечет за собой проценты, маржинальные требования и, возможно, другие брокерские сборы.

Пример успешной короткой позиции

Трейдер считает, что акции Amazon могут упасть после публикации квартальных результатов. Чтобы воспользоваться этой возможностью, трейдер берет взаймы 1000 акций в своем отделе кредитования акций с намерением открыть короткую позицию по акциям. Затем трейдер выходит и продает без покрытия 1000 акций за 1500 долларов. В следующие недели компания сообщает о более слабой, чем ожидалось, выручке и прогнозирует более слабый, чем ожидалось, квартал вперед. В результате акции падают до 1300 долларов; затем трейдер покупает, чтобы покрыть короткую позицию. Сделка приводит к прибыли в размере 200 долларов на акцию, или 200 000 долларов.

В следующие недели компания сообщает о более слабой, чем ожидалось, выручке и прогнозирует более слабый, чем ожидалось, квартал вперед. В результате акции падают до 1300 долларов; затем трейдер покупает, чтобы покрыть короткую позицию. Сделка приводит к прибыли в размере 200 долларов на акцию, или 200 000 долларов.

Что такое маржа?

В финансах маржа — это залог, который инвестор должен внести у своего брокера или биржи для покрытия кредитного риска, который держатель представляет для брокера или биржи. Например, короткая позиция не может быть открыта без достаточной маржи. В случае коротких продаж в соответствии с Положением T Совет Федеральной резервной системы требует, чтобы на всех счетах коротких продаж было 150% стоимости короткой продажи на момент начала продажи. 150% состоят из полной стоимости выручки от короткой продажи (100%) плюс дополнительные маржинальные требования в размере 50% от стоимости короткой продажи.

Сколько я могу потерять на короткой позиции?

Продажа без покрытия происходит, когда инвестор берет взаймы ценную бумагу и продает ее на открытом рынке, планируя выкупить ее позже за меньшую сумму. Теоретически цена актива не имеет верхней границы и может расти до бесконечности. Это означает, что теоретически риск убытка по короткой позиции неограничен.

Теоретически цена актива не имеет верхней границы и может расти до бесконечности. Это означает, что теоретически риск убытка по короткой позиции неограничен.

Что такое короткое сжатие?

Короткие позиции представляют собой заемные акции, которые были проданы в ожидании их выкупа в будущем. По мере роста цен на базовые активы инвесторы несут убытки по своим коротким позициям. Помимо давления растущих бумажных убытков, поддержание короткой позиции также может стать более трудным, потому что, если цена базового актива растет, также увеличивается сумма маржи, требуемой в качестве залога, чтобы гарантировать, что инвестор сможет выкупить актив. акций и вернуть их брокеру. Когда инвесторы вынуждены выкупать акции, чтобы покрыть свою позицию, это называется коротким сжатием. Если достаточное количество продавцов коротких позиций будут вынуждены выкупать акции одновременно, это может привести к всплеску спроса на акции и, следовательно, к чрезвычайно резкому росту цены базового актива.

Итог

Когда трейдеры считают, что цена ценной бумаги, вероятно, снизится в ближайшем будущем, они могут открыть короткую позицию, сначала продав ценную бумагу с намерением купить ее позже по более низкой цене. Чтобы открыть короткую позицию, трейдеры обычно берут взаймы ценные бумаги у своего брокера. Это означает, что для открытия короткой позиции требуется маржинальный счет, а также другие потенциальные разрешения и возможные комиссии брокера.

Если цена короткой ценной бумаги начинает расти, а не падать, потери могут быстро возрасти. Фактически, поскольку цена ценной бумаги не имеет потолка, потери по короткой позиции теоретически неограниченны. Учитывая присущий этой операции риск и сложность сделки, короткие позиции по ценным бумагам обычно рекомендуются только более продвинутым трейдерам и инвесторам.

Определение, плюсы, минусы и примеры

Что такое короткие продажи?

Короткие продажи — это инвестиционная или торговая стратегия, которая спекулирует на снижении цены акции или другой ценной бумаги. Это продвинутая стратегия, которую должны использовать только опытные трейдеры и инвесторы.

Это продвинутая стратегия, которую должны использовать только опытные трейдеры и инвесторы.

Трейдеры могут использовать короткие продажи в качестве спекуляций, а инвесторы или портфельные менеджеры могут использовать их в качестве хеджирования против риска снижения длинной позиции по той же или связанной с ней ценной бумаге. Спекуляция сопряжена со значительным риском и является передовым методом торговли. Хеджирование является более распространенной операцией, включающей размещение компенсационной позиции для снижения подверженности риску.

При коротких продажах позиция открывается путем заимствования акций или другого актива, стоимость которого, по мнению инвестора, снизится. Затем инвестор продает эти заемные акции покупателям, готовым заплатить рыночную цену. Прежде чем заимствованные акции должны быть возвращены, трейдер делает ставку на то, что цена продолжит снижаться, и он сможет купить акции по более низкой цене. Риск убытка при короткой продаже теоретически неограничен, поскольку цена любого актива может расти до бесконечности.

Ключевые выводы

- Продажа без покрытия происходит, когда инвестор берет ценную бумагу взаймы и продает ее на открытом рынке, планируя выкупить ее позже за меньшие деньги.

- Короткие продавцы делают ставку и получают прибыль от падения цены ценной бумаги. Это можно противопоставить инвесторам в длинные позиции, которые хотят, чтобы цена росла.

- Короткие продажи имеют высокое соотношение риска и вознаграждения: они могут принести большую прибыль, но убытки могут расти быстро и бесконечно из-за маржин-коллов.

Понимание коротких продаж

При коротких продажах продавец открывает короткую позицию, занимая акции, как правило, у брокера-дилера, надеясь выкупить их с прибылью, если цена упадет. Акции должны быть взяты взаймы, потому что вы не можете продать акции, которых не существует. Чтобы закрыть короткую позицию, трейдер выкупает акции обратно на рынке — в надежде, что по цене ниже той, по которой он заимствовал актив, — и возвращает их кредитору или брокеру. Трейдеры должны учитывать любые проценты, взимаемые брокером, или комиссии, взимаемые по сделкам.

Трейдеры должны учитывать любые проценты, взимаемые брокером, или комиссии, взимаемые по сделкам.

Чтобы открыть короткую позицию, трейдер должен иметь маржинальный счет и обычно должен платить проценты от стоимости заемных акций, пока позиция открыта. Кроме того, Управление по регулированию финансовой отрасли (FINRA), которое следит за соблюдением правил и положений, регулирующих деятельность зарегистрированных брокеров и брокерско-дилерских фирм в Соединенных Штатах, Нью-Йоркская фондовая биржа (NYSE) и Федеральная резервная система установили минимальные значения суммы которую должен поддерживать маржинальный счет, известный как поддерживающая маржа. Если стоимость счета инвестора падает ниже поддерживающей маржи, требуется больше средств, или позиция может быть продана брокером.

Процесс поиска акций, которые можно взять взаймы, и возврата их в конце сделки выполняется брокером за кулисами. Открытие и закрытие сделки можно осуществить через обычные торговые платформы большинства брокеров. Тем не менее, каждый брокер будет иметь квалификацию, которой должен соответствовать торговый счет, прежде чем он разрешит маржинальную торговлю.

Тем не менее, каждый брокер будет иметь квалификацию, которой должен соответствовать торговый счет, прежде чем он разрешит маржинальную торговлю.

Зачем продавать без покрытия?

Наиболее распространенными причинами коротких продаж являются спекуляции и хеджирование. Спекулянт делает чистую ставку на то, что в будущем она снизится. Если они ошибутся, им придется выкупить акции подороже с убытком. Из-за дополнительных рисков при короткой продаже из-за использования маржи она обычно проводится в течение меньшего периода времени и, таким образом, с большей вероятностью будет спекулятивной деятельностью.

Люди также могут продавать короткие позиции, чтобы застраховаться от длинных позиций. Например, если у вас есть колл-опционы (которые являются длинными позициями), вы можете захотеть продать короткую позицию по этой позиции, чтобы зафиксировать прибыль. Или, если вы хотите ограничить убытки от снижения, фактически не закрывая длинную позицию по акциям, вы можете продавать акции, которые тесно связаны с ней или сильно коррелируют с ней.

Пример короткой продажи с прибылью

Представьте себе трейдера, который считает, что акции XYZ, которые в настоящее время торгуются по 50 долларов, упадут в цене в ближайшие три месяца. Они занимают 100 акций и продают их другому инвестору. Трейдер теперь «короткий» на 100 акций, так как он продал то, чем не владел, но взял взаймы. Короткая продажа стала возможной только благодаря заимствованию акций, что не всегда может быть доступно, если другие трейдеры уже сильно продали акции.

Через неделю компания, акции которой были проданы в шорт, сообщает о удручающих финансовых результатах за квартал, и акции падают до 40 долларов. Трейдер решает закрыть короткую позицию и покупает 100 акций за 40 долларов на открытом рынке, чтобы заменить взятые взаймы акции. Прибыль трейдера от короткой продажи без учета комиссий и процентов по маржинальному счету составляет 1000 долларов (50–40 долларов = 10 долларов × 100 акций = 1000 долларов).

Пример короткой продажи с убытком

Используя приведенный выше сценарий, давайте теперь предположим, что трейдер не закрыл короткую позицию по цене 40 долларов, а решил оставить ее открытой, чтобы извлечь выгоду из дальнейшего снижения цены. Однако конкурент налетает, чтобы приобрести компанию с предложением о поглощении по цене 65 долларов за акцию, и акции взлетают вверх.

Однако конкурент налетает, чтобы приобрести компанию с предложением о поглощении по цене 65 долларов за акцию, и акции взлетают вверх.

Если трейдер решит закрыть короткую позицию по цене 65 долларов, убыток от короткой продажи составит 1500 долларов (50–65 долларов = минус 15 долларов × 100 акций = убыток в размере 1500 долларов). Здесь трейдер должен был выкупить акции по значительно более высокой цене, чтобы покрыть свою позицию.

Пример коротких продаж в качестве хеджирования

Помимо спекуляции, короткие продажи имеют еще одну полезную цель — хеджирование, которое часто воспринимается как менее рискованное и более респектабельное воплощение коротких продаж. Основной целью хеджирования является защита, а не спекулятивная мотивация чистой прибыли. Хеджирование осуществляется для защиты прибыли или уменьшения убытков в портфеле, но, поскольку оно сопряжено со значительными затратами, подавляющее большинство розничных инвесторов не рассматривают его в обычное время.

Затраты на хеджирование двойные. Есть фактическая стоимость хеджирования, например, расходы, связанные с короткими продажами, или премии, уплачиваемые по контрактам с защитными опционами. Кроме того, существуют альтернативные издержки ограничения роста портфеля, если рынки продолжат двигаться вверх. В качестве простого примера, если 50% портфеля, имеющего тесную корреляцию с индексом Standard & Poor’s 500 (S&P 500), хеджируются, а индекс вырастет на 15% в течение следующих 12 месяцев, портфель зафиксирует только примерно половину этой прибыли, или 7,5%.

Короткие продажи

Плюсы и минусы коротких продаж

Короткая продажа может быть дорогостоящей, если продавец неправильно догадывается о движении цены. Трейдер, купивший акции, может потерять 100% своих затрат только в том случае, если акции упадут до нуля.

Однако трейдер, который продал акции, может потерять гораздо больше, чем 100% своих первоначальных инвестиций. Риск возникает из-за того, что цена акций не имеет потолка — она может расти «до бесконечности и выше», как выразился комический персонаж Базз Лайтер. Кроме того, пока акции находились на хранении, трейдер должен был финансировать маржинальный счет. Даже если все пойдет хорошо, трейдеры должны учитывать стоимость маржинального процента при расчете своей прибыли.

Кроме того, пока акции находились на хранении, трейдер должен был финансировать маржинальный счет. Даже если все пойдет хорошо, трейдеры должны учитывать стоимость маржинального процента при расчете своей прибыли.

Возможность высокой прибыли

Требуется небольшой первоначальный капитал

Возможны инвестиции с использованием заемных средств

Хеджирование против других активов

Потенциально неограниченные потери

Необходим маржинальный счет

Начисленные проценты по марже

Короткие нажатия

Когда приходит время закрывать позицию, продавец может столкнуться с трудностями при поиске достаточного количества акций для покупки, если многие другие трейдеры также продают акции или акции торгуются вяло. И наоборот, продавцы могут попасть в короткую петлю сжатия, если рынок или конкретная акция начинают стремительно расти.

С другой стороны, стратегии, которые предлагают высокий риск, также предлагают высокую прибыль. Короткие продажи не являются исключением. Если продавец правильно предсказывает движение цены, он может получить приличный возврат инвестиций (ROI), в первую очередь, если он использует маржу для открытия сделки. Использование маржи обеспечивает кредитное плечо, что означает, что трейдеру не нужно вкладывать большую часть своего капитала в качестве первоначальных инвестиций. При осторожном подходе короткие продажи могут стать недорогим способом хеджирования, обеспечивая противовес другим активам в портфеле.

Начинающим инвесторам, как правило, следует избегать коротких продаж, пока они не получат больше опыта в торговле. При этом короткие продажи через биржевые фонды (ETF) являются несколько более безопасной стратегией из-за меньшего риска короткого сжатия.

Дополнительные соображения при короткой продаже

Помимо ранее упомянутого риска потери денег в сделке из-за роста цены акций, короткие продажи имеют дополнительные риски, которые инвесторы должны учитывать.

Короткая продажа с использованием заемных средств

Шортинг известен как маржинальная торговля. При короткой продаже вы открываете маржинальный счет, который позволяет вам занимать деньги у брокерской фирмы, используя свои инвестиции в качестве залога. Так же, как и при открытии длинных позиций с маржей, убытки легко могут выйти из-под контроля, потому что вы должны соответствовать минимальному требованию поддержания в размере 25%. Если ваш счет упадет ниже этого уровня, вам будет предъявлен маржин-колл, и вы будете вынуждены внести больше денег или ликвидировать свою позицию.

Неверное время

Даже если компания переоценена, может пройти некоторое время, прежде чем цена ее акций снизится. В то же время вы уязвимы для процентов, маржин-коллов и отзывов.

Короткое нажатие

Если активная короткая позиция по акциям с высоким коэффициентом короткого плавания и дня к покрытию (подробнее об этом ниже) также подвержена риску короткого сжатия. Короткое сжатие происходит, когда акция начинает расти, и короткие продавцы покрывают свои сделки, выкупая свои короткие позиции. Эта покупка может превратиться в петлю обратной связи. Спрос на акции привлекает больше покупателей, что толкает акции вверх, заставляя еще больше продавцов выкупать или закрывать свои позиции.

Короткое сжатие происходит, когда акция начинает расти, и короткие продавцы покрывают свои сделки, выкупая свои короткие позиции. Эта покупка может превратиться в петлю обратной связи. Спрос на акции привлекает больше покупателей, что толкает акции вверх, заставляя еще больше продавцов выкупать или закрывать свои позиции.

Регуляторные риски

Регулирующие органы могут иногда налагать запреты на короткие продажи в определенном секторе или даже на рынке в целом, чтобы избежать паники и необоснованного давления со стороны продавцов. Такие действия могут вызвать внезапный скачок цен на акции, вынуждая продавца на короткие позиции закрывать короткие позиции с огромными убытками.

Идти против тренда

История показала, что в целом акции имеют тенденцию к росту. В долгосрочной перспективе большинство акций растут в цене. Если на то пошло, даже если компания с годами почти не улучшается, инфляция или темпы роста цен в экономике должны несколько поднять цену ее акций. Это означает, что короткая ставка делается против общего направления рынка.

Это означает, что короткая ставка делается против общего направления рынка.

Затраты на короткие продажи

В отличие от покупки и удержания акций или инвестиций, короткие продажи влекут за собой значительные расходы в дополнение к обычным торговым комиссиям, которые должны быть выплачены брокерам. Некоторые расходы включают в себя:

Маржинальный процент

Маржинальные проценты могут быть значительными расходами при маржинальной торговле акциями. Поскольку короткие продажи могут осуществляться только через маржинальные счета, проценты, выплачиваемые по коротким сделкам, могут накапливаться со временем, особенно если короткие позиции остаются открытыми в течение длительного периода.

Затраты на заимствование акций

Акции, которые трудно заимствовать — из-за высоких коротких процентов, ограниченного обращения или по любой другой причине — имеют «трудно заимствованные» комиссии, которые могут быть весьма значительными. Плата основана на годовой ставке, которая может варьироваться от небольшой доли процента до более чем 100% стоимости короткой сделки и пропорциональна количеству дней, в течение которых короткая сделка открыта.

Поскольку ставка по труднодоступным кредитам может существенно колебаться изо дня в день и даже в течение дня, точная сумма комиссии в долларах может быть неизвестна заранее. Комиссия обычно начисляется брокером-дилером на счет клиента либо в конце месяца, либо при закрытии короткой сделки, и, если она достаточно велика, может сильно снизить прибыльность короткой сделки или усугубить убытки по это.

Дивиденды и другие выплаты

Продавец коротких позиций несет ответственность за выплату дивидендов по проданным акциям лицу, у которого эти акции были заимствованы. Короткий продавец также находится на крючке для осуществления платежей в связи с другими событиями, связанными с короткими акциями, такими как дробление акций, выделение акций и бонусные выпуски акций, все из которых являются непредсказуемыми событиями.

Показатели коротких продаж

Две метрики, используемые для отслеживания активности коротких продаж акций:

- Коэффициент короткой процентной ставки (SIR), также известный как короткое обращение, измеряет соотношение акций, которые в настоящее время продаются без покрытия, по сравнению с количеством акций, доступных или «плавающих» на рынке.

Очень высокий SIR связан с акциями, которые падают или акции, которые кажутся переоцененными.

Очень высокий SIR связан с акциями, которые падают или акции, которые кажутся переоцененными. - Отношение коротких позиций к объему — также известное как соотношение дней к покрытию — представляет собой общее количество акций, удерживаемых на короткой позиции, деленное на средний дневной объем торгов акциями. Высокое значение отношения дней к покрытию также является медвежьим признаком для акций.

Оба показателя коротких продаж помогают инвесторам понять, являются ли общие настроения бычьими или медвежьими для акций.

Например, после падения цен на нефть в 2014 году энергетические подразделения General Electric Co. (GE) стали тормозить работу всей компании. Коэффициент коротких процентных ставок подскочил с менее чем 1% до более чем 3,5% в конце 2015 года, поскольку короткие продавцы начали ожидать снижения акций. К середине 2016 года цена акций GE достигла максимума в 33 доллара за акцию и начала снижаться. К февралю 2019 г., GE упала до 10 долларов за акцию, что привело бы к прибыли в размере 23 долларов на акцию для любых продавцов коротких позиций, которым посчастливилось закрыть акции вблизи вершины в июле 2016 года.

Идеальные условия для коротких продаж

Время имеет решающее значение, когда дело доходит до коротких продаж. Акции обычно падают намного быстрее, чем растут, и значительный прирост акций может быть сведен на нет в течение нескольких дней или недель из-за падения доходов или других медвежьих событий. Таким образом, продавец должен рассчитать время короткой сделки почти до совершенства. Слишком поздний вход в сделку может привести к огромным альтернативным издержкам с точки зрения упущенной выгоды, поскольку большая часть снижения акций, возможно, уже произошла.

С другой стороны, слишком ранний вход в сделку может затруднить удержание короткой позиции в свете связанных с этим затрат и потенциальных убытков, которые резко возрастут, если акции быстро вырастут.

Бывают случаи, когда шансы на успешную продажу повышаются, например:

Во время медвежьего рынка

Во время медвежьего рынка доминирующая тенденция для фондового рынка или сектора – вниз. Таким образом, трейдеры, которые считают, что «тренд — ваш друг», имеют больше шансов совершить прибыльные короткие сделки на продажу во время укоренившегося медвежьего рынка, чем во время сильной бычьей фазы. Короткие продавцы наслаждаются средой, в которой падение рынка быстрое, широкое и глубокое, как на глобальном медвежьем рынке 2008–2009 годов.— потому что в такие времена они могут получить непредвиденную прибыль.

Таким образом, трейдеры, которые считают, что «тренд — ваш друг», имеют больше шансов совершить прибыльные короткие сделки на продажу во время укоренившегося медвежьего рынка, чем во время сильной бычьей фазы. Короткие продавцы наслаждаются средой, в которой падение рынка быстрое, широкое и глубокое, как на глобальном медвежьем рынке 2008–2009 годов.— потому что в такие времена они могут получить непредвиденную прибыль.

Когда фондовые или рыночные фундаментальные факторы ухудшаются

Фундаментальные показатели акций могут ухудшиться по целому ряду причин — замедлению роста выручки или прибыли, усугублению проблем для бизнеса, росту производственных затрат, которые оказывают давление на маржу, и так далее. Для широкого рынка ухудшение фундаментальных показателей может означать серию более слабых данных, указывающих на возможное замедление экономики, неблагоприятные геополитические события, такие как угроза войны, или медвежьи технические сигналы, такие как достижение новых максимумов при снижении объема, ухудшение широты рынка.

Опытные короткие продавцы могут предпочесть дождаться подтверждения медвежьего тренда, прежде чем открывать короткие сделки, а не делать это в ожидании нисходящего движения. Это связано с риском того, что акция или рынок могут иметь тенденцию к росту в течение недель или месяцев перед лицом ухудшения фундаментальных показателей, как это обычно бывает на последних стадиях бычьего рынка.

Технические индикаторы подтверждают медвежий тренд

Короткие продажи также могут иметь более высокую вероятность успеха, когда медвежий тренд подтверждается несколькими техническими индикаторами. Эти индикаторы могут включать пробой ниже ключевого долгосрочного уровня поддержки или медвежье пересечение скользящих средних, например крест смерти. Пример медвежьего пересечения скользящих средних возникает, когда 50-дневная скользящая средняя акции падает ниже 200-дневной скользящей средней. Скользящее среднее — это просто среднее значение цены акции за определенный период времени. Если текущая цена пробивает среднюю вверх или вниз, это может сигнализировать о новом ценовом тренде.

Если текущая цена пробивает среднюю вверх или вниз, это может сигнализировать о новом ценовом тренде.

Оценки достигают повышенного уровня на фоне безудержного оптимизма

Иногда оценки определенных секторов или рынка в целом могут достигать очень высоких уровней на фоне безудержного оптимизма в отношении долгосрочных перспектив таких секторов или экономики в целом. Профессионалы рынка называют эту фазу инвестиционного цикла «ценой за совершенство», поскольку инвесторы неизбежно будут разочарованы в какой-то момент, когда их высокие ожидания не оправдаются. Вместо того, чтобы спешить с короткой стороной, опытные короткие продавцы могут подождать, пока рынок или сектор не перевернется и не начнет свою нисходящую фазу.

Джон Мейнард Кейнс был влиятельным британским экономистом, чьи экономические теории используются до сих пор. Тем не менее, Кейнс сказал: «Рынок может оставаться иррациональным дольше, чем вы можете оставаться платежеспособным», что особенно подходит для коротких продаж. Оптимальное время для коротких продаж — это когда происходит слияние вышеперечисленных факторов.

Оптимальное время для коротких продаж — это когда происходит слияние вышеперечисленных факторов.

Репутация коротких продаж

Иногда короткие продажи подвергаются критике, а короткие продавцы рассматриваются как безжалостные операторы, стремящиеся уничтожить компании. Однако реальность такова, что короткие продажи обеспечивают ликвидность — то есть достаточное количество продавцов и покупателей — для рынков и могут помочь предотвратить рост плохих акций на ажиотаже и чрезмерном оптимизме. Доказательства этого преимущества можно увидеть в пузырях активов, которые подрывают рынок. Активы, которые приводят к пузырям, такие как рынок ценных бумаг с ипотечным покрытием (MBS) до финансового кризиса 2008 года, часто трудно или почти невозможно продать в шорт.

Короткие продажи являются законным источником информации о настроениях рынка и спросе на акции. Без этой информации инвесторы могут быть застигнуты врасплох негативными фундаментальными тенденциями или неожиданными новостями.

К сожалению, короткая продажа получает дурную славу из-за методов, используемых неэтичными спекулянтами. Эти недобросовестные типы использовали стратегии коротких продаж и деривативы для искусственного занижения цен и проведения медвежьих рейдов на уязвимые акции. Большинство подобных рыночных манипуляций незаконны в США, но периодически случаются.

Опционы пут представляют собой прекрасную альтернативу коротким продажам, позволяя вам получать прибыль от падения цены акции без необходимости использования маржи или кредитного плеча. Если вы новичок в торговле опционами, курс Investopedia «Опционы для начинающих» представляет собой всестороннее введение в мир опционов. Его пять часов видео по запросу, упражнения и интерактивный контент предлагают реальные стратегии для повышения стабильности доходов и увеличения шансов в пользу инвестора.

Реальный пример коротких продаж

Неожиданные новостные события могут инициировать короткое сжатие, которое может вынудить продавцов коротких позиций покупать по любой цене, чтобы покрыть свои маржинальные требования. Например, в октябре 2008 года Volkswagen ненадолго стал самой дорогой публичной компанией в мире во время эпического короткого сжатия.

Например, в октябре 2008 года Volkswagen ненадолго стал самой дорогой публичной компанией в мире во время эпического короткого сжатия.

В 2008 году инвесторы знали, что Porsche пытается закрепиться в Volkswagen и получить контрольный пакет акций. Продавцы в шорт ожидали, что, как только Porsche получит контроль над компанией, акции, вероятно, упадут в цене, поэтому они сильно продали акции. Однако в неожиданном объявлении Porsche сообщила, что они тайно приобрели более 70% компании с использованием деривативов, что вызвало массовую обратную связь продавцов, покупающих акции, чтобы закрыть свою позицию.

Короткие продавцы были в невыгодном положении, потому что 20% акций Volkswagen принадлежали государственной организации, которая не была заинтересована в продаже, а Porsche контролировала еще 70%, поэтому на рынке было очень мало акций, доступных для выкупа. По сути, и проценты по коротким позициям, и соотношение дней к покрытию резко выросли за одну ночь, что привело к тому, что акции подскочили с низких 200 евро до более чем 1000 евро.

Характерной чертой короткого сжатия является то, что оно имеет тенденцию быстро исчезать, и в течение нескольких месяцев акции Volkswagen вернулись к своему нормальному диапазону.

Почему это называется короткой продажей?

Короткая позиция — это ставка против рынка, позволяющая получить прибыль при снижении цен. Продать короткую — значит принять такую ставку. Это противоположно длинной позиции, которая предполагает покупку актива в надежде, что цена вырастет.

Почему короткие продавцы должны занимать акции?

Нельзя продать то, чего не существует. Поскольку компания имеет ограниченное количество акций в обращении, продавец должен сначала найти некоторые из этих акций, чтобы продать их. Таким образом, продавец коротких позиций заимствует эти акции у существующей длинной позиции и выплачивает проценты кредитору. Этот процесс часто облегчается брокером за кулисами. Если для короткой продажи доступно не так много акций (т. е. их трудно взять взаймы), то процентные расходы на продажу без покрытия будут выше.

Короткие продажи — это плохо?

В то время как некоторые люди считают неэтичным делать ставки против рынка, большинство экономистов и финансовых специалистов согласны с тем, что короткие продавцы обеспечивают ликвидность и ценовое открытие рынка, делая его более эффективным.

Могу ли я продавать короткие позиции на своем брокерском счете?

Многие брокеры разрешают короткие продажи на индивидуальных счетах, но сначала вы должны подать заявку на открытие маржинального счета.

Что такое короткое сжатие?

Поскольку короткие продажи продаются с маржей, относительно небольшие убытки могут привести к еще большим маржинальным требованиям. Если маржин-колл не может быть выполнен, держатель короткой позиции должен выкупить свои акции по еще более высокой цене. Это работает, чтобы предложить цену акции еще выше.

Итог

Короткие продажи позволяют инвесторам и трейдерам зарабатывать деньги на падающем рынке. Те, кто настроен по-медвежьи, могут заимствовать акции с маржей и продавать их на рынке, надеясь выкупить их в какой-то момент в будущем по более низкой цене.

Очень высокий SIR связан с акциями, которые падают или акции, которые кажутся переоцененными.

Очень высокий SIR связан с акциями, которые падают или акции, которые кажутся переоцененными.