Амортизация за «пропущенные» годы | №40-2018 GB.BY

На протяжении нескольких лет белорусским организациям предоставляется право не начислять амортизацию по основным средствам и нематериальным активам. Это дает возможность влиять на окончательный финансовый результат: ведь амортизация по основным средствам и нематериальным активам порой составляет значительную часть в расходах организации. Автор высказывает свое мнение по этому вопросу.

Ситуация. В 2015–2018 гг. амортизацию не начисляли

Организация не начисляет амортизацию основных средств в 2015–2018 гг. в целях улучшения своих финансовых показателей. В 2019 г. организация, исходя из заключенных договоров с контрагентами, рассчитывает на прибыльную деятельность.

Будет ли организация вправе единоразово начислить амортизацию основных средств в 2019 г. за «пропущенные» 2015–2018 гг. и учесть при налогообложении прибыли?

Сразу ответим, что такого права у организации нет.

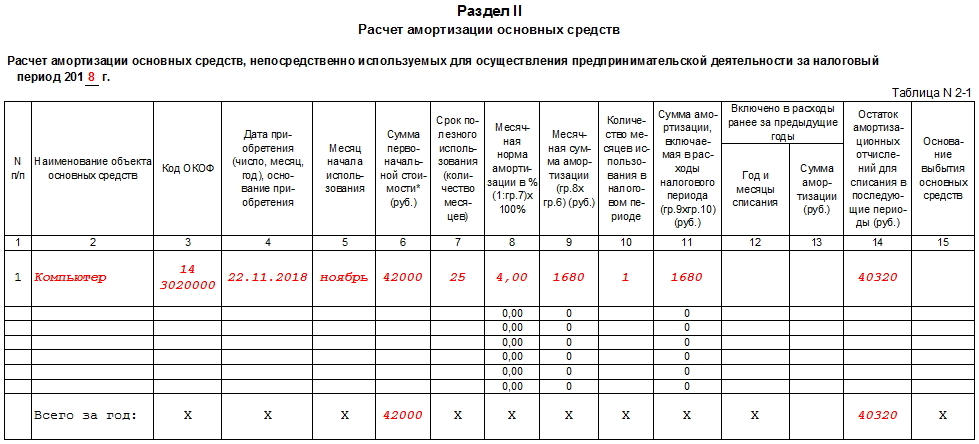

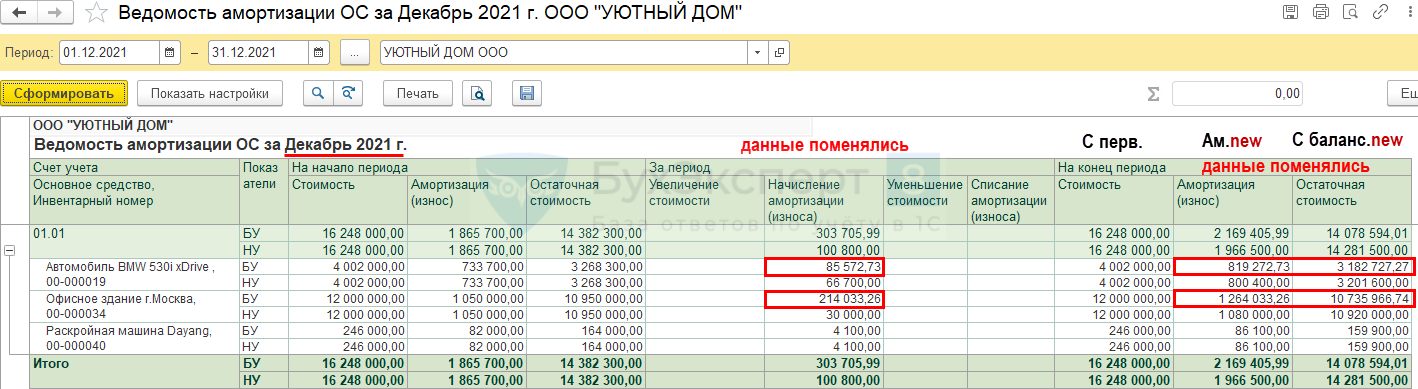

В приведенной таблице изложены порядок и условия, которые оговорены в нормативных актах, позволяющих организациям не начислять амортизацию

* Информация о правилах перехода с одного метода начисления амортизации на другой

__________________________

* См. п. 1 постановления Совета Министров Республики Беларусь от 30.10.2017 № 802 «О неначислении амортизации по основным средствам и нематериальным активам в 2018 и последующих годах» (далее – постановление № 802).

** См. п. 1 постановления Совета Министров Республики Беларусь от 30.01.2017 № 84 «О вопросах начисления амортизации основных средств и нематериальных активов в 2017 году» (далее – постановление № 84).

*** См. п. 1 постановления Совета Министров Республики Беларусь от 09.02.2016 № 110 «О вопросах начисления амортизации основных средств и нематериальных активов в 2016 году» (далее – постановление № 110).

**** См. п. 2 постановления Совета Министров Республики Беларусь от 16.02.2015 № 102 «О внесении дополнения в постановление Совета Министров Республики Беларусь от 16 ноября 2001 г. № 1668 и вопросах начисления амортизации основных средств и нематериальных активов в 2015 году» (далее – постановление № 102).

№ 1668 и вопросах начисления амортизации основных средств и нематериальных активов в 2015 году» (далее – постановление № 102).

У организации будет отсутствовать право единоразово начислить амортизацию |*| основных средств в 2019 г. за «пропущенные» 2015–2018 гг. и учесть ее при налогообложении прибыли. Постановления № 802, 84, 110, 102 не предоставляют такой возможности. Они предусматривают продление нормативных сроков службы и сроков полезного использования объектов основных средств, по которым не начислялась амортизация. Такое продление осуществляется на срок, равный периоду, в котором амортизация не начислялась.

* Информация о необходимости восстановления амортизационных отчислений при истечении 12 месяцев с момента признания основного средства предназначенным для реализации

Возможные действия организации

Организация может воспользоваться возможностью для пересмотра сроков полезного использования, предусмотренной в Инструкции о порядке начисления амортизации основных средств и нематериальных активов, утвержденной постановлением Минэкономики, Минфина и Минстройархитектуры Республики Беларусь от 27. 02.2009 № 37/18/6 (далее – Инструкция № 37/18/6).

02.2009 № 37/18/6 (далее – Инструкция № 37/18/6).

Так, комиссия вправе пересматривать нормативные сроки службы |*| и (или) сроки полезного использования основных средств с обязательным отражением в учетной политике возможности их пересмотра с начала отчетного года (п. 24 Инструкции № 37/18/6).

* Информация о том, что завершение реконструкции дает возможность пересмотреть нормативные сроки службы основных средств

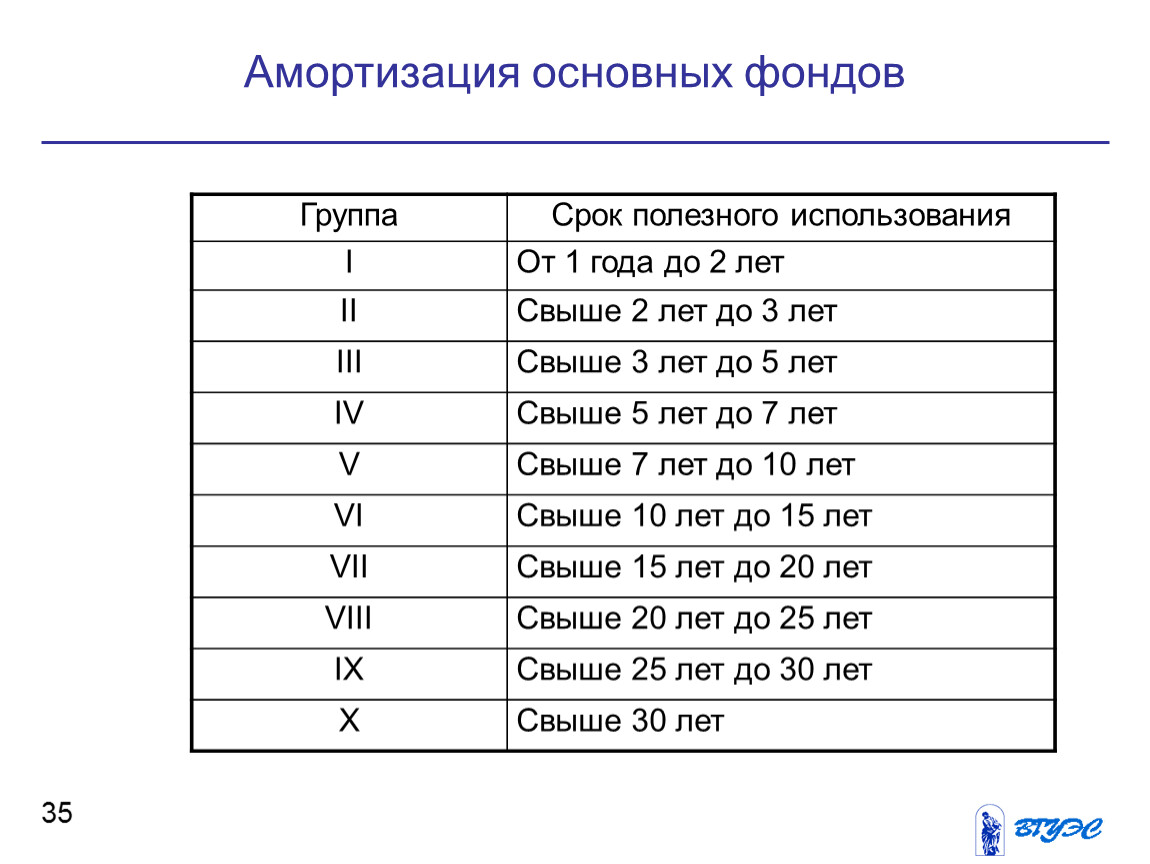

Справочно: срок полезного использования устанавливается в годах (соответствующем им количестве месяцев) в пределах между нижней и верхней границами диапазонов (с точностью до 2 знаков после запятой) по группам амортизируемых объектов основных средств и нематериальных активов согласно приложению 3 к Инструкции № 37/18/6.

Нижнюю и верхнюю границы диапазона срока полезного использования рассчитывают умножением нормативного срока службы, в т.ч. определенного с учетом п. 18 Инструкции № 37/18/6, на соответствующий коэффициент, указанный в приложении 3 к Инструкции № 37/18/6. При этом нижняя граница диапазона не может быть менее 1 года. Исключение – случаи возобновления начисления амортизации по ранее самортизированным объектам основных средств после завершения по ним модернизации, реконструкции, дооборудования, достройки, проведенного технического диагностирования и освидетельствования, по которым срок полезного использования определяется комиссией с учетом технического состояния объекта, требований техники безопасности и других факторов.

При этом нижняя граница диапазона не может быть менее 1 года. Исключение – случаи возобновления начисления амортизации по ранее самортизированным объектам основных средств после завершения по ним модернизации, реконструкции, дооборудования, достройки, проведенного технического диагностирования и освидетельствования, по которым срок полезного использования определяется комиссией с учетом технического состояния объекта, требований техники безопасности и других факторов.

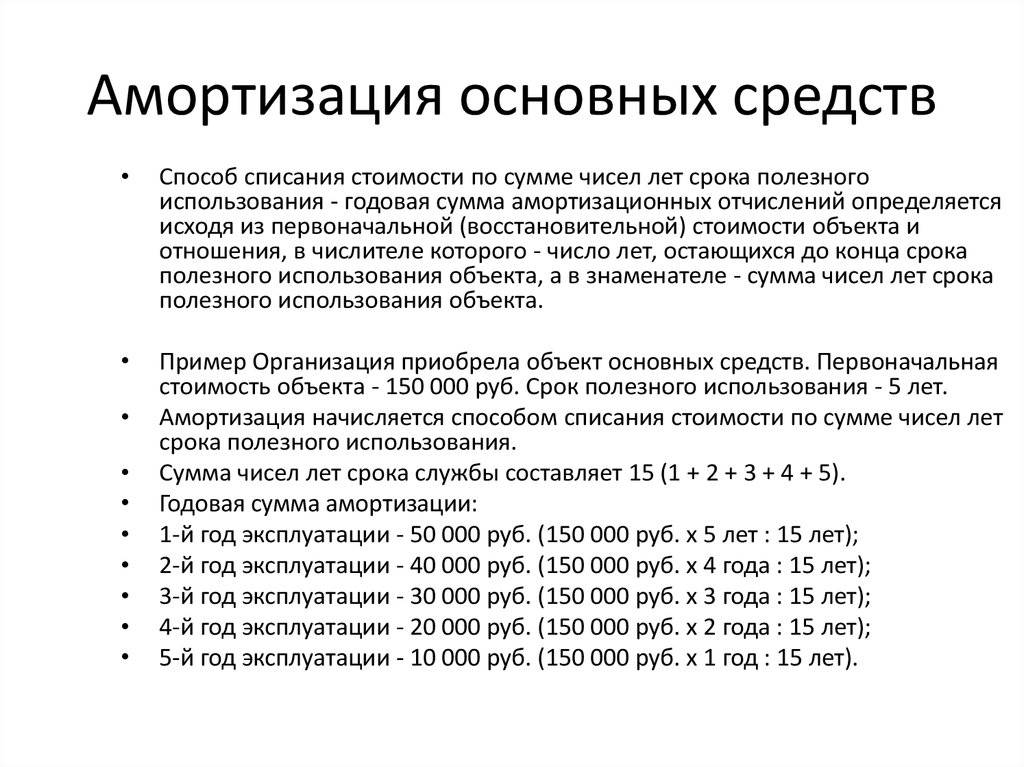

Наибольший срок полезного использования, которому соответствует наименьшее значение годовой (месячной) суммы амортизационных отчислений, выбирается по усмотрению комиссии при освоении рынка, ухудшении возможности реализации продукции (работ, услуг) по причине неконкурентоспособности с учетом особенностей отдельных видов производства.

Наименьший срок полезного использования, которому соответствует наибольшее значение годовой (месячной) суммы амортизационных отчислений, также выбирается по усмотрению комиссии в случаях высокой конкурентоспособности производимой продукции (нарастание объема продаж, благоприятная конъюнктура рынка) с учетом особенностей отдельных видов производства (п.

По мнению автора, организации целесообразно было бы начислять амортизацию в 2015–2018 гг. в общеустановленном порядке. В случае образования убытка организация имела бы право воспользоваться механизмом переноса убытка, предусмотренным ст. 141-1 Налогового кодекса Республики Беларусь (далее – НК).

Напомним, что организация вправе уменьшить налоговую базу на сумму убытка (суммы убытков) по итогам предыдущего налогового периода (предыдущих налоговых периодов), определенного в соответствии с п. 2 ст. 141-1 НК (перенести убытки на прибыль текущего налогового периода). Условия, дающие такое право:

– наличие у нее по итогам этого предыдущего налогового периода (предыдущих налоговых периодов) превышения общей суммы затрат по производству и реализации товаров (работ, услуг), имущественных прав, остаточной стоимости основных средств и нематериальных активов и внереализационных расходов над суммой выручки и внереализационных доходов, уменьшенной на сумму налогов и сборов, уплачиваемых из выручки, и в пределах такого превышения;

– законодательными актами для организации не установлен порядок покрытия убытков (п. 1 ст. 141-1 НК).

1 ст. 141-1 НК).

Справочно: для целей ст. 141-1 НК под убытком понимается превышение общей суммы затрат по производству и реализации товаров (работ, услуг), имущественных прав и внереализационных расходов, поименованных в подп. 3.18, 3.24 и 3.25 п. 3 ст. 129 НК, над общей суммой выручки от реализации товаров (работ, услуг), имущественных прав и внереализационных доходов, поименованных в подп. 3.15, 3.17 и 3.18 п. 3 ст. 128 НК, уменьшенной на сумму налогов и сборов, уплачиваемых из выручки и из внереализационных доходов, указанных в подп. 3.15, 3.17 и 3.18 п. 3 ст. 128 НК.

Бухгалтера ждут разъяснений

№ 18 (1280) 17 Мая 2019 Бухгалтера ждут разъясненийС этого года бухгалтера обязаны рассчитывать амортизацию основных средств в целях налогообложения по новому (линейному) методу. Изменения в статью 26/1 НК РМ вступили в силу с 1 января 2018 года и были оценены бухгалтерским сообществом более чем положительно. Но после года их применения у предприятий появились проблемы.

Но после года их применения у предприятий появились проблемы.

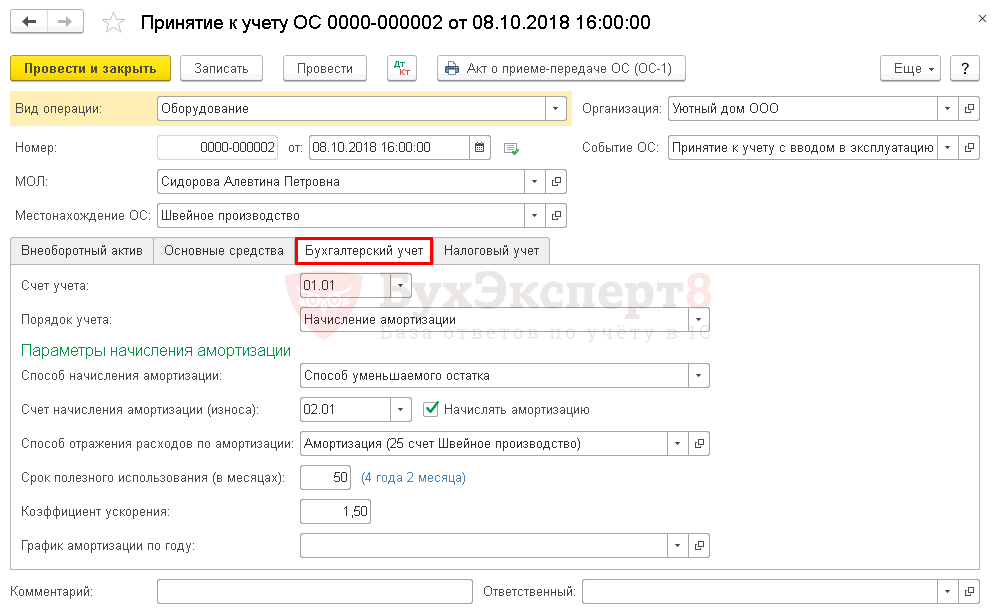

До 2018 года амортизацию начисляли методом уменьшающегося остатка по пяти категориям основных средств, при этом процент для каждой из них предусматривался разный. Этот метод предполагал большие суммы износа в начале эксплуатации основных средств, и меньшие — в последующем. Возникавшее в результате снижение налогового бремени, хотя и временное, стимулировало инвестиции предприятий в основные фонды.

Линейный способ расчета амортизации предполагает ее начисление индивидуально, по каждому объекту в отдельности. По всему сроку их использования амортизация начисляется на один и тот же процент, который не меняется. Новый метод намного проще, понятнее и более прогнозируемый. Если у предприятия большой фонд основных средств, он позволяет точнее планировать и рассчитывать подоходный налог и минимизировать разницу в расчете амортизации в финансовых и налоговых целях.

Если предприятие использует в финансовом учете те же нормы амортизации, что и в налоговом, разницы не должно быть. Раньше большинство предприятий начисляли амортизацию в финансовых целях линейным методом, а в налоговых – методом уменьшаемого остатка. В результате получалась разница, к которой добавлялся сложный расчет. Появлялась и разница по подоходному налогу. В итоге в ходе проверок у каждого второго бухгалтера находили ошибки.

Раньше большинство предприятий начисляли амортизацию в финансовых целях линейным методом, а в налоговых – методом уменьшаемого остатка. В результате получалась разница, к которой добавлялся сложный расчет. Появлялась и разница по подоходному налогу. В итоге в ходе проверок у каждого второго бухгалтера находили ошибки.

Авторы нововведения попытались приблизить метод начисления налоговой амортизации к бухгалтерским практикам. Налоговый эффект нового способа начисления амортизации еще не ощущается. Пока существуют основные средства, которые были амортизированы по старому методу, сумма налоговой амортизации не будет равняться сумме бухгалтерской амортизации, отмечают эксперты. По основным средствам, которые закуплены в 2018 году и позже, разница уже не должна появляться.

Минфин рассчитывал на переход к новому методу уже с 2018 года, но бухгалтера утверждали, что он может занять много времени. Особенно на больших предприятиях, у которых много основных средств, и они уже используются.

Правительство разработало регламентирующую базу применения линейного метода. Изменения в Положение о порядке учета и начисления амортизации основных средств в целях налогообложения были опубликованы в конце декабря 2018 года и применялись за прошлый год налогоплательщиками, которые перешли на новый метод. Дело в том, что некоторые предприятия должны произвести переход уже сейчас, в течение 2019 года, а не откладывать его на начало 2020 года, когда составляется декларация о подоходном налоге.

«Это в основном крупные предприятия, которые отчитываются перед иностранными инвесторами и международными кредиторами, — говорит Светлана Слободяну, член совета директоров АСАР, директор аудиторской компании «TaxexpertConsultSRL». – Им необходим предварительный налоговый показатель, который включает и налоговую амортизацию. К нам уже обращались представители нескольких предприятий, но пока сложно их консультировать».

К нам уже обращались представители нескольких предприятий, но пока сложно их консультировать».

Вопросов о переходе на новый метод начисления налоговой амортизации и его применении появилось множество, поэтому бухгалтерское сообщество обеспокоено. Положения, которые сегодня прописаны в регламенте и Законе о введении в действие I и II разделов НК, недостаточны для покрытия всех спорных моментов.

Еще при появлении изменений в подзаконные акты эксперты заметили, что в регламенте прописаны не все основные средства, а некоторые сроки использования основных средств нереальны — либо слишком велики, либо слишком малы. Сегодня замечаний у них гораздо больше. Так, при переходе на новый метод начисления налоговой амортизации, предприятия столкнулись с проблемой вычета стоимостного базиса полностью изношенных основных средств, у которых на дату перехода имеется остаточная стоимость. Другая проблема связана с тем, что действующие нормативные акты не содержат положений о том, как поступать с объектами, которые на дату перехода исчерпали свой срок эксплуатации в налоговых целях, в то время как в финансовом учете они еще амортизируются.

Но главной проблемой применения нововведения является то, что метод начисления налоговой амортизации привязан к срокам, установленным Каталогом основных средств в целях налогообложения. Этот нормативный акт устарел и давно не соответствует экономическим реалиям. Кроме того, после упразднения старого метода амортизации многие положения каталога не применимы.

«Действующее законодательство не содержит положений о том, как поступать предприятиям с остаточной стоимостью основных средств в налоговых целях, — отмечает Светлана Слободяну. — Получается, что законом не предусмотрена возможность уменьшения стоимостного базиса на сумму остаточной стоимости, которая может быть существенной».

Она указывает и на неясности, связанные с начислением налоговой амортизации инвестиций в виде превышения расходов на ремонт арендованных объектов (полученных в пользование на основании договоров найма, аренды, операционного лизинга, концессии, безвозмездного найма и поднайма). Необходимо уточнить, какой срок амортизации должен быть установлен для данных объектов, с какого месяца начинать начислять амортизацию, считает Светлана.

«На настоящий момент, опуская противоречия в действующих нормах, можно сделать вывод, что срок амортизации устанавливается, исходя из срока договора, — продолжает она. — Но стоит отметить, что данный аспект особенно важен при таких специфических договорах, как, к примеру, концессия в рамках публично-частного партнерства, которые заключаются на продолжительный срок (20-30 лет), а срок службы в финансовом учете и даже, согласно Каталогу, для некоторых полученных по такому договору объектов может быть значительно короче».

Эксперт отмечает, что помесячный метод начисления налоговой амортизации и, соответственно, вычета расходов по амортизации, идет вразрез с основным принципом определения налоговых обязательств по подоходному налогу. «Согласно положениям статьи12/1 НК РМ, под налоговым периодом по подоходному налогу понимается календарный год, по окончании которого определяется налогооблагаемый доход и исчисляется сумма налога, подлежащая уплате, — говорит она. — В связи с этим большому сомнению подвергается право вычета амортизации в случаях частичного использования основных средств в течение года, в частности, при сезонной деятельности предприятия».

АСАР адресовал министерству финансов письмо, в котором содержатся эти и другие вопросы, касающиеся нового метода начисления налоговой амортизации. В ассоциации ожидают разъяснений и изменений в действующие нормативные акты. Минфин, в свою очередь, собирает рабочую группу. В нее приглашаются эксперты, включительно, внешние, которые будут заниматься изменением действующих постановлений правительства, которые регулируют эту проблему.

Автор: Татьяна ШИКИРЛИЙСКАЯ

Лимиты амортизации автомобилей класса люкс 2018 года, таблицы и пояснения

ПОИСК

Помощь

РЕСУРСЫ

Налоговое законодательство ограничивает сумму, которую вы можете вычесть на амортизацию вашего автомобиля, грузовика или фургона. Вычет по разделу 179 также рассматривается как амортизация для целей этих ограничений. Максимальная сумма, которую вы можете вычитать каждый год, зависит от года, когда вы вводите автомобиль в эксплуатацию. Таблицы роскошных автомобилей 2018 года представлены ниже1. В таблицах показаны

Таблицы роскошных автомобилей 2018 года представлены ниже1. В таблицах показаны

·

ограничения на амортизационные отчисления для владельцев легковых транспортных средств (включая грузовые автомобили и микроавтобусы), впервые введенных в эксплуатацию в течение календарного 2018 года,

·

суммы включения в доходы арендаторов легковых транспортных средств, и

·

пересмотрены ограничения амортизации и суммы включения арендатора для легковых автомобилей, использующих амортизационную премию в соответствии с разделом 168 (k) IRC.

ТАБЛИЦА 1. НОРМЫ ПО АМОРТИЗАЦИИ ЛЕГКОВЫХ АВТОМОБИЛЕЙ, ПРИОБРЕТЕННЫХ ДО 28 СЕНТЯБРЯ 2017 ГОДА И ВВЕДЕННЫХ В ЭКСПЛУАТАЦИЮ В ТЕЧЕНИЕ КАЛЕНДАРНОГО 2018 ГОДА, ДЛЯ КОТОРОГО ПЕРВЫМ ПРИМЕНЯЕТСЯ § 168(k) ДОПОЛНИТЕЛЬНО ГОД ПРИМЕНЯЕТСЯ ВЫЧЕТ АМОРТИЗАЦИИ | |

Налоговый год | Сумма |

1-й налоговый год | 16 400 долл. |

2-й налоговый год | 16 900 долл. США |

3-й налоговый год | 9 600 долл. США |

Каждый доход | $5,760 |

ТАБЛИЦА 2. ПРЕДЕЛ АМОРТИЗАЦИИ УСТРОЙСТВА ДЛЯ ЛЕГКОВЫХ АВТОМОБИЛЕЙ ПРИОБРЕТЕНЫ ПОСЛЕ 27 СЕНТЯБРЯ 2017 ГОДА И ВВЕДЕНЫ В ЭКСПЛУАТАЦИЮ В ТЕЧЕНИЕ 2018 КАЛЕНДАРНОГО ГОДА, К КОТОРОМУ ПРИМЕНЯЕТСЯ ДОПОЛНИТЕЛЬНЫЙ АМОРТИЗАЦИОННЫЙ ВЫЧЕТ ЗА ПЕРВЫЙ ГОД § 168(k) | ||

Налоговый год | Сумма | |

1-й налоговый год | 3 й налоговый год | 9 600 долл. США |

Каждый последующий год | 5 700 долл. | |

ТАБЛИЦА 3. НОРМЫ ПО АМОРТИЗАЦИИ ЛЕГКОВЫХ АВТОМОБИЛЕЙ, НАЧАННЫХ В ЭКСПЛУАТАЦИИ В ТЕЧЕНИЕ 2018 КАЛЕНДАРНОГО ГОДА, К КОТОРЫМ НЕ ПРИМЕНЯЕТСЯ ДОПОЛНИТЕЛЬНЫЙ ВЫЧЕТ НА АМОРТИЗАЦИЮ ЗА ПЕРВЫЙ ГОД ПО § 168(k) | |

Налоговый год | Сумма |

1-й налоговый год | 10 000 долларов США |

2-й налоговый год | 16 000 долларов США 9 0003 |

3-й налоговый год | 9 600 долл. США |

Каждый последующий год | 5 700 долл. США 90 035 |

ТАБЛИЦА 4. | ||||||

Справедливая рыночная стоимость легкового автомобиля | Налоговый год в период аренды | |||||

Более | Не более | 1-й | 2-й | 3-й 90 035 | 4-я | 5-я и последующие |

50 000 | 51 000 9 0003 | 1 | 3 | 5 | 5 | 6 900 35 |

51 000 | 52 000 | 4 | 9 | 13 | 16 | 19 |

52 000 | 53 000 | 9 0049 7 | 15 | 22 | 27 | 31 |

53,0 00 | 54 000 | 10 | 21 | 31 | 37 | 44 |

54 000 | 55 000 | 12 | 27 | 40 | 48 | 56 |

55 000 | 56 000 | 15 | 33 | 49 | 59 | 68 |

56,00 0 | 57 000 | 18 | 39 | 58 900 35 | 69 | 81 |

57 000 | 58 000 | 20 | 45 | 67 | 80 | 93 |

58 000 | 59 000 | 23 | 51 | 76 | 91 | 900 38|

59 000 | 60 000 | 26 | 57 | 85 | 101 | 117 |

60 000 | 62 000 | 30 | 66 | 98 | 118 | 135 |

62 000 | 64 000 | 36 | 78 | 116 | 13 9 | 160 |

64 000 | 66 000 | 41 | 90 | 134 | 160 | 185 |

66 000 90 035 | 68 000 | 46 | 102 | 152 | 181 | 210 |

68 000 | 70 000 | 52 | 114 | 169 | 90 038235 | |

70 000 | 72 000 9 0035 | 57 | 126 | 187 | 225 | 259 |

| 900 49 72 000 | 74 000 | 63 | 138 | 205 | 246 | 284 |

74 000 | 76 000 | 68 | 150 | 223 | 267 | 309 |

76 000 | 78 000 | 74 | 162 | 241 | 288 | 333 | 9003 6

78 000 | 80 000 | 79 | 174 9003 5 | 259 | 310 | 357 |

80 000 | 85 000 | 900 38195 | 290 | 347 | 401 | |

85000 9 0003 | 90 000 | 102 | 225 | 335 900 35 | 400 | 463 |

90 000 | 95 000 | 116 | 900 38379 | 454 | 525 | |

95 000 | 100,0 00 | 130 | 285 | 423 | 508 90 035 | 586 |

100 000 | 110 000 | 150 | 330 | 9 0038587 | 679 | |

110 000 | 120 000 | 178 | 390 | 579 | 695 | 802 9 0003 |

120 000 | 130 000 | 205 | 450 | 669 | 801 | 926 |

130 000 | 140 000 | 232 | 9 0038758 | 908 | 1049 | 140 000 | 150 000 | 260 | 570 | 847 | 1,015 9 0035 | 1 172 |

150 000 | 160 000 | 287 | 630 90 003 | 936 | 1 122 | 1 296 |

1 60 000 | 170 000 | 314 | 691 | 1 024 | 1 230 | 1 419 |

170 000 | 180 000 | 342 | 750 | 90 0381 336 | 1 543 | |

180 000 900 03 | 190 000 | 369 | 810 | 1 204 | 1 442 | 1 666 900 03 |

190 000 | 200 000 | 396 | 871 | 1 ,292 | 1 550 | 1 789 |

200 000 | 90 038424 | 930 | 1 382 | 1 656 | 1 913 | 900 36|

210 000 | 220 000 | 451 | 991 | 1 470 9003 5 | 1 764 | 2 036 |

220 000 | 230,0 00 | 478 | 1 051 | 1 559 | 1 871 | 2 159 |

240 000 | 505 | 1 111 | 1 649 | 90 049 1 977 | 2 283 | |

240 000 | И выше | 9 00381 171 | 1 738 | 2 084 | 2 406 | |

1 Rev. Proc. 2018-25

Proc. 2018-25

Бонусная амортизация за 2018 налоговый год

Стивен Фишман

Налоговый эксперт и участник MileIQ

1 июня 2016 г.

В новом налоговом законодательстве есть много новых вещей, которые могут повлиять владельцев малого бизнеса. Давайте рассмотрим изменения в амортизации бонусов и то, как они могут быть вам полезны.

Что такое амортизационная премия?

Владельцы бизнеса могут использовать амортизационную премию для вычета большой суммы стоимости нового долгосрочного актива за один год.

Бонусная амортизация позволяет владельцу бизнеса вычесть за один год значительную сумму стоимости нового долгосрочного актива. В последние годы сумма амортизационной премии составляла 50%, что позволяет вычесть половину стоимости актива за один год. Срок действия этой амортизационной премии истек в конце 2014 года. Конгресс продлил ее до 2019 года..

Процент амортизации бонуса будет поэтапно снижаться следующим образом:

- 50 % на период с 2015 по 2017 год

- 40 % на 2018 год

- 30 % на 2019 год.

В 2015 году годовой предел регулярной амортизации легкового автомобиля составляет 3160 долларов США. Ограничение составляет 3460 долларов для грузовиков и фургонов. Однако, поскольку бонус теперь доступен на 2015 год, предел был увеличен на 8 000 долларов США до 11 160 долларов США или 11 460 долларов США для налогоплательщиков, которые претендуют на бонус.

Загрузите MileIQ, чтобы начать отслеживать свои поездки

Автоматические точные отчеты о пробеге.

Бонусная амортизация для автомобилей класса люкс

Новый закон изменил пределы амортизации для новых и подержанных легковых автомобилей, введенных в эксплуатацию после 31 декабря 2017 года. Если вы не заявляете о бонусной амортизации, наибольший амортизационный вычет составляет:

Если вы не заявляете о бонусной амортизации, наибольший амортизационный вычет составляет:

- 10 000 долларов США за первый год

- 16 000 долларов США за второй год

- 9 600 долларов США за третий год

- 5760 долларов за каждый последующий налоговый год.

Лимиты изменяются, если вы заявляете о 100-процентной амортизации бонуса:

- 18 000 долларов США за первый год

- 16 000 долларов США за второй год

- 9 600 долларов США за третий год

- $ 5760 за каждый последующий налоговый год.

Нужно ли мне отслеживать пробег, если я получаю бонусную амортизацию?

Да. IRS позволяет налогоплательщикам вычитать большую часть транспортных средств, если они используются как минимум на 51% для бизнеса. Вы можете потребовать 100% вычет, если вы используете этот автомобиль только для работы.

Но большинство людей используют личный автомобиль для личных поездок. Приложение для отслеживания пробега, такое как MileIQ, поможет вам тщательно вести журналы пробега, чтобы доказать налоговой службе, какие диски являются деловыми, а какие — личными.

амортизировать оборудование, если оно используется для бизнеса. Для автомобилей это означает

Как использовать амортизационную премию

Вы можете использовать амортизационную премию для легкового или грузового автомобиля при условии, что вы покупаете их новыми и используете их как минимум на 51% для бизнеса. Ограничение уменьшается на сумму вашего личного использования — например, если вы купили автомобиль в любое время в течение 2015 года и использовали его на 75% для бизнеса, вы можете потребовать амортизационный вычет в размере 6 120 долларов США за 2015 год9.0003

Вы можете получить полный бонусный вычет за амортизацию, если вы приобрели автомобиль и использовали его в своем бизнесе в любое время в течение 2015 года, даже в последний день года.

Если вы используете стандартную норму пробега для расчета вычета за пробег, вы не получаете отдельного вычета на амортизацию, поскольку она уже включена в стандартную норму пробега (57,5 центов за милю в 2015 году).

США

США США

США СУММЫ В ДОЛЛАРАХ ЗА ПАССАЖИРСКИЕ АВТОМОБИЛИ С НАЧАЛОМ СРОК АРЕНДЫ В КАЛЕНДАРЬ ГОД 2018

СУММЫ В ДОЛЛАРАХ ЗА ПАССАЖИРСКИЕ АВТОМОБИЛИ С НАЧАЛОМ СРОК АРЕНДЫ В КАЛЕНДАРЬ ГОД 2018