Какая амортизационная группа у нежилого помещения и машино-места?

Главная > Аскон-Навигатор > Вопрос-Ответ > Какая амортизационная группа у нежилого помещения и машино-места?

13446 Горячая тема В избранное Поделиться PDF

Л.М. Золина,

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

ВОПРОС

Основное средство — нежилое помещение в жилом доме и машина-место. Какая будет амортизационная группа?

ОТВЕТ

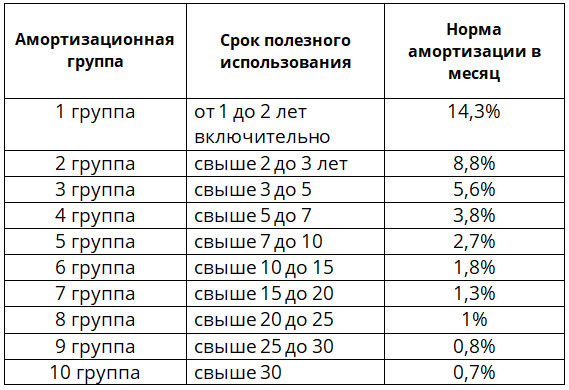

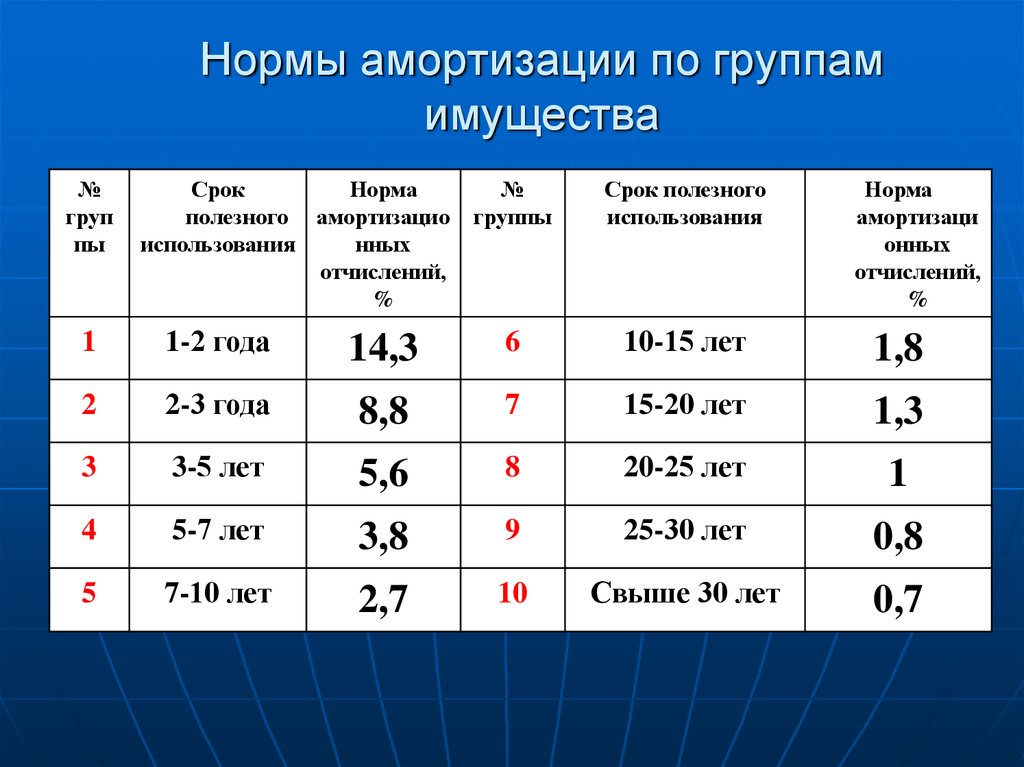

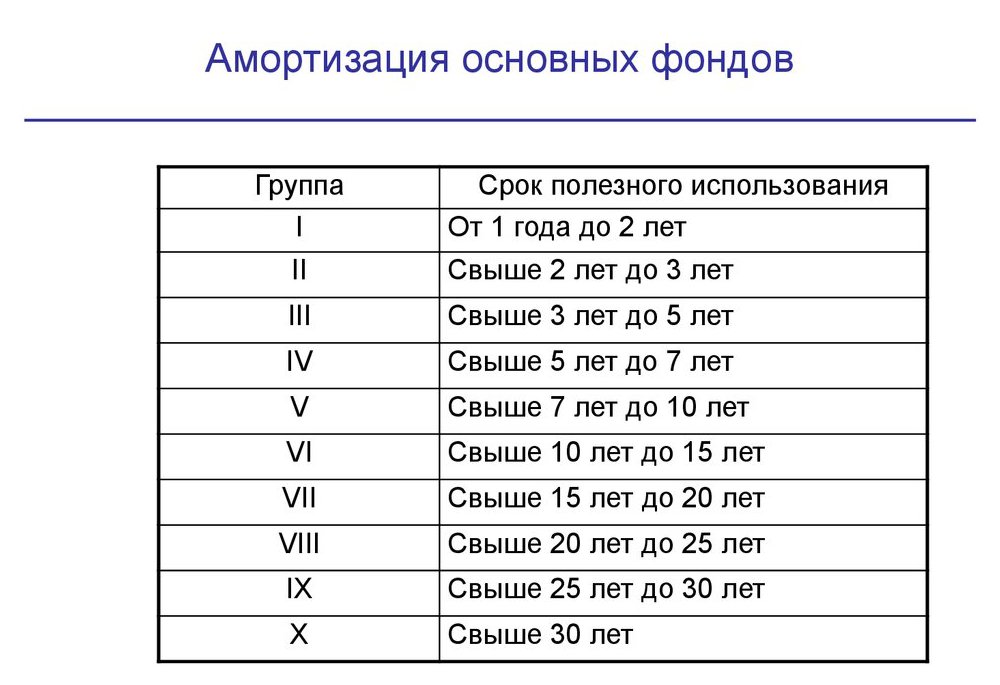

Срок полезного использования нежилого помещения и парковочного места, находящихся в жилом здании, равен сроку полезного использования самого здания как его неотделимой части и должен составить свыше 30 лет. ОС необходимо отнести к десятой амортизационной группе.

ОБОСНОВАНИЕ

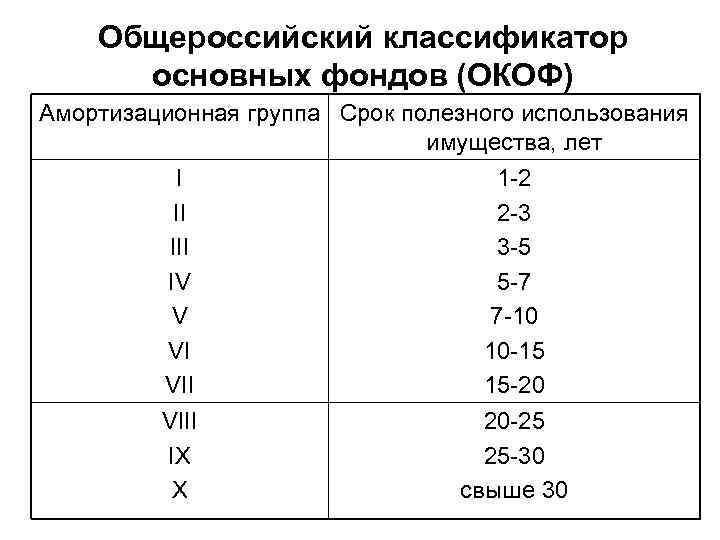

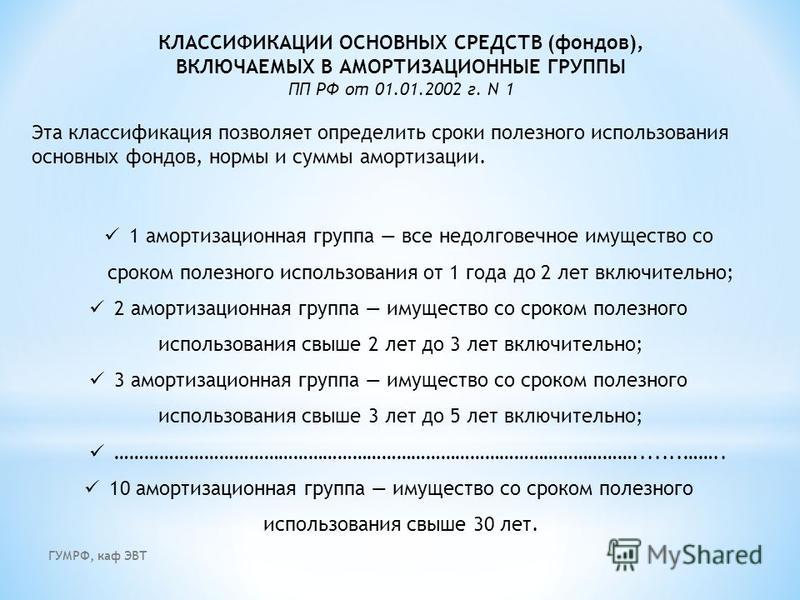

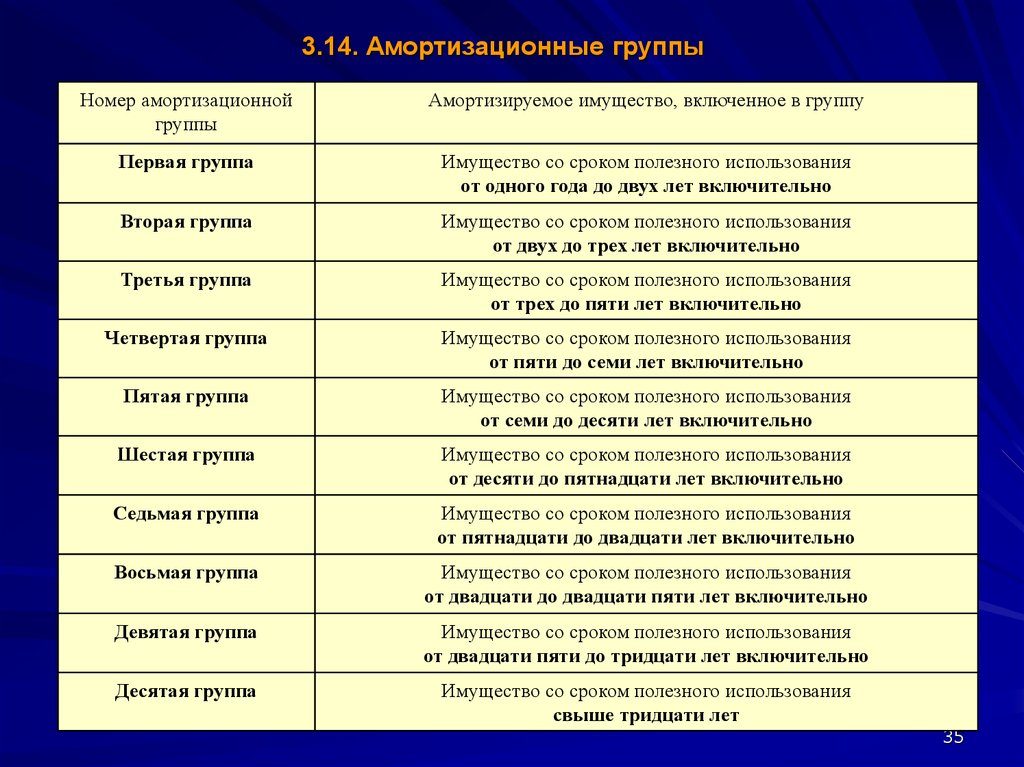

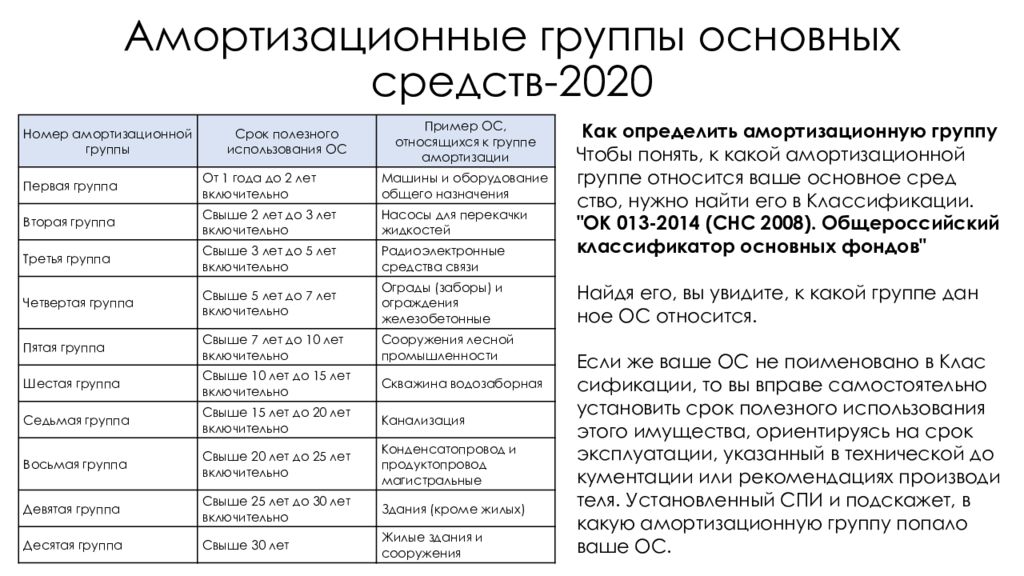

В соответствии с п. 1 ст. 258 НК РФ амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями настоящей статьи и с учетом классификации основных средств, утверждаемой Правительством Российской Федерации.

В Постановлении Правительства РФ от 01.01.2002 N 1 приведена Классификация основных средств, включаемых в амортизационные группы. Прямое указание о нежилых помещениях, находящихся в жилом доме, а также о подземном паркинге в ней отсутствует.

Согласно п. 29 ст. 1 Градостроительного кодекса РФ от 29.12.2004 N 190-ФЗ, машино-место – это предназначенная исключительно для размещения транспортного средства индивидуально-определенная часть здания или сооружения.

Определение нежилого помещения в многоквартирном доме следует из норм пп. 5 п. 5 ст. 46 Градостроительного кодекса РФ.

Таким образом, так как нежилые помещения и паркинг расположены в жилом доме и являются его неотделимой частью, срок полезного использования (СПИ) указанных помещений и паркинга равен СПИ жилого дома. Жилой дом по Классификации основных средств относится к десятой амортизационной группе со СПИ свыше 30 лет и соответствует коду 100.00.00.00 «Жилые здания и помещения».

#Бухгалтер

В избранное Поделиться PDF 7268

Зарплату работающих пенсионеров освободят от НДФЛ

11825.04.2023

Разработан и внесен на рассмотрение в Госдуму законопроект, предлагающий не облагать НДФЛ доходы пенсионеров, продолжающих трудиться.

С 1 сентября начнут действовать изменения в электронной подписи – почему…

Сейчас действует переходный период по использованию квалифицированной электронной подписи. Но уже с 1 сентября вступят серьезные изменения. Рассказываем, как к ним готовиться.

Минфин рассказал о подготовленных поправках по основным направлениям налоговой политики

7424.04.2023

Правительство одобрило поправки к НК РФ в рамках реализации основных направлений налоговой политики на 2022 — 2024 годы.5 важных новостей для бухгалтера: 17 — 21 апреля

8624.04.2023

Разъяснения по справке 182н. НДС при импорте. Инвентаризация по ФСБУ. ФНС пояснила, как заполнить ряд показателей 6-НДФЛ за I квартал 2023 г. и следующие периоды.

Амортизационная группа для газопровода

Амортизационная группа для газопроводаУДК:

657. 2

2

Е.М. Лазукова профессиональный бухгалтер

Ключевые слова: амортизационная группа, классификация основных средств, газопровод, срок износа

Автор выясняет, к какой амортизационной группе следует отнести принятые на баланс газопроводы-вводы при подключении объектов капитального строительства к сети газораспределения.

Организация заключает договоры с физическими лицами на подключение объектов капитального строительства к сети газораспределения согласно постановлению Правительства РФ от 30.12.2013 № 1314. Для этого организация строит газопроводы-вводы каждому заявителю к границе его земельного участка от действующей сети газораспределения. На балансе организации будет учитываться газопровод-ввод по каждому объекту.

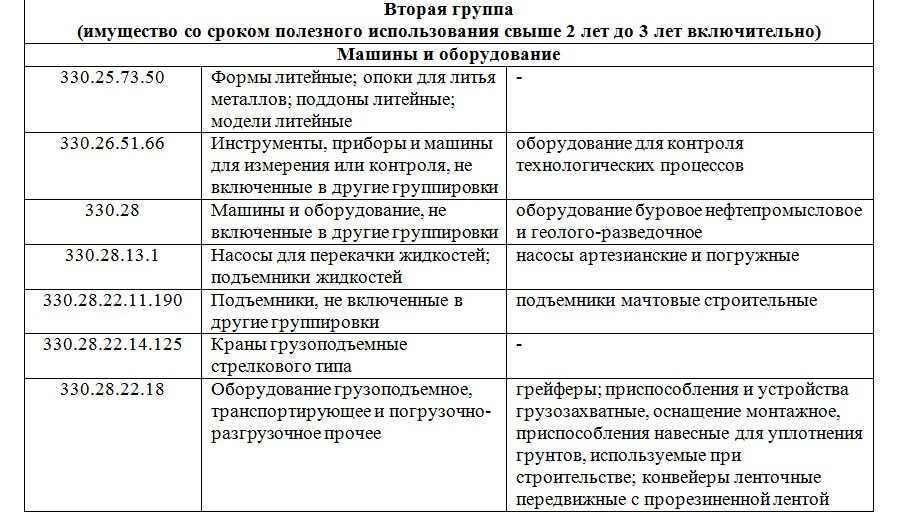

Разберемся, к какой амортизационной группе следует отнести данные основные средства: к шестой (код по ОКОФ 12 4527384 «Сеть газовая газораспределительная») или к пятой (код по ОКОФ 12 452 1191 «Газопроводы»).

Согласно п. 1 ст. 258 НК РФ амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями ст. 258 НК РФ и с учетом Классификации основных средств, включаемых в амортизационные группы (далее – Классификация), утвержденной постановлением Правительства РФ от 01.01.2002 № 1.

1 ст. 258 НК РФ амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями ст. 258 НК РФ и с учетом Классификации основных средств, включаемых в амортизационные группы (далее – Классификация), утвержденной постановлением Правительства РФ от 01.01.2002 № 1.

При отнесении объекта основных средств к амортизационной группе по Классификации следует руководствоваться Общероссийским классификатором основных фондов ОКОФ (ОК 013-94), утвержденным постановлением Госстандарта России от 26.12.1994 № 359.

Как справедливо отмечено, в Классификации упоминаются «Газопроводы» (относятся к 4-й амортизационной группе, код по ОКОФ 12 4521191), а также «Сеть газовая распределительная» (относится к 6-й амортизационной группе, код по ОКОФ 12 4527384).

Принимая решение о выборе амортизационной группы, необходимо обратить внимание, что согласно ОКОФ «Газопроводы» (код 12 4521191) отнесены к классу «Сооружения топливноэнергетических, металлургических, химических и нефтехимических производств» (код по ОКОФ 12 4521000).

Для Цитирования:

Е.М. Лазукова, Амортизационная группа для газопровода. Юрисконсульт в строительстве. 2016;5.

Полная версия статьи доступна подписчикам журнала

Для Цитирования:

Е.М. Лазукова, Амортизационная группа для газопровода. Юрисконсульт в строительстве. 2016;5.

ФИО

Ваш e-mail

Ваш телефон

Нажимая кнопку «Получить доступ» вы даёте своё согласие обработку своих персональных данных

Ваше имя

Ваша фамилия

Ваш e-mail

Ваш телефон

Придумайте пароль

Пароль еще раз

Запомнить меня

Информируйте меня обо всех новостях и спецпредложениях по почте

На указанный Вами номер телефона был отправлен код подтверждения.

Повторно запросить код можно будет через секунд.

Код подтверждения

На указанный Вами номер телефона был отправлен код подтверждения.Повторно запросить код можно будет через секунд.

Код подтверждения

На указанный Вами номер телефона был отправлен код подтверждения.Повторно запросить код можно будет через секунд.

Код подтверждения

Логин

Пароль

Ваше имя:

Ваш e-mail:

Ваш телефон:

Сообщение:

На сайте используется защита от спама reCAPTCHA и применяются Условия использования и Конфиденциальность Google

Использовать это устройство?

Одновременно использовать один аккаунт разрешено только с одного устройства.

Повторно запросить код можно будет через секунд.

Код подтверждения

×

Мы перевели вас на Русскую версию сайта

You have been redirected to the Russian version

Мы используем куки

Что нужно знать об амортизации оборудования

Если вам понравилось, поделитесь им:

Если вы владелец бизнеса, то вы знаете, что амортизация оборудования является важной частью вашего финансового планирования. Этот вычет может помочь компенсировать стоимость нового оборудования и обеспечить бесперебойную работу вашего бизнеса. Дополнительным преимуществом является то, что предприятия могут требовать федерального налогового вычета за амортизацию машин и оборудования.

Амортизация является важным фактором, который следует учитывать при покупке нового или подержанного оборудования. Это метод распределения затрат на приобретение, установку и техническое обслуживание в течение расчетного срока службы оборудования. Амортизация позволяет компании учитывать износ своего оборудования и планировать замену этого оборудования в будущем. Предполагается, что выгоды от оборудования будут реализованы в течение срока его полезного использования.

Срок полезного использования оборудования – это количество времени, в течение которого оно может использоваться по назначению. Например, срок службы компьютера короче, чем у офисного кресла, потому что технологии меняются очень быстро.

Какое оборудование можно амортизировать?Согласно IRS, вы можете амортизировать оборудование, если оно соответствует следующим критериям:

- Вы являетесь владельцем оборудования и используете его в своем бизнесе или получаете с его помощью доход.

- Вы можете определить срок службы оборудования.

- Вы рассчитываете, что оборудование прослужит больше года.

Норма амортизации – это сумма стоимости оборудования, которая будет вычитаться каждый год. Ставка обычно указывается в процентах и зависит от срока службы оборудования. Например, если у вас есть оборудование со сроком полезного использования пять лет, то норма амортизации составит 20%.

Сколько лет вы амортизируете оборудование?Наиболее распространенными активами, не являющимися недвижимостью, и установленным количеством лет, в течение которых они могут амортизироваться, являются следующие:

- Три года: Тракторы, некоторые производственные инструменты, некоторый скот.

- Пять лет: компьютеры, оргтехника, автомобили, легкие грузовики, строительные активы.

- Семь лет: Офисная мебель и техника.

График амортизации представляет собой таблицу, в которой указана сумма амортизационных отчислений, которую компания может потребовать за каждый год срока полезного использования актива. График используется для расчета налогового вычета, который компания может получить за актив. Он также действует как руководство для заинтересованных сторон, чтобы они знали, когда ожидать замены активов.

Для создания графика амортизации необходимо определить следующее:

- Покупная цена актива

- Ликвидационная стоимость актива

- Срок полезного использования актива

- Используемый метод амортизации

Получив эту информацию, вы можете использовать калькулятор графика амортизации, чтобы определить сумму амортизационных отчислений за каждый год.

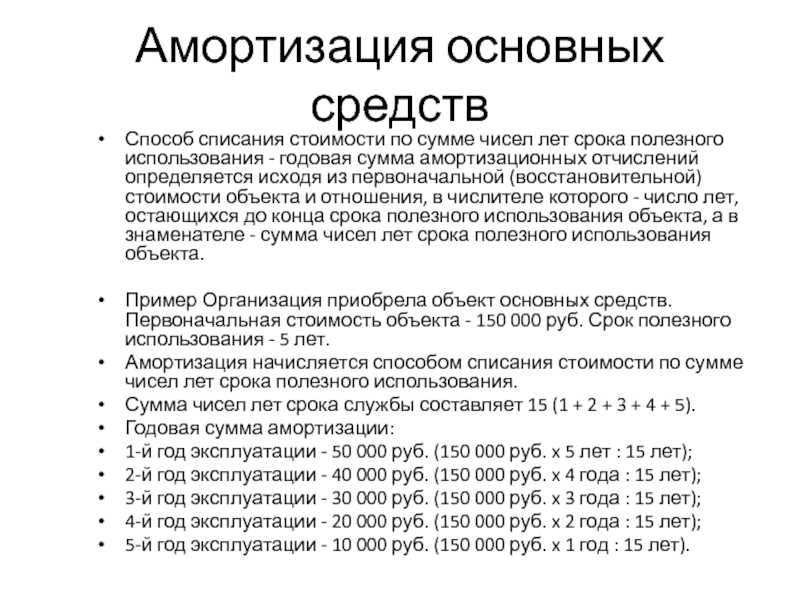

Обычно используемые методы расчета амортизации Существует четыре метода, обычно используемых для расчета амортизации оборудования: прямолинейный метод, метод уменьшаемого остатка, расчет единиц продукции и метод суммы цифр за годы. Выбор метода амортизации повлияет на сумму амортизационных отчислений, отраженных в отчете о прибылях и убытках, и на балансовую стоимость оборудования в балансе.

Выбор метода амортизации повлияет на сумму амортизационных отчислений, отраженных в отчете о прибылях и убытках, и на балансовую стоимость оборудования в балансе.

Выбор метода начисления амортизации является вопросом суждения и зависит от многих факторов, включая цель финансовой отчетности, налоговые соображения и предпочтения руководства. Хотя амортизация может быть сложной темой, понимая основы амортизации, вы можете убедиться, что правильно учитываете стоимость своего оборудования.

Coastal Kapital помогает компаниям добиться успеха с 2007 года. Свяжитесь с нами, чтобы узнать, какую выгоду ваша компания может извлечь из наших финансовых решений.

Если вам нравится, пожалуйста, поделитесь им:

Срок полезного использования актива: определение и примеры

Как вы определяете срок полезного использования актива? Деловые активы, такие как машины, оборудование, транспортные средства и даже здания, со временем обесцениваются.

Стоит отметить, что «срок полезного использования» — это не то же самое, что фактический срок службы актива. Часть оборудования может прослужить намного дольше предполагаемого срока полезного использования, но по мере достижения этого момента она будет нуждаться во все большем и большем техническом обслуживании. Кроме того, актив может устареть или потребовать капитального ремонта. Особенно старый актив, хотя он технически исправен, может быть скорее помехой, чем преимуществом, если он требует частого ремонта.

В управлении активами оценки срока полезного использования используются для определения того, как долго актив должен храниться до его замены. Это особенно важно при планировании технического обслуживания, поскольку может помочь принять обоснованное решение о проведении капитального ремонта старого оборудования. Например, если срок службы механического актива подходит к концу и он выходит из строя, директор по техническому обслуживанию может счесть более рентабельным его замену, чем ремонт.

С точки зрения финансового планирования срок полезного использования актива используется для расчета амортизации в целях налогообложения. По мере амортизации актива предприятия могут вычесть сумму амортизации из своего налогооблагаемого дохода в течение срока полезного использования актива.

Каков срок полезного использования актива?

Срок полезного использования актива – это оценка количества лет, в течение которых он будет оставаться в прибыльной эксплуатации. Цель оценки срока полезного использования состоит в том, чтобы определить, как долго актив будет оставаться в пригодном для использования состоянии. С финансовой точки зрения это означает период времени, в течение которого актив будет приносить экономическую выгоду для бизнеса.

Как определить срок полезного использования актива

Чаще всего амортизация активов рассчитывается путем деления стоимости актива на предполагаемое количество лет его жизни.

Различные факторы, такие как частота использования, рабочая среда и техническое обслуживание актива, влияют на срок его полезного использования, поэтому может быть сложно рассчитать абсолютное значение.

Предприятия могут определить срок полезного использования актива с помощью различных средств, включая следующие:

Простой метод – проконсультируйтесь с IRS

Самый простой способ, по иронии судьбы, – это просто проконсультироваться с IRS.

Публикация IRS 946, Приложение B, содержит оценки срока полезного использования по отраслям и приложениям. Эти оценки можно использовать в качестве основы для срока полезного использования ваших активов, и они обычно используются при расчете амортизации для целей налогообложения.

Оценки IRS также полезны при принятии решений по техническому обслуживанию — если вы больше не можете требовать налоговых льгот от амортизации имущества, возможно, его ремонт будет менее выгодным.

Технические характеристики производителя

Допустим, вы хотите получить более точную информацию. Производитель может предоставить данные, которые помогут вам оценить срок полезного использования актива.

Иногда это не так просто, как «Х» лет. Вам могут дать что-то в часах или количестве циклов. Тем не менее, эти данные по-прежнему полезны. Зная ожидаемое количество использований, циклов, часов работы и т. д., вы можете производить расчеты на основе собственного ежедневного использования.

Вам могут дать что-то в часах или количестве циклов. Тем не менее, эти данные по-прежнему полезны. Зная ожидаемое количество использований, циклов, часов работы и т. д., вы можете производить расчеты на основе собственного ежедневного использования.

Прошлая история

Если вы использовали подобное оборудование в прошлом, средний срок службы этих активов может дополнительно помочь вам в оценке срока полезного использования. Если определенные машины, как правило, служат дольше, чем указано в спецификациях производителя, вы должны учитывать несколько дополнительных лет для аналогичного оборудования.

Ежегодные корректировки

По мере эксплуатации оборудования оно изнашивается, и у вас могут возникнуть сбои. Если актив находится в плохом состоянии, у вас, вероятно, будет более короткий срок полезного использования. Значительные отказы актива должны учитываться при оценке срока полезного использования по мере их возникновения.

Экономические изменения также могут быть проблемой. Ваши процессы могут расти или менять фокус, что делает часть оборудования устаревшей. Могут быть разработаны новые технологии, требующие модернизации.

Ваши процессы могут расти или менять фокус, что делает часть оборудования устаревшей. Могут быть разработаны новые технологии, требующие модернизации.

Каждый из этих методов расчета в значительной степени зависит от предположений и прошлых данных. Таким образом, вам нужно будет убедиться, что вы следите за всеми активами в своих операциях, например, с CMMS. Больше всего на свете это поможет вам сделать точную оценку срока полезного использования.

Тем не менее, оценочные значения, установленные IRS, не являются абсолютными, и цифры могут быть скорректированы на основе различных факторов, таких как технологические достижения, экономические изменения и фактическое использование актива.

Пример срока полезного использования

Производитель бумаги покупает новый котел для использования в своих процессах, а именно для пропаривания древесной щепы. Их предыдущий агрегат прослужил им 25 лет, что ожидаемо для крупных промышленных котлов. Таким образом, группа управления активами может определить, что срок полезного использования этого котла будет таким же.

Однако IRS перечисляет оборудование для производства бумаги и целлюлозы с классовым сроком службы 13 лет, а период GDS (общая система амортизации) составляет всего 7 лет. Срок полезного использования не совпадает с фактическим ожидаемым сроком службы, и если компания настаивает на 25-летнем сроке полезного использования своих налогов, она может в конечном итоге заплатить больше налогов, чем должна.

Расчетный срок их полезного использования повлияет на планирование их технического обслуживания. По мере того, как срок службы котла подходит к концу, компания с меньшей вероятностью будет вкладывать деньги в его ремонт, особенно если они больше не могут требовать амортизации актива по своим налогам. Чем дольше срок службы котла, тем дольше будет смысл продолжать его ремонт.

Расчет амортизации основных средств

Срок полезного использования играет центральную роль в амортизации. Как правило, чем дольше срок полезного использования, тем медленнее он амортизируется.