Статья 258. Амортизационные группы (подгруппы). Особенности включения амортизируемого имущества в состав амортизационных групп (подгрупп)

1. Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями настоящей статьи и с учетом классификации основных средств, утверждаемой Правительством Российской Федерации.

Налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта увеличился срок его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Если в результате реконструкции, модернизации или технического перевооружения объекта основных средств срок его полезного использования не увеличился, налогоплательщик при исчислении амортизации учитывает оставшийся срок полезного использования.

Капитальные вложения в арендованные объекты основных средств, указанные в абзаце первом пункта 1 статьи 256 настоящего Кодекса, амортизируются в следующем порядке:

капитальные вложения, стоимость которых возмещается арендатору арендодателем, амортизируются арендодателем в порядке, установленном настоящей главой;

капитальные вложения, произведенные арендатором с согласия арендодателя, стоимость которых не возмещается арендодателем, амортизируются арендатором в течение срока действия договора аренды исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для арендованных объектов основных средств или для капитальных вложений в указанные объекты в соответствии с классификацией основных средств, утверждаемой Правительством Российской Федерации.

Капитальные вложения в объекты основных средств, полученные по договору безвозмездного пользования, указанные в абзаце первом пункта 1 статьи 256 настоящего Кодекса, амортизируются в следующем порядке:

капитальные вложения, стоимость которых возмещается организации-ссудополучателю организацией-ссудодателем, амортизируются организацией-ссудодателем в порядке, установленном настоящей главой;

капитальные вложения, произведенные организацией-ссудополучателем с согласия организации-ссудодателя, стоимость которых не возмещается организацией-ссудодателем, амортизируются организацией-ссудополучателем в течение срока действия договора безвозмездного пользования исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для полученных объектов основных средств или для капитальных вложений в указанные объекты в соответствии с классификацией основных средств, утверждаемой Правительством Российской Федерации.

2. Определение срока полезного использования объекта нематериальных активов производится исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством Российской Федерации или применимым законодательством иностранного государства, а также исходя из полезного срока использования нематериальных активов, обусловленного соответствующими договорами. По нематериальным активам, по которым невозможно определить срок полезного использования объекта нематериальных активов, нормы амортизации устанавливаются в расчете на срок полезного использования, равный 10 годам (но не более срока деятельности налогоплательщика).

По нематериальным активам, по которым невозможно определить срок полезного использования объекта нематериальных активов, нормы амортизации устанавливаются в расчете на срок полезного использования, равный 10 годам (но не более срока деятельности налогоплательщика).

По нематериальным активам, указанным в подпунктах 1 — 3, 5 — 7 абзаца третьего пункта 3 статьи 257 настоящего Кодекса, налогоплательщик вправе самостоятельно определить срок полезного использования, который не может быть менее двух лет.

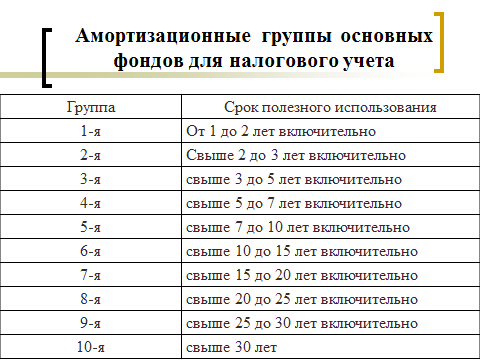

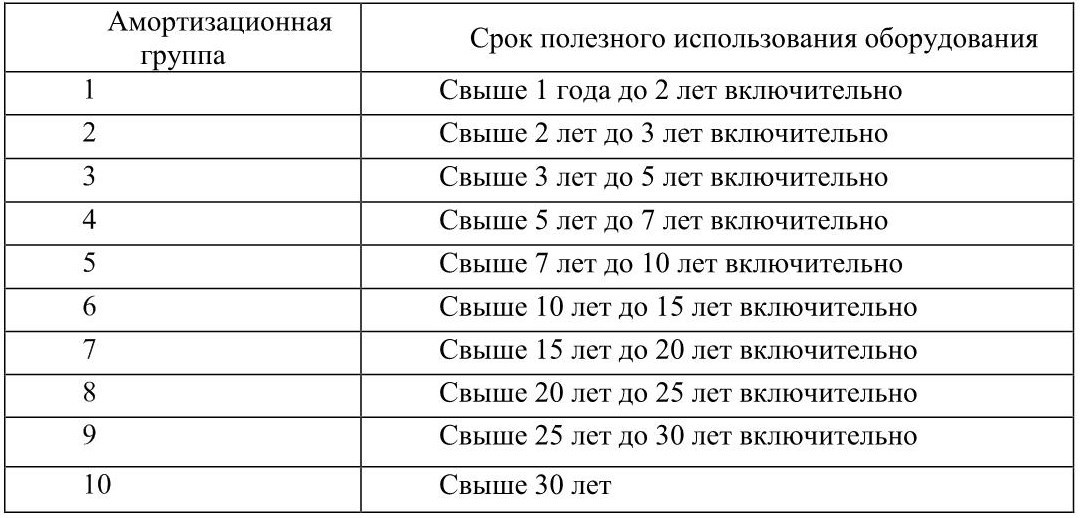

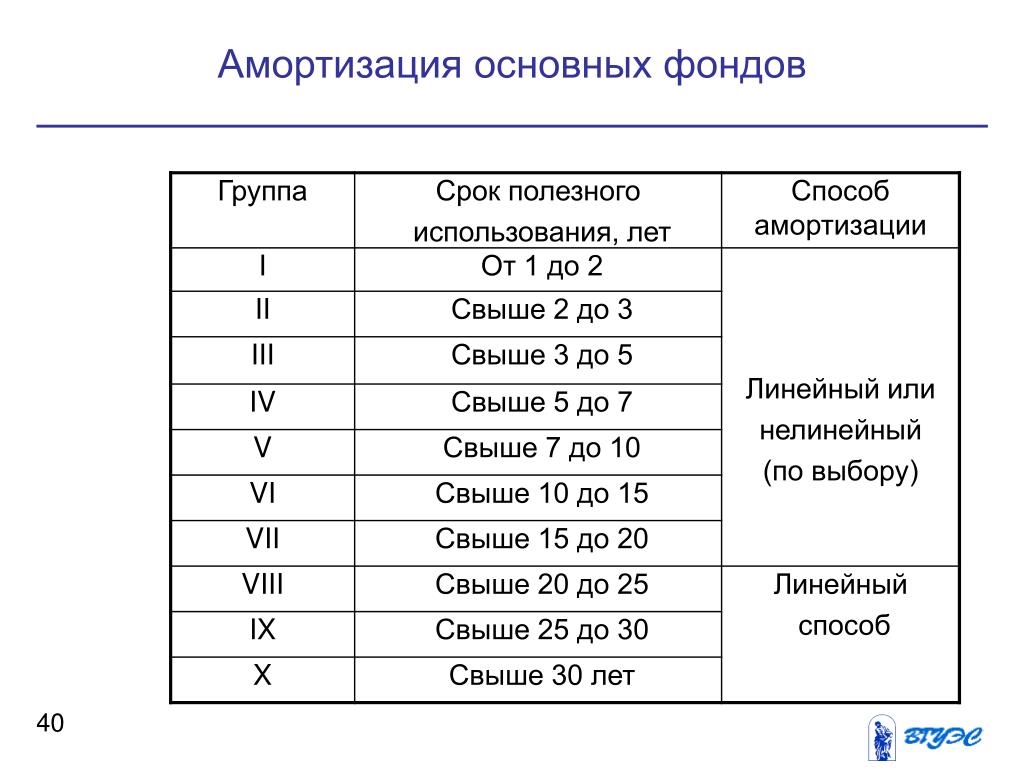

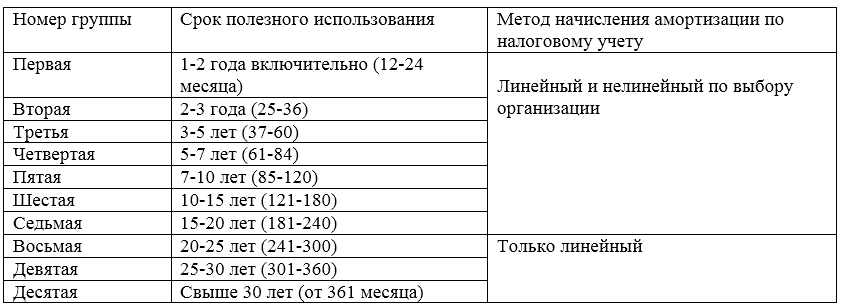

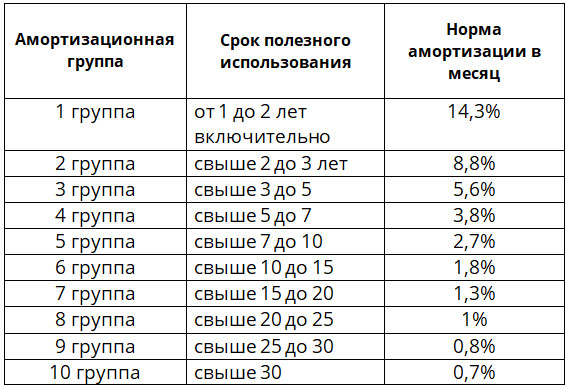

3. Амортизируемое имущество объединяется в следующие амортизационные группы:

первая группа — все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

вторая группа — имущество со сроком полезного использования свыше 2 лет до 3 лет включительно;

третья группа — имущество со сроком полезного использования свыше 3 лет до 5 лет включительно;

четвертая группа — имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

пятая группа — имущество со сроком полезного использования свыше 7 лет до 10 лет включительно;

шестая группа — имущество со сроком полезного использования свыше 10 лет до 15 лет включительно;

седьмая группа — имущество со сроком полезного использования свыше 15 лет до 20 лет включительно;

восьмая группа — имущество со сроком полезного использования свыше 20 лет до 25 лет включительно;

девятая группа — имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

десятая группа — имущество со сроком полезного использования свыше 30 лет.

4. Классификация основных средств, включаемых в амортизационные группы, утверждается Правительством Российской Федерации.

5. Нематериальные активы включаются в амортизационные группы исходя из срока полезного использования, определенного в соответствии с пунктом 2 настоящей статьи.

6. Для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей.

7. Организация, приобретающая объекты основных средств, бывшие в употреблении (в том числе в виде вклада в уставный (складочный) капитал или в порядке правопреемства при реорганизации юридических лиц), в целях применения линейного метода начисления амортизации по этим объектам вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования данных основных средств может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

Если срок фактического использования данного основного средства у предыдущих собственников окажется равным сроку его полезного использования, определяемому классификацией основных средств, утвержденной Правительством Российской Федерации в соответствии с настоящей главой, или превышающим этот срок, налогоплательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов.

8. По объектам амортизируемого имущества, указанным в абзаце первом пункта 3 статьи 259 настоящего Кодекса, амортизация начисляется отдельно по каждому объекту имущества в соответствии со сроком его полезного использования в порядке, установленном настоящей главой.

9. В целях настоящей главы амортизируемое имущество принимается на учет по первоначальной стоимости, определяемой в соответствии со статьей 257 настоящего Кодекса, если иное не предусмотрено настоящей главой.

Налогоплательщик имеет право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 процентов (не более 30 процентов — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 процентов (не более 30 процентов — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств и суммы которых определяются в соответствии со статьей 257 настоящего Кодекса.

Если налогоплательщик использует указанное право, соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы (подгруппы) по своей первоначальной стоимости за вычетом не более 10 процентов (не более 30 процентов — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам) первоначальной стоимости, отнесенных в состав расходов отчетного (налогового) периода, а суммы, на которые изменяется первоначальная стоимость объектов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов, учитываются в суммарном балансе амортизационных групп (подгрупп) (изменяют первоначальную стоимость объектов, амортизация по которым начисляется линейным методом в соответствии со статьей 259 настоящего Кодекса) за вычетом не более 10 процентов (не более 30 процентов — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам) таких сумм.

В случае, если основное средство, в отношении которого были применены положения абзаца второго настоящего пункта, реализовано ранее чем по истечении пяти лет с момента введения его в эксплуатацию лицу, являющемуся взаимозависимым с налогоплательщиком, суммы расходов, ранее включенных в состав расходов очередного отчетного (налогового) периода в соответствии с абзацем вторым настоящего пункта, подлежат включению в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация.

10. Имущество, полученное (переданное) в финансовую аренду по договору финансовой аренды (договору лизинга), включается в соответствующую амортизационную группу (подгруппу) той стороной, у которой данное имущество должно учитываться в соответствии с условиями договора финансовой аренды (договора лизинга).

11. Утратил силу с 1 января 2013 года. — Федеральный закон от 29.11.2012 N 206-ФЗ.

12. Приобретенные организацией объекты амортизируемого имущества, бывшие в употреблении, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

13. Если организация, установившая в своей учетной политике применение нелинейного метода амортизации, применяет к нормам амортизации повышающие (понижающие) коэффициенты в соответствии со статьей 259.3 настоящего Кодекса и (или) осуществляет расходы на научные исследования и (или) опытно-конструкторские разработки, предусмотренные подпунктом 1 пункта 2 статьи 262 настоящего Кодекса, объекты амортизируемого имущества, к которым применяются такие коэффициенты, а также объекты амортизируемого имущества, используемые для выполнения научных исследований и (или) опытно-конструкторских разработок, формируют подгруппу в составе амортизационной группы и учет таких амортизационных групп и подгрупп ведется отдельно. Все правила создания или ликвидации группы, увеличения или уменьшения суммарного баланса группы распространяются на такие подгруппы, и к ним применяется норма амортизации, уточненная с помощью повышающего (понижающего) коэффициента.

Применение к нормам амортизации объектов амортизируемого имущества повышающих (понижающих) коэффициентов влечет за собой соответствующее сокращение (увеличение) срока полезного использования таких объектов. При этом амортизационные подгруппы по объектам амортизируемого имущества, к нормам амортизации которых применяются повышающие (понижающие) коэффициенты, формируются в составе амортизационной группы исходя из определенного классификацией основных средств, утвержденной Правительством Российской Федерации, срока полезного использования без учета его увеличения (уменьшения).

При этом амортизационные подгруппы по объектам амортизируемого имущества, к нормам амортизации которых применяются повышающие (понижающие) коэффициенты, формируются в составе амортизационной группы исходя из определенного классификацией основных средств, утвержденной Правительством Российской Федерации, срока полезного использования без учета его увеличения (уменьшения).

Что такое составная амортизация?

Совокупная амортизация

Совокупная амортизация – это метод учета, используемый для расчета амортизационных отчислений для группы связанных активов как единой единицы вместо амортизации каждого актива в отдельности. Этот метод обычно применяется к активам, которые имеют схожий характер, функции или срок службы и в совокупности являются значимыми для деятельности организации. Составная амортизация упрощает процесс отслеживания и учета амортизационных отчислений, облегчая управление большим количеством активов.

Для расчета совокупной амортизации выполняются следующие шаги:

- Определите общую стоимость группы активов: сюда входит первоначальная цена покупки или стоимость строительства каждого актива в группе, а также любые дополнительные затраты, необходимые для подготовки активов к использованию, такие как установка, транспортировка и тестирование.

- Рассчитайте составную норму амортизации: Составная норма амортизации представляет собой среднюю норму, по которой амортизируется группа активов. Он рассчитывается путем деления общей суммы амортизационных отчислений по группе активов на общую стоимость группы.

- Применение составной нормы амортизации: Составная норма амортизации применяется к общей стоимости группы активов для определения годового совокупного амортизационного расхода.

Когда актив в составе группы продается, списывается или иным образом выбывает, разница между чистой балансовой стоимостью актива (первоначальная стоимость минус накопленная амортизация) и выручкой от выбытия отражается как прибыль или убыток. Однако корректировки сводной нормы амортизации или амортизационных отчислений по оставшимся активам не производятся.

Важно отметить, что комбинированная амортизация менее точна, чем расчет амортизации для каждого отдельного актива, поскольку предполагает, что все активы в группе имеют одинаковый срок полезного использования и схему амортизации. Этот метод может неточно отражать фактическую амортизацию отдельных активов, но он может дать разумную оценку для группы в целом и упростить процесс учета.

Пример комбинированной амортизации

Рассмотрим гипотетический пример компании OfficeCo, которая приобрела различное офисное оборудование и решила использовать метод комбинированной амортизации для упрощения процесса амортизации. Вот список офисного оборудования с указанием его стоимости и срока полезного использования:

- Компьютеры: 10 000 долларов США (срок полезного использования: 5 лет)

- Принтеры: 5000 долларов США (срок полезного использования: 4 года)

- Офисная мебель: 15 000 долларов США (срок полезного использования: 10 лет)

Для расчета совокупной амортизации необходимо выполнить следующие шаги:

Шаг 1: Определите общую стоимость группы активов:

Общая стоимость = 10 000 долл. США (компьютеры) + 5 000 долл. США (принтеры) + 15 000 долл. США (офисная мебель) = 30 000 долл. США

США (компьютеры) + 5 000 долл. США (принтеры) + 15 000 долл. США (офисная мебель) = 30 000 долл. США

Шаг 2 : Определите общую годовую амортизацию для каждой категории активов:

Компьютеры: 10 000 долл. США / 5 лет = 2 000 долл. США в год

Принтеры: 5 000 долл. США / 4 года = 1 250 долл. США в год

Офисная мебель: 15 000 долл. США / 10 лет = 1 500 долл. США в год = 2 000 долл. США (компьютеры) + 1 250 долл. США (принтеры) + 1 500 долл. США (офисная мебель) = 4 750 долл. США

Шаг 4: Применить составную норму амортизации:

Годовой составной амортизационный расход = Общая стоимость * Совокупный коэффициент амортизации

Годовой составной амортизационный расход = 30 000 долл. США * 15,83% = 4 750 долл. США

Используя метод составного износа, OfficeCo отразит ежегодный расход на амортизацию в размере 4750 долл. США для всей группы активов. Обратите внимание, что этот метод упрощает процесс амортизации, но может неточно отражать фактическую амортизацию каждого отдельного актива. В этом примере все активы амортизируются по одинаковой ставке, хотя срок их полезного использования разный.

В этом примере все активы амортизируются по одинаковой ставке, хотя срок их полезного использования разный.

Методы амортизации (Россия) — Финансы | Динамика 365

Редактировать Твиттер LinkedIn Фейсбук Электронная почта- Статья

В данной статье описаны различные методы, которые можно использовать для начисления амортизации основных средств для России и их реализация в приложении. Процесс расчета ежемесячной амортизации может осуществляться несколькими способами. В налоговом учете и бухгалтерском учете различают линейный и нелинейный методы начисления амортизации.

Линейный и нелинейный методы амортизации

Линейный метод амортизации является самым простым и наиболее распространенным методом расчета амортизации основных средств. Резерв капитала учитывается равными частями за каждый период или интервал в течение всего срока службы основного средства.

Резерв капитала учитывается равными частями за каждый период или интервал в течение всего срока службы основного средства.

Например, стоимость компьютера составляет 10 000 российских рублей (RUB). С учетом функционального и физического износа установленный срок службы компьютера составляет пять лет. Поэтому каждый год списывается сумма, равная 10 000 ÷ 5. Другими словами, амортизация составляет 2000 руб. Таким образом, вы можете рассчитать амортизацию для компьютера, используя линейный метод.

Отличие нелинейных методов в неравномерности распределения амортизационной стоимости в течение срока полезного использования. В некоторых ситуациях это выгодно организациям.

В бухгалтерском учете существует 3 метода нелинейной амортизации:

- Уменьшающийся остаток ( Уменьшающий остаток ) — амортизация начисляется от остаточной стоимости с учетом коэффициента ускорения, метод является ускоренной амортизацией, так как позволяет переносить большую часть стоимости объекты основных средств списываются на расходы в первые годы полезного использования основных средств.

Далее со временем сумма амортизации уменьшается.

Если компания дополнительно вводит ускоряющий коэффициент, процесс списания по методу уменьшения остатка ускоряется

Далее со временем сумма амортизации уменьшается.

Если компания дополнительно вводит ускоряющий коэффициент, процесс списания по методу уменьшения остатка ускоряется - По сумме чисел лет срока полезного использования ( По номерам годов ). Этот метод редко используется из-за его необычного характера. Амортизация рассчитывается исходя из количества лет оставшегося срока полезного использования и первоначальной стоимости основных средств.

Амортизация в налоговом учете начисляется одним из двух способов:

- линейная а,

- нелинейный (ст.

259 НК РФ).

При нелинейном методе амортизации начисленная ежемесячная амортизация актива рассчитывается путем умножения остаточной стоимости актива на норму амортизации. Норма амортизации определяется по формуле К = (2 ÷ n) × 100 процентов, где n – срок полезного использования актива в месяцах (та же формула используется в методе уменьшения остатка).

Кроме того, когда остаточная стоимость актива (остаточная стоимость) достигает 20 процентов от его первоначальной стоимости, остаточная стоимость (остаточная стоимость) используется в качестве базовой стоимости для дополнительных расчетов амортизации основного средства. Ежемесячная сумма амортизации рассчитывается путем деления балансовой стоимости основного средства на количество месяцев, оставшихся до окончания срока его службы.

259 НК РФ).

При нелинейном методе амортизации начисленная ежемесячная амортизация актива рассчитывается путем умножения остаточной стоимости актива на норму амортизации. Норма амортизации определяется по формуле К = (2 ÷ n) × 100 процентов, где n – срок полезного использования актива в месяцах (та же формула используется в методе уменьшения остатка).

Кроме того, когда остаточная стоимость актива (остаточная стоимость) достигает 20 процентов от его первоначальной стоимости, остаточная стоимость (остаточная стоимость) используется в качестве базовой стоимости для дополнительных расчетов амортизации основного средства. Ежемесячная сумма амортизации рассчитывается путем деления балансовой стоимости основного средства на количество месяцев, оставшихся до окончания срока его службы.

Примечание

Нелинейный метод может использоваться для отдельного основного средства или для группы основных средств ( Нелинейные методы амортизации в налоговом учете

Дополнительные сведения о методах амортизации, реализованных в приложении, см. в следующем разделе.

Метод амортизации по пробегу продукции

Метод амортизации по пробегу продукции используется для списания стоимости актива пропорционально объему произведенных единиц или пройденному расстоянию.

Создание выхода продукта или пробега основного средства

Используйте эту процедуру для создания выхода продукта или пробега основного средства.

Выбрать Основные средства (Россия) > Периодический > Выход продукции/пробег .

Выберите Новый , чтобы создать выход продукта или пробег для основного средства.

В поле Инвентарный номер ОС выберите номер основного средства.

В поле Период выберите начальную дату периода, для которого рассчитывается выход продукции или пробег по основному средству.

Примечание

Указанная вами дата используется для расчета амортизации указанного основного средства.

В поле Выпуск/пробег введите количество произведенных единиц или пройденное расстояние за указанный период.

Примечание

Количество единиц или пробега, которое вы укажете, не может быть меньше суммы единиц или пробега, указанных в полях Вывод/пробег экспорт и Вывод/пробег необлагаемый .

В поле Экспорт/пробег введите выход продукта или пробег для экспорта основного средства.

В поле Выпуск/пробег необлагаемый налогом введите выпуск продукции или пробег для необлагаемых налогом операций по основному средству.

Выполните одно из следующих действий:

- Чтобы скопировать строки из предыдущих отчетных периодов, выберите

- Чтобы создать строки с конкретными сведениями об экспорте и освобождении от налогов для основных средств, выберите Создать вывод/выполнение , а затем в диалоговом окне Создать или скопировать вывод/выполнение строк укажите сведения.

Примечание

Выпуск или пробег можно ввести на странице Основные средства (выберите Основные средства (Россия) > Общие > Основные средства , а затем в Панели действий на странице Основные средства 90 086 выберите Использование ТВС ).

- Чтобы скопировать строки из предыдущих отчетных периодов, выберите

Метод факторной амортизации

При факторном методе амортизации сумма амортизации основного средства рассчитывается путем умножения оставшейся суммы на фиксированный коэффициент.

Вы выбираете период для начисления амортизации в поле Интервал на странице Метод амортизации .

При использовании метода уменьшаемого остатка или метода нелинейной амортизации необходимо указать повышающий коэффициент. Если вы используете факторный метод амортизации, необходимо указать сумму фиксированного коэффициента.

Если вы используете факторный метод амортизации, необходимо указать сумму фиксированного коэффициента.

Для нелинейного метода введите пороговое значение в процентах в поле Коэффициент (например, введите 20 ). При расчете начисленной суммы амортизации сумма амортизации за год пересчитывается на основе срока службы актива и профиля амортизации. Амортизация распределяется равномерно по всем промежуткам года.

Ручной метод амортизации

Ручной метод амортизации основан на ручном определении процента амортизации. Для профиля амортизации необходимо определить график амортизации, указывающий процент амортизации, необходимый для каждого периода. Количество периодов в графике амортизации соответствует количеству периодов в записи основных средств.

Нелинейный групповой метод налогового учета амортизации

Амортизация начисляется не по каждому объекту основных средств, а по амортизационной группе (подгруппе) в целом. Подгруппа — объекты, входящие в группу, к которой применяется повышающий или понижающий коэффициент амортизации. Стоимость всех объектов, входящих в группу (подгруппу), образует их общую балансовую стоимость, которая ежемесячно уменьшается на сумму начисленной амортизации. Амортизация начисляется по норме, установленной законодательством для каждой группы. В случае, когда общая остаточная стоимость группы (подгруппы) становится менее 20 000 рублей, в месяце, следующем за месяцем достижения указанного значения, организация вправе ликвидировать эту группу (подгруппу).

Подгруппа — объекты, входящие в группу, к которой применяется повышающий или понижающий коэффициент амортизации. Стоимость всех объектов, входящих в группу (подгруппу), образует их общую балансовую стоимость, которая ежемесячно уменьшается на сумму начисленной амортизации. Амортизация начисляется по норме, установленной законодательством для каждой группы. В случае, когда общая остаточная стоимость группы (подгруппы) становится менее 20 000 рублей, в месяце, следующем за месяцем достижения указанного значения, организация вправе ликвидировать эту группу (подгруппу).

Настройка метода амортизации

На странице Методы амортизации можно создать налоговый нелинейный групповой метод амортизации. Дополнительные сведения см. в разделе Настройка амортизации (Россия).

Выбрать Основные средства (Россия) > Настройка > Группы амортизации .

В поле Модель стоимости выберите модель стоимости, для которой определена группа амортизации.

Примечание

Необходимо указать Налог в качестве слоя разноски для выбранной модели стоимости на странице Модели стоимости .

Создание группы амортизации. Дополнительные сведения см. в разделе Настройка групп амортизации.

В полях Группа амортизации и Имя введите группу амортизации и имя.

В поле Метод амортизации выберите Налоговый нелинейный .

В поле Срок службы введите максимальный срок службы, в течение которого начисляется амортизация основных средств в амортизационной группе. Значение выражается в месяцах.

В поле Годовая норма введите норму амортизации за год.

Примечание

Это поле доступно, только если в качестве метода амортизации выбран Налоговый нелинейный групповой метод .

Далее со временем сумма амортизации уменьшается.

Если компания дополнительно вводит ускоряющий коэффициент, процесс списания по методу уменьшения остатка ускоряется

Далее со временем сумма амортизации уменьшается.

Если компания дополнительно вводит ускоряющий коэффициент, процесс списания по методу уменьшения остатка ускоряется 259 НК РФ).

При нелинейном методе амортизации начисленная ежемесячная амортизация актива рассчитывается путем умножения остаточной стоимости актива на норму амортизации. Норма амортизации определяется по формуле К = (2 ÷ n) × 100 процентов, где n – срок полезного использования актива в месяцах (та же формула используется в методе уменьшения остатка).

Кроме того, когда остаточная стоимость актива (остаточная стоимость) достигает 20 процентов от его первоначальной стоимости, остаточная стоимость (остаточная стоимость) используется в качестве базовой стоимости для дополнительных расчетов амортизации основного средства. Ежемесячная сумма амортизации рассчитывается путем деления балансовой стоимости основного средства на количество месяцев, оставшихся до окончания срока его службы.

259 НК РФ).

При нелинейном методе амортизации начисленная ежемесячная амортизация актива рассчитывается путем умножения остаточной стоимости актива на норму амортизации. Норма амортизации определяется по формуле К = (2 ÷ n) × 100 процентов, где n – срок полезного использования актива в месяцах (та же формула используется в методе уменьшения остатка).

Кроме того, когда остаточная стоимость актива (остаточная стоимость) достигает 20 процентов от его первоначальной стоимости, остаточная стоимость (остаточная стоимость) используется в качестве базовой стоимости для дополнительных расчетов амортизации основного средства. Ежемесячная сумма амортизации рассчитывается путем деления балансовой стоимости основного средства на количество месяцев, оставшихся до окончания срока его службы.