Венчурные фонды в России | Центр аналитики и Финансовых технологий

Сегодня перспективы развития любой страны напрямую зависят от научно-технического сектора её экономики. Это правило целиком справедливо и по отношению к России. Её переход из статуса «ресурсозависимого» государства к Hi-Tech экономике стал возможным благодаря модернизации рыночного потенциала и развитию передовых технологий.

Доля программ, финансируемых корпорациями и государством по сравнению с масштабами рынка относительно мала, поэтому возникший вакуум немедленно заполнила частная инициатива. Венчурные инвесторы дают возможность проявить себя всем перспективным и талантливым разработчикам. Они обеспечивают стабильный приток инвестиций на этапе создания и продвижения технологии, а после того как она начнёт приносить деньги, выкупают свою долю и выставляют её на продажу.

В итоге довольны все:

- разработчик реализует свой потенциал;

- инвестор получает профит;

- экономика страны насыщается перспективными научными разработками.

Венчурные фонды России — национальные особенности

Развитие венчурных фондов в России вряд ли можно назвать стремительным. В отличие от стран-лидеров этого направления в бизнесе (как, например, Китай или США) венчурные фонды России только начинают осваивать рынки. Впрочем, сегодня ситуацию отнюдь нельзя назвать плохой. С каждым годом заключается всё больше венчурных сделок, образовываются новые фонды, а перспективные и высокодоходные направления отечественной Hi-Tech индустрии получают свои инвестиции. К примеру, по данным аналитиков Dow Jones Venture Source и Wall Street Journal, ещё 10 лет назад суммарная доля России на мировом рынке венчурных инвестиций составляла 0,3%. Теперь же она поднялась до 8,5%. Что является очень неплохим показателем, учитывая особенности развития этого бизнеса у нас.

Развитие венчурных фондов в России

Можно сказать, что венчурное инвестирование в Россию было привнесено извне. Его возникновению способствовали не исторически сложившиеся процессы, а продуманные политико-административные решения, которые позволили реализоваться частной инициативе бизнесменов. Этот шаг был сделан государством для того, чтобы привлечь столь необходимые инвестиции, без которых трансформация экономики постперестроечной России протекала бы слишком медленно и неэффективно. Так что, отечественным фондам пока приходится навёрстывать упущенное отчего и возникло столь заметное отставание. Вложиться в венчурный фонд человеку «с улицы» сложно, о таких фондах, как правило, информации минимум, а также они имеют определенные условия для входа частных инвесторов. Для участия в «венчуре» допускаются только физические лица, которые могут инвестировать как минимум 1500 минимальных зарплат. Такой высокий порог требований объясним тем, что в венчурных инвестициях будут принимать участие только те, кто осознает высокие риски и имеет опыт такого рода инвестирования.

По словам члена совета директоров IT-компании LiveTex Евгения Тимко, некоторые крупнейшие венчурные фонды России вообще отказались от рассмотрения российских стартапов, а то и вовсе полностью переехали из страны (как, например, iTech, Flint и некоторые другие). Каждый российский венчурный фонд старается приспособиться к современным экономическим реалиям, а инвестиции в международные проекты — хороший способ не только остаться на плаву, но и увеличить свои доходы. Хотя и на отечественном рынке ситуация в целом остаётся нормальной. Если верить данным ресурса Firrma.ru, то в период за 2015–2016 год почти каждый крупный российский венчурный фонд вложился как минимум в один отечественный стартап. Несмотря на активность за рубежом, родной рынок для большинства инвесторов по-прежнему остаётся приоритетным. Так, согласно данным исследования «Венчурный барометр», 92% участников инвестировали в России, причём для 31% опрошенных российский рынок — основное поле деятельности. Более того, появляются также новые венчурные фонды (Winter Capital, АФК «Система, RedSeed), которые обслуживают преимущественно российский рынок, считая что ситуация для инвестиций сейчас самая благоприятная.

Крупнейшие венчурные фонды России

1. Runa Capital. Пожалуй, самый крупный российский венчурный фонд, который вкладывается преимущественно в отечественные стартапы. Его основатель Сергей Белоусов прежде всего знаменит созданием одной из популярнейших в мире платформ для размещения облачных сервисов — Parallels. Особой «фишкой» Runa является сильная маркетинговая составляющая. К примеру, скандальный рекламный ролик с эротическими сценами хоть и вызвал негодование некоторых слоёв населения, но цели своей достиг — о Runa заговорили даже на знаменитом TechCrunch. Впрочем, особый пиар фонду не требуется, потому что такие успешные стартапы, как Nginx и LinguaLeo и так создали ему прекрасную репутацию. Доля Фонда — до 40%. Максимальная сумма инвестиций — $10 млн.

2. Kite Ventures. Основатель — Эдуард Шендерович, а прославился фонд такими сервисами, как Trends Brands и Ostrovok.ru. Главные сильные стороны Kite Ventures — профессиональная экспертиза в е-commerce, отличные B2B-связи, а также помощь с поиском партнёров и дальнейшим продвижением для каждого проекта. Доля фонда — от 3 до 30%. Максимальная сумма инвестиций — $10 млн.

3. ru-Net Ventures. Основан Леонидом Богуславским, а известен успешными инвестициями в «Яндекс» и Ozon. Доля фонда — в среднем 30–35%.

4. IMI.VC. Крупный российский венчурный фонд, основная специализация которого — игры, социальные приложения и потребительские сервисы. Наиболее успешные проекты — Game Insight и Narr8. Доля Фонда — в среднем 40%. Максимальная сумма инвестиций — миллион долларов.

5. ABRT. Ещё один крупный отечественный венчурный фонд. Основан предпринимателями Андреем Бароновым и Ратмиром Тимашевым. Самые известные бизнес-проекты — KupiVIP и Acronis. Доля фонда — 20–35% на посевной стадии и 15–30% на взлёте. Максимальная сумма инвестиций $4 и $15 млн соответственно.

6. e.ventures. Немецкий фонд. Инвестиции от 100 тыс. до 10 миллионов долларов. Доля 10-49%. Проекты: heverest.ru, сайт Teamo, Pinterest — Pin me.

7. Mangrove. Люксембургский фонд. Инвестиции до 1 миллиона долларов. Доля 25-30%. Проекты: Skype, Drimmi, HomeMe, KupiVIP.

8. Almaz Capital. Основатель А. Галицкий. Область вложения – технологии. Доля 10-40%. Проекты: Alawar, Flirtic, Jelastic.

9. РВК. Государственная организация. Доля 25%. Проекты: мембранные технологии, Woboot, Керамические трансформаторы.

10. Ventech. Французская организация. Доля 10%. Проекты: WomanJournal, Oktogo, Pixonic, Trends Brands.

11. Vesna Investment. Доля 30%. Проекты: shopogoliq.ru, Looksima, Connect2me.

12. Intel Capital. Основатель И. Табер. Инвестирует в технологические проекты KupiVIP, Sapato.

13. Russian Ventures. Основатель Е. Гордеев. Инвестиции стартуют от 35 тысч долларов. Доля 15%. Проекты: кнопки в социальных сетях pluso.ru, Ogorod, Okeo.

14. Venture Angels. Основатель В. Полехин. Успешные проекты: Printio, BioFoodLab, конпка скорого вызова «Кнопка жизни».

15. Mint Capital. Скандинавская организация, основатели У. Перссон и Ф. Экман. Инвестиции до 2 миллионов долларов. Доля 49%. Проекты: эл. словари ABBYY, Gameland, система плетежей «Элексент».

16. Softline Venture Partners. Проекты: «Мираполис», ActiveCloud, Daripodarki, Magazinga, платформа для рассылок Client24.

17. Addventure II. Основатель Е. Маслова. Проекты: InSales (выкуп доли интернет-магазина в размере 25% за 50 тысяч долларов).

18. Foresight Ventures. Основатели Д. Ждановски, Е. Левин, В. Свиблов, А. Казаков. Инвестиции от 100 тысяч до 1 миллиона долларов. Доля 25-33%. Проекты: Jelastic, KodSkidki.ru, Yam Labs.

19. Prostor Capital. Инвестиции от 1 до 5 миллионов долларов. Доля 25-49%. Проекты: Дневник.ру, car-fin.ru, Vita Portal.

20. Addventure I. Основатель Е. Маслова. Доля 25%. Проекты: ММО, Wi2Geo, Roomix.

В данный список попали только крупнейшие венчурные фонды России. Всего же на отечественном рынке активно работают более четырёх десятков игроков, которые ежегодно инвестируют в российские и зарубежные стартапы десятки миллионов долларов. Поэтому разработчику перспективного и потенциально успешного проекта в любом случае будет из чего выбрать.

Точных прогнозов на будущее пока не берётся давать никто. Однако, предположения есть самые разные. К примеру, аналитики Prostor Capital считают, что в целом ситуация будет развиваться не в самом оптимистичном ключе. Причём это касается как российского, так и западного венчурного рынка. По их мнению, в ближайшее время массово активизируются бизнес-ангелы и фамильные фонды частных инвесторов, которые серьёзно подорвут позиции традиционных венчурных фондов. Известный российский инвестбанкир и предприниматель Юрий Гольдберг также частично поддерживает эту точку зрения. Правда, по его мнению, падение венчурных фондов произойдёт из-за того, что самые «вкусные» направления заберут себе крупные корпорации и государственные концерны, которые будут тотально доминировать на рынке инвестиций. Совсем другой точки зрения придерживаются аналитики WSJ и Dow Jones Venture Source. Согласно их прогнозу, венчурные фонды, наоборот, будут демонстрировать рост вместе с влиянием так называемых «гаражных» стартапов. Произойдёт это потому, что крупные корпорации даже при всех своих возможностях будут не способны охватить весь рынок и обеспечить необходимую для современных реалий динамику разработки, а государственные структуры слишком медлительны и бюрократизированы, чтобы осуществлять эффективное управление. Так что у венчурных фондов пока всё будет хорошо. Им достанутся по-настоящему перспективные проекты, в то время как частные инвесторы сосредоточатся на менее значительных вещах.

caft.ru

Топ-20 венчурных фондов, готовых инвестировать в российские стартапы

На первоначальном этапе становления любого бизнес-проекта нужны финансовые вложения. От этого никуда не деться. Но чаще всего у начинающего предпринимателя есть только горящие глаза и фонтан новых идей. Где же взять средства для их успешной реализации, дабы не расплескать запал?

На первоначальном этапе становления любого бизнес-проекта нужны финансовые вложения. От этого никуда не деться. Но чаще всего у начинающего предпринимателя есть только горящие глаза и фонтан новых идей. Где же взять средства для их успешной реализации, дабы не расплескать запал?

На помощь молодому бизнесмену в таком случае могут прийти венчурные фонды

«Hopes & Fears» составило список из 20 венчурных фондов, готовых вкладываться в развитие российских стартапов. Многие другие не прошли проверку, потому как инвестируют в российский рынок совсем недавно, а значит, пока не получили кредит доверия, не пройдя проверку временем.

В результате получился конечный список фондов, расположенных по убыванию их возможной пользы для стартапа. Среди критериев отбора количество российских проектов, в которые инвестировал фонд, объём инвестируемых средств, усреднённая доля инвестора в других стартапах и скорость роста стоимости компаний из его портфеля.

- Runa Capital: Его основатель — российский предприниматель Сергей Белоусов — вывел в свет бытовую технику Rolsen, облачную платформу Parallels. На счету самых громких проектов Runa Capital — Nginx, LinguaLeo и Jelastic. Фонд инвестирует в стартапы до $10 млн, при этом берёт долю 20-40%.

- IMI.VC: Его основатель — Игорь Мацанюк — специализируется на играх и социальных приложениях. Самые глобальные проекты Мацанюка и компании — Narr8 и Game Insight. Инвестируют до $1 млн, берут до 40%. При этом подопечные Мацанюка зачастую отмечают его желание управлять стартапом на ранних стадиях.

- ru-Net Ventures: Его основатель — Леонид Богуславский — инвестировал в поисковую системы Яндекс, книжный портал Ozon, сервис, собравший тысячи ресторанов, delyveryhero.ru, платформу для покупателей мебели made.com и B2B-сервис для выставления счетов Tradeshift. Фонд берёт 30-35% от стартапа.

- Kite Ventures: Его основатель — Эдуард Шендерович — продвигал в массы такие проекты, как Trends Brands, ZeptoLab и ostrovok.ru. Фонд зачастую вкладывает до $10 млн и берёт 3-30%.

- e.ventures: Этот немецкий фонд работал со спортивным интернет-магазином heverest.ru, серверной компанией Nginx, вкладывался в сайт знакомств Teamo и русский вариант Pinterest — Pin me. Фонд инвестирует от $100 000 до $10 млн в одну компанию, при этом берёт доли 10-49%.

- ABRT: Его основатели — предприниматели Андрей Баронов и Ратмир Тимашев — вкладывались в oktogo.ru, Acronis и KupiVIP. Фонд знаменит вложениями до $15 млн и долями в 15-35%.

- Mangrove: Этот люксембургский фонд сотрудничает с ABRT и прославился такими проектами, как сервис онлайн-звонков Skype, распродажи одежды KupiVIP, мебели HomeMe и игр Drimmi. Вкладывают $1 млн в долю 25-30%.

- Almaz Capital: Основателем является Александр Галицкий. Изначально у фонда был и второй основатель Пётр Лукьянов. Область их интересов — технологии. Успешно вкладывались в такие проекты, как Jelastic, Flirtic и Alawar. Обычно берут от 10% до 40%.

- РВК: Данный фонд является государственной организацией. Инвестировал в «Керамические трансформаторы», Wobot и «Мембранные технологии». Доля — 25%.

- Ventech: Это французский фонд. Примеры инвестиционных проектов — Trends Brands, Pixonic, Oktogo и WomanJournal. Доля — до 10%.

- Vesna Investment: На счету российских проектов фонда сайт модной одежды Looksima, сервис совместных покупок shopogoliq.ru и социальные медиа для бизнеса Connect2me. Берут не более 30% от компании.

- Intel Capital: Руководитель в России — Игорь Табер. Фонд является мировым инвестором в технологические стартапы. В России работал с сервисами Sapato и KupiVIP. Подопечные делятся отзывами о том, что российская команда Intel слаба по сравнению с командами других фондов.

- Russian Ventures: Основан Евгением Гордеевым. Создавал рекламную сеть Okeo, сообщество по интересам Ogorod и кнопки для репостов в соцсетях pluso.ru. Вкладывает от $35 000 в доли от 15%.

- Venture Angels: Фонд создан успешным учеником «Сколково» Виталием Полехиным. На счету успешных вложений инвестиции в проекты по созданию дизайна футболок и кружек Printio, производству энергетических батончиков BioFoodLab и кнопка срочного вызова «Кнопка жизни».

- Mint Capital: Это скандинавский фонд, основателями которого являются Ульф Перссон и Фредрик Экман. Инвестировали в электронные словари ABBYY, медиакомпанию Gameland, сервис платежей «Элекснет». Готовы вложить в компанию до $2 млн за долю до 49%.

- Softline Venture Partners: Фонд успешно вкладывался в сервис для удалённого обучения «Мираполис», облачный сервис ActiveCloud, интернет-магазин подарочных сертификатов Daripodarki, сервис по созданию интернет-магазинов Magazinga и сервис для e-mail-рассылок Client24.

- Addventure II: Основан Еленой Масоловой. Фонд успешно инвестировал в интернет-магазин InSales, выкупив долю в 25% за $50 000.

- Foresight Ventures: Основатели — Андрей Казаков, Владислав Свиблов, Евгений Левин и Джон Ждановски. Инвестировали в облачную платформу для Java — Jelastic, сервис для организации рабочего процесса Yam Labs и KodSkidki.ru. Готовы взять на попечение компанию, вложив в неё от $100 000 до $1 млн за 25-33% от неё.

- Prostor Capital: Фонд спонсировал сайт Дневник.ру, медицинский портал Vita Portal, сервис для автовладельцев car-fin.ru. Инвестирует $1-5 млн за долю 25-49%.

- Addventure I: Фондом руководит Елена Масолова. Вкладывались в Roomix, Wi2Geo и ММО. За 25% от стартапа фонд инвестировал примерно $50 000.

Как видно из примеров, для развития многих стартапов обращение к венчурным фондам стало ключевым решением. Это в очередной раз доказывает, что действительно ценные идеи находят средства для воплощения в жизнь, несмотря на кризисные времена.

Подборку подготовила: Елена Гагарина

Копирование материалов без указания активной гиперссылки на источник запрещено!

Рекомендуемые записи:

Автор публикации

1 000 Комментарии: 17Публикации: 1130Регистрация: 20-05-2015distantsiya.ru

| ФРИИ | http://www.iidf.ru |

| ABRT Venture Fund | http://abrtfund.com/rus/ |

| Almaz Capital Partners | http://www.almazcapital.com |

| Bioprocess Capital Ventures | https://www.rvc.ru/en/investments/zpif_funds/bioproc/ |

| Essedel | http://www.essedel.com |

| eVenture Capital Partners | http://www.eventures.vc |

| Fastlane Ventures | http://www.fastlaneventures.ru |

| Finam Global | https://www.finam.ru/about/CompanyStructure003EF/ |

|

FinSight Ventures |

http://finsightvc.com |

| Flint Capital | http://flintcap.com |

| Grishin Robotics | http://grishinrobotics.com |

| Guard Capital | http://www.guardcapital.ru |

| Imperious Group | http://imperiousgroup.com |

| iTech Capital | http://www.itcap.ru/ |

| Kite Ventures | http://kiteventures.com |

| Leorsa Innivations | http://leorsa.ru |

| Maxfield Capital | http://www.maxfieldcapital.com |

| Oradell Capital | http://www.oradellcapital.ru/#about_fund |

| Prostor Capital | http://prostor-capital.ru |

| Pulsar Venture Capital | |

| Runa Capital | https://www.runacap.com |

| Russian Internet Technology Fund | http://www.crunchbase.com/organization/russian-internet-technology-fund/ |

| Russian Ventures | http://www.rusve.com |

| Ruvento | http://ruvento.com |

| SberBank Venture Capital | |

| Simile Venture Partners | http://simileventure.com |

| Start Fellows | https://vk.com/startfellows |

| Starta Capital | |

| Target Ventures | https://www.targetglobal.vc |

| UFG | http://pe.ufgam.com |

| Ventech | http://www.ventechvc.com/en/ |

| Vesna Investment | http://vesnainvestment.com |

| Zoom Capital | http://zoomcapital.ru |

| Венчурный инвестиционный фонд FPI | http://fpivc.com/ru/ |

| ВТБ – Венчурный Фонд | |

| ЗАО «Синергия Инновации» | http://synergy.vc/ru/ |

| ИГ «Русские Фонды» | http://www.rusfund.ru |

| Инвестиционно-венчурный фонд Республики Татарстан | http://ivf.tatarstan.ru |

| ИФ «Лидер» | http://www.leader-invest.ru |

| Лидер-Инновации | http://leader-innovations.ru |

| Фонд посевных инвестиций AddVenture | https://www.addventure.vc |

www.rvca.ru

Венчурные фонды, которые могут помочь российским стартапам. Топ-20

Любой новый проект требует не только интересную идею для последующего воплощения, но и достаточное инвестирование. К сожалению, сегодня практически невозможно создать что-либо без определенной суммы денег. Максимум – составить бизнес-план. А вот для его претворения в жизнь нужно искать помощь. В большинстве случаев молодой стартапер имеет в своем арсенале оформленную идею, видение ее воплощения и мотивацию. В редких случаях – некоторую небольшую сумму на самое начало деятельности. Что делать потом?

24 октября 2016

Здесь на помощь создателю проекта могут прийти различные венчурные фонды. Это организации, которые готовы инвестировать в потенциально выгодные проекты на начальных стадиях с расчетом получить прибыль в дальнейшем. Согласно статистике, большая часть стартапов (до 80%) проваливаются, но оставшаяся может с лихвой окупить все вложения.

Интернет-издание с говорящим названием «Hopes & Fears» составило целый список венчурных фондов, которые имеют возможности инвестировать в многообещающие российские проекты. В список вошли только те организации, которые уже заслужили кредит доверия и работают на российском рынке уже сравнительно долгое время.

По какому принципу эти 20 фондов расположены в списке? По убыванию возможной пользы для проекта. Среди критериев отбора были и такие пункты: количество уже проинвестированных проектов российского сегмента, объемы инвестиций, скорость роста стоимости стартапов из портфеля фонда, усредненная доля самого инвестора в различных проектах.

- Runa Capital. Сергей Белоусов – основатель венчурного фонда. Его компания известна выводом в большой мир таких стартапов, как сервис изучения английского языка LinguaLeo, Jelastic, Nginx, а также облачной платформы Parallels и бытовой техники Rolsen. Забирая долю в проекте до 40%, фонд инвестирует до 10 миллионов $.

- Imi.VC. Этот фонд больше специализируется на игровой сфере и социальных приложениях. Наиболее известные проекты Game Insight и Narr8. Фонд может вложить до 1 млн $, а доля в проекте составляет до 40%.

- ru-Net Ventures. Фонд, во главе с его отцом-основателем Леонидом Богуславским, берет в проектах до 30-35%. Среди известных стартапов, в которые вкладывала деньги организация, поисковая система Яндекс, книжный портал Ozon, delyveryhero.ru, объединивший под своим крылом около тысячи ресторанов, мебельную платформу made.com и B2B-сервис Tradeshift.

- Kite Ventures. Этот фонд и его глава Эдуард Шендерович известен продвижением Trends Brands, ZeptoLab и ostrovok.ru. Организация способна вложить до 10 млн долл., но при этом берет в проекте от 3 до 30%.

- e.ventures. Венчурный фонд родом из Германии уже неоднократно вкладывался в российские проекты. На его счету спортивный интернет-маркет heverest.ru, компания Nginx, сайт знакомств Teamo и российский аналог всем известного Pinterest — Pin me. Инвестиции фонда начинают от $100 тыс. и заканчиваются $10 млн в один проект. Доля фонда при этом составит 10-49%.

- ABRT. Известен вложениями в такие стартапы, как oktogo.ru, Acronis и KupiVIP. Фонд занимает в проекте от 15 до 35%, и при этом способен инвестировать до 15 млн долларов.

- Mangrove. Венчурный фонд из Люксембурга, сотрудничает с предыдущим. Его известные «подопечные» Skype, распродажи мебели HomeMe, одежды KupiVIP и игр Drimmi. При вложениях в пределах 1 млн долларов доля фонда 25-30%.

- Almaz Capital. Фонд, ориентированный на технологические проекты. Известен своими инвестициями в Jelastic, Flirtic и Alawar. Его средняя доля в проектах составляет от 10% до 40%.

- РВК. Государственная организация. На свою бытность вкладывалась в «Керамические трансформаторы», проект Wobot и «Мембранные технологии». Доля в проектах достигает 25%.

- Ventech. Французский венчурный фонд, вложивший свои средства в такие стартапы, как Trends Brands, Pixonic, Oktogo и WomanJournal. Доля компании в проектах до 10%.

- Vesna Investment. Венчурный фонд, занимающий до 30% компании, уже вкладывал средства в портал стильной одежды Looksima, сервис для осуществления совместных приобретений shopogoliq.ru и социальные медиа для бизнес-сферы Connect2me в российском сегменте.

- Intel Capital. Российский руководитель фонда – Игорь Табер. Эта компания – инвестор в техностартапы мирового уровня. В России фонд сотрудничал с сервисами KupiVIP и Sapato. Правда, подопечные фонда отмечают, что его российское подразделение значительно уступает другим.

- Russian Ventures. Фонд под предводительством Евгения Гордеева. Известен созданием рекламной сети Okeo, портала Ogorod и кнопки для репостов в социальных сетях pluso.ru. Инвестирует в проект $35 000, занимая долю от 15%.

- Venture Angels. На счету венчурного фонда, созданного Виталием Полехиным, удачные вложения в стартапы по созданию дизайна кружек и футболок Printio, изготовлению энергетических батончиков BioFoodLab и кнопка срочного вызова с громким названием «Кнопка жизни».

- Mint Capital. Скандинавская компания во главе с Фредериком Экманом и Ульфом Перссоном уже вложила средства в электронные словари ABBYY, компанию Gameland, платежный сервис «Элекснет». Они готовы, при выделении до 49% проекта, вложить в проект до $2 млн.

- Softline Venture Partners. Компания уже совершала удачные инвестиции в такие российские сервисы, как удаленное обучение «Мираполис», облако ActiveCloud, интернет-магазин с подарочными сертификатами Daripodarki, создание интернет-маркетов Magazinga и e-mail-рассылки Client24.

- Addventure II. Созданная Еленой Масоловой, компания успешно финансировала 50 тыс. долларов в интернет-маркет InSales, выкупив в нем долю в 25%.

- Foresight Ventures. Среди его основателей целая команда: Евгений Левин, Андрей Казаков, Владислав Свиблов и Джон Ждановски. Они известны своими удачными вложениями в облачную платформу для Java, сервис для удобной организации рабочего процесса Yam Labs и KodSkidki.ru. Сумма инвестиций в пределах 100 тыс. – 1 млн долларов. При этом претендуют на долю 25-33%.

- Prostor Capital. Эта компания уже спонсировала такие проекты, как Дневник.ру, медпортал Vita Portal, сервис для владельцев автомобилей car-fin.ru. Способна проинвестировать стартап на $1-5 млн. Занимает в проекте 25-49%.

- Addventure I. Этот венчурный фонд инвестировал свои средства в такие проекты, как Roomix, Wi2Geo и ММО. Получая четверть проекта (25%), компания может вложить около 50 тысяч долларов.

Можно с уверенностью сказать, что поддержка венчурных фондов для многих начинающих стартапов – это обязательный и необходимый шаг на пути к становлению и процветанию проекта. И, несмотря на сложное время, организации находят пути для претворения в жизнь действительно интересных и полезных идей.

Автор: Мария Амурова

www.towave.ru

Венчурные фонды — это что такое? Венчурные фонды России :: BusinessMan.ru

В настоящее время венчурным фондам выделяется значительная роль в достаточно масштабной системе соответствующего бизнеса, так как они являются посредниками между инвесторами частного типа и МВТК – теми, кто получает финансовые средства. Что же следует понимать под представленным термином? Насколько широк список венчурных фондов в отношении Российской Федерации? Как быстро осуществляется развитие данной категории? На эти и иные не менее интересные вопросы можно отыскать ответы в процессе ознакомления с материалами данной статьи.

Венчурное предприятие

Венчурный фонд – не что иное, как особый типаж инвесторов, готовых вкладывать денежные средства исключительно в проекты инновационной направленности (по-другому их называют стартапами). Важно отметить, что они полностью осознают, что данное мероприятия является рисковым и влечет за собой минимальный процент успешного дохода. Почему? В соответствии со статистикой, порядка 90 % всех российских стартапов на сегодняшний день убыточные. Как правило, такие проекты ставят заключительную точку собственному существованию уже на начальном этапе опытно-исследовательской деятельности. Так, они даже не успевают выйти на рынок.

Тем не менее оставшиеся десять процентов инновационных проектов «выстреливают» так успешно, что абсолютно все вложенные инвестиции возвращаются в многократном эквиваленте. Важно знать, что именно подобная игра и служит ярким стимулом для инвесторов вкладывать денежные средства в бесперспективные и нерентабельные (возможно, только на первый взгляд) проекты. Так или иначе, у них есть надежда на то, что именно данный проект станет «тем самым», одним из большинства.

Естественно, что венчурные фонды – это фонды, которые занимаются инвестированием в молодые проекты, однако вкладывают они далеко не последние денежные средства. В данном случае, скорее, речь идет о некоторых излишках денег.

Сущность венчурных фондов

В соответствии со своей сущностью венчурные фонды – это достаточно успешные компании, достигшие в собственной рыночной нише установленного «потолка». Бизнес здесь является отлаженным. Именно поэтому в случае очередной «мертвой» инвестиции финансовое состояние не окажется критическим. Скорее всего, урон даже не почувствуется. В общем аспекте венчурный фонд – это объединения материальных и финансовых ресурсов, а также интеллектуального капитала ряда юридических (физических) лиц на добровольной основе для того, чтобы качественным образом организовать процесс инвестирования в инновационные венчурные проекты.

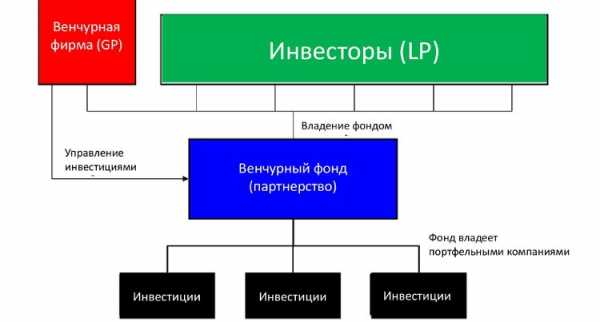

Важно отметить, что деятельность рассматриваемых структур отличная от аналогичной работы других инвестиционных институтов, среди которых бизнес-инкубаторы, венчурные компании, меценаты и спонсоры. Почему? Дело в том, что фонды содействия венчурных инвестиций лишь выполняют управленческую функцию в отношении венчурного капитала, однако не являются его владельцами. Таким образом, фонд в любом случае получает денежные вознаграждение от владельца капитала в соответствии с условиями договора между учредителем фонда и непосредственно его управляющим.

Мировая практика

Важно отметить, что в мировой практике рассматриваемые в статье институты могут быть закрытыми и открытыми (российские венчурные фонды существуют исключительно в виде закрытых структур). Необходимо знать, что в закрытых фондах после того как они сформированы, объем денежных средств, а также список акционеров (участников венчурного фонда) строгим образом фиксируется. Следует дополнить, что подобные фонды существуют от пяти до десяти лет. Так, на протяжении представленного периода денежные средства, которые были вложены фондом в МВТК, так или иначе, должны быть в полной мере возмещены. Помимо этого, ожидается и получение некоторой прибыли.

Фонды развития венчурных инвестиций открытого типа отличаются тем, что капитал в них может изменяться непрерывным образом по причине включения новых участников и исключения непосредственно из фонда иных акционеров. Таким образом, период существования венчурных фондов открытого типа может считаться неограниченным. Важно отметить, что сегодня известна и другая классификация рассматриваемых институтов, которую целесообразным будет рассмотреть в последующих главах.

Самоликвидирующийся фонд

Самоликвидирующийся венчурный фонд – это структура, формируемая на заранее установленный период для осуществления инвестирования того или иного проекта. После завершения проекта и возвращения денежных средств участникам фонда (учредителям) с конкретной суммой прибыли подобный фонд, так или иначе, прекращает собственное существование. Как было отмечено выше, этот срок варьируется от пяти до десяти лет. Важно отметить, что в данном случае прибыль, которую получают инвесторы (участники инвестиционно-венчурного фонда), автоматическим образом не реинвестируется. Она выплачивается им строго по окончании инновационного проекта.

Вечнозеленый фонд

Вечнозеленый фонд содействия развитию венчурных инвестиций предполагает, что полученная сумма прибыли реинвестируется в другие инновационные проекты, а учредителям фонда возвращаются лишь вложенные денежные средства (в обществе зачастую их называют «телом инвестиции»). Подобная ситуация в любом случае позволяет исключить необходимость создания нового фонда для того, чтобы профинансировать очередной венчурный проект. Таким образом, финансирование инновационных проектов продолжается в пределах одного и того же венчурного фонда.

Важно отметить, что абсолютно каждый учредитель рассматриваемого института наделен полным правом выхода из него в любой момент. Для этого его нужно лишь реализовать собственную долю в венчурном фонде. Так или иначе, сам фонд продолжает свою деятельность, а значит, и существование.

Клубные инвестиции

Развитие венчурных фондов привело к тому, что появились клубные инвестиции. Что же это такое? Эта категория представляет собой фонды неформального типа, формируемые посредством усилий частных инвесторов без регистрации со стороны государства. Обычно денежные средства подобных фондов передаются в соответствии с договором доверительного управления непосредственно управляющей структуре юридически оформленного фонда. Основной целью здесь является максимально выгодное вложение денежных средств в венчурные проекты.

Важно отметить, что практика венчурных фондов России предполагает наем управляющего. В его обязанности включается организация такого процесса, как аккумулирование денежных средств фонда, а также последующее осуществление функции управления в отношении активов венчурного фонда. Следует дополнить, что количество денег в рассматриваемых институтах может колебаться в весьма широком диапазоне, а именно от пары десятков до сотен миллионов долларов. Кстати, доля каждого учредителя, как правило, не превышает десяти процентов.

Преимущества для стартаперов

В обществе принят тот стереотип, что компании, являющиеся стартаперами, могут найти финансирование для собственных проектов где-то еще, помимо венчурных инвесторов. В действительности же венчурные фонды России или иной страны – не что иное, как единственный источник финансирования, носящий оптимальный характер. Как правило, у авторов идеи (пусть даже самой потрясающей) нет возможности профинансировать свой проект самостоятельным образом. Именно поэтому они организовывают поиски помощи финансовой направленности у инвесторов. Ведь до тех пор, пока структура молодая, никому не известная и обычно не зарегистрированная в качестве юридического лица, банковское кредитование подобного бизнеса невозможно.

Внешний и внутренний венчур

В настоящее время известно два ключевых типа венчурных фондов, которые занимаются инвестированием инновационных проектов. Среди них следующие пункты:

- Под внутренним венчуром следует понимать ситуацию, когда для финансирования инновационного проекта привлекаются денежные средства компаний либо личные деньги инвесторов. Данная схема финансирования стартапов является наиболее распространенной не только на территории Российской Федерации, но и во всем мире. Важно отметить, что 95 % новых проектов получают финансирование исключительно из источников частного значения.

- Под внешним венчуром следует понимать ситуацию, когда для финансирования инновационных проектов привлекается государственный капитал. Как правило, инвестирование в данном случае осуществляется посредством страховых структур или пенсионных фондов через привлечение денежных средств из бюджетов государственного или местного характера, получение различного рода грантов, а также поступление их от иных учреждений государственного типа собственности. Важно отметить: несмотря на то что финансирование стартапов со стороны государства – случаи единичные, тем не менее они имею место. Так или иначе, развитие инноваций сегодня оказывает весьма серьезное влияние на укрепление государственной экономики и рост ВВП.

Появление венчурных фондов в России

Когда же на территории Российской Федерации появились венчурные фонды? Важно знать, что история, относящаяся к финансированию стартапов на уровне государства, поставила отправную точку еще в 1993 году. Именно в это время на собрании министров государств «Большой восьмерки» было решено выделить для Российской Федерации триста миллионов долларов для того, чтобы венчурное инвестирование в компании национального уровня получило неплохое развитие.

Необходимо отметить, что спустя год в России были сформированы первые венчурные фонды. Одним из наиболее крупных инвесторов, на уровне государства занимающихся продвижением малого бизнеса в области инновационных технологий, служит открытое акционерное общество «Российская венчурная компания» (фонд государственного типа всех венчурных фондов России). ОАО было создано в 2006 году, для того чтобы стать источником весьма доступного финансирования новых проектов, а также для продвижения на территории Российской Федерации инновационных направлений в экономике.

Венчурные фонды в России: список

В заключительной главе целесообразным будет привести перечень наиболее эффективных венчурных фондов, развивающих свою деятельность на территории Российской Федерации. Важно отметить, что пункты указаны в порядке уменьшения в плане общего рейтинга структур:

- Runa Capital является едва ли не единственным фондом, основанным посредством усилий российского предпринимателя Сергея Белоусова. Интересно знать, что он вкладывается исключительно в отечественные стартапы. Доля данного фонда составляет от двадцати до сорока процентов, а инвестирует он до десяти миллионов долларов.

- IMI.VC – структура, организованная бывшим торговцем джипами Игорем Мацанюком из Мурманска. Необходимо отметить, что фокусировка данного фонда направляется на медиа-социальные приложения, игры или потребительские сервисы. Фонд берет до сорока процентов в проектах на ранней стадии, а размер инвестиций в данном случае не превышает миллиона долларов.

- Ru-Net Ventures – структура, основателем которой является Леонид Богуславский. Обычно он берет от тридцати до тридцати пяти процентов компании. Средний норматив доходности же составляет сорок пять процентов в год.

- Kite ventures – венчурный фонд, основателем которого является Эдуард Шендерович. Он занимается помощью с продвижением, В2В-связями и так далее. Важно отметить, что фонд берет от трех до тридцати процентов. В понравившиеся проекты он готов вкладывать денежные средства в размере десяти тысяч долларов.

- E.ventures – немецкий фонд, который существует с 1998 год, однако активно и давно работает с Российской Федерацией. Важно отметить, что он вкладывается в сайт знакомств «Теамо»; спортивный гипермаркет, осуществляющий свою деятельность в режиме онлайн, Heverest.ru; поставщика решений серверной направленности Nginx и так далее. Объем фонда в данном случае впечатляет (750 миллионов долларов). Доли же варьируются от десяти до сорока девяти процентов.

- ABRT – фонд, историю которого начали предприниматели Ратмир Тимашев и Андрей Баронов в 2006 году. Интересно то, что вклад на начальной стадии в данном случае не превышает четырех миллионов долларов, при этом доля равняется 20-35 процентам. Однако на «взлетном» этапе капитал увеличивается до пятнадцати миллионов долларов, а доля уменьшается до 15-30 процентов.

- Mangrove – люксембургский фонд, который прославился благодаря истории со Skype. Так, вложив в 2003 году в проект 1,9 миллионов долларов, через пару лет он получил 180 миллионов долларов. И это все стартап! Подобная ситуация, так или иначе, является подтверждением тому, что далеко не все инновационные проекты, как на территории Российской Федерации, так и в других странах являются безнадежными и неэффективными. Среди них есть немалое количество ярких и стоящих идей.

businessman.ru

Инвестиционные и венчурные фонды – список с кратким описанием фондов – Borovic.ru

ABRT Venture Fund

ABRT Venture Fund инвестирует в ИТ-компании на ранней стадии и стадии роста.

Accel Partners

Accel Partners — инвестиционная компания, являющаяся одним из лидеров мировой индустрии венчурного инвестирования.

Admitad Invest

— корпоративный инвестиционный фонд, который был основанв 2016 году. Интересны проекты из областей SaaS, маркетплейс, энтерпрайс, коммерческие контент проекты, CPA, лидгены, и др.

Almaz Capital Partners

Alma Capital Partners — фонд венчурного капитала, вкладывающий средства в развитие российских технологических, медийных и коммуникационных компаний.

Angelico Ventures

Angelico Ventures — это инвестиционная компания, целью которой является заработать максимальную прибыль в фармацевтической и биофармацевтической отраслях в долгосрочной перспективе, а также, увеличить продолжительность и качество жизни в России и других странах.

Asset Management Company

Asset Management Company — инвестиционная компания, являющаяся пионером мировой индустрии венчурного инвестирования.

Bessemer Venture Partners

Bessemer Venture Partners — всемирно известный инвестиционно-венчурный фонд, являющийся одним из старейших в США.

Dekarta Capital

Dekarta Capital образована в декабре 2008 года и является управляющей компанией в области прямых и венчурных инвестиций. В настоящий момент Dekarta Capital управляет активами частного фонда в размере 50 млн долларов США.

DFJ VTB Aurora

DFJ VTB Aurora — фонд венчурных инвестиций, который рассматривает и отбирает бизнес-проекты в инновационных отраслях, такие как цифровые медиа, Интернет-услуги, программное обеспечение, биотехнологии, альтернативные виды энергии.

Digital Sky Technologies

Инвестиционная компания Digital Sky Technologies Limited является одним из ключевых инвесторов русскоязычного сегмента Интернета.

Draper Fisher Jurvetson

Draper Fisher Jurvetson (DFJ) — мировой лидер венчурного инвестирования в технологические компании на начальной и ранней стадиях развития.

EDventure Holdings

EDventure Holdings Inc. — всемирно известная инвестиционная компания, активно инвестирующая средства в программные и информационные технологии по всему миру.

eVenture Capital Partners Gmbh

Фонд eVenture Capital Partners GmbH (EVC) инвестирует в растущие Интернет компании США, Центральной и Восточной Европы.

Google Ventures

Google Ventures заинтересован во вложениях в стартапы из разных отраслей, в т.ч. в розничные интернет-проекты, производителей ПО, «железа», компании, занимающиеся экологическими проектами, биотехнологиями, здравоохранением.

Intel Capital

Фонд Intel Capital инвестирует в перспективные технологические компании, работающие в сфере совершенствования вычислительных и коммуникационных платформ.

Kite Ventures

Венчурный фонд Kite Ventures инвестирует в начинающие компании, разрабатывающие инновационые проекты для различных секторов рынка высоких технологий.

Mangrove Capital Partners

Mangrove Capital Partners — один из ведущих европейских венчурных фондов, инвестирующий в IT-компании на ранней стадии развития.

Martinson Trigon Venture Partners

Венчурный фонд Martinson Trigon Venture Partners инвестирует в IT и телекоммуникационные компании в России, Прибалтике и странах Центральной и Восточной Европы.

Modernus Capital Partners

Управляющая компания прямыми венчурными инвестициями в России и странах СНГ.

Nigma Seed Fund

Nigma Seed Fund инвестирует в интернет-проекты на самых ранних стадиях их развития — от зарождения идеи и создания прототипа до вложения средств в первоначальную раскрутку проекта.

NTB Ventures Венчурный фонд

NTB Ventures нацелен на коммерциализацию эффективных инновационных проектов в IT-сфере.

Oradell Capital

Oradell Capital — венчурный фонд, инвестирующий в компании на стадии стартапа.

Russian Media Ventures Инвестиционный фонд

Russian Media Ventures, инвестирующий в проекты в области медиа.

SIPO

SIPO — венчурный фонд ранних инвестиций. Инвестиционный фокус фонда SIPO лежит в области альтернативной энергетики.

Softline Venture Partners Венчурный фонд

Softline Venture Partners осуществляет венчурные инвестиции и поддержку российских разработчиков программного обеспечения. Кроме привлечения финансирования, разработчики имеют возможность воспользоваться уникальными компетенциями комании Softline в сфере дистрибуции и маркетинга программного обеспечения.

Tamir Fishman CiG Russian Fund

Tamir Fishman CiG Russian Fund (Тамир Фишман Си ай Джи венчурный фонд) инвестирует в высокотехнологичные компании и проекты в следующих областях: информационные технологии, мультимедиа и связь, энергетика и энергосбережение, биотехнологии, медицинские технологии, генная инженерия, новые материалы, нанотехнологии.

Troika Capital Partners

Troika Capital Partners инвестирует рисковый капитал в высокотехнологичные компании в таких секторах, как альтернативная энергетика, информационные технологии, новые материалы, оптоэлектроника.

ValueTech Advisers

ValueTech Advisers эксклюзивно специализируется на оказании инвестиционно-банковских услуг компаниям сектора ТМТ, включающего в себя рынки информационных технологий, Интернет и Медиа.

www.borovic.ru

Что такое венчурные фонды, операции и инвестиции

Если у вас есть в наличии свободные денежные средства, которые вы хотите инвестировать в отрасль с целью увеличения в будущем денежного капитала, то в этом могут помочь венчурные фонды. В представленном материале вы сможете ознакомиться с подробной информацией о представленных организациях, об их работе и о крупнейших в России организаций, представляющих осуществляющих венчурное инвестирование.

Что такое венчурный фонд

Венчурная компания — это организация, аккумулирующая денежные средства, хранящиеся на счету с помощью вложения в инновационные бизнес-проекты или, как их ещё называют — стартапы. На таких площадках торгуют, как банки, крупные компании, так и частные лица. Представленные организации могут иметь, как узкую направленность в сфере инвестирования, так и вкладывать деньги в различные сферы.

Венчурные инвестиции — одна из разновидностей вложения денег в компании, основанная на коллективном механизме. Такое инвестирование, прежде всего, представляет собой — процесс вложения денег в перспективный инновационный и высокотехнологический бизнес. Основная особенность таких вложений заключается в высокой степени риска. Однако такой риск может окупиться, благодаря шансу получить доходность выше среднего на этом рынке инвестирования. Таким образом, представленные инвестиции относятся к долгосрочным инвестициям с высокой степенью доходности и риска.

Венчурные инвестиции в стартапы — как это работает

Инвестирование в стандартном виде выглядит следующим образом:

- Выбор сферы инвестирования. На этом этапе человек или компания, обладающая свободными денежными средствами, выбирает наиболее перспективный по их мнению инновационный проект, который в будущем принесет высокую степень доходности.

- Приобретение доли. После того, как выбор будет сделан, владелец капитала вкладывает собственные денежные средства в выбранный проект, находящийся на текущий момент на стартовой стадии развития. Сразу после денежного вложения, вкладчик становится совладельцем представленного бизнес проекта. Таким образом, получается, что вкладчик просто приобретает определённую долю в компании, которую в будущем он сможет продать значительно дороже или же получать с этой доли свои дивиденды.

- Продажа доли. Момент, когда необходимо продать долю в бизнесе можно определить в зависимости следующих факторов: полный охват рынка, приход нового инвестора, остановка развития проекта. Продать долю можно следующим образом: продажа доли основателям проекта (если у основателей будет необходимая сумма), продажа долей более крупному холдингу, собирающемуся взять стартап под собственный контроль, продажа доли на бирже (такое возможно только после публичного размещения акций компании).

Сразу после того, как вкладчики продают все доли, стартап превращается в обычную компанию, обладающую определённой долей на рынке, а её акционеры получают прибыль за счёт дивидендов. Инвесторы после продажи и получения прибыли, начинают поиск новых перспективных вариантов для инвестирования. Венчурный метод становится популярным с каждым днем, поэтому нужно об этом узнавать, как можно больше.

Как стартаперу привлечь инвестиции

Если вы хотите привлечь для дела денежные средства, то в первую очередь вам необходимо знать места, где собираются люди, заинтересованные во вложении денежных средств в развивающиеся компании. В настоящий момент найти денежные вложения можно в следующих местах: инвестиционные площадки, тематические мероприятия, а также специальные интернет-сервисы, на которых собираются инвесторы.

Сервисы, для привлечения инвестиций:

- Starttrack.ru. Русскоязычная онлайн платформа, на которой можно легко разместить свой стартап и привлечь денежные средства для его развития.

- Ventureclub.ru. Ещё один русскоязычный портал, на котором представлены различные стартап проекты. Здесь можно легко найти крупным инвесторов для своей компании.

- Napartner.ru. Этот сайт представляет собой обычную доску объявлений, на которой размещаются различные проекты.

Для привлечения денежных средств от инвесторов для своего стартапа, необходимо уметь правильно преподать свой продукт на рынке. Для этого рекомендуется использовать следующие методы:

- Стартап решает какую-либо глобальную проблему. Постарайтесь доказать потенциальным инвесторам то, что ваш стартап способен разрешить какую-либо глобальную проблему. Таким образом, инвесторы поймут, что рынок, который будет занимать ваш стартап, будет довольно обширным, а, следовательно, принесёт им неплохую прибыль.

- Решение проблемы определённой индустрии. Стартап, который способен разрешить проблему определённой индустрии, внушает доверие многим крупным инвесторам. В качестве примера можно взять стартап YPlan, который представлял собой мобильное приложение, с помощью которого можно было заказывать различные билеты. Основатель стартапа рассказал инвесторам, что его приложение способно решить проблему индустрии развлечения, тем самым он привлёк в свою компанию несколько миллионов долларов.

- Правильное составление документации. Многие начинающие стартаперы подготавливают огромные списки ненужной документации, на которую не станут обращать внимание инвесторы. Для привлечения денег, рекомендуется просто создать грамотную и чёткую презентацию, в которой будут представлены основные моменты и указаны предполагаемые расходы и доходы компании.

Венчурные сделки необходимо делать только с умом. В противном случае нельзя рассчитывать на желаемый результат.

Список крупнейших венчурных фондов в России

Наиболее развитыми венчурными организациями, на которых часто инвестируют деньги в отечественные развивающиеся инновационные проекты, являются:

- Runa Capital — российская венчурная компания (официальный сайт). Основателем проекта является создатель платформы «Parallels» — Сергей Белоусов. Основное преимущество представленного проекта заключается в мощной маркетинговой компании, которая позволяет привлечь огромное количество инвестором на проект. Занимаемая доля рынка составляет — сорок процентов, максимальная сумма инвестирования составляет — 10 млн. долларов.

- Kite Ventures. Второй по популярности венчурный фонд в России. Основателем проекта является — Эдуард Шендерович. Основное преимущество проекта заключается в следующем: наличие сервиса, осуществляющего качественную экспертизу, профессиональные B2B связи, оказание поддержки владельцам стартапов в поиске инвесторов и продвижении их бизнеса. Занимаемая доля рынка составляет — от трёх до 30 процентов, максимальная сумма инвестирования составляет — десять млн. долларов.

- VC. Один из крупнейших фондов венчурных инвестиций, размещённых в России. Такая площадка в основном специализируется на компьютерных играх, приложениях и сервисах, предназначенных, прежде всего, для потребителей. Самыми успешными проектами являются — Game Insight и Narr8. Занимаемая доля рынка составляет — сорок процентов, максимальная сумма инвестирования — миллион долларов.

- ABRT. Популярный российский венчурный фонд, занимающий лидирующие позиции на рынке венчурных инвестиций. Основателями являются — Андрей Баронов и Ратмир Тимашев. Наиболее известные проекты — KupiVIP и Acronis. Доля рынка составляет — от 20 до 35 процентов, максимальная сумма инвестиций составляет — 15 миллионов долларов.

- PBK. Государственный венчурный фонд, специализирующийся в основном на следующих сферах: мембранные технологии, Woboot и керамические трансформаторы. Доля на рынке составляет — 25%.

Венчурный рынок расширяется, поэтому умные предприниматели изучают это направление активным образом.

Видео «Венчурные инвестиции в России»

lopatnik.info