Расчет арендного платежа и примеры

Наш калькулятор аренды оборудования позволяет вам оценить стоимость потенциальной аренды оборудования. Вы можете рассчитать затраты, используя три наиболее распространенных типа аренды: справедливая рыночная стоимость, выкуп 10% и выкуп 1 доллар. Наш калькулятор покажет вам остаточную стоимость, предполагаемые ежемесячные арендные платежи, общую стоимость аренды и общую стоимость выкупа.

Как работает калькулятор лизинга оборудования

Наш калькулятор лизинга оборудования покажет примерную стоимость аренды оборудования.

Входы

- Выберите тип аренды: Вы выберете один из трех типов:

- Справедливая рыночная стоимость: Это позволяет вам арендовать оборудование с возможностью либо приобрести оборудование по справедливой рыночной стоимости в конце срока аренды, либо вернуть его. Этот тип будет иметь самые низкие ежемесячные платежи, но самые высокие процентные ставки, потому что арендодатель имеет повышенный риск того, что ему придется искать другого арендатора для оборудования.

- Выкуп 10%: Это позволяет заемщику производить платежи и иметь возможность приобрести оборудование за 10% от его первоначальной стоимости в конце срока аренды. Однако у заемщика также будет возможность уйти по истечении срока аренды, отказавшись от выкупа 10% и вернув арендованное оборудование.

- $1 B uyout: Подобно кредиту на оборудование, заемщики вносят платежи за аренду оборудования и по окончании срока аренды имеют возможность приобрести оборудование за $1. Процентные ставки, как правило, будут самыми низкими для этого типа аренды, и его следует использовать, когда вы уверены, что хотите владеть оборудованием в конце срока аренды.

- Цена оборудования: Это цена или стоимость оборудования на момент аренды.

- Первоначальный взнос: Это сумма денег, которую вы вносите в начале аренды.

- Процентная ставка: Процентная ставка, взимаемая за аренду.

- Срок службы оборудования в годах: Это не продолжительность аренды, а ожидаемый срок службы оборудования в начале аренды.

- Количество месяцев: Это продолжительность аренды. Оборудование либо покупается, либо возвращается в конце этого срока.

Выходы

- Остаточная стоимость: Это остаточная стоимость выкупа в конце срока аренды. Иначе известный как остаток, вам необходимо заплатить за покупку оборудования в конце аренды.

- Ежемесячные арендные платежи: Это расчетный ежемесячный арендный платеж в течение всего срока аренды.

- Общая стоимость аренды: Это расчетная сумма, которую вы потратите на платежи в течение всего срока аренды. Это примерно расчетный ежемесячный платеж, умноженный на количество месяцев аренды, хотя округление в формуле арендного платежа может сделать эти цифры немного разными.

- Общая стоимость выкупа: Это истинная стоимость покупки оборудования путем оплаты аренды до конца срока и последующей покупки оборудования.

Это общая стоимость аренды плюс остаточная стоимость.

Это общая стоимость аренды плюс остаточная стоимость.

Smarter Finance USA предлагает как лизинг оборудования, так и кредиты на новое и бывшее в употреблении тяжелое оборудование. Если у вас есть личный кредитный рейтинг не менее 600 и не менее 5%, вы можете получить финансирование до 250 000 долларов. Посетите его веб-сайт для получения дополнительной информации.

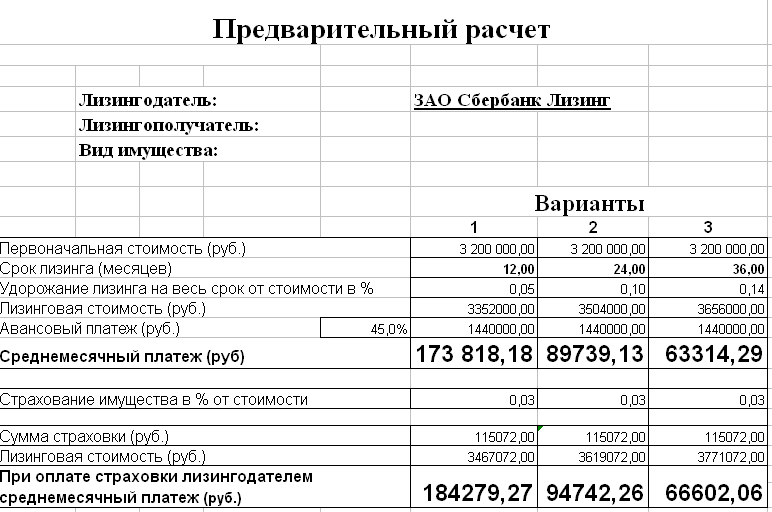

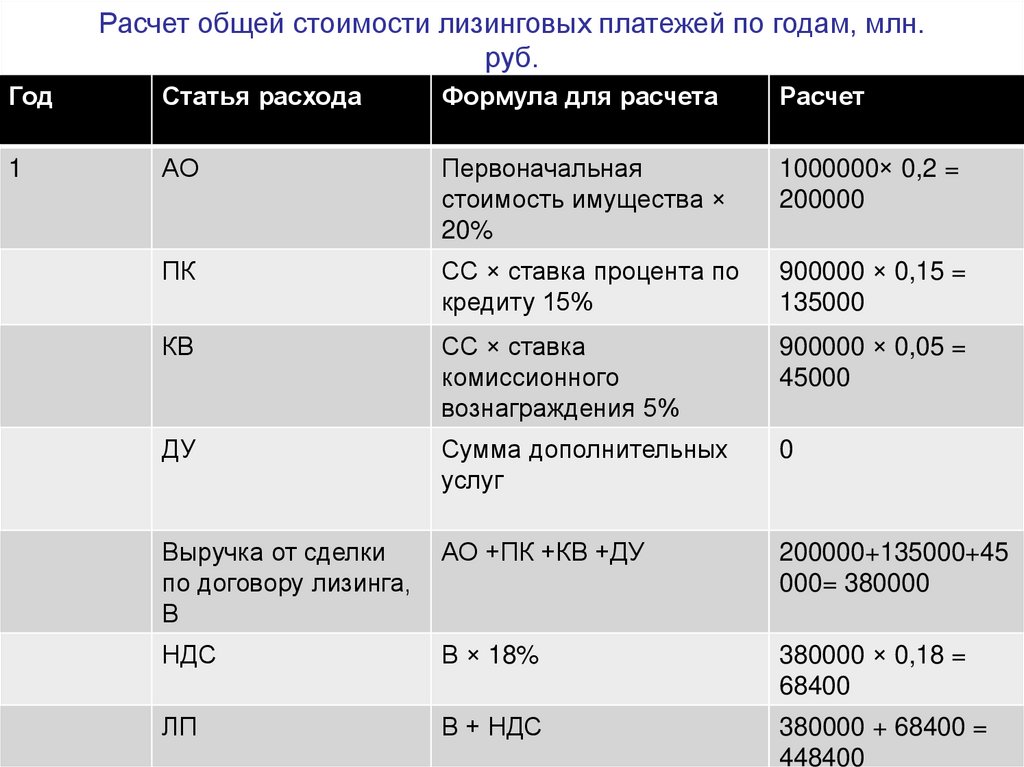

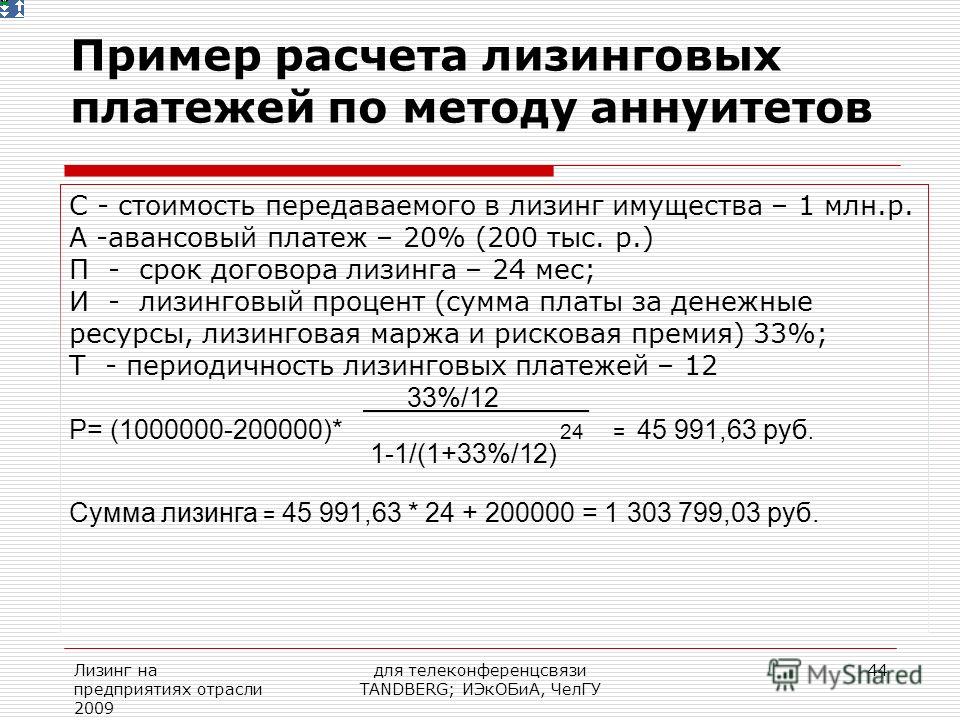

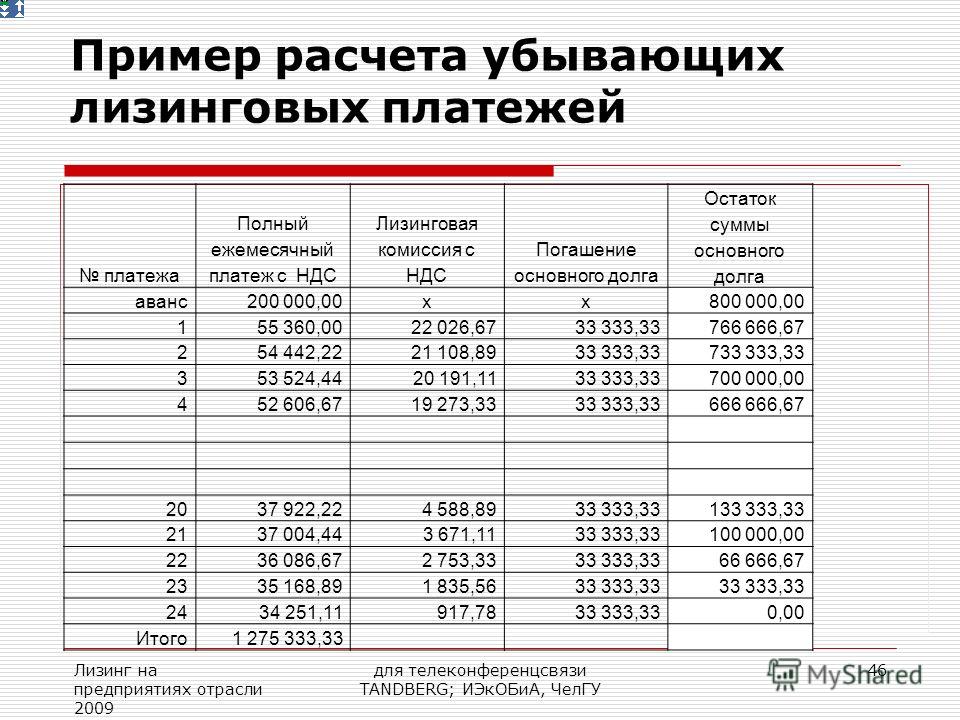

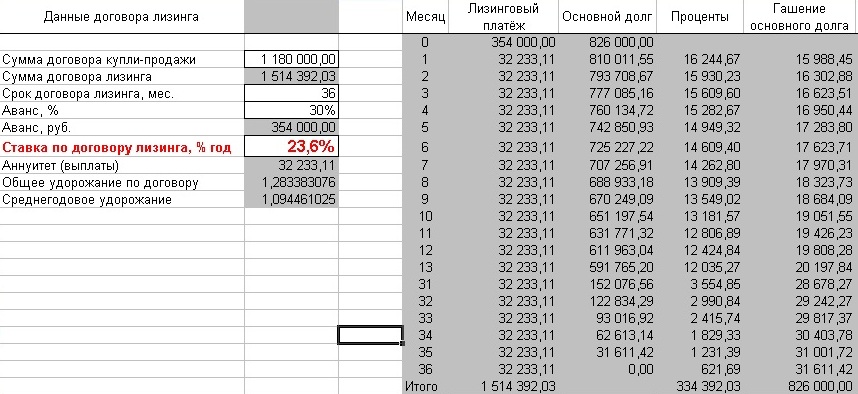

Примеры лизинга оборудования

Для двух приведенных ниже образцов мы показываем диаграмму, сравнивающую три типа лизинга с использованием одинаковой цены оборудования, первоначального взноса, срока службы оборудования и количества месяцев. В первом примере используется одна и та же процентная ставка, тогда как во втором используются разные ставки, соответствующие каждому типу риска для арендодателя. Каждый из них сравнивается бок о бок, показывая расчетную остаточную стоимость, ежемесячные арендные платежи, общую стоимость аренды и общую стоимость выкупа.

Обратите внимание, что типичные процентные ставки по аренде оборудования составляют от 7% до 16%, а первоначальный взнос для квалифицированных заемщиков начинается с 5%. Срок аренды обычно составляет от двух до пяти лет и может доходить до 90% расчетного срока службы оборудования.

Срок аренды обычно составляет от двух до пяти лет и может доходить до 90% расчетного срока службы оборудования.

Скорее всего, вы не получите одинаковую процентную ставку по всем трем видам аренды. Аренда по справедливой рыночной стоимости будет иметь самую высокую процентную ставку, за которой следует выкуп в размере 10%, а затем выкуп за 1 доллар.

Пример 1: одинаковые процентные ставки

- Цена оборудования: 50 000 долларов США

- Первоначальный взнос: 10 000 долларов США

- Срок службы оборудования в годах: 15

- Процентная ставка: 8%

- Количество месяцев: 48

Остаточная стоимость | 26 666,67 долл. США | 5 000,00 долл. США | $1 |

Ежемесячные арендные платежи | 747,41 $ | 1 131 91 $ | 1 220,63 $ |

35 875,81 долл. | 54 331,91 долл. США | 58 590,16 долл. США | |

Общая стоимость выкупа | 62 542,47 долл. США | 59 331,91 долл. США | 58 591,16 долл. США | 9012 8

Как видно из этого примера, справедливая рыночная стоимость предполагает самый низкий ежемесячный платеж и самую низкую общую стоимость аренды. Однако, если вы решите приобрести оборудование, оно будет иметь самую высокую стоимость выкупа. Самые высокие ежемесячные платежи относятся к аренде с выкупом за 1 доллар, но его общая стоимость выкупа самая низкая.

Пример 2: Различные процентные ставки

- Цена оборудования: 50 000 долларов США

- Первоначальный взнос: 10 000 долларов США

- Срок службы оборудования в годах: 15

- Процентная ставка: Варьируется (см.

ниже)

ниже) - Количество месяцев: 48

Процентная ставка | 10% | 9% 2 8% | |

Остаточная стоимость | 26 666,67 долл. США | 5 000,00 долл. США | 1 долл. США |

Ежемесячные арендные платежи | 814,02 $ | 1 157,33 $ | 9011 2|

Общая стоимость аренды | 39 072,76 | 55 551,69 | 58 590,16 |

Общая стоимость выкупа | 65 739,43 долл. | 60 551,69 долл. США | 9 0002 $58 591,16 |

В приведенном выше примере выкуп за 1 доллар рассчитывается с процентной ставкой 8%, а с процентной ставкой 10%. выкуп осуществляется по ставке 9%, а справедливая рыночная стоимость – по ставке 10%. Хотя он не меняет порядок самых низких платежей или самого дешевого выкупа, он показывает, как разные ставки повлияют на эти итоги.

Bottom Line

Аренда оборудования — отличный способ получить новое или бывшее в употреблении тяжелое оборудование по более низкой ежемесячной стоимости, чем кредит на оборудование. Однако, прежде чем принять решение об аренде оборудования, убедитесь, что вы рассчитали связанные с этим затраты, чтобы убедиться, что они вписываются в ваш краткосрочный и долгосрочный бюджет. Кроме того, подумайте, собираетесь ли вы приобрести оборудование по истечении срока кредита или вернете его. Эти факторы помогут вам решить, следует ли арендовать или получить кредит для малого бизнеса, и какой тип аренды соответствует вашим потребностям.

Арендный платеж | Пример и арендный платеж в отчете о прибылях и убытках

Арендный платеж – это сумма, уплачиваемая пользователем актива (арендодателем) владельцу актива (арендодателю) за право использования актива в течение определенного периода времени и в соответствии с договор аренды. Арендная плата также называется арендной платой и выплачивается за фиксированный период времени, который называется сроком аренды.

Пояснение

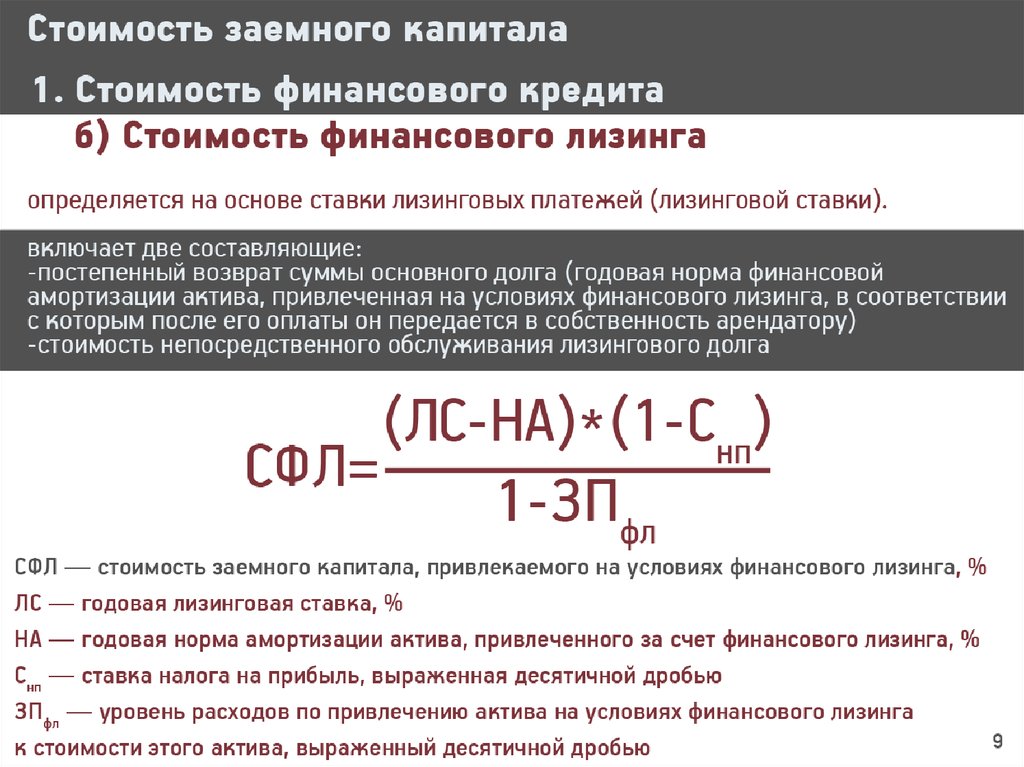

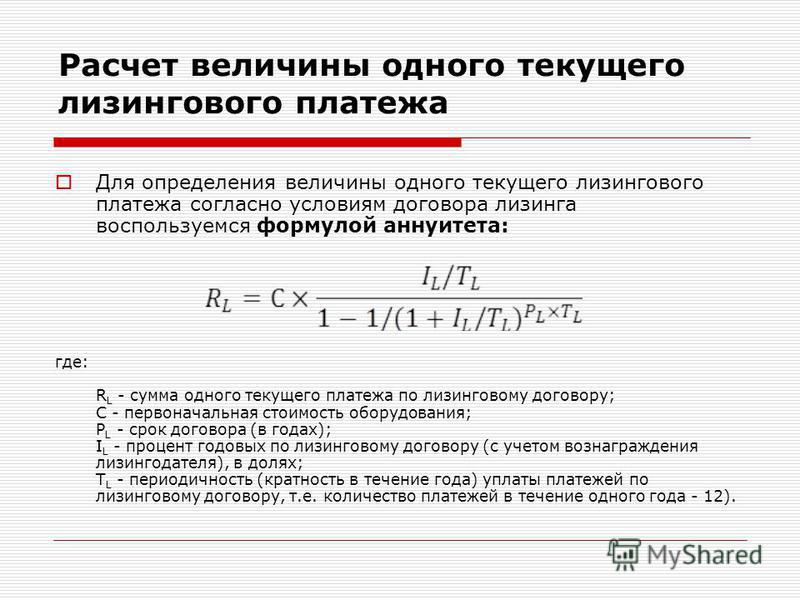

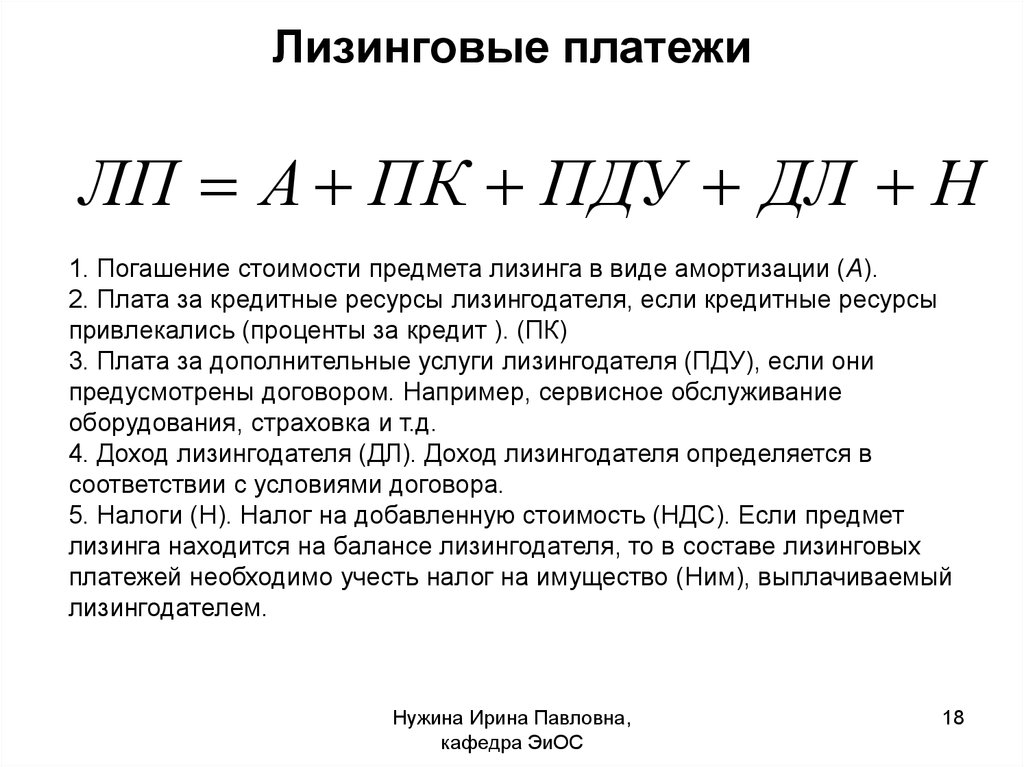

На расчет арендных платежей влияет множество факторов, таких как стоимость активов, амортизация, ставки дисконтирования, кредитный рейтинг арендатора и финансовые затраты. Арендные платежи, как правило, производятся ежемесячно. Это как арендная плата за использование актива. Предметом лизинга может быть автомобиль, имущество, компьютерное оборудование, программное обеспечение или любое основное средство.

Как рассчитать арендную плату?

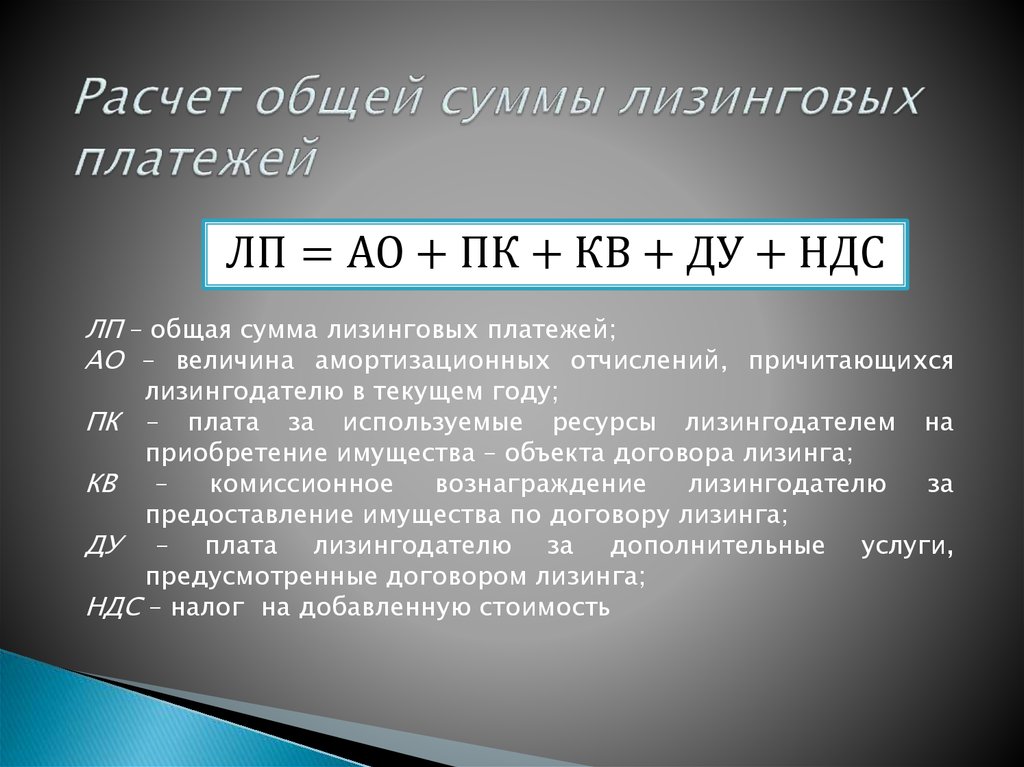

Для расчета арендного платежа нам нужны три компонента: амортизация, финансовые затраты и налог.

Шаг 1

Амортизация: Амортизационные отчисления рассчитываются как общая стоимость актива за вычетом остаточной стоимости, деленная на срок аренды. Это затраты на износ актива в результате его использования арендатором. Общая стоимость актива представляет собой его капитализированную стоимость, которая представляет собой цену продажи, включая любые налоги и сборы, если таковые имеются. Таким образом, он рассчитывается как:

(чистая капитализированная стоимость – остаточная стоимость) / срок аренды

Чистая капитализированная стоимость: Цена продажи актива, включая комиссионное вознаграждение дилера, налоги, если таковые имеются, и исключая авансовый платеж и непогашенные остатки по кредиту.

Остаточная стоимость : Стоимость актива в конце срока аренды.

Срок аренды: Период времени, на который заключается договор аренды.

Шаг 2

Финансовые затраты: Это похоже на процентные платежи, которые арендатор должен будет заплатить за деньги, использованные для финансирования кредита. Чтобы рассчитать финансовые затраты, мы добавим остаточную стоимость к чистой капитализированной стоимости и умножим ее на ставку дисконтирования/денежный коэффициент. Он рассчитывается как:

Чтобы рассчитать финансовые затраты, мы добавим остаточную стоимость к чистой капитализированной стоимости и умножим ее на ставку дисконтирования/денежный коэффициент. Он рассчитывается как:

(Чистая капитализированная стоимость + Остаточная стоимость) * Денежный фактор

Денежный фактор: Это процентная ставка, установленная в договоре аренды. Обычно это дается за год, мы должны разделить на 24, чтобы получить месячную ставку.

Шаг 3

Налог: Это налог с продаж, взимаемый местным правительством или правительством штата. Он начисляется на цену продажи и рассчитывается как:

(Стоимость амортизации + Стоимость процентов) * Ставка налога с продаж

Формула арендного платежа

Формула арендного платежа получается путем сложения трех рассмотренных компонентов. выше.

Арендный платеж = Амортизационные расходы + Финансовые расходы + Налог с продаж

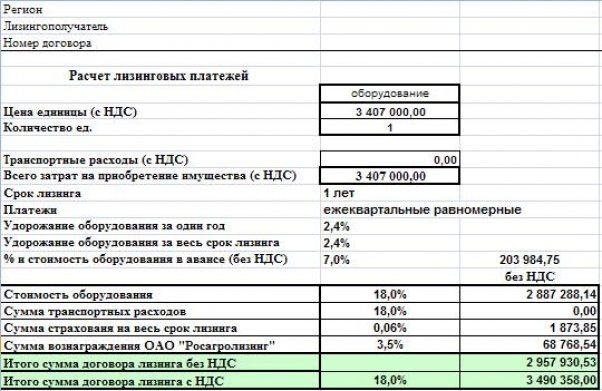

Пример арендного платежа

ООО «Арендодатель» взяло в аренду машину у ООО «Арендодатель» на срок 60 месяцев. Продажная цена машины составляет 60 000 долларов США, а остаточная стоимость через 60 месяцев — 2 000 долларов США. Применяемая процентная ставка составляет 5%. У Lessor ltd также был непогашенный кредит на машину в размере 5000 долларов. Применяемая ставка налога с продаж составляет 2%. Рассчитать ежемесячный арендный платеж.

Продажная цена машины составляет 60 000 долларов США, а остаточная стоимость через 60 месяцев — 2 000 долларов США. Применяемая процентная ставка составляет 5%. У Lessor ltd также был непогашенный кредит на машину в размере 5000 долларов. Применяемая ставка налога с продаж составляет 2%. Рассчитать ежемесячный арендный платеж.

Вот расчет ежемесячного арендного платежа:

| Сумма ($) | |

| Машинное значение | 60 000 |

| Остаточная стоимость | 2000 |

| О/с Кредит | 5000 |

| Процентная ставка | 5% |

| Ставка налога с продаж | 2% |

| Срок аренды | 24 (месяца) |

Амортизационные затраты рассчитываются по следующей формуле:

(Чистая капитализированная стоимость – Остаточная стоимость) / Срок аренды

Во-первых, мы должны рассчитать чистую капитализированную стоимость,

Чистая капитализированная стоимость рассчитывается как

Чистая капитализированная стоимость = Стоимость машины – О/с кредит

- Чистая капитализированная стоимость = 60,000 – 5,00 0

- Чистая капитализированная стоимость = 55 000

Теперь, Амортизационные отчисления рассчитываются по формуле, приведенной ниже:

Амортизационные отчисления = (Чистая капитализированная стоимость – Остаточная стоимость) / Срок аренды

- Стоимость амортизации = (55 000 – 2 000) / 24

- Стоимость амортизации = 2 208

Финансовые затраты рассчитываются по следующей формуле:

(Чистая капитализированная стоимость + Остаточная стоимость) * Денежный фактор

Сначала мы должны рассчитать Денежный фактор,

Денежный фактор = Процентная ставка / Срок аренды

- Денежный фактор = 5% /24

- Денежный фактор = 0,002083333

Финансовая стоимость рассчитывается как использование формулы, приведенной ниже:

Финансовые затраты = (чистая капитализированная стоимость + остаточная стоимость) * Денежный коэффициент

- Финансовые затраты = (55 000 + 2000) * 0,002083333

- Финансовые затраты = 119

Налог с продаж рассчитывается как

Налог с продаж = (Стоимость амортизации + Финансовые затраты) * Ставка налога

- Налог с продаж = (2,208 + 119) * 2%

- Налог с продаж = 47

Ежемесячный арендный платеж рассчитывается как

Ежемесячный арендный платеж = Амортизационные расходы + Финансовые расходы + Налог с продаж Существует два типа аренды: операционная аренда и финансовая аренда. Порядок учета и регистрация арендных платежей в отчете о прибылях и убытках зависят от типа аренды. Операционная аренда: Аренда классифицируется как операционная, если она не передает практически все риски и выгоды, связанные с владением. Арендные платежи признаются в качестве расходов в отчете о прибылях и убытках арендатора в случае операционной аренды Финансовая аренда: Аренда, при которой передаются практически все риски и выгоды, связанные с владением, называется финансовой арендой. Ниже приведены некоторые преимущества арендных платежей: Ниже приведены некоторые недостатки лизинговых платежей: Арендная плата – это арендная плата, уплачиваемая арендатором арендодателю за использование его актива. Для компаний, которые только что открыли свой бизнес, действительно выгодно финансировать активы через лизинг, поскольку они направляют эти средства на другие виды деятельности, а не только на основные средства. США

США Арендный платеж в отчете о прибылях и убытках

Важность арендных платежей

Преимущества

Недостатки

Заключение

Это общая стоимость аренды плюс остаточная стоимость.

Это общая стоимость аренды плюс остаточная стоимость. США

США ниже)

ниже) США

США