Все, что вам нужно знать

Ценные бумаги — это финансовый инструмент, который дает людям форму владения компанией. Существует несколько типов ценных бумаг, включая акции, облигации и опционы. 5 минут чтения

Ценные бумаги: что это такое?

Ценные бумаги — это финансовый инструмент, который дает людям форму владения компанией. Существует несколько видов ценных бумаг, включая акции, облигации и опционы. Эмитентом ценной бумаги обычно является компания, пытающаяся увеличить доход. Эмитентом также может быть государство или местное самоуправление. Из-за законов штата определение ценной бумаги иногда может отличаться.

Ценные бумаги классифицируются как долговые, долевые или производные.

Долговые ценные бумаги похожи на кредиты, предоставленные инвесторами. Примеры долговых ценных бумаг включают государственные и корпоративные облигации или депозитные сертификаты.

Рейтинговые компании, такие как Standard & Poor’s, Moody’s и Fitch’s, оценивают вероятность погашения облигации с таким рейтингом, как AAA, BBB или мусорные облигации). Корпоративные облигации — это ссуды компании, суверенный долг — это облигации страны, а казначейские облигации — это облигации, выпущенные правительством США.

Рейтинговые компании, такие как Standard & Poor’s, Moody’s и Fitch’s, оценивают вероятность погашения облигации с таким рейтингом, как AAA, BBB или мусорные облигации). Корпоративные облигации — это ссуды компании, суверенный долг — это облигации страны, а казначейские облигации — это облигации, выпущенные правительством США.Акции представляют собой фактические доли владения компании. Акции, торгуемые на фондовом рынке, таком как Нью-Йоркская фондовая биржа или NASDAQ, являются наиболее распространенным примером долевой ценной бумаги.

Производные инструменты — это контракты, и их стоимость определяется активами, которые они представляют. Например, вы можете приобрести опцион на покупку акций по определенной цене, фактически не покупая акции заранее. Другие примеры деривативов: колл-опционы, пут-опционы, фьючерсные контракты, ценные бумаги, обеспеченные ипотекой, коммерческие бумаги, обеспеченные активами, обеспеченные долговые обязательства (CDO) или ценные бумаги с аукционной ставкой.

Ценные бумаги не включают финансовые статьи, обеспеченные другими активами. Ипотечные кредиты не являются ценными бумагами. Долги, обеспеченные дебиторской задолженностью, также не считаются ценными бумагами.

Рынок ценных бумаг

Ценные бумаги жестко регулируются в США Комиссией по ценным бумагам и биржам (SEC). SEC действует в соответствии с рядом федеральных законов, уходящих корнями в Закон о ценных бумагах 1933 года. Законы штата, известные как законы о голубом небе, также регулируют отрасль ценных бумаг в этом штате.

Инвесторы торгуют ценными бумагами как на первичном, так и на вторичном рынке. Первичный рынок — это место, где компания или правительство впервые предлагает свои ценные бумаги для продажи. Вторичный рынок, такой как Нью-Йоркская фондовая биржа, продает ценные бумаги среди множества вторичных инвесторов.

Компания-эмитент обычно получает деньги за ценные бумаги на первичном рынке во время первичного публичного предложения (IPO).

На вторичном рынке ценные бумаги передаются как активы между инвесторами, что может означать продажу ценных бумаг за наличные деньги или другую прибыль. Частные ценные бумаги также могут продаваться среди квалифицированных инвесторов, но они менее ликвидны для ценных бумаг, размещенных частным образом.

Классы ценных бумаг

Сертифицированные ценные бумаги: ценные бумаги в физической, бумажной форме или находящиеся в системе прямой регистрации с использованием трансфер-агента, который владеет акциями в бездокументарной форме без физических сертификатов. Депозитарная трастовая компания (DTC) является универсальным депозитарием, позволяющим эмитентам депонировать единый глобальный сертификат, представляющий все находящиеся в обращении ценные бумаги в электронном формате.

Документарные и бездокументарные ценные бумаги не отличаются по правам или привилегиям акционера или эмитента.

Ценные бумаги на предъявителя: ценные бумаги с фиксированным доходом, в которых не регистрируется информация о праве собственности и ценная бумага выпускается в физической форме для нового владельца, который имеет право на купонные выплаты. Купоны предъявляются путем вырезания купонов, прикрепленных к облигации, и предъявляются к выплате. Они не были законными на муниципальном или корпоративном рынке США с 1982 года и обычно доступны только на вторичном рынке.

Зарегистрированные ценные бумаги: имеют имя владельца, эмитента и необходимые реквизиты. Передача между держателями происходит путем внесения изменений в реестр.

Почему важны ценные бумаги?

Ценные бумаги важны, потому что они дают компаниям возможность привлекать капитал. Многие стартапы не хотят брать бизнес-кредиты и обращаются за этой возможностью к ценным бумагам. Долговые и долевые ценные бумаги популярны из-за преимуществ, которые они предоставляют.

Многие стартапы не хотят брать бизнес-кредиты и обращаются за этой возможностью к ценным бумагам. Долговые и долевые ценные бумаги популярны из-за преимуществ, которые они предоставляют.

Инвесторов привлекают долговые ценные бумаги, потому что они обеспечивают поток платежей по определенной процентной ставке, подлежащей выплате в определенную дату, независимо от того, как дела у компании, и, кроме того, могут быть обеспечены активами компании для защиты от дефолта. Однако ваш потенциал роста ограничен тем, что вы не разделяете прирост стоимости компании. Долевые ценные бумаги также привлекательны, потому что инвесторы участвуют в росте компании, получают распределение прибыли, получают право голоса по важным деловым вопросам и шанс получить большую прибыль, если акции, облигации или другие активы пойдут хорошо. С другой стороны, если компания разоряется, долевые ценные бумаги получают долю в доходах от любой продажи активов после погашения долговых ценных бумаг.

Ценными бумагами легко торговать, что делает экономику в целом более эффективной. Это также облегчает определение того, какие предприятия преуспевают. Например, вы можете сказать, что у бизнеса могут быть финансовые проблемы, если стоимость его акций падает.

Это также облегчает определение того, какие предприятия преуспевают. Например, вы можете сказать, что у бизнеса могут быть финансовые проблемы, если стоимость его акций падает.

Причины отказа от использования ценных бумаг

Долговые ценные бумаги

Долевые ценные бумаги

Причины рассмотреть возможность использования ценных бумаг

Долговые ценные бумаги Долевые ценные бумаги Гибридные ценные бумаги обладают качествами как долевых, так и долговых ценных бумаг. Примеры гибридных ценных бумаг, включая варранты на акции (которые представляют собой контракты с компанией на выпуск дополнительных акций при уплате согласованной цены), конвертируемые долговые обязательства (которые представляют собой облигации, которые конвертируются в акции при наступлении определенного события, обычно акции финансирование) и привилегированные акции (предоставляющие преимущество в оплате по сравнению с другими держателями акций).05

Часто задаваемые вопросы

- Должен ли я что-либо подавать?

Ценные бумаги обычно должны быть зарегистрированы в Комиссии по ценным бумагам и биржам (SEC). Вы можете претендовать на исключение из этого правила.

- Являются ли ценные бумаги оборотными?

Эта функция зависит от рассматриваемой безопасности. Некоторые являются предметом переговоров.

- Должны ли ценные бумаги быть публичными?

Многие ценные бумаги предлагаются населению, но другие могут продаваться в частном порядке при соблюдении правил.

Если вы готовы начать привлекать капитал с помощью ценных бумаг, опубликуйте свою юридическую потребность на торговой площадке UpCounsel. Законы могут различаться в зависимости от юрисдикции, но с юристами UpCounsel, имеющими в среднем 14 лет опыта, вы найдете того, кто обладает необходимыми знаниями.

Найти номер EIN для предприятия

Вы можете найти номер EIN для предприятия несколькими способами. EIN публичной компании можно найти в базе данных EDGAR SEC.4 min read

Узнать номер EIN для предприятия можно несколькими способами. EIN публичной компании можно найти в базе данных EDGAR Комиссии по ценным бумагам и биржам. Чтобы найти EIN освобожденной от налогов некоммерческой организации, вы можете использовать онлайн-инструмент поиска IRS. Если вам нужно подтвердить EIN своей компании, вы можете позвонить в службу IRS и получить EIN по телефону.

Что такое EIN?

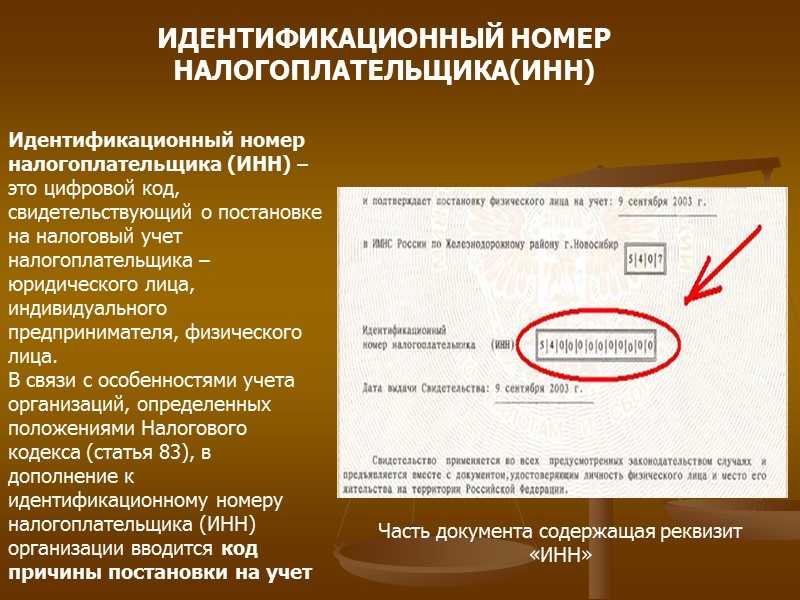

IRS, или Налоговая служба, присваивает коммерческим организациям уникальный девятизначный налоговый идентификатор, известный как идентификационный номер работодателя (EIN). Он похож на номер социального страхования (SSN), за исключением того, что он присваивается компаниям, а не физическим лицам.

Почти все предприятия и некоммерческие организации должны получить EIN. Это делает его полезным для поиска информации о конкретном бизнесе. Вы можете либо провести бесплатный поиск EIN, либо подписаться на коммерческую службу базы данных. Например, чтобы узнать EIN вашего работодателя, вы можете просто сослаться на форму W-2.

Некоторым компаниям не нужно получать EIN. Индивидуальное предприятие, у которого нет сотрудников, может просто использовать SSN своего владельца вместо EIN. Также обратите внимание, что в отличие от номеров социального страхования (SSN), EIN может меняться.

Если вы регулярно выполняете поиск EIN, лучше подписаться на онлайн-сервис базы данных. Многие коммерческие провайдеры EIN предлагают несколько бесплатных поисков, чтобы опробовать свои услуги.

Определение EIN публичной компании

Вы можете найти страницу подачи документов на веб-сайте по связям с инвесторами большинства публично торгуемых компаний. Кроме того, вы можете посетить веб-сайт Комиссии по ценным бумагам и биржам (SEC) и проверить документы, поданные компанией.

SEC поддерживает базу данных с возможностью поиска, известную как EDGAR или Электронная система сбора, анализа и поиска данных. Это бесплатный сервис, где вы можете искать формы и документы, поданные в SEC зарегистрированной компанией. На большинстве представленных документов будет указан EIN компании. Однако иногда может быть сложно просмотреть документы, чтобы найти тот, у которого есть EIN.

Поиск EIN предприятий, которых нет в EDGAR

Вам может потребоваться больше усилий, чтобы найти EIN компании, если его нет в базе данных EDGAR. Например, компания могла указать свой EIN в любом документе, поданном в местное правительство. Скажем, например, компания подала заявку на бизнес-лицензию. Теперь вы можете обратиться к приложению компании (если оно общедоступное), чтобы узнать, сможете ли вы найти там информацию об EIN.

Аналогичным образом, для некоммерческой, освобожденной от налогов компании вы можете выполнить бесплатный поиск в специализированном поисковом инструменте IRS для групп, освобожденных от налогов.

Поиск утерянного EIN

Если вы потеряли свой EIN или потеряли его, вы можете восстановить его одним из следующих способов:

- Найдите его в своих предыдущих налоговых декларациях, желательно в самой последней.

- Попробуйте найти документ IRS, который присвоил вам EIN.

- Если вы предоставили EIN своему банку или другим агентствам, он может быть у них в файле.

Как проверить EIN через IRS

Поскольку EIN считается конфиденциальным для предприятий, проверка EIN часто может быть затруднена без разрешения соответствующей компании, за исключением организаций, освобожденных от налогов.

Если вы являетесь владельцем или уполномоченным представителем компании, вы можете позвонить в IRS по телефону 800-829-4933, чтобы изменить свой EIN. Представитель IRS попросит вас предоставить некоторую информацию для подтверждения вашей личности. Удовлетворившись, он или она подтвердит ваш EIN по телефону.

Если вы не уполномочены получать информацию, но все же хотите подтвердить имеющийся у вас EIN, вы можете попросить компанию разрешить обработку налоговой информации, заполнив форму 2848 в IRS.

Рейтинговые компании, такие как Standard & Poor’s, Moody’s и Fitch’s, оценивают вероятность погашения облигации с таким рейтингом, как AAA, BBB или мусорные облигации). Корпоративные облигации — это ссуды компании, суверенный долг — это облигации страны, а казначейские облигации — это облигации, выпущенные правительством США.

Рейтинговые компании, такие как Standard & Poor’s, Moody’s и Fitch’s, оценивают вероятность погашения облигации с таким рейтингом, как AAA, BBB или мусорные облигации). Корпоративные облигации — это ссуды компании, суверенный долг — это облигации страны, а казначейские облигации — это облигации, выпущенные правительством США.