Плюсы и минусы банкротства юрлица

Время на прочтение: 4 минут(ы)«Только не банкротство!» — так думают руководители и учредители многих предприятий. Они воспринимают банкротство, как нечто, что порочит их репутацию, опускает в глазах кредиторов, контрагентов, партнеров. На самом деле, страшны не последствия банкротства юридического лица, а последствия того, что компания тянет с инициированием процедуры. Она все больше погружается в долги, увеличивает недовольство кредиторов и стремительно двигается к точке невозврата.

Содержание статьи

Стоит ли должнику бояться банкротства?

Банкротство, регулируемое ФЗ №127 «О несостоятельности (банкротстве)» — легитимный, цивилизованный способ восстановить платежеспособность или закрыть предприятие даже при наличии долгов. Это очень хорошо управляемая процедура с предсказуемым результатом, поэтому опасения директора и учредителей должника не обоснованы. С момента принятия закона №127 в 2002 году процедуру банкротства прошли уже тысячи предприятий. Для многих из них она открыла новые возможности.

Для многих из них она открыла новые возможности.

Самый очевидный плюс банкротства юридического лица – возможность закрыть проблемное, неплатежеспособное предприятие. Директора, учредители фирм, которые были признаны банкротами, не лишаются права в будущем открыть бизнес или занимать ту же должность только в другом предприятии.

Развенчиваем мифы о банкротстве юрлица

Вокруг банкротства предприятий ходит много мифов, которые и порождают сомнения. Так, часто домысливают, что руководители покрывают долг перед кредиторами личным имуществом. Боятся, что банкротство поставит крест на будущем бизнесе и т.д. Юристы компании «Стратегия» спешат развенчать самые распространенные мифы.

Миф №1 – компания лишится всех активов

Действительно, одно из последствий процедуры банкротства юридического лица – это реализация всего имущества с целью удовлетворить требования кредиторов. Продажа активов всегда предшествует закрытию фирмы. Имущество реализуется – должник перестает существовать как юрлицо.

Однако этапу реализации активов предшествуют другие стадии, во время которых может быть восстановлена платежеспособность должника. Банкротство – это не всегда ликвидация. Чаще всего это успешные процедуры по санации предприятия, когда и активы сохраняются, и денежные обязательства перед кредиторами планомерно исполняются.

Миф №2 – объявим себя банкротом, испортим репутацию и потеряем клиентов

Потеря клиентов, покупателей – не самое страшное последствие в этой ситуации. Если продолжать вгонять компанию в долги, не исполнять обязательства перед кредиторами, то риск потерять репутацию еще выше.

Банкротство дает две возможности: 1) восстановить платежеспособность и реанимировать себя в глазах контрагентов, кредиторов, клиентов; 2) закрыть бизнес, который оказался проблемным (в этой ситуации вопрос об утере доверия клиентов стоит на последнем месте, так как компания в прежнем ее статусе все равно перестанет существовать).

Миф №3 – банкротство невозможно без привлечения к уголовной или административной ответственности

Если компания вела деятельность в соответствии с законом, то такие последствия исключены. На директора, учредителей не налагаются штрафы, им не грозят реальные сроки. Единственно, их отстраняют от управления предприятием, и они становятся сторонними наблюдателями.

На директора, учредителей не налагаются штрафы, им не грозят реальные сроки. Единственно, их отстраняют от управления предприятием, и они становятся сторонними наблюдателями.

Уголовная и административная ответственность – это последствия преднамеренного банкротства юридического лица. Если руководили, собственники намеренно вели к ухудшению платежеспособности, то им грозят санкции.

Плюсы и минусы банкротства юридических лиц для должника

Юридическое лицо получает статус банкрота только после вынесения решения Арбитражным судом. Юридические последствия для компании-должника тоже вступают в силу с этого момента.

Нежелательные, но неизбежные последствия:

- Должнику необходимо исполнить обязательства перед кредиторами.

- Сведения о компании перестают быть конфиденциальными и становятся общеизвестной информацией.

- Компания закрывается и исключается из ЕГРЮЛ.

Положительных последствий банкротства юридического лица для должника значительно больше. Именно они позволяют говорить о процедуре как о прогрессивном явлении для компании.

Именно они позволяют говорить о процедуре как о прогрессивном явлении для компании.

- Из общей кредиторской задолженности исключаются штрафы, пени, неустойки, возникшие из-за неисполнения должником денежных обязательств перед кредиторами.

- Снимаются блокировки счетов (если даже они заблокированы по требованию налоговой инспекции).

- Снимаются аресты, наложенные на активы; судебные приставы прекращают исполнительные производства.

- Списываются все долги, если у должника недостаточно активов для покрытия кредиторской задолженности.

- Управление передается в руки арбитражного управляющего, который обязан действовать в интересах должника. Если этого не происходит, юрлицо имеет право устранить АУ, поменять его на другого специалиста или обжаловать его действие/бездействие в суде или СРО арбитражных управляющих.

- Ослабляется давление кредиторов. При банкротстве кредиторы ставятся в очередь. Они не имеют права требовать исполнения денежных обязательства в обход алгоритма банкротства.

Важно! Нередко юридическое лицо с долгами забывает о таком последствии банкротства, как возможность скупки собственного же долга с дисконтом. Это существенный плюс для компании, которая хочет восстановить финансово-хозяйственную деятельность. Эта процедура проводится через третьих лиц, она не запрещена по закону и становится отличным подспорьем для должника. Юристы компании «Стратегия» помогут применить все инструменты и используют это последствие с выгодой для вас.

Последствия банкротства юридических лиц для кредитора

Процедуры затрагивают интересы и должника, и кредиторов. Даже на этапе инициирования банкротства участники дела «соперничают», желая первым подать иск в Арбитражный суд. У того, кто инициировал банкротство, есть преимущества. Так, если это сделал кредитор, то он имеет право предложить собственную кандидатуру арбитражного управляющего. Однако это не единственный плюс для лица, перед которым у компании сформировался долг. Выделяют и другие:

- Наличие дополнительных инструментов для защиты своих прав.

Кредиторы могут оспаривать действия арбитражного управляющего, могут оспаривать сделки должника, если они направлены на вывод имущества и т.д.

Кредиторы могут оспаривать действия арбитражного управляющего, могут оспаривать сделки должника, если они направлены на вывод имущества и т.д. - Возврат задолженности (если даже будет возвращена часть долга).

- Списание задолженности и сокращение налогооблагаемой базы (возможно в том случае, когда у должника нет имущества для покрытия задолженности).

Иногда ситуация для кредиторов не столь радужная, и они должны помнить и о минусах банкротства. Велика вероятность, что на них может не хватить денег. Кредиторы не всегда получают причитающиеся им средства. Однако этот минус нивелируется тем, что задолженность с их баланса тоже списывается.

Иногда кредиторы не только не дожидаются исполнения обязательств, но и несут дополнительные расходы. В качестве примера приведем ситуацию, когда кредитор инициировал банкротство должника и подал исковое заявление в Арбитражный суд. Если у компании-банкрота не окажется достаточно активов для покрытия судебных расходов, оплачиваются они «из кармана» кредитора-инициатора.

Банкротство юридических лиц: последствия для директора

Директор после вынесения судебного решения о банкротстве устраняются от руководства и управления компанией. После уплаты ему долга по заработной плате, после закрытия компании он теряет рабочее место. Однако в будущем факт банкротства предприятия, которым он руководил, не накладывает на него ограничений. Он может устроиться на работу на любую должность или начать коммерческую деятельность.

Иногда для директоров наступают более серьезные последствия. Одно из них – субсидиарная ответственность. Если будет доказано, что директор причастен к ухудшению платежеспособности и банкротстве, то он отвечает личным имуществом перед финансовыми партнерами.

Важно! При грамотной подготовке можно доказать свою непричастность к банкротству. Если есть риск, что директор вашего предприятия может быть привлечен к «субсидиарке», позвоните юристам по банкротству компании «Стратегии».

Банкротство юридических лиц: последствия для учредителя

Собственники предприятия тоже испытывают на себе последствия банкротства юридического лица. Процедура не гарантирует им неприкосновенности их доли. Если так будет решено кредиторами, доли реализуются на открытых торгах в составе конкурсной массы.

Процедура не гарантирует им неприкосновенности их доли. Если так будет решено кредиторами, доли реализуются на открытых торгах в составе конкурсной массы.

Другие последствия:

- Потеря контроля за деятельностью фирмы и отстранение от управления.

- Долгое ожидание восстановление платежеспособности компании или закрытия. Процесс может затянуться на 1,5-2 года.

- Привлечение к субсидиарной ответственности. Она возможна, если суд докажет, что действия или бездействие учредителей привели к ухудшению платежеспособности.

Однако после закрытия предприятия учредители могут без ограничений открывать другой бизнес. Для них банкротство – это легитимный способ закрыть компанию даже при наличии у нее долгов перед банками, налоговой и другими кредиторами.

плюсы и минусы – Банкротство в России

Банкротство – это признание компании-должника в установленном законом порядке несостоятельной, то есть не имеющей возможности отвечать по своим обязательствам перед государственными фондами и кредиторами.

Цели и задачи банкротства

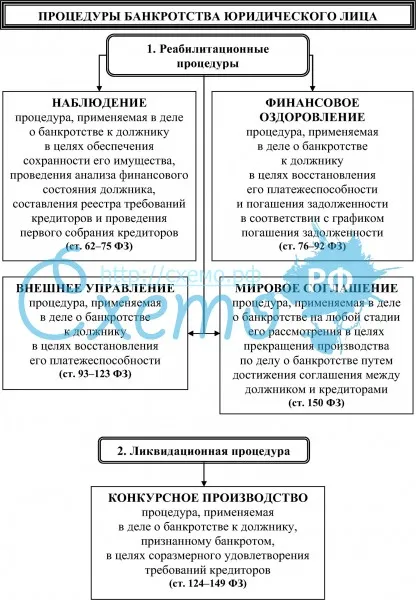

Вопреки заблуждению о том, что банкротство – это всегда ликвидация фирмы, данная процедура также имеет следующие задачи:

- Защита компании, оказавшейся в трудной финансовой ситуации, от разорения и оказание помощи в восстановлении ее платежеспособности в целях последующего возврата на рынок.

- Удовлетворение требований кредиторов, срок исполнения которых наступил, но покрыть которые в рамках обычной хозяйственной деятельности фирма не в состоянии.

- Ликвидация компании с долгами.

Порядок признания компании банкротом, правила обращения и процесс рассмотрения заявления о банкротстве в полной мере урегулированы специальным нормативным актом – законом «О несостоятельности (банкротстве»).

В настоящее время практика применения указанного закона сложилась таким образом, что компания-должник крайне редко самостоятельно обращается в суд о признании ее банкротом, дотягивая до последнего и дожидаясь инициации процедуры несостоятельности ее кредиторами. В роли кредиторов могут выступать как контрагенты, перед которыми не исполнены обязательства в рамках деятельности фирмы, так и иные заинтересованные лица – банки, налоговые службы, иные государственные фонды.

В роли кредиторов могут выступать как контрагенты, перед которыми не исполнены обязательства в рамках деятельности фирмы, так и иные заинтересованные лица – банки, налоговые службы, иные государственные фонды.

Банкротство: заявить о нем – не значит проиграть

Очень важно понимать, что лицо, обратившееся с заявлением о банкротстве, имеет преимущественное право на рекомендацию кандидатуры арбитражного управляющего – ключевого участника процедуры признания фирмы несостоятельной, к которому в зависимости от назначенной судом стадии банкротства практически полностью переходит управление компанией. Немудрено, что в выигрыше оказываются те компании, которые самостоятельно решаются заявить о своем банкротстве, предложив кандидатуру «своего» управляющего, явно заинтересованного в защите интересов фирмы.

Задача же управляющего, поставленного кредитором, нередко заключена в распродаже активов компании по минимальным ценам с целью их передачи кредитору в рамках компенсации невыплаченного долга.

Плюсы и минусы банкротства для должника

Какие же плюсы несет банкротство для компании-должника, оказавшейся в сложном финансовом положении?

- Защита активов компании от судебного взыскания, приостановление исполнения уже вынесенных решений и выданных в пользу кредиторов исполнительных листов, отмена наложенных арестов на имущество.

- Возможность разработки графика погашения задолженности и реструктуризации долга с последующими поэтапными выплатами в пользу кредиторов.

- Защита руководства и компании от агрессивных способов взыскания долга и оказания давления на учредителей, явно имеющих признаки захвата предприятия (рейдерства).

- Возможность законного списания долгов, на погашение которых у компании не имеется ни денежных средств, ни активов.

- Защита собственников предприятия и руководящих лиц от уголовного преследования, а также административной и гражданско-правовой ответственности, включая взыскание задолженности компании в субсидиарном порядке.

Тем не менее, имеющийся ряд минусов признания компании банкротом, нередко останавливает владельцев компании от добровольного признания своего детища несостоятельным и самостоятельного обращения в суд:

- Непоправимый удар по репутации: в понимании обывателя компания, имеющая признаки банкротства, уже «не жилец» на рынке. Именно поэтому 80% фирм становятся фигурантами процедуры банкротства только пройдя точку невозврата и лишившись возможности восстановить свое экономическое состояние.

- Передача управления компанией третьему лицу – арбитражному управляющему, получающему доступ к коммерческой тайне и иной конфиденциальной информации. Именно поэтому если банкротство неизбежно, есть смысл первым обратиться в суд, избежав возможности установления кредитором-конкурентом полной власти над предприятием с последующей распродажей имущества.

- Пристальное внимание к деятельности руководства фирмы. Если будет установлено, что причиной банкротства стали неправомерные действия руководителя – он может быть привлечен как к гражданской ответственности (в виде взыскания части долга за счет его личных средств), так и к уголовной – за преднамеренное или фиктивное банкротство.

Несмотря на имеющиеся и, на первый взгляд, существенные минусы, добросовестному руководителю нечего бояться – своевременное введение в отношении неблагополучной компании процедуры банкротства поможет ему либо восстановить платежеспособность фирмы, либо рассчитаться с долгами, одновременно списав часть задолженности, которую нет возможности погасить.

Крайне важно правильно рассчитать свои силы и, если вы не уверены в верности принимаемых решений, лучше заручиться профессиональной поддержкой грамотных бизнес-консультантов, оказывающих комплексную помощь по делам о банкротстве. Это позволит руководству и собственникам компании снизить риск привлечения к уголовной, административной и иной ответственности, проведя банкротство компании в строгом соответствии с законом.

Плюсы и минусы банкротства

Банкротство физических лиц

Замечание 1

Банкротство – процедура, которая имеет свои положительные и отрицательные стороны.

В случае признания несостоятельности у физического лица появляются следующие возможности:

- Отсрочка выплаты долга без участия коллекторских компаний;

- Списание процентов по задолженности или части долга;

- Реструктуризация долга, отсутствие необходимости выплаты штрафа даже в случае отказа банка в изменении условий предоставления кредита.

- Повторное получение кредита (ипотеки) спустя 5 лет с момента окончания процедуры банкротства.

Одним из самых важных плюсов банкротства физического лица считается наличие списка имущества, которое не может быть подвергнуто отчуждению для проведения конкурсного производства. К такому имуществу относят:

- жилую площадь или земельный участок, которые предназначен для строительства, в случае, если у должника и членов его семьи нет другого места для проживания;

- скот, пчел и домашних птиц;

- продукты питания, одежду, предметы обихода;

- технику, которая приносит доход и используется в профессиональной деятельности;

- призы и награды должника или членов его семьи;

- транспортные средства для лиц с инвалидностью.

Рассмотрим недостатки процедуры банкротства для физических лиц:

- лицо, признанное банкротом, не может оформить новый кредит в течение пяти лет;

- для банкрота отсутствует возможность повторной инициации признания несостоятельности в течение пяти лет;

- для банкрота существуют ограничения права пересечения границы Российской Федерации;

- физическое лицо-банкрот не имеет права занимать управленческие должности или участвовать в создании юридического лица в течение трех лет;

- банкрот может заключать сделки только при получении одобрения финансового управляющего, при этом оплатив судебные издержки и расходы на заработную плату управляющего из собственных средств.

Банкротство юридических лиц

Банкротству юридического лица присущи положительные стороны и недостатки. В результате признания несостоятельности предприятия возникает немало плюсов:

- Активы компании охраняются от судебного взыскания, арест на имущественные и финансовые права отменяется, в случае, если они были ранее наложены;

- Компанией разрабатывается эффективный план восстановления платежеспособности и выполнения обязательств перед кредиторами;

- Предприятие защищено от методов взыскания, которые не предусмотрены законом;

- Компания может восстановить деятельность как юридическое лицо;

- Появляется возможность легального списания имеющегося долга в том случае, если у предприятия недостаточно средств для их погашения;

- При наличии доказательств невиновности у собственников и управляющих предприятия появляется возможность избежать административной и уголовной ответственности.

Минусом процедуры банкротства юридического лица можно назвать длительность её проведения, которая может достигать нескольких лет. Также предприятие-банкрот несет обязанность по уплате всех судебных расходов.

В случае банкротства индивидуального предприятия (ИП), минусом банкротства будет являться тот факт, что с момента признания несостоятельности, предприятие и его руководство будет подвержено пристальному вниманию. Все лицензии, ранее полученные предпринимателем, будут ликвидированы, повторное их получение очень затруднительно. По этой причине ИП не сможет больше вести ту деятельность, которую осуществлял ранее.

Замечание 2

Для участников экономических отношений, которые проходят процедуру несостоятельности, существует выгода в виде подписания мирового соглашения. Часто на основании соглашения происходит списание части задолженности и происходит изменение условий предоставления денежных средств.

Риски компаний связаны с материальным состоянием, так как от исполнения конкурсного производства, а затем изъятия имущества, уклониться практически невозможно.

Преимущества и недостатки банкротства физических и юридических лиц

С момента вступления в силу Закона «О банкротстве физических лиц»(с 1 октября 2015 года), популярность этой процедуры в Санкт-Петербурге неуклонно растет. Так, за первое полугодие 2018 года рост составил почти 50 процентов.

Удивительно, что увеличение числа банкротств происходит при улучшении уровня жизни и снижении общего уровня долговой нагрузки россиян. Видимо, это связно с тем, что за три года сложилась судебная практика и граждане познакомились с преимуществами банкротства.

Так, например, на время процедуры приостанавливаются все исполнительные производства, а значит, появляется возможность, например, снять ограничение на выезд за границу. Процедура банкротства, кроме того, позволяет избавиться от навязчивых звонков коллекторов и давления со стороны кредиторов. Появляется возможность погасить обязательства путем реализации имущества должника на торгах. Если полученных денежных средств будет недостаточно, для погашения всех обязательств, оставшиеся долги будут списаны.

Неприятные последствия гражданин почувствует еще во время рассмотрения банкротного дела. Так, права в отношении имущества потенциального банкрота сильно ограничены: приобретение имущества возможно только при получении согласия управляющего, дарение активов запрещено полностью, все регистрационные действия с имуществом совершает только управляющий. Также потенциальный банкрот отстраняется от управления уже открытыми банковскими счетами, депозитами, вкладами, но и лишается возможности открыть новые. Нельзя не упомянуть и негативные последствия от признания гражданина банкротом. Например, в течение пяти лет с момента завершения процедуры реализации, гражданин, признанный банкротом обязан указывать информацию об этом при оформлении кредитов, или займов. Это можно сравнить с очень плохой кредитной историей и шансы получить кредит будут минимальными. Также действует пятилетний запрет на повторную подачу заявления гражданина о признании его банкротом и трехлетний запрет на участие в управлении любой компании.

Конечно, указанные выше последствия банкротства неприятны, но они позволяют избавиться от долгов по которым, возможно, пришлось бы расплачиваться всю жизнь. А чтобы провести процедуру банкротства быстро и без осложнений, стоит обратиться к квалифицированному управляющему, участие которого позволит найти наилучшее решение для всех участников процедуры банкротства. Например, к арбитражному управляющему из Юридической фирмы «Защита».

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Банкротство юридических лиц — Без Долгов

Банкротство юр. лиц полностью освобождает компанию от долгов перед кредиторами, обязательных выплат государственным структурам. Если нечем платить по долгам, это — выход из ситуации.

Если интересуют особенности банкротства юридических лиц, читайте материал. Нужна профессиональная помощь — обращайтесь к нам. Гарантируем решение всех финансовых вопросов и сопровождение процедуры банкротства «под ключ» с минимальным участием клиента, берем деньги за результат. Звоните — проконсультируем

Нужна профессиональная помощь — обращайтесь к нам. Гарантируем решение всех финансовых вопросов и сопровождение процедуры банкротства «под ключ» с минимальным участием клиента, берем деньги за результат. Звоните — проконсультируем

Основания банкротства юридического лица

Компания признается банкротом, если она не в состоянии исполнить денежные обязательства перед кредиторами. Кредитор вправе подать заявление в арбитражный суд о признании должника — юридического лица несостоятельным (банкротом), когда сумма долга превышает 300 000 ₽, а срок неуплаты более чем 3 месяца. Руководитель должника обязан обратиться с заявлением должника в арбитражный суд, если он не в состоянии исполнить денежные обязательства или обязанности по уплате обязательных платежей, а также отвечает признакам неплатежеспособности и (или) признакам недостаточности имущества.

Во втором случае руководитель должника обязан подать заявление в течение месяца с момента возникновения соответствующих обстоятельств. С заявлением в арбитражный суд о признании должника несостоятельным (банкротом) могут обратиться и другие лица: уполномоченные органы (Федеральная налоговая служба), работники или бывшие работники должника, имеющие денежные требования.

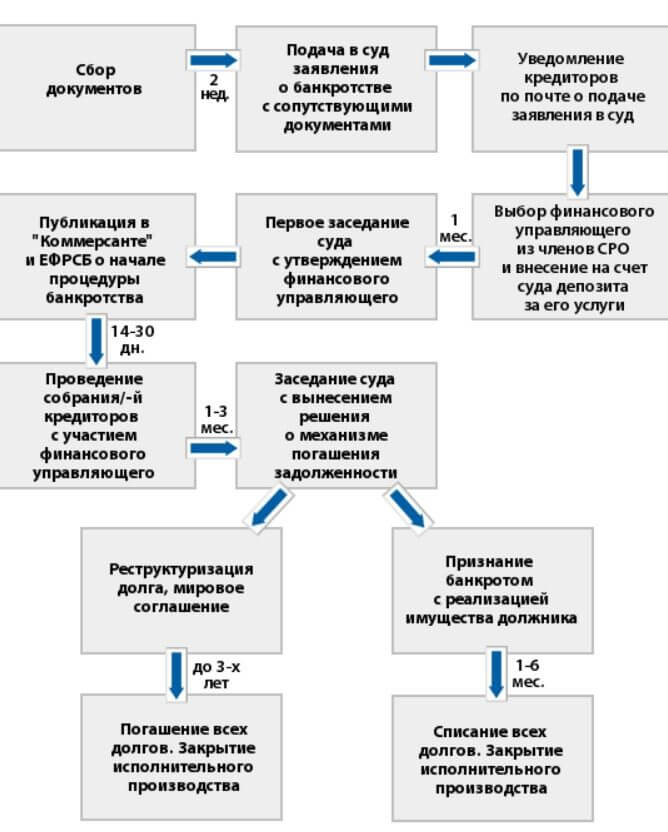

Порядок банкротства юридического лица

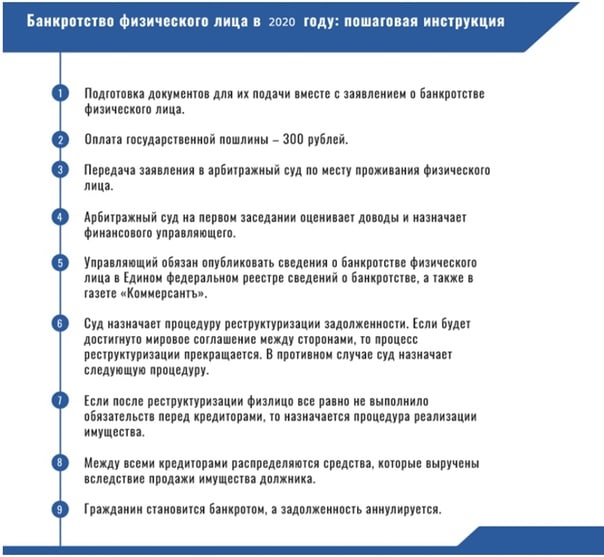

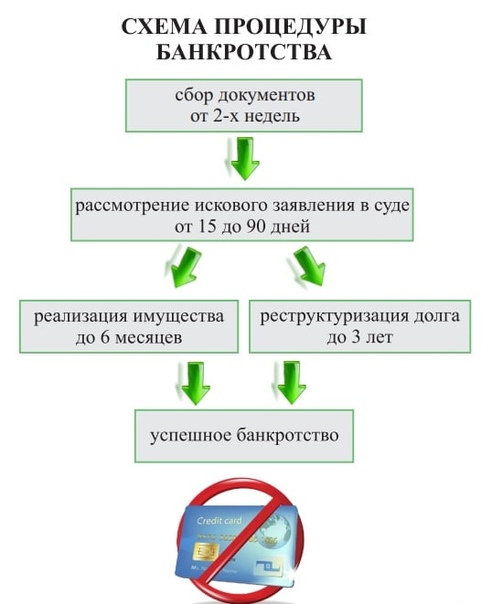

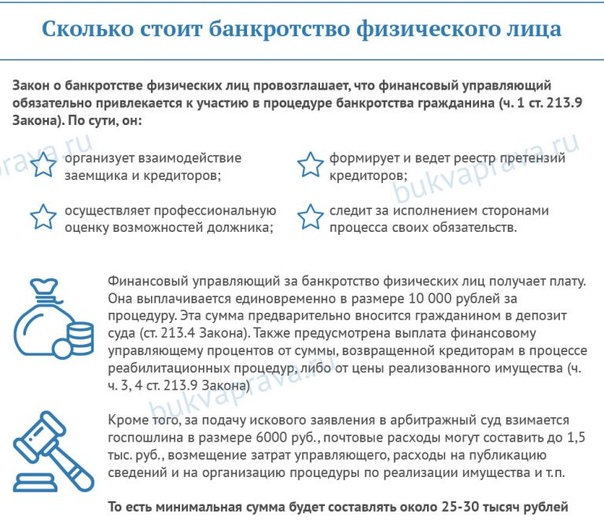

Подача заявления. Если заявление подаете вы, нужно приложить к нему доказательства неплатежеспособности, документы о регистрации юридического лица и другие бумаги. Заявление облагается пошлиной 6 000 ₽ по статье 333.21 НК РФ. Без пошлины его не примут.

Если заявление подают кредиторы, они обязаны собрать документы, подтверждающие финансовую несостоятельность. Например, договора, счета, акты.

Наблюдение. Этот этап инициирует суд. Создается реестр кредиторов, в который вносят все компании, лица, которым должны. Кредиторы получают ограничения прав — не могут подать в суд для взыскания долга. Назначенные специалисты проводят финансовую оценку компании, оценивают, возможно ли восстановить платежеспособность, проверяют, не было ли фиктивных сделок, незаконного обналичивания, других нарушений.

Определение процедуры. После наблюдения на основании его результатов суд определяет процедуру банкротства:

- финансовое оздоровление — реструктуризацию долгов, уменьшение ежемесячного платежа по кредитам, расставление приоритетов по выплатам для восстановления платежеспособности;

- внешнее управление — определение внешнего управляющего, арест имущества, приостановление выплат кредиторам до восстановления платежеспособности;

- конкурсное производство — продажа имущества компании и погашение долгов вырученными средствами.

Завершение. Первая процедура обычно заканчивается тем, что компания продолжает работать. Внешнее управление приводит к финансовому оздоровлению или конкурсному производству. А третья процедура — только к удалению сведений из ЕГРЮЛ, закрытию компании.

Можно оформить процедуру по упрощенной схеме, если даже продажи имущества не хватит для погашения всех долгов, и создана ликвидационная комиссия. В этом случае суд сразу принимает решение о конкурсном производстве.

Последствия банкротства юридического лица

В целом банкротство компании не несет серьезных последствий. С нее списывают долги, сведения исключают из ЕГРЮЛ, правоустанавливающие документы помещают в архив. Но если будет установлен факт преднамеренного банкротства, генеральному директору грозит уголовная ответственность. А если при наблюдении выявят нарушения, бухгалтера и гендиректора могут ограничить в правах. Например, они не смогут занимать соответствующие должности в течение определенного срока.

Почему стоит обращаться к нам

- Проведем процедуру без последствий — работаем по закону, юристы с опытом от 5 лет справятся с любой сложной ситуацией.

- Дадим гарантии — доведем дело до финансового оздоровления или полного списания долгов.

- Возьмем деньги после — работаем по частичной предоплате на текущие расходы, основную сумму берем после вынесения решения.

- Предложим сопровождение «под ключ» — будем везде представлять ваши интересы по доверенности.

Если остались вопросы, звоните — расскажем о видах банкротства юридических лиц, рассчитаем стоимость, подробно проконсультируем по вашей ситуации.

Плюсы и минусы банкротства в РБ

Ликвидация юридического лица – это легальная процедура, которая прекращает деятельность фирмы или организации. Согласно белорусскому законодательству, юридическое лицо может быть ликвидировано после решения хозяйственного суда или государственного органа, который осуществлял регистрацию, или по инициативе собственников имущества предприятия. Исключение составляет предприятие, в которое вкладывались иностранные инвестиции.

Самая безболезненная форма ликвидации юридического лица – добровольная. В этом случае не требуется дополнительных судебных издержек и экономится время. Если же имеющихся активов для добровольной и самостоятельной ликвидации недостаточно, возникает вопрос, что делать. Один из вариантов – это заявить о несостоятельности (банкротстве) в хозяйственный суд. Банкротство в РБ – это традиционная практика. И хотя процесс ликвидации не совсем простой, пугаться его не стоит.

Итак, какие же цели преследует процедура банкротства?

В случае если должника признали банкротом, с него списываются все долги, а также его исключают из Единого государственного регистра юридических лиц и предпринимателей. Это единственный выход для бизнесмена, который попал в безвыходную и безденежную ситуацию.

Но чтобы банкротство в РБ состоялось, нужно учитывать ряд факторов: требования законодательства, а также опыт других фирм, которые уже с этим сталкивались.

Плюсы и минусы банкротства

Чтобы сразу успокоить многих бизнесменов, скажем, что банкротство – это не крах и не конец жизни, от этого не застрахована ни одна организация. Как и в жизни, так и в бизнесе есть черные и белые полосы. Причины для банкротства могут быть разные – не эффективное управление компанией и жесткие условия на рынке.

Данный способ является наиболее легальным для ликвидации предприятия. Он предоставляет предприятию следующие возможности:

- помогает избежать огромных долгов;

- погасить задолженность при невозможности самостоятельно рассчитаться с долгами;

- сконцентрироваться на новом бизнесе, доверив все дела профессиональным ликвидаторам.

Среди минусов этой процедуры – ее длительность и сложность. Практика показывает, что некоторые судебные процессы растягивались на годы. И в случае, если суд признает собственника полностью виновным в крахе фирмы, он все-таки будет рассчитываться с долгами самостоятельно.

В любом случае не мучайтесь, занимаясь этим самостоятельно. Обратитесь к специалистам. Например, к «Первой ликвидационной компании» — acg.by.

Банкрот на скорую руку: плюсы и минусы списания долгов без суда

https://ria.ru/20201229/bankrotstvo-1591245536.html

Банкрот на скорую руку: плюсы и минусы списания долгов без суда

Банкрот на скорую руку: плюсы и минусы списания долгов без суда — РИА Новости, 05.03.2021

Банкрот на скорую руку: плюсы и минусы списания долгов без суда

Пандемия лишила привычной работы и стабильных доходов тысячи людей. Долги перед банками нарастают снежным комом. У тех, кто оказался в сложной ситуации, есть… РИА Новости, 05.03.2021

2020-12-29T08:00

2020-12-29T08:00

2021-03-05T19:22

долги

банкротство

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/07e4/09/01/1576559367_0:332:3051:2048_1920x0_80_0_0_0e8868cdc4afa0f7d8580161b62f8d6c.jpg

МОСКВА, 29 дек — РИА Новости, Ирина Бадмаева. Пандемия лишила привычной работы и стабильных доходов тысячи людей. Долги перед банками нарастают снежным комом. У тех, кто оказался в сложной ситуации, есть возможность сбросить с плеч финансовый груз быстро и бесплатно. С 1 сентября можно подать заявление на банкротство во внесудебном порядке. Однако юристы и сами банки предупреждают: не все так просто, как выглядит на первый взгляд.Обанкротиться по-быстромуБанкротство физических лиц в России расширяется как минимум в арифметической прогрессии. За пять лет финансово несостоятельными признаны около 240 тысяч человек. Ежегодный прирост — почти 50 процентов, отмечает глава проекта Общероссийского народного фронта (ОНФ) «За права заемщиков» Евгения Лазарева.Обанкротиться можно во внесудебном порядке, обратившись в МФЦ. Однако одобряют лишь четверть заявок — остальные возвращают из-за несоответствия требованиям. «Россияне еще не разобрались в процедуре и не знают, подходят ли их случаи под установленные законом критерии», — поясняет Евгения Лазарева.Упрощенный порядок предусмотрен только для тех, кто просрочил выплаты более чем на 90 дней. Минимум — 50 тысяч. Не больше этой суммы должно быть и на счетах потенциального банкрота. И никаких доходов и имущества.Еще важный момент — исполнительное производство по взысканию долга должно быть закрыто. Это происходит так: банк подает в суд иск, его удовлетворяют, и кредитор получает исполнительный лист. Затем документ попадает к приставу. Если у заемщика нет денег и имущества, выносят постановление о невозможности взыскания.Проще говоря, на момент обращения в МФЦ заявитель должен быть гол как сокол. «Но если он получает, например, наследство, либо иным способом меняется его материальное положение — процедура прекращается. В судебном варианте имущество поступает в конкурсную массу», — указывает Петр Гусятников, старший управляющий партнер юридической компании PG Partners.Поэтому в ОНФ считают, что необходимо установить четкий срок для завершения исполнительного производства. Например, три месяца. Сейчас внесудебное разбирательство занимает полгода, а служители Фемиды могут рассматривать дело годами. Затягивается процесс обычно, когда кредитор оспаривает банкротство клиента.Заработать на чужой несостоятельностиМежду тем интернет пестрит предложениями от так называемых банкротных посредников — физлиц и компаний, обещающих гарантированно избавить от претензий кредитора. Однако не стоит торопиться.»Банкротство чуть ли не единственный способ выйти из сложного финансового положения. Особенно в регионах, где за пятьсот тысяч можно купить жилье. Для сравнения: полмиллиона — минимальная сумма для подачи заявления на банкротство в судебном порядке. Снижение порога до 50 тысяч — один из плюсов упрощенной процедуры», — поясняет Алексей Кричевский.Но риски тоже нужно тщательно оценивать, подчеркивает он. Не стоит забывать и о последствиях банкротства. Сложно будет получить новые кредиты, особенно крупные. Возникнут трудности с ведением бизнеса.Ассоциация банков России обратилась в Федеральную антимонопольную службу с просьбой изменить закон о рекламе. Финансисты предупреждают, что «банкротные посредники» вводят потенциальных клиентов в заблуждение: показывают только положительные аспекты, а про негативные умалчивают.Пандемия разоряетПо оценке Национального агентства финансовых исследований (НАФИ), около 1,8 миллиона заемщиков находятся в зоне риска. Больше всего кредитов берут в возрасте 30-45 лет. Эти люди трудоспособны, но сейчас очень уязвимы из-за экономических последствий первой волны пандемии.Вторая волна прошла мягче, считает управляющий партнер адвокатского бюро «Бишенов и партнеры» Алим Бишенов. «Банки и их клиенты адаптировались. Поэтому в следующем году личное банкротство не будет столь лихорадочным. При детальном его изучении вскрывается масса неприятных сюрпризов. Например, стандартный заемщик рискует перейти в категорию должника с испорченной кредитной историей», — отмечает собеседник агентства.В целом внесудебное банкротство подходит тем, кому под силу самостоятельно разобраться в требованиях, условиях, рисках. Надо повышать финансовую грамотность — с этим в стране пока большие проблемы. По данным НАФИ, почти половина заемщиков даже не сравнивают условия по кредитам в банках, а каждый пятый и вовсе не читает договор.

https://ria.ru/20201228/bankrotstvo-1591158352.html

https://ria.ru/20201019/kredit-1580403454.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn23.img.ria.ru/images/07e4/09/01/1576559367_406:397:2608:2048_1920x0_80_0_0_a3d460c04357da17f55797468ad360ee.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

долги, банкротство, экономика

МОСКВА, 29 дек — РИА Новости, Ирина Бадмаева. Пандемия лишила привычной работы и стабильных доходов тысячи людей. Долги перед банками нарастают снежным комом. У тех, кто оказался в сложной ситуации, есть возможность сбросить с плеч финансовый груз быстро и бесплатно. С 1 сентября можно подать заявление на банкротство во внесудебном порядке. Однако юристы и сами банки предупреждают: не все так просто, как выглядит на первый взгляд.

Обанкротиться по-быстрому

Банкротство физических лиц в России расширяется как минимум в арифметической прогрессии. За пять лет финансово несостоятельными признаны около 240 тысяч человек. Ежегодный прирост — почти 50 процентов, отмечает глава проекта Общероссийского народного фронта (ОНФ) «За права заемщиков» Евгения Лазарева.Обанкротиться можно во внесудебном порядке, обратившись в МФЦ. Однако одобряют лишь четверть заявок — остальные возвращают из-за несоответствия требованиям. «Россияне еще не разобрались в процедуре и не знают, подходят ли их случаи под установленные законом критерии», — поясняет Евгения Лазарева.

Упрощенный порядок предусмотрен только для тех, кто просрочил выплаты более чем на 90 дней. Минимум — 50 тысяч. Не больше этой суммы должно быть и на счетах потенциального банкрота. И никаких доходов и имущества.

Еще важный момент — исполнительное производство по взысканию долга должно быть закрыто. Это происходит так: банк подает в суд иск, его удовлетворяют, и кредитор получает исполнительный лист. Затем документ попадает к приставу. Если у заемщика нет денег и имущества, выносят постановление о невозможности взыскания.

Проще говоря, на момент обращения в МФЦ заявитель должен быть гол как сокол. «Но если он получает, например, наследство, либо иным способом меняется его материальное положение — процедура прекращается. В судебном варианте имущество поступает в конкурсную массу», — указывает Петр Гусятников, старший управляющий партнер юридической компании PG Partners.

Поэтому в ОНФ считают, что необходимо установить четкий срок для завершения исполнительного производства. Например, три месяца. Сейчас внесудебное разбирательство занимает полгода, а служители Фемиды могут рассматривать дело годами. Затягивается процесс обычно, когда кредитор оспаривает банкротство клиента.

«Банк не просто недополучит доход, но и потеряет собственные средства. Поэтому он будет подсчитывать потери в зависимости от того, сколько заемщик платил по кредиту, какое имущество подлежит реализации», — говорит Алексей Кричевский, эксперт Академии управления финансами и инвестициями.

Заработать на чужой несостоятельности

Между тем интернет пестрит предложениями от так называемых банкротных посредников — физлиц и компаний, обещающих гарантированно избавить от претензий кредитора. Однако не стоит торопиться.

«Банкротство чуть ли не единственный способ выйти из сложного финансового положения. Особенно в регионах, где за пятьсот тысяч можно купить жилье. Для сравнения: полмиллиона — минимальная сумма для подачи заявления на банкротство в судебном порядке. Снижение порога до 50 тысяч — один из плюсов упрощенной процедуры», — поясняет Алексей Кричевский.

Но риски тоже нужно тщательно оценивать, подчеркивает он. Не стоит забывать и о последствиях банкротства. Сложно будет получить новые кредиты, особенно крупные. Возникнут трудности с ведением бизнеса.

28 декабря 2020, 01:17

Юрист назвал долги, которые не спишет личное банкротство«Если должник на момент банкротства был индивидуальным предпринимателем, его лишают этого статуса на пять лет. Также запрещают занимать должность учредителя и руководителя юридического лица», — напоминает Петр Гусятников.

Ассоциация банков России обратилась в Федеральную антимонопольную службу с просьбой изменить закон о рекламе. Финансисты предупреждают, что «банкротные посредники» вводят потенциальных клиентов в заблуждение: показывают только положительные аспекты, а про негативные умалчивают.

Пандемия разоряет

По оценке Национального агентства финансовых исследований (НАФИ), около 1,8 миллиона заемщиков находятся в зоне риска. Больше всего кредитов берут в возрасте 30-45 лет. Эти люди трудоспособны, но сейчас очень уязвимы из-за экономических последствий первой волны пандемии.

Вторая волна прошла мягче, считает управляющий партнер адвокатского бюро «Бишенов и партнеры» Алим Бишенов. «Банки и их клиенты адаптировались. Поэтому в следующем году личное банкротство не будет столь лихорадочным. При детальном его изучении вскрывается масса неприятных сюрпризов. Например, стандартный заемщик рискует перейти в категорию должника с испорченной кредитной историей», — отмечает собеседник агентства.

В целом внесудебное банкротство подходит тем, кому под силу самостоятельно разобраться в требованиях, условиях, рисках. Надо повышать финансовую грамотность — с этим в стране пока большие проблемы. По данным НАФИ, почти половина заемщиков даже не сравнивают условия по кредитам в банках, а каждый пятый и вовсе не читает договор.

19 октября 2020, 00:09

Названы регионы с наибольшей закредитованностью населенияПлюсы и минусы для владельцев бизнеса

Объявление о банкротстве может предложить малым предприятиям, испытывающим трудности, новый финансовый старт. Но хотя решение может принести краткосрочное облегчение, оно также может иметь далеко идущие последствия. Читайте дальше, чтобы узнать о плюсах и минусах объявления о банкротстве.

Объявление банкротства: плюсы для владельцев малого бизнеса

Одним из самых непосредственных преимуществ объявления о банкротстве является установленное судом автоматическое приостановление. Автоматическое приостановление не позволяет кредиторам предпринимать попытки взыскания долга.Это может положить конец любым телефонным звонкам или письмам с угрозами, которые вы можете получать.

Это также миф, что объявление о банкротстве всегда приводит к потере дома или других ценностей. В соответствии с главой 7 «Банкротство» предусмотрены меры защиты от ареста определенных активов.

Защита, предоставляемая законом о банкротстве, распространяется и на вашу работу. Будущие работодатели не могут дискриминировать вас за объявление о банкротстве. Таким образом, прошлые финансовые ошибки не должны влиять на ваши будущие карьерные планы.

Не все прощаетсяОбъявление о банкротстве может освободить или простить вам многие долги, которые вы не можете выплатить. Банкротство не погашает все виды долгов, но оно может уничтожить такие вещи, как задолженность по кредитной карте.

Индивидуальные предприниматели могут подать заявление о банкротстве, чтобы погасить как личные, так и коммерческие долги. Или вы можете создать консолидированный план погашения долга в соответствии с главой 13 «Банкротство». Это может позволить вам продолжить бизнес, одновременно выплачивая управляемые ежемесячные платежи по долгу.

После того, как многие или все ваши долги будут списаны, вы можете немедленно начать восстановление своего кредитного рейтинга. Это неоценимое преимущество может поставить вас на прочную финансовую основу в будущем.

Объявление банкротства: минусы для владельцев малого бизнеса

Идея погашения долгов может быть соблазнительной для борющегося владельца бизнеса. Но объявление о банкротстве не может простить вам все долги. Вы не можете погасить студенческий долг, задолженность по налогам, алименты и другие виды долгов.

Объявление о банкротстве снизит вашу способность брать кредиты.Многие компании, выпускающие кредитные карты, аннулируют ваши существующие неоплаченные кредитные карты.

Банкротство также появится в вашем кредитном отчете на срок от семи до десяти лет. Это может затруднить получение нового жилья или автокредита.

Более того, не все формы собственности освобождены от налога в соответствии с главой 7. Вы можете потерять коммерческие активы, которые были конфискованы для погашения долгов.

Форма вашего бизнеса также может ограничивать тип объявленного вами банкротства и получаемые вами льготы. Банкротство по главе 7 доступно как физическим лицам, так и компаниям.Но отдельные юридические лица, такие как LLC или корпорации, не могут подать заявление о банкротстве согласно Главе 13.

Наконец, процесс объявления банкротства может, по иронии судьбы, еще больше поставить вас в невыгодное положение. Сборы за подачу документов, консультации юриста и многое другое могут сложиться. Это особенно болезненно, когда вы уже находитесь в уязвимом финансовом положении.

Когда следует объявить о банкротстве

Никто никогда не начинает бизнес с банкротством как конечной целью. Принять это решение может быть непросто, особенно если вы вложили столько крови, пота и слез в свой бизнес.Мы здесь не для того, чтобы подсказать вам лучшее решение для вашего бизнеса, но мы надеемся, что это поможет вам принять обоснованное решение.

Положительное влияние банкротства на бизнес | Малый бизнес

В зависимости от причин финансовых проблем предприятия и типа банкротства, в которое оно вступает, банкротство может быть положительным. Банкротство может дать бизнесу передышку для реорганизации и создания плана по продвижению к прибыльности, или может остановить кровотечение, которое может привести к конфискации личных активов владельца малого бизнеса.

Типы банкротств

Когда предприятие сталкивается с непреодолимыми финансовыми проблемами, оно может подать в суд ходатайство о банкротстве одного из нескольких типов. Наиболее распространены Глава 7, которая ликвидирует бизнес, погашая долги, которые вы не можете оплатить, и обязательства, которые вы не можете выполнить, и Глава 11, которая помогает бизнесу временно приостановить выполнение определенных обязательств на время подготовки плана реорганизации. Банкротство в соответствии с главой 7 позволяет вам начать новый бизнес без бремени или обязательств со стороны того, которое вы закрыли.Глава 11 поможет вам предпринять шаги, чтобы остановить сползание вниз, чтобы вы могли сохранить бизнес с прибылью и вновь выйти из банкротства.

Приостановление платежей по долгу

В рамках процедуры банкротства по главе 11, часто называемой защитой по главе 11, бизнес временно не должен оплачивать накопленные счета. Кредиторы формируют комитет, который дает им доступ к плану реорганизации бизнеса и право предоставлять информацию судье, осуществляющему надзор за банкротством.План реорганизации согласно Главе 11 часто включает предложение выплатить кредиторам только процент от того, что им причитается. В некоторых случаях кредиторы соглашаются на это, чтобы помочь компании остаться на плаву, что может привести к будущему бизнесу на миллионы долларов, если компания выживет. Комитет кредиторов голосует по плану реорганизации бизнеса, последнее слово остается за судьей.

Пересмотр контракта

Компания, имеющая контракты, в том числе с профсоюзами, может расторгнуть свои контракты, чтобы пересмотреть более выгодные условия в рамках реорганизации согласно Главе 11.Многие продавцы, поставщики и союзы готовы сократить ваш долг или пересмотреть контракты, потому что это означает, что компания продолжит работу, заказывая материалы и услуги и предлагая рабочие места на долгие годы. Если профсоюз участвует, руководство союза выносит предложение о новом контракте своим членам на голосование, давая свои рекомендации относительно того, следует ли членам принять контракт. Руководство профсоюза дает свои рекомендации на основе анализа финансового положения компании и плана реорганизации.

Дополнительное время для реорганизации

Временная передышка от выплат по долгам и / или пересмотра контрактов может быть всем, что нужно бизнесу, который испытывает трудности, чтобы развернуться. Приостановление выплат по долгу и ведение переговоров по менее дорогостоящим контрактам может позволить бизнесу, который в противном случае не мог бы оставаться на плаву с этими обязательствами, перевернуть компанию, пока они преследуют новые меры по сдерживанию затрат, продажи или продажу активов, на завершение которых могут потребоваться месяцы. . В зависимости от того, насколько легко работникам будет найти новую работу в случае закрытия компании, сотрудники могут быть готовы снизить зарплату или уменьшить свои пособия, вместо того, чтобы столкнуться с возможностью остаться без работы.

обеспечивает конкурентное преимущество

Возможность временно приостановить выполнение ваших обязательств по обслуживанию долга, выплатить только часть текущего долга и расторгнуть подписанные вами контракты может помочь вам быть более эффективными, чем ваши конкуренты, которые должны выполнить все свои обязательства. обязательства. Опрос владельцев бизнеса, проведенный журналом CFO в 2006 году, показал, что большинство опрошенных считают, что защита от банкротства по главе 11 дает защищенному бизнесу несправедливое конкурентное преимущество.

Снижает личный риск

Если бизнес продолжает терять деньги, закрытие его банкротством по главе 7 останавливает продолжающийся отток денежных средств, за который владелец или партнеры могут нести личную ответственность.Простое закрытие дверей не останавливает ваши расходы — вам все равно придется платить ипотеку, арендную плату, страховку, налоги на имущество, расходы на безопасность и техническое обслуживание, а также другие расходы, известные как расходы на содержание. Если вы несете личную ответственность по частям или всем долгам компании, вы можете в конечном итоге потерять свои сбережения и дом. Подача заявления о банкротстве в соответствии с главой 7 формально завершает бизнес, останавливает накопление счетов и прекращает ваши обязательства, как только какие-либо активы используются для погашения долгов.

Ссылки

Биография писателя

Сэм Эш-Эдмундс пишет и читает лекции на протяжении десятилетий.Он работал в корпоративных и некоммерческих сферах в качестве руководителя C-Suite, входя в несколько советов директоров некоммерческих организаций. Он — писатель и лектор по спортивным наукам, который много путешествовал по миру. Он был опубликован в печатных изданиях, таких как Entrepreneur, Tennis, SI for Kids, Chicago Tribune, Sacramento Bee, а также на таких веб-сайтах, как Smart-Healthy-Living.net, SmartyCents и Youthletic. Эдмундс имеет степень бакалавра журналистики.

Плюсы и минусы подачи заявления о банкротстве

Объявление о банкротстве дает физическим или юридическим лицам, которые не могут выплатить свои долги, возможность решить свои финансовые трудности.Это может помочь им начать восстанавливать свой кредит и жить более позитивно и финансово стабильно.

В большинстве случаев подача заявления о банкротстве кажется пугающей и непосильной задачей. Однако зачастую это правильный выбор. В статье ниже обсуждаются плюсы и минусы банкротства, а также то, подходит ли это вам.

Каковы преимущества подачи заявления о банкротстве?

Банкротство призвано помочь тем, кто не в состоянии вернуть долг своим кредиторам.Ниже перечислены некоторые из преимуществ, которые может дать банкротство:

- Подача заявления о банкротстве вызовет «автоматическое приостановление» — автоматическое приостановление действия не позволяет кредиторам принимать меры по взысканию своих долгов и не дает кредиторам повторно вступать во владение таким имуществом, как автомобили и личное имущество. Это также не позволяет кредиторам звонить вам, подавать на вас в суд или отправлять вам письма.

- Подача заявления о банкротстве положила конец многим выселениям, отчуждению права выкупа, удержанию заработной платы и отключению коммунальных предприятий.

- Возможно, вы сможете выполнить свое обязательство по выплате некоторых погашаемых долгов.

- Ваш кредит может улучшиться. После подачи заявления о банкротстве соотношение вашего долга к доходу улучшится, что является фактором, определяющим вашу кредитоспособность.

- Хотя заявление о банкротстве будет оставаться в вашей истории в течение 7-10 лет, поскольку долги могут быть погашены при банкротстве, многие должники начинают повышать свой кредитный рейтинг после подачи заявления о банкротстве.

- Большинство людей, подавших заявление о банкротстве, находят облегчение, зная, что у них есть начало новой жизни.Хотя это может показаться не слишком большим преимуществом, подача заявления о банкротстве позволяет вам начать все с нуля и освободиться от мыслей.

- Если у вас нет кредитной карты, вы можете научиться жить в пределах своего дохода и предотвратить будущие финансовые катастрофы.

- Должники, объявившие о банкротстве, будут иметь доступ к финансовым консультациям, которые дадут вам доступ к инструментам, позволяющим лучше сбалансировать свой долг и управлять своей жизнью.

- При подаче иска о банкротстве вы сможете удерживать определенные активы и управлять своими платежами в меньших суммах.

Каковы недостатки подачи заявления о банкротстве?

Хотя банкротство имеет много преимуществ, как указано в разделе выше, оно также имеет последствия, которые могут негативно повлиять на ваш образ жизни и ваше долгосрочное финансовое положение. Из-за списка недостатков вам следует хорошенько подумать, стоит ли подавать заявление о банкротстве и правильно ли это для вас. Такие проблемы, как осведомленность работодателей о вашем банкротстве, могут быть обратной стороной подачи заявления о банкротстве.Ниже перечислены некоторые из наиболее важных и распространенных недостатков:

- Если вы не можете освободить все ваше личное или недвижимое имущество от налоговых льгот о банкротстве, часть вашего имущества может быть конфискована судом по делам о банкротстве и продана для выплаты вашим кредиторам.

- Ваше банкротство будет отмечено в вашем кредитном отчете на срок до 7-10 лет.

- Многие компании, выпускающие кредитные карты, автоматически аннулируют ваши кредитные карты, когда вы подаете заявление о банкротстве, и это может привести к трудностям с получением новых кредитных карт или кредитных линий.

- Поскольку банкротство является публичной декларацией, недавнее банкротство может повредить вашей способности получить ипотеку или ссуду на несколько лет, поскольку это будет рассматриваться как красный флаг для банков.

- Ваш возврат налогов от федерального правительства, правительства штата или местного самоуправления может оказаться под угрозой или отклонен на основании вашего банкротства.

- Если вы ищете работу или жилье, некоторые работодатели или домовладельцы могут отрицательно отнестись к недавнему заявлению о банкротстве.

- Если вы являетесь членом корпорации, вам может быть отказано в назначении директора компаний с ограниченной ответственностью.

- После вашего банкротства многие долги, такие как студенческие ссуды, различные виды налоговых долгов, залогового права, распоряжения о выплате алиментов (включая алименты и алименты), федеральные и местные налоги или штрафы, могут не подлежать погашению.

- При подаче заявления о банкротстве в соответствии с главой 7 вам нужно будет подождать, если вы хотите подать снова, по крайней мере, 8 лет. Таким образом, если накапливаются новые финансовые трудности, вам не разрешат снова подать заявление о банкротстве на некоторое время.

- Это может негативно повлиять на поиск работы, потому что заявление о банкротстве является публичным документом и может быть замечено потенциальными работодателями.

- Если у вас есть какие-либо совместные счета, кредиторы могут потребовать выплаты от должника, не являющегося банкротом, или любых соавторов на этих счетах.

- Заявление о банкротстве оказывает негативное психологическое воздействие на некоторых, кого это может смутить.

Хотя последний пункт может показаться незначительным по сравнению с другими недостатками, банкротство часто несет в себе клеймо, которое может повлиять на вашу профессиональную и личную жизнь. Однако преимущества банкротства часто перевешивают недостатки.

Может ли быть отклонено ваше заявление о банкротстве?

Заявления о банкротстве физических лиц отклоняются нечасто, но при некоторых обстоятельствах могут быть отклонены. Решение о банкротстве зависит от того, какой доход будет получен по сравнению с размером вашего долга. Потенциальная причина для отказа в банкротстве должника заключается в том, сколько стоят определенные активы или какой доход получил должник за год. Если должник пытается скрыть финансовые активы и записи, и это обнаруживается, в его банкротстве может быть отказано.Мотивация подачи заявления о банкротстве состоит в том, чтобы быть полностью честным в отношении своего финансового положения и необходимости создания чистого листа в финансовом отношении.

В банкротстве также может быть отказано по техническим причинам, не связанным с честностью подачи документов должником. Например, если оформление документов выполняется не вовремя или оформлено неправильно или другие условия для подачи заявления о банкротстве не выполняются, ходатайство о банкротстве может быть отклонено.

Суд также может изменить тип должника, или «главу», или банкротство, на тот, который считается более подходящим для обстоятельств должника.

По причинам, указанным выше, лучше всего быть полностью честным в отношении своего финансового положения и правильно (или попросить своего юриста) справиться со всеми техническими аспектами разбирательства, чтобы ходатайство о банкротстве того стоило. Если все сделано правильно, успешно объявленное банкротство может стать отличным решением, которое поможет вернуть вашу жизнь в нормальное русло.

Должен ли я связаться с юристом по банкротству?

Является ли банкротство правильным решением ваших финансовых проблем, будет зависеть от вашей ситуации, типа ваших долгов и того, сколько имущества вам необходимо защитить.Если вы рассматриваете вопрос о банкротстве, вам следует рассмотреть возможность обсуждения возможных вариантов с опытным юристом по вопросам банкротства.

Как и во всех судебных делах, можно представлять себя «за себя»; тем не менее, большинство людей, заявляющих о банкротстве в Соединенных Штатах, делают это с помощью адвоката. Существует много различных типов банкротств, и правила, которые соответствуют каждому из них, и юрист, имеющий опыт работы в законодательстве о банкротстве, может быть очень ценным.

Поскольку подача заявления о банкротстве представляет собой сложный юридический процесс, важно найти подходящего поверенного по банкротству.Адвокат по банкротству поможет вам решить, следует ли подавать заявление о банкротстве, а также о том, какой тип банкротства вам следует подавать. Кроме того, если вы решите подать заявление, адвокат может помочь убедиться, что ваша собственность защищена, все ваши погашаемые долги погашены, а ваши кредиторы не нарушают ваши права. Таким образом, когда вы завершите свое банкротство, вы будете на правильном пути к финансовому оздоровлению.

Последнее изменение: 16.10.2020 23:39:56

Каковы преимущества и недостатки подачи заявления о банкротстве?

Заявление о банкротстве в качестве владельца бизнеса может означать отказ.Но в тяжелых экономических условиях заявление о банкротстве может дать вам новый старт и даже может стать способом спасти ваш бизнес. Вместе с тем, есть и серьезные финансовые недостатки. В этом руководстве рассматриваются плюсы и минусы подачи заявления о банкротстве, а также варианты, как это сделать.

Признаков банкротства

Перед тем, как предприятие обанкротится, на горизонте есть несколько общих предупреждающих признаков серьезных проблем.

Продажи падают — Внимательно следите за еженедельным доходом и денежным потоком.Вы все еще можете отреагировать на падение продаж, если обнаружите проблемы на ранней стадии. Например, вы можете изменить свой бизнес-план, сократив расходы и скорректировав свою маркетинговую стратегию.

Клиенты перестают платить по счетам — Во время экономического спада компании могут с трудом оплачивать свои счета. Если вы беспокоитесь о своих финансах, подумайте об ужесточении кредита для своих клиентов, что означает, что вы просите больше авансом или сокращаете время, в течение которого они должны платить.

Ваша денежная позиция падает — Денежный поток проходит циклически.Ваш банковский баланс может упасть из-за того, что вы инвестируете в оборудование или инвентарь, или, может быть, вы переживаете медленный сезон. Но если ваш денежный поток неожиданно падает, это может быть признаком надвигающихся проблем, включая возможное банкротство.

Вы изо всех сил пытаетесь оплачивать свои счета — Хотя время от времени случается несоблюдение крайнего срока платежа, систематическая оплата арендной платы, заработной платы, коммунальных услуг и поставщикам с опозданием не является устойчивой практикой. Продавцы перестанут предоставлять вам кредит, начисляют штрафы и могут отменить будущие заказы.Вы можете столкнуться с риском выселения из вашего местоположения, а сотрудники могут насторожиться и уволиться.

Вы исчерпали лимиты по займам — Если вы исчерпали свои кредитные карты и больше не можете претендовать на получение ссуд, вам может показаться, что у вас заканчивается финансовая передышка. После того, как вы потратите свои деньги, у вас может не быть другого выбора, кроме как объявить о банкротстве, но убедитесь, что это действительно так. Альтернативные кредиторы могут по-прежнему быть готовы предоставить вашему бизнесу ссуду на случай чрезвычайной ситуации, даже если традиционные кредиторы вам откажут.

Вы не можете платить себе зарплату — Вы прилагаете все усилия, чтобы построить лучшую жизнь для себя. Если ситуация дошла до того, что вы больше не можете получать зарплату, это может быть признаком того, что пришло время переосмыслить, имеет ли ваш бизнес еще смысл.

Способы подачи заявления о банкротстве

Если похоже, что вашему бизнесу может потребоваться подать заявление о банкротстве, у вас есть несколько вариантов в зависимости от размера вашей компании и ваших целей.

Глава 7 Банкротство

Когда вы подаете главу 7, вы говорите, что не можете выплатить долги по бизнесу и вам нужно уйти.Вы подаете в суд, и они назначают независимого доверенного лица для рассмотрения вашей ситуации. Доверительный управляющий запишет и продаст ваши оставшиеся бизнес-активы, а затем использует выручку для выплаты максимально возможной суммы вашим кредиторам.

Глава 7 имеет смысл, когда вы хотите свернуть бизнес и закрыть его. Это также может быть хорошим вариантом, если вы ведете бизнес, основанный на предоставлении услуг, практически без оборудования. Даже если кредиторы заберут ваши активы, вы все равно сможете продолжать свою работу и открыться снова.

Но если вашему бизнесу необходимо оборудование для работы, и вы хотите оставаться открытым, другие формы банкротства могут быть более подходящими.

Глава 11 Банкротство

Если вы думаете, что сможете перевернуть бизнес, если получите некоторое облегчение по выплате долга, вы можете подать в Главу 11, менее серьезную форму банкротства. Вместо того, чтобы отказываться от долгов и продавать свои активы, вы вместо этого используете систему банкротства для создания плана выплаты реструктурированного долга. В чем преимущества такой процедуры банкротства?

Во-первых, новый план погашения может сократить ваши непогашенные долги, изменить условия платежей и реструктурировать все, чтобы вы могли покрыть счета в рамках своего текущего дохода.Помимо списания долгов, вы также сохраняете свои бизнес-активы, чтобы оставаться открытым.

Глава 13 Банкротство

Если вы являетесь единственным владельцем своего малого бизнеса и действуете как индивидуальное предприятие, вы также можете подать заявление о банкротстве в соответствии с Главой 13. Это более быстрая, менее дорогая и менее сложная версия подачи главы 11. Однако она доступна только для индивидуальных предпринимателей. Партнерства, LLC и корпорации должны вместо этого заполнить Главу 11.

Кроме того, вы можете подать Главу 13 только в том случае, если у вашего бизнеса есть менее $ 394 725 необеспеченных кредитов, таких как кредитные карты, и менее $ 1 184 200 обеспеченных долгов, таких как ипотека и автокредиты, согласно Debt.орг. Этот вид банкротства предназначен для более мелких дел.

Преимущества и недостатки подачи заявления о банкротстве

Каковы преимущества подачи заявления о банкротстве и каковы недостатки? Заявление о банкротстве может дать вам некоторую передышку, но есть и некоторые серьезные недостатки, которые могут длиться годами.

Преимущества подачи заявления о банкротстве

Освобождение от кредиторов и долгов — Если кредиторы преследуют вас телефонными звонками и письмами с требованием оплаты, ваша заявка о банкротстве заставит их прекратить.Заявление о банкротстве либо погашает ваши долги, либо реструктурирует их в новый план платежей, который легче покрыть. Любой из этих методов может помочь вам достичь более управляемого финансового положения.

Защита ваших личных активов — Законы о банкротстве защищают некоторые ваши личные активы, такие как пенсионные сбережения и личное проживание. Таким образом, кредиторы ограничены тем, что они могут взять, когда вы урегулируете свое дело.

Шанс начать все сначала — Заявление о банкротстве может дать вам второй шанс.Благодаря реструктуризации вы можете продолжать вести свой бизнес, но на более выгодных условиях кредитования. С другой стороны, с помощью главы 7 вы можете свернуть компанию, которая просто больше не работает, и перейти к чему-то другому.

Недостатки подачи заявления о банкротстве

Ущерб вашему кредитному рейтингу — Когда вы объявляете о банкротстве, ваш кредитный рейтинг серьезно страдает и может упасть более чем на 200 пунктов. Кроме того, банкротство отображается в вашем кредитном отчете на срок от 7 до 10 лет.Несмотря на то, что существуют плохие кредиты для малого бизнеса, их все же гораздо проще взять, если у вас хороший кредитный рейтинг.

Ущерб вашей кредитной истории может значительно затруднить получение кредитной карты, ипотеки или любого другого вида ссуды в будущем как для вашего бизнеса, так и для вас самих.

Может быть длительным и дорогостоящим процессом — Завершение судебного процесса по главе 7 занимает несколько месяцев и, возможно, даже больше времени для глав 11 и 13. Вы будете проводить время в суде, вести переговоры с кредиторами и придумывать план.Вам также необходимо оплатить судебные издержки и услуги адвоката, которые могут составить до нескольких тысяч долларов.

Нарушение отношений с поставщиками — Ваши поставщики также борются за сохранение своего бизнеса. Когда вы объявляете о банкротстве, они сами несут серьезные убытки. Подумайте о том, чтобы обратиться к поставщикам, с которыми у вас хорошие отношения. Они могут согласиться на меньшую сумму сейчас, чтобы им не пришлось ждать подачи заявления о банкротстве. Оказывая такую любезность, вы повышаете вероятность того, что поставщик снова будет работать с вами.

Конфискованные бизнес-активы — Когда вы подаете главу 7, суды берут и продают ваши бизнес-активы в счет погашения ваших кредиторов. Если вашему бизнесу нужно оборудование для работы, это может вынудить вас закрыть. Кроме того, если вы лично обеспечили какой-либо из деловых долгов, кредиторы могут попытаться получить ваши личные активы, если вы также не объявите о банкротстве как физическое лицо вместе с вашим бизнесом.

В конечном счете, заявление о банкротстве — это крайний шаг со многими последствиями.Но в правильной ситуации это может спасти ваш бизнес и ваше финансовое будущее. Прежде чем принимать какие-либо решения, проконсультируйтесь с юристом, специализирующимся в этой области, чтобы вы могли должным образом обсудить плюсы и минусы подачи заявления о банкротстве.

Рассмотрите преимущества реструктуризации бизнеса перед лицом дефицита ликвидности в соответствии с Законом США о банкротстве

В эти неспокойные времена глобальной пандемии и повсеместных блокировок многие предприятия испытывают серьезные экономические трудности. Например, многие предприятия в таких секторах, как гостиничный бизнес, туризм, развлечения и розничная торговля, были вынуждены закрыть свои двери для клиентов из-за различных приказов о блокировке, поэтому они не смогли получить доход во время закрытия, даже если они все еще могут иметь продолжающиеся обязательства по фиксированным расходам, таким как аренда и фонд заработной платы.Даже после завершения карантина может потребоваться некоторое время, чтобы выручка достигла докризисного уровня, а бизнес со значительными долгосрочными договорными обязательствами, такими как арендная плата, может обнаружить, что арендодатели не захотят пересматривать арендную плату до рыночного уровня, который сейчас может быть значительно ниже, чем договорные ставки.

В США подача заявления о защите от банкротства может стать для компаний хорошим ответом на кардинально изменившуюся бизнес-среду. Хотя необходимо провести тщательное изучение, Глава 11 может обеспечить решающее облегчение в случае снижения ликвидности и неспособности выполнять обязательства.

Преимущества дела в США по главе 11 по сравнению с производством по делу о несостоятельности в другой юрисдикции.

Многие владельцы бизнеса, и в частности иностранные владельцы бизнеса, знакомые с процедурами банкротства в своих странах, связывают понятие подачи заявления о банкротстве с прекращением своего бизнеса. В США, однако, реорганизация по главе 11 носит иной тон. Некоторые из ключевых аспектов судебного разбирательства в главе 11 освещены ниже.Важнее всего то, что подача документов по Главе 11 в США не подвергает стигматизации или стыда владельцев или руководителей бизнеса, которые, как считается, просто воспользовались преимуществами, предоставляемыми в соответствии с законодательством США проблемным компаниям. Таким образом, путь реорганизации в соответствии с Главой 11 и его финансовые выгоды следует, по крайней мере, рассматривать среди альтернативных вариантов для компании, оказавшейся в кризисной ситуации.

Возбуждение дела в соответствии с главой 11 Кодекса США о банкротстве дает компаниям значительные преимущества при реорганизации — выгоды, которые компании, возможно, не смогут получить или получить так быстро в судах по всему миру:

- Автоматическая стойка .При подаче компанией ходатайства о возбуждении дела в соответствии с Кодексом о банкротстве автоматически применяется мораторий, запрещающий предпринимать или продолжать любые действия по взысканию задолженности, возникающей до подачи ходатайства, любые действия по принудительному исполнению любого залогового права, обеспечивающего возникновение долга. предварительное обращение и любые действия по вступлению во владение или контроль над любым имуществом компании, недвижимым или личным. Это отличается от многих других юрисдикций по всему миру, где в некоторых случаях такой судебный запрет либо недоступен, либо доступен только по конкретным постановлениям суда.

- Руководство остается под контролем . Компания считается «должником во владении», руководство которого сохраняет контроль над компанией во время процесса реорганизации как a, а внешний попечитель не привлекается для управления компанией, за исключением чрезвычайных обстоятельств (например, мошенничества, недобросовестности, грубых нарушений). бесхозяйственность). Это также отличается от большинства юрисдикций по всему миру, где попечители обычно управляют бизнесом до его ликвидации.

- Доступность DIP-финансирования .Компания может получить новое финансирование после возбуждения дела по главе 11 (известного как «Дебиторская задолженность» или «финансирование DIP»), которое было недоступно до этого дела, потому что с одобрения суда по делам о банкротстве должник может: если необходимо получить финансирование, обеспечьте его DIP-финансирование залогом, равным или более старшим по сравнению с существующими залоговыми правами на любое или все имущество недвижимости. Хотя существующие держатели залога могут решительно противодействовать утверждению так называемых «предварительных» залоговых прав, а суд по делам о банкротстве не утвердит «предварительное удержание», если должник не сможет продемонстрировать, что интересы существующих держателей залога в имуществе должника будут надлежащим образом защищены (по причинам стоимости долевого участия должника в имуществе путем предоставления замещающего залога на другое имущество или иным образом) Кодекс о банкротстве предусматривает «предварительное» удержание и простую перспективу утверждения «предварительного» залога может мотивировать самого существующего держателя залога предоставить финансирование DIP.Это тоже то, что нечасто разрешено или предусмотрено иностранными законами о банкротстве.

- Расторжение невыполненных контрактов . После начала разбирательства по главе 11 должник имеет возможность «принять» или «отклонить» контракты с исполнением и договоры аренды, срок действия которых еще не истек. Например, если существующий договор или аренда не выгодны для должника, он может отказаться от договора или аренды. В то время как другая сторона договора или аренды имеет право на предъявление иска о нарушении в случае отклонения ее контракта или аренды, ее требование, как правило, является необеспеченным требованием, не имеющим права на приоритет, и должник освобождается от дальнейшего исполнения в соответствии с условиями договор или аренда.Кроме того, в случае аренды недвижимого имущества и трудовых договоров требования других сторон о возмещении ущерба ограничиваются, в случае аренды недвижимого имущества, суммой начисленной и невыплаченной арендной платы, которая причитается, плюс приведенная стоимость будущей арендной платы, не более более трех лет, а в случае трудовых договоров — на начисленную и невыплаченную компенсацию, которая причитается, плюс будущая компенсация не более чем за один год.

- Порог одобрения кредитора . Чтобы утвердить план реструктуризации в главе 11, должнику необходимо, чтобы за него проголосовали держатели, составляющие более половины и две трети требований в каждой категории кредиторов.Во многих других юрисдикциях общего права должник должен достичь порогового значения в 75 процентов.

- Право должника взыскать переводы . Действия уклонения или обратные действия в главе 11 США могут быть очень мощными не только с точки зрения объема, но и с точки зрения их временных рамок. Периоды ретроспективного анализа могут быть очень долгими по сравнению с юрисдикциями по всему миру.

Заключение.

Перед подачей петиции в соответствии с главой 11 Кодекса США о банкротстве компания должна тщательно рассмотреть, проконсультировавшись со своими юридическими и финансовыми консультантами, затраты (как денежные, так и нематериальные) и потенциальные выгоды от дела по главе 11.В случае любой финансово неблагополучной компании затраты на рассмотрение дела главы 11 могут быть значительными, а вероятность успеха неопределенной, но дело главы 11 может не только быть очень выгодным для проблемной компании, но и может быть единственным разумно жизнеспособным. инструмент, доступный для сохранения бизнеса компании в интересах ее сотрудников, клиентов, поставщиков и, в надлежащем случае, владельцев капитала.

Мы включаем сводную таблицу, в которой сравниваются различные средства правовой защиты, доступные компании в соответствии с Главой 11, Главой 7 и Главой 13 Кодекса США о банкротстве.

Табличное резюме — Банкротство в США, Глава 11, Глава 7 и Глава 13.

| Глава 11 | Глава 7 | Глава 13 | |

| Объектив | • Продолжить бизнес и реорганизоваться; или же • Максимальное взыскание с кредиторов при ликвидации. | Упорядоченная ликвидация имущества должника. | Облегчение индивидуального предпринимательства (т.е., Дебиторы-физические лица) в соответствии с согласованным планом платежей. |

| Относится к |

Недоступно для:

|

|

|

| Как началось и кем |

|

|

|

| Требования | Добровольный:

Вынужденный:

| Добровольный:

Вынужденный:

Физические лица:

| Добросовестность.

|

| Эффект |

|

|

|

| Заключение |

| Отказ от претензий до подачи ходатайства (только для индивидуальных дебиторов, с учетом некоторых безнадежных долгов). | Погашение претензий до подачи заявки (с учетом некоторых не подлежащих погашению долгов) после того, как платежи производятся по плану. |

Подача заявления о банкротстве: информация, преимущества и недостатки

Банкротство — это юридический процесс, с помощью которого физические или юридические лица могут публично заявить о том, что они не могут оплатить все свои счета, чтобы помочь им выбраться из-под своих долгов. Законы о банкротстве помогают людям и предприятиям начать новую жизнь в финансовом отношении, ликвидировав их активы для выплаты долгов или создав план погашения.

Основным преимуществом подачи заявления о банкротстве является то, что оно дает тем, кто подает заявление, возможность погасить часть своих долгов, при этом коллекторы не дышат им в затылок. Как только физическое или юридическое лицо подает заявление о банкротстве, выдается постановление суда, запрещающее сборщикам долгов самостоятельно возвращать свои деньги на протяжении всего процесса банкротства.

Федеральные правила процедуры банкротства и местные правила каждого суда по делам о банкротстве регулируют процесс банкротства.За процессом наблюдает Суд по делам о банкротстве, который является частью судебной системы США. Каждый из 94 различных федеральных судебных округов занимается собственными делами о банкротстве. Дела о банкротстве не могут быть поданы в суд штата.

Типы банкротстваСуществует шесть типов банкротства, каждый из которых назван в честь главы, описывающей его в Кодексе банкротства США. Шесть различных типов банкротства:

- Глава 7: Этот процесс уничтожает многие причитающиеся долги, но также позволяет ликвидировать определенные активы для погашения некоторых обязательств.

- Глава 9: Доступно для муниципалитетов, таких как города, поселки, деревни, округа, налоговые округа, муниципальные коммунальные предприятия и школьные округа, как способ реструктуризации определенных долгов.

- Глава 11: Часто используется изобилующими долгами предприятиями как способ поддержать жизнь предприятия путем разработки плана выплаты кредиторам с течением времени.

- Глава 12: Позволяет семейным фермерам и рыбакам, находящимся в затруднительном финансовом положении, предложить и осуществить план погашения своих долгов.

- Глава 13: Позволяет тем, у кого проблемы с финансами, сохранить свою собственность и выплатить долги в течение определенного периода времени, обычно от трех до пяти лет.

- Глава 15: Последнее дополнение к Кодексу о банкротстве, в котором рассматриваются вопросы международного банкротства.

Несмотря на то, что банкротство предлагает ряд преимуществ физическим и юридическим лицам, испытывающим нехватку денежных средств, к этому процессу нельзя относиться легкомысленно. Хотя у подачи заявления о банкротстве есть некоторые преимущества, есть и множество недостатков. Самый ужасный аспект заключается в том, что это разрушает кредитоспособность должника.В течение 10 лет после подачи заявки любой, кто запрашивает кредитный отчет по должнику, будет проинформирован о банкротстве. Это может иметь долгосрочные последствия для возможности купить машину или дом, получить кредитную карту или получить ссуду. Однако, поскольку банкротство стало более распространенным явлением в последние годы, многие кредиторы больше не сразу дисквалифицируют кого-либо из-за его прошлой истории, а используют банкротство только как один из аспектов процесса принятия решений.