Адвокат по банкротству физических лиц

Адвокат по банкротству физических лиц – это специалист, обеспечивающий списание (аннулирование) безнадёжной задолженности физлица.

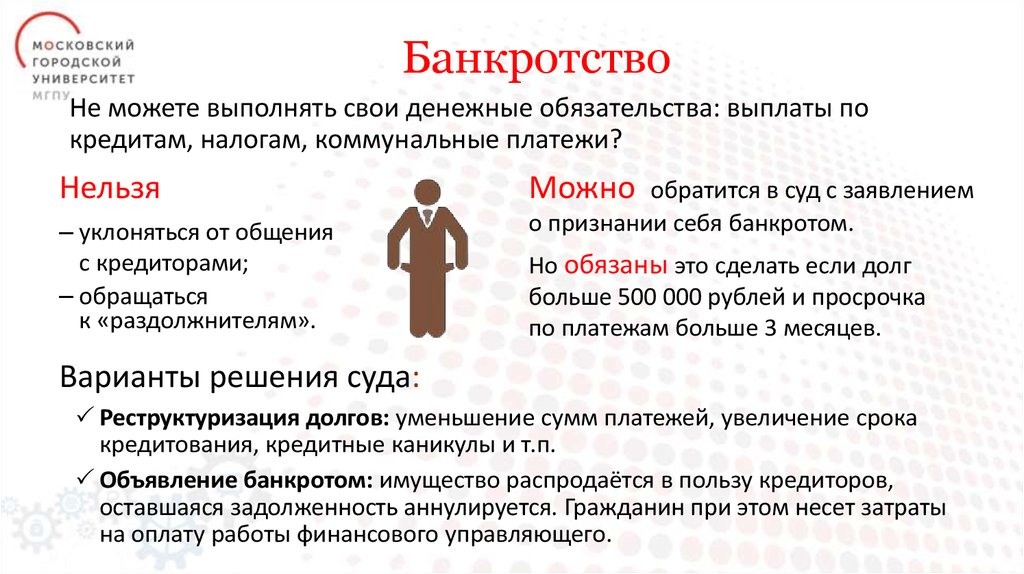

Банкротство физических лиц — это прекращение всех долговых обязательств человека, в связи с его неплатежеспособностью. Решение о списании (аннулировании) долгов банкрота принимается хозяйственным судом по заявлению должника. Физическое лицо-банкрот не имеет никаких ограничений в дальнейшей жизни и деятельности.

До недавнего времени законно избавиться от всех своих долгов (долгов по кредиту, по распискам, налогам, исполнительному сбору, штрафам и т.д.) было если не невозможно, то крайне сложно.

В конце 2019 года появился официальный способ физическому лицу (человеку) списать все свои долги, признав себя банкротом.

21 октября 2019 года был введён в действие Кодекс Украины по процедурам банкротства, который впервые за всю историю независимой Украины установил возможность

Читайте также:

- Украинцы в Польше 2023 — пособия, льготы, жилье, работа

- Украинцы в Бельгии 2023: пособия, льготы, жилье, работа

- Украинцы в Германии 2023 — пособия, льготы, жилье, работа

- Украинцы в Канаде 2023 — пособия, льготы, жилье, работа

- Украинцы в США 2023: правила въезда и помощь

БАНКРОТСТВО ФИЗИЧЕСКИХ ЛИЦ В УКРАИНЕ

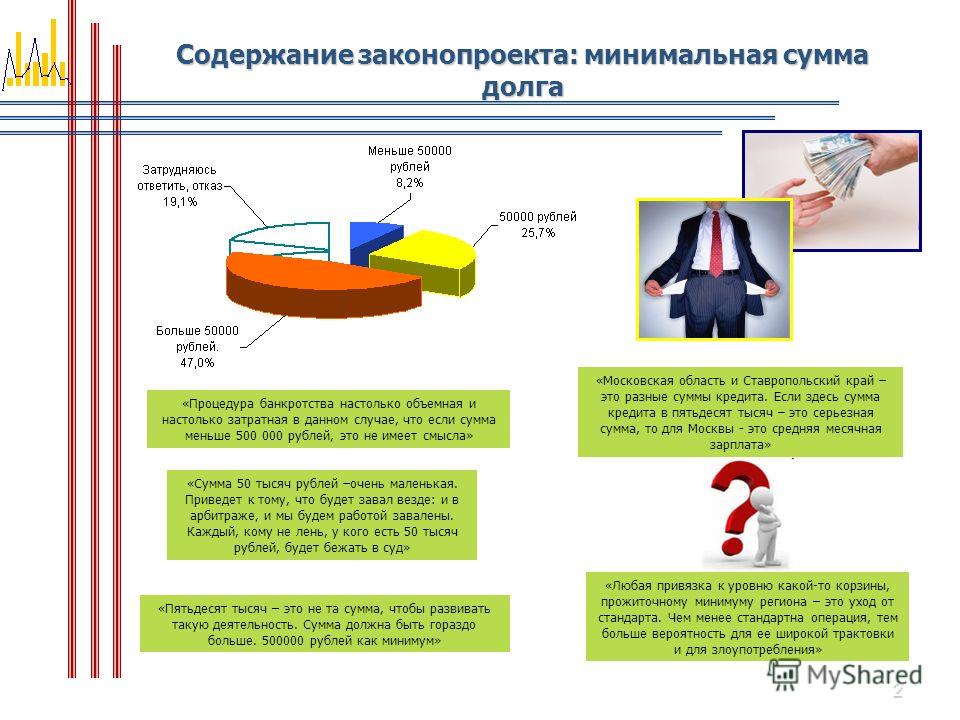

С какой суммы и в каких случаях можно объявить себя банкротом – наиболее частый вопрос, который задают должники.

Для начала процедуры объявления себя банкротом, должник должен соответствовать хотя бы одному из следующих критериев:

- Размер задолженности перед одним или несколькими кредиторами должен составлять не менее 142 тыс. грн.

- Должник имеет задолженность по плановым платежам у размере более 50% месячного платежа в течении 2 месяцев (нарушение графика оплаты).

- В отношении должника открыто исполнительное производство, в котором принято постановлении об отсутствии у него имущества, на которое можно обратить взыскание.

- Существуют другие обстоятельства, которые подтверждают невозможность должника в ближайшее время исполнить свои денежные обязательства (угроза неплатежеспособности).

Оснований для подачи в суд заявления о банкротстве достаточно много и практически любой существенной задолженности будет достаточно чтобы открыть дело. В некоторых случаях возможно подать на банкротство даже не имея просроченной задолженности.

Таким образом, законодательство позволяет практически любому физ. лицу, имеющему задолженность, начать процедуру банкротства. В этой ситуации, чтобы избежать огромного числа поданных в суд заявлений о банкротстве, законодатель установил определённые барьеры.

Во-первых, это достаточно сложная процедура банкротства, начиная со значительных требований к заявлению о начале банкротства и необходимых для этого документов.

Во-вторых, — значительная стоимость всей процедуры банкротства. Подробнее о стоимости процесса банкротства будет описано далее.

ПРОЦЕДУРА БАНКРОТСТВА ФИЗИЧЕСКОГО ЛИЦА В УКРАИНЕ. С ЧЕГО НАЧИНАТЬ? ИНСТРУКЦИЯ.

Удостоверившись, что физическое лицо подпадает под перечисленные выше признаки банкротства (неплатежеспособность физического лица), можно переходить к инициированию процедуры банкротства.

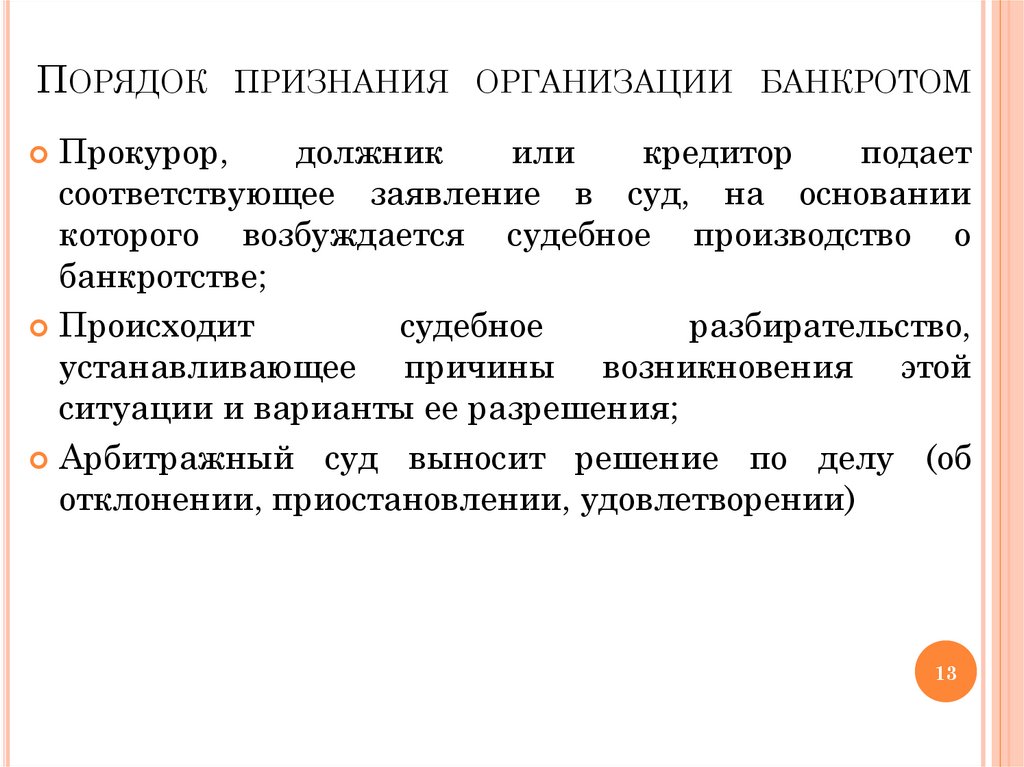

Как объявить себя банкротом в Украине?Первым этапом процедуры банкротства является подготовка и подача документов в суд, открытие судом производства по делу о неплатежеспособности.

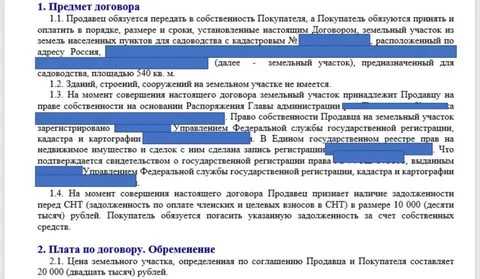

Много внимания необходимо уделить оформлению Заявления об открытии производства по делу о неплатежеспособности.

В заявлении необходимо изложить все обстоятельства, которые стали причиной банкротства, указать всех кредиторов (тех, кому банкрот должен денег) и должников (тех, кто банкроту должен денег), а также перечислить всё имущество (движимое и недвижимое) банкрота.

К заявлению необходимо приложить декларации о имущественном состоянии должника (банкрота) за последние 3 года. Декларация является достаточно неприятным документом, в котором помимо всего имущества, доходов и расходов должника указываются также всё имущество, доходы и расходы всех членов семьи должника.

Декларация является достаточно неприятным документом, в котором помимо всего имущества, доходов и расходов должника указываются также всё имущество, доходы и расходы всех членов семьи должника.

Перечень кредиторов и должников вместе с декларациями о имущественном состоянии должника – это основные документы, влияющие на судьбу рассмотрения дела о банкротстве.

Не будет лишним вспомнить о расписках, выданных друзьям и знакомым. Их лояльные голоса на собрании кредиторов будут в дальнейшем очень полезны. Также далеко не всё имущество нужно показывать в декларации.

Если имущество, доходы и расходы не отображаются в открытых реестрах, то и в декларации их не всегда необходимо отображать.

К заполнению декларации адвокат по банкротству физических лиц должен отнестись максимально ответственно, т.к. ошибки в заполнении декларации могут быть основанием для закрытия дела по банкротству и запрету должнику в течении года повторно подаваться на банкротство.

Также, потенциальному банкроту необходимо самостоятельно разработать и приложить к заявлению о банкротстве предложения о реструктуризации долгов (план реструктуризации).

Перед подачей заявления в суд необходимо также оплатить на депозитный счет суда сумму авансирования вознаграждения арбитражного управляющего за 3 месяца работы. О размере вознаграждения детальнее будет расписано ниже.

Более подробные требования к заявлению и необходимым документам изложены в статье 116 Кодекса Украины по процедурам банкротства.

Собрав все вышеописанные документы, их необходимо подать в местный хозяйственный суд по месту прописки (регистрации) банкрота.

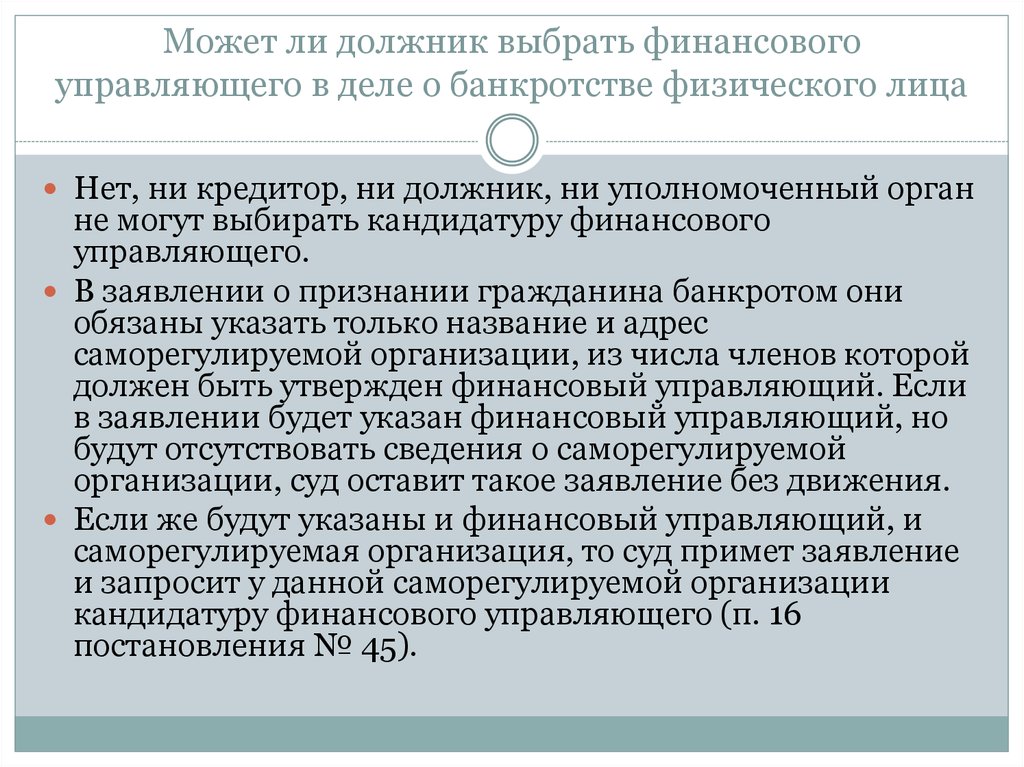

Если заявление и приложенные документы отвечают требованиям законодательства, суд принимает заявление к рассмотрению, назначает арбитражного управляющего и дату подготовительного судебного заседания.

На данной стадии процесса суд также может по своему усмотрению применить меры обеспечения требований кредиторов: запрет должнику заключать договора, распоряжаться имуществом, запрет на выезд за границу.

В течении месяца после подачи документов в суд должно состояться подготовительное судебное заседание, в котором суд рассматривает поданные документы, определяет наличие оснований для начала процедуры банкротства и открывает производство по делу о неплатежеспособности физического лица.

При этом, суд вводит мораторий на удовлетворение требований кредиторов. Во время действия моратория приостанавливаются все платежи по обязательствам должника, не начисляются пени, штрафы и останавливаются все открытые исполнительные производства в отношении должника.

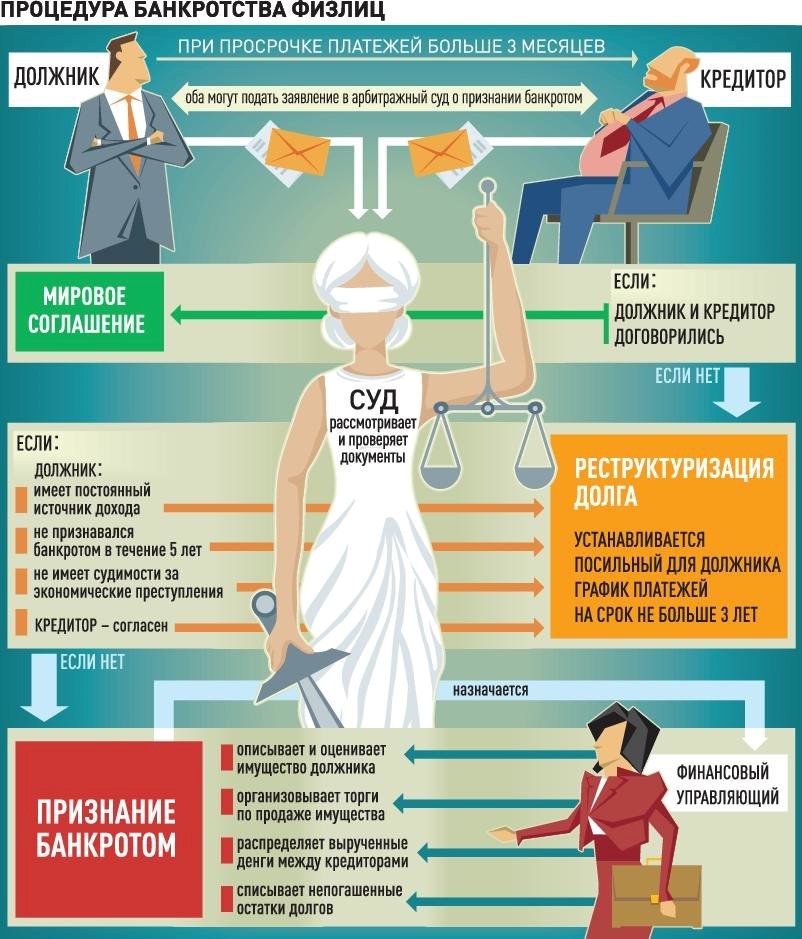

Второй стадией процесса банкротства физлица является реструктуризация долгов должника.

После открытия судом производства по банкротству, назначенный арбитражный управляющий созывает собрание кредиторов должника.

Целью этого собрания является рассмотрение требований кредиторов, разработка, согласование с должником и подача на утверждение суда плана реструктуризации долгов.

На этом этапе главной задачей должника будет «раздувание» требований дружественных кредиторов, оспаривание размера требований враждебных кредиторов и склонение их к списанию задолженности.

Рассмотрение и утверждение требований кредиторов имеет ключевое значение для всего процесса банкротства.

От утверждённого размера требований кредиторов будет зависеть сначала процент их голосов на собрании кредиторов, а в последствии и количество денег врученных с продажи имущества должника.

Если всем сторонам, путём взаимных уступок, получится согласовать план реструктуризации долгов и его утвердит суд, то погашение всех долгов должника будет осуществляться только в соответствии с этим планом.

После полного выполнения плана реструктуризации, должник освобождается от остальных долгов и дело о банкротстве закрывается.

Скорее всего у кредиторов и должника не получится согласовать план реструктуризации и тогда суд признаёт должника банкротом и переходит к принудительной продаже имеющегося имущества должника.

Третий этап процедуры банкротства физического лица – процедура погашения долгов должника.

С момента объявления должника банкротом начинается принудительная реализация имущества должника. Всё имущество включается в ликвидационную массу и право на распоряжение этим имуществом переходит к арбитражному управляющему.

Сначала проводится оценка имущества должника, а затем его принудительная реализация на электронном аукционе.

Все денежные средства, вырученные от продажи имущества будут распределены между кредиторами, пропорционально размеру их требований.

Главная цель любого банкрота – списание всех долгов с наименьшими потерями. Поэтому успех этой стадии банкротства будет на прямую зависеть от правильной тактики предыдущих этапов.

Если у банкрота нет никакого имущества – то всё просто. Продавать нечего, осталось только списать все долги и банкротство завершено. Если же имущество есть и его необходимо сохранить, то критически важной, на этом этапе, будет контролируемая реализация имущества с выводом полученных денежных средств на дружественных кредиторов.

После завершения реализации имущества банкрота, суд закрывает производство по делу о банкротстве и принимает решение об освобождении физического лица-банкрота от долгов. На этом процедура банкротства заканчивается.

Адвокат по банкротству физических лиц.Скачать инфографику – Адвокат по банкротству физических лиц

СПИСАНИЕ ДОЛГОВ ПРИ БАНКРОТСТВЕ

Банкротство физического лица в Украине приводит к списанию практически всех долгов. Но в каждом правиле есть свои исключения.

Не подлежат списанию 3 категории долгов:

- Вред, причинённый здоровью или смертью.

- Алименты.

- Единый социальный взнос (взносы в пенсионный фонд).

Учитывая, что взыскание вреда, причинённого здоровью людей или вследствие причинения смерти – достаточно редкий случай, а задолженности по алиментам и долг по ЕСВ, как правило, не составляют настолько больших сумм, чтобы обращаться в суд за банкротством, процедура банкротства физических лиц поможет большому количеству должников списать все свои долги и успешно планировать жизнь дальше.

ПОСЛЕДСТВИЯ ДЛЯ БАНКРОТА

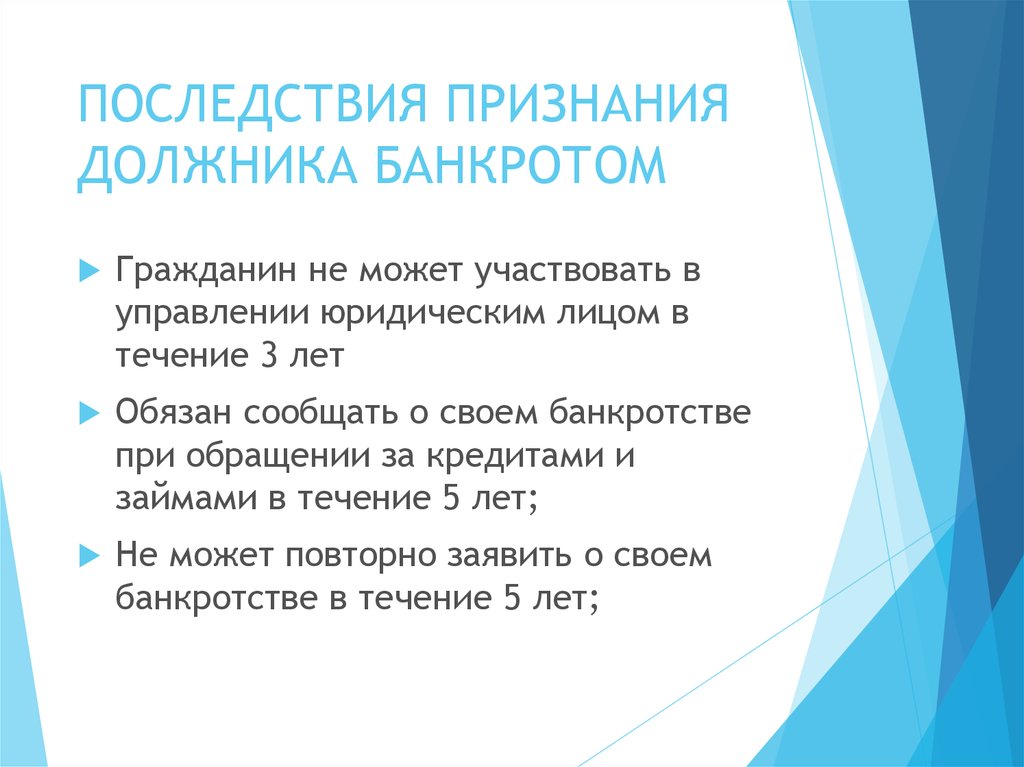

Кроме перечня долгов, которые не могут быть списаны, Кодекс Украины по процедурам банкротства накладывает на банкрота 3 ограничения:

- Банкрот не может повторно начинать процедуру своего банкротства в течении 5-ти лет.

- Банкрот в течение 5 лет перед подписанием договоров кредита, займа, поруки или залога должен уведомлять вторую сторону о факте своей неплатежеспособности.

- Банкрот в течение 3 лет будет считаться не имеющим безупречной деловой репутации.

Все указанные ограничения достаточно несущественны и фактически никоим образом не будут мешать банкроту заниматься своими делами.

СТОИМОСТЬ БАНКРОТСТВА ФИЗИЧЕСКОГО ЛИЦА

Законодатель в Кодексе Украины по процедурам банкротства заложил предохранитель от массовой подачи в суд заявлений о банкротстве – это стоимость процедуры банкротства.

Так, при подаче заявления в суд, должник должен оплатить на депозитный счёт суда авансирование вознаграждения арбитражного управляющего за 3 месяца работы в размере 5 прожиточных минимумов для трудоспособных граждан в месяц.

С 1 января 2023 будет прожиточный минимум составляет 2684 грн. Таким образом, для авансирования услуг арбитражного управляющего придётся заплатить: 2684 * 5 * 3 = 40260 грн.

Кроме оплаты вознаграждения арбитражного управляющего, должнику вероятнее всего придётся оплатить и работу адвоката по банкротству, поскольку самостоятельно составить заявление о банкротстве и сопроводить всю процедуру простому обывателю без специальных знаний вряд ли получится.

Учитывая стоимость услуг адвоката по банкротству, общие расходы составят сумму эквивалентную 5000 долларов США и более. Поэтому, необходимо соизмерять эти расходы с суммой долга. И по мелким долгам пользоваться другими инструментами защиты, например, реструктуризация задолженности и факторинг.

Банкротство физических лиц – дорого, но эффективно!

Перед тем, как начинать процедуру банкротства нужно детально просчитать все расходы, с учётом размера задолженности и наличия имущества, которое нельзя потерять.

АДВОКАТ ПО БАНКРОТСТВУ ФИЗИЧЕСКИХ ЛИЦ

Для грамотного адвоката, в отличии от обывателя, процедура банкротства физического лица – это прежде всего инструмент достижения цели клиента, а не просто судебный процесс.

Если у должника есть только долги и отсутствует имущество, которое можно потерять – то можно попробовать пройти банкротство самому или нанять юриста (адвоката) общего профиля.

Однако, если же у должника активно ведутся судебные процессы, открыты исполнительные производства и, вдобавок к этому, имеются активы, которые нужно сохранить, необходимо привлекать адвоката, специализирующегося на защите должников и процедурах банкротства.

Процедура банкротства физлица – операция высокорисковая

Только от правильно выбранной тактики будет зависеть результат: получится ли сохранить имущество или всё заберут кредиторы.

Инструмент банкротства физических лиц необходимо использовать в комплексе с другими инструментами защиты: где необходимо — обжаловать решение суда по одному из кредиторов, по другому из кредиторов — своевременно обжаловать действия исполнителя и снять недвижимость с торгов, и в самый подходящий момент подать заявление о банкротстве.

Только комплексный подход адвоката по банкротству позволит минимизировать потери клиента и спасти необходимое имущество.

О том, как провести списание долгов путём банкротства физического лица, вы можете дополнительно посмотреть в выступлении управляющего партнёра Андрея Степаненко на радио «Одесса-мама».

Адвокат по банкротству физических лиц5/5 (5 Reviews)

условия и особенности процедуры, документы, последствия

Читатель Иван спрашивает: «Я работаю на НПД и хочу списать долги по кредиткам. Могу ли я объявить себя банкротом, как это сделать и какие будут последствия?»

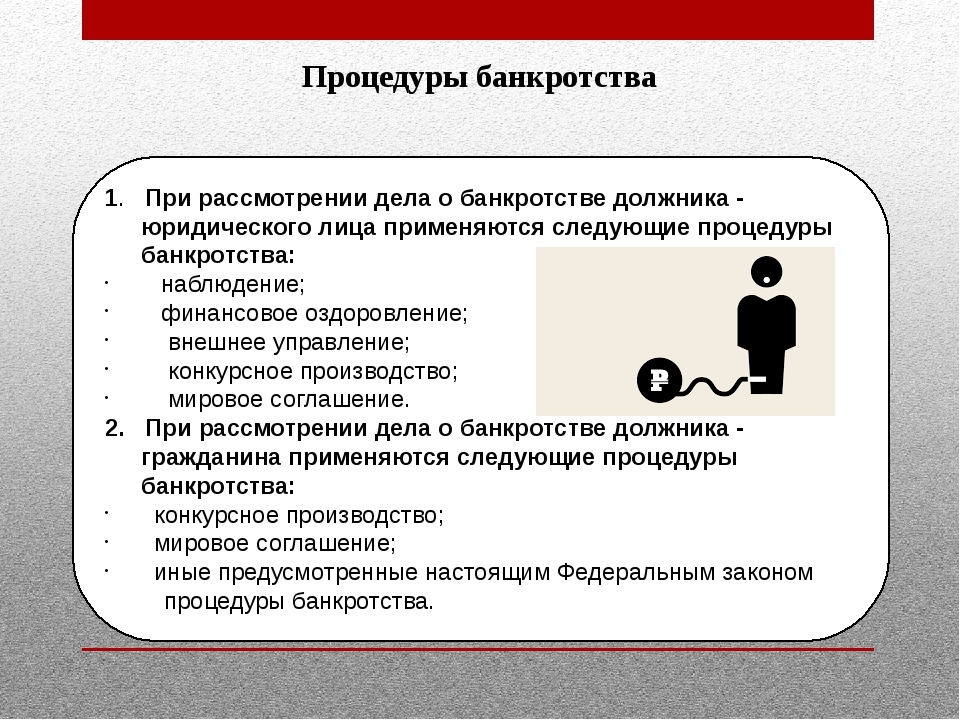

Закон позволяет оформлять банкротства всем гражданам, в том числе и тем, кто работает на НПД. Процедуры будут отличаться в зависимости от того, есть ли у человека статус ИП или нет.

Процедуры будут отличаться в зависимости от того, есть ли у человека статус ИП или нет.

гл. 10 закона от 26.10.2022 № 127-ФЗ

В статье разберем банкротство самозанятых без статуса ИП. Если вы ИП — подготовили для вас инструкцию в отдельной статье.

Как ИП оформить банкротство

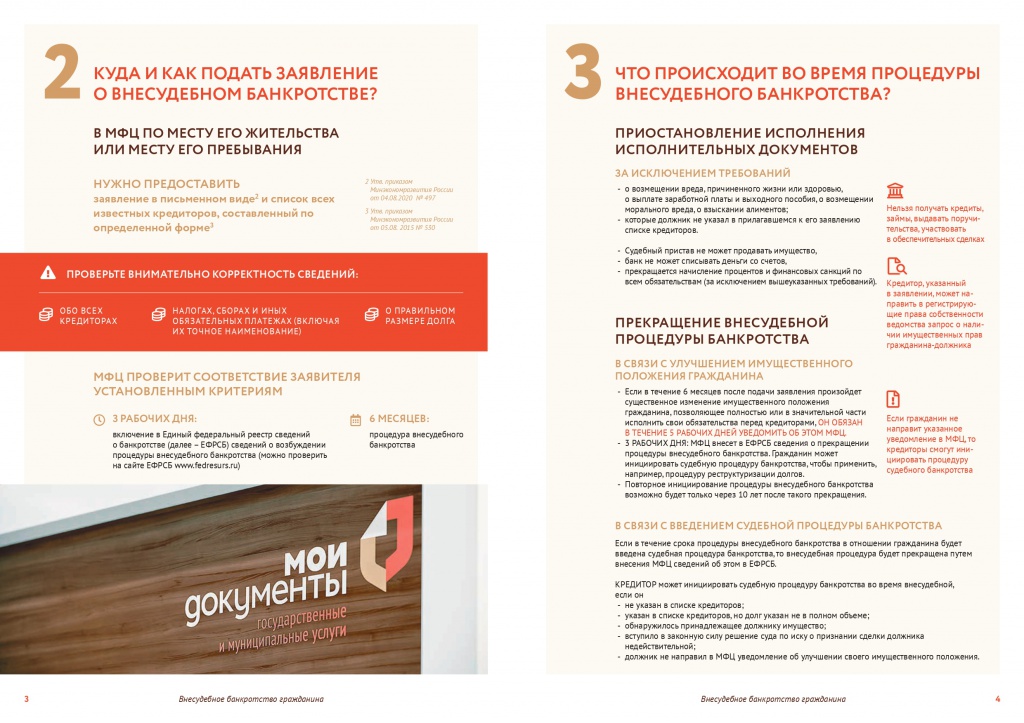

Есть два способа оформить банкротство — через МФЦ или суд

Оцените общую сумму долга. Информацию о долгах можно посмотреть на Госуслугах, запросить у частных кредиторов и в банках, где брали кредиты. Если не указать какого-то кредитора — долг не спишут.

Если совокупная сумма долга от 50 000 до 500 000 ₽ — пройти процедуру банкротства можно внесудебно, в МФЦ. Если долгов больше — придется обращаться в суд.

Процедуры банкротства через МФЦ и через суд различаются.

| Внесудебное | Судебное | |

|---|---|---|

| Куда обращаться | МФЦ по месту регистрации | Арбитражный суд по месту регистрации |

| Ограничения по сумме долгов | От 50 000 до 500 000 ₽ | От любой суммы долга, при условии, что уплата сделает невозможным исполнение других обязательств. Кредитор может подать в суд на должника от суммы долга в 500 000 ₽ |

| Постановление от пристава о невозможности взыскания долга | Требуется — один из кредиторов должен попытаться взыскать долг, а пристав должен подтвердить, что это невозможно | Не требуется |

| Расходы должника | Нет | 300 ₽ — госпошлина, от 25 000 до 80 000 ₽ в месяц — расходы на оплату работы финансового управляющего, публикаций о начале процедуры, торгов по продаже имущества и т. д. |

| Контроль финансового управляющего | Нет | Есть — распоряжаться деньгами и вести переговоры с кредиторами будет назначенный судом специалист |

| Длительность | 6 месяцев | От нескольких месяцев до нескольких лет |

Разберем по шагам процедуру самостоятельного банкротства через МФЦ — это самый доступный способ списать долги.

Инструкция: как самозанятому оформить банкротство через МФЦ

С 1 сентября 2020 года можно использовать механизм внесудебного банкротства — по заявлению через МФЦ. Он позволит избавиться от долгов перед кредиторами, если их невозможно выплатить и нет денег на оплату судебного банкротства.

Он позволит избавиться от долгов перед кредиторами, если их невозможно выплатить и нет денег на оплату судебного банкротства.

Закон от 31.07.2020 № 289-ФЗ

Для этого самозанятому нужно:

- подать заявление в МФЦ;

- приложить к заявлению список кредиторов;

- получить сообщение от МФЦ, что процедура банкротства началась;

- дождаться окончания процедуры банкротства.

Шаг 1. Подайте заявление в МФЦ. Укажите паспортные данные, ИНН, СНИЛС и контакты. Заявление можно скачать, распечатать и подать на бумаге в МФЦ по месту регистрации или через Госуслуги.

Шаг 2. Приложите к заявлению список кредиторов. Укажите всех кредиторов и размер обязательств перед ними. Если долга в списке не будет — его не спишут.

Список кредиторов

Шаг 3. Получите сообщение от МФЦ, что процедура банкротства началась. МФЦ в течение трех дней проверит, подходит ли самозанятый для досудебной процедуры. Для этого специалист запросит размер долга у официальных инстанций и убедится, что в отношении вас закрыты исполнительные производства и приставы не обнаружили имущество или возможности вернуть долг кредитору.

Для этого специалист запросит размер долга у официальных инстанций и убедится, что в отношении вас закрыты исполнительные производства и приставы не обнаружили имущество или возможности вернуть долг кредитору.

Отказать в досудебной процедуре банкротства могут по трем причинам:

- Сумма долга меньше 50 000 ₽ и больше 500 000 ₽.

- При проверке МФЦ найдет источники дохода или имущество. На время прохождения процедуры рекомендуем отказаться от статуса самозанятого и не получать деньги.

- Кредиторы начнут судебную процедуру банкротства.

После проверки МФЦ пришлет уведомление кредиторам и должнику с решением — начинается процедура досудебного банкротства или нет.

Шаг 4. Дождитесь окончания процедуры банкротства. Досудебная процедура длится шесть месяцев. По ее завершении на сайте Единого федерального реестра сведений о банкротстве появляется информация о том, что вам присвоен статус банкрота. С этого момента кредиторы не смогут требовать от вас возврата долгов.

ЕФРСБ

Банкроты могут работать как самозанятые

После признания банкротом можно продолжить работать в статусе самозанятого или зарегистрировать его заново. Но есть неприятные последствия:

- 3 года нельзя регистрировать ИП и ООО и занимать руководящие должности в бизнесе;

- 5 лет нельзя брать кредиты и займы без указания статуса банкрота;

- 5 лет нельзя повторно проходить процедуру банкротства и списывать долги;

- 10 лет нельзя участвовать в управлении банком.

Срок ограничений отсчитывается с момента завершения процедуры банкротства или с момента заключения мирового соглашения с кредиторами.

Спросите у эксперта

В разделе «Вопрос-ответ» эксперты Тинькофф разбирают популярные вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Вы можете отправить свой вопрос на почту [email protected].

Что это такое, как подать и кто соответствует требованиям

Что такое банкротство?

Банкротство — это судебное разбирательство, в ходе которого судья и судебный управляющий проверяют активы и обязательства отдельных лиц, товариществ и предприятий, чьи долги стали настолько огромными, что они не верят, что смогут их выплатить.

Решение о погашении долга принимает суд. «Освобождение» означает, что те, кто должен, по закону больше не обязаны их платить. Суд также может закрыть дело, если посчитает, что у лица или предприятия достаточно активов для оплаты счетов.

Законы о банкротстве были написаны, чтобы дать людям возможность начать все сначала, когда их финансы рухнули. Независимо от того, является ли крах результатом плохих решений или неудач, законодатели могли видеть, что второй шанс является жизненно важным отступлением в капиталистической экономике.

Хорошей новостью для тех, кто сомневается в этом варианте, является то, что почти каждый, кто подает заявление о банкротстве, получает второй шанс. Американский институт банкротства сообщает, что 95,3% людей, подавших заявление о банкротстве по главе 7, добиваются успеха.

«Подача заявления о банкротстве — важное решение, — сказала Эшли Морган из Ashley F. Morgan Law. PC в Херндоне, штат Вирджиния. «Некоторые люди говорят, что это должен быть ваш последний вариант; Я считаю, что это должно быть чем-то, о чем вы узнаете заранее, но не первым вариантом.

«Банкротство может настолько сильно варьироваться от ситуации к ситуации, что вы должны знать, подходит ли вам этот вариант, прежде чем принимать какое-либо важное решение».

Кто объявляет о банкротстве?

Большинство физических и юридических лиц, подающих заявление о банкротстве, имеют намного больше долгов, чем денег, чтобы покрыть их, и не предвидят, что это изменится в ближайшее время.

С другой стороны, банкротство часто можно использовать в качестве инструмента финансового планирования, когда у вас достаточно денег для погашения долгов, но вам нужно изменить условия. Это часто бывает в тех случаях, когда людям необходимо погасить задолженность по ипотеке или налоги в рамках структурированного плана погашения.

Что удивительно, так это то, что физические лица, а не предприятия, чаще всего объявляют себя банкротами. Они должны деньги за ипотеку, задолженность по кредитной карте, автокредит или студенческий кредит — возможно, все четыре! — и не имеют дохода, чтобы оплатить его.

В 2021 году было подано 413 616 дел о банкротстве. Только 14 347 дел было подано предприятиями.

Другой сюрприз заключается в том, что большинство людей, подавших заявление о банкротстве, не были богатыми. Средний доход тех, кто объявляет о банкротстве по Главе 7 и Главе 13, варьируется от 30 000 до 40 000 долларов.

Частью понимания банкротства является знание того, что, хотя это шанс начать все сначала, это определенно влияет на вашу кредитоспособность и будущую способность использовать деньги. Это может предотвратить или отсрочить обращение взыскания на дом и возвращение во владение автомобиля, а также может остановить наложение ареста на заработную плату и другие судебные иски, которые кредиторы используют для взыскания долгов.

Однако, в конце концов, есть цена, и вы будете платить ее в течение 7-10 лет. Одной из затрат является поиск кредитов под низкие проценты.

«(Банкротство) значительно усложняет получение кредита по разумной процентной ставке», — сказал Дэвид Райшер, поверенный по делам о банкротстве и генеральный директор LegalAdvice. com. «Кредиторы, как правило, предлагают субстандартным заемщикам с низким кредитным рейтингом финансирование по процентным ставкам, вдвое превышающим средний показатель по стране для заемщиков без банкротства в их кредитном отчете».

com. «Кредиторы, как правило, предлагают субстандартным заемщикам с низким кредитным рейтингом финансирование по процентным ставкам, вдвое превышающим средний показатель по стране для заемщиков без банкротства в их кредитном отчете».

Банкротство в США

В 2021 календарном году было подано 413 616 заявлений о банкротстве. Согласно статистике, опубликованной Административным управлением судов США, это на 24% меньше, чем в 2020 году. Количество заявлений о банкротстве предприятий снизилось на 33,7% по сравнению с с 21 655 до 14 347 за тот же период.

Количество заявок уменьшилось по всем направлениям. В главе 7 снова самая популярная форма банкротства (69%) упала до 288 327 с 378 953 в 2020 году.%), по сравнению с 156 377 годом ранее. А количество заявок по главе 11 сократилось с 8 333 до 4 836 в 2020 году. «После пандемии мы стали свидетелями мораториев на студенческие кредиты, приостановки арендной платы, более высоких пособий по безработице (включая прямые выплаты гражданам) и других мер финансовой помощи, которые были столь же беспрецедентными, как глобальная пандемия.

«В сочетании с минимальными процентными ставками люди получили доступ к большему финансированию, чем в прошлом. Мы можем увидеть рост числа банкротств в этом году, поскольку инфляция оказывает давление на потребителей».

Эд Флинн из Американского института банкротства (ABI) обнаружил, что 94,9% заявок по главе 7 в его исследовании 2020 года были успешно удовлетворены. Только 21 677 дел из 442 145 дел, завершенных в 2020 году, были прекращены.

Лица, использовавшие банкротство по главе 13, известное как «банкротство наемного работника», не добились такого большого успеха. Фактически, из 246 369 дел по главе 13, завершенных в 2020 году, только 43,2% (106 476) были успешно выписаны. Большинство дел — 139 893 — были отклонены и, следовательно, не увенчались успехом.

Как и в экономике, количество заявок в США растет и падает, о чем свидетельствует статистика банкротств. На самом деле они как партнеры по танцу; куда идет один, за ним обычно следует и другой.

Пик банкротства пришелся на 2005 год, когда было подано чуть более двух миллионов заявок. В том же году был принят Закон о предотвращении злоупотреблений при банкротстве и защите прав потребителей. Этот закон должен был остановить поток потребителей и предприятий, слишком стремящихся просто уйти от своих долгов.

Количество заявлений упало на 70% в 2006 году, но затем Великая рецессия поставила экономику на колени, а количество заявлений о банкротстве подскочило до 1,6 миллиона в 2010 году. Они снова отступили, когда экономика улучшилась. По разным причинам количество банкротств в начале пандемии и снова в 2021 году сократилось до числа, невиданного с 19-го века.80-е годы.

Когда я должен объявить о банкротстве?

Задаваясь вопросом «Должен ли я объявить себя банкротом?» хорошенько подумайте о том, сможете ли вы реально погасить свои долги менее чем за пять лет. Если ответ отрицательный, возможно, пришло время объявить о банкротстве.

За этим стоит мысль о том, что кодекс о банкротстве был создан, чтобы дать людям второй шанс, а не наказывать их навсегда. Если какая-то комбинация невезения и неправильного выбора опустошила вас в финансовом отношении — и вы не видите, что это изменится в ближайшие пять лет — банкротство может быть вашим лучшим выходом.

Если какая-то комбинация невезения и неправильного выбора опустошила вас в финансовом отношении — и вы не видите, что это изменится в ближайшие пять лет — банкротство может быть вашим лучшим выходом.

Даже если вы не соответствуете критериям банкротства, все равно есть надежда на списание долга. Возможные альтернативы включают программу управления задолженностью, кредит на консолидацию долга или урегулирование задолженности. Каждый из этих вариантов обычно требует 3-5 лет для достижения решения, и ни один из них не гарантирует, что все ваши долги будут погашены, когда вы закончите.

Решение не должно сводиться к тому, сколько времени займет банкротство по главе 7 – сам процесс занимает всего 4-6 месяцев. Вы должны помнить, что банкротство влечет за собой значительные долгосрочные штрафы. Он застревает в вашем кредитном отчете на 7-10 лет, что может затруднить получение кредита в будущем.

Обратной стороной этого является большой умственный и эмоциональный подъем, когда все ваши долги погашены, и вы начинаете новую жизнь.

«Иногда ожидание объявления о банкротстве может (помочь) человеку или бизнесу управлять своими денежными потоками в краткосрочной перспективе, что дает передышку, чтобы выжить в среднесрочной или долгосрочной перспективе без объявления банкротства», — сказал Райшер.

«Лицо или компания должны рассмотреть альтернативы банкротству, такие как поиск краткосрочных кредитов, потому что объявление о банкротстве имеет значительные и долгосрочные последствия. Иногда может быть полезно подождать, пока действительно не останется другого выбора, прежде чем объявить о банкротстве.

Зачем объявлять о банкротстве

Если вы подаете заявление о банкротстве, вы, вероятно, испробовали множество других способов избежать этого, прилагая огромные усилия, чтобы выбраться из финансового зыбучего песка. Вы, вероятно, так же истощены, как и ваши попытки, и теперь признаете банкротство в качестве крайней меры.

Мужайтесь. Ты не один. Банкротство иногда происходит из-за неизбежных обстоятельств или в результате решений, которые могут находиться вне полного контроля.

- Развод: Одни только судебные издержки могут погубить вас в финансовом отношении, не говоря уже о последствиях расторжения брака.

- Гора медицинских счетов: Согласно отчету Американского журнала общественного здравоохранения за 2019 год, 65% банкротств были связаны с медицинскими расходами.

- Плохие финансовые решения: Чрезмерное использование кредитных карт, часто из-за других проблем с бюджетом, является основной причиной банкротства.

- Потеря работы: Если у вас нет фонда на черный день — а у многих людей его нет, — потеря работы — это дыра в потолке, из которой вытекают долги.

- Неожиданные чрезвычайные ситуации: Кража или потеря имущества, стихийные бедствия и т. д. Когда вы уже живете на острие бритвы, неожиданные события могут обернуться финансовыми катастрофами.

У миллионов людей, потерявших работу или бизнес из-за коронавируса, есть надежда из-за банкротства. У них по-прежнему были счета, которые нужно было оплатить, и во многих случаях они не могли с ними справиться. Именно для этого и было предназначено банкротство. Это не спасение. Он был создан, чтобы дать людям шанс встать на ноги в финансовом отношении и восстановить свое душевное спокойствие.

У них по-прежнему были счета, которые нужно было оплатить, и во многих случаях они не могли с ними справиться. Именно для этого и было предназначено банкротство. Это не спасение. Он был создан, чтобы дать людям шанс встать на ноги в финансовом отношении и восстановить свое душевное спокойствие.

Если ваши счета выросли до уровня, с которым ваш доход просто не может справиться, списание ваших долгов через банкротство является безопасным, законным и практичным выбором.

«Вы должны убедиться, что выбрали правильное время для подачи документов», — сказал Морган. «Когда вы сталкиваетесь с чем-то вроде потери права выкупа или ареста, банкротство, как правило, является одним из единственных вариантов прекращения подобных действий по взысканию долгов. Итак, иногда ваша рука вынуждена решать, когда подавать.

«В качестве альтернативы, если вы не находитесь в одной из этих крайностей, важно проанализировать вашу ситуацию. Если вы находитесь в ситуации, когда вы живете в кредит, потому что вашей зарплаты недостаточно, чтобы свести концы с концами, возможно, сейчас неподходящее время для подачи документов… У большинства людей не будет доступа к большему, чем одна или две небольшие кредитные карты для через некоторое время после банкротства».

Как подать заявление о банкротстве

Вы решили подать заявление о банкротстве после изучения других вариантов. Вы рассматриваете подачу заявления о банкротстве как практический спасательный круг, которым он может быть, если обращаться с ним правильно.

Знать, чего не следует делать при подаче заявления о банкротстве, так же важно, как и знать, как правильно подать заявление о банкротстве.

Подача заявления о банкротстве — это юридический процесс, который уменьшает, реструктурирует или ликвидирует ваши долги. Получите ли вы такую возможность, зависит от суда по делам о банкротстве. Вы можете подать заявление о банкротстве самостоятельно или найти адвоката по банкротству, что большинство экспертов считают разумным путем.

Расходы на банкротство включают оплату услуг адвоката и сборы за подачу иска. Если вы подаете заявление самостоятельно, вы все равно будете нести ответственность за регистрационные сборы. Если вы не можете позволить себе нанять адвоката, вы можете воспользоваться бесплатными юридическими услугами. Если вам нужна помощь в поиске недорогого адвоката по банкротству или поиске бесплатных юридических услуг, обратитесь в Американскую ассоциацию юристов за ресурсами и информацией.

Если вам нужна помощь в поиске недорогого адвоката по банкротству или поиске бесплатных юридических услуг, обратитесь в Американскую ассоциацию юристов за ресурсами и информацией.

Прежде чем подать заявление, вы должны узнать, что происходит, когда вы подаете заявление о банкротстве. Дело не только в том, чтобы сказать судье: «Я разорился!» и отдавшись на милость суда. Существует процесс — иногда запутанный, иногда сложный — которому должны следовать отдельные лица и предприятия.

Порядок подачи заявления о банкротстве:

- Составление финансовых отчетов: Перечислите свои долги, активы, доходы и расходы. Это дает вам, всем, кто вам помогает, и, в конечном счете, суду лучшее понимание вашей ситуации.

- Получить кредитную консультацию в течение 180 дней до подачи заявления: Вы не можете подать заявление о банкротстве, пока не пройдете необходимую консультацию по банкротству. Это гарантирует суду, что вы исчерпали все другие возможности, прежде чем подать заявление о банкротстве.

Консультант должен быть из утвержденного поставщика услуг, указанного на веб-сайте судов США. Большинство кредитных консультационных агентств предлагают эту услугу онлайн или по телефону, и после ее завершения вы получаете сертификат об окончании, который должен быть частью документов, которые вы подаете. Если вы пропустите этот шаг, ваша заявка будет отклонена.

Консультант должен быть из утвержденного поставщика услуг, указанного на веб-сайте судов США. Большинство кредитных консультационных агентств предлагают эту услугу онлайн или по телефону, и после ее завершения вы получаете сертификат об окончании, который должен быть частью документов, которые вы подаете. Если вы пропустите этот шаг, ваша заявка будет отклонена. - Подайте ходатайство: Если вы еще не наняли адвоката по банкротству, возможно, сейчас самое время это сделать. Юрисконсульт не является обязательным требованием для лиц, подающих заявление о банкротстве. Вы можете попытаться подать заявление о банкротстве самостоятельно, но вы серьезно рискуете, если представляете себя. Понимание федеральных законов и законов штата о банкротстве, а также знание того, какие из них применимы к вашему делу, имеет важное значение. Судьям не разрешается давать советы, как и работникам суда. Также есть много форм, которые нужно заполнить, и некоторые важные различия между главой 7 и главой 13, о которых вам следует помнить при принятии решений.

Если вы не знаете или не соблюдаете надлежащие процедуры и правила в суде, это может повлиять на исход вашего дела. Без юридической консультации вы также рискуете, что конкурсный управляющий может арестовать и продать вашу собственность.

Если вы не знаете или не соблюдаете надлежащие процедуры и правила в суде, это может повлиять на исход вашего дела. Без юридической консультации вы также рискуете, что конкурсный управляющий может арестовать и продать вашу собственность. - Встреча с кредиторами: Когда ваше ходатайство будет принято, ваше дело передается управляющему по банкротству, который назначает встречу с вашими кредиторами. Вы должны присутствовать, но ваши кредиторы не обязаны быть там. Это возможность для них задать вам или доверенному лицу суда вопросы по вашему делу.

» Узнайте больше: Можете ли вы подать заявление о банкротстве онлайн?

Виды банкротства

Существует шесть видов банкротства – главы 7, 9, 11, 12, 13 и 15 и. Главы 7 и 13 являются наиболее распространенными типами, поражающими людей:

- Глава 7: Назначенный судом доверительный управляющий может продать ваши активы и распределить чистую выручку между вашими кредиторами, если у вас есть активы, не защищенные освобождением.

- Глава 9: Это судебное разбирательство, которое обеспечивает муниципалитетам, испытывающим финансовые затруднения, — городам, поселкам, школьным округам и т. д. — защиту от кредиторов. Он создает план урегулирования задолженности между муниципалитетом и его кредиторами.

- Глава 11 : Также известная как «реорганизационное банкротство», Глава 11 включает реструктуризацию деловых операций, долгов и активов должника. Компании использовали главу 11 для реструктуризации долга, оставаясь при этом открытыми для бизнеса.

- Глава 12 : Это предназначено для испытывающих финансовые затруднения «семейных фермеров» и «семейных рыбаков». Человек в долгу придумывает план, чтобы расплатиться с кредиторами в течение трех-пяти лет.

- Глава 13: Глава 13 позволяет лицам с регулярной зарплатой реструктурировать свой долг и погасить часть или все свои кредиторы. По этой причине его часто называют «банкротством наемного работника».

- Глава 15: Добавленная в кодекс в 2005 г. глава 15 о банкротстве предусматривает сотрудничество между судами США и иностранными судами в случае, если иностранные заявления о банкротстве затрагивают финансовые интересы в США

Банкротство по главе 7

Банкротство по главе 7, как правило, является лучшим (и наиболее часто используемым) вариантом для тех, у кого низкий доход и мало активов. Банкротство по главе 7 – это шанс получить решение суда, освобождающее вас от ответственности за погашение необеспеченных долгов.

Вам также может быть разрешено оставить за собой ключевое имущество, считающееся «освобожденным». Неосвобожденное имущество будет продано для погашения части вашего долга. Просто знайте, что освобождение от собственности варьируется от штата к штату.

К концу успешной подачи документов по главе 7 большая часть (или все) ваших долгов будет погашена, то есть вам больше не придется их возвращать. Некоторые долги, которые не будут погашены в случае банкротства, включают алименты, алименты, некоторые виды неуплаченных налогов и некоторые виды студенческих ссуд.

Глава 7 о банкротстве остается в вашем кредитном отчете в течение 10 лет, но ваш счет может улучшиться со временем, когда вы восстановите свое финансовое положение. В то время как некоторые люди могут не соответствовать требованиям из-за высокого дохода, другие просто не могут позволить себе банкротство по главе 7 из-за сборов и расходов.

Банкротство по главе 13

Банкротства по главе 13 составляют около 36% заявлений о банкротстве, не связанных с бизнесом. Банкротство по главе 13 включает в себя погашение части ваших долгов, чтобы остальные были прощены. Это вариант для людей, которые не хотят отказываться от своей собственности или не соответствуют критериям Главы 7, потому что их доход слишком высок.

Люди могут подать заявление о банкротстве в соответствии с Главой 13, только если их долги не превышают определенной суммы. В 2020 году необеспеченный долг физического лица не может превышать 39 долларов США.4725, а обеспеченные долги должны были составлять менее 1,184 миллиона долларов. Конкретное отсечение периодически пересматривается, поэтому уточняйте у юриста или кредитного консультанта самые последние данные.

Конкретное отсечение периодически пересматривается, поэтому уточняйте у юриста или кредитного консультанта самые последние данные.

В соответствии с главой 13 вы должны разработать план погашения долга на 3–5 лет для своих кредиторов. Как только вы успешно завершите план, оставшиеся долги будут стерты.

Однако большинству людей не удается завершить свои планы. Когда это происходит, должники могут затем принять решение о банкротстве по главе 7. Если им это не удастся, кредиторы могут возобновить свои попытки взыскать всю задолженность.

Глава 11 Банкротство

Глава 11 часто упоминается как «реорганизационное банкротство», потому что это дает предприятиям возможность оставаться открытыми, пока они реструктурируют долги и активы, чтобы расплатиться с кредиторами.

Эта форма используется в основном крупными корпорациями, такими как Hertz Rental Cars, JCPenney, Stein Mart и XFL, которые объявили о банкротстве в соответствии с главой 11 в 2020 году. Эта форма может использоваться предприятиями любого размера, включая партнерства и, в некоторых редких случаях, лица. Несмотря на то, что бизнес продолжает работать во время процедуры банкротства, большинство решений принимается с разрешения судов.

Несмотря на то, что бизнес продолжает работать во время процедуры банкротства, большинство решений принимается с разрешения судов.

В 2021 году было подано всего 4836 заявок по главе 11.

Плюсы и минусы банкротства

Плюсы банкротства

- Положение об «автоматическом приостановлении» в законе о банкротстве означает, что кредиторы не могут предъявлять иски против вас до тех пор, пока банкротство не будет снято.

- Назойливые телефонные звонки от кредиторов прекратятся.

- Дает второй шанс взять долг под контроль.

- В зависимости от типа возбужденного дела о банкротстве вам может не потребоваться частично или полностью погасить свой долг.

- Доверенное лицо, назначенное судом, будет поддерживать связь с вашими кредиторами и действовать от вашего имени.

- Вы можете сохранить некоторые защищенные активы в главе 7. В главе 13 вы обычно сохраняете активы при погашении долга.

- Глава 13 может позволить вам предотвратить обращение взыскания или изъятие права собственности.

- Подача заявления о банкротстве влияет на ваш кредитный рейтинг, но ваш рейтинг может восстановиться по мере прохождения процесса урегулирования, особенно если вы постоянно оплачиваете свои счета после объявления о банкротстве.

Минусы банкротства

- Освобождение от банкротства может помешать вам получить новые кредитные линии и даже может вызвать проблемы при приеме на работу.

- В зависимости от типа поданного заявления о банкротстве вы можете потерять ценное имущество, включая машину и дом.

- Если основную часть вашего долга составляют федеральные студенческие ссуды, подача заявления о банкротстве не поможет. Лишь в редких случаях студенческий долг может быть погашен путем подачи заявления о банкротстве.

- Стоимость подачи заявления о банкротстве обычно составляет от 1000 до 2000 долларов, если вы не имеете права на юридическую помощь.

- Подача заявления о банкротстве остается в вашем кредитном отчете в течение 7-10 лет.

- Если друзья и члены семьи совместно подписали займы, они могут нести ответственность за погашение долга в процедуре банкротства.

- У вас могут возникнуть проблемы с получением кредита в будущем или с предложением кредита с более высокой процентной ставкой, поскольку вы подали заявление о банкротстве.

- Информация о банкротстве является общедоступной и может всплыть в ваших будущих транзакциях или собеседованиях при приеме на работу.

- Хотя банкротство может быть спасательным кругом, оно также обычно не устраняет источник ваших финансовых затруднений.

- Из-за долгосрочных последствий банкротства некоторые эксперты говорят, что для того, чтобы банкротство было выгодным, необходимо иметь долг не менее 15 000 долларов.

Долги, которые нельзя простить

Банкротство не снимает всех финансовых обязательств.

Он не погашает следующие виды долгов и обязательств:

- Федеральные студенческие ссуды (если вы не соответствуете очень строгим критериям)

- Алименты и пособие на ребенка по решению суда

- Долги, возникающие после подачи заявления о банкротстве

- Некоторые долги, возникшие за шесть месяцев до подачи заявления о банкротстве

- Некоторые налоги

- Кредиты, полученные мошенническим путем

- Долги в результате телесных повреждений во время вождения в нетрезвом виде

Это также не защищает тех, кто подписал ваши долги. Ваш поручитель согласился выплатить ваш кредит, если вы не заплатили или не смогли заплатить. Когда вы объявляете о банкротстве, ваш поручитель по-прежнему может быть юридически обязан выплатить весь или часть вашего кредита.

Ваш поручитель согласился выплатить ваш кредит, если вы не заплатили или не смогли заплатить. Когда вы объявляете о банкротстве, ваш поручитель по-прежнему может быть юридически обязан выплатить весь или часть вашего кредита.

Альтернативы процедуре банкротства

Хотя банкротство может предложить наилучший план избавления от тяжелого финансового бремени, это не универсальное средство, подходящее для всех.

Если вас не устраивает побочный ущерб кредитного рейтинга от подачи заявления о банкротстве или некоторые более неприятные последствия подачи заявления о банкротстве, вы можете рассмотреть альтернативы:.

- Позвоните в свою кредитную службу и узнайте об отсрочке или модификации кредита в качестве альтернативы заявлению о банкротстве.

- Договаривайтесь с кредиторами самостоятельно. Некоторые кредиторы (желающие сократить свои потери) могут согласиться на график погашения, который уменьшит ваш долг.

- План управления задолженностью, обычно предлагаемый некоммерческими консультационными агентствами по кредитам, является одним из способов погасить задолженность по кредитной карте с высокой процентной ставкой и получить контроль над своим долгом посредством финансового планирования и составления бюджета.

- С консолидацией долга должник может объединить долг по кредитной карте с другими долгами в один ежемесячный платеж по более низкой процентной ставке.

- Вы можете рассмотреть вопрос об урегулировании задолженности – соглашение, достигнутое между кредитором и заемщиком, по которому уменьшенный платеж принимается в качестве полного платежа. Просто знайте, что урегулирование задолженности влечет за собой последствия кредитного рейтинга в том же духе, что и банкротство.

Если эти варианты невозможны, возможно, стоит рассмотреть недорогие варианты банкротства.

Прежде чем принять решение, было бы разумно поговорить с юристом, чтобы выбрать наилучший вариант. Чтобы узнать больше о банкротстве и других вариантах облегчения бремени задолженности, обратитесь за советом к некоммерческому кредитному консультанту или прочитайте информационные страницы Федеральной торговой комиссии.

Плюсы и минусы подачи заявления о банкротстве

Понимание банкротства

Как LendingTree получает оплату?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 28 сентября 2022 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Банкротство — это юридический вариант, который может помочь людям, которые больше не могут расплачиваться по своим долгам. Хотя этот путь может облегчить чрезмерное финансовое бремя, у подачи заявления о банкротстве есть свои плюсы и минусы. Например, хотя это может дать вам новый старт, это может затруднить получение права на новые формы кредита в будущем.

Например, хотя это может дать вам новый старт, это может затруднить получение права на новые формы кредита в будущем.

Решение подать заявление о банкротстве следует тщательно взвесить, взвесив не только преимущества и потенциальное облегчение, которое оно может принести, но и недостатки. Итак, каковы плюсы и минусы подачи заявления о банкротстве?

Что произойдет, если вы подадите заявление о банкротстве?

Существует множество неправильных представлений о том, что значит объявить себя банкротом, что может привести к ненужной стигматизации.

Например, широко распространено мнение, что те, кто объявляет о банкротстве, безответственны, когда дело касается управления деньгами. На самом деле высокая стоимость медицинских расходов является одной из основных причин банкротств.

Другое заблуждение состоит в том, что если вы подадите заявление о банкротстве, вы можете потерять все свое имущество или никогда больше не иметь права на получение кредита. Ни одно из этих утверждений не верно. Ваши активы часто защищены федеральными законами или законами штата об освобождении от уплаты налогов — хотя вам, возможно, придется продать часть своего имущества в деле по главе 7 — и многие лица, подающие заявление о банкротстве, могут снова получить формы кредита.

Ваши активы часто защищены федеральными законами или законами штата об освобождении от уплаты налогов — хотя вам, возможно, придется продать часть своего имущества в деле по главе 7 — и многие лица, подающие заявление о банкротстве, могут снова получить формы кредита.

Тип банкротства, на который вы имеете право, может зависеть от вашего дохода и стоимости ваших активов. Например, чтобы узнать, имеете ли вы право на банкротство в соответствии с Главой 7, вам нужно будет пройти проверку нуждаемости, чтобы определить ваше право. Если вы не имеете права на участие в Главе 7, вам, возможно, придется подать заявление на получение Главы 13.

Подача заявления о банкротстве: плюсы

Хотя к этому не следует относиться легкомысленно, банкротство может стать столь необходимым спасательным плотом для потребителей, которые тонут в долгах. Рассмотрим некоторые преимущества подачи заявления о банкротстве.

Вам предоставляется автоматическое приостановление

В тот момент, когда вы подаете заявку, вы защищены положением закона о банкротстве, называемым автоматическим приостановлением. Кредиторы не могут добиваться выплаты ваших долгов или предпринимать другие действия против вас до тех пор, пока банкротство не будет снято или план погашения не будет завершен.

Кредиторы не могут добиваться выплаты ваших долгов или предпринимать другие действия против вас до тех пор, пока банкротство не будет снято или план погашения не будет завершен.

Вы избавитесь от работы с несколькими кредиторами.

Подача заявления о банкротстве может смягчить давление и подавляющий характер работы с многочисленными кредиторами. На самом деле, вы можете почувствовать немедленное облегчение, как только ваши долги будут погашены, и вам больше не придется погашать некоторые или все свои финансовые обязательства.

Вы получите представителя, назначенного судом. Они будут действовать от вашего имени на протяжении всего процесса, включая обработку всех сообщений между вами и вашими кредиторами, а в случае банкротства по главе 13 они будут получать и обрабатывать ваши платежи.

Банкротство может предотвратить дальнейшие судебные иски

Одним из самых больших преимуществ банкротства является то, что вы можете быть юридически освобождены от ответственности за свой долг. Кроме того, это потенциально может предотвратить любые будущие юридические проблемы, связанные с невыплатой этого долга. Имейте в виду, что не все долги подлежат погашению, но большинство форм необеспеченных потребительских долгов могут быть погашены в результате банкротства.

Кроме того, это потенциально может предотвратить любые будущие юридические проблемы, связанные с невыплатой этого долга. Имейте в виду, что не все долги подлежат погашению, но большинство форм необеспеченных потребительских долгов могут быть погашены в результате банкротства.

Вы можете сохранить некоторые активы

В случае банкротства по главе 13 вы, вероятно, сможете сохранить свои активы при погашении долгов, но даже когда ваши активы ликвидируются в соответствии с главой 7, некоторые ценности могут быть защищены в соответствии с федеральными законами или законами штата об освобождении от уплаты налогов, в зависимости от того, где вы живете.

Некоторые задолженности по налогам можно решить

Подача заявления о банкротстве может быть эффективным способом справиться с задолженностью по налогам, особенно в ситуации, когда заработная плата конфискуется. Хотя большинство налоговых долгов не могут быть списаны в случае банкротства, некоторые старые налоговые долги могут быть погашены. Чтобы иметь право на участие, ваша налоговая задолженность должна быть не менее 3 лет и должна представлять собой подоходный налог. Штрафы за мошенничество и налоги с заработной платы никогда не подлежат отмене.

Чтобы иметь право на участие, ваша налоговая задолженность должна быть не менее 3 лет и должна представлять собой подоходный налог. Штрафы за мошенничество и налоги с заработной платы никогда не подлежат отмене.

Банкротство может предотвратить обращение взыскания на дом или изъятие автомобиля во владение

Банкротство по главе 13 может быть инструментом для отсрочки или прекращения обращения взыскания или изъятия автомобиля. Вы также можете оставить себе свой автомобиль, если он подпадает под действие законов об освобождении.

Например, федеральное освобождение позволяет вам иметь до 4450 долларов США в качестве собственного капитала для вашего автомобиля. Например, если ваш автомобиль стоит 4000 долларов, вы можете оставить его себе, потому что он подпадает под федеральное освобождение.

Ваши долги могут быть погашены на сумму, меньшую, чем вы должны

Ваши кредиторы будут вынуждены принять любой платеж, определенный в вашем деле о банкротстве, что иногда означает полное отсутствие платежа. Если вы имеете право на банкротство по главе 7, вы можете списать все свои необеспеченные долги, включая долги по кредитным картам, личные кредиты и медицинские долги.

Если вы имеете право на банкротство по главе 7, вы можете списать все свои необеспеченные долги, включая долги по кредитным картам, личные кредиты и медицинские долги.

Однако банкротство по главе 13 может быть более сложным, поскольку вам, возможно, придется погасить некоторые из этих долгов в течение трех-пяти лет.

Некоторые долги будут полностью списаны

После закрытия дела о банкротстве любые списанные долги исчезнут навсегда. Ваши кредиторы не могут вернуться и попытаться взыскать любые долги, которые были уволены во время банкротства.

Банкротство потенциально может повысить ваш кредитный рейтинг

Ни для кого не секрет, что банкротство может повредить вашему кредиту. Но если ваш кредитный рейтинг был невелик до того, как вы подали заявление о банкротстве, вы потенциально можете увидеть увеличение после погашения ваших долгов. Ликвидация задолженности может помочь снизить коэффициент использования кредита, который является одним из факторов, определяющих ваш кредитный рейтинг.

Вы можете взять новый кредит после погашения ваших долгов

Процесс восстановления вашего кредита после банкротства может начаться сразу же после погашения ваших долгов. В некоторых случаях кредитные карты одобрены для физических лиц почти сразу после получения приказа о выписке. Однако при попытке получить новый кредит вы столкнетесь с некоторыми ограничениями, тем более что ваш кредитный рейтинг, вероятно, будет низким. Хорошим местом для начала может быть обеспеченная кредитная карта.

Вы начнете новую жизнь

Банкротство потенциально может дать вам столь необходимый чистый лист, чтобы начать восстанавливать свою финансовую жизнь. Это новое начало может помочь потребителям восстановить свою кредитоспособность и выработать здоровые привычки, связанные с деньгами.

Подача заявления о банкротстве: минусы

Конечно, подача заявления о банкротстве имеет много недостатков. Учитывая сложный характер процесса, мы рекомендуем обратиться к опытному адвокату по банкротству, чтобы помочь с вашим делом.

Вы можете потерять ценные активы

В зависимости от того, на какой тип банкротства вы имеете право, вашего дохода, доли в ваших активах и других факторов, вы можете потерять свой дом, машину и другие ценные вещи. От вашего доверенного лица может потребоваться продать эти предметы, чтобы расплатиться с вашими кредиторами.

Банкротство может обойтись дорого

Вам необходимо будет покрыть расходы на банкротство, включая расходы на обслуживание и судебные издержки. В среднем дело о банкротстве по главе 7 стоит от 1000 до 1750 долларов наличными, в то время как в среднем банкротство по главе 13 стоит около 3300 долларов.

Федеральные студенческие ссуды не подлежат банкротству

В большинстве случаев федеральные студенческие ссуды не подлежат погашению; есть некоторые исключения, но они редки. Вместо этого, если вы изо всех сил пытаетесь не отставать от выплат по федеральному студенческому кредиту, вам, возможно, придется изучить планы выплат, отсрочки или выплаты на основе дохода.

Возможно, вы по-прежнему несете ответственность за некоторые долги

Хотя большинство долгов можно погасить, есть некоторые долги, за погашение которых вы все равно будете нести ответственность. Помимо федеральных студенческих ссуд, некоторые другие обязательства не подлежат погашению, включая налоги, алименты, алименты, судебные постановления и долги, возникшие в результате незаконной деятельности.

Если у вас есть совместные счета, другая сторона по-прежнему несет ответственность. Это важный фактор, который следует учитывать, прежде чем добавлять созаемщика в заявку на получение кредита, и вы должны убедиться, что ваш созаемщик тоже это понимает.

Если вы будете вести себя нечестно, вам может быть предъявлено уголовное обвинение.

Информация, которую вы предоставите при подаче заявления о банкротстве, будет тщательно проверена. Если вы предоставите непоследовательную или ложную информацию, вы можете быть привлечены к судебной ответственности. В ваших интересах быть абсолютно честными в отношении активов, которыми вы владеете, и любого дохода, который вы получаете.

В ваших интересах быть абсолютно честными в отношении активов, которыми вы владеете, и любого дохода, который вы получаете.

Банкротство — долгий процесс

Банкротство по главе 7 происходит довольно быстро и обычно прекращается в течение нескольких месяцев после подачи заявления. Однако банкротство по главе 13 — это гораздо более длительный процесс, поскольку вам придется следовать плану выплат на срок от трех до пяти лет, прежде чем ваше дело будет закрыто.

Вы можете потерять свой бизнес

Если вы владеете бизнесом и доверенное лицо в вашем случае определяет, что он имеет ценность, вы можете быть вынуждены его продать. В некоторых случаях доверительный управляющий может управлять бизнесом до завершения продажи.

Вам может грозить выселение

Если вы арендуете свой дом и задерживаете платежи, вы можете быть вынуждены покинуть собственность после закрытия дела о банкротстве. Однако, если вы своевременно платите арендную плату, выселение из-за подачи заявления о банкротстве происходит редко.

У вас могут возникнуть проблемы с арендой жилья в будущем

У вас могут возникнуть трудности с арендой жилья после объявления о банкротстве, поскольку некоторые арендодатели или управляющие компании могут автоматически отказывать потенциальным арендаторам, у которых в кредитной истории есть сведения о банкротстве.

Банкротство может повлиять на вашу работу или карьеру

Банкротство может лишить вас права занимать определенные должности, хотя это случается редко. Подача заявления о банкротстве, скорее всего, вызовет проблемы у тех, кто работает с деньгами, включая работу в области бухгалтерского учета или расчета заработной платы. Когда вы подаете заявление на новую работу, потенциальный работодатель может увидеть ваше заявление о банкротстве во время проверки кредитоспособности при приеме на работу, поскольку это общедоступная запись.

Ваше банкротство будет обнародовано

О банкротствах сообщается публично, поэтому люди, которых вы знаете, потенциально могут узнать, что вы подали заявление. Это включает в себя, если кто-то проверяет вас на предмет трудоустройства или жилья.

Это включает в себя, если кто-то проверяет вас на предмет трудоустройства или жилья.

Ваш доверительный управляющий может продолжать управлять вашими активами после увольнения.

В зависимости от специфики вашего дела доверительный управляющий может заняться продажей и распределением ваших активов после погашения ваших долгов. Сюда могут входить любые активы и доходы, полученные в течение 180 дней после увольнения, например, наследство или развод.

Возможно, ваш кредитный рейтинг упадет

В зависимости от вашего кредитного рейтинга до подачи заявки, вы можете увидеть значительное снижение. Если у вас был хороший кредитный рейтинг до того, как вы подали заявление о банкротстве, вы можете увидеть довольно большое падение. Однако, если ваш балл уже низкий, это может не оказать большого влияния на ваш кредитный рейтинг.

Вы столкнетесь с трудностями при получении кредита в будущем.

Ваше банкротство будет преследовать вас в течение довольно долгого времени. Глава 13 может оставаться в вашем кредитном отчете до семи лет, а глава 7 — до 10 лет. Если вы подаете заявку на форму кредита, а кредитор проводит кредитный запрос, он сможет увидеть ваше банкротство и может не одобрить ваш запрос на финансирование.

Глава 13 может оставаться в вашем кредитном отчете до семи лет, а глава 7 — до 10 лет. Если вы подаете заявку на форму кредита, а кредитор проводит кредитный запрос, он сможет увидеть ваше банкротство и может не одобрить ваш запрос на финансирование.

Вы получите высокие процентные ставки и низкие кредитные лимиты

Несмотря на то, что вы можете претендовать на новый кредит после подачи заявления о банкротстве, это может быть связано с премией. Скорее всего, вам будут платить высокие процентные ставки, поскольку кредиторы могут рассматривать вас как рискованного заемщика, и вы можете иметь право только на небольшие суммы кредита.

Вам придется подождать, чтобы купить дом

Прежде чем вы сможете претендовать на получение ипотечного кредита, вам придется подождать от одного до четырех лет, в зависимости от типа ипотечного кредита. Если вы подаете заявку на главу 7 и планируете подать заявку на обычную ипотеку, период ожидания составляет четыре года. В случае банкротства по главе 13 вам придется ждать два года с даты выписки.

В случае банкротства по главе 13 вам придется ждать два года с даты выписки.

Ваши взносы по страхованию автомобиля вырастут

Компании по страхованию автомобилей используют отраслевой кредитный отчет на основе вашей кредитной истории, поэтому, если вам нужно застраховать автомобиль после подачи заявления о банкротстве, ваши ставки, скорее всего, будут затронуты.

Информация о банкротстве останется в вашем кредитном отчете на срок до 10 лет

Информация о вашем банкротстве останется в вашем кредитном отчете на срок до 10 лет с даты увольнения. Хотя со временем это влияние уменьшится, оно может сыграть решающую роль в любых финансовых шагах, требующих кредитных запросов.

Это не устраняет причину ваших финансовых проблем

Хотя банкротство может быть решением в определенных обстоятельствах, оно не устраняет то, что изначально привело к проблеме. Без четкого плана вы можете повторить свои ошибки и в конечном итоге придется объявить о банкротстве во второй раз.

Это невозможно отменить

Банкротство является окончательным. Вы не можете передумать, как только ваше дело будет завершено. Вот почему важно полностью понимать, на что вы подписываетесь, когда решаете объявить себя банкротом. Консультации по долгам, которые требуются при подаче заявления о банкротстве, могут помочь вам определить, является ли это правильным шагом для вас.

Поделиться статьей

Рекомендуемое чтение

Что такое Глава 7 Банкротство: понимание основ

Обновлено 31 мая 2022 г.

Банкротство может дать людям в тяжелом финансовом положении новый старт, но последствия могут быть серьезными. Это руководство объяснит основы банкротства главы 7.

ЧИТАТЬ ДАЛЕЕ

Исследование LendingTree: стоимость банкротства

Обновлено 26 марта 2018 г.

Консультант должен быть из утвержденного поставщика услуг, указанного на веб-сайте судов США. Большинство кредитных консультационных агентств предлагают эту услугу онлайн или по телефону, и после ее завершения вы получаете сертификат об окончании, который должен быть частью документов, которые вы подаете. Если вы пропустите этот шаг, ваша заявка будет отклонена.

Консультант должен быть из утвержденного поставщика услуг, указанного на веб-сайте судов США. Большинство кредитных консультационных агентств предлагают эту услугу онлайн или по телефону, и после ее завершения вы получаете сертификат об окончании, который должен быть частью документов, которые вы подаете. Если вы пропустите этот шаг, ваша заявка будет отклонена. Если вы не знаете или не соблюдаете надлежащие процедуры и правила в суде, это может повлиять на исход вашего дела. Без юридической консультации вы также рискуете, что конкурсный управляющий может арестовать и продать вашу собственность.

Если вы не знаете или не соблюдаете надлежащие процедуры и правила в суде, это может повлиять на исход вашего дела. Без юридической консультации вы также рискуете, что конкурсный управляющий может арестовать и продать вашу собственность.