Как платить налоги в США? Пример вычисления налогов из зарплаты в Нью-Йорке

Ежегодно в конце декабря, коренным американцам и иммигрантам следует озаботиться вопросом подготовки подачи налоговой декларации и уплаты налогов.

В этой статье я подробно расскажу на примере штата Нью-Йорк о том, как устроена система налогообложения в стране, как платить налоги, какие аспекты могут влиять на размер удерживаемого налога, а также поделюсь информацией о том, как самостоятельно рассчитать налог и подать документы в Налоговую службу США.

Содержание статьи:

- Должны ли вы платить налог в США?

- Когда подается налоговая декларация?

- Как рассчитывается налог с зарплаты в штате Нью-Йорк?

- 5 критериев, которые влияют на размер налога

- Как рассчитать налог самостоятельно? Пример расчета

- Схемы оплаты налогов: что нужно знать?

- Кто может помочь в заполнении налоговой декларации?

Должны ли вы платить налог в США?

В Соединенных Штатах есть четкие правила, регламентирующие необходимость человеку оплачивать налоги и каждый год подавать налоговую декларацию.

К факторам, которые непосредственно влияют на ваши налоговые обязательства, относят:

сколько месяцев в году вы проживаете в США,

являетесь ли вы гражданином Америки или другой страны,

есть ли у вас собственный бизнес в США или в других странах.

Но главным из них является резидентство страны.

Кого относят к налоговым резидентам?

→ Держателей грин-карты.

→ Держателей вида на жительство.

→ Постоянных жителей страны.

Существует некоторые исключения для студентов, дипломатов и пациентов, проживающих в Америке на период лечения. Данной категории предоставляют временной блок. Это означает, что они освобождаются от подачи налоговых деклараций и каких-либо оплат. Так, например, для студентов период налоговых каникул составляет 5 лет с момента въезда в страну.

Так, например, для студентов период налоговых каникул составляет 5 лет с момента въезда в страну.

Следует знать Согласно американскому налоговому законодательству, резиденты, граждане и держатели грин-карты должны платить налоги с мирового дохода. Это значит, что если у вас есть доход в другой стране, заплатить часть налога вы должны в казну США. Если вы не являетесь резидентом США, но имеете здесь какой-то бизнес, приносящий доход, вы также обязаны подать декларацию и оплатить все налоговые удержания.

В этой статье мы сделаем акцент на иммигрантах, которые уже являются резидентами и имеют официальную работу в США, а значит, обязаны ежегодно подавать налоговую декларацию (форму W-2).

Когда подается налоговая декларация?

Согласно Разделам 6011(a), 6012(a) и 6072(a) Положения Министерства финансов США налоговую декларацию нужно подавать каждый год.

Начало ежегодного приема документов за истекший год – 1 января нового года, а крайний срок подачи – 15 апреля. То есть, если вы работали и получали какой-либо доход, проживая и работая в США в 2022, вам необходимо заполнить и подать налоговую декларацию не позднее 15 апреля 2023 года.

То есть, если вы работали и получали какой-либо доход, проживая и работая в США в 2022, вам необходимо заполнить и подать налоговую декларацию не позднее 15 апреля 2023 года.

Документы вы можете отправить в бумажном виде, почтовым отправлением или воспользоваться одним из электронных сервисов, как IRS Free File.

Как рассчитывается налог с зарплаты в штате Нью-Йорк?

Основные виды налогов в США – это подоходный налог (Income Tax) и федеральный налог (FICA) на заработную плату. Далее мы детально рассмотрим эти два вида налогообложения и из чего они состоят.

Подоходный налог

Подоходный налог или Income Tax удерживается с любого дохода, полученного резидентом США.

Income Tax платиться, если вы получаете:

заработную плату или бонусные выплаты;

дивиденды;

компенсации;

доход от сдачи вашей недвижимости в аренду;

проценты от владения капиталом;

доход от продажи недвижимости или земельного участка;

доход от вашего бизнеса.

Ставка налога варьируется от 10% до 39,6%. В зависимости от ваших жизненных обстоятельств. Так, например, если вы подаете декларацию индивидуально, дохода помимо заработной платы у вас нет, при этом вы состоите в браке, но супруг(а) временно не работает – в Нью-Йорке из вас будет удержано 30-33% от заработной платы.

При том же семейном статусе, но при наличии дохода, кроме заработной платы, такого как получение наследства или доход от сдаваемой вами в аренду квартиры, удерживаемый налог может вырасти до 40% и выше (в зависимости от размера полученного помимо заработной платы дохода).

Федеральный налог

Федеральный налог или FICA вы платите в качестве оплаты социального и медицинского обеспечения. Этот налог обязан платить как работник, так и работодатель. Он состоит из нескольких составляющих:Social Security tax – один из сопутствующих налогов для поддержки пенсионной программы США, а также программы помощи людям с инвалидностью и безработным гражданам.

Работодатель удерживает 6,2% от вашей зарплаты. Для тех, кто работает на себя, законом установлена ставка в 10,4% от дохода.

Работодатель удерживает 6,2% от вашей зарплаты. Для тех, кто работает на себя, законом установлена ставка в 10,4% от дохода.

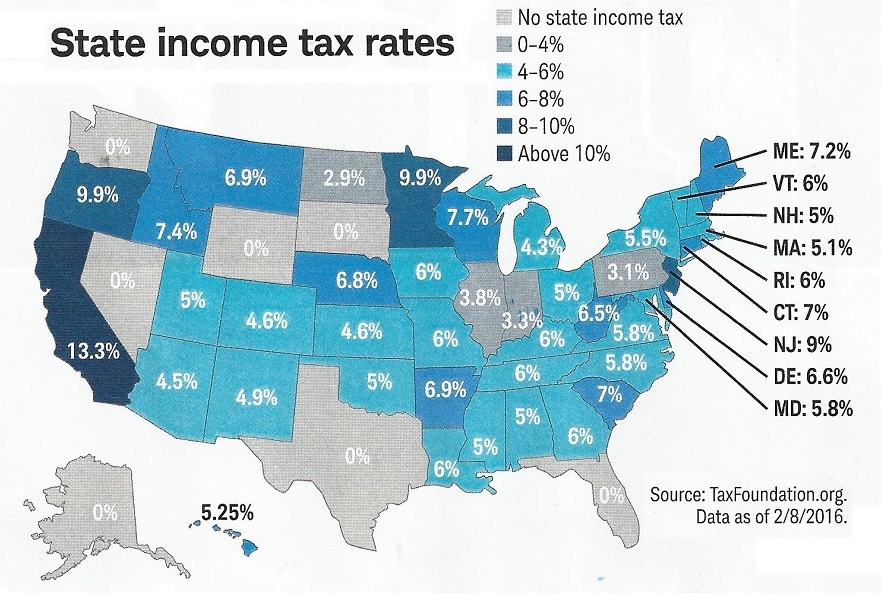

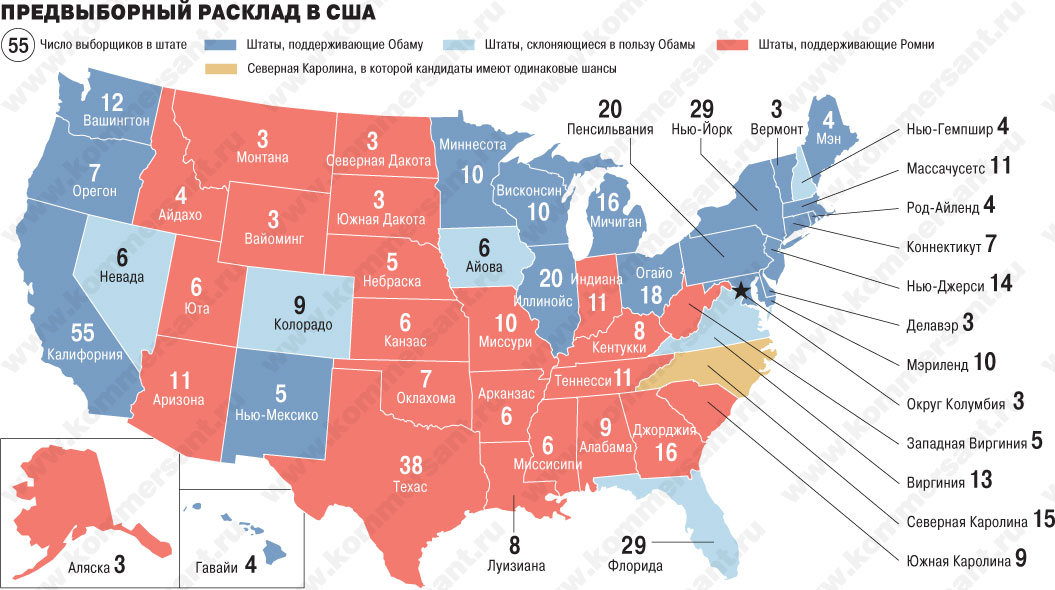

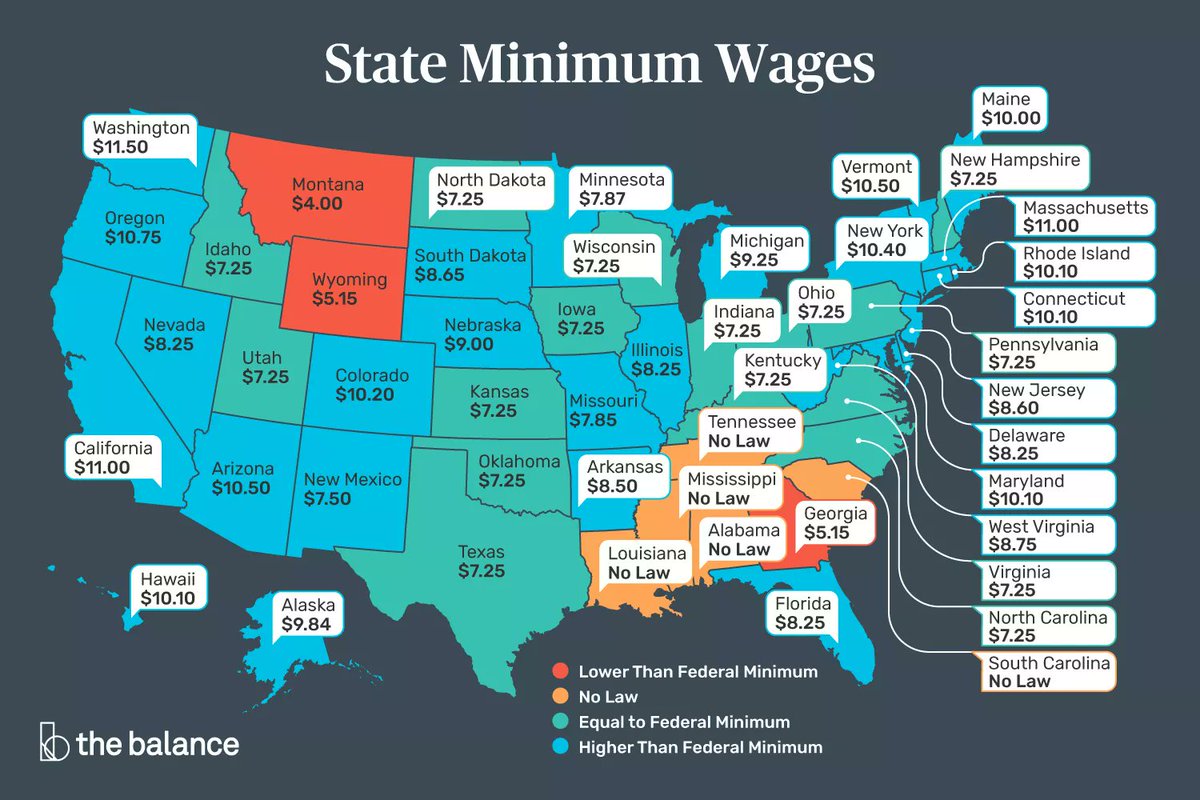

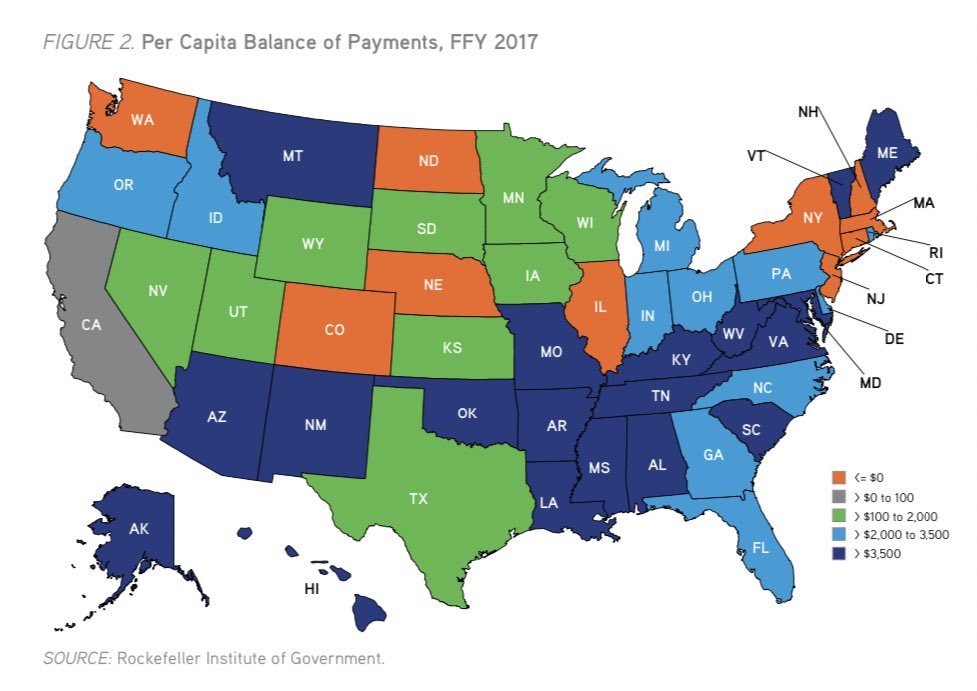

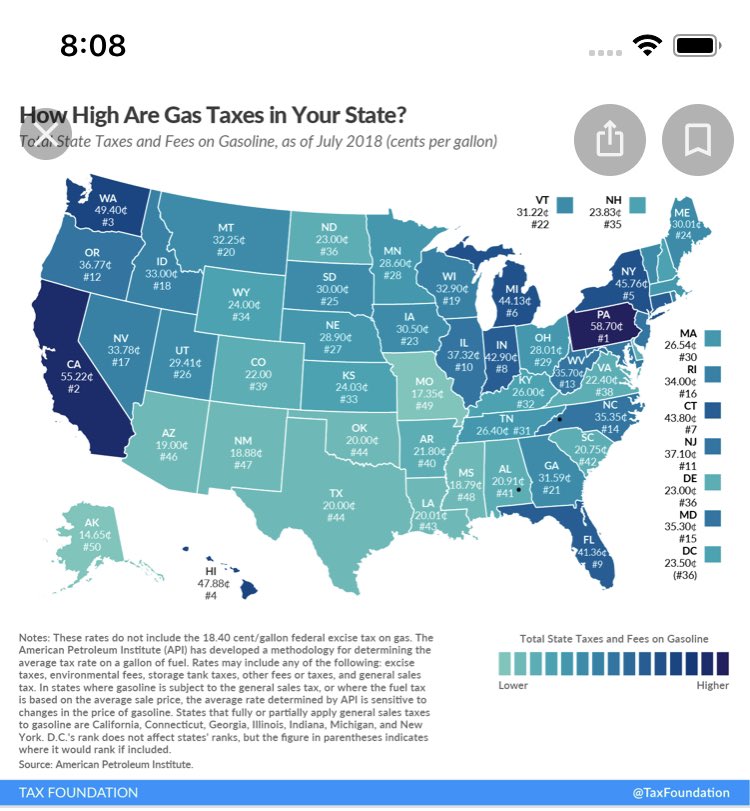

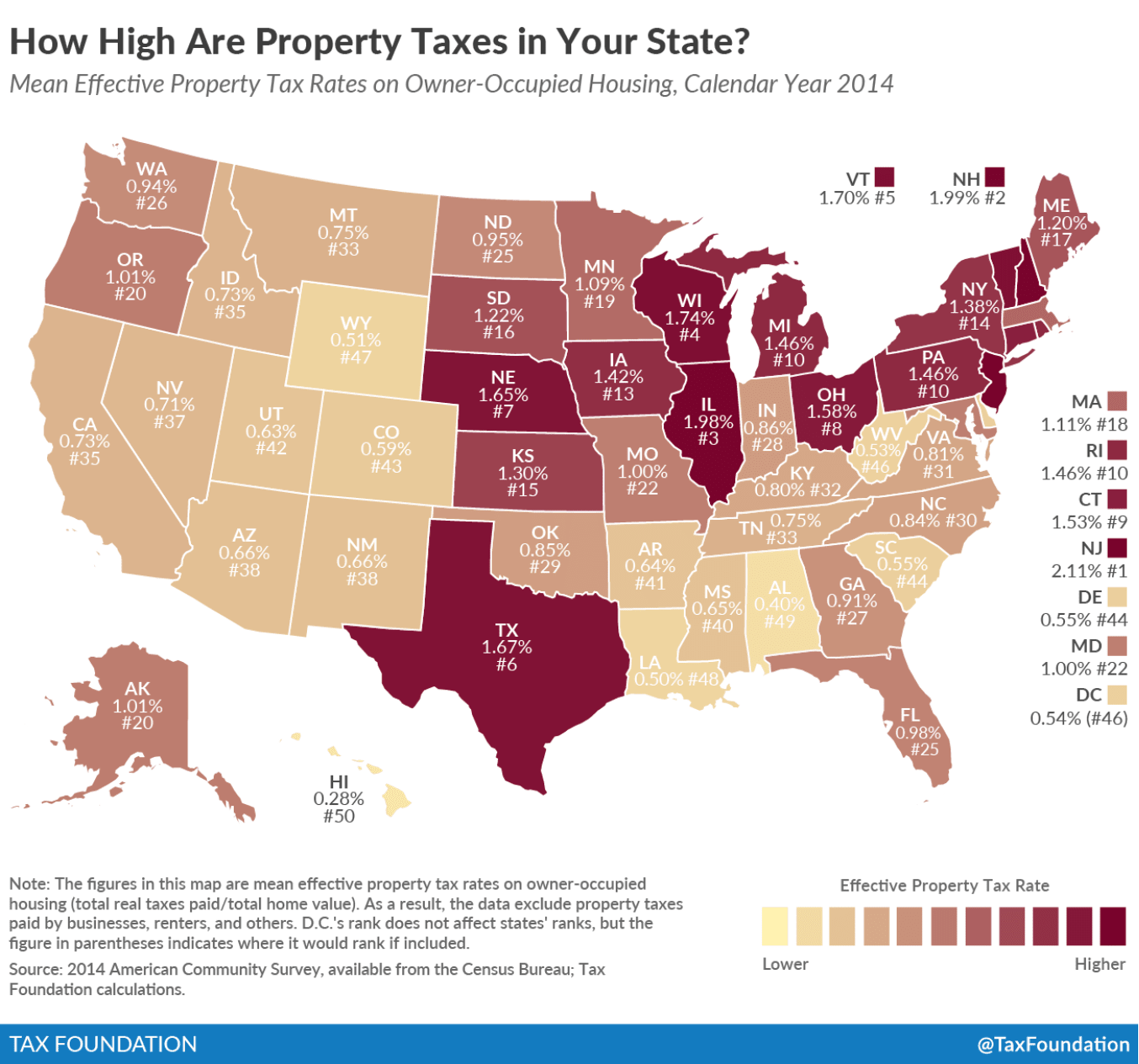

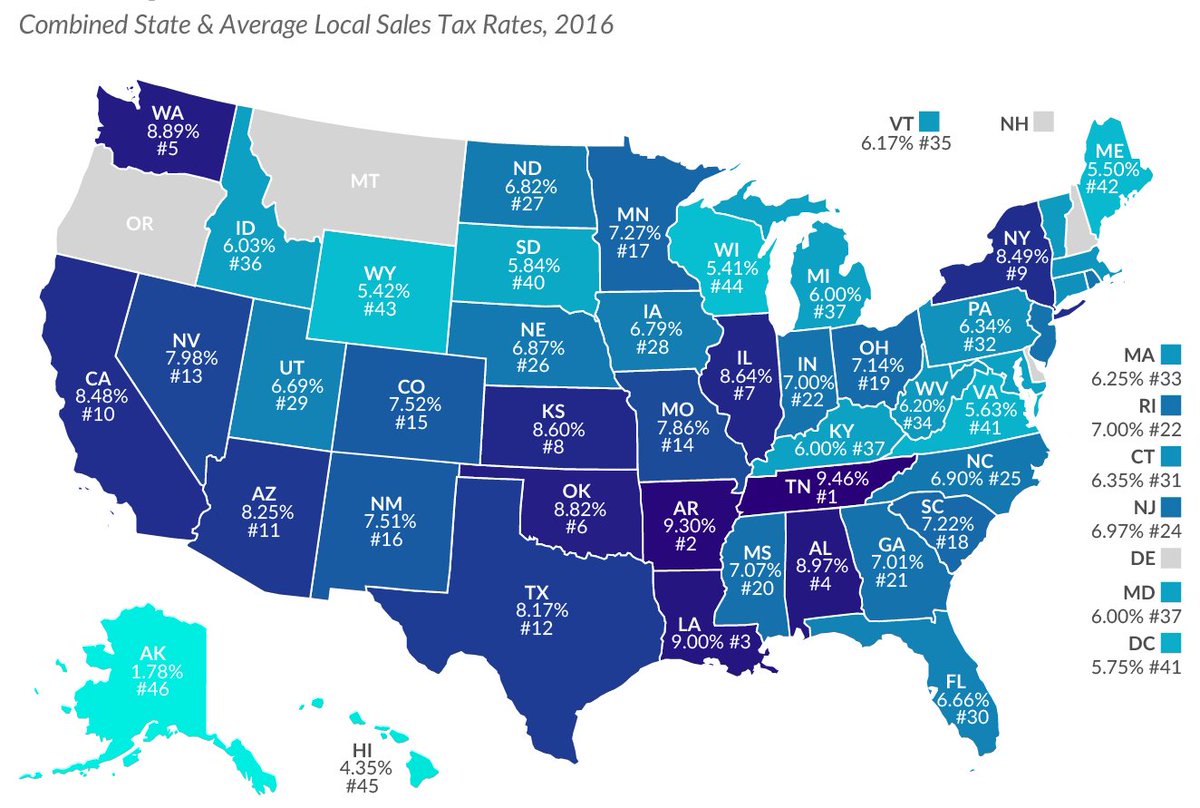

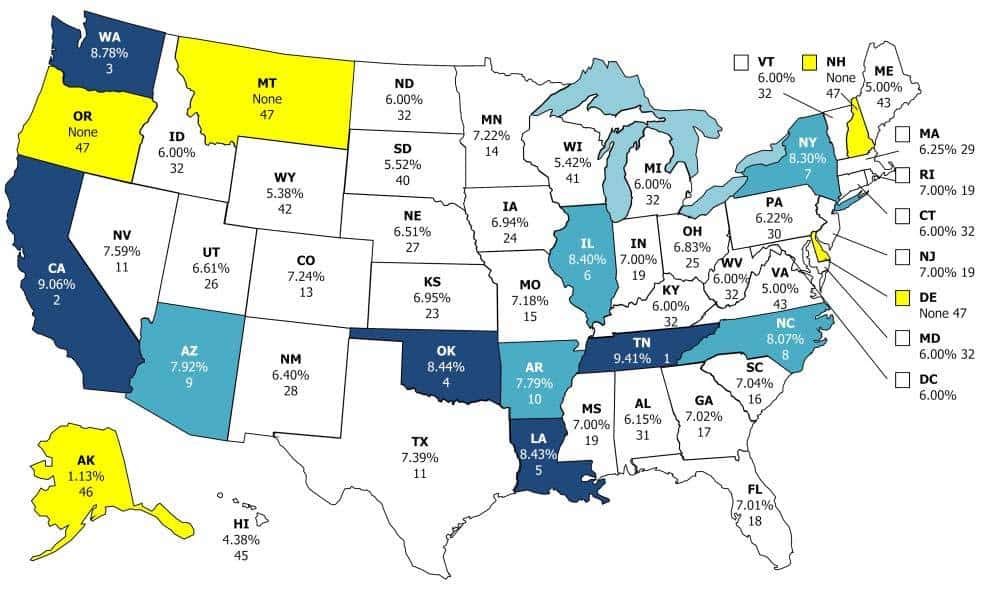

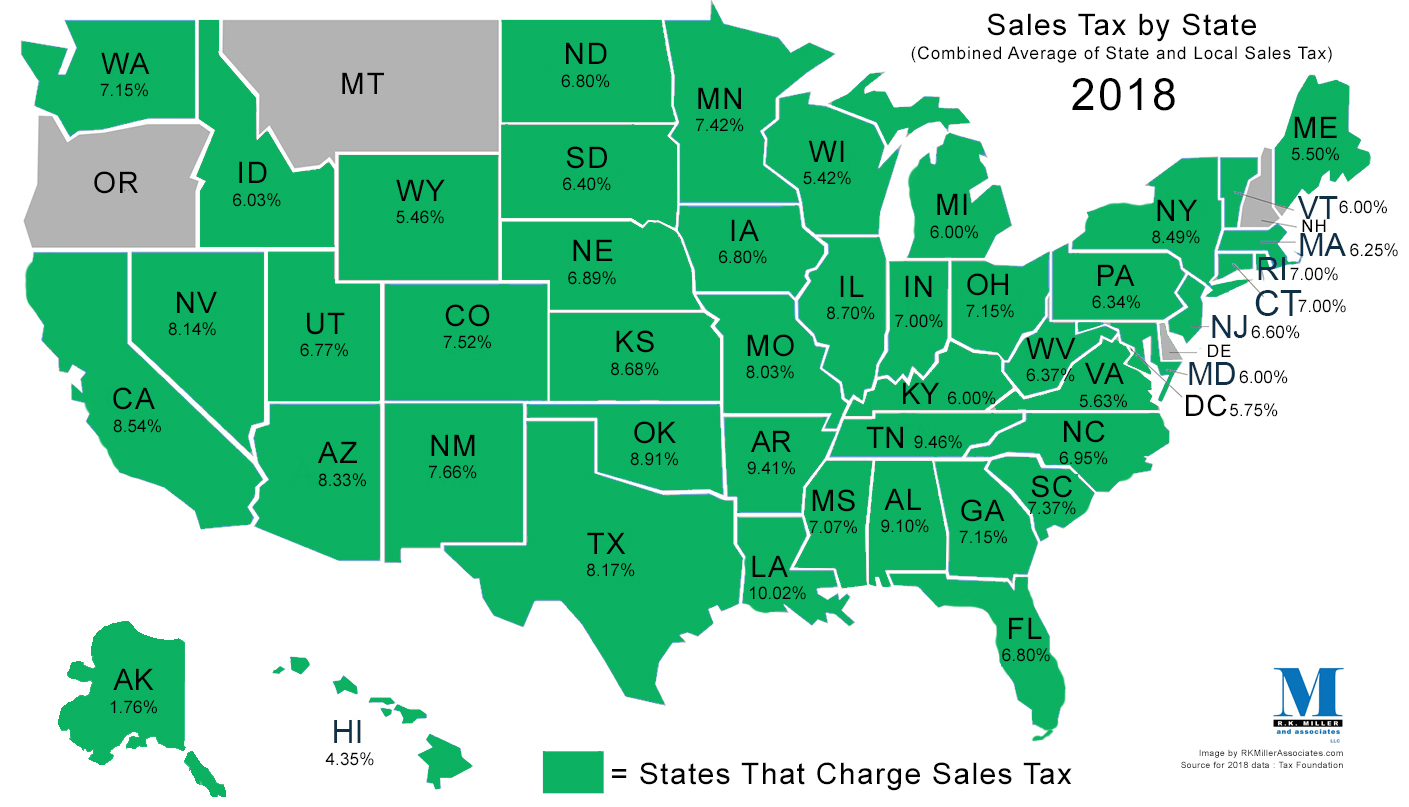

Важно понимать, что это не все возможные виды налогов. В каждом штате местные власти могут устанавливать собственные правила налогообложения. В этой статье вы можете подробнее ознакомиться с дополнительными видами налогов, и их применением, в зависимости от штата.

Так, в штате Нью-Йорк вы облагаетесь подоходным налогом не только на федеральном уровне в размере от 10 до 40%, но и подоходным налогом штата Нью-Йорк – сейчас, на осень 2022 года, это около 7%. На официальном сайте Нью-Йоркского департамента финансов вы можете найти всю актуальную информацию о размере налога штата Нью-Йорк и последних обновлениях.

При этом во Флориде подоходный налог штата отсутствует вовсе.

Что же делать тем, кто не зарабатывает огромные деньги и боится потратить всё заработанное на оплату налогов?

Для таких ситуаций существует так называемый “безусловный минимум”. Это зарплата, которая не может быть обременена налогом. Если в год вы получаете меньше $12,400 на одного или $24,800 на двоих, по закону вы не платите налоги, но декларацию обязаны подать.

Это зарплата, которая не может быть обременена налогом. Если в год вы получаете меньше $12,400 на одного или $24,800 на двоих, по закону вы не платите налоги, но декларацию обязаны подать.

В некоторых индивидуальных случаях государство даже может предложить вам помощь в виде ежемесячных выплат или льгот на еду.

5 критериев, которые влияют на размер налога

Налоговая система, как и система зарплатных начислений в США, полностью отличается от тех, к которым привыкли выходцы из России, Белоруссии или Украины.

Здесь оплата налогов – ответственность работника. Ежегодно вы самостоятельно отправляете налоговую декларацию. А расчет количества удержанных налогов производится индивидуально, в зависимости от пяти критериев. Подробно рассмотрим каждый из них.

Размер заработной платы

Подоходный налог рассчитывается в США по прогрессивной шкале – чем больше ты зарабатываешь, тем выше налог.

Нагляднее отследить зависимость размера удерживаемого налога США от ежегодного дохода удобнее в таблице:

Ежегодный доход | Процент налога |

до $10,275 | 10% |

от $10,276 до $41,775 | 12% |

от $41,776 до $89,075 | 22% |

от $89,076 до $170,050 | 24% |

от $170,051 до $215,950 | 32% |

от $215,951 до $539,900 | 35% |

Семейное положение

Размер налога напрямую связан с вашим семейным статусом. В США семейный статус в вопросах налогообложения принято разделять на 5 видов.

1. Не женат/не замужем.

Налогоплательщики, не состоящие в браке или проживающие раздельно на основании свидетельства о разводе.

2. Супруги, состоящие в законном браке, подают совместную декларацию.

3. Супруги, подающие декларации отдельно.

В США можно, будучи в браке, подавать налоговую декларацию каждому члену семьи по отдельности. Это выгоднее, если удерживаемый налог с индивидуальной подачи декларации меньше, чем с совместной. Иногда решение подавать документы раздельно связано с тем, что каждый из супругов хочет нести индивидуальную ответственность за все свои финансовые отчисления.

4. Основной кормилец.

Здесь речь идет о налогоплательщике, не состоящем в браке, но имеющем иждивенцев. Это может быть ближайший родственник с инвалидностью или дети. В данной категории есть несколько нюансов. По закону, чтобы претендовать на этот статус при подаче налоговой декларации, вы обязаны оплачивать самостоятельно (на собственные деньги, а не на льготные государственные выплаты) более половины вашего имущества и коммунальных платежей.

5. Вдова или вдовец с ребенком-иждивенцем.

Данный статус применяется к налогоплательщику в том случае, если он(а) подает декларацию в 2023 году за предыдущий налоговый год, а в 2022 или 2021 году его супруг(а) скончались. Статус распространяется при условии, что заявитель невступил в новый брак до конца 2022 года.

Наличие дополнительных доходов

Самым лёгким видом заполнения налоговой декларации считается ситуация, в которой вы подаетесь индивидуально и не имеете никакого другого дохода, кроме заработной платы, полученной в США.

Ситуация меняется, если у вас существует дополнительный доход. К таким видам относятся:

алименты;

получение наследства;

продажа дома или доход от сдачи недвижимости в аренду;

бизнес-дивиденды;

пенсионные планы;

и даже доходы от чаевых.

Все эти прибыли вы обязаны указать в вашей декларации, в зависимости от наличия у вас дополнительных доходов и их размера. Сумма взимаемого с вас налога высчитывается индивидуально.

Являетесь ли вы членом пенсионной программы?

Государственная пенсия в США не такая маленькая, как в России. Прожить на нее можно, но достаточно скромно. Поэтому многие работающие люди стараются вступить в пенсионную программу, чтобы сохранять определенную сумму с каждого зарплатного чека в счет своей будущей пенсии.

Это необязательно делать, если вы молоды и не думаете о пенсии. Тогда можете отложить вступление в программу «на потом». Или же зарегистрироваться в программе пенсионных отчислений 401(К) и самостоятельно установить процент, который вы хотели бы регулярно сохранять в счет будущей пенсии.

Вид медицинского страхования

Многие американские компании предлагают новому сотруднику начать пользоваться корпоративной медицинской страховкой.

В моем случае компания предложила на выбор 3 тарифа медицинской страховки с разными вводными – для сотрудника, для сотрудника и его партнёра или для целой семьи с детьми. В зависимости от типа страховочного покрытия, каждые две недели с моей зарплаты могут удерживать от 40 до 200 долларов в счет медицинской страховки. На данный момент я выбрала индивидуальный тип покрытия с учетом стоматологического обслуживания, который обходится мне в $90 ежемесячно.

Вы можете отказаться от корпоративной страховки, если вам не подходит тариф или страховая компания. Но чаще всего работодатель требует, чтобы работник был застрахован, если не в корпоративной, то в любой другой страховой компании.

Как рассчитать налог самостоятельно? Пример расчета в Нью-Йорке для физических лиц

Самым лёгким способом вычисления считается вариант, когда вы получаете только один вид дохода – заработную плату и не имеете иждивенцев в виде детей или родственников с инвалидностью. В таком варианте подаете декларацию индивидуально.

В таком варианте подаете декларацию индивидуально.

Ниже предлагаю рассмотреть пример расчета налогов с одним видом дохода в Нью-Йорке.

Исходные данные: молодая замужняя женщина, без детей.

Вид подачи декларации: индивидуально.

Источники дохода: заработная плата – единственный доход.

Размер заработной платы: $65,000 в год.

Вид оплаты: раз в 2 недели.

Federal Income tax (федеральный подоходный налог): 14,8%.

Social Security Employee tax: 6,2%.

Employee Medicare: 1,5%.

NY State Income tax (подоходный налог штата): 7%.

Для того чтобы понять, какую сумму с вас будет автоматически удерживать работодатель, нужно разделить годовую зарплату на 52 недели (количество недель в году).

65,000 / 52 = $1,250

В нашем случае резидент получает зарплату каждые две недели, умножаем на 2.

1,250 x 2= $2,500

$2,500 – это сумма до вычета налога, которую мы получаем каждые 2 недели.

Теперь считаем размер налоговых отчислений (от суммы $2,500):

- Federal Income tax: 14,8% = 2500 x 0,148 = $370

- Employee Medicare: 1,5% = 2500 x 0,015 = $37.5

- Social Security Employee tax: 6,2% = 2500 x 0,062 = $155

- NY State Income tax (подоходный налог штата): 7% = 2500 x 0,07 = $175

ИТОГО с каждого зарплатного чека будет удержано:

$370 + $37.5 + $155 + $175 = $737.5

Чистая зарплата каждые 2 недели составит: $2,500 — $737.5 = $1,762.5.

В год размер налоговых отчислений составит: $737.5 * (52/2) = $19,175.

А чистая зарплата за год: $65,000 — $19,175 = $45,825

Как мы уже обсудили, расчет суммы удерживаемого налога и подача декларации оформляются индивидуально, однако вы можете ознакомиться с несколькими вариантами подобных расчетов для Нью-Йорка и, возможно, найдете наиболее подходящий для вашей жизненной ситуации.

Что нужно сделать после расчета налога, который вам необходимо выплатить? Заполнить налоговую декларацию. Лучше всего это делать онлайн в бесплатной программе IRS Free File. Эта система позволяет изучить правила заполнения, автоматически внести свои данные и отправить декларацию в Налоговую службу США.

Бланк налоговой декларации США.

Совет. Для быстрого расчета используйте бесплатный калькулятор налогов США. Формат калькулятора разработан таким образом, что уже включает в себя все существующие категории, связанные с семейным положением, видом доходов или трудоустройства. Вам остается только указать, к какому из вариантов относится ваша ситуация, добавить информацию о своих доходах и калькулятор рассчитает всё автоматически.

Схемы оплаты налогов: что нужно знать?

Существует две схемы уплаты налогов, в зависимости от условий вашего официального трудоустройства. В первом варианте – все налоги работодатель автоматически удерживает с вас как с работника, во втором – вы получаете заработную плату без каких-либо удержаний, но в конце каждого налогового года обязаны уплатить налог самостоятельно.

Если работодатель автоматически удерживает все налоги с вашей зарплаты, вам необходимо лишь запросить у руководства форму W-2. В ней работодатель указывают информацию о вашей заработной плате и всех налогах, удержанных им за период налогового года. Эта информация понадобится вам для заполнения налоговой декларации.

Если работодатель не удерживает налоги автоматически с каждого зарплатного чека, то этот же расчет понадобится вам для того, чтобы рассчитать, какую сумму вам необходимо будет оплатить в качестве налогового сбора в начале следующего года.

При желании можно справиться с заполнением и подачей декларации самостоятельно. Хотя у многих всё же возникают трудности, особенно при заполнении в первый раз. Если заполнить форму не получается, лучше не рисковать и обратиться за помощью к квалифицированному бухгалтеру или юристу.

Кто может помочь в заполнении налоговой декларации?

Заполнение налоговой декларации дается не всегда легко. Особенно, когда документ заполняется впервые. Если вы не уверены в том, что правильно понимаете все нюансы заполнения, следует обратиться к профессионалу. Существуют достаточно большое количество ресурсов, с помощью которых вы можете найти специалиста по налогам. Вот некоторые из них:

Особенно, когда документ заполняется впервые. Если вы не уверены в том, что правильно понимаете все нюансы заполнения, следует обратиться к профессионалу. Существуют достаточно большое количество ресурсов, с помощью которых вы можете найти специалиста по налогам. Вот некоторые из них:

Каталог услуг и бизнесов – здесь вы можете найти любого специалиста, в том числе и налогового бухгалтера, изучив подробную информацию о каждом соискателе.

Налоги в США – популярная группа в Facebook для русскоговорящих иммигрантов. Здесь вы сможете задать любой вопрос о налогах в США, в зависимости от штата в котором проживаете, а также обратиться за помощью к профессиональному специалисту.

Совет. Перед тем, как искать налогового бухгалтера в Нью-Йорке, загляните на сайт IRS в раздел “Выбор специалиста по налогам”. В нём вы найдете много полезной информации, которая поможет:

Из личного:

Я бы рекомендовала при первой подаче декларации обратиться к русскоговорящему налоговому бухгалтеру. Отсутствие языкового барьера поможет вам детально разобрать все имеющиеся у вас вопросы и понять принцип устройства системы налогообложения в США в целом. Услуги русскоговорящего налогового бухгалтера для расчета налогов в Нью-Йорке обойдутся в $150-200, если подаетесь один, и $250-300, если вы в браке и подаетесь совместно с супругом(-ой).

Отсутствие языкового барьера поможет вам детально разобрать все имеющиеся у вас вопросы и понять принцип устройства системы налогообложения в США в целом. Услуги русскоговорящего налогового бухгалтера для расчета налогов в Нью-Йорке обойдутся в $150-200, если подаетесь один, и $250-300, если вы в браке и подаетесь совместно с супругом(-ой).

Чем грозит неуплата налогов в США?

Одним из самых тяжких преступлений в США является неуплата налогов. Поэтому случаев намеренного уклонения от уплат не так много.

Если налоговый резидент не отправил в срок документы, то Государственная налоговая система накладывает на нарушителя серьезные взыскания. Это может быть многоуровневая система штрафов, когда вам придется заплатить штраф местного, а затем и федерального значения.

В штате Нью-Йорк штраф за просрочку отправки декларации на срок до 5 дней становить от 2 до 5% от общей суммы налога. Помимо оплаты штрафа, налоговый резидент должен также погасить всю сумму налогового сбора. Если нарушитель не реагирует на предостережения налоговой службы, процент штрафа может быть увеличен до 15% от суммы налога.

Если нарушитель не реагирует на предостережения налоговой службы, процент штрафа может быть увеличен до 15% от суммы налога.

Также налогоплательщик может быть оштрафован, даже если отправил декларацию в срок. Это может произойти, если человек допустил серьезные ошибки в самой декларации или внес недостоверную информацию.

В этом случае размер штрафов, независимо от штата, в котором вы находитесь, составит:

$50 – если форма декларации была заполнена с ошибками;

$250 – если декларация была возвращена вам в связи с недостоверно или ошибочно указанными сведениями;

$50 – за любую другую ошибку в декларации, требующую исправления.

Подробнее о системе штрафов и порядке их начисления вы можете прочитать здесь.

Следует отметить, что возможность попадания в тюрьму через неуплату налогов с точки зрения уголовного законодательства США практически отсутствует. Если вам будет выписан штраф, то вы можете оспорить его в суде. Зачастую подобные процессы затягиваются на неопределенное время, и, в конечном счете, результата не приносят. Чаще всего суд решает не в пользу налогоплательщика. Остается один вариант – заплатить.

Если вам будет выписан штраф, то вы можете оспорить его в суде. Зачастую подобные процессы затягиваются на неопределенное время, и, в конечном счете, результата не приносят. Чаще всего суд решает не в пользу налогоплательщика. Остается один вариант – заплатить.

Давайте подведем итоги:

1. Начисление налога в США с зарплаты индивидуально и прежде всего зависит от вашего положения и штата, в котором вы проживаете. Подробнее о нюансах трудоустройства , а также налогах с зарплаты в США вы можете узнать в этой статье.

2. Процесс расчета налогов для многих является сложным вопросом. Но, если подойти ответственно, потратив время, чтобы разобраться со всеми нюансами, то все получится.

3. Если это ваша первая декларация в США и вы испытываете трудности при самостоятельном заполнении, вы всегда сможете рассчитывать на помощь квалифицированного специалиста. Он сможет как подготовить налоговую декларацию за вас, так и проконсультировать по некоторым вопросам, если вы планируете заполнять документ самостоятельно.

4. Нью-Йорк считается одним из самых дорогих городов и штатов, в том числе и по налогам. С моей заработной платы ежемесячно списывается 35% в виде различных налогов. Однако большие перспективы и возможности, которые открывает Нью-Йорк, позволят вам найти работу в успешной компании, где вас будут постоянно стимулировать и способствовать вашему росту. Ежегодно происходит индексация заработной платы. Кроме того, в большинстве компаний в течение года вы можете проходить курсы, позволяющие вам претендовать на повышение оплаты вашей работы!

Налоговый вычет за трудовой доход (Earned Income Tax Credit, EITC)

EITC — это налоговый вычет/льгота федерального (государство), регионального (штат) и местного (город) уровня в размере до 11 000 долл. для соответствующих критериям семей, родителей, не являющихся опекуном, лиц, работающих полный или неполный рабочий день, а также индивидуальных предпринимателей. Если вы подадите заявку на этот налоговый вычет по своей налоговой декларации за 2022 год, то можете снизить налоги, подлежащие уплате, и потенциально увеличить возмещение.

- Чтобы получить налоговый вычет за трудовой доход (Earned Income Tax Credit, EITC), подайте налоговую декларацию федерального уровня и налоговую декларацию штата Нью-Йорк. Подайте налоговую декларацию за 2022 год до 18 апреля 2023 г.

- Для соответствия критериям вам нужно было в 2022 году получать трудовой доход от работы при полной или неполной занятости.

- Трудовой доход включает все облагаемые налогом доходы от вашей работы или предпринимательской деятельности.

- Если вы не знаете, что считается трудовым доходом, см. дополнительную информацию на сайте IRS.

- Средняя сумма EITC для большинства жителей Нью-Йорка, которые имеют на это право, составляет 2400 долл.

- Если вы подаете заявку на этот налоговый вычет, возмещение может быть отложено. По закону IRS должна подождать до середины февраля, чтобы предоставить возмещение налогоплательщикам, которые подали заявку о налоговом вычете за трудовой доход.

Кто имеет право

Вы имеете право на получение EITC по налоговой декларации за налоговый 2022 год, если все приведенные ниже утверждения в полной мере относятся к вам.

- У вас есть действительный номер социального обеспечения (Social Security Number, SSN).

- Ваш доход, семейное положение и ваши дети в 2022 году соответствовали приведенным ниже критериям.

- Женат/замужем, имеет детей, соответствующих критериям, и зарабатывает до 59 187 долл.

- Женат/замужем, не имеет детей, соответствующих критериям, и зарабатывает до 22 610 долл.

- Не женат / не замужем, имеет детей, соответствующих критериям, и зарабатывает до 53 057 долл.

- Не женат / не замужем, не имеет детей, соответствующих критериям, и зарабатывает до 16 480 долл.

- К детям, соответствующим критериям, относятся биологические дети, пасынки/падчерицы, воспитанники и внуки. Если у вас нет детей, то вы сможете претендовать на EITC только в том случае, если вам от 25 до 64 лет.

- В 2022 году ваш доход от капиталовложений (инвестиционный доход) составил менее 10 300 долл.

- В 2022 году вы жили по основному месту жительства в США более чем полгода.

- Вы будете подавать в этом году налоговую декларацию и не будете заявлены как ребенок, отвечающий требованиям, в чьей-либо налоговой декларации.

- Вы НЕ будете подавать форму 2555 «Доход от трудовой деятельности за рубежом» (Foreign Earned Income).

Если вы все еще не уверены, имеете ли вы право на получение EITC, в IRS есть инструмент для определения права на налоговый зачет за заработанный доход под названием Помощник по налоговому зачету за заработанный доход, который поможет вам определить, соответствуете ли вы установленным критериям.

Что нужно для подачи заявки

Чтобы востребовать льготы, необходимо собрать следующие документы для всех лиц, указанных в вашей налоговой декларации:

- документ, подтверждающий личность и возраст, например удостоверение личности с фотографией, водительское удостоверение, IDNYC, паспорт, свидетельство о натурализации.

- Документ, подтверждающий доход (при наличии): формы W-2, 1099s или учетные документы для подтверждения доходов и расходов, если вы индивидуальный предприниматель.

- Все документы, подтверждающие расходы, в том числе если вы владеете или управляете бизнесом или фермой.

- Карты социального обеспечения или письма-подтверждения номера социального обеспечения.

- Копии ваших налоговых деклараций федерального уровня и уровня штата за прошлый год (если есть)

- Информацию о заботе об иждивенце: имя и фамилия или наименование поставщика услуг, адрес и идентификационный номер (EIN или SSN).

- форму 1095-A, если вы, ваш (-а) супруг (-а) или иждивенцы стали участниками плана медицинского страхования через биржу медицинского страхования;

Если вы хотите получить возмещение путем прямого зачисления средств на ваш счет, вам понадобится предоставить банковские реквизиты вашего счета (аннулированный чек и/или квитанция о внесении накопительного депозита).

Как подать заявку

Чтобы получить EITC, необходимо подать налоговые декларации федерального уровня и уровня штата в течение налогового периода. Вам необходимо будет подать следующие формы:

Вам необходимо будет подать следующие формы:

- Форма 1040 или форма 1040NR

- Приложение «Вычеты за трудовой доход» (Schedule EIC) к налоговой декларации федерального уровня, если у вас есть ребенок

- Форма IT-215 для получения налогового вычета от штата Нью-Йорк

- Ведомость C из формы инструкций к IT-215 для получения налогового вычета от г. Нью-Йорка

Если в 2022 году доход вашей семьи составил 80 000 долл. или меньше ЛИБО если вы заполняете индивидуальную декларацию и ваш доход в 2022 году составил 56 000 долл. или меньше, вы можете подать налоговую декларацию бесплатно, воспользовавшись услугами Центра бесплатной помощи по подготовке налоговых деклараций (Free Tax Prep) г. Нью-Йорка. Добровольцы-консультанты программ VITA/TCE, сертифицированные IRS, могут помочь вам подать документы онлайн или подать их от вашего имени.

Как получить помощь

- Узнайте подробнее о налоговых вычетах, на которые вы можете претендовать.

- Позвоните по номеру 800-906-9887, чтобы узнать адрес ближайшего пункта Программы оказания безвозмездной помощи по вопросам подоходного налогообложения (Volunteer Income Tax Assistance, VITA) или Программы консультаций по вопросам налогообложения для пожилых людей (Tax Counseling for the Elderly, TCE).

Другой Деньги и расходы Программы

Деньги и расходы

Центр бесплатной помощи по подготовке налоговых деклараций (Free Tax Prep) в г. Нью-Йорке

Департамент города Нью-Йорка по защите потребителей и работников (NYC Department of Consumer and Worker Protection, DCWP)

Бесплатные услуги по подготовке налоговых деклараций (Free Tax Prep)

Если в 2022 году доход вашей семьи составил 80 000 долл. или меньше ЛИБО если вы заполняете индивидуальную декларацию и ваш доход в 2022 году составил 56 000 долл. или меньше, вы можете подать налоговую декларацию бесплатно, воспользовавшись услугами Центра бесплатной помощи по подготовке налоговых деклараций (Free Tax Prep) г. Нью-Йорка.

Нью-Йорка.

Деньги и расходы Подросток Молодой совершеннолетний возраст Опекун

Смотреть все программы

обновленный 9 февраля, 2023

Специалисты по налогам

Перейти к основному содержанию

Ваш браузер должен поддерживать JavaScript для полноценного использования этого сайта. Видео, данные и поиск по сайту будут отключены или работать неправильно. Департамент налогообложения и финансовДобро пожаловать в наш дом для профессионалов в области налогообложения. Здесь вы найдете все необходимое для успешной помощи своим клиентам, включая ресурсы для:

- доступа и защиты информации вашего клиента в Интернете и

- для управления документами, счетами и уведомлениями ваших клиентов.

Вы также найдете информацию о своих обязанностях в качестве специалиста по составлению налоговых деклараций, например, о полномочиях по заполнению электронных документов и требованиях к непрерывному образованию.

Помогите своему клиенту в Интернете

- Войдите в онлайн-сервисы

- Создать учетную запись

- Запросить соглашение о рассрочке платежа

- Ответить на счет или уведомление

- Запросить снижение штрафа для вашего клиента

- Подать заявку на продление срока до файла

- Проверить расчетный налоговый баланс

- Посмотреть и распечатать форму 1099-G

- Поиск кредита по налогу на имущество

Получите доступ к информации вашего клиента

- Защитите данные вашего клиента

- Форма E-ZRep TR-2000, Доступ к налоговой информации и авторизация транзакций

- Файловая форма POA-1, Доверенность , онлайн

- Общие сведения о доверенностях и формах доверенностей

- Просмотр клиентских уведомлений

Узнайте о своих обязанностях

- Регистрация налогового инспектора и повышение квалификации

- Требования к публикации для составителей налоговых деклараций и координаторов

- Мандат электронного файла

- Билль о правах потребителей в отношении составителей налоговых деклараций

- Управление профессиональной ответственности

- Защитите своих клиентов

Найдите то, что ищете

- Электронные руководства для налоговых специалистов

- Информационные бюллетени

- Требования к водительским правам

- Руководство по аудиту нерезидентов

- Задайте нам вопрос

- Новинка 2022 года

Центр ресурсов по расчетному налогу

Наш новый центр ресурсов по расчетному налогу упрощает расчетный налог, предоставляя информацию о том, кто должен платить, и инструменты, которые помогут вам помочь вашим клиентам.

Посетите ресурсный центр

Если ваши клиенты работают не по найму, убедитесь, что они также посещают наш ресурсный центр по самостоятельной занятости !

Зарегистрируйтесь или продлите

Мы создали страницу для владельцев бизнеса со всеми их обязанностями по регистрации (и продлению). Если ваш клиент только начинает или закрывает свой бизнес, наша страница может помочь ему удовлетворить его требования.

См. регистрацию или продление

- Индивидуально утвержденное коммерческое программное обеспечение

- Коммерческое программное обеспечение, одобренное корпорацией

- Фидуциарное одобренное коммерческое программное обеспечение

- Коммерческое программное обеспечение, одобренное Партнерством

Оплатить счет или уведомление вашего клиента

Вы можете произвести платеж или запросить план платежей для вашего клиента, используя один из наших удобных вариантов онлайн.

Оплатить сейчас

Узнайте, что мы отправляем

Ваш клиент получил письмо, счет, уведомление или чек? Посетите наш новый ресурсный центр писем для получения последней информации о том, что мы рассылаем по почте.

См. письмо ресурсного центра

Обновлено:

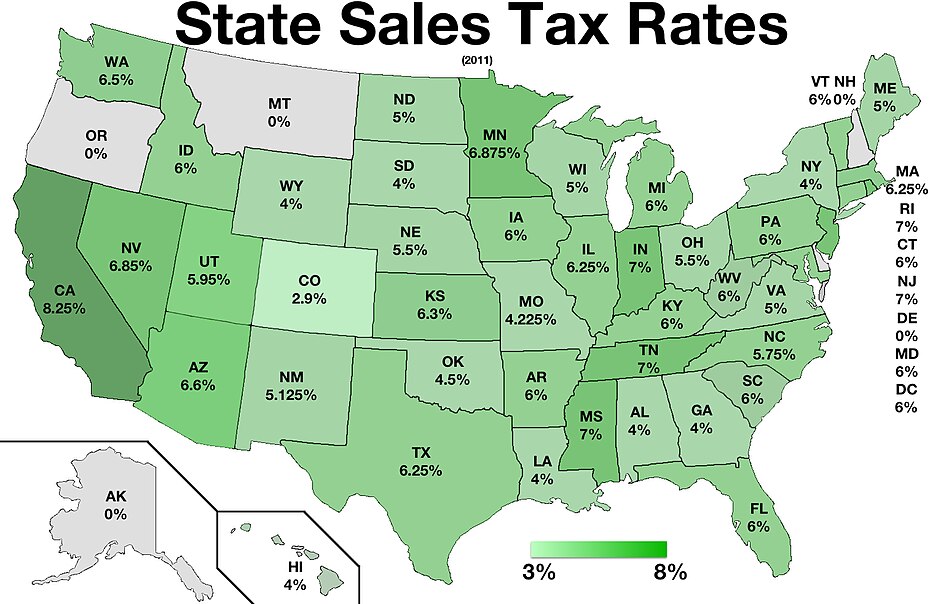

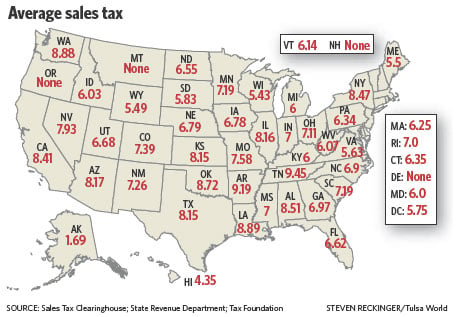

Business NYS Налог с продаж

Налог с продаж — применяется к розничным продажам определенного материального личного имущества и услуг.

Налог на использование — применяется, если вы покупаете материальное личное имущество и услуги за пределами штата и используете их в штате Нью-Йорк.

Товары и услуги, подлежащие налогообложению Подробнее | Налоговые ставки |

| Одежда и обувь Подробнее | Одежда и обувь стоимостью менее 110 долларов США освобождаются от налога с продаж города Нью-Йорка и штата Нью-Йорк. Покупки на сумму более 110 долларов облагаются налогом с продаж в размере 4,5% и налогом с продаж штата Нью-Йорк в размере 4%. |

Большая часть личного имущества (например, алкоголь, мебель, электроника и т. д.) Газовые, электрические, холодильные, паровые, телефонные и телеграфные услуги Детектив, уборка и техническое обслуживание Занятость номеров в отелях и мотелях Продукты питания и напитки, продаваемые ресторанами и предприятиями общественного питания Плата за вход в места развлечений Услуги кредитного рейтинга и кредитной отчетности | Ставка городского налога с продаж составляет 4,5%, налог штата Нью-Йорк с продаж и использование составляет 4%, а надбавка столичного округа пригородных перевозок составляет 0,375%, а общая сумма налога с продаж и использования составляет 8,875%. |

Салон красоты, парикмахерская, восстановление волос, маникюр, педикюр, электроэпиляция, массаж, солярий, татуаж и другие аналогичные услуги. Клубы здоровья и фитнеса, салоны контроля веса, спортивные залы и аналогичные учреждения | Ставка городского налога с продаж составляет 4,5%, налог с продаж штата Нью-Йорк отсутствует. При покупке продуктов взимается городской налог и налог штата в размере 8,875%. |

Парковка, гараж или хранение автомобилей | Городские власти взимают налог в размере 10,375% и дополнительный подоходный налог в размере 8% за парковку, гаражное хранение или хранение автомобилей на Манхэттене. Если вы являетесь резидентом Манхэттена и владеете автомобилем, зарегистрированным на Манхэттене, вы можете иметь право на освобождение от подоходного налога в размере 8 % от налога на парковку для жителей Манхэттена. Для тех, кто соответствует требованиям, налог будет составлять 10,375% вместо 18,375%. |

Если ваша компания зарегистрирована в качестве продавца, вы должны получить Свидетельство о полномочиях в Департаменте налогообложения и финансов штата Нью-Йорк.

Работодатель удерживает 6,2% от вашей зарплаты. Для тех, кто работает на себя, законом установлена ставка в 10,4% от дохода.

Работодатель удерживает 6,2% от вашей зарплаты. Для тех, кто работает на себя, законом установлена ставка в 10,4% от дохода.