можно ли рефинансировать кредитку другого банка

Кредитные карты – популярный банковский продукт, представляющий собой возобновляемую кредитную линию. Средства банка расходуются в пределах установленного лимита под проценты. Неграмотное использование пластика зачастую приводит к образованию чрезмерной задолженности. Разберёмся в таком способе решения этой проблемы, как рефинансирование карт.

Можно ли рефинансировать кредит и кредитную карту

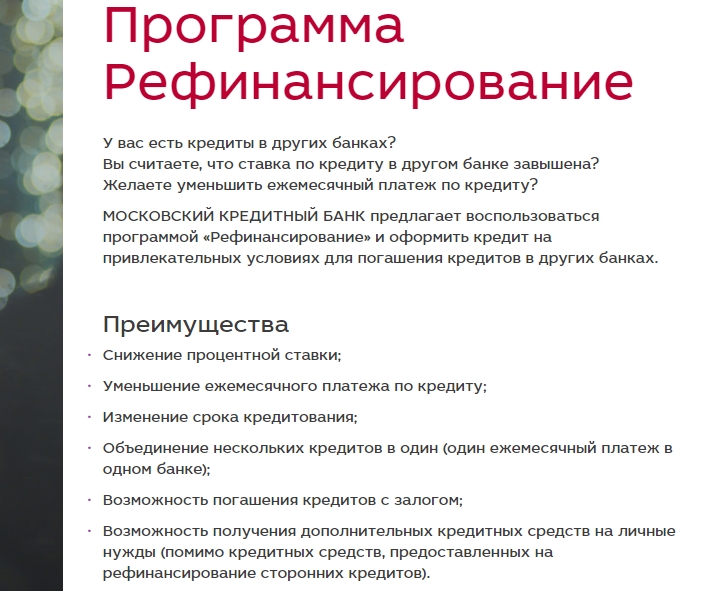

Рефинансирование задолженности представляет собой закрытие долга с помощью другого кредита на более выгодных условиях. Отличие от реструктуризации – в оформлении нового договора. Банки широко используют этот способ в отношении разных продуктов – от ипотеки до кредитных карт.

Рефинансировать кредитку можно в банке, который её выдал (при наличии соответствующей программы), или в другой финансовой организации.

Способы рефинансирования карты

Цель рефинансирования состоит в том, чтобы облегчить заёмщику выплату долга. Соответственно, конкретные условия зависят от финансовых возможностей клиента и условий изначального договора.

Как правило, для рефинансирования кредитных карт используется потребительский кредит.

Долг по пластику гасится, и заёмщик продолжает выплаты фиксированными платежами в соответствии с графиком. При этом есть несколько основных способов рефинансирования:

- увеличение срока выплат;

- снижение процентной ставки;

- объединение нескольких кредитов в один.

Третий вариант помимо прочего используется в случае, когда процедура оплаты нескольких займов неудобна или невыгодна. Например, офисы банков находятся далеко, а дистанционно внести платёж можно только с комиссией.

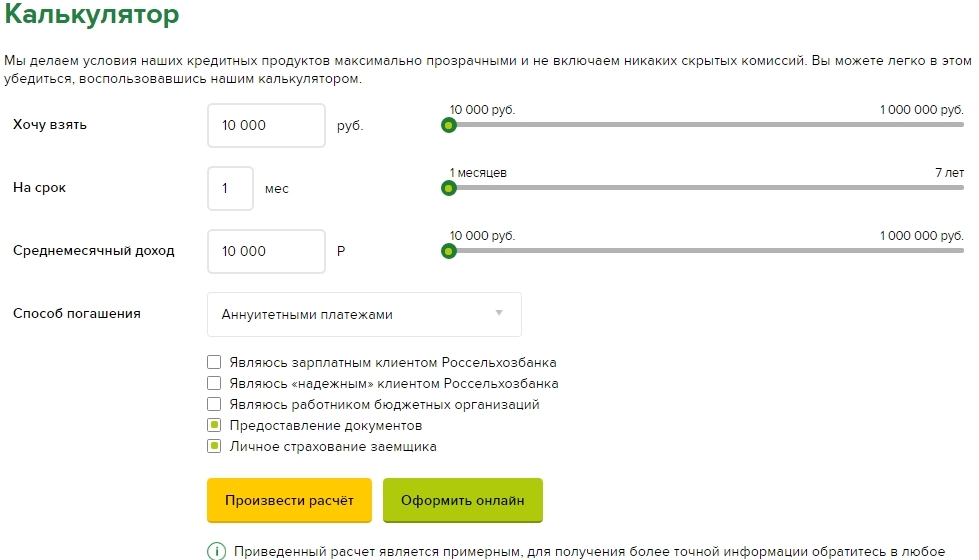

Как сделать рефинансирование кредитной карты

Сначала нужно определиться с банком, в котором вы будете рефинансировать кредитку. Стоит обратить внимание на процентную ставку и требования к заёмщику. Программы рефинансирования есть практически во всех банках, поэтому внимательно изучите рынок. Затем подайте заявление на рефинансирование. Сделать это можно на сайте банка (при наличии такой опции) или в отделении.

Затем подайте заявление на рефинансирование. Сделать это можно на сайте банка (при наличии такой опции) или в отделении.

В стандартный пакет бумаг для оформления кредита входят:

- паспорт;

- справка из первичного банка-кредитора с информацией о величине задолженности, кредитный договор;

- документ, подтверждающий доход.

Не все банки требуют подтверждать определённый уровень дохода, но, как правило, чем меньше требований к заёмщику, тем выше ставка. При крупном размере долга банк может потребовать залог или другое обеспечение по кредиту.

Если рефинансирование одобрено, ждите перечисления денег на указанный счёт. После этого нужно перевести деньги и закрыть кредитку. Обязательно возьмите справку о закрытии долга – обычно она предоставляется в банк, в котором рефинансируется кредит. Эти документы могут понадобиться и в случае технических ошибок.

Рефинансирование кредита — с чего начать и чем закончить

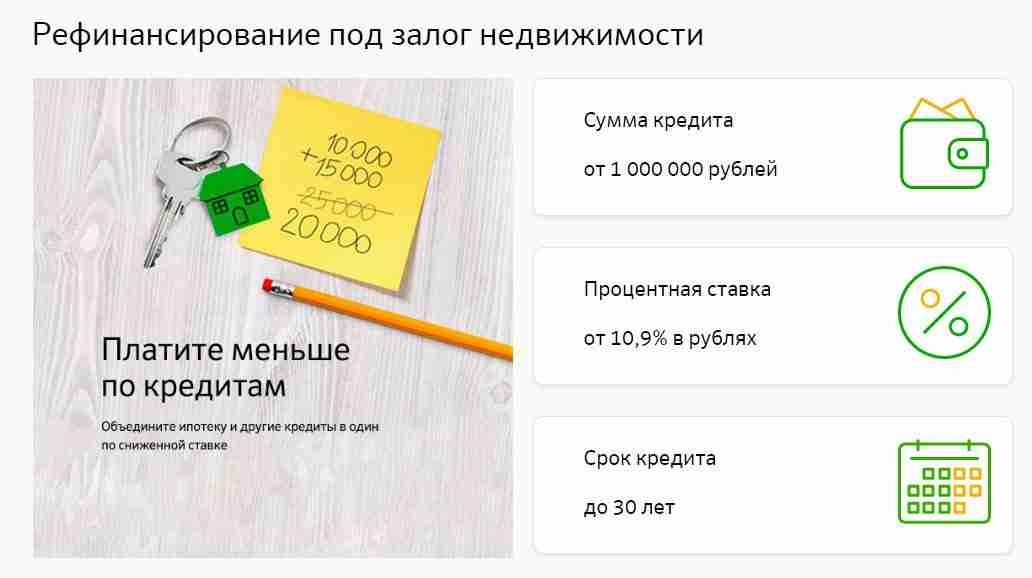

Фото: Pexels с сайта PixabayРефинансирование кредита (кредитов) — это получение нового кредита на более выгодных условиях для погашения предыдущего. Как правило, на рефинансирование заемщик идет добровольно, стремясь облегчить долговую нагрузку.

Рефинансирование как оно есть

Распространенный случай, когда есть 3 и более кредита с погашением в разные даты и разными суммами, немудрено запутаться и пропустить платеж, что негативно скажется на кредитной истории и повлечет за собой штраф.

В такой ситуации гораздо более рациональным будет взять кредит объемом в непогашенную сумму задолженности, перекрыть многочисленные кредиты и обслуживать этот единственный.

Как правило, банки предлагают специальный финансовый продукт, который так и называется — рефинансирование. Условия по нему гораздо более приемлемые, чем у имеющихся займов. При рефинансировании не имеет значения, в каких банках получены перекрываемые кредиты.

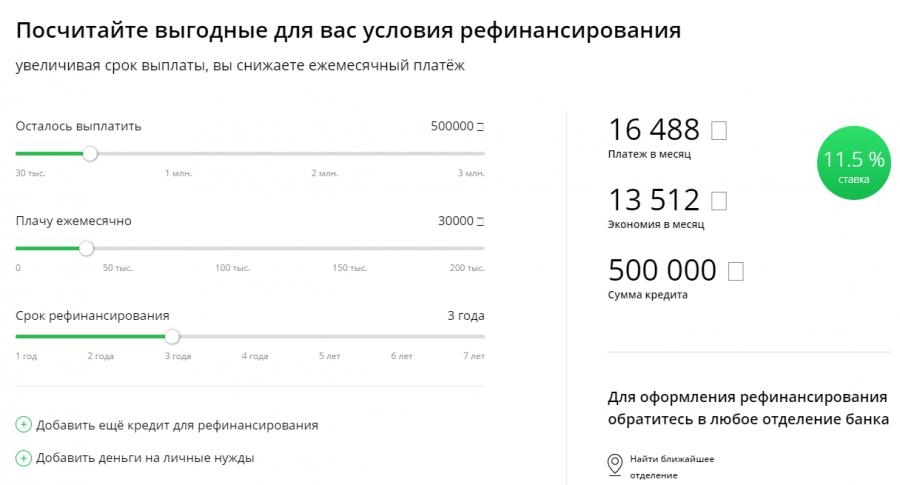

Рефинансирование в «своем» банке

В этом случае банк чаще всего предлагает программу рефинансирования, которая представляет собой уменьшение суммы ежемесячного платежа за счет увеличения срока погашения и, как следствие, стоимости его обслуживания. К такому виду рефинансирования стоит прибегать, если из-за изменившихся жизненных обстоятельств вы не в силах обслуживать кредит на прежних условиях. Банк, скорее всего, пойдет навстречу — ему неинтересно терять клиента, а свои деньги он все равно получит, только позже, чем рассчитывал, зато больше.

В этом случае банк чаще всего предлагает программу рефинансирования, которая представляет собой уменьшение суммы ежемесячного платежа за счет увеличения срока погашения и, как следствие, стоимости его обслуживания. К такому виду рефинансирования стоит прибегать, если из-за изменившихся жизненных обстоятельств вы не в силах обслуживать кредит на прежних условиях. Банк, скорее всего, пойдет навстречу — ему неинтересно терять клиента, а свои деньги он все равно получит, только позже, чем рассчитывал, зато больше.

Рефинансирование не является обязательством со стороны банка, поэтому решение является результатом переговорного процесса, в ходе которого ваша задача — предоставить как можно больше надежных доказательств изменившейся ситуации с доходами, а не «качать права».

Рефинансирование у конкурента

Сторонний банк охотнее выдаст кредит на рефинансирование — ведь таким образом он перехватит клиента у банка-конкурента. К подобного рода заемщикам есть ряд стандартных требований:

- возраст от 18 до 70 лет;

- гражданство РФ;

- постоянный источник дохода;

- регистрация или место проживания в регионе предоставления кредита;

- хорошая кредитная история.

Рефинансирование от BankNN

Сравните условия разных банков

ПосмотретьЧто можно рефинансировать

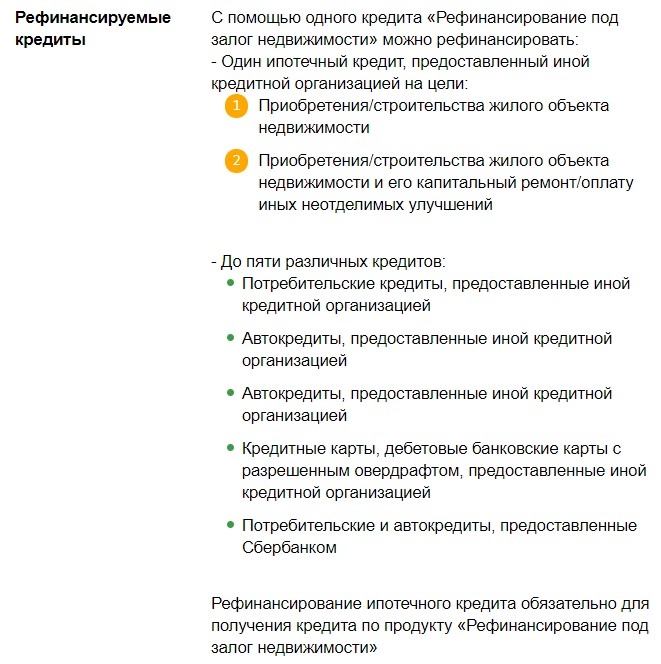

Рефинансированию подлежат буквально любые виды кредитов:

- банковские кредиты наличными;

- кредитные карты;

- микрозаймы в МФО;

- ломбардные кредиты;

- товарные и POS-займы;

- обеспеченные ссуды;

- ипотека любого типа.

Как правило, финансовые организации рефинансируют не больше пяти задолженностей. Отсутствие просроченных платежей будет вам в плюс. За рефинансированием лучше обращаться до споров и конфликтов, грозящих судебными разбирательствами. Иногда рефинансирование сопровождается кредитными каникулами, но они не являются неотъемлемой опцией.

Когда пора обращаться за рефинансированием?

Универсальной формулы, позволяющей предсказать день «Ч» для рефинансирования, не существует. Если доходы снизились или есть такая вероятность, то вам, очевидно, сложнее будет выплачивать всю сумму обязательств в полном объеме и в срок. Следовательно, стоит обратиться за рефинансированием. Наличие нескольких кредитов независимо от их вида — также повод попробовать получить рефинансирование. Нужно сработать на опережение, когда ситуация ещё не стала критической, но близка к этому.

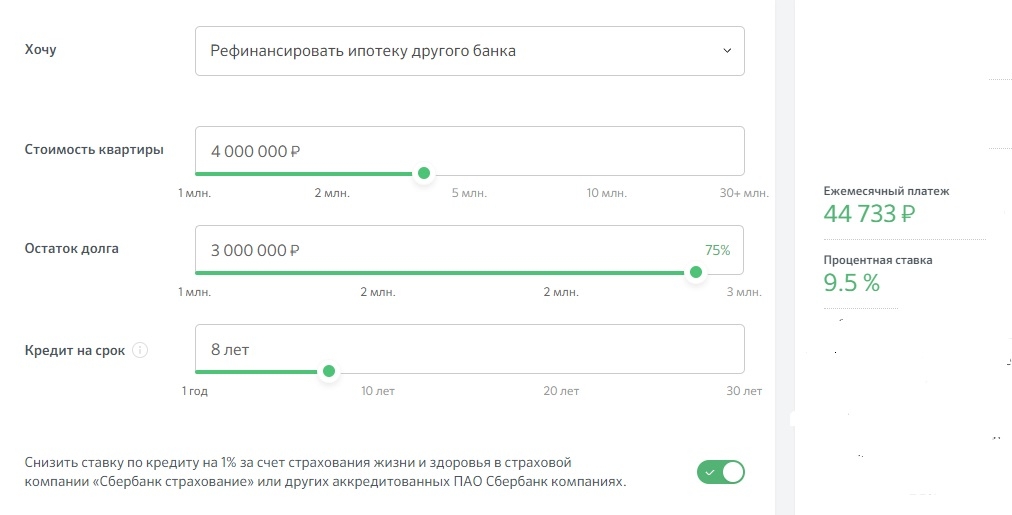

Что может предложить банк

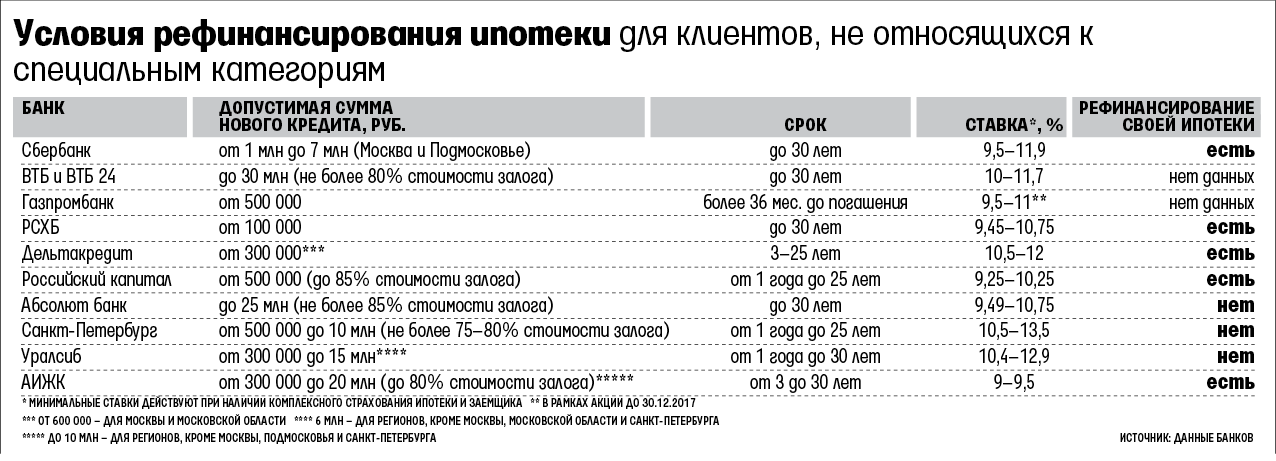

В случае с ипотекой есть смысл поинтересоваться в вашем банке, если ли возможность снизить ставку. Это будет не рефинансирование, а именно снижение ставки — такой вариант потребует минимума документов и упростит саму процедуру. Снижение ставки доступно несколько раз, особенно, если банк сам снижает ставку по ипотеке вслед за ключевой ставкой Банка России и рыночной конъюнктурой.

Хочу ставку ниже!

Готов заполнить заявку в банки

ЗаполнитьПри рефинансировании возможен вариант, когда банк предложит, не снижая размер платежа, получить наличными разницу, образовавшуюся в результате снижения ставки по кредиту. Это заманчиво, но подумайте, что для вас важнее: снизить нагрузку на семейный бюджет за счет уменьшения размера ежемесячного платежа или получить один раз некую сумму с риском потратить ее на незапланированные покупки. Так уж работает человеческая психология — внезапно появившиеся деньги воспринимаются как подарок, так как для их получения не приложено усилий.

Для оформления договора рефинансирования вам понадобятся:

- заполненная анкета;

- паспорт;

- копия трудовой книжки, заверенная работодателем, или выписка из трудового договора;

- справка о доходах по форме 2-НДФЛ или по форме банка;

- кредитный договор, который вы хотите рефинансировать;

- справка (выдается специалистом банка, в котором вы оформили кредит ранее) с указанием личных и контактных данных заемщика, номером счета, суммой кредита, ставкой и размером ежемесячного платежа, остатком на момент выдачи справки, наличием штрафов, просрочек, обязательным указанием полных реквизитов банка-кредитора и его отделения.

Рефинансирование кредитов других банков. Кредит на погашение долга по другому кредиту

Ставка по кредиту:

- на срок от 6 до 60 месяцев включительно –24,99% годовых (СКО*, увеличенная на 16,24 процентных пункта)

- неустойка – при сумме кредита до 20 000 BYN (включительно)

- неустойка – при сумме кредита до 50 000 BYN (включительно) и сроке до 36 месяцев (включительно)

- неустойка и поручительство – при сумме кредита от 20 001 BYN до 50 000 BYN

- неустойка и поручительство (не менее 2-х физических лиц) – при сумме кредита от 50 001 BYN

Рефинансирование кредита в другом банке, или перекредитование, – это оформление кредитной программы в одном банковском учреждении, чтобы погасить долг в другом. Рефинансирование актуально в ситуации, когда за кредитополучателем числится большая задолженность.

Такой формат сотрудничества выгоден обеим сторонам сделки:

- Клиент может рассчитывать на более выгодную ставку, что снизит финансовую нагрузку. Кроме того, рефинансирование позволяет объединить несколько кредитных продуктов в один.

- Банк получает нового клиента.

Рефинансирование распространяется на потребительские программы и кредиты на недвижимость.

Выгодное рефинансирование потребительского кредита предлагает Банк Дабрабыт. К вашим услугам – банковская программа с доступными ставками и лояльными условиями.

Особенности программы

- Кредитные средства предоставляются путем погашения задолженности в другом банке.

- Погашать долг нужно ежемесячно равными долями. Проценты начисляют на остаток.

- Максимальная сумма определяется кредитоспособностью клиента.

- Период действия кредитной программы можно выбрать самостоятельно исходя из суммы кредита – от 6 до 60 месяцев.

- При кредитовании на сумму до 50000 BYN не нужно поручительство. В иных случаях предусмотрены разные способы обеспечения кредитных обязательств: неустойка, поручительство (двух физических лиц).

- Погасить долг можно любым удобным способом: онлайн (Дабрабыт-онлайн, ЕРИП, сайт банка) или наличными в кассе банка.

- Рефинансирование возможно без справок и поручителей – вам понадобится лишь паспорт. Обратите внимание, что соискателю должно быть более 18 лет (а на момент прекращения действия договора – не больше 68 лет).

- Программа перекредитования распространяется на индивидуальных предпринимателей.

Преимущества рефинансирования в Банке Дабрабыт

- Минимальный пакет документов.

- Простое оформление. На сайте банка предусмотрена онлайн-заявка на рефинансирование – заполните форму и ожидайте звонка специалиста. Также вы можете связаться со специалистом Контакт-центра по телефону или обратиться в любой офис банка.

- Быстрое рассмотрение заявки.

- Опытные специалисты, которые расскажут о преимуществах кредитного продукта, помогут рассчитать сумму платежа.

Если у вас есть вопросы или требуется консультация, свяжитесь со специалистами банка любым удобным способом:

- По телефону 5 222 111 (МТС, А1, Life).

- В чате на сайте.

- В социальных сетях или мессенджерах (Viber, Facebook, Telegram).

5 способов консолидации долга по кредитной карте

Консолидация долга по кредитной карте — это стратегия, которая объединяет остатки по нескольким кредитным картам в один ежемесячный платеж.

Консолидация вашего долга идеальна, если новый долг имеет более низкую годовую процентную ставку, чем ваши кредитные карты. Это может снизить процентные расходы, сделать ваши платежи более управляемыми или сократить период выплаты.

Наилучший способ консолидации будет зависеть от размера вашей задолженности, вашего кредитного рейтинга и других факторов.

Вот пять наиболее эффективных способов погасить задолженность по кредитной карте:

Рефинансирование с помощью кредитной карты с переводом баланса.

Консолидируйте с помощью личного кредита.

Начать план управления долгом.

1. Баланс трансферная карта

0% начальный годовой период.

Для квалификации требуется кредит от хорошего до отличного.

Обычно взимается комиссия за перевод баланса.

Более высокая годовая процентная ставка вступает в силу после вводного периода.

Эта опция, также называемая рефинансированием кредитной карты, переводит задолженность по кредитной карте на кредитную карту с переводом баланса, которая не взимает процентов в течение рекламного периода, часто от 12 до 18 месяцев. Вам понадобится кредит от хорошего до отличного (690 или выше по шкале FICO), чтобы претендовать на большинство карт перевода баланса.

Карта с хорошим балансом не взимает ежегодную комиссию, но многие эмитенты взимают единовременную комиссию за перевод баланса в размере от 3% до 5% от переводимой суммы.Перед тем, как выбрать карту, посчитайте, уменьшит ли сберегаемый со временем проценты стоимость комиссии.

Стремитесь полностью погасить свой баланс до того, как закончится начальный период годовой процентной ставки 0%. Любой оставшийся остаток после этого времени будет иметь обычную процентную ставку по кредитной карте.

2. Кредит на консолидацию кредитной карты

Фиксированная процентная ставка означает, что ваш ежемесячный платеж не изменится.

Низкая годовая процентная ставка для хорошей или отличной кредитной истории.

Прямые выплаты кредиторам, предлагаемые некоторыми кредиторами.

Трудно получить низкую ставку с плохой кредитной историей.

Некоторые ссуды несут комиссию за выдачу.

Кредитные союзы требуют членства для подачи заявки.

Вы можете использовать необеспеченный личный заем от кредитного союза, банка или онлайн-кредитора для консолидации кредитной карты или других видов долгов. В идеале, ссуда даст вам более низкую годовую процентную ставку по вашему долгу.

Кредитные союзы — это некоммерческие кредиторы, которые могут предлагать своим членам более гибкие условия кредитования и более низкие ставки, чем онлайн-кредиторы, особенно для заемщиков с справедливой или плохой кредитной историей (689 или ниже по шкале FICO). Максимальная годовая процентная ставка, взимаемая федеральными кредитными союзами, составляет 18%.

Банковские ссуды обеспечивают конкурентоспособные годовые процентные ставки для хороших заемщиков, а льготы для существующих клиентов банка могут включать более крупные суммы ссуд и скидки по ставке.

Большинство онлайн-кредиторов позволяют вам предварительно претендовать на получение ссуды для консолидации кредитной карты, не влияя на ваш кредитный рейтинг, хотя эта функция менее распространена среди банков и кредитных союзов.Предварительная квалификация дает вам предварительный обзор ставки, суммы и срока кредита, который вы можете получить после подачи официальной заявки.

Ищите кредиторов, предлагающих специальные функции для консолидации долга. Некоторые кредиторы, например Payoff, специализируются на консолидации долгов по кредитным картам. Другие, например Discover, отправят ссуды напрямую вашим кредиторам, что упростит процесс.

Не уверены, что личный заем — правильный выбор? Воспользуйтесь нашим калькулятором консолидации долга, чтобы ввести все свои долги в одном месте, увидеть типичные ставки от кредиторов и рассчитать сбережения.

3. Ссуда под залог собственного капитала или кредитная линия

Более низкие процентные ставки, чем ссуды физическим лицам.

Для соответствия требованиям может не потребоваться хорошая кредитная информация.

Длительный период погашения снижает выплаты.

Чтобы получить право на участие в программе, вам необходим собственный капитал в вашем доме, и обычно требуется его оценка.

В безопасности дома, который вы можете потерять в случае невыполнения обязательств.

Если вы домовладелец, вы можете взять ссуду или кредитную линию на собственный капитал в своем доме и использовать ее для погашения своих кредитных карт или других долгов.

Ссуда под залог собственного капитала — это единовременная ссуда с фиксированной процентной ставкой, в то время как кредитная линия работает как кредитная карта с переменной процентной ставкой.

HELOC часто требует выплаты только процентов в течение периода получения, который обычно составляет первые 10 лет. Это означает, что вам нужно будет заплатить больше минимального платежа, чтобы уменьшить основную сумму долга и нанести удар по вашему общему долгу в течение этого времени.

Так как ссуды обеспечиваются вашим домом, вы, вероятно, получите более низкую ставку, чем по личной ссуде или кредитной карте с переводом баланса.Однако вы также можете потерять свой дом, если не будете в состоянии платить.

4. Кредит 401 (k)

Более низкие процентные ставки, чем необеспеченные кредиты.

Не влияет на ваш кредитный рейтинг.

Это может уменьшить ваш пенсионный фонд.

Большие штрафы и сборы, если вы не можете вернуть деньги.

Если вы потеряете работу или уволитесь с работы, вам, возможно, придется быстро вернуть ссуду.

Если у вас есть пенсионный счет, спонсируемый работодателем, например план 401 (k), не рекомендуется брать ссуду на нем, поскольку это может существенно повлиять на ваш выход на пенсию.

Считайте это только после того, как исключите карты перевода баланса и другие виды ссуд.

Одно из преимуществ заключается в том, что этот заем не будет отображаться в вашем кредитном отчете, поэтому он не повлияет на ваш счет. Но недостатки существенны: если вы не можете погасить задолженность, вам придется заплатить большой штраф плюс налоги на невыплаченный остаток, и вам, возможно, придется бороться с еще большей задолженностью.

Кроме того, ссуды 401 (k) обычно подлежат погашению через пять лет, если вы не потеряете работу или не уволитесь; затем они должны быть уплачены в налоговый день следующего года.

5. План управления долгом

Возможно снижение вашей процентной ставки наполовину.

Не повредит ваш кредитный рейтинг.

Плата за запуск и ежемесячная плата являются обычными.

Погашение долга может занять от трех до пяти лет.

Планы управления долгом объединяют несколько долгов в один ежемесячный платеж по сниженной процентной ставке. Это лучше всего подходит для тех, кто изо всех сил пытается погасить задолженность по кредитной карте, но не имеет права на другие варианты из-за низкого кредитного рейтинга.

В отличие от некоторых вариантов консолидации кредитных карт, планы управления долгом не влияют на ваш кредитный рейтинг. Если ваш долг составляет более 40% вашего дохода и не может быть погашен в течение пяти лет, тогда банкротство может быть лучшим вариантом.

Наблюдайте за сокращением ваших долгов

Зарегистрируйте учетную запись, чтобы связать свои карты, ссуды и счета для управления ими в одном месте.

Часто задаваемые вопросы

Что такое консолидация долга?

Консолидация долга объединяет несколько долгов, таких как кредитные карты с высокой процентной ставкой или ссуды, в один платеж.

Следует ли консолидировать долг?

Консолидация долга может быть хорошей идеей для вас, если вы можете получить более низкую процентную ставку, чем та, которую вы в настоящее время платите по своим долгам. Это снизит процентные расходы, снизит ежемесячный платеж или поможет быстрее выплатить долг.

Это снизит процентные расходы, снизит ежемесячный платеж или поможет быстрее выплатить долг.

Как консолидация долга повлияет на мой кредит?

Ваш кредитный рейтинг может временно упасть, когда кредитор или эмитент карты проводит жесткую проверку кредита. Но если вы заплатите вовремя и не будете расплачиваться с долгами в будущем, общий эффект может быть положительным.

Лучшие ссуды для консолидации кредитной карты в апреле 2021 г.

Следует ли консолидировать задолженность по кредитной карте?

Если вы изо всех сил пытаетесь оплачивать счета по кредитной карте, консолидация может дать вам передышку, необходимую для выплаты долга. Это может снизить ваши платежи, снизить процентные расходы и помочь вам быстрее сократить задолженность. В идеале ставка, которую вы получаете по ссуде, ниже, чем комбинированная процентная ставка по вашим кредитным картам. Чтобы претендовать на самые низкие ставки, вам понадобится хороший балл или отличный балл (от 690 до 850 по шкале FICO).

Если ваша задолженность по кредитной карте неуправляема — вы не можете погасить ее в течение пяти лет, а общий баланс составляет половину или более вашего валового дохода, — облегчение долгового бремени может быть более эффективным, чем консолидация долга.

Как получить ссуду консолидации кредитной карты

Выполните следующие действия, чтобы начать процесс ссуды консолидации кредитной карты.

Знайте свои остатки и ставки: сложите сумму, которую вы должны по кредитным картам, которые хотите консолидировать, отсортировав по общим остаткам и процентным ставкам.

Стремитесь объединить карты со ставками, превышающими годовую процентную ставку, которую вы можете получить по консолидированной ссуде, чтобы сэкономить на процентах. Например, если ставки по остаткам на вашей кредитной карте составляют от 15% до 30% годовых, ищите консолидированный заем менее 15% годовых.

Годовая процентная ставка по кредиту — это процентная ставка плюс все комиссии, включая комиссию за выдачу кредита. Годовая процентная ставка по индивидуальному кредиту варьируется от 6% до 36%, в зависимости от вашего кредитного рейтинга, годового дохода, отношения долга к доходу и места получения ссуды.

Годовая процентная ставка по индивидуальному кредиту варьируется от 6% до 36%, в зависимости от вашего кредитного рейтинга, годового дохода, отношения долга к доходу и места получения ссуды.

Калькулятор показывает комбинированную годовую процентную ставку вашей кредитной карты, и вы можете увидеть, как различные ставки и условия займа влияют на ваши платежи и сбережения.

Сравните характеристики ссуды. При покупке ссуды сравнивайте характеристики и ставки. Некоторые кредиторы предлагают прямые выплаты кредиторам, что означает, что они отправляют ваши займы эмитентам ваших кредитных карт, что упрощает процесс консолидации долга.

Другие функции, которые могут быть важны для вас, включают бесплатный мониторинг кредитного рейтинга, инструменты кредитного здоровья или программы помощи в трудных условиях, которые временно приостанавливают выплаты, если вы потеряете работу.Время для финансирования — еще один фактор, который следует учитывать, если вам нужна ссуда быстро.

Предварительная квалификация и подача заявки: Предварительная квалификация с кредиторами позволяет вам предварительно просмотреть ставки и условия кредита, которые вы можете получить, без влияния на ваш кредитный рейтинг. Это также упрощает сравнение ссуд от нескольких кредиторов.

Получите одобрение и профинансирование. Финансирование ссуд на консолидацию долга может занять от одного дня до недели, в зависимости от кредитора.

Если кредитор напрямую платит вашим кредиторам, убедитесь, что платежи зачисляются на ваш баланс.Если прямой платеж не предлагается, вам необходимо будет погасить каждую кредитную карту деньгами, внесенными на ваш банковский счет.

Будьте готовы внести свой первый новый платеж по кредиту, который, вероятно, будет через месяц после финансирования.

Рефинансирование кредитной карты по сравнению с консолидацией долга

Рефинансирование долга по кредитной карте аналогично консолидации, но вместо получения личной ссуды для погашения ваших кредитных карт вы получаете кредитную карту с низким процентом и переводите остаток с нее или несколько существующих кредитных карт на новую карту.

Рефинансирование часто называют переносом баланса, и многие кредитные карты с переносом баланса предлагают начальную годовую процентную ставку 0% на период от 12 до 18 месяцев. Как и личные ссуды, вам понадобится хороший или отличный кредит, чтобы иметь право на самые низкие ставки.

В отличие от ссуд на консолидацию долга, для кредитной карты нет установленного срока погашения (только минимальные требования к оплате), и ставки часто являются переменными, а не фиксированными.

Переводы остатка работают лучше всего, если у вас небольшой баланс для консолидации (15 000 долларов США или меньше), и только если экономия на процентах превышает любую комиссию, необходимую для выполнения перевода.Стремитесь полностью выплатить остаток до истечения срока действия акции с нулевым процентом и возврата годовой процентной ставки к своей нормальной, более высокой ставке.

Что делать после консолидации кредитных карт

Планируйте платежи: если вы не выбрали автоматические платежи при закрытии ссуды, теперь это удобно и своевременно вносит ежемесячные платежи, помогая избежать штрафов за просрочку платежа. Автоматические платежи — это один из способов управления выплатами по кредиту.

Придерживайтесь бюджета: новый платеж по кредиту должен вписываться в бюджет, который распределяет доход на ваши нужды, желания, сбережения и долги.Составление бюджета может помочь вам изменить привычки в расходах, определить области, в которых нужно сократить, и увеличить денежный поток.

Избегайте новой задолженности по кредитной карте: у вас будет намного больше покупательной способности по кредитным картам после их объединения, и может возникнуть соблазн их использовать. Тщательно отслеживайте свои расходы и старайтесь, чтобы коэффициент использования кредита по каждой карте не превышал 30%.

3 шага к выбору квалифицированного кредитного консультанта

Тысячи кредитных консультантов по всей стране работают, чтобы помочь людям научиться управлять своими финансами, хотя некоторые из них имеют более высокую репутацию, чем другие.

Поиск опытного квалифицированного кредитного консультанта может означать разницу между расширением финансовых возможностей и ухудшением положения, чем когда вы начинали. Вот как выбрать квалифицированного кредитного консультанта:

1. Знайте, чего вы хотите, и как это найти

Прежде чем обращаться в агентство по кредитным консультациям, запишите свои финансовые проблемы и цели и определите наиболее важные из них.

Все сертифицированные кредитные консультанты могут помочь вам с простым составлением бюджета, и такие общие консультации бесплатны.Но вам может потребоваться специалист со специализированным обучением, если у вас есть конкретная цель, например образование для покупателей жилья, управление долгом, консультирование по вопросам банкротства или управление студенческими ссудами, и эти услуги требуют оплаты.

Есть два основных ресурса для поиска кредитных консультантов:

Национальный фонд кредитного консультирования — крупнейшая в стране некоммерческая финансовая консультационная организация. Он предлагает локализованный инструмент поиска, который поможет вам найти поблизости аффилированное агентство со специалистами, которые подходят для вашего финансового положения.Вы также можете позвонить по телефону 800-388-2227, чтобы автоматически соединиться с ближайшим к вам агентством-членом NFCC.

Министерство юстиции США имеет собственный поисковый инструмент, который помогает потребителям найти консультационное агентство по кредитным вопросам. Этот список ограничен агентствами, которые предоставляют консультации по вопросам банкротства, но многие из них также предоставляют и другие услуги, и все они проверяются федеральным правительством.

Многие консультационные услуги по кредитованию доступны по телефону, что позволяет легко получить финансовую консультацию, даже если в вашем районе нет консультационного агентства по кредитованию.

Время сокрушить долги

Зарегистрируйтесь, чтобы связывать и отслеживать все, от карт до ипотечных кредитов, в одном месте.

Консультанты, связанные с Национальным фондом кредитного консультирования и Американской ассоциацией финансовых консультантов, соответствуют строгим стандартам сертификации, направленным на обеспечение единообразного качества.

Если организация не является аффилированной с NFCC или FCAA, проверьте, аккредитована ли она через Совет по аккредитации, некоммерческую организацию, которая дает одобрение организациям социальных служб, которые демонстрируют свою приверженность помощи потребителям.

Как только вы найдете кредитное консультационное агентство, которое кажется заслуживающим доверия, свяжитесь с Better Business Bureau, чтобы узнать, есть ли какие-либо жалобы от потребителей.

«Не спешите принимать решение о выборе кредитного консультанта», — говорит Брюс МакКлари, представитель NFCC. «Найдите время, чтобы изучить организацию, с которой вы собираетесь связаться. В противном случае вы можете оказаться в руках кого-то, кто работает не в ваших интересах ».

У вас может возникнуть соблазн выбрать первого кредитного консультанта, с которым вы поговорите, но не торопитесь вступать в долгосрочное партнерство.Выполните следующие действия с каждым агентством кредитного консультирования, которое вы рассматриваете:

Позвоните в агентство и назначьте предварительную встречу или телефонный звонок с консультантом (который всегда должен быть бесплатным).

Во время встречи спросите об опыте, квалификации и подходе консультанта к работе с клиентами. Будьте внимательны и задайте столько вопросов, сколько вам нужно, чтобы понять, как он или она может помочь вам в достижении ваших конкретных финансовых целей.

Посмотрите, чувствуете ли вы себя комфортно с консультантом во время встречи или чувствуете ли вы давление, чтобы подписаться на услуги, которые вы не хотите или полностью понимаете.

Узнайте о стоимости любой программы, в которой вы подписались.

С осторожностью относитесь к коммерческим компаниям, которые обещают быстрые решения по кредитам и долгам. Джой Гэддис, кредитный консультант ClearPoint, которая объединилась с Money Management International, говорит, что многие из них взимают более высокие ставки, чем их некоммерческие партнеры, и у них могут быть хищнические программы, предлагающие краткосрочные решения, которые в конечном итоге навредят вам в долгосрочной перспективе.

Джой Гэддис, кредитный консультант ClearPoint, которая объединилась с Money Management International, говорит, что многие из них взимают более высокие ставки, чем их некоммерческие партнеры, и у них могут быть хищнические программы, предлагающие краткосрочные решения, которые в конечном итоге навредят вам в долгосрочной перспективе.

Компании, которые позиционируют себя как «кредитные врачи», являются хорошим примером этого.Они будут оспаривать все отрицательные отметки в вашем отчете о кредитных операциях, но если претензии подтвердятся, вы вернетесь к тому, с чего начали, — за вычетом денег, которые вы им заплатили.

Выплата консолидированных ссуд кредитной карты: обзор 2021 года

Для проверки личных ссуд Payoff, NerdWallet собрал более 40 точек данных от кредитора, опросил руководителей компаний и сравнил кредитора с другими, которые ищут того же клиента или предлагают аналогичный продукт для личного кредита . Условия займа и размер комиссии могут отличаться в зависимости от штата.

Payoff предоставляет ссуды с фиксированной процентной ставкой для заемщиков с хорошей и хорошей кредитной историей исключительно с целью погашения долга по кредитной карте. Это помогает заемщикам объединить несколько платежей с высокой процентной ставкой в один ежемесячный платеж с более низкой годовой процентной ставкой.

Ссуды предоставляются на сумму до 40 000 долларов США, и заемщики могут выбрать срок погашения от двух до пяти лет.

Payoff помогает заемщикам сосредоточиться на получении кредита через ссуду. Кредитор сообщает о платежах в три основных кредитных бюро, а это означает, что ваши своевременные платежи могут помочь вам получить кредит.

Другие удобные для потребителей функции включают отсутствие штрафов за просрочку платежа и бесплатные ежеквартальные проверки с адвокатом участника в течение первого года действия вашей ссуды.

Выплата лучше всего подходит для заемщиков, которые:

хотят консолидировать долг по кредитной карте с высокими процентами.

Иметь удовлетворительную или хорошую кредитоспособность (минимум 640 FICO) и три или более лет кредитной истории.

Хотите помочь в повышении кредитного рейтинга.

Кратко о выплате

| |

| |

| |

| |

|

Отличительные особенности выплаты

Конкурентные ставки: кандидаты с хорошими кредитными рейтингами и кредитной историей могут получить более низкую ставку, чем та, которую они в настоящее время платят по своим кредитным картам. Объединив этот долг в один фиксированный ежемесячный платеж, вы сможете сэкономить деньги на процентах и быстрее погасить свой долг.

Бесплатный ежемесячный кредитный рейтинг: Payoff позволяет заемщикам бесплатно видеть свой кредитный рейтинг FICO каждый месяц, чтобы вы могли отслеживать свой прогресс при совершении платежей.

Прямой платеж кредиторам: хотя заемщики могут переводить ссудные средства на свой личный текущий счет, кредитор также будет расплачиваться с вашими кредитными картами напрямую, поэтому вам не придется отправлять средства самостоятельно.

Научно-обоснованные оценки: Payoff принадлежит Happy Money, компании, которая сочетает финансовые услуги с психологическими консультациями. Члены Payoff получают доступ к научным данным и оценкам стресса, а также к информации об их денежном потоке (сколько денег остается после оплаты расходов), чтобы лучше понять свое финансовое благополучие.

Не-члены также могут подписаться на бесплатную шестинедельную серию электронных писем под названием Peace, которая помогает подписчикам справиться с финансовым стрессом.

Где не хватает выплаты

Время финансирования: хотя многие кредиторы могут профинансировать ссуду в тот же или следующий рабочий день, выплаты по личным ссудам могут занять до пяти дней после утверждения заявителя.

Сборы за инициирование: Payoff взимает комиссию за инициирование в диапазоне от 0% до 5%. Эта комиссия взимается один раз при выдаче кредита.Хотя это единственная комиссия за выплату комиссии, некоторые кредиторы взимают нулевую комиссию, включая комиссию за оформление.

Отсутствие скидки по ставке для автоплатежей: В отличие от других кредиторов Payoff не предлагает дополнительную скидку по ставке для настройки автоплатежей. Эта скидка обычно составляет от 0,25% до 0,5% и может снизить общую стоимость вашего кредита.

Отсутствуют варианты совместно подписанного, совместного или обеспеченного кредита: Payoff предлагает только необеспеченные ссуды на консолидацию долга, что означает, что у заемщиков нет возможности подать совместное заявление, добавить соавтора или обеспечить ссуду залогом, чтобы претендовать на более высокую ставку или более крупный заем.

Как претендовать на получение ссуды для погашения

Минимальный кредитный рейтинг: 640.

Минимальная кредитная история: три года.

Не менее двух открытых счетов по кредитному отчету.

Максимальное отношение долга к доходу: 50% (без ипотеки).

Ежемесячный свободный денежный поток: не менее 1000 долларов США.

Отсутствие просрочек по кредитам.

Должен быть в состоянии предоставить подтверждение дохода.

За последние два года не было заявлено о банкротстве.

Необходимо предоставить номер социального страхования.

Пример ссуды: четырехлетняя ссуда в размере 20 000 долларов с годовой процентной ставкой 17,4% будет стоить 581 доллар в виде ежемесячных платежей. Вы заплатите 7 888 долларов в общей сумме процентов по этой ссуде.

Предварительная квалификация на NerdWallet

NerdWallet рекомендует сравнивать кредиты, чтобы найти лучшую ставку для вас. Нажмите кнопку ниже, чтобы пройти предварительную квалификацию на NerdWallet. Вы можете получать персонализированные ставки от нескольких кредиторов, которые сотрудничают с нами, включая Payoff.Предварительная квалификация не повлияет на ваш кредит.

Подать заявку на выплату

Вы можете заполнить заявку на сайте Payoff. После ввода некоторой личной информации вам будут представлены варианты займа, на которые вы претендуете. Проверка ставок не влияет на ваш кредитный рейтинг.

Это лучшие способы консолидации долга по кредитной карте

Консолидация долга по кредитной карте с низкой процентной ставкой позволяет домашним хозяйствам с задолженностью быстрее выплачивать долги, одновременно выплачивая меньшие проценты.Мы рассмотрим несколько вариантов, от кредитных карт с переводом баланса до личных займов, чтобы найти лучший способ быстро и недорого погасить задолженность.

Вот три лучших способа консолидировать задолженность по кредитной карте, а также плюсы и минусы каждого метода.

1. Используйте кредитную карту с переводом баланса

Это несколько иронично, но кредитные карты — один из лучших инструментов для консолидации и устранения задолженности по кредитным картам. Многие карты разработаны с учетом потребностей держателей карт-должников, с предложениями, которые включают процентную ставку 0% по переводам остатка на срок до 21 месяца.

При выборе кредитной карты для перевода остатка необходимо учитывать две вещи: продолжительность начального процентного периода 0% по переведенным остаткам и комиссию за перевод остатка, которую несет владелец карты.

Те, кто может погасить свой долг быстрее, могут отдать предпочтение карте с более коротким начальным периодом годовой процентной ставки 0% при переводе баланса в обмен на комиссию за перевод баланса в размере 0%. Другие могут посчитать предпочтительным заплатить небольшую комиссию за перевод баланса, чтобы разблокировать более длительный начальный процентный период 0%.

Три следующие карты были выбраны из нашего списка лучших кредитных карт с переводом баланса.

Источник данных: эмитенты карт.

Для остатков, которые могут быть погашены за 15 платежных циклов (приблизительно 15 месяцев), Chase Slate ® является очевидным победителем. Соответствующие требованиям держатели карт теоретически могут перевести свои балансы в течение первых 60 дней после открытия счета, погасить свои балансы в течение 15-процентного цикла выставления счетов с 0% процентным периодом и, таким образом, полностью погасить задолженность по своей кредитной карте, не неся ни копейки процентов. или сборы.

Citi Simplicity ® может быть лучшим выбором для держателей карт, которые рассчитывают погасить свои остатки в течение более длительного периода. Примечательно, что карта предлагает сногсшибательный вводный период 0%, который охватывает 21 цикл выставления счетов, или примерно 21 месяц. Однако комиссия за перевод баланса может сделать его менее прибыльным для балансов, которые могут быть погашены быстрее, учитывая, что комиссия в размере 3% добавит до 150 долларов при переводе баланса в размере 5000 долларов. Неэффективно платить за большее время для погашения баланса, если оно вам не нужно.

Неэффективно платить за большее время для погашения баланса, если оно вам не нужно.

Лучшая стратегия — начать с карт без комиссии за перевод баланса, даже если у них более короткий 0% вводный период. Например, начните с Chase Slate ® , погасите остаток как можно больше в течение вводного периода, а затем переместите оставшийся баланс в Citi Simplicity ® , чтобы завершить выплату остатка.

Citi Simplicity® и Chase Slate® требуют только «хороших» кредитных баллов, что делает их лучшей первой картой для перевода баланса, особенно если ваш кредитный рейтинг снижается из-за большого остатка на кредитной карте.

2. Рассмотрим личный заем

Персональный заем может быть хорошим способом консолидировать и погасить задолженность по кредитной карте, но по своей сути это более дорогой способ погашения долга, чем кредитная карта с переводом баланса.

По данным Федеральной резервной системы, средняя процентная ставка по 24-месячной ссуде для физических лиц в феврале составляла чуть более 10% годовых. Это существенно выше, чем годовая процентная ставка 0%, доступная для некоторых из лучших предложений.

Конечно, для заемщиков с отличным кредитным рейтингом доступны более низкие ставки.Некоторые банки предлагают ставки 5% или около того по личным ссудам на срок от 24 до 36 месяцев для людей с отличной кредитной историей. Опять же, это решение, но оно дороже, чем карта с переводом баланса, даже для людей с отличной кредитной историей. Я считаю личный заем вторым лучшим решением, и его стоит изучать только в том случае, если невозможно найти карту перевода баланса достаточного размера для рефинансирования существующих остатков.

3. Используйте свой собственный капитал

Ссуду на приобретение жилья можно использовать для консолидации долга под низкую процентную ставку и погашать в течение нескольких лет (в некоторых случаях от пяти до 15 лет).В качестве дополнительного преимущества, проценты, которые вы платите по ссуде под залог собственного капитала, могут вычитаться из налогооблагаемой базы благодаря вычету налога с процентов по ипотеке. Квалифицированные заемщики могут получить ставки от 4%, которые могут упасть до эффективной ставки ниже 3% после учета налоговых вычетов.

Квалифицированные заемщики могут получить ставки от 4%, которые могут упасть до эффективной ставки ниже 3% после учета налоговых вычетов.

Но прежде чем упасть на низкие процентные ставки и более длительный срок погашения кредита, подумайте о недостатках. Во-первых, низкая процентная ставка может быть миражом. Возможно, вам придется заплатить значительную сумму в виде авансовых платежей и затрат на оценку, чтобы обеспечить низкую процентную ставку по ссуде под залог собственного капитала, нивелируя некоторые преимущества процентной ставки.Кроме того, процесс андеррайтинга может занять несколько недель или месяцев, в то время как личную ссуду или карту для перевода баланса можно открыть и подготовить к использованию через несколько дней, а точнее, менее чем за неделю.

Кроме того, ссуда под залог собственного капитала — невероятно рискованный способ консолидации долга. Если вы не сможете погасить кредитную карту или личную ссуду, худшим из возможных исходов будет то, что решение суда приведет вас к банкротству. Невозможность погасить жилищный заем, и наихудший сценарий намного хуже — судебное решение, банкротство и потеря вашего дома в результате обращения взыскания.

Это способ заимствования с высокими ставками, и низкие ставки, предлагаемые банками, отражают, насколько мало риска берут на себя банки, выписывая ссуды под залог жилья. Банкам нравятся такие ссуды, потому что они знают, что, если вы не сделаете платежи, они могут забрать ваш дом, продать его на аукционе выкупа и возместить большую часть, если не все, свои деньги. Заемщик останется с опустошенной кредитной историей и будет искать новое жилье.

Я говорю о ссудах под залог собственного капитала исключительно потому, что они обычно преподносятся как отличный способ консолидации долга, а не потому, что я считаю их хорошим способом.Правда в том, что я считаю их одним из худших способов рефинансирования долга по кредитной карте, потому что риск огромен, и потому что они поощряют погашение долга по кредитной карте медленно в течение нескольких лет, в результате чего больше денег тратится на проценты, а не на проценты. по принципу.

по принципу.

Лучший способ консолидировать задолженность по кредитной карте

Учитывая значительный риск, связанный с ссудой под залог собственного капитала, я думаю, что ее следует полностью исключить как способ рефинансирования долга по кредитной карте. Единственное преимущество, которое дает вторая ипотечная ссуда или ссуда под залог собственного капитала, — это больше времени для выплаты остатка.К недостаткам относятся повышенный риск потери права выкупа, потенциально высокие первоначальные затраты (сборы за документацию и оценки), а также дополнительное время и силы, затрачиваемые на процесс андеррайтинга.

Это оставляет личный заем или перевод баланса в качестве наилучшего из возможных вариантов. Я считаю, что карты с нулевым балансом — лучший вариант. Идеальная стратегия перевода баланса заключается в следующем: откройте карту с нулевым балансом и низкой комиссией за перевод баланса или без нее, перенесите свои остатки на карту, а затем отправьте физическую карту в место, где к ней неудобно получить доступ.Скройте старые кредитные карты и начните ежемесячно использовать наличные или дебетовые для бюджета, чтобы избежать соблазна накопить новые остатки при выплате старого долга.

Те, кому нужно больше времени для погашения остатка, могут побеспокоиться об этом позже. Нет недостатка в картах перевода баланса с годовой процентной ставкой 0%, которые можно использовать для пролонгации остатков по окончании вводного периода с нулевой процентной ставкой. Кроме того, если долг в конечном итоге окажется слишком большим, чтобы им можно было управлять, держатели карт могут быть освобождены от того, что они не рисковали своим домом, чтобы консолидировать баланс или выдержать более высокие процентные ставки по личному кредиту.

7 способов консолидации долга по кредитной карте — советник Forbes

Кредитные карты — отличный инструмент для получения различных вознаграждений по кредитным картам, таких как возврат денег или мили на путешествия.

Консолидация долга по кредитной карте — это стратегия, в которой остатки по нескольким кредитным картам объединяются в один баланс. Это упрощает отслеживание, так как нужно учитывать только один ежемесячный платеж и дату платежа. Эти стратегии консолидации часто имеют более низкую годовую процентную ставку, что позволит сэкономить на общих выплаченных процентах и позволит вам быстрее погасить остаток.

При использовании нескольких методов консолидации и погашения этих долгов лучший метод может отличаться от человека к человеку.Сегодня мы рассмотрим несколько распространенных и необычных способов консолидации долгов.

Персональные ссуды

Один из наиболее распространенных способов консолидировать долги по кредитной карте — обратиться в местный банк или кредитный союз и запросить ссуду для консолидации долга. Процесс подачи заявки часто можно завершить по телефону или через Интернет. Что хорошего в этих ссудах, так это то, что они часто предлагают гибкие условия (обычно от 12 до 60 месяцев) и устанавливают постоянную ежемесячную выплату, что помогает при составлении бюджета.В качестве бонуса некоторые финансовые учреждения производят платеж непосредственно кредиторам, что избавляет вас от лишних хлопот.

Имейте в виду, что ваша процентная ставка, скорее всего, определяется сроком ссуды и вашим кредитным рейтингом. Ссуды также могут облагаться комиссией за выдачу кредита, которая увеличивает общую стоимость ссуды.

Часто четыре основных показателя, используемых при кредитовании, — это доход, кредитный рейтинг, общие активы и общие долги. Некоторые андеррайтеры, такие как онлайн-кредитор Upstart, добавляют несколько нетрадиционных показателей в процесс утверждения кредита.Во время процесса андеррайтинга такие показатели, как уровень образования, продолжительность текущего проживания и даже история работы, могут привести к одобрению, которого банк может не иметь. Это особенно полезно для новых заемщиков, которые могут не иметь надежного кредитного профиля.

Некоторые андеррайтеры, такие как онлайн-кредитор Upstart, добавляют несколько нетрадиционных показателей в процесс утверждения кредита.Во время процесса андеррайтинга такие показатели, как уровень образования, продолжительность текущего проживания и даже история работы, могут привести к одобрению, которого банк может не иметь. Это особенно полезно для новых заемщиков, которые могут не иметь надежного кредитного профиля.

Есть несколько недостатков, таких как возможность взимания комиссии за оформление и меньшее количество условий ссуды на выбор. Ставки сопоставимы для тех, у кого хороший кредитный рейтинг, но могут быть намного выше, если ваш кредитный рейтинг неблагоприятный.

Программы консолидации долга

Программа консолидации долга — это обычно услуга, при которой ваши кредитные карты объединяются в единый платеж. Оттуда вы обычно вносите разовый платеж в программу, которая затем пересылает платеж вашим кредиторам. Не путайте это с ссудой на консолидацию долга, когда ссуда предоставляется на погашение ваших существующих долгов. Ваши существующие долги все еще существуют, но, как правило, с ними легче справиться.

В идеале, ежемесячный платеж по вашей программе должен быть меньше ежемесячного по сравнению с выполнением всех ваших платежей индивидуально.Это также означает, что большая часть платежа идет на погашение ваших существующих долгов. Программы консолидации долга работают с вашими кредиторами, чтобы помочь снизить процентные ставки по долгам и устранить различные комиссии, такие как пени за просрочку платежа, хотя ни то, ни другое не обещано. Некоторые программы консолидации долга могут также потребовать закрытия некоторых или всех карт, которые вы консолидируете, поэтому обязательно проверьте, продолжаете ли вы следовать этому маршруту, если ваша цель — сохранить свои карты.

Национальный фонд кредитного консультирования — отличное место для начала в качестве некоммерческой организации, хотя могут быть рассмотрены и другие варианты. Имейте в виду, что хотя конечная цель всех этих программ — создать план платежей, который будет работать для вас, некоторые из них несут разную плату за установку или ежемесячную плату. Это следует учитывать при принятии решения о том, с кем вы пойдете.

Имейте в виду, что хотя конечная цель всех этих программ — создать план платежей, который будет работать для вас, некоторые из них несут разную плату за установку или ежемесячную плату. Это следует учитывать при принятии решения о том, с кем вы пойдете.

Предложения 0% годовых по кредитным картам

Многие кредитные карты предлагают начальное предложение 0% годовых на переводы баланса в течение ограниченного времени после открытия карты. Хотя они по-прежнему могут облагаться комиссией за перевод баланса (обычно от 3% до 5% от консолидируемого баланса), они часто предлагают 0% вводные периоды между двенадцатью и восемнадцатью месяцами, чтобы не беспокоиться о начислении на баланс каких-либо дополнительных процентов.

Карта Citi® Diamond Preferred®, например, является отличным вариантом для тех, кто собирается пойти по этому пути. Он поставляется с респектабельной годовой ставкой 0% на переводы баланса в течение 18 месяцев без ежегодной комиссии. Обычная годовая процентная ставка от 14,74% до 24,74% (переменная) применяется после окончания вводного периода. Citi взимает комиссию за перевод остатка в размере 3%, но 18 месяцев без начисления дополнительных процентов заманчивы. Недостатки ограничиваются выделенным кредитным лимитом, предоставленным Citi, и ограничиваются только 18 месяцами до начала начисления процентов.Для некоторых распространение на более длительный период времени может быть более выгодным.

Имейте в виду, что рекомендуется иметь кредитную карту от хорошей до отличной, если вы планируете подать заявку на получение кредитной карты с начальным периодом 0%.

Вторая ипотека или HELOC

Если ваш дом со временем вырос в цене или остаток был выплачен изрядно, использование вашего дома может быть способом консолидировать ваши долги. Получение второй ипотеки или использование кредитной линии собственного капитала (HELOC) фактически означает использование вашего дома в качестве залога для выплаты других долгов.

Поскольку для этих ссуд существует базовый актив, ставка часто ниже, чем та, которую вы получили бы по индивидуальной ссуде, что снижает ежемесячные платежи и дает возможность быстрее выплачивать остаток. При выборе этого маршрута могут возникнуть дополнительные расходы, связанные с ипотекой, поэтому прямой запрос вашего кредитора является обязательным.

Взять ссуду 401 (k)

Обычно мы не рекомендуем брать деньги из пенсионных накоплений во всех случаях, кроме самых неотложных.В идеале заем 401 (k) не был бы вашим первым выбором для консолидации долга — тем не менее, он предлагает несколько преимуществ.

Взятие ссуды под 401 (k), спонсируемой вашим работодателем, — это способ получить более низкую ставку, чем личная ссуда, и, как правило, эта стратегия может улучшить ваш общий кредитный профиль. Получение ссуды из собственного 401 (k) не требует проверки кредитоспособности, поэтому это не должно влиять на ваш кредитный рейтинг. Между тем, долги, которые вы погасите с помощью кредита, улучшат ваш кредитный рейтинг.

Просто поймите, что использование 401 (k) сокращает ваш пенсионный фонд, и если вы не сможете выплатить ссуду, могут взиматься большие сборы. Срок окупаемости также может быть ускорен, если вы потеряете или смените работу.

Одноранговое кредитование

Одноранговое кредитование — это еще один способ получить доступ к средствам для консолидационного кредита. Peerform, торговая площадка для кредитования, объединяет тех, кто ищет ссуды, с теми, кто желает инвестировать. Идея состоит в том, чтобы создать «беспроигрышную» ситуацию.Заимствование для объединения долгов в один простой ежемесячный платеж и инвестора, стремящегося к стабильной и прибыльной окупаемости инвестиций.

Доля в собственных транспортных средствах

Если у вас есть автомобиль, который окупился или имеет низкий баланс по сравнению с его стоимостью, это может быть интересным маршрутом. Взятие ссуды с использованием вашего автомобиля в качестве залога позволит вам получить ссуду для выплаты другим кредиторам. В этой ситуации вы получаете возможность получить процентную ставку по автокредиту, которая обычно намного ниже, чем по необеспеченной личной ссуде.

В этой ситуации вы получаете возможность получить процентную ставку по автокредиту, которая обычно намного ниже, чем по необеспеченной личной ссуде.

Обратной стороной здесь будет ограничение ссуды на сумму, равную стоимости автомобиля. Кроме того, при оформлении автокредита большинство кредиторов требует полного покрытия автострахования транспортного средства, что может увеличить ежемесячные расходы при обычном использовании PLPD. Тем не менее, это отличный способ использовать актив для получения более низкой ставки по кредиту.

Итог

Кредитные картыи связанные с ними программы вознаграждений могут быть замечательными для заработка и накопления на следующий отпуск или просто для того, чтобы положить немного лишнего в свой карман.Однако переборщить с долгами по кредитной карте может быть утомительно и свести на нет все баллы, мили и кэшбэк, заработанные по ним. Изучение вариантов погашения этого долга быстро и в пределах ваших возможностей может иметь большое значение для обретения финансовой свободы и возврата к эффективному использованию кредитных карт.

Консолидируйте задолженность по кредитной карте

Если вы не можете выполнить несколько платежей по кредитной карте по мере увеличения процентных выплат или если вы просто хотите перейти от кредитного образа жизни к сберегательному, возможно, пришло время консолидировать платежи по кредитной карте, чтобы вы могли списать задолженность по кредитной карте. .Консолидация долга означает сведение всех ваших балансов в один счет, и это может быть полезным способом управления вашим долгом.

Ваш первый шаг — прежде чем вы выберете решение для консолидации кредитных карт — это понять ваш текущий кредит. Как только вы точно узнаете, где находится задолженность по вашей кредитной карте, вы сможете найти, а затем выбрать решение, отвечающее вашим конкретным потребностям. По мере того, как вы приближаетесь к нулевому балансу, вы можете предпринять шаги, чтобы поддерживать здоровую кредитную привычку, чтобы поддерживать низкие балансы и высокие баллы по мере того, как ваша кредитная история созревает.

- Узнайте о текущем состоянии кредитной задолженности

- Способы консолидации долга по кредитной карте:

- Консультации по вопросам долга

- Консолидация долга своими руками

- Перевод остатка по кредитной карте

- Кредиты на консолидацию долга

- Развивайте и поддерживайте здоровые кредитные привычки

1. Знайте свой текущий статус кредитной задолженности

Первый шаг — оценить, сколько вы должны и какова ваша ежемесячная заработная плата.Начните отслеживать, что вы должны и что зарабатываете, чтобы понимать, что приходит, уходит и сколько остается на ежемесячной основе.

Знайте свои кредитные карты: размер вашей задолженности, минимальные платежи и годовые процентные ставки

На бумаге или в электронной таблице соберите последние отчеты о балансе кредитной карты и документ:

- Общая сумма задолженности по каждой карте,

- Текущие минимальные ежемесячные платежи по каждой карте и

- Годовая процентная ставка (APR) каждой карты.

Знайте свой бюджет: отслеживайте свои доходы и счета

Затем соберите последние квитанции о заработной плате, чтобы определить свой типичный ежемесячный доход (не включая бонусы или чаевые, на которые вы не можете полагаться каждый месяц).

Теперь, что касается долга, добавьте в свой список остатков по кредитным картам коллекцию ваших последних ежемесячных и годовых счетов. Скорее всего, это будет включать такие вещи, как:

- Аренда, ипотека и другие жилищные расходы

- Коммунальные услуги, такие как вода, газ, отопление и электричество, с разбивкой по среднемесячным остаткам.

- Займы и страхование: Автокредит и страхование, выплаты по студенческим долгам и другие расходы на личный заем или страхование

- Оплата абонентских услуг (например, счета за кабельное телевидение и сотовую связь)

- Счета за продукты и проезд

- Расходы на образование и уход за детьми

- И все остальное, что является регулярным ежемесячным платежом, например, абонемент в спортзал и расходы на общественный транспорт.

Вы также можете загрузить эту информацию в онлайн-инструмент составления бюджета, например, в «Построитель бюджета» компании Chase, чтобы иметь возможность использовать ее в будущем.В Интернете также есть множество бесплатных и простых в использовании бюджетных приложений.

Получив все это, вы получите более четкое представление о ваших общих расходах и доходах, а также о том, сколько долга по кредитной карте добавляет к ежемесячным расходам.

Знайте свой баланс: можете ли вы выполнить свои минимальные платежи?

Используя минимальные платежи по кредитной карте, сложите каждый из своих ежемесячных счетов по кредитной карте. Ваш ежемесячный счет больше, чем ваш ежемесячный доход, или ваш доход соответствует вашим счетам? Используйте свои знания об общем балансе, чтобы выбрать решение для консолидации долга по кредитной карте, которое подходит вашей ситуации:

| Задолженность по кредитной карте решение для консолидации | Ежемесячные счета> Ежемесячный доход | Ежемесячный доход> Ежемесячные счета |

| Консультации по вопросам задолженности | ✔ | ✔ |

| Сделай сам: метод снежного кома | — | ✔ |

| Сделай сам: лавинный метод | — | ✔ |

| Перевод остатка по кредитной карте | ✔ | ✔ |

| Ссуды на консолидацию долга | ✔ | ✔ |

2.Способы консолидации долга по кредитной карте

Воодушевленные своими знаниями в области финансов, вы можете начать выбирать стратегию консолидации долга, которая лучше всего подходит для вас.

Консультации по вопросам долга

Вы также можете найти множество вариантов в консультационных службах по вопросам задолженности, к которым многие люди обращаются, когда видят, что их задолженность по кредитной карте превышает их доход. Консультанты по долгам могут помочь вам выбрать вариант, наиболее подходящий для вашего образа жизни и потребностей.

Консультанты по долгам могут помочь вам выбрать вариант, наиболее подходящий для вашего образа жизни и потребностей.

Преимущества консультационных услуг по долгам:

- Некоторые консультационные службы по долгам предоставляют бесплатные или недорогие услуги, в зависимости от вашего дохода.

- Кредитные консультанты будут стремиться объединить всю задолженность по вашей кредитной карте в один платеж, что упростит управление и включение в бюджет.

- Консультационная служба по вопросам долга, аккредитованная Национальным фондом кредитного консультирования (NFCC), может гарантировать, что вы получите справедливую, юридическую помощь по надлежащей цене.

- Консультанты по долгам также могут помочь вам избежать потери дома, машины или другого имущества для выплаты долга. Как только вы возьмете на себя обязательство по плану погашения, ваш консультант по долгу может помочь положить конец письмам и звонкам о взыскании долга.

- Выполнение условий погашения, установленных консультантом по долгам, может улучшить ваш кредитный рейтинг.

Недостатки консультационных услуг по долгам:

- До тех пор, пока вы не погасите свои долги через утвержденный план консолидации консультирования по вопросам долга, вы, как правило, не сможете открывать новые кредитные линии или ссуды или подавать заявки на них.

- Некоторые консультационные службы по долгам советуют закрывать кредитные карты, когда они полностью погашены. Но сохранение открытых и активных карт (даже если вы не используете их для списания средств) на самом деле может помочь улучшить ваш кредитный рейтинг.

- Некоторые консультационные услуги по долгам требуют определенного уровня доходов, расходов и долга, чтобы претендовать на помощь.

- Плата за обслуживание, скорее всего, будет применяться в ходе программы погашения задолженности по кредитной карте, поэтому не забудьте спросить, какие сборы, штрафы и расходы будут применяться к вашей учетной записи, прежде чем совершать какие-либо действия.

Консолидация долга своими руками

Для тех, у кого достаточный доход для поддержки платежей по кредитной карте, есть несколько методов на выбор, чтобы уменьшить остаток до нуля.

Метод снежного кома и метод лавины

Есть два предлагаемых способа самостоятельно погасить задолженность по кредитной карте: метод снежного кома и метод лавины. Если вы отслеживали остаток на кредитной карте, минимальные платежи и годовую процентную ставку, любой метод прост для понимания:

- Метод снежного кома направлен на выплату всех остатков по кредитной карте с минимальными ежемесячными платежами, но затем предлагает вам добавить любые другие доступные средства для погашения вашей кредитной карты с наибольшим остатком.

- Лавинный метод также предлагает выплатить все минимальные ежемесячные платежи, но затем направляет ваши дополнительные средства на погашение вашей кредитной карты с наивысшей годовой процентной ставкой.

При использовании любого из методов, когда вы полностью оплатили либо карту с наибольшим балансом, либо карту с самой высокой годовой процентной ставкой, вы резервируете тот же ежемесячный платеж и направляете его на следующую кредитную карту в очереди.

Этот стратегический подход может помочь заемщикам с большим количеством кредитных карт, сначала уменьшая более крупные проблемные карты (больший баланс или более высокую процентную ставку), а затем переходя к следующей по величине проблемной карте: консолидации ваших долгов по мере необходимости.

Преимущества консолидации долга своими руками

- Метод лавины или снежного кома позволяет использовать бюджетные средства для погашения задолженности по кредитной карте.

- Консолидация долга DIY не требует дополнительных обязательств по новым кредитным линиям или займам.

- Самостоятельное управление выплатой долга помогает разработать бюджетную стратегию для привычных сбережений, которая может продолжаться после выплаты долга по кредитной карте.

- Своевременная выплата долга по кредитной карте, сохранение открытых счетов и сокращение остатков по сравнению с кредитными лимитами — все это будет способствовать повышению кредитного рейтинга.

Недостатки консолидации долга своими руками

- Может быть сложно постоянно отслеживать регулярные выплаты, если у вас переменный ежемесячный доход. Консолидация долга «сделай сам»

- отлично подходит для тех, кто чувствует, что может позволить себе кампанию по выплате долга, при этом начисляя процентную ставку по существующим остаткам. Но это может не сработать, если вы уже изо всех сил пытаетесь выполнить минимальные платежи или остаток на кредитной карте.

- Консолидация долга своими руками требует непоколебимой решимости погасить остатки по кредитным картам, а также способности постоянно отслеживать и управлять бюджетами и финансами.

- У вас будет дополнительный доступный кредит, который может привести к перерасходу.

Перевод остатка по кредитной карте

Перенос остатка может быть способом уменьшить процентные платежи с ваших текущих кредитных карт, но любой перевод остатка должен производиться с большой осторожностью.

Если вы знаете годовую процентную ставку своих текущих кредитных карт, будет несложно определить новую кредитную карту, которая предлагает и (1) более низкую годовую процентную ставку, и (2) возможность перевода существующих остатков.Если вы можете получить одобрение новой кредитной карты, которая соответствует обоим условиям, вам нужно будет спросить эмитента карты о любых комиссиях, связанных с переводом баланса: иногда сборы основаны на количестве переводимых вами остатков, в то время как другие сборы могут основываться на сумма переводимых вами остатков в долларах. Узнайте, во что обойдется ваша конкретная стратегия переноса баланса, прежде чем вы решите консолидировать свой долг посредством переноса остатка.

Начальные кредитные карты с 0% годовой процентной ставкой — один из наиболее экономически эффективных способов перевода остатка по кредитной карте, поскольку они не будут взимать проценты с вашего счета до окончания вводного периода. При переводе остатков на этот тип вводной кредитной карты с 0% годовой процентной ставкой ваша цель должна заключаться в том, чтобы выплатить как можно большую часть остатка до окончания вводного периода и не производить никаких новых списаний с этой новой карты — это помешает вам добавить начисление процентов на ваш новый счет.

При переводе остатков на этот тип вводной кредитной карты с 0% годовой процентной ставкой ваша цель должна заключаться в том, чтобы выплатить как можно большую часть остатка до окончания вводного периода и не производить никаких новых списаний с этой новой карты — это помешает вам добавить начисление процентов на ваш новый счет.

Наконец, не думайте о постоянном переводе остатков, чтобы избежать выплаты долга по кредитной карте. Хотя ваш кредитный рейтинг в настоящее время может позволять вам открывать новые карты, постоянная привычка открывать новые карты для перевода вашего баланса определенно снизит ваш кредитный рейтинг: что не решит вашу кредитную проблему.Думайте о переводе остатка как об одноразовом окне, когда вы будете вкладывать все возможные средства для уменьшения остатков на кредитной карте до того, как истечет вводный период и начнутся процентные ставки.

Преимущества перевода остатка по кредитной карте

- Перевод остатка по кредитной карте может переместить текущую задолженность по кредитной карте с высокой на более низкую (или 0%), уменьшая сумму процентов, которые вы будете должны ежемесячно.

- После утверждения перевод средств может быть быстрым, что позволит вам немедленно решить проблемы с кредитной картой.

- Перенос остатков с нескольких карт на одну карту — простой способ улучшить управление долгом.

Недостатки перевода остатка по кредитной карте

- По истечении срока действия вводной 0% годовых на весь ваш баланс могут быть начислены проценты, и часто по очень высокой ставке.

- Баланс переводы часто требуют комиссии за перевод баланса, которая составляет 3-5% от общей суммы, которую вы хотите перевести.

- Открытие нескольких кредитных карт для перевода баланса может значительно снизить ваш кредитный рейтинг, что еще больше затруднит получение одобрения кредитной карты для перевода баланса в следующий раз.

- Ваши процентные ставки по картам переноса остатка могут достигать еще более высоких уровней, если вы опаздываете на платеж более чем на 60 дней.

- Большинство кредитных карт имеют строгий лимит на максимальный баланс, который вы можете перевести. Убедитесь, что лимит соответствует вашим потребностям в консолидации долга, прежде чем переходить к стратегии переноса баланса.

- У вас может возникнуть соблазн использовать новый доступный кредит, что приведет к дополнительной задолженности по кредитной карте.

Кредит на консолидацию долга

Как и большинство кредитных линий, ссуды на консолидацию долга используют ваш кредитный рейтинг и информацию о доходах для определения суммы ссуды, процентной ставки и условий погашения.Большинство ссуд на консолидацию долга будет распределяться для прямой оплаты ваших кредитных карт, что позволит вам сосредоточиться на однократном погашении ссуды.

Ссуды на консолидацию долга, как правило, допускают более высокие уровни заимствования, чем варианты перевода остатка по кредитной карте, и более низкие процентные ставки, чем большинство кредитных карт.

Вы должны быть уверены, что ежемесячные платежи по ссуде ниже, чем ваши текущие минимальные ежемесячные платежи по кредитной карте, а также более низкая процентная ставка.

Преимущества кредита на консолидацию долга

- Объединяет несколько долгов по кредитным картам в один платеж по кредиту, что упрощает управление и формирование бюджета.

- Позволяет устанавливать более высокие лимиты по займам, подходит для консолидации больших сумм задолженности по кредитной карте.

- Обычно предлагает более низкие процентные ставки, чем аналогичные варианты кредитных карт.

- Некоторые ссуды на консолидацию долга предоставляют варианты для совладельцев, которые могут позволить более выгодному кредитору со-подписавшего получить более низкие ставки и лучшие условия по ссуде.

- Своевременное погашение ссуды на консолидацию долга может улучшить ваш кредитный рейтинг и, погасив существующие кредитные карты, улучшить коэффициент использования кредита.

Недостатки кредита на консолидацию долга

- Ссуды консолидации долга могут не иметь требований к минимальному кредитному баллу, но их процентные ставки и условия оплаты будут основываться на вашем кредитном рейтинге.

- Когда ваша ссуда консолидации долга возвращает ваши кредитные карты к нулевому балансу, у вас может возникнуть соблазн использовать этот кредит, что может усугубить проблему с вашей кредитной картой.

3. Развивайте и поддерживайте здоровые кредитные привычки

Вы наконец сократили задолженность по кредитной карте, выбрав один из вариантов, указанных выше. Вот как это сделать:

Автоматизируйте платежи и выплачивайте полную сумму ежемесячно

Самым большим фактором вашего кредитного рейтинга является ваша история платежей: держите их вовремя, и вы увидите, что ваш кредитный рейтинг медленно растет. Благодаря автоматизации платежей становится еще проще контролировать задолженность по кредитной карте.

Как только вы достигнете своего нулевого баланса — будь то с помощью стратегии консолидации долга или просто осторожного управления долгом — преобразуйте свой менталитет кредитных карт как бесплатных денег, которые вам еще не нужны, в ежемесячный долг, который приносит вознаграждение полностью выплачивая остаток в конце каждого месяца.

Снизьте коэффициент использования кредита

Тот факт, что у вас есть кредитный лимит, не означает, что вы должны его исчерпать.

Когда сумма вашей кредитной задолженности значительно ниже пределов кредита, предоставленного вам, вы снижаете коэффициент использования кредита.Неблагоприятный коэффициент использования кредита может привести к снижению вашего кредитного рейтинга.

Сделайте ежемесячную проверку кредита

Планирование будущего не увлекательно, но жить в будущем со своим богатством будет интересно.

Выделяйте один день в месяц, чтобы получать выписки со своего счета, выписки по кредитным картам и кредитный отчет, а также проводить инвентаризацию своих счетов.