Погашение ипотеки материнским капиталом: можно ли использовать материнский капитал для погашения ипотеки

Для жизни

Малому бизнесу

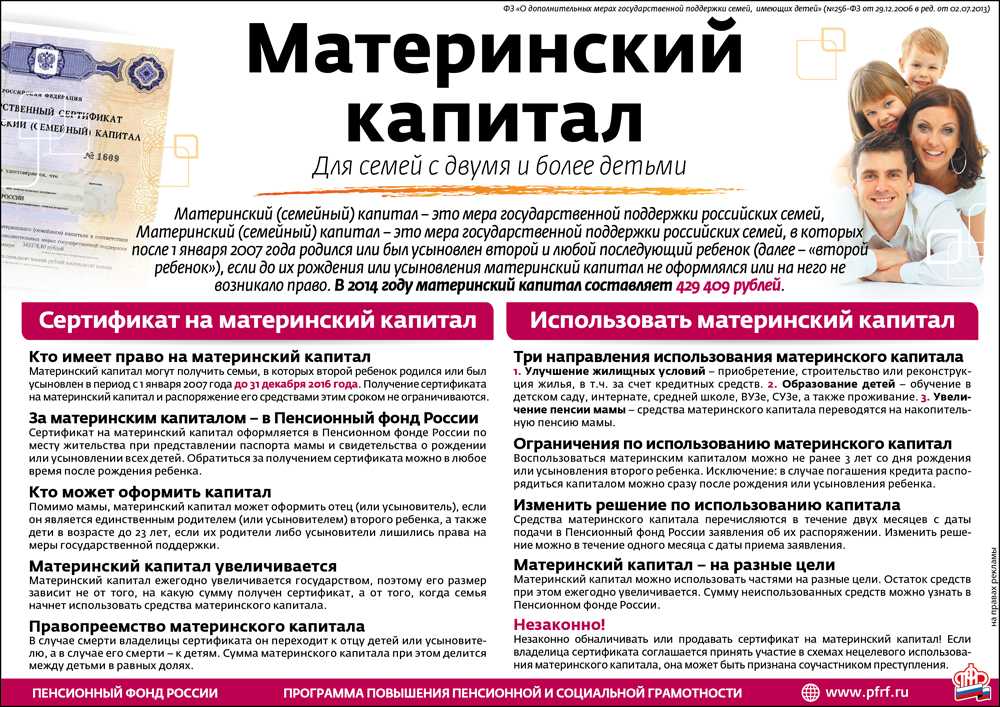

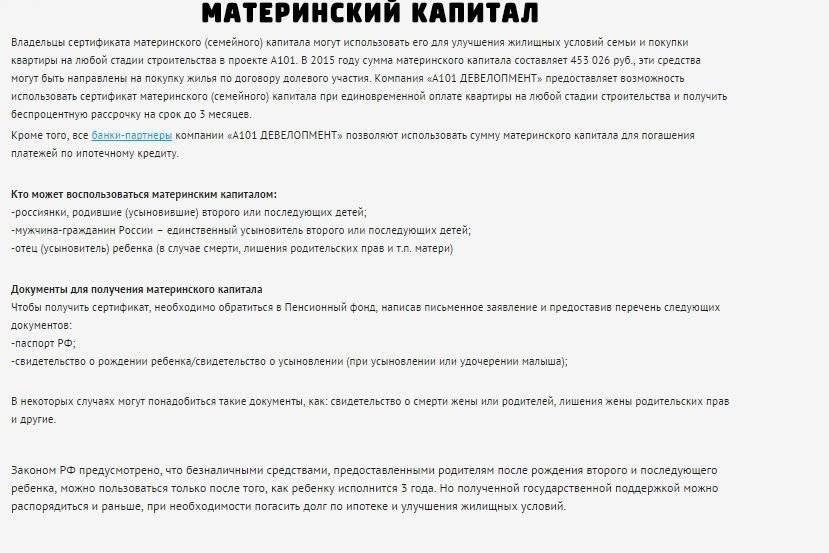

Материнский капитал — это государственная мера поддержки для семей с детьми. В 2021 году за рождение или усыновление первого ребенка государство выделяет семье 483 882 рубля, второго ребенка или последующих — 639 432 рубля. Потратить эти деньги можно только на определенные цели, установленные государством — на оплату образования ребенка, накопительную пенсию матери или улучшение жилищных условий семьи.

Стать клиентом

Использовать маткапитал можно для полного или частичного погашения ипотеки. Разбираемся, какие документы для этого понадобятся и из чего складывается эта процедура.

Можно ли использовать маткапитал для погашения ипотеки

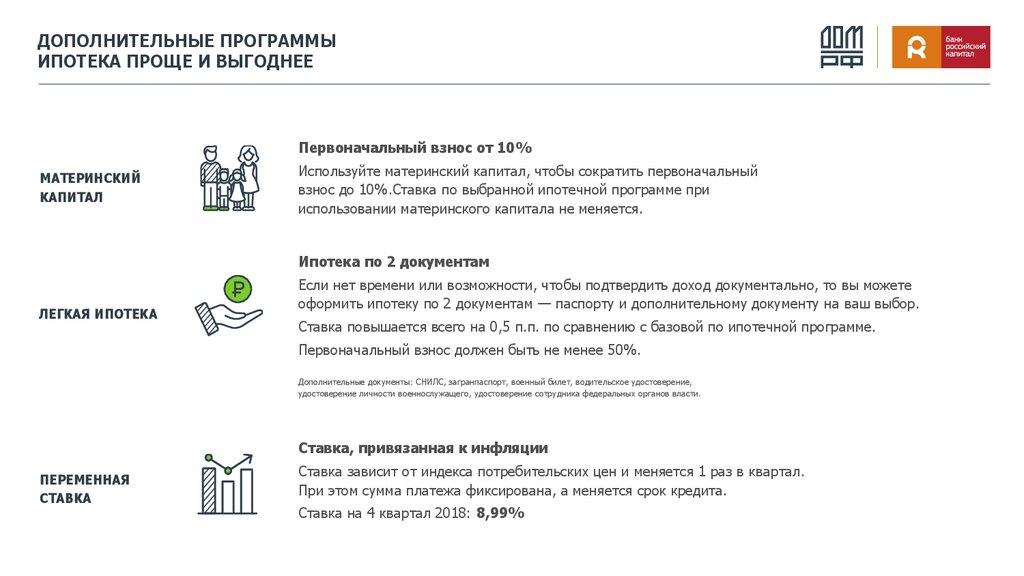

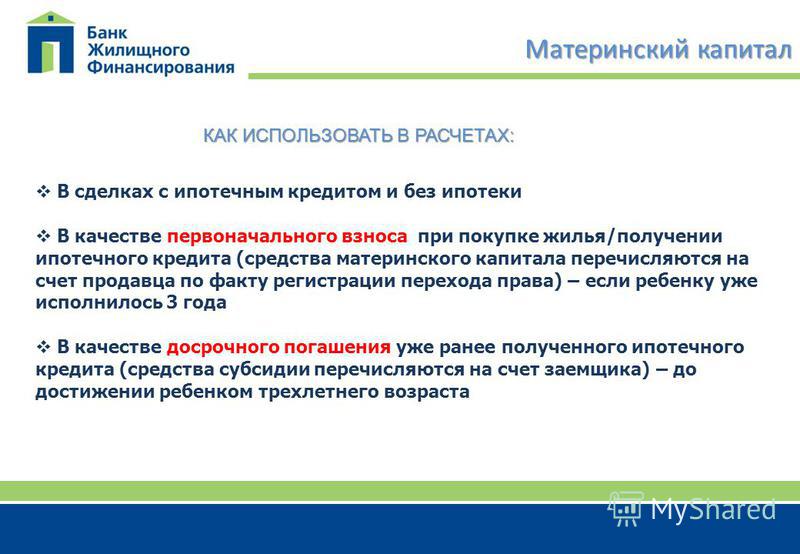

ParagraphWrapper» color=»brand-primary»>При помощи материнского капитала можно покрыть часть ипотечного кредита. Использовать его можно при оформлении новой ипотеки или для погашения существующего займа — даже если он был оформлен еще до рождения ребенка. Сертификат на маткапитал разрешено применить несколькими способами.В качестве первоначального взноса по ипотеке

В некоторых случаях суммы материнского капитала бывает достаточно, чтобы с его помощью полностью или частично покрыть первоначальный взнос по ипотеке, который обычно составляет 10–20% от общей суммы кредита. При этом банки могут потребовать, чтобы часть взноса заемщик оплатил из собственных средств — это поможет банку убедиться в его платежеспособности.

Однако использовать материнский капитал в качестве первоначального взноса можно не во всех ипотечных программах. Некоторые банки при предоставлении ипотеке по льготным госпрограммам, например, «Ипотека для молодой семьи», использовать маткапитал не разрешают.

Для досрочного погашения тела кредита

При помощи сертификата можно уменьшить сумму основного долга или полностью погасить заем, если сумма сертификата это позволяет. Частичное досрочное погашение, в зависимости от условий конкретного банка, позволяет сократить размер ежемесячного платежа либо уменьшить срок выплаты кредита. Досрочное погашение части кредита сокращает общую переплату по кредиту и уменьшает итоговую стоимость недвижимости.

Для погашения части процентов

В некоторых случаях с помощью материнского капитала можно погасить начисляемые проценты по кредиту. Однако делать это стоит только в том случае, если досрочное погашение ипотеки не планируется, иначе этот подход не будет выгодным для заемщика.

Heading» color=»brand-primary»>Условия использованияЧтобы использовать средства маткапитала для погашения ипотеки, необходимо выполнить несколько условий:

- В кредитном договоре должна быть четко прописана цель займа — «на приобретение жилья». Если семья оформила ипотеку под залог уже принадлежащей им жилой недвижимости, а не вновь приобретаемой квартиры, использование погашение ипотеки сертификатом будет невозможно.

- Заемщиком по кредиту должен быть любой из родителей при условии, что они состоят в официальном браке.

- Обязательным условием ипотеки с материнским капиталом является выделение долей в будущей квартире детям.

Выделение долей детям

Чтобы получить разрешение на оплату ипотечного кредита с помощью материнского капитала, необходимо предоставить ПФР гарантию того, что дети впоследствии смогут воспользоваться этим жильем. Для этого каждому ребенку должна быть выделена доля в квартире или доме, купленном с использованием маткапитала.

Для этого каждому ребенку должна быть выделена доля в квартире или доме, купленном с использованием маткапитала.

Однако распределять доли можно только после полного погашения ипотеки, когда недвижимость выйдет из-под залога банка. Поэтому до окончательного погашения необходимо оформить обязательство о будущем выделении долей и заверить его у нотариуса. Для этого нужно обратиться в нотариальную контору и предоставить следующие документы:

- паспорта всех членов семьи, свидетельства о рождении детей до 14 лет

- сертификат на материнский капитал

- договор об ипотеке

- ДДУ либо договор купли-продажи недвижимости

- выписка из ЕГРН

При оформлении обязательства желательно сразу сделать несколько нотариально заверенных копий, чтобы они остались у вас, поскольку оригинал документа заберет ПФР: они понадобятся, если возникнет необходимость в продаже и разделе имущества или в делах о наследстве.

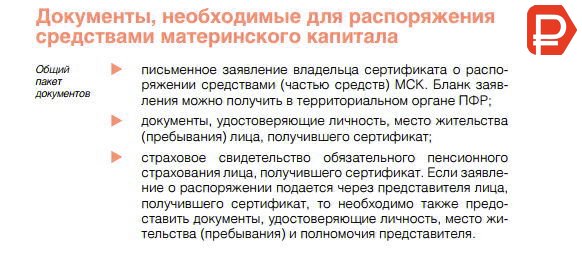

Необходимые документы

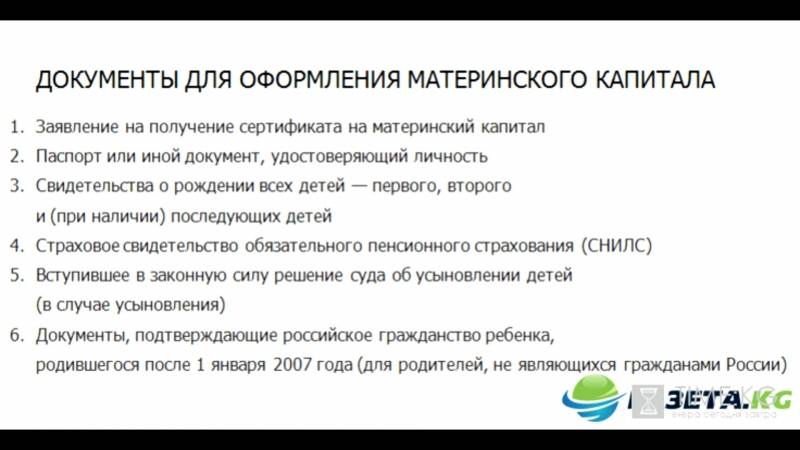

Для погашения ипотеки материнским капиталом необходимо подготовить пакет документов — как правило, он одинаков для любого банка. Процесс сбора документов можно разделить на несколько шагов.

Оформить справку об ипотеке

Для этого нужно обратиться в банк, который выдал вам заем, и заказать там справку для Пенсионного фонда. Эта справка из банка будет подтверждением того, что у вас действительно есть ипотечный кредит. В тексте документа должен быть указан номер вашего кредитного договора, данные заемщика и созаемщиков, размер долга, а также реквизиты банка, по которым ему можно будет перечислить средства материнского капитала.

Оформление справки занимает несколько дней, поэтому лучше заказать ее заранее.

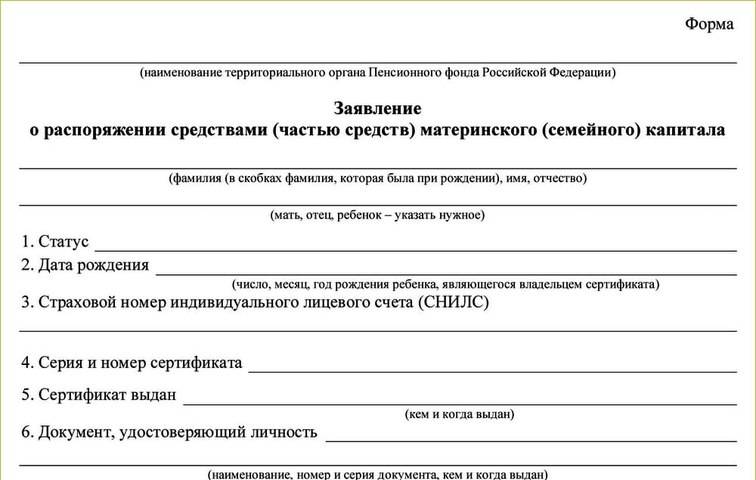

Подать заявление в ПФР

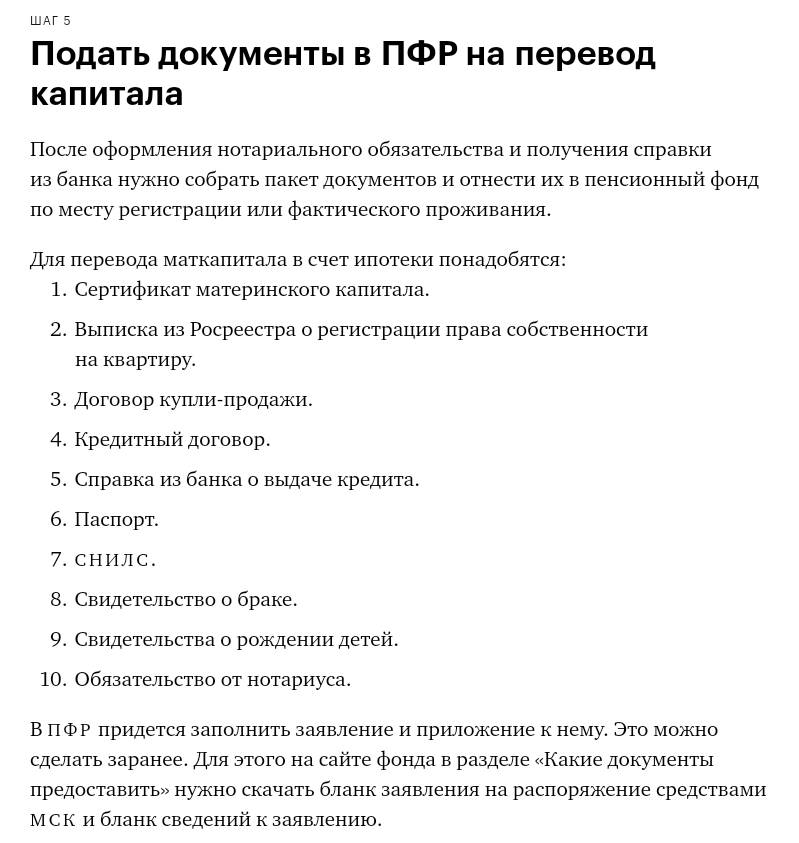

Следующий шаг — подача в ПФР заявления о распоряжении материнским капиталом. Сделать это можно на сайте ПФР, в МФЦ или на сайте Госуслуг или лично в отделении Пенсионного фонда. Вместе с заявлением нужно будет предоставить следующий пакет документов:

- сертификат на маткапитал;

- документы заемщика — паспорт, СНИЛС, свидетельство о браке;

- справку из банка;

- копию кредитного договора;

- выписку из ЕГРН;

- обязательство о выделении долей;

- документ, подтверждающий, что продавец недвижимости получил деньги от банка.

Если квартира покупалась на вторичном рынке, также понадобится предоставить договор купли-продажи

или его копию. Если же ипотека заключена на этапе строительства, то вам понадобится копия ДДУ или копия разрешения на строительство дома.

Направить заявление в банк

Финальный шаг — подача в банк заявления о погашении ипотеки материнским капиталом. На этом этапе необходимо согласовать с банком, на что именно пойдут средства капитала — на оплату процентов или основного долга, на уменьшение ежемесячных платежей или срока кредита. Также нужно будет обсудить изменение графика платежей: после погашения части долга сумма платежа может остаться той же при условии, что период выплат сократится или станет меньше, но период выплат останется прежним.

Почему могут отказать

Иногда Пенсионный фонд может отказать в использовании средств капитала для оплаты ипотечного займа. Отказ может прийти в следующих ситуациях:

- владелец сертификата не имеет права им распоряжаться — например, если он лишен родительских прав или отказался от усыновления;

- заявитель предоставил неполный пакет документов;

- в предоставленных документах были обнаружены ошибки или недостоверная информация;

- заявитель предоставил подложные документы;

- жилье, на которое оформлена ипотека, не отвечает условиям банка — например, признано ветхим или аварийным.

В некоторых случаях отказ можно опротестовать — например, предоставив корректный пакет документов или исправив допущенные в нем ошибки. Для этого нужно обратиться в ПФР и подать жалобу.

Главные ошибки при погашении ипотеки маткапиталом

Материнский капитал разрешается расходовать только при достижении ребенком возраста 3 лет. Исключение составляет использование средств оплата ипотеки материнским капиталом при открытии нового кредита или обслуживании текущего — в этих ситуациях средства сертификата можно получить без ожидания. При перезачете средств материнского капитала в составе платежей по ипотеке граждане нередко совершают ошибки. Вот основные из них.

- Подача заявления на использование маткапитала для расчета по исполненному договору купли-продажи.

Если договор уже закрыт, вы использовали собственные средства и хотели бы вернуть часть из них с помощью сертификата — это невозможно. Государственная поддержка предоставляется только для действующих или вновь заключаемых сделок, «кэшбэк» по таким операциям не предусмотрен.

Если договор уже закрыт, вы использовали собственные средства и хотели бы вернуть часть из них с помощью сертификата — это невозможно. Государственная поддержка предоставляется только для действующих или вновь заключаемых сделок, «кэшбэк» по таким операциям не предусмотрен. - Включение в стоимость договора затрат на приобретение земли под строительство жилого объекта. Законом предусмотрено расходование средств только на объекты недвижимости или их строительство. Земля, даже с готовым проектом ИЖС, не может быть оплачена средствами сертификата. При выяснении факта перехода собственности в рамках одного договора средства сертификата будут отозваны.

- Выделение доли в имуществе гражданскому мужу, являющемуся отцом детей. Законом установлено требование выделения долей всем членам семьи, семейные права в отношении которых установлены законодательно. Если брак не оформлен, долю супругу выделить нельзя.

- Включение средств маткапитала в расчет для получения налогового вычета.

Получить возврат НДФЛ можно только с доходов, облагаемых налогом, а эта помощь от государства к таким не относится.

Получить возврат НДФЛ можно только с доходов, облагаемых налогом, а эта помощь от государства к таким не относится.

Стоит отметить еще несколько нюансов, которые нужно знать чтобы не нарушить закон и не лишиться права на материнский капитал:

- с маткапиталом работают не все банки, уточните полномочия кредитной организации до того, как получать у нее заем;

- средства можно потратить на дачу, дом в деревне и в черте города при условии, что помещение отнесено к жилому и его техническое состояние на противоречит правилам участия в программе;

- при строительстве дома сертификатом можно распорядиться до достижения 3-летия ребенка только если весь объем строительства ведется на заемные деньги; если вы частично используете свои накопления, использовать маткапитал можно через 3 года после рождения ребенка и частями, подтверждая затраты финансовыми документами;

- расходовать средства можно на рожденных или усыновленных детей, в отношении которых заявитель имеет родительские права.

Нельзя скрывать факт лишения родительских прав, записывать на свое имя чужих детей и указывать иные ложные сведения о детях;

Нельзя скрывать факт лишения родительских прав, записывать на свое имя чужих детей и указывать иные ложные сведения о детях; - нельзя завышать стоимость сделки для обналичивания части сертификата;

- нельзя продавать недвижимость обратно продавцу для возвращения в «исходное состояние» с целью получения средств маткапитала на руки.

Райффайзен Банк предлагает выбор программ ипотечного кредитования с возможностью погашения ипотеки материнским капиталом: получите консультацию менеджера и подберите безопасные варианты недвижимости, одобренные банком. На сайте банка можно найти подходящую квартиру, подать заявку и рассчитать предварительную стоимость кредита при помощи ипотечного калькулятора. Выбрать жилье можно на рынке вторичного жилья или в новостройке.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

P» color=»seattle100″>Для звонков по Москве8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

LinkList.P» color=»brand-primary»>Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данныхСледите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

P» color=»brand-primary»>Центр раскрытия корпоративной информации.Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Погашение ипотеки с использованием материнского капитала

Возможно ли использовать маткапитал для погашения ипотечного кредита?

Да, среди целей использования материнского капитала законом предусмотрено улучшение жилищных условий: строительство или покупка квартиры или дома, а также погашение ипотечного займа (кредита) (погашение основного долга и уплата процентов) и уплата первоначального взноса по такому кредиту. Распорядиться сертификатом в случае оформления ипотечного кредита можно 2 способами:

1. Использовать материнский капитал при получении нового ипотечного кредита.

Использовать материнский капитал при получении нового ипотечного кредита.

2. Погасить маткапиталом уже имеющийся ипотечный займ (кредит).

Какое жильё можно купить с использованием материнского капитала?

Недвижимость должна находиться в России и быть пригодной для проживания, поэтому потратить маткапитал на жильё в аварийном доме или предназначенным под снос не получится. Кроме того, запрещено приобретать недвижимость у ближайших родственников.

Как возможно распорядиться маткапиталом в случае предоставления ипотечного кредита?

Владельцам семейных сертификатов (сертификатов на маткапитал) разрешено применить их несколькими способами.

1. Как первоначальный взнос

Маткапитал можно использовать для полной или частичной уплаты первоначального взноса по ипотечному

кредиту.

2. Для досрочного погашения задолженности по кредиту и уплаты процентов

Потратить материнский капитал можно, чтобы частично или полностью погасить остаток задолженности по

основному долгу и процентам Частичное досрочное погашение долга, в зависимости от условий

кредитного

договора, позволит уменьшить размер ежемесячных взносов или срок выплаты кредита. Досрочная оплата сократит

переплату по жилищному займу (кредиту) и уменьшит итоговую стоимость недвижимости.

Какие условия использования маткапитала для погашения ипотечного кредита?

— Заключить кредитный договор может любой из родителей, главное, чтобы они состояли

в браке. В случае

получения ипотечного кредита до регистрации брака, использовать маткапитал получится, если заявление

в ПФР

было подано после того, как супруги узаконили отношения.

В случае

получения ипотечного кредита до регистрации брака, использовать маткапитал получится, если заявление

в ПФР

было подано после того, как супруги узаконили отношения.

— Обязательное условие использование маткапитала — выделение долей детям и супругу в квартире, так как жильё, купленное с использованием материнского капитала, по закону оформляется в общую долевую собственность родителей и детей в течение 6 месяцев после того, как с недвижимости снимут обременение. Подробнее о том, как выделить детям доли в праве общей собственности на недвижимость, вы можете прочитать в нашей статье.

В договоре должна быть указана цель кредита — приобретение жилья или строительство жилья.

Если кредит

предоставлен на иные цели, то погасить задолженность по основному долгу и процентам

по кредиту маткапиталом

не получится.

Как погасить ипотечный кредит материнским капиталом?

1. Оформите сертификат

Сейчас сертификат на маткапитал оформляется автоматически. Информация о его получении

направляется в

личный

кабинет матери или отца на сайте ПФР или Госуслуг. Чтобы распорядиться маткапиталом, необязательно

обращаться в ПФР для оформления бумажного сертификата.

2. Оформите справку об ипотеке

Закажите для Пенсионного фонда справку в банке, который выдал вам кредит. Она подтвердит, что

у вас есть

действующий ипотечный кредит. В документе должны быть указаны:

— данные заёмщика и созаёмщиков

— номер кредитного договора

— сумма задолженности

— реквизиты банка

3. Подайте заявление в Пенсионный фонд

Подайте заявление в Пенсионный фонд

Подайте заявление о распоряжении маткапиталом на сайте ПФР или Госуслуг, либо в отделении

МФЦ или

Пенсионного фонда. Дополнительно предоставьте необходимые документы:

— справку из банка и копию кредитного договора

— выписку из ЕГРН

4. Направьте заявление в банк

Согласуйте с банком, как именно вы погасите кредит. Вы можете частично или полностью

погасить основной

долг

и проценты. Кроме того, придётся рассмотреть изменение графика платежей: вы можете уменьшить сумму

ежемесячных взносов, но в течение того же периода, либо, наоборот, сохранить размер

ежемесячных выплат,

уменьшив период выплат.

Как обращаться со студенческими кредитами в декретном отпуске

Если вы недавно родили ребенка и находитесь в декретном отпуске или отпуске по уходу за ребенком, финансовые изменения могут затруднить выполнение платежей по студенческому кредиту. Хорошей новостью является то, что ваш кредитный сервис может предложить варианты, чтобы вы могли остаться на плаву.

Хорошей новостью является то, что ваш кредитный сервис может предложить варианты, чтобы вы могли остаться на плаву.

Заемщики с федеральными студенческими ссудами, как правило, имеют больше возможностей, чем частные заемщики студенческих ссуд. Если вы не уверены в своем типе кредита, посмотрите на свой последний отчет по кредиту, чтобы узнать.

Мы рассмотрим, как воспользоваться преимуществами вариантов оплаты студенческой ссуды, которые могут быть доступны вам во время отпуска по уходу за ребенком, в том числе узнать, можете ли вы отсрочить студенческую ссуду во время отпуска по беременности и родам.

В этом справочнике:

- Что делать, если ваш декретный отпуск оплачивается?

- Что делать, если ваш декретный отпуск не оплачивается?

- Должен ли я приостановить платежи только потому, что могу?

- Что делать, если я не могу позволить себе первоначальный платеж по студенческому кредиту из-за новых расходов?

Что делать, если ваш декретный отпуск оплачивается?

Согласно федеральному законодательству работодатели не обязаны предлагать оплачиваемый отпуск по беременности и родам, хотя некоторые из них это делают.

Федеральное правительство требует от работодателей определенного размера предоставления отпуска по беременности и родам продолжительностью до 12 недель. Но в соответствии с Законом об отпуске по семейным обстоятельствам и болезни он может быть неоплачиваемым. Одиннадцать штатов и округ Колумбия предлагают оплачиваемый отпуск по семейным обстоятельствам и болезни, финансируемый за счет налогов на заработную плату.

Даже если ваш работодатель предлагает некоторый оплачиваемый отпуск по беременности и родам, вы можете столкнуться с тем, что ваш доход в это время уменьшится. Ваши расходы также могут возрасти, поскольку вы ухаживаете за новорожденным, но ваш специалист по обслуживанию студенческих ссуд по-прежнему будет ожидать от вас своевременных платежей.

Ниже приведены варианты управления платежами по студенческому кредиту во время отпуска по беременности и родам.

| Опция | Доступно для | Результат | ||

| Временная приостановка требований к ежемесячным платежам или более низкие ежемесячные платежи | ||||

| Погашение в зависимости от дохода | Федеральный | Нижние ежемесячные платежи | ||

| Град -погашение | Федеральные | Нижние ежемесячные платежи, которые растут каждые два года | ||

| Расширенные погашения | Федеральные | Платежные платежи. | Федеральный и частный | Варьируется |

Отсрочка или отсрочка

Если ваш отпуск по беременности и родам слишком истощает ваш бюджет, вы можете запросить отсрочку или отсрочку. Эти варианты предлагают федеральное правительство и некоторые частные кредиторы. Большинство сервисных компаний требуют, чтобы заемщики испытывали финансовые трудности, медицинские расходы, смену работы или другую уместную причину.

Когда ваш кредитный специалист предоставит отсрочку, вы получите временную отсрочку ежемесячных платежей. Терпение — это еще одна возможность для заемщиков, испытывающих финансовые трудности, что приводит к временному сокращению или приостановке ежемесячных платежей.

Начисление процентов в течение периода отсрочки и возмещения

В любом случае проценты, скорее всего, будут начисляться в течение периода отсрочки или возмещения, и этот период, как правило, не будет учитываться в соответствии с требованиями программ прощения кредита.

Длина этих опций зависит от вашей ситуации. Но если вы запросите отказ или отсрочку по вашим федеральным студенческим кредитам, вы можете претендовать на срок до 12 месяцев за раз.

Вам необходимо заполнить документы с вашим кредитным специалистом, чтобы запросить отсрочку или воздержание. Спросите о процессе для вашей ситуации.

Погашение в зависимости от дохода

Заемщики федеральных студенческих кредитов имеют доступ к планам погашения в зависимости от дохода. Планы IDR сокращают ваши ежемесячные платежные требования, чтобы соответствовать тому, что, по мнению федерального правительства, может поддерживать ваш доход в зависимости от размера вашей семьи.

Вот варианты:

- Pay As You Earn (PAYE) : Платите 10% от вашего дохода, вплоть до суммы, которую вы заплатили бы по стандартному плану погашения. Доход вашего супруга также учитывается, если вы подаете заявление совместно.

- Пересмотренная версия «Выплата по мере заработка» (REPAYE) : Выплачивайте до 10% своего дохода в счет студенческих ссуд.

Но если вы состоите в браке и подаете документы отдельно, вам не нужно будет включать доход вашего супруга. Через 20 лет остаток кредита прощается.

Но если вы состоите в браке и подаете документы отдельно, вам не нужно будет включать доход вашего супруга. Через 20 лет остаток кредита прощается. - Погашение в зависимости от дохода (ICR) : Выплата либо 20% от вашего дискреционного дохода, либо суммы, которую вы бы заплатили по фиксированному 12-летнему плану погашения.

- Погашение на основе дохода (IBR) : Платите 10 % (новые заемщики 1 июля 2014 г. или после этой даты) или 15 % (новые заемщики до 1 июля 2014 г.) от вашего дискреционного дохода по студенческим кредитам.

Онлайн-заявка включает поиск налоговой декларации за прошлый год. Но если ваш доход упал, вы можете подать бумажный запрос на план IDR и документацию, отражающую ваш текущий доход. Поскольку процесс может занять несколько недель, лучше начать этот процесс как можно скорее.

В зависимости от вашего нового финансового положения вы можете найти более низкие ежемесячные платежи по плану IDR. Возможно, вы даже обнаружите, что ваши ежемесячные платежи сократились до 0 долларов. Вам нужно будет подтверждать свой доход каждый год, а это означает, что ваш ежемесячный платеж, скорее всего, будет расти вместе с увеличением вашего дохода после отпуска.

Возможно, вы даже обнаружите, что ваши ежемесячные платежи сократились до 0 долларов. Вам нужно будет подтверждать свой доход каждый год, а это означает, что ваш ежемесячный платеж, скорее всего, будет расти вместе с увеличением вашего дохода после отпуска.

Чтобы воспользоваться этим вариантом, подайте заявление в вашу кредитную службу.

Постепенное погашение

Постепенное погашение является вариантом для заемщиков федеральных студенческих кредитов, чей доход слишком высок, чтобы претендовать на большинство выплат погашения, зависящих от дохода. В соответствии с поэтапным планом погашения ваш ежемесячный платеж будет увеличиваться каждые два года.

По мере увеличения ваших платежей в течение 10-30 лет вы столкнетесь с более высокими ежемесячными платежами. Если вы ожидаете, что ваш доход со временем увеличится, это может быть правильным решением для вашей ситуации. При этом ваших платежей всегда будет достаточно, чтобы покрыть проценты, начисляемые по вашим кредитам.

Во время отпуска по беременности и родам ваши выплаты не будут отменены. Но вы можете найти более управляемый ежемесячный платеж для вашего бюджета.

Расширенное погашение

Расширенный план погашения предлагает заемщикам федеральных студенческих кредитов более длительный период для погашения остатка кредита. Вы можете растянуть погашение кредита на срок до 25 лет, что приведет к снижению ежемесячных платежей.

В течение всего отпуска по беременности и родам вам все равно нужно будет вносить ежемесячные платежи. Но более длительный срок погашения должен привести к более управляемому ежемесячному платежу. Воспользуйтесь этим вариантом, сделав запрос своему кредитному специалисту.

Связаться с кредитором

Если у вас есть частные студенческие ссуды, которые не предлагают отсрочку, воздержание или скорректированные варианты погашения, обратитесь к своему кредитору.

Даже если вы не видите рекламируемой возможности, ваш кредитор может предложить руку помощи во время вашего декретного отпуска.

Часто бывает полезно сообщить кредитору о вашем текущем финансовом положении. В некоторых случаях вы можете найти решение, которое снизит финансовые трудности во время отпуска по беременности и родам.

Что делать, если ваш декретный отпуск не оплачивается?

Если ваш работодатель не предлагает оплачиваемый отпуск по беременности и родам, вы можете решить перейти на неоплачиваемый отпуск. Закон о семейных и медицинских отпусках требует от работодателей предоставления неоплачиваемого отпуска по уходу за ребенком продолжительностью до 12 недель.

Если у вас нет сбережений, на которые можно опереться, отсутствие дохода может сделать невозможным выполнение платежей по студенческому кредиту. Давайте рассмотрим варианты получения студенческого кредита во время неоплачиваемого отпуска по беременности и родам.

| Опция | Доступно для | Результат |

| Федеральная отсрочка или отсрочка некоторые частные кредиторы | Временная приостановка ежемесячных платежей или более низкие ежемесячные платежи | |

| Погашение в зависимости от дохода | Федеральный | Меньшие ежемесячные платежи |

| Контактный кредитор | 5 Федеральный и частный 30035 Варьируется

Отсрочка или отсрочка

Если ваш доход исчезнет, пока вы находитесь в декретном отпуске, вы можете иметь право на отсрочку или отсрочку из-за финансовых трудностей. Путь более понятен для федеральных студенческих кредитов, но некоторые частные кредиторы предлагают варианты отсрочки и воздержания.

Путь более понятен для федеральных студенческих кредитов, но некоторые частные кредиторы предлагают варианты отсрочки и воздержания.

Заемщики с федеральными студенческими ссудами, испытывающие финансовые трудности, могут обратиться к своему кредитному специалисту с просьбой об отсрочке на срок до 12 месяцев за раз. Делая запрос частному кредитору, ваш кредитор должен предоставить конкретные рекомендации по его процессу.

Для заемщиков федеральных студенческих кредитов проценты, скорее всего, будут начисляться в течение периода отсрочки или воздержания. Правила могут отличаться, если у вас есть частный кредитор.

Погашение в зависимости от дохода

Планы погашения в зависимости от дохода могут помочь заемщикам федеральных студенческих кредитов получить более низкий ежемесячный платеж. В зависимости от вашей ситуации ваш ежемесячный платеж может упасть до 0 долларов США с планом IDR.

Но если вы состоите в браке, доход вашего супруга может способствовать увеличению дохода семьи, что может означать более высокие выплаты по студенческому кредиту.

Заявление обычно основывается на доходах из вашей налоговой декларации за последний год. Однако вы можете подать бумажное заявление и документацию о более низком доходе. Вам нужно будет подтверждать свой доход каждый год, что может привести к более высокому ежемесячному платежу.

Связаться с кредитором

Если ваш частный кредитор студенческого кредита не рекламирует варианты отсрочки или воздержания, стоит позвонить им. Когда вы подробно расскажете о своем финансовом положении, кредитор может захотеть выработать временный механизм оплаты.

Звонок вашему кредитору не гарантирует помощи, но будет разумно протянуть руку и объяснить ситуацию.

Должен ли я приостановить платежи только потому, что могу?

С 2020 года выплаты по федеральным студенческим кредитам приостановлены, поэтому федеральным заемщикам не нужно вносить ежемесячные платежи. Процентная ставка по этим кредитам установлена на уровне 0%, что означает, что проценты не начисляются прямо сейчас.

Согласно последним указаниям, выплаты по федеральному студенческому кредиту приостановлены как минимум до 30 июня 2023 года. Если ваш декретный отпуск должен закончиться до этого крайнего срока в июне, вы не обязаны производить платежи.

Даже если у вас есть возможность приостановить платежи, это не всегда правильно для ваших финансов. Если проценты по вашим кредитам не начисляются, вы не застрянете платить больше в течение срока кредита. Но если у вас есть частные студенческие кредиты, по которым проценты начисляются во время паузы, каждая задержка платежа приводит к более высокой стоимости.

Независимо от того, будут ли начисляться проценты, вы можете принять решение продолжать уделять приоритетное внимание оплате студенческого кредита. Чем раньше вы выплатите основной долг, тем скорее это бремя навсегда исчезнет из вашей жизни.

Что делать, если я не могу позволить себе первоначальный платеж по студенческому кредиту из-за новых расходов?

Новорожденный приносит в ваш дом волну новых расходов. Если возможно, сэкономьте на этих расходах до того, как прибудет ваша новая связка радости.

Если возможно, сэкономьте на этих расходах до того, как прибудет ваша новая связка радости.

Если это невозможно, поищите способы ограничить свои обязательства по оплате студенческого кредита, как мы изложили выше. Некоторые из них могут применяться во время и после отпуска по беременности и родам.

Если для ваших кредитов нет четкого варианта, подумайте о том, чтобы позвонить в вашу кредитную службу. Когда вы объясните ситуацию, кредитор, возможно, захочет сделать специальные условия для вашего отпуска по беременности и родам.

Документы помощи домовладельцу | Wells Fargo

В процессе оказания помощи домовладельцу вам потребуется предоставить ряд документов, которые помогут нам понять ваше финансовое положение. Чтобы узнать больше об отдельных документах и загрузить копии выбранных форм, выберите ссылки ниже. Вам не нужно будет предоставлять все перечисленные здесь документы — ваш специалист по консервации дома сообщит вам, какие из них необходимы в вашей ситуации.

- Убедитесь, что документы четкие и разборчивые.

- Не изменять страницы (не зачеркивать, не зачеркивать и т.п.).

- Отправить все страницы, даже пустые.

- Объяснение трудностей

- Подтверждение дохода

- Активы и обязательства

- Разрешения и сертификаты

- Посмотреть все документы

Эти документы помогают нам понять ваше финансовое положение и причины ваших трудностей. Вам не нужно будет предоставлять их все — ваш специалист по консервации дома сообщит вам, какие из них необходимы в вашей ситуации.

Письмо о трудностях (Письмо о трудностях)

Объясните в письме, почему у вас возникли проблемы с оплатой ипотечного кредита.

Заявление на получение ипотечной помощи (PDF)

Используйте этот документ, если вы подаете заявку на ипотечную помощь, чтобы предоставить подробную информацию о себе, созаемщиках, предыдущих заявках на изменение кредита, имуществе и ваших трудностях.

Заявление на получение ипотечной помощи с расходами и задолженностью (PDF)

Объясняет причины ваших трудностей и проверяет информацию о вас, созаемщиках, предыдущих заявлениях на изменение кредита, имуществе и других заявлениях на изменение кредита, которые вы подали. Он также включает в себя форму для перечисления ваших расходов и долгов.

Эти документы сообщают нам об источниках вашего дохода. Вам не нужно будет предоставлять их все — ваш специалист по консервации дома сообщит вам, какие из них необходимы в вашей ситуации.

Связанные с IRS документы, подтверждающие доход

1099 (форма IRS 1099)

Предоставьте эту форму, чтобы показать свой доход от инвестиций, возврат налогов, пенсионный доход и другие источники.

Отчеты о распределении

Предоставьте эти документы, чтобы показать доход, который вы получаете от 401 (k), IRA, аннуитета, участия в прибылях, пенсии, плана по нетрудоспособности, траста или другого пенсионного плана.

Федеральная налоговая декларация (1040/1040EZ)

Предоставьте полную декларацию о федеральном подоходном налоге, включая все формы и таблицы, чтобы показать ваш доход из всех источников.

Форма IRS 4506-C и Форма согласия заемщика

Предоставьте эти формы, чтобы разрешить Wells Fargo запросить информацию о вашей налоговой декларации, а также разрешить нам получать, использовать и передавать эту информацию.

W-2

Подтвердите этим документом выплаченную заработную плату и налоги, удержанные вашим работодателем.

W-8 (Форма IRS W-8)

Заполните эту форму, если вы являетесь иностранцем-нерезидентом и имеете право на определенные льготы по удержанию налога.

Доход от занятости или инвестиций

Финансовые отчеты (отчеты о прибылях и убытках)

Подайте банковские и налоговые отчеты, чтобы показать доход от самозанятости.

Договор аренды или аренды

Предоставьте этот документ, чтобы показать доход, который вы получаете от собственности.

Платежная квитанция

Подтвердите свой доход от работы с помощью последних платежных квитанций.

Доход от аренды

Отправьте банковские выписки или налоговые декларации, чтобы показать доход, который вы получаете от аренды недвижимости.

Доходы или расходы, связанные с источниками, отличными от занятости или инвестиций

Письма о пособиях

Подайте справку об алиментах, страховании по инвалидности, социальном обеспечении или пособии по безработице, чтобы подтвердить доход из других источников, помимо занятости или инвестиций.

Аннулированные чеки

Отправьте копии погашенных чеков, чтобы показать расходы, которые вы заплатили.

Алименты на ребенка

Предоставьте банковские или налоговые выписки, чтобы показать выплаты алиментов.

Письмо о взносе (финансовый взнос, не являющийся заемщиком)

Предоставьте письмо от любого, кто живет в вашем доме, чтобы показать вклад этого человека в его содержание.

Договор о приемной семье

Подтвердите финансовые договоренности о приемной семье с этим документом.

Подарочные средства (Подарочное письмо)

Объясните в письме источник средств, которые вы получаете в качестве подарков.

Опекунство (Договор опекуна)

Предоставьте это согласие, чтобы показать, что у вас есть законные полномочия действовать от имени другого лица.

Эти документы помогают проверить ваши активы и обязательства и дают нам представление о вашем финансовом положении. Вам не нужно будет предоставлять все перечисленные здесь документы — ваш специалист по консервации дома сообщит вам, какие из них необходимы в вашей ситуации.

Отчеты о банках/активах

Предоставляйте личные банковские и брокерские выписки, чтобы показать остатки на банковских и инвестиционных счетах.

Купчая (договор купли-продажи) (договор передачи)

Предоставьте этот документ, чтобы показать цену продажи личного имущества, кроме недвижимости.

Декрет о разводе

Отправьте этот документ, чтобы показать свои обязательства по соглашению о разводе по выплате ипотечных кредитов и других долгов, а также различные соглашения о доходах.

Бытовые расходы и долги

Отправьте этот документ, чтобы показать свои ежемесячные расходы на домашнее хозяйство и непогашенные долги.

Отчет о выплатах

Отправьте это заявление, чтобы показать, сколько основного долга, процентов и прочих сборов необходимо для погашения непогашенного остатка по ипотечному кредиту.

Отчет о налоге на имущество

Отправьте этот документ, чтобы показать налоговые начисления, освобождения, скидки и любые налоговые льготы, которые у вас есть на вашу собственность.

Перечень недвижимости (Перечень недвижимости) (REO) (Перечень недвижимости, находящейся в собственности)

Отправьте эту форму, чтобы показать доход и долги, связанные с недвижимостью, которой вы владеете.

Соглашение о раздельном проживании

Отправьте это соглашение, чтобы показать, сколько вы должны заплатить по различным долгам, включая ипотечные кредиты, и доход, который вы получаете в рамках разделения.

Трастовое соглашение

Предоставьте этот документ в качестве доказательства активов траста, которые могут быть использованы для выплаты ипотечных кредитов.

Эти документы позволяют подтвердить вашу личность и дать разрешение на определенные действия. Вам не нужно будет предоставлять все перечисленные здесь документы — ваш специалист по консервации дома сообщит вам, какие из них необходимы в вашей ситуации.

Форма согласия адвоката

Адвокаты должны использовать эту форму, чтобы сообщить нам, как мы можем общаться с клиентами во время банкротства, посредничества или судебного разбирательства.

Подтверждение/проверка заемщика

Используйте эту форму, чтобы подтвердить, что вся информация, которую вы предоставили в своем заявлении, является достоверной и правильной.

Используйте эту форму, чтобы дать Wells Fargo разрешение на ограничение будущих авансов с вашего счета собственного капитала.

Идентификация личности

Подтвердите свою идентификацию с помощью удостоверения личности с фотографией государственного образца.

Доверенность

Уполномочивайте кого-либо действовать от вашего имени в личных делах, бизнесе или других юридических вопросах с помощью доверенности (POA).

Доверенность Аффидевит

Заполните эту форму, чтобы уполномочить кого-либо действовать от вашего имени в личных делах, бизнесе или других юридических вопросах с помощью доверенности (POA).

Подтверждение занятости

Предоставьте эти документы, подтверждающие, что вы проживаете в своем доме.

Авторизация третьей стороны

Заполните эту форму, чтобы разрешить нам поговорить с кем-то еще о вашей заявке на получение кредита и вашей личной информации, связанной с заявкой на получение кредита.

Здесь представлены все документы, которые могут понадобиться в процессе подачи заявления на помощь домовладельцу. Вам не нужно отправлять их все — ваш специалист по сохранению дома сообщит вам, какие из них необходимы в вашей ситуации.

1099 (Форма IRS 1099)

Предоставьте эту форму, чтобы показать свой доход от инвестиций, возврат налогов, пенсионный доход и другие источники.

Форма согласия адвоката

Адвокаты должны использовать эту форму, чтобы сообщить нам, как мы можем общаться с клиентами во время банкротства, посредничества или судебного разбирательства.

Банковские выписки/отчеты об активах

Предоставляйте личные банковские и брокерские выписки, чтобы показать остатки на банковских и инвестиционных счетах.

Письма о льготах

Подайте справку об алиментах, страховании по инвалидности, социальном обеспечении или пособии по безработице, чтобы подтвердить доход из источников, отличных от занятости или инвестиций.

Купчая (договор купли-продажи) (договор передачи)

Предоставьте этот документ, чтобы показать цену продажи личного имущества, кроме недвижимости.

Подтверждение/подтверждение заемщика

Используйте эту форму, чтобы подтвердить, что вся информация, которую вы предоставили в своем заявлении, является достоверной и правильной.

Аннулированные чеки

Отправьте копии погашенных чеков, чтобы показать расходы, которые вы заплатили.

Алименты

Предоставьте банковские или налоговые выписки, чтобы показать выплаты алиментов.

Письмо о взносе (финансовый взнос, не являющийся заемщиком)

Предоставьте письмо от любого, кто живет в вашем доме, чтобы показать вклад этого человека в его содержание.

Заявления о распределении

Предоставьте эти документы, чтобы показать доход, который вы получаете от 401 (k), IRA, аннуитета, участия в прибылях, пенсии, плана по нетрудоспособности, траста или другого пенсионного плана.

Постановление о разводе

Отправьте это, чтобы показать свои обязательства по соглашению о разводе по выплате ипотечных кредитов и других долгов, а также различные соглашения о доходах.

Федеральная налоговая декларация (1040/1040EZ)

Предоставьте полную декларацию о федеральном подоходном налоге, включая все формы и таблицы, чтобы показать ваш доход из всех источников.

Финансовые отчеты (отчеты о прибылях и убытках)

Подайте банковские и налоговые отчеты, чтобы показать доход от самозанятости.

Контракт на патронатное воспитание

Подтвердите финансовые договоренности о приемной семье с этим документом.

Подарочные средства (Подарочное письмо)

Объясните в письме источник средств, которые вы получаете в качестве подарков.

Опекунство (Договор опекуна)

Предоставьте это согласие, чтобы показать, что у вас есть законные полномочия действовать от имени другого лица.

Письмо о трудностях (Письмо о трудностях)

Объясните в письме, почему у вас возникли проблемы с выплатой ипотеки.

Запрос домашнего капитала на ограничение

Используйте эту форму, чтобы дать Wells Fargo разрешение на ограничение будущих авансов с вашего счета собственного капитала.

Бытовые расходы и долги

Отправьте этот документ, чтобы показать свои ежемесячные расходы на домашнее хозяйство и непогашенные долги.

Форма IRS 4506-C и Форма согласия заемщика

Предоставьте эти формы, чтобы разрешить Wells Fargo запросить информацию о вашей налоговой декларации, а также разрешить нам получать, использовать и передавать эту информацию.

Договор аренды или аренды

Предоставьте этот документ, чтобы показать доход, который вы получаете от собственности.

Заявление на получение ипотечной помощи

Используйте этот документ, если вы подаете заявку на ипотечную помощь, чтобы предоставить подробную информацию о себе, созаемщиках, предыдущих заявках на изменение кредита, имуществе и ваших трудностях.

Заявление на получение ипотечной помощи с указанием расходов и долга (PDF)

Объясняет причины ваших трудностей и проверяет информацию о вас, созаемщиках, предыдущих заявлениях на изменение кредита, имуществе и других заявлениях на изменение кредита, которые вы подали. Он также включает в себя форму для перечисления ваших расходов и долгов.

Отчет о выплатах

Отправьте это заявление, чтобы показать, сколько основного долга, процентов и прочих сборов необходимо для погашения непогашенного остатка по ипотечному кредиту.

Платежная квитанция

Подтвердите свой доход от работы с помощью последних платежных квитанций.

Персональная идентификация

Подтвердите свою идентификацию с помощью удостоверения личности с фотографией государственного образца.

Доверенность

Уполномочьте кого-либо действовать от вашего имени в личных делах, бизнесе или других юридических вопросах с помощью доверенности (POA).

Доверенность Аффидевит

Заполните эту форму, чтобы уполномочить кого-либо действовать от вашего имени в личных делах, бизнесе или других юридических вопросах с помощью доверенности (POA).

Подтверждение проживания

Отправьте эти документы, чтобы доказать, что вы живете в своем доме .

Заявление о налоге на имущество

Отправьте этот документ, чтобы показать налоговые начисления, освобождения, скидки и любые налоговые льготы, которые у вас есть на вашу собственность.

Список недвижимости (Перечень недвижимости) (REO) (Перечень недвижимости, находящейся в собственности)

Отправьте эту форму, чтобы показать доход и долги, связанные с недвижимостью, которой вы владеете.

Доход от аренды

Отправьте банковские выписки или налоговые декларации, чтобы показать доход, который вы получаете от аренды недвижимости.

Соглашение о раздельном проживании

Отправьте это соглашение, чтобы показать, сколько вы должны заплатить по различным долгам, включая ипотечные кредиты, и доход, который вы получаете в рамках разделения.

Сторонняя авторизация

Заполните эту форму, чтобы разрешить нам поговорить с кем-то еще о вашей заявке на получение кредита и вашей личной информации, связанной с заявкой на получение кредита.

Трастовое соглашение

Предоставьте этот документ в качестве доказательства активов траста, которые могут быть использованы для выплаты ипотечных кредитов.

Если договор уже закрыт, вы использовали собственные средства и хотели бы вернуть часть из них с помощью сертификата — это невозможно. Государственная поддержка предоставляется только для действующих или вновь заключаемых сделок, «кэшбэк» по таким операциям не предусмотрен.

Если договор уже закрыт, вы использовали собственные средства и хотели бы вернуть часть из них с помощью сертификата — это невозможно. Государственная поддержка предоставляется только для действующих или вновь заключаемых сделок, «кэшбэк» по таким операциям не предусмотрен. Получить возврат НДФЛ можно только с доходов, облагаемых налогом, а эта помощь от государства к таким не относится.

Получить возврат НДФЛ можно только с доходов, облагаемых налогом, а эта помощь от государства к таким не относится. Нельзя скрывать факт лишения родительских прав, записывать на свое имя чужих детей и указывать иные ложные сведения о детях;

Нельзя скрывать факт лишения родительских прав, записывать на свое имя чужих детей и указывать иные ложные сведения о детях; Но если вы состоите в браке и подаете документы отдельно, вам не нужно будет включать доход вашего супруга. Через 20 лет остаток кредита прощается.

Но если вы состоите в браке и подаете документы отдельно, вам не нужно будет включать доход вашего супруга. Через 20 лет остаток кредита прощается.