Финансовая пирамида — отличие сетевого маркетинга от финансовой пирамиды

В разное время разные люди стремились получить доход, ничем конкретным не занимаясь, но привлекая в свой проект все большее число инвесторов. Изначально термин «финансовая пирамида» имел иное значение и только в 70-е годы стал обозначать жульничество.

Как работает финансовая пирамида?

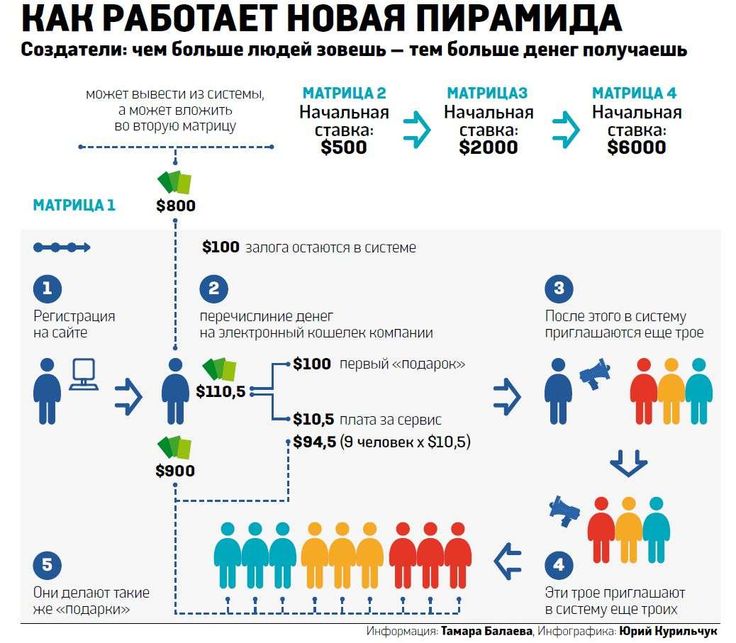

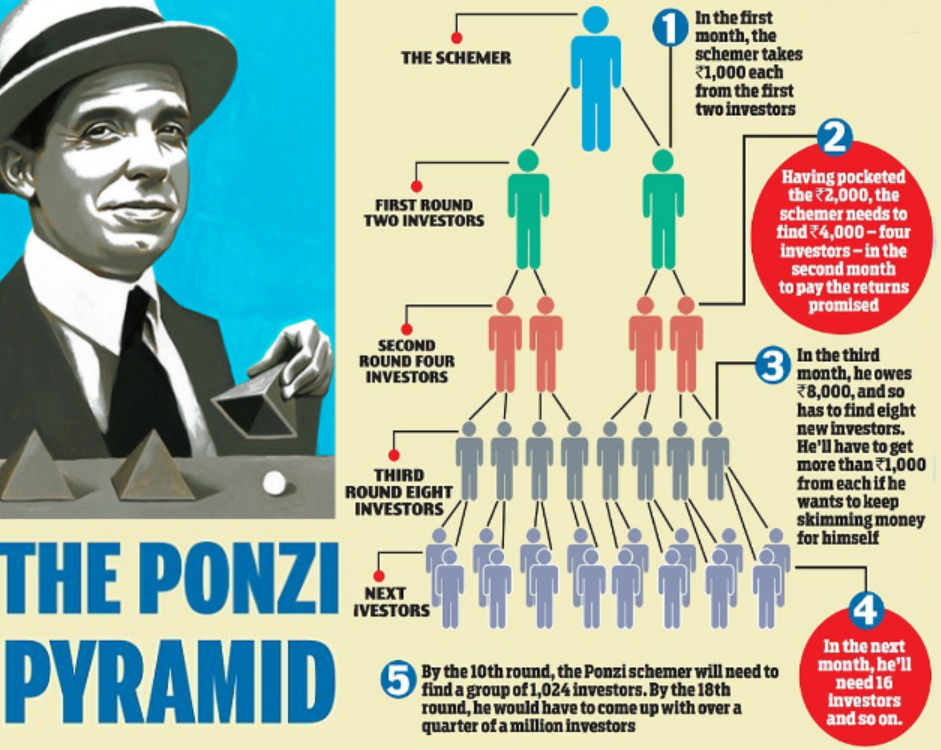

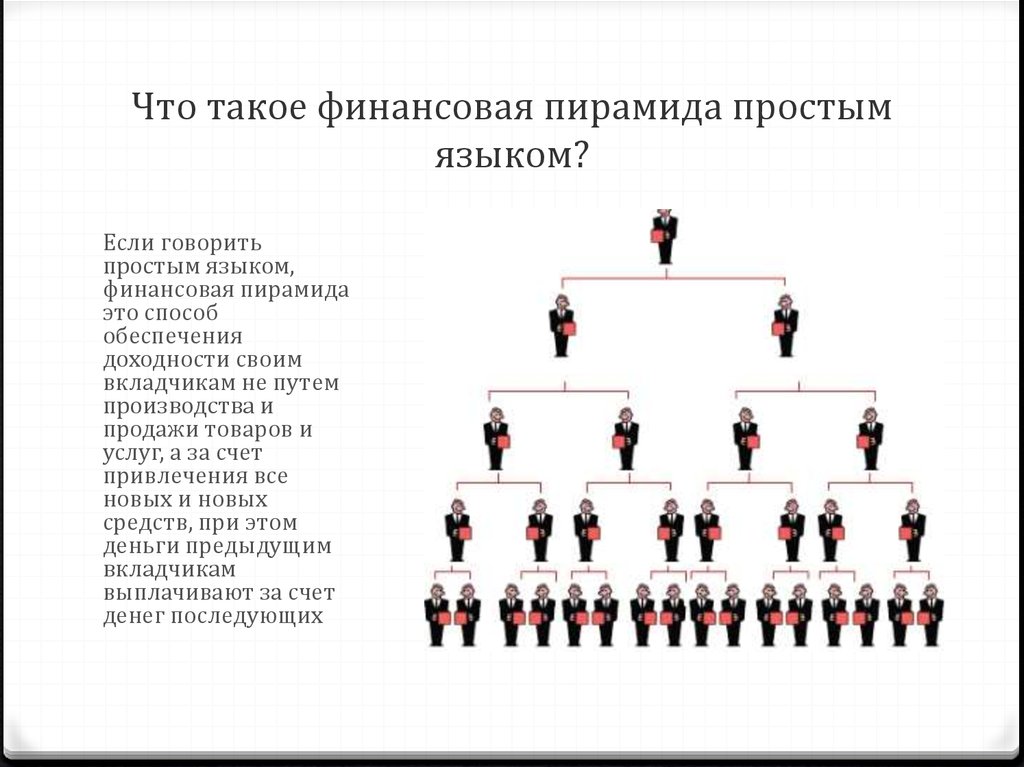

Организаторы такого коммерческого учреждения позиционируют свою компанию как некий инвестиционный проект, обещая своим инвесторам доходы, заведомо превышающие таковые по рынку заимствований. Тем, кто интересуется, как устроена финансовая пирамида, стоит ответить, что такая компания ничего не приобретает и не продает: она выплачивает деньги участникам за счет поступлений вкладов вновь прибывших. Наибольший доход при этом получают организаторы проекта и он тем больше, чем больше людей «попадает на крючок».

Признаки финансовой пирамиды

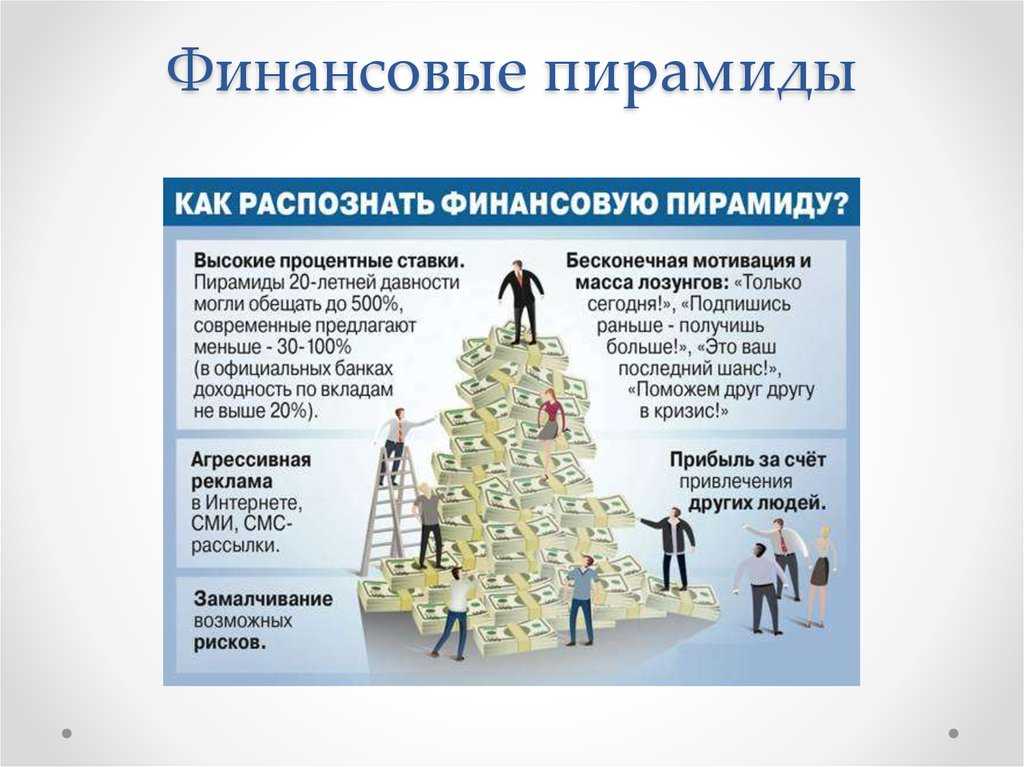

Есть немало критериев, по которым можно узнать такой «эксклюзивный» инвестиционный проект:

- Высокие процентные выплаты, достигающие 50 –100%.

- Финансовую пирамиду характеризует грамотная реклама, апеллирование специфическими терминами, непонятными простым обывателям.

- Отсутствие конкретной информации, которую можно было бы подтвердить, основываясь на независимых источниках.

- Особенностью финансовой пирамиды является и перемещение денежных средств за границу.

- Отсутствие данных об организаторах и координаторах.

- Несуществующий офис и устав. Отсутствие документов, подтверждающих официальную регистрацию.

- Страхование сделок компании в другом государстве.

Как отличить инвестиционную компанию от пирамиды?

Нередко законный инвестиционный проект принимают за пирамиду, особенно если он прогорел и большая часть полученных средств пошла на выплаты ранним инвесторам. Однако, между ними есть существенные отличия. Тем, кто спрашивает, что не является признаком финансовой пирамиды, стоит сказать, что инвестиционная компания не скрывает свою деятельность. При желании всегда можно узнать, кто является ее основателем и руководителем и в какие виды бизнеса эта компания вкладывает деньги.

Прежде чем вступить в такую организацию, можно почитать о ней отзывы в интернете, поговорить с вкладчиками, узнать, регулярно ли они получают выплаты и в каком размере. Финансовая пирамида работает за счет привлечения все большего числа людей, тогда как в честной компании инвестор получит свои деньги независимо от того, сколько еще людей заинтересуются этим проектом.

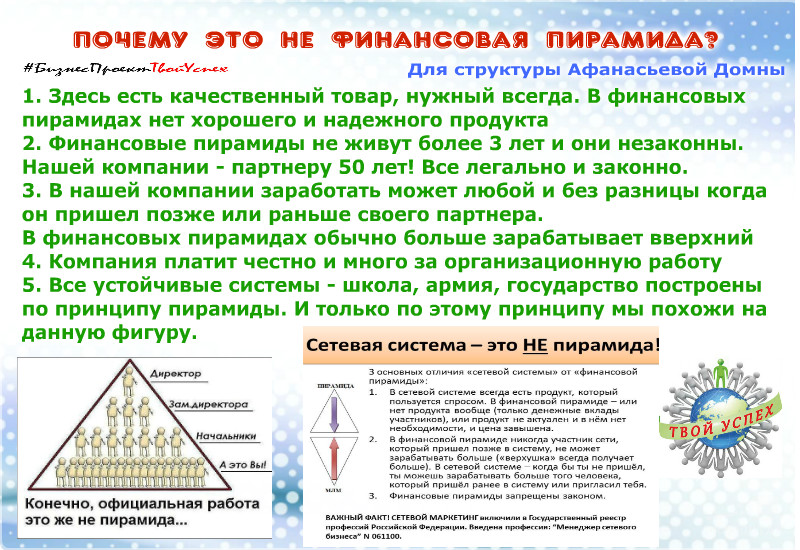

Чем отличается сетевой маркетинг от финансовой пирамиды?

Вот здесь уже отличия более размыты, ведь даже в законных компаниях дистрибьюторов не уведомляют о том, какой доход они получат в результате своей деятельности, хотя в рекламе он многообещающий. Отличие сетевого маркетинга от финансовой пирамиды в том, что первый занимается сбытом определенной продукции и услуг. Хотя во многих компаниях дистрибьюторы могут получать доход не с продажи товаров, а взымать плату с привлеченных в компанию работников.

Виды финансовых пирамид

В современном мире более распространены два вида пирамид:

- Многоуровневая пирамида.

Пример — «Организация Индий» Джона Ло. Организатор привлекал инвесторов для освоения реки Миссисипи. На самом деле большая часть вложенных средств шла на покупку государственных облигаций. Повышений акций в цене было вызвано поднявшимся ажиотажем и когда денежные потоки стали огромными, а цена скаканула до невиданных размеров, пирамида рухнула.

Пример — «Организация Индий» Джона Ло. Организатор привлекал инвесторов для освоения реки Миссисипи. На самом деле большая часть вложенных средств шла на покупку государственных облигаций. Повышений акций в цене было вызвано поднявшимся ажиотажем и когда денежные потоки стали огромными, а цена скаканула до невиданных размеров, пирамида рухнула. - Финансовая пирамида по схеме Понци. Пример — «SXC», которая работала, продавая собственные векселя. Инвесторов организатор привлекал, обещая им прибыль с обмена купонов, хотя на самом деле он не собирался покупать купоны, ведь обменять их на наличность было нельзя. Когда журналом «Post Magazine» было подсчитано, что для покрытия всех инвестиций в обращении должно находиться 160 млн. купонов, афера была разоблачена, так как количество их держателей насчитывало всего 27 тысяч человек.

Как сделать неразоряемую финансовую пирамиду?

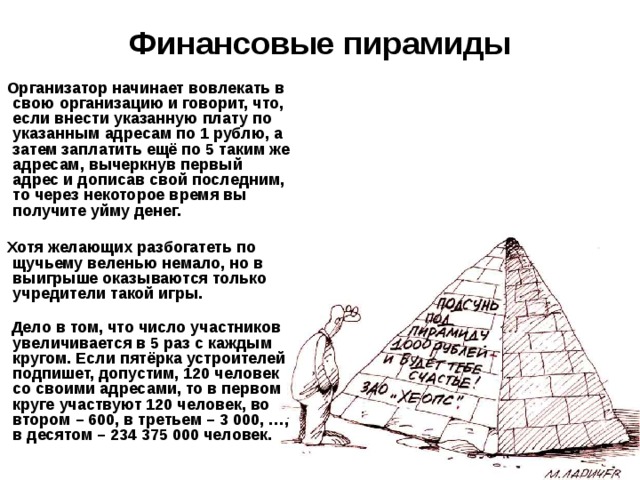

Вариантов, как создать финансовую пирамиду существует множество как в сети, так и реале. Во всемирной паутине большой популярностью пользуется система «7 кошельков». Организатор кладет небольшую сумму на 7 электронных кошельков, затем вносит в этот список свой номер счета и рассылает объявления по социальным сетям, группам и форумам, приглашая вступить в проект. Однако, желающим знать, как построить финансовую пирамиду, нужно помнить, что любой проект такого рода обречен на провал. Даже если в него вступят все жители планеты, она рухнет после последнего вступившего члена.

Во всемирной паутине большой популярностью пользуется система «7 кошельков». Организатор кладет небольшую сумму на 7 электронных кошельков, затем вносит в этот список свой номер счета и рассылает объявления по социальным сетям, группам и форумам, приглашая вступить в проект. Однако, желающим знать, как построить финансовую пирамиду, нужно помнить, что любой проект такого рода обречен на провал. Даже если в него вступят все жители планеты, она рухнет после последнего вступившего члена.

Как зарабатывать на финансовых пирамидах?

Не слишком жадные обыватели вполне могут получить доход, вступив в такую организацию. Главное – не рассматривать заработок на финансовых пирамидах в качестве единственного и постоянного источника доходов. Вступать в организацию следует на пике ее развития, а не когда многие знакомые и друзья уже на нем заработали, ведь принцип финансовой пирамиды заключается в том, что она долго не живет. Как только вывод станет доступным, наличность вместе с процентами нужно вывести и больше не рисковать.

Последствия финансовых пирамид

С их работой связано немало трагических историй. В конце 20-го века в Албании целая сеть таких компаний с оборотом денежных средств в 30% годового ВВП страны нанесла правительству такой ущерб, что после краха системы наводить порядок и усмирять разгневанных вкладчиков пришлось армии. В результате погибли люди, а правительство было вынуждено уйти в отставку. Инвестиционная пирамида ударяет по самым незащищенным слоям населения, ведь страдают в большинстве своем простые, малограмотные люди.

Психология жертв финансовых пирамид

Жертвами такого инвестиционного проекта становятся не только малограмотные бедные слои населения, но и вполне подкованные в правовых вопросах и обеспеченные люди. Их не смущает обман, и они готовы обманываться, лишь бы иметь возможность обманывать самому. Таких людей с определенным психическим складом относят к астероидному типу. Для их темперамента характерны доверчивость, эмоциональность, легкая внушаемость, не говоря уже о гипнозе.

Они хотят знать, как заработать на финансовой пирамиде, и организаторы готовы ответить на все их вопросы, описывая все в радужных красках, высмеивая и отметая все разумные доводы и создавая атмосферу шального энтузиазма, играя на человеческом безрассудстве, жадности и боязни упустить свой шанс. А когда начинаются первые выплаты, человек уже не может остановиться. Это как в игре в рулетку, где азарт заглушает все доводы разума.

Самые известные финансовые пирамиды

Мир знает немало мошеннических проектов, затронувших тысячи и миллионы людей. Среди них:

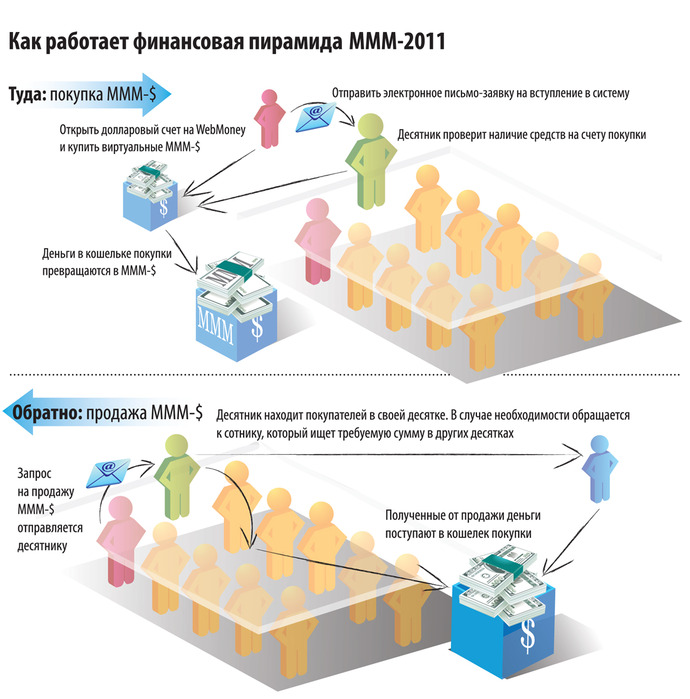

- АООТ «МММ» С. Мавроди. Изначально его компания осуществляла финансовую и торговую деятельность, а в 1994 году стала продавать собственные акции, введя определенную маржу на покупку и продажу этих бумаг, которые постоянно росли. Банкротом компанию признали лишь в 1997 году и за это время Мавроди даже успел побывать депутатом, причем когда его афера была уже раскрыта. По разным оценкам жертвами стали 2–15 млн вкладчиков.

- Известные финансовые пирамиды включают компанию «Bernard L. Madoff Investment Securities LLC» Б. Мейдоффа. Он организовал свою фирму в 1960 году, а в 2009 был обвинен в мошенничестве и приговорен к 150 годам тюрьмы.

- «Властилина» В.И. Соловьевой. Ее компания прославилась благодаря получению первыми инвесторами автомобилей, но уже через два года после организации в 1994 году рухнула, оставив без своих кровных больше 16 тысяч человек.

Как не стать жертвой финансовой пирамиды и интернет-мошенничества в Казахстане

Ежегодно в Казахстане жертвами пирамид становятся несколько тысяч человек. Люди продают объекты недвижимости, в том числе квартиры, земельные участки, а также автомобили. Вырученные деньги казахстанцы закладывают, искренне полагая, что смогут заработать, вложив деньги в «инвестиционную компанию». Однако спустя время осознают, что ни денег, ни обещанных дивидендов они не получили, а наоборот – лишились накопленного, оставшись у разбитого корыта. О том, как распознать финансовую пирамиду, чтобы не оказаться на крючке мошенников, рассказал корреспонденту BaigeNews.kz заместитель начальника управления уголовного преследования прокуратуры Мангистауской области Арман Купенов.

О том, как распознать финансовую пирамиду, чтобы не оказаться на крючке мошенников, рассказал корреспонденту BaigeNews.kz заместитель начальника управления уголовного преследования прокуратуры Мангистауской области Арман Купенов.

— Арман Жаксылыкович, расскажите, что представляет из себя финансовая пирамида?

— Все финансовые пирамиды представляют собой опасность, так как в определённый момент таким «инвестиционным компаниям» свойственно рушиться. Как правило, схема любой финансовой пирамиды заключается в том, что организаторы берут с вкладчиков деньги, обещая при этом высокие проценты и дивиденды. Когда сумма накопленных средств достигает определённой суммы, выплаты приостанавливаются, а затем, как правило, организаторы скрываются вместе с деньгами вкладчиков. Безусловно, шанс, что вкладчик может снять деньги, раньше, чем финансовая пирамида начнёт рушиться, есть, однако, надо признать, что такая вероятность — низкая. Исходя из опыта можно сделать вывод о том, что человек надеясь быстро разбогатеть, вкладывает в пирамиду снова и снова, и в один момент теряет все свои сбережения.

— Расскажите о громких уголовных делах, связанных с финансовыми пирамидами?

— В 2020 году в период пандемии, казахстанцы из нескольких регионов страны, в том числе из Астаны, Шымкента, Актобе стали массово писать заявления в правоохранительные органы о мошеннических действиях компании «Ломбард 24». Людям обещали ежемесячно выплачивать до 40 процентов дохода от вложенной суммы. В Актау так же были зарегистрированы потерпевшие по этому делу. В начале прошлого года в Актау вынесли приговор двум фигурантам уголовного дела касательно другой финансовой пирамиды «Капитал плюс». Материалами дела установлено, что общая сумма ущерба от деятельности ТОО «Капитал плюс» составляет более трёх миллиардов тенге. Виновными были признаны двое человек – каждого из них приговорили к 12 годам лишения свободы. Они предлагали вкладывать деньги и имущество с выгодой в размере 35 процентов. Потерпевшими признаны более 600 человек. Осужденных обязали выплатить ущерб всем вкладчикам. Ещё один фигурант дела – создатель финансовой пирамиды и по совместительству глава данной организации — находится в международном розыске. Следственные мероприятия продолжаются.

Ещё один фигурант дела – создатель финансовой пирамиды и по совместительству глава данной организации — находится в международном розыске. Следственные мероприятия продолжаются.

— Летом 2022 года стало известно, что в Актау людям обманным путём предлагали брать кредиты на дорогие автомобили. Расскажите, в чём заключалась эта схема мошенничества, и на каком этапе сейчас ведётся следствие?

— Потерпевшими по делу об автокредитовании стали более 200 человек. На них оформляли автокредитование, обещая, что, таким образом, люди могут заработать. Общий ущерб по этому делу составляет около трёх миллиардов тенге. Схема очень банальная: кредиты, действительно, оформляли, но в итоге потерпевшие оказались вынуждены платить за кредит на машину, которую ни разу в жизни не видели, так как автомобили в итоге перепродавали. Также в отношении потерпевших использовали другую схема мошенничества – вкладчикам обещали купить их автомобили по цене выше рыночной стоимости, но при условии оформлении генеральной доверенности. После чего автомобиль перепродавали. На данный момент ведутся следственные мероприятия. Иные сведения разглашению не подлежат, так как материалы дела ещё не поступили в суд.

После чего автомобиль перепродавали. На данный момент ведутся следственные мероприятия. Иные сведения разглашению не подлежат, так как материалы дела ещё не поступили в суд.

— Схемы, которые вы описываете, и вправду, выглядят достаточно банальными. Как люди добровольно соглашаются на такие условия, продавая при этом нажитое имущество? Есть ли этому какое-то объяснение?

— Организаторы финансовых пирамид преследуют единственную главную цель — обманным путём получить деньги вкладчиков. Они способны играть на эмоциях, манипулировать, располагать к себе. Они знают, что и как нужно говорить своим будущим жертвам. Чтобы вызвать больше доверия у населения – проводят встречи с вкладчиками. Для большего эффекта – они первые месяцы исправно исполняют свои обязательства, выплачивают оговоренные обещанные проценты, бонусы. Делается это исключительно для того, чтобы доказать платёжеспособность организации. Также они призывают приглашать родственников, друзей, знакомых, чтобы доходы росли не только у ТОО, а якобы и самих вкладчиков. Для того, чтобы обезопасить наших граждан, в прошлом году президент Казахстана Касым-Жомарт Токаев подписал закон, предусматривающий наказание за рекламу финансовых (инвестиционных) пирамид в виде штрафа в размере до двух тысяч месячных расчетных показателей.

Для того, чтобы обезопасить наших граждан, в прошлом году президент Казахстана Касым-Жомарт Токаев подписал закон, предусматривающий наказание за рекламу финансовых (инвестиционных) пирамид в виде штрафа в размере до двух тысяч месячных расчетных показателей.

— Расскажите, на что стоит обратить внимание гражданам, которые планируют инвестировать свои сбережения?

— В первую очередь, населению не стоит вестись на так называемый преступный маркетинг, когда людям обещают «лёгкие и быстрые деньги». Как правило, организаторы финансовых пирамид, «гарантируют» высокую доходность вложения или же пассивный доход. Например, они сравнивают ставки вознаграждения в банках второго уровня и предлагают свои условия, обещая вознаграждение в размере 35-40 процентов. Если вам предлагают подобного рода, казалось бы, выгодные условия, это повод усомниться в целесообразности таких вложений. Ещё на что следует обратить внимание – это на то, что граждан призывают вкладывать быстро, не раздумывая. Это людей должно насторожить, так как речь идёт об агрессивной рекламе, когда гражданам не дают времени подумать, уточнить все детали. Ещё один признак финансовой пирамиды – это обещание бонусов за приведенных родственников, друзей и знакомых, то есть людям предлагают построить систему привлечения клиентов и зарабатывать на ней.

Это людей должно насторожить, так как речь идёт об агрессивной рекламе, когда гражданам не дают времени подумать, уточнить все детали. Ещё один признак финансовой пирамиды – это обещание бонусов за приведенных родственников, друзей и знакомых, то есть людям предлагают построить систему привлечения клиентов и зарабатывать на ней.

— Необходимо ознакомиться с репутацией той или иной инвестиционной компании, которая призывает вкладывать граждан свои сбережения. Попробуйте попросить показать лицензию уполномоченного органа на осуществление приёма депозитов. Здесь важно подчеркнуть, что если лицензии нет, то вероятность того, это финансовая пирамида – высока, а, как известно, деятельность таких организаций без соответствующей лицензии считается незаконной. Также ни в коем случае не рекомендуется вкладывать свои деньги компаниям, которые заключают договор займа. И наконец, необходимо обратить внимание на то, каким образом компания принимает деньги вкладчиков. Если за наличный расчёт – это повод насторожиться. Если деньги уже вложены, и вы считаете, что имели дело с финансовой пирамидой – необходимо незамедлительно обратиться в правоохранительные органы.

Если деньги уже вложены, и вы считаете, что имели дело с финансовой пирамидой – необходимо незамедлительно обратиться в правоохранительные органы.

— В чем сложность расследования уголовных дел, связанных с деятельностью финансовых пирамид?

— Самое сложное в уголовном деле это поимка подозреваемых в организации финансовых пирамид. Особенно, когда фигуранты уголовного дела покидают страну. Тогда встает вопрос об экстрадиции подозреваемых. Пока оперативными подразделениями ведётся розыск подозреваемых сроки следствия прерываются. Процесс экстрадиции может занять определённое время. Переговорами касательно экстрадиции подозреваемых занимаются уполномоченные органы государств. Ратифицированный договор позволяет государствам-участникам, обусловливающим выдачу наличием договора, рассматривать Конвенцию против организованной преступности в качестве правового основания для выдачи в их отношениях с другими государствами-участниками. Международные договорные и иные обязательства РК, а также нормативные постановления Конституционного Суда и Верховного Суда РК, регулирующие порядок уголовного судопроизводства, являются составной частью уголовно-процессуального права.

— А что насчёт возмещения ущерба пострадавшим вкладчикам?

— Нормы уголовно-процессуального кодекса дают право потерпевшим подавать исковое заявление в отношении фигурантов уголовного дела, если их вина доказана судом, о взыскании суммы нанесённого ущерба. Иск можно подать во время уголовного процесса или после вынесения судебного приговора. Вопрос взыскания решается в гражданском порядке.

— Какая ответственность предусмотрена организаторам и создателям финансовых пирамид?

— Очевидно, что один человек руководить финансовой пирамидой не может. Поэтому, как правило, у создателей финансовых пирамид имеются пособники, агенты, исполнители, соответственно, по части 2 «совершение преступления группой лиц» предусмотрена ответственность в виде лишения свободы сроком от трёх до семи лет. Если материалами дела установлено, что имелась преступная группа, а ущерб нанесён в крупном размере, то здесь предусмотрено наказание в виде лишения свободы на срок от пяти до двенадцати лет с конфискацией имущества. Здесь стоит отметить, что крайнюю меру — 10 лет лишения свободы — увеличили до 12 лет.

Здесь стоит отметить, что крайнюю меру — 10 лет лишения свободы — увеличили до 12 лет.

— Какая работа проводится надзорным ведомством для проведения профилактики случаев мошенничества в регионе?

— С начала 2023 года наш регион стал первой областью, где стартовал проект под названием «QR-профилактика». Суть проекта заключается в том, что, наводя камерой смартфона на QR-код человек может спастись от мошенников и уберечь свои денежные средства. В приложении есть раздел, один из которых посвящен случаям мошенничества. В этом разделе есть советы о том, как не стать жертвой мошенников. Обращая внимания на отличительные признаки финансовых пирамид, можно минимизировать риски вовлечения, тем самым обезопасив себя и своих близких. Помимо этого, прилагается полезная и очень актуальная информация: например, как не потерять свои деньги при участии в долевом строительстве. Для удобства граждан на платформе «QR- профилактика» имеются номера телефонов доверия органов прокуратуры Мангистауской области. Вывески с информацией о запуске проекта, а также QR-код размещены в местах массового скопления и в зданиях государственных органов. Также мы проводим семинары, круглые стола, встречаемся с неправительственными организациями, чтобы ещё раз озвучить риски и опасность финансовых пирамид.

Вывески с информацией о запуске проекта, а также QR-код размещены в местах массового скопления и в зданиях государственных органов. Также мы проводим семинары, круглые стола, встречаемся с неправительственными организациями, чтобы ещё раз озвучить риски и опасность финансовых пирамид.

— Говоря о мерах профилактики стоит отметить, что в районах и городах Мангистау можно заметить билборды, где граждан призывают обращаться в полицию, если они стали жертвами онлайн-мошенников. Сколько случаев интернет-мошенничества зарегистрировано с начала года?

— Случаи совершения киберпреступлений, в том числе мошенничеств в отношении интернет-пользователей уменьшились. Так, к примеру, с начала 2023 года в области зарегистрировано 44 преступлений, что ниже прошлогоднего показателя, составлявшего 79 преступлений. По-прежнему, самым распространённым способом остается онлайн-торговля. То есть, это те случаи, когда человек, совершает покупки через онлайн-платформы, перечисляет деньги неизвестному человеку за несуществующий товар. Также в регионе всё ещё фиксируются случаи, когда интернет-мошенникам удается обмануть граждан по телефону. Но здесь стоит отметить, что на удочку телефонных мошенников, которые выдают себя за сотрудников правоохранительных органов или банков, попадаются люди старшего поколения. Представители молодёжи осведомлены данными схемами мошенничества и зачастую просто кладут телефон.

Также в регионе всё ещё фиксируются случаи, когда интернет-мошенникам удается обмануть граждан по телефону. Но здесь стоит отметить, что на удочку телефонных мошенников, которые выдают себя за сотрудников правоохранительных органов или банков, попадаются люди старшего поколения. Представители молодёжи осведомлены данными схемами мошенничества и зачастую просто кладут телефон.

— Расскажите, как можно защитить себя от них?

— Как я уже отметил, наиболее часто встречаемые случаи мошенничества, это онлайн-торговля, в частности посредством социальных сетей, к примеру, через Instagram. Невероятно дешёвые товары и горячие предложения за полцены призваны завлечь ничего не подозревающих онлайн-покупателей. Кроме того, доверчивые граждане ориентируются на число подписчиков, красивые фотографии и видео товара, затем оформляют заказ, но товара нет. Позже выясняется, что владельцы данного фейкового аккаунта попросту переименовали название профиля и теперь, условно, вместо очков торгуют женскими сумками. Это также касается различных интернет-сайтов. Поэтому мы просим граждан соблюдать правила предосторожности, чтобы оградить себя от возможных неприятностей. Например, заказывать товар только у проверенных поставщиков, запрашивать у них полную информацию, ориентироваться по настоящим отзывам клиентов.

Это также касается различных интернет-сайтов. Поэтому мы просим граждан соблюдать правила предосторожности, чтобы оградить себя от возможных неприятностей. Например, заказывать товар только у проверенных поставщиков, запрашивать у них полную информацию, ориентироваться по настоящим отзывам клиентов.

— Выписка, подтверждающая перевод денег и переписка между пострадавшим покупателем и лжепродавцом, может стать вещественным доказательством при обращении в полицию?

— Что касается сведений о перечислении денег через банк, личных переписок в социальных сетях, то все предоставленные заявителем материалы обязательно приобщаются к материалам уголовного дела и служат доказательствами. Для того, чтобы вернуть потерянные денежные средства, важно незамедлительно обратиться в полицию, написав заявление. Быстрая реакция заявителя позволит сотрудникам полиции начать оперативные мероприятия по поиску подозреваемых в мошенничестве.

— Подводя итог нашего интервью, опираясь на ваш многолетний опыт, назовите дополнительные меры, которые могут помочь минимизировать случаи мошенничеств в стране.

— Стоит признать, что способы обмана с целью, чтобы заполучить деньги честных граждан незаконным путем, с каждым годом становятся изобретательнее. Я полагаю, что люди закладывают свои автомобили, квартиры в так называемые «инвестиционные компании» из-за низкой финансовой грамотности. Низкая финансовая грамотность и желание лёгкой и быстрой прибыли – комбинация, которая прокладывает людям маршрут в структуры преступного контингента. Поэтому я бы хотел, чтобы в наших школах появилась дисциплина, обучающая финансовой грамотности. Таким образом, детям со школьной парты будут давать знания, которые направлены не только на то, что ребёнок будет с детства знать, как устроена экономика, а базовые вещи, которые понадобятся ему в дальнейшей повседневной жизни. Возможно, благодаря этим урокам, подрастающее поколение будет осознавать: бесплатный сыр может быть только в мышеловке.

Схема пирамиды| Как схема пирамиды работает с ее типами?

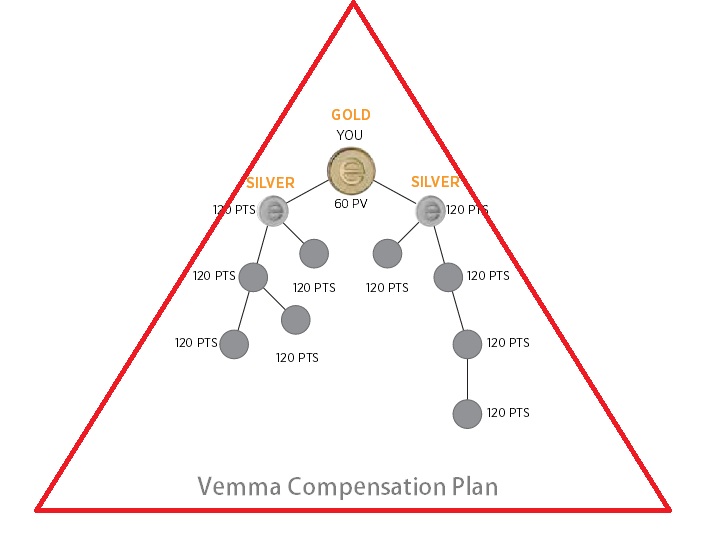

Термин «схема пирамиды» относится к незаконной инвестиционной схеме, основанной на иерархической структуре сетевого маркетинга. Участники наверху набирают новых участников, которые оплачивают авансовые платежи по цепочке тем членам высшего уровня, которые их регистрируют. Снова нанятые члены приводят своих подчиненных, и определенный процент от следующих гонораров также отправляется вверх по цепочке. Операции пирамидальной схемы считаются незаконными во многих странах.

Участники наверху набирают новых участников, которые оплачивают авансовые платежи по цепочке тем членам высшего уровня, которые их регистрируют. Снова нанятые члены приводят своих подчиненных, и определенный процент от следующих гонораров также отправляется вверх по цепочке. Операции пирамидальной схемы считаются незаконными во многих странах.

Как работает схема пирамид?

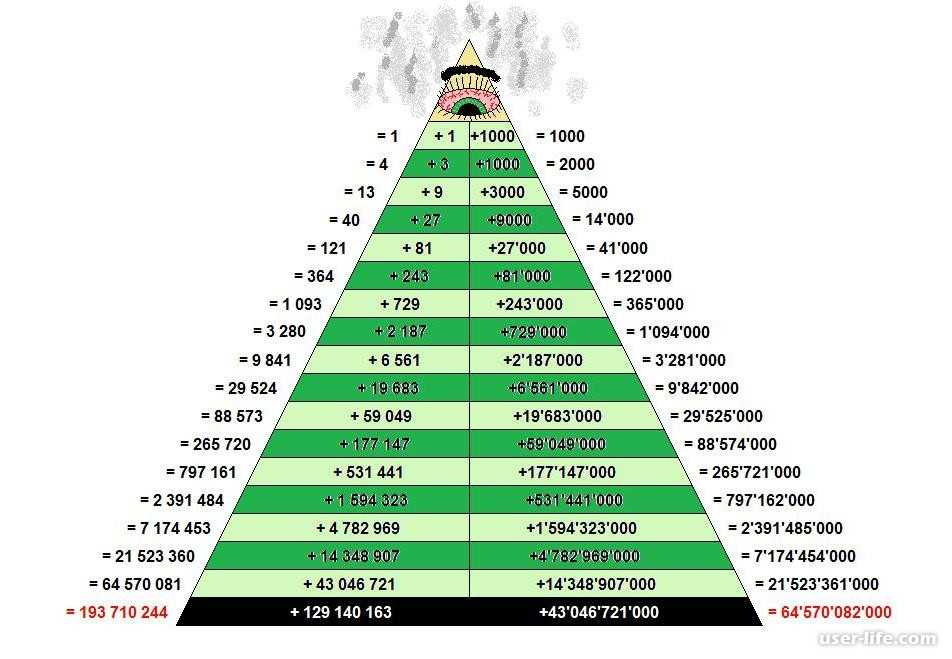

Типичная структура схемы пирамиды строится, чтобы побудить участников нанимать подчиненных и собирать с них плату, которая в конечном итоге идет на вершину пирамиды. Например, один человек нанимает второго человека, который вкладывает определенную сумму денег в присоединение к схеме. Второй человек позже возвращает инвестиции, привлекая к себе других людей, которые инвестируют в схему.

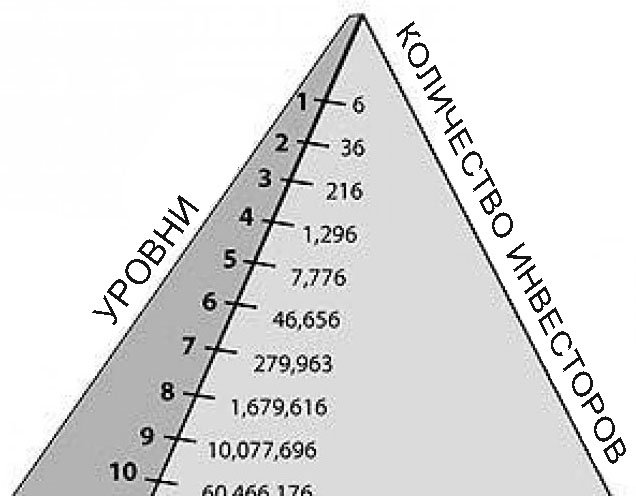

Чем больше людей можно нанять, тем выше их прибыль. Кроме того, определенный процент прибыли от найма идет вверх по пирамиде. Таким образом, фактически каждый человек должен зарегистрировать определенное количество людей, и процесс продолжается до тех пор, пока схема не рухнет из-за меньшего количества людей в нижней части пирамиды. Как правило, некоторые люди, находящиеся на вершине пирамиды, получают огромные прибыли, в то время как те, кто находится внизу, никогда не могут вернуть свои инвестиции.

Как правило, некоторые люди, находящиеся на вершине пирамиды, получают огромные прибыли, в то время как те, кто находится внизу, никогда не могут вернуть свои инвестиции.

Пример схемы пирамиды

Давайте рассмотрим простой пример, чтобы понять концепцию схемы пирамиды. Предположим, что Давид является основателем финансовой пирамиды и, следовательно, находится на вершине пирамиды. Во-первых, он нанял десять человек из второго эшелона, которые заплатили ему гонорар за привилегию присоединиться к схеме пирамиды. На следующем этапе каждый из этих десяти членов второго уровня набрал десять собственных членов третьего уровня, что означает в общей сложности 100 членов третьего уровня. Эти 100 членов третьего уровня также должны платить сборы рекрутерам второго уровня, процент от которых достается Дэвиду. Так происходит процесс найма, и члены высшего уровня зарабатывают деньги на найме, не имея никаких бизнес-операций для получения денег.

Типы схемы пирамиды

Хотя существует несколько вариантов схемы пирамиды, ниже приведены некоторые из наиболее распространенных типов:

1.

Планы многоуровневого маркетинга

Планы многоуровневого маркетингаНе все, но некоторые предприятия многоуровневого маркетинга оказываются пирамидой схемы. В этих схемах участники должны продавать разные продукты. Кроме того, они должны набирать новых участников, которые также приносят доход помимо комиссионных за продажу.

2. Цепная электронная почта

Он работает в форме фонда пожертвований, в котором каждый человек, получивший электронное письмо, должен пожертвовать некоторую сумму денег (на гуманитарные цели) в список людей, упомянутых в электронном письме. Затем каждый получатель снова пересылает электронное письмо своим контактам, добавляя свое имя в начало списка получателей. Это незаконная схема пожертвований, иногда используемая для обмана невинных людей.

3. Клубы подарков

В этих схемах новых участников часто заманивают в команду, обещая им подарки в обмен на привлечение новых членов. Затем новые участники дарят членам высшего уровня; эти подарки обычно даются в виде наличных денег.

4. Обнаженная схема

В этих схемах единственным источником прибыли являются сборы, получаемые за привлечение новых участников. Каждый человек должен набрать несколько участников, которые, в свою очередь, должны аналогичным образом набрать больше людей. В конечном итоге это приводит к иерархической пирамиде. Здесь каждый новый участник должен оплатить вступительный взнос.

Почему пирамидальная схема незаконна?

В схеме пирамиды физическое лицо или компания начинает аферу, вербуя членов (или инвесторов) и предлагая высокие гарантированные доходы. Первоначально самые ранние инвесторы могут заработать значительную сумму денег, в основном за счет новых сотрудников, а не в виде какой-либо прибыли от каких-либо реальных инвестиций. Однако схема начинает терять обороты, когда пассивы начинают превышать ее активы из-за сужения найма, что в конечном итоге приводит к падению пирамиды. Таким образом, этот бизнес может создавать богатство, обманывая людей и предлагая им экстраординарную прибыль на основе новобранцев, что не является легальной бизнес-моделью. Именно по этой причине финансовые пирамиды считаются незаконными во многих странах.

Именно по этой причине финансовые пирамиды считаются незаконными во многих странах.

Преимущества схемы «Пирамида»

Вот некоторые из основных преимуществ:

- В отличие от обычной работы, на которой люди должны отрабатывать фиксированное количество часов, участники этих схем пользуются свободой действовать со своей скоростью.

- Самые ранние участники могут получать высокую прибыль, добавляя новых сотрудников, что, в свою очередь, привлекает в бизнес больше людей, что приводит к увеличению прибыли.

Недостатки пирамидальной схемы

Некоторые из основных недостатков заключаются в следующем:

- Это похоже на контракт или фриланс; следовательно, нет обычных льгот, таких как оплачиваемый отпуск, медицинское обслуживание и т. д.

- Самые последние участники, присоединившиеся к основанию пирамиды, обычно даже не возвращают свои инвестиции, уплаченные в виде вступительных взносов.

Ключевые выводы

Вот некоторые из ключевых выводов статьи:

- Пирамида — это незаконная или мошенническая бизнес-модель, в которой члены высшего уровня получают прибыль от вступительных взносов, взимаемых с новых членов нижнего уровня.

уровни иерархии.

уровни иерархии. - Эти предприятия в основном полагаются на получение прибыли от сборов за найм, и редко они имеют какую-либо внутреннюю стоимость из-за какой-либо продажи реальных товаров или услуг.

- Схема пирамиды рушится, когда организация не может привлечь новых членов в нижней части пирамиды, чтобы расплатиться с членами, сидящими на вершине.

Заключение

Это форма финансовой аферы или мошенничества, при которой деньги зарабатываются за счет привлечения новых участников для выплаты прежним участникам. Вариантов схемы пирамиды может быть много. Таким образом, инвесторы должны проявлять должную осмотрительность, прежде чем инвестировать в какой-либо бизнес. Если что-то выглядит подозрительным или подозрительным, всегда лучше уйти.

Рекомендуемые статьи

Это руководство по пирамидальной схеме. Здесь мы также обсудим определение, работу, примеры, типы и почему пирамидальная схема незаконна, а также ее преимущества и недостатки. Вы также можете ознакомиться со следующими статьями, чтобы узнать больше:

Вы также можете ознакомиться со следующими статьями, чтобы узнать больше:

- Совместная ответственность

- Враждебное поглощение

- Кумулятивное голосование

- Схема Понци

Схемы пирамид | Scamwatch

Схемы пирамид являются незаконными и очень рискованными схемами «быстрого обогащения», которые могут стоить вам больших денег.

Как работает эта афера?

Вы можете узнать о финансовой пирамиде от друзей, родственников или соседей. Обычно финансовые пирамиды набирают членов на семинарах, домашних собраниях, по телефону, электронной почте, почте или в социальных сетях.

В типичной финансовой пирамиде вы платите за присоединение. Схема основана на том, что вы убеждаете других людей присоединиться и расстаться со своими деньгами. Чтобы каждый участник схемы мог получать прибыль, должно быть бесконечное количество новых участников. На самом деле количество людей, желающих присоединиться к схеме, и, следовательно, количество денег, поступающих в схему, иссякнут очень быстро.

Некоторые промоутеры финансовых пирамид скрывают свои истинные цели, предлагая продукты с завышенными ценами, низкого качества, труднопродаваемые или малоценные. Зарабатывание денег на рекрутинге по-прежнему остается их главной целью.

Промоутеры на вершине пирамиды зарабатывают деньги, привлекая людей к своей схеме. Они присваивают гонорары и другие платежи, сделанные теми, кто присоединился к ним. Когда схема терпит крах, отношения, дружба и даже браки могут быть повреждены из-за денег, потерянных в результате мошенничества.

Содействие финансовой пирамиде или участие в ней является нарушением закона.

Предупреждающие знаки

- Вам предлагается присоединиться к группе, плану, программе или команде, где вам нужно набирать новых членов, чтобы зарабатывать деньги.

- Схема включает в себя предложение товаров или услуг небольшой или сомнительной ценности, которые служат только для продвижения схемы, например, информационных листов.

- Предусмотрены большие первоначальные затраты.

- Промоутер заявляет, что «это не финансовая пирамида» или «это абсолютно законно».

Защитите себя

- Не позволяйте никому давить на вас при принятии решений о деньгах или инвестициях — всегда получайте независимую финансовую консультацию.

- Остерегайтесь схем или продуктов, претендующих на гарантированный доход.

- Подумайте, зависят ли обещанные вам вознаграждения от продаж продукта. Если да, то являются ли продукты реальной ценностью, продаются ли они по разумной цене и на что действительно существует потребительский спрос?

- Помните, что члены семьи и друзья могут попытаться вовлечь вас в схему пирамиды , не осознавая, что это так.

- Противозаконно не только продвигать финансовую пирамиду, но и участвовать в ней.

Вас обманули?

Если вы считаете, что предоставили данные своего счета мошеннику, немедленно обратитесь в свой банк или финансовое учреждение.

Мы рекомендуем вам сообщать о мошенничестве в ACCC через страницу сообщения о мошенничестве.

Пример — «Организация Индий» Джона Ло. Организатор привлекал инвесторов для освоения реки Миссисипи. На самом деле большая часть вложенных средств шла на покупку государственных облигаций. Повышений акций в цене было вызвано поднявшимся ажиотажем и когда денежные потоки стали огромными, а цена скаканула до невиданных размеров, пирамида рухнула.

Пример — «Организация Индий» Джона Ло. Организатор привлекал инвесторов для освоения реки Миссисипи. На самом деле большая часть вложенных средств шла на покупку государственных облигаций. Повышений акций в цене было вызвано поднявшимся ажиотажем и когда денежные потоки стали огромными, а цена скаканула до невиданных размеров, пирамида рухнула.

уровни иерархии.

уровни иерархии.