Как рассчитать период окупаемости для управления прибылями и убытками

Учитесь на знаниях сообщества. Эксперты добавляют свои идеи в эту совместную статью на основе ИИ, и вы тоже можете.

Это новый тип статьи, которую мы начали с помощью ИИ, и эксперты продвигают ее вперед, делясь своими мыслями непосредственно в каждом разделе.

Если вы хотите внести свой вклад, запросите приглашение, поставив лайк или ответив на эту статью. Узнать больше

— Команда LinkedIn

Последнее обновление: 1 июня 2023 г.

Если вы занимаетесь управлением прибылями и убытками, вам необходимо знать, как оценить рентабельность нового проекта или инвестиции. Одним из методов, которые вы можете использовать, является период окупаемости, который измеряет, сколько времени требуется для возмещения первоначальной стоимости проекта или инвестиций.

Каков срок окупаемости?

Срок окупаемости – это количество лет или периодов, необходимых для возмещения первоначальных затрат на проект или инвестиции. Он рассчитывается путем деления первоначальной стоимости на годовой или периодический денежный поток, генерируемый проектом или инвестицией. Например, если вы инвестируете 10 000 долларов в проект, который приносит 2 000 долларов в год, период окупаемости составит 10 000 / 2 000 = 5 лет.

Зачем использовать срок окупаемости?

Период окупаемости — это простой и интуитивно понятный способ сравнить рентабельность различных проектов или инвестиций. Он показывает, как быстро вы можете вернуть свои деньги и начать получать прибыль. Он также отражает риск и неопределенность проекта или инвестиции, поскольку более короткий период окупаемости подразумевает меньший риск и более высокую ликвидность. Период окупаемости может помочь вам расставить приоритеты в проектах или инвестициях, которые окупаются быстрее и соответствуют вашим стратегическим целям.

Период окупаемости может помочь вам расставить приоритеты в проектах или инвестициях, которые окупаются быстрее и соответствуют вашим стратегическим целям.

Как рассчитать срок окупаемости?

Для расчета периода окупаемости необходимо оценить первоначальную стоимость и годовой или периодический денежный поток проекта или инвестиции. Первоначальные затраты — это сумма денег, которую вы тратите авансом, чтобы начать проект или инвестиции, такие как оборудование, материалы, рабочая сила и т. д. Денежный поток — это сумма денег, которую вы получаете или экономите от проекта или инвестиций, таких как доход, экономия затрат, налоговые льготы и т. д. Вы можете использовать электронную таблицу или калькулятор для расчета периода окупаемости по этой формуле:

Срок окупаемости = Начальная стоимость / Денежный поток

Каковы ограничения периода окупаемости?

Период окупаемости — полезный инструмент для управления прибылями и убытками, но он также имеет некоторые ограничения, о которых вам следует знать. Во-первых, он не учитывает временную стоимость денег, что означает, что он не учитывает процентную ставку или уровень инфляции, которые влияют на стоимость денег с течением времени. Во-вторых, он не учитывает денежный поток после периода окупаемости, что означает, что он не отражает общую прибыль или прибыльность проекта или инвестиций. В-третьих, он не учитывает доходность с поправкой на риск, что означает, что он не корректирует денежный поток с учетом изменчивости или неопределенности проекта или инвестиции.

Во-первых, он не учитывает временную стоимость денег, что означает, что он не учитывает процентную ставку или уровень инфляции, которые влияют на стоимость денег с течением времени. Во-вторых, он не учитывает денежный поток после периода окупаемости, что означает, что он не отражает общую прибыль или прибыльность проекта или инвестиций. В-третьих, он не учитывает доходность с поправкой на риск, что означает, что он не корректирует денежный поток с учетом изменчивости или неопределенности проекта или инвестиции.

Как преодолеть ограничения срока окупаемости?

Для преодоления ограничений срока окупаемости можно использовать другие методы, дополняющие или дополняющие срок окупаемости. Например, вы можете использовать чистую текущую стоимость (NPV), которая дисконтирует будущий денежный поток по определенной процентной ставке и вычитает первоначальную стоимость, чтобы найти текущую стоимость проекта или инвестиции. Вы также можете использовать внутреннюю норму доходности (IRR), которая представляет собой процентную ставку, при которой NPV равна нулю. Вы также можете использовать индекс рентабельности (PI), который представляет собой отношение чистой приведенной стоимости к первоначальным затратам. Эти методы могут помочь вам сравнить период окупаемости с другими показателями прибыльности и риска.

Вы также можете использовать индекс рентабельности (PI), который представляет собой отношение чистой приведенной стоимости к первоначальным затратам. Эти методы могут помочь вам сравнить период окупаемости с другими показателями прибыльности и риска.

Как применить срок окупаемости на практике?

Период окупаемости — это практичный и простой способ проверки и ранжирования проектов или инвестиций на основе их прибыльности и риска. Тем не менее, вы не должны полагаться только на период окупаемости, чтобы принять окончательное решение. Вы также должны учитывать другие факторы, такие как стратегическое соответствие, рыночный потенциал, конкурентное преимущество, потребительский спрос, социальное и экологическое воздействие, а также альтернативную стоимость проекта или инвестиций. Вы также должны использовать другие методы, такие как NPV, IRR и PI, для проверки и уточнения вашего анализа. Используя комбинацию методов и критериев, вы можете принимать более обоснованные и обоснованные решения по управлению прибылями и убытками.

Вот что еще нужно учитывать

Здесь можно поделиться примерами, историями или идеями, которые не вписываются ни в один из предыдущих разделов. Что бы вы еще хотели добавить?

Оцените эту статью

Мы создали эту статью с помощью ИИ. Что вы думаете об этом?

Это здорово Это не так здорово

Спасибо за ваш отзыв

Ваш отзыв является частным. Поставьте лайк или отреагируйте, чтобы перенести разговор в свою сеть.

Найдите период окупаемости с помощью формулы

Онлайн-калькулятор периода окупаемости позволяет рассчитать периоды окупаемости с учетом скидок, оценить среднюю доходность и графики инвестиций. Кроме того, этот калькулятор дисконтированного периода окупаемости оценивает совокупный дисконтированный денежный поток и денежный поток каждого года. Не беспокойтесь, так как вы можете рассчитать результаты фиксированного или нерегулярного денежного потока каждый год с помощью этого калькулятора.

Кратко прочитайте эту статью, чтобы лучше понять, как рассчитать период окупаемости с помощью этого калькулятора окупаемости, а также шаг за шагом, формулу периода окупаемости и некоторые полезные термины.

Что такое простой срок окупаемости?В соответствии с основным определением, период времени с настоящего времени до момента, когда инвестиции будут полностью оплачены, называется периодом окупаемости. Этот анализ помогает инвесторам сравнить инвестиционные шансы и решить, какой проект имеет самый короткий срок окупаемости.

Если инвесторы собираются вкладывать деньги в какие-то проекты, то они должны знать о сроке окупаемости. Итак, попробуйте этот калькулятор периода окупаемости, чтобы определить, как долго проект окупает инвестиции.

Формула для расчета периода окупаемости: –Формула приведена ниже:

$$ PP = \frac{I}{C} $$

Где,

- PP = срок окупаемости

- I = общая сумма инвестиций

- C = Денежный поток, деньги, которые вы зарабатываете.

Например:

Вы собираетесь вложить $20000 в покупку дома. Затем вы собираетесь сдать его в аренду за 500 долларов. Каков срок окупаемости?

Здесь,

I = 20000 долларов

C = 500 долларов

Итак,

$$ PP = \frac{20000$}{500$} $$

$$ PP=40 лет $ $

Просто попробуйте к этому онлайн-калькулятору наценки, чтобы рассчитать доход и прибыль, которые зависят от стоимости и наценки вашего продукта.

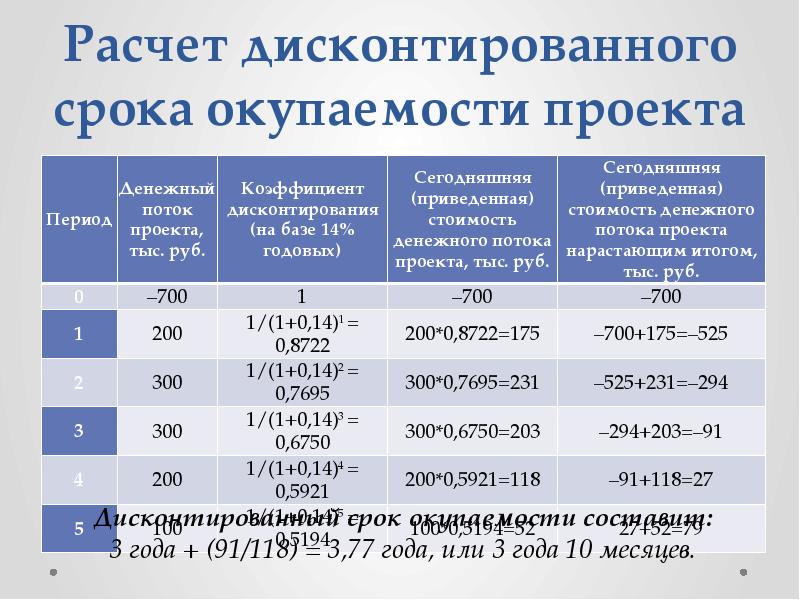

Что такое дисконтированный срок окупаемости?

Указывает количество лет, которое требуется, чтобы окупить первоначальные инвестиции в результате таких расходов, как дисконтирование денежных потоков и признание временной стоимости денег.

Онлайн-калькулятор дисконтированного периода окупаемости выполняет расчеты на основе первоначальных инвестиций, ставки дисконтирования и количества лет.

Ключевые точки:

- Во временной стоимости денег дисконтированный срок окупаемости более точен, чем простой срок окупаемости.

- Чем короче период дисконтирования, тем быстрее проект генерирует денежные потоки для покрытия первоначальных затрат.

Формула приведена ниже:

$$ DPP= -\frac{ln(1-\text{сумма инвестиций}*\frac{rate}{\text{денежный поток в год}})}{ln(1+rate)} $$

Например:

Если первоначальные инвестиции в размере 100000 долларов США и годовая окупаемость в размере 2000 долларов США, ставка дисконтирования составляет 10%, то как рассчитать дисконтированный период окупаемости ?

Здесь

$$ DPP= -\frac{ln(1-100000*\frac{0.1}{2000})}{ln(1+0.1)} $$

$$ DPP= -\frac{ ln(1-\frac{10000}{2000})}{ln(1.1)} $$

$$ DPP= -\frac{ln\frac{(2000-10000)}{2000})}{ln( 1.1)} $$

$$ DPP= -\frac{ln(-4)}{ln(1.1)} $$

$$ DPP = \frac{1.38}{0,095} $$

$$ DPP =14,52 года $$

Что такое денежный поток? Денежный поток – это приток или отток денежных средств организации. Если активы инвестора увеличиваются, то выплата активов указывается как положительный денежный поток. В то время как уменьшение активов означает отрицательный денежный поток. Вы можете легко рассчитать годовой денежный поток, воспользовавшись нашим калькулятором окупаемости.

Если активы инвестора увеличиваются, то выплата активов указывается как положительный денежный поток. В то время как уменьшение активов означает отрицательный денежный поток. Вы можете легко рассчитать годовой денежный поток, воспользовавшись нашим калькулятором окупаемости.

Калькулятор дисконтированного периода окупаемости выполняет расчеты этих двух типов денежных потоков:

- Фиксированный денежный поток

- Нерегулярный денежный поток

Если денежный поток таков, что он остается постоянным во времени, то денежный поток будет фиксированным денежным потоком.

Формула для расчета срока окупаемости (фиксированного денежного потока), упомянутая ранее в содержании.

При этом сумма чистого денежного потока меняется со временем и называется неравномерным денежным потоком или нерегулярным денежным потоком.

Формула для неравномерного денежного потока: –

Когда нам нужно рассчитать совокупный чистый денежный поток для неравномерного денежного потока, используйте следующую формулу.

$$ PP = A + \frac {B} {C} $$

Где,

A = Номер последнего периода

B = Сумма накопленных чистых денежных средств на конец периода A.

C = Приток денежных средств следующего периода.

Например:

Фирма инвестировала 30 миллионов долларов и надеется получить денежный поток в размере 3 миллионов долларов в 1-й год, 4 миллиона долларов во 2-й год, 5 миллионов долларов в 3-й год, 6 миллионов долларов в 4-й год и 7 миллионов долларов в 5-й год. Рассчитать окупаемость проекта?

| Год | Денежный поток Годовой | Денежный поток Коммутативный |

| 0 | 30 | 30 |

| 1 | 3 | 27 |

| 2 | 4 | 23 |

| 3 | 5 | 18 |

| 4 | 6 | 12 |

| 5 | 7 | 5 |

Здесь

A=3

B=18

C=6

Таким образом, применяя формулу,

$$ PP = 3 + \frac {18} {6} $$

$$ PP =6 лет $$

Что такое дисконтированный денежный поток (DCF)? Дисконтированный денежный поток — это метод оценки стоимости инвестиции на основе будущего денежного потока. Он определяет стоимость инвестиций на основе того, сколько денег будет получено в результате этих инвестиций. Это относится к инвесторам и предпринимателям, которые хотят внести изменения в свой бизнес. Наш калькулятор дисконтированного периода окупаемости точно рассчитывает дисконтированный денежный поток и предоставляет вам полный денежный поток в виде таблицы. 9n}$$

Он определяет стоимость инвестиций на основе того, сколько денег будет получено в результате этих инвестиций. Это относится к инвесторам и предпринимателям, которые хотят внести изменения в свой бизнес. Наш калькулятор дисконтированного периода окупаемости точно рассчитывает дисконтированный денежный поток и предоставляет вам полный денежный поток в виде таблицы. 9n}$$

Где,

- CF = Денежный поток

- r = Процентная ставка

- n = номер периода

Сумма, полученная после вычета разницы из дисконтированного денежного потока, представляет собой чистый дисконтированный денежный поток.

Что такое Чистый денежный поток?

После вычета разницы из годового денежного потока полученная сумма денег называется чистым денежным потоком.

Как рассчитать чистый денежный поток?Для расчета чистого денежного потока используется следующая формула:

Чистый денежный поток = Общий денежный поток – общий денежный отток

Также наш калькулятор производит расчет чистого денежного потока по этой формуле.

Как рассчитать срок окупаемости с помощью этого калькулятора?

Теперь для расчета периода окупаемости просто выполните указанные шаги.

Проведите пальцем по экрану!

Расчет фиксированного денежного потока:Если у вас есть фиксированный денежный поток, введите значения в данные поля части фиксированного денежного потока.

Входные данные:

- Прежде всего, введите общие первоначальные инвестиции в поле.

- Затем введите денежный поток за год в специальное поле.

- Затем выберите увеличение или уменьшение денежного потока в раскрывающемся меню этого .

- Далее введите процент увеличения/уменьшения денежного потока.

- Далее, подставьте количество лет.

Выходы:

Когда вы введете все вышеперечисленные поля. Этот бесплатный онлайн-инструмент покажет вам:

- Срок окупаемости.

- Дисконтированный срок окупаемости.

- Денежный поток.

- Чистый денежный поток.

- Дисконтированный денежный поток.

- Чистый дисконтированный денежный поток.

Если вы хотите платить разные платежи, то наш калькулятор окупаемости поможет вам рассчитать период окупаемости неравномерного денежного потока.

Входные данные:

- Ну, входные данные для нерегулярного денежного потока такие же, как обсуждалось выше.

- Но есть дополнительная возможность ввести сумму, которую вы хотите заплатить в разные годы.

Выходы:

Выходы нерегулярного денежного потока такие же, как и в фиксированном денежном потоке. Итак, если вы хотите рассчитать период окупаемости нерегулярного денежного потока, то этот калькулятор подойдет лучше всего.

Примечание:

- Если вы хотите платить платежи в соответствии с желаемыми годами, есть также возможность «добавить годы».

- Если выбранные вами годы меньше, чтобы погасить общую сумму инвестиций, то этот калькулятор сообщит вам, что этот срок владения меньше, а также сколько среднего окупаемости в год для завершения платежа в выбранные вами годы.

- Также, если ставка дисконтирования низка для погашения инвестиций в указанный срок владения, калькулятор окупаемости уведомляет о том, что эта процентная ставка низка, а также сколько денег возвращается в соответствии с данной процентной ставкой и годами.

Для расчета притока и оттока денежных средств используется метод усреднения и метод вычитания соответственно.

Метод усреднения:Этот метод утверждает, что

«Разделить ожидаемые поступления денежных средств ежегодно на ожидаемые первоначальные расходы».

Метод вычитания:Этот метод утверждает, что

«Ежегодно вычитать каждый приток денежных средств из первоначального оттока денежных средств до завершения периода окупаемости»

Что ж, для лучшего понимания поясним на примере:

Читайте дальше!

Пример:

Компания XYZ тратит 500000 долларов на покупку оборудования. За пять лет стоимость обслуживания техники составляет 5000 долларов. И заработайте $250000 на клиентах. Каков срок окупаемости этих ценностей?

За пять лет стоимость обслуживания техники составляет 5000 долларов. И заработайте $250000 на клиентах. Каков срок окупаемости этих ценностей?

По методу усреднения:

Общие расходы = 500000 долларов

Чистый денежный поток в год = 250000 – 5000 долларов

= 245000 долларов

Итак,

$$ PBP = \frac{500000}{245000}$$

$$ Срок окупаемости (PBP) = 2,04 года$$

Методом вычитания:

Рассмотрим 10000$ 00 — общая сумма положительных денежных средств поток распределяется следующим образом,

| Год 1 | $0 |

| Год 2 | $125000 |

| Год 3 | $250000 |

| Год 4 | $500000 |

| Год 5 | $1000000 |

Мы должны вычесть приток денег из $500000 первоначальных расходов за четыре года до завершения периода окупаемости. Так как доходы задерживаются в очень большой степени. Таким образом, PBP можно рассчитать методом вычитания 4 лет.

Так как доходы задерживаются в очень большой степени. Таким образом, PBP можно рассчитать методом вычитания 4 лет.

Самый короткий срок окупаемости считается наиболее разумным. Причина в том, что чем дольше деньги привязаны, тем меньше шансов вложить их куда-либо еще.

Что такое формула ROI?Формула возврата инвестиций (ROI):

$$ ROI= \frac{Прибыль от инвестиций}{База инвестиций}$$

Что такое правило окупаемости?Правило окупаемости сформулировано как «Время, необходимое для окупаемости инвестиций».

Возврат инвестиций в виде денежных потоков в течение срока службы активов.

В чем разница между ROI и периодом окупаемости? ROI — это сумма денежного выигрыша в результате действия, деленная на стоимость действия. Также. он не описывает риск инвестиций. В то время как период окупаемости — это время, необходимое для выравнивания общих инвестиций и общих затрат.

В то время как период окупаемости — это время, необходимое для выравнивания общих инвестиций и общих затрат.

Нет, при расчете амортизация не учитывалась.

Какова основная критика периода окупаемости?Основное неодобрение в том, что он игнорирует «временную стоимость денег».

Есть ли в Excel функция окупаемости?В Excel нет функции расчета срока окупаемости.

Конец примечания: Когда вы собираетесь инвестировать в проект, очень важно знать о фиксированном денежном потоке и нерегулярном денежном потоке. Просто учтите, что этот бесплатный калькулятор периода окупаемости помогает получить оценочные значения периода окупаемости для регулярного и нерегулярного денежного потока. Прежде чем принимать какое-либо решение с помощью этого калькулятора окупаемости, проконсультируйтесь со своим финансовым менеджером.