Что такое идентификационный номер налогоплательщика (ИНН) для граждан США и иностранцев?

Введение

Если вы платите налоги в США, владеете бизнесом в США или удерживаете налоги от имени американских сотрудников, вам необходимо знать налоговые идентификационные номера.

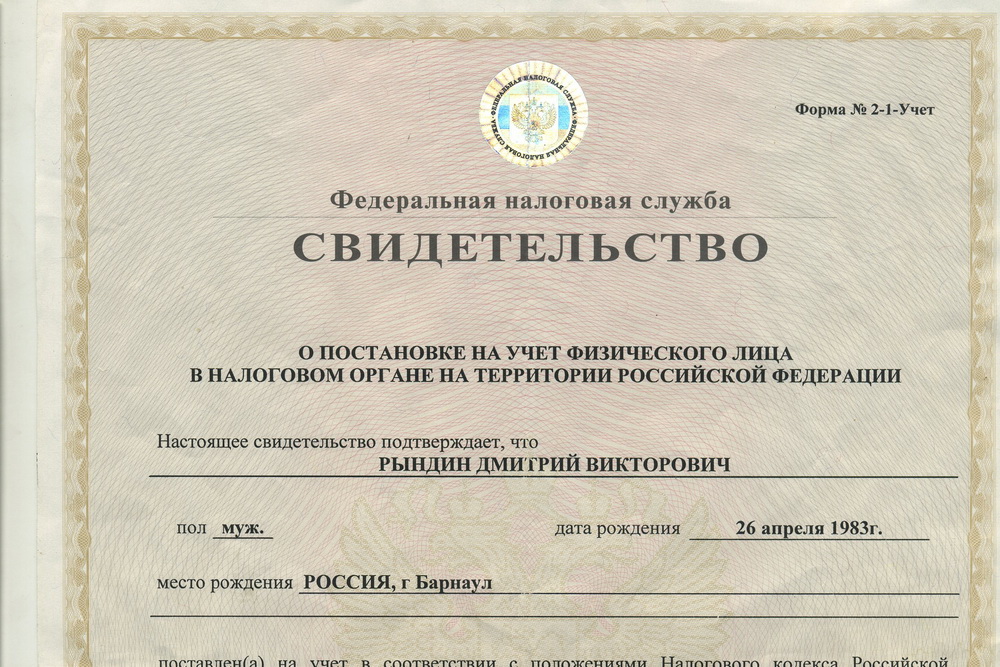

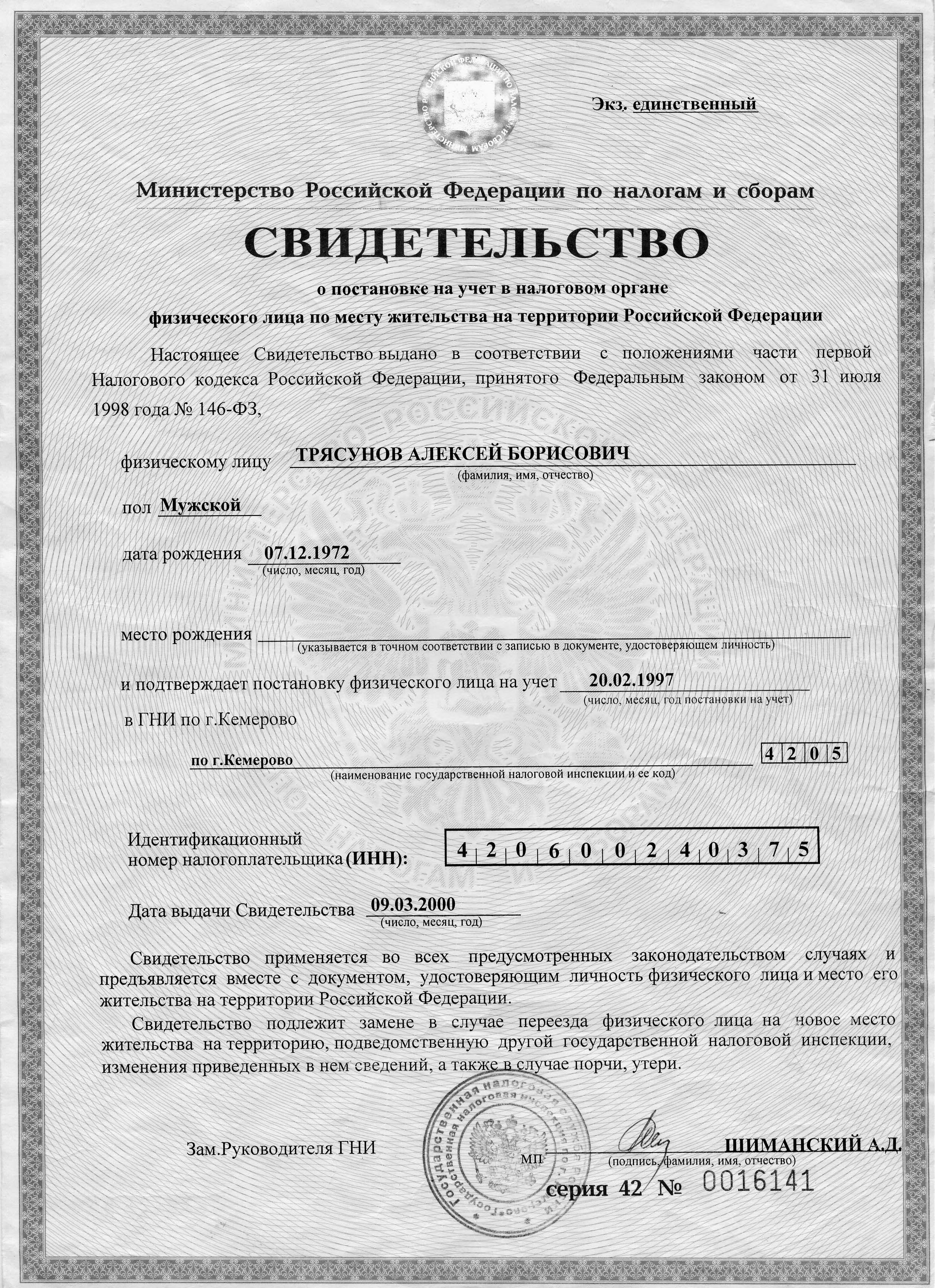

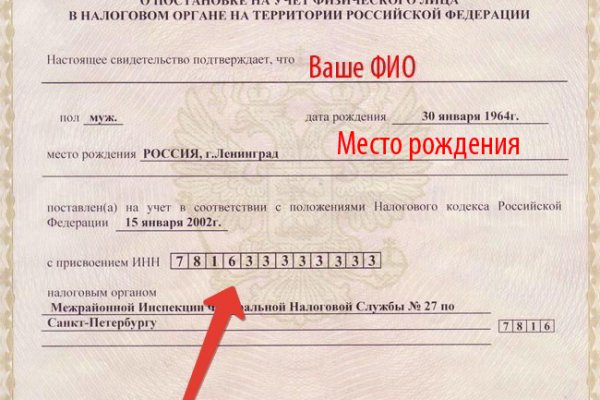

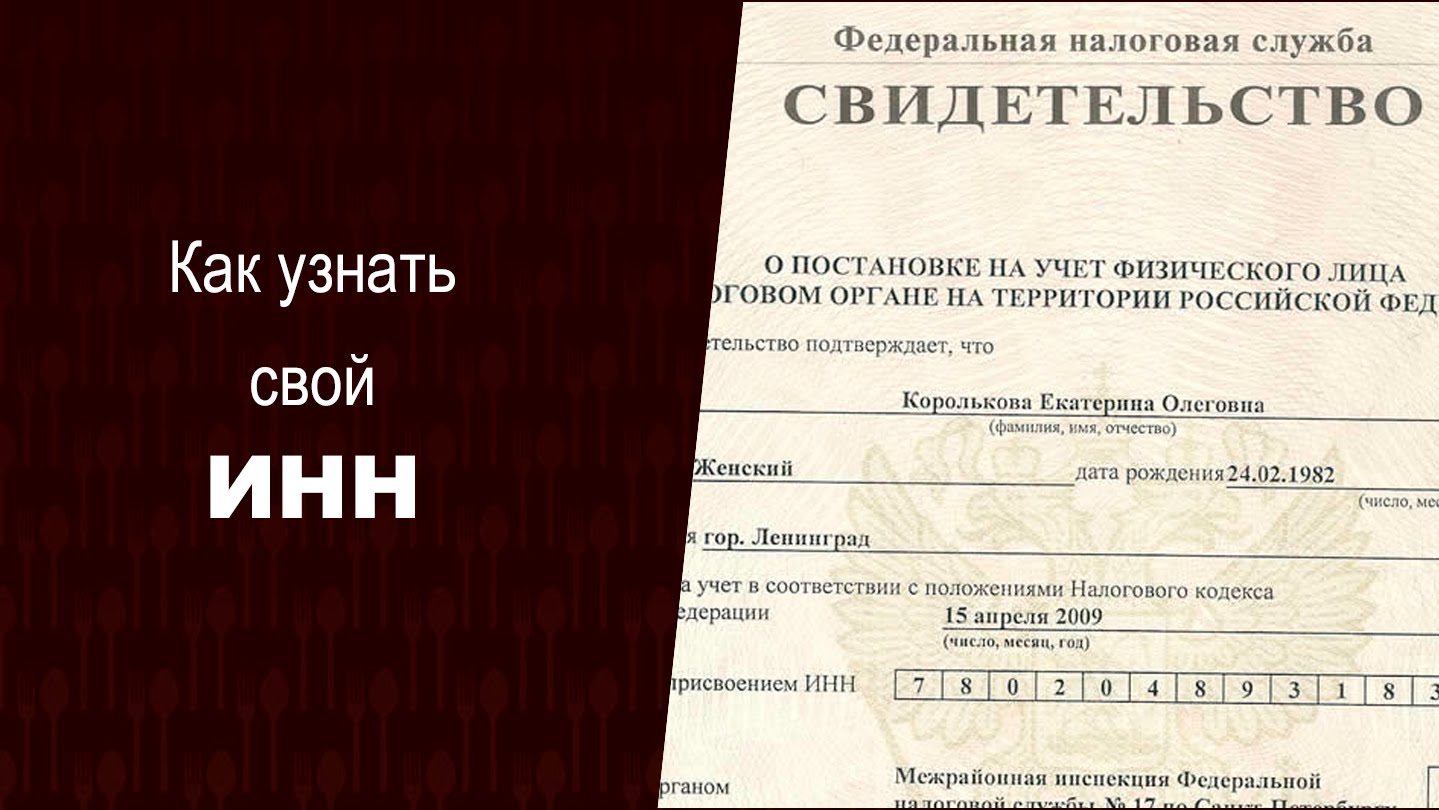

ИНН или идентификационный номер налогоплательщика выдается налогоплательщикам и используется Налоговой службой (IRS) для отслеживания всех налоговых деклараций. Физические лица, корпорации и некоммерческие организации должны иметь ИНН для законной регистрации всей своей налоговой деятельности.

Существует несколько различных типов TIN. Поэтому, если вы новичок в мире TIN, вам может быть сложно понять, какой из них вам нужен и как его получить. Граждане США и иностранные резиденты нуждаются в ИНН для получения дохода в стране. В качестве альтернативы, если вы являетесь компанией, которая нанимает сотрудников, каждый работник должен предоставить вам свой ИНН.

Хотите узнать больше о TIN? В этой статье рассказывается, как его получить, какой из них вам нужен и когда его следует использовать.

Давайте углубимся.

Что такое идентификационный номер налогоплательщика (ИНН)?Идентификационный номер налогоплательщика, или TIN, обычно представляет собой девятизначный номер, используемый для юридического отслеживания налоговых деклараций физических и юридических лиц в США. ИНН. Вам также может понадобиться ИНН, чтобы взять кредит в банке, подать заявление о приеме на работу или подать налоговую декларацию в орган штата.

Большинство ИНН выдаются непосредственно Налоговой службой (IRS). Есть несколько исключений, когда ИНН не выдается IRS, включая номера социального страхования и иностранные идентификационные номера налогоплательщика.

Какие бывают виды ИНН?

- SSN — номер социального страхования

- ITIN — индивидуальный идентификационный номер налогоплательщика

- EIN — идентификационный номер работодателя

- ATIN — идентификационный номер налогоплательщика для предстоящих усыновлений в США

- PTIN — налоговая служба Идентификационный номер плательщика

Давайте рассмотрим различные TIN, точное назначение каждого типа и как определить, какой из них вам нужен.

SSN используется для отслеживания доходов американских служащих, расчета их прав на пособия по социальному обеспечению и предоставления им доступа к социальным услугам, таким как пенсионные или медицинские. Если вы гражданин США, родившийся в стране, вы, как правило, получаете SSN при рождении. Постоянные жители и резиденты со статусом неиммигранта, которым разрешено работать Министерством внутренней безопасности (DHS), также могут получить SSN и должны подать заявление на его получение.

Существует три основных типа карт социального обеспечения. Они предназначены для:

- граждан США и постоянных жителей

- временных работников со статусом неиммигранта

- Исключительно для целей налогообложения

Как подать заявление на получение номера социального страхования? Заполните форму SS-5, чтобы подать заявку на получение номера социального страхования. Будьте готовы предоставить удостоверение личности и личные данные.

Будьте готовы предоставить удостоверение личности и личные данные.

Индивидуальный идентификационный номер налогоплательщика, или ITIN, представляет собой девятизначный налоговый номер, выданный IRS для конкретных физических лиц. Он предоставляется иностранным гражданам, не являющимся гражданами США, которым требуется ИНН, но которые не имеют права на получение номера социального страхования.

К числу лиц, имеющих право на получение этого иностранного идентификационного номера налогоплательщика, относятся:

- Некоторые иностранцы-нерезиденты и резиденты

- Их супруги

- Их иждивенцы

Если вы имеете право на получение ITIN, проверьте свое право с помощью IRS Interactive Налоговый помощник.

Как подать заявление на получение иностранного налогового идентификационного номера ITIN? Заполните форму W-7, где вам нужно будет подтвердить свой иностранный статус и личность.

EIN, или идентификационный номер работодателя, предназначен для предприятий и организаций, в том числе некоммерческих, в США. Он также может потребоваться для имений и трастов, если они сообщают о доходах с использованием формы 1041. Это девятизначный номер, используемый для отслеживания ваших налоговых деклараций. Он понадобится вам, чтобы подать налоговую декларацию, открыть бизнес-счет или взять бизнес-кредит.

Как узнать, нужен ли вам EIN? Вы должны иметь EIN, если вы:

- являетесь юридическим лицом с наемными работниками

- являетесь корпорацией или товариществом

- подаете налоговые декларации по найму, акцизам, алкоголю, табаку или огнестрельному оружию

- удерживаете налоги с дохода (кроме заработной платы) иностранцам-нерезидентам

- Имеют план Кео

- Участвуют в трастах, поместьях, некоммерческих организациях, фермерских кооперативах, инвестиционных каналах по ипотечному кредитованию недвижимости, администраторах планов

Чтобы подать заявку на EIN, проще всего заполнить онлайн-форму, где вы должны предоставить подтверждение вашей личности и личности вашего бизнеса. Некоторые компании могут претендовать на освобождение от налогов.

Некоторые компании могут претендовать на освобождение от налогов.

ATIN — это временный налоговый номер, который используется для всех, кто усыновляет ребенка, являющегося гражданином или резидентом США. Как и большинство других TIN, ATIN состоит из девяти цифр, выдаваемых IRS.

Он используется, когда физическое лицо имеет право заявить приемного ребенка в качестве иждивенца, но еще не смогло получить свой SSN до подачи своей налоговой декларации. Они будут использовать ATIN, чтобы указать личность ребенка в своей декларации по федеральному подоходному налогу, чтобы заявить о нем как о иждивенце или получить льготы по уходу за ребенком.

Вы можете подать заявление на получение ATIN, если:

- Вы участвуете в усыновлении в США или усыновлении ребенка с картой постоянного жителя

- Вы разумно пытались получить SSN ребенка, но безуспешно

- Администрация социального обеспечения (SSA) по какой-либо причине еще не смогла предоставить SSN

- Вы имеете право заявить ребенка как иждивенца в налоговой декларации

- Ребенок уже размещен в вашем доме уполномоченным агентство

Вы можете подать заявление на получение ATIN, используя форму W-7A.

Идентификационный налоговый номер составителя (PTIN) представляет собой восьмизначный номер, выданный IRS. Платные федеральные налоговые органы должны законно использовать PTIN в каждой налоговой декларации, которую они подают. С 2011 года существует требование, согласно которому все налоговые специалисты должны указывать свой ИНН в декларациях.

Если вы подаете налоговую декларацию онлайн, включая совместные декларации и декларации для друзей и семьи, вам может не понадобиться PTIN. Сотрудникам, подготавливающим налоговую декларацию для своей компании, ИНН не требуется, поскольку им не возмещаются расходы на эту услугу. Поскольку юридическая ответственность за налоговые декларации ложится на физическое или юридическое лицо, пользующееся услугами налоговой службы, очень важно использовать доверенного составителя.

Чтобы подать заявку на PTIN онлайн, вы можете посетить онлайн-заявку на PTIN. Кроме того, вы можете заполнить форму W-12.

Кроме того, вы можете заполнить форму W-12.

Многие люди используют эти два термина как синонимы, но важно понимать разницу. ИНН — это общий термин для идентификационных налоговых номеров, а ИНН — это особый тип ИНН, налоговый номер работодателя. Существует множество типов ИНН, в том числе иностранные идентификационные номера налогоплательщика.

Идентификационный номер налогоплательщика (ИНН):

- Общий идентификационный номер налогоплательщика

- Включает несколько различных типов налоговых номеров, включая SSN, ITIN, EIN, ATIN и PTIN

- Используется для отслеживания налоговых деклараций физических лиц и компаний

- Включает налоговые номера для граждан США и идентификационные номера налогоплательщиков для иностранцев

Идентификационный номер работодателя (EIN):

- Специально для юридических лиц налоги и налоговые декларации

- Используется для предприятий с наемными работниками

- Для имений и некоммерческих организаций

Ограничения и влияние на поездки во время вспышки COVID-19 привели к тому, что правительство США временно обновило несколько налоговых законов в исключительных обстоятельствах.

Как правило, в США любой бизнес, услуга или торговая деятельность (USTB — торговля или бизнес в США), осуществляемая иностранцами-нерезидентами в стране, может облагаться налогом. Однако в определенные даты пандемии, если физические или юридические лица (обычно не осуществляющие USTB) вели бизнес в стране из-за ограничений на поездки на срок до 60 дней, они могут не нести ответственности.

IRS также ввела другие налоговые льготы для предприятий и частных лиц, пострадавших от пандемии, в том числе:

- Налоговые льготы работодателю

- Налоговые льготы на детей

- Послабление штрафных санкций

- Плата за экономические последствия

90 015 Подача налоговых деклараций в Skuad

Предположим, вы ведете бизнес с сотрудниками из США. В этом случае вы должны быть в курсе правил правильного расчета и подачи налогов на бизнес, а также следить за расчетом, удержанием и уплатой налога с сотрудников. Ошибки в IRS могут привести к серьезным последствиям. Если вы нанимаете удаленных сотрудников по всему миру, соблюдение налогового законодательства и законодательства каждой страны может быть непосильным.

Если вы нанимаете удаленных сотрудников по всему миру, соблюдение налогового законодательства и законодательства каждой страны может быть непосильным.

Skuad — это глобальная платформа по трудоустройству и расчету заработной платы, которая позаботится о налогах на трудоустройство за вас. Обладая локальными знаниями законов разных стран, Skuad обеспечивает соблюдение налогового законодательства по всему миру.

Услуги зарегистрированного работодателя Skuad (EOR) позволяют вам на законных основаниях нанимать сотрудников в более чем 160 странах без организации юридического лица. Платформа Skuad также автоматизирует процессы начисления заработной платы и управляет ими, чтобы сделать расчет и удержание налогов быстрым, простым и безошибочным.

Чтобы узнать больше о Skuad, закажите демонстрацию сегодня.

Как не граждане США Граждане могут получить EIN

Среда, 14 сентября 2016 г.Девин Скотт

Предприниматели со всего мира регистрируют свои компании в Делавэре, чтобы воспользоваться престижной структурой корпоративного права Делавэра.

Каждый основатель стремится создать следующую крупную компанию в штате Делавэр, такую как Facebook, Google, Uber или Twitter.

Нам нравится быть частью предпринимательского процесса — помогать людям создавать свои компании, получать для них идентификационные номера федерального налогоплательщика и подбадривать их, когда они начинают достигать своих целей.

Люди со всего мира интересуются получением федерального налогового идентификационного номера или EIN (идентификационного номера работодателя) для своего нового бизнеса.

Некоторые люди думают, что, поскольку у них нет номера социального страхования, адреса в США или индивидуального идентификационного номера налогоплательщика (ITIN), они не могут получить EIN.

Это неправда. Если у вас нет номера социального страхования, вы не лишены права на получение идентификационного номера федерального налогоплательщика.

Во-первых, вам необходимо будет заполнить и отправить форму SS4, как это сделал бы любой житель США. Адрес, указанный в форме SS4, может находиться в любой точке мира. IRS заинтересована только в том, чтобы знать, где бизнес работает.

Адрес, указанный в форме SS4, может находиться в любой точке мира. IRS заинтересована только в том, чтобы знать, где бизнес работает.

Чтобы получить EIN через Интернет, вам потребуется номер социального страхования или адрес в США. Однако заявление на получение EIN можно отправить по почте или по факсу в IRS, если вы не соответствуете этим требованиям. В этом случае от вас потребуется предоставить копию паспорта лица, указанного в качестве ответственного лица.

Будьте очень осторожны при подаче заявления на получение EIN, так как при самостоятельном обращении в IRS могут возникнуть проблемы.

Если заявление неправильно подготовлено или передано неразборчиво, IRS может отправить вам по факсу письмо с отказом. Получение этого письма с отказом иногда может занять несколько недель; как только он будет получен, вы можете повторно подать заявку на EIN, но вам придется начать процесс с самого начала.

Наша специальная команда в отделе подачи документов будет нести ответственность за то, чтобы ваше заявление SS4 было правильно подготовлено и подано, чтобы обеспечить своевременное утверждение вашего идентификационного номера федерального налогоплательщика.

Обычно мы можем получить EIN для любого международного клиента в течение семи-двадцати рабочих дней после получения подписанной формы SS4.

Ответственная сторона контролирует, управляет или направляет предприятие заявителя и распределение его средств и активов. Ответственной стороной для корпорации должно быть реальное лицо, но это лицо может быть должностным лицом корпорации и жить в любой точке мира.

Ответственной стороной ООО может быть член или управляющий член из любой точки мира. Ответственная сторона просто подписывает документ и отправляет его нам по электронной почте или по факсу. Мы свяжемся с IRS от вашего имени, если EIN не будет получен своевременно. Это может сэкономить вам часы разочарования, поскольку обращение в IRS иногда может быть уроком бесполезности.

Если вы хотите подать заявление на получение идентификационного номера федерального налогоплательщика для новой или существующей компании, позвоните нам, независимо от того, есть ли у вас номер социального страхования США, ИНН или адрес в США.

*Отказ от ответственности*: Harvard Business Services, Inc. не является ни юридической фирмой, ни бухгалтерской фирмой, и даже в тех случаях, когда автор является адвокатом или налоговым специалистом, ничто в этой статье не является юридическим или налоговым совет. В этой статье представлены общие комментарии и анализ затронутой темы. Мы настоятельно рекомендуем вам проконсультироваться с адвокатом или налоговым специалистом, чтобы получить юридическую или налоговую консультацию с учетом ваших конкретных обстоятельств. Любые действия, предпринятые или не предпринятые на основании этой статьи, осуществляются на ваш страх и риск. Если в статье цитируется или предоставляется ссылка на сторонние источники или веб-сайты, Harvard Business Services, Inc. не несет ответственности и не делает никаких заявлений относительно содержания или точности такого источника.

Блог HBS Главная

Еще от Devin ScottПоделиться:

Подпишитесь на блог HBS

Остался 41 комментарий к Идентификационным номерам федеральных налогов для лиц, не проживающих в США. Граждане

Али сказал: четверг, 13 апреля 2023 г.Привет, я зарегистрировал LLC в WY, получил EIN для LLC. Я хочу подать заявку на EIN как физическое лицо, не проживающее в США. Пожалуйста, подскажите, могу ли я отправить заполненную форму SS4 с моими личными данными как физическое лицо и получить EIN?

Ответ сотрудников HBS: среда, 19 апреля 2023 г.Привет, Али,

Спасибо за ваши вопросы и за то, что читаете наш блог. Похоже, вы хотите получить ITIN (индивидуальный идентификационный номер налогоплательщика). Вам нужно будет связаться с IRS напрямую по телефону 800-829-4933.

Вам нужно будет связаться с IRS напрямую по телефону 800-829-4933.

Я не являюсь резидентом США. Если я зарегистрирую ООО в Делавэре, какие налоги я буду платить каждый год? И что, если я не подам налоги и не заплачу налоги. Спасибо

Привет Andyha,

Спасибо за ваш вопрос и за то, что читаете наш блог. Есть много переменных, когда речь идет о федеральных налогах США. Как правило, негражданин США с источником дохода за пределами США не платит федеральные налоги США. Из-за множества переменных было бы лучше поговорить с бухгалтером.

Для поддержания жизни компании здесь, в Делавэре , существует два ежегодных взноса.

1. Ежегодный налог на франшизу штата Делавэр не влияет на доход или деловую деятельность. Это цена, которую вы платите за право или привилегию быть зарегистрированной в штате Делавэр, и она выплачивается каждый год 1 июня и составляет 300 долларов США в год.

2. Годовой сбор зарегистрированного агента штата Делавэр. По закону вы должны иметь зарегистрированного агента в Делавэре, если у вас нет физического адреса здесь, в Делавэре. Зарегистрированный агент является связующим звеном между вами и штатом Делавэр. Годовой сбор зарегистрированного агента Harvard Business Services, Inc. в штате Делавэр составляет 50 долларов США в год и гарантированно никогда не будет увеличиваться в течение всего срока существования компании.

Орку сказал: среда, 13 января 2021 г. Здравствуйте. Я не являюсь резидентом США и хочу знать, могу ли я получить номер EIN без создания компании? И допустим, рано или поздно я создам ООО. Могу ли я по-прежнему использовать этот номер EIN для своего ООО или нет? Придется ли мне подавать заявку на получение нового номера EIN для этого ООО, или этот номер EIN, который у меня уже есть, все равно будет работать в этом моем ООО? Те же вопросы относятся и к номеру ITIN.

Как правило, вам необходимо получить новый EIN для каждой коммерческой организации. Этот пост должен помочь объяснить разницу между EIN и ITIN: https://www.delawareinc.com/blog/ein-vs-itin. Пожалуйста, дайте нам знать, если у вас есть дополнительные вопросы.

Педро сказал: пятница, 8 января 2021 г.Я иностранец, заинтересованный в пакете для регистрации Green International Delaware Corporation, чтобы получить EIN, а также основной адрес для пересылки почты, но у меня есть вопрос. Это должно создать корпорацию C для публикации в Amazon KDP. На налоговом собеседовании они требуют постоянный и почтовый адрес. Могу ли я использовать адрес из вашего сервиса?

Ответ сотрудников HBS: понедельник, 11 января 2021 г. Привет, Педро! При указании официального физического адреса вашей компании вы не можете использовать наш адрес.