Рассчитать амортизацию остаточного срока

В прямом начислении износа амортизируются равные доли стоимости ОС в каждом периоде его срока. Используя метод прямого начисления износа, LN уменьшает стоимость ОС по его ликвидационной стоимости и накапливаемой амортизации, затем делит результат на число периодов в остаточном сроке ОС с тем, чтобы обеспечить сумму амортизации для каждого периода. Примечание Формула прямого начисления износа при расчете амортизации всегда учитывает остаточный срок и остаточную стоимость. Если не было корректировок срока, расчет дает те же результаты, что и стандартное прямое начисление износа. Если корректировка срока производится, LN распознает это действие и продолжает соответствующую амортизацию. Пример Пикап, используемый для обслуживания в вашей компании, имеет стоимость $20.000, ликвидационную стоимость $1.500 и оценочный полезный срок 60 периодов. (стоимость - ликвидационная стоимость - накапливаемая амортизация) ________________________________________________ = ежегодные расходы на амортизацию в год оставшиеся годы срока или ($20 000 - $1 500) __________________ = $3,700 5 Примечание Если ОС, для которого рассчитывается амортизация, содержит срок эксплуатации, LN корректирует амортизационные расходы для первого расчета полугодия, квартала или месяца. Более подробную информацию см. в разделе Расчеты амортизации и сроки эксплуатации. Метод прямолинейного начисления износа (SL) имеет два варианта, основных на способе расчета: SL Ежедневный Формула SL Ежедневный используется, когда метод расчета для выбранной книги осуществляются ежедневно. LN рассчитывает сумму амортизации для каждого периода на основе точного числа дней, которое содержится в периоде. LN в этом расчете учитывает остаточную стоимость и остаточное значение. Формула SL Ежедневный: (стоимость - ликвидационная стоимость - накапливаемая амортизация) * (дни в периоде / остаточный срок в днях) Пример Ваша компания имеет конвейер стоимостью $10.000, остаточной стоимостью $1.000 и с оценочным сроком 3 года или 36 периодов. Датой обслуживания для ОС является 12 января 2002 г. В первом периоде срока ОС это ОС было в обслуживании только в течение 20 дней. Расчеты в первый период: ($10.000 - $1.000) * (20 / 1095) = $164,38 ($10.000 - $1.000 - $164,38) * [ 28 / (1095 - 20) ] = $230,14 Накапливаемая амортизация после двух периодов составляет $394,52. Во втором периоде срока ОС было 28 дней. Расчеты во второй период: ($10.000 - $1.000 - $164,38) * [ 28 / (1095 - 20) ] = $230,14 Накопленная амортизация после двух периодов составляет $394,52. SL Периодический Формула SL Периодический используется, когда метод расчета для выбранной книги осуществляются периодически. LN делит год поровну на определенное число периодов, которые задаются в календаре, и затем рассчитывает амортизацию для каждого полученного в результате периода. Формула SL Периодический: (стоимость - ликвидационная стоимость - накапливаемая амортизация) / остаточный срок в периодах Пример Ваша компания имеет ОС стоимостью $300.000, ликвидационной стоимостью $45.000 и с оценочным сроком 10 лет или 120 периодов. В первом периоде срока ОС сумма амортизации рассчитывается следующим образом: ($300.000 - $45.000) * ( 1 / 120) = $255.000 * ,0083333 = $2.125,00 Сумма амортизации, накопленной в первом периоде, составляет $2.125,00. В каждом последующем периоде LN вычитает накопленную амортизацию из стоимости и остаточной стоимости и уменьшает остаточный срок. Например, во втором периоде LN таким образом рассчитывает сумму амортизации: ($300.000 - $45.000 - $2.124,99) * (1 / 119) = $2125,00 Накопленная амортизация после двух периодов составляет $4250,00. Ваша компания имеет ОС стоимостью $300.000, ликвидационной стоимостью $45. ($300.000 - $45.000) * ( 1 / 120) = $255.000 * ,0083333 = $2.125,00 Сумма амортизации, накопленной в первом периоде, составляет $2.125,00. В каждом последующем периоде LN вычитает накопленную амортизацию из стоимости и остаточной стоимости и уменьшает остаточный срок. Например, во втором периоде LN таким образом рассчитывает сумму амортизации: ($300.000 - $45.000 - $2.124,99) * (1 / 119) = $2125,00 Накопленная амортизация после двух периодов составляет $4250,00.

| |||

Почему не начисляется амортизация в 1С? – Учет без забот

- Опубликовано 08.07.2014 15:32

- Автор: Administrator

- Просмотров: 138701

С начислением амортизации каждый месяц сталкивается большинство бухгалтеров и, как правило, эта операция не вызывает трудностей. Но иногда бывают такие ситуации, когда программа «отказывается» делать нужную проводку в конце месяца. Почему не начисляется амортизация и что нужно исправить в этом случае?

Но иногда бывают такие ситуации, когда программа «отказывается» делать нужную проводку в конце месяца. Почему не начисляется амортизация и что нужно исправить в этом случае?

Одна из частых причин, о которой в спешке можно забыть, — амортизация просто не должна начисляться в этом месяце. Например, если вы приняли к учету основное средство в январе, хоть даже и 1 числа, амортизация будет начисляться со следующего месяца, т.е. только в конце февраля. Иногда возможен и другой вариант — основное средство уже самортизировалось и больше начислений по нему не будет. Чтобы это проверить, нужно просто сравнить суммы по данному ОС на счетах 01 и 02. Если суммы уже сравнялись, то начисление амортизации закончено.

А теперь рассмотрим ситуации, когда отсутствие начислений всё-таки является ошибкой. Если по новому основному средству амортизация не начислена и в следующем месяце, то нужно в первую очередь проверить, как основное средство было принято к учету. В том случае, когда на 01 счет стоимость ОС попала ручной проводкой, амортизация начисляться не будет. Подробно о том, почему не рекомендуется пользоваться ручными операциями при работе в программах 1С 8, описано в статье Ручные проводки — почему 8-ка их «не любит»?.

Подробно о том, почему не рекомендуется пользоваться ручными операциями при работе в программах 1С 8, описано в статье Ручные проводки — почему 8-ка их «не любит»?.

Получается, что ОС в данном случае принято к учету не верно, программа просто «не видит» его и, соответственно, не выполняет начисление амортизации. О том, как правильно принять к учету основное средство, можно прочитать, пройдя по ссылке Как принять к учету основное средство в 1С: Бухгалтерии.

Но бывают еще примеры, когда бухгалтер использовал необходимые документы и не вводил ручных проводок, а амортизации всё равно нет. Тогда нужно зайти в созданный документ «Принятие к учету ОС» и проверить вкладки «Бухгалтерский учет» и «Налоговый учет» (при её наличии), там обязательно должна стоять галочка «Начислять амортизацию».

Еще возможна ситуация, когда амортизация начислялась какое-то время, а затем перестала, при этом суммы по данному ОС на 01 и 02 счетах еще не равны.

Если у Вас остались вопросы или ни одна из описанных ситуаций Вам не подходит, то пишите об этом в комментариях к статье, я постараюсь Вам помочь.

А если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Амортизация | Финансовый отдел

Амортизация активов Фундаментальной концепцией бухгалтерского учета является сопоставление расходов с доходами, которые они помогают генерировать, и для активов, это делается путем амортизации.

Сначала стоимость актива капитализируется и переносится на баланс Университета со счета доходов и расходов. Затем в каждом отчетном периоде по счету доходов и расходов начисляются амортизационные отчисления для списания себестоимости. Это означает, что стоимость этих активов разбита на несколько лет, чтобы отразить вклад, который они внесут в услуги Университета в последующие годы.

На практике это делается централизованно в Финансовом отделе, поэтому обязанность отдела состоит в том, чтобы правильно отразить полную стоимость в своих счетах, выбрав правильную категорию закупок или код расходов по проекту при подаче заявки с целью закупки. предмет снаряжения.

Инструкции по амортизации внутренних накопительных активов см. в разделах Добавление и амортизация по подразделениям и:

Руководство по амортизации поступлений активов по подразделениям

| Политика университета по амортизации | |

|---|---|

| Оборудование | Амортизируется линейным методом в течение 5 лет |

| Специализированное оборудование | Амортизируется линейным методом в течение 7-10 лет |

| Программное обеспечение | Амортизируется линейным методом в течение 5 лет |

| Наследие | Неамортизированный |

| Земля | Без амортизации |

| Недвижимость | Ткань строительная — 50 лет Механические и электрические работы (включая трубопроводы) – 20 лет Светильники и фитинги — 20 лет Оборудование, связанное со строительным проектом (обычно стационарное, например, лифты) – 10 лет Ремонт здания — 20 лет Строительные услуги без права собственности — 20 лет Здания на национальных объектах здравоохранения — 50 лет Сдаваемое в аренду имущество пересматривается в каждом конкретном случае в зависимости от срока аренды. Ландшафтный дизайн (разовая стоимость >100 тыс. фунтов стерлингов) — 10 лет |

Имущество, принадлежащее Университету, регистрируется в Реестре активов Университета по себестоимости, и именно эта цифра используется в качестве отправной точки для последующего расчета амортизации. Вместо того, чтобы отражать стоимость собственности, которая растет, а не уменьшается, этот расчет отражает расходы Университета на содержание зданий, чтобы они были в пригодном для жилья и пригодном для использования состоянии.

Например, можно ожидать, что через несколько лет система электропроводки в здании может устареть и потребовать замены. Если бы здание было продано в этот момент времени, то оно могло бы реализовать более низкую стоимость, чем первоначальная стоимость.

Амортизация рассматривается отдельно от стоимости любых работ по техническому обслуживанию, проводимых в здании. Эти затраты будут отнесены на расходы в том году, когда они произошли. Это отличается от затрат на строительство, которые возникают, например, при строительстве пристройки к собственности; в этом случае он рассматривается как дополнение к существующему активу и будет включен в амортизируемую стоимость.

Это отличается от затрат на строительство, которые возникают, например, при строительстве пристройки к собственности; в этом случае он рассматривается как дополнение к существующему активу и будет включен в амортизируемую стоимость.

Амортизация – определение, формула, расчет, налог

Что такое «Амортизация»?

Амортизация – это метод распределения стоимости материальных активов в течение срока их полезного использования. Он представляет собой потребление выгод с течением времени и сопоставляет доходы за любой период с затратами актива на получение этих доходов. Это неденежная статья, учитываемая в отчете о прибылях и убытках и не отражающая снижение рыночной стоимости актива.

Предприятия амортизируют внеоборотные активы для целей бухгалтерского учета. Например, предприятие, приобретающее новую машину, первоначально отразит ее в своем балансе как актив. Вместо того, чтобы реализовывать всю стоимость актива в первый год через отчет о прибылях и убытках, амортизация актива позволяет бизнесу распределять эти затраты и получать от них доход.

Основные моменты обучения

- Амортизация является неденежным расходом и представляет собой потребление выгод от материального актива с течением времени

- Амортизация уменьшает стоимость чистых активов, указанную в балансе, но не представляет собой снижение рыночной стоимости актива

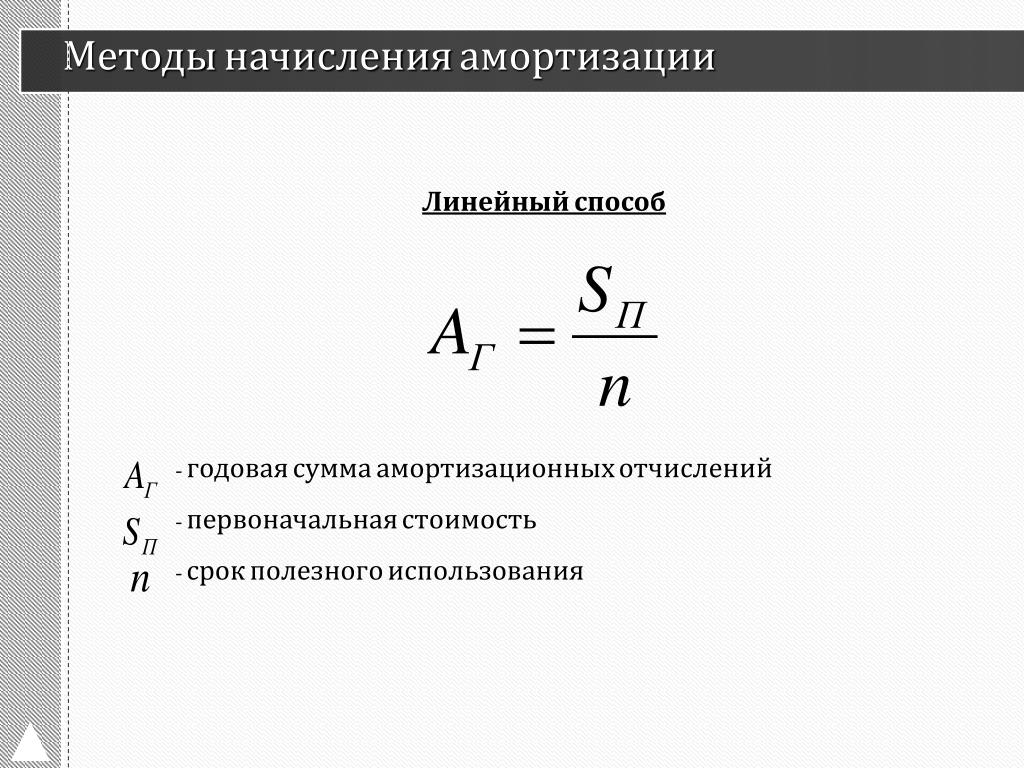

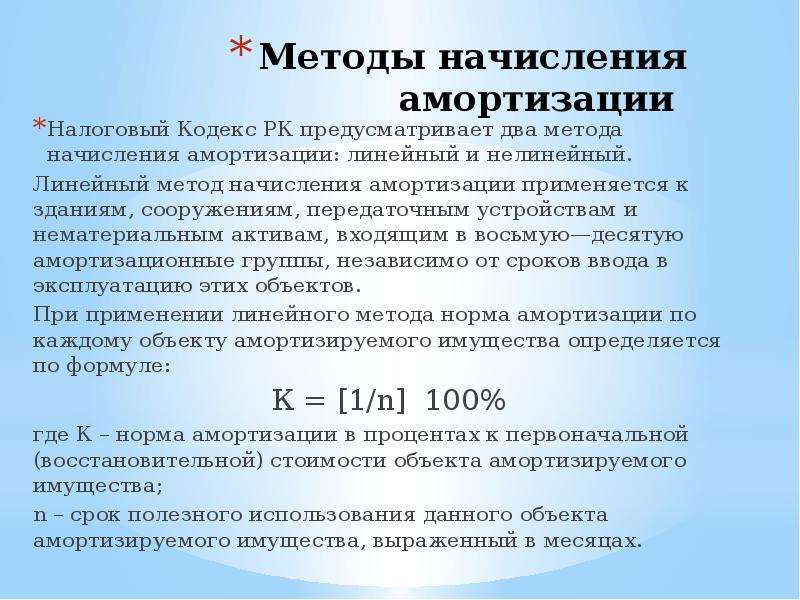

- Линейный метод амортизации является наиболее распространенным методом, используемым бухгалтерами, и предусматривает начисление одних и тех же расходов каждый год в течение срока службы актива

- Компании отчитываются об основных средствах по остаточной стоимости, которая представляет собой стоимость актива за вычетом накопленной амортизации, накопленной амортизации, накопленного истощения или накопленного обесценения

Как рассчитывается амортизация

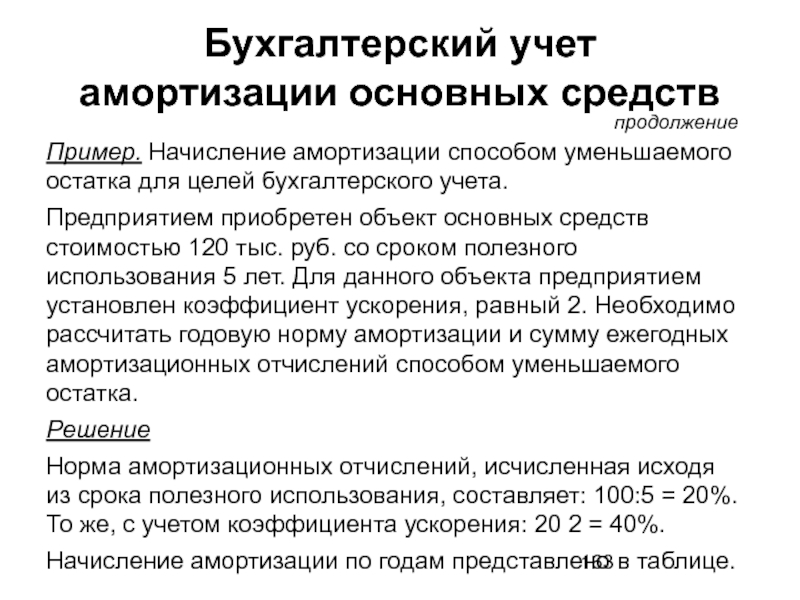

Существует множество методов расчета амортизации, но есть две основные системы: прямолинейная и уменьшающая. Прямолинейный метод является наиболее распространенным, его легко и быстро вычислить.

Расходы на амортизацию = (Стоимость – ликвидационная стоимость) / срок полезного использования актива

Здесь мы берем первоначальную стоимость актива и уменьшаем ее на его ликвидационную стоимость (оценочная стоимость актива в конце ожидаемого срока службы ). Разделив это значение на количество лет, в течение которых актив будет использоваться, вы получите сумму амортизационных отчислений за каждый год. При этом методе амортизационные отчисления одинаковы для каждого отчетного периода.

Существует несколько различных методов распределения амортизационных отчислений, включая уменьшение остатка и двойное снижение. Они следуют тому же принципу, что и прямолинейный метод, когда актив списывается на расходы в течение всего срока его службы, но с различными амортизационными расходами. Независимо от того, какой метод выбран, общая сумма начисленной амортизации должна быть одинаковой: разница между стоимостью актива и его остаточной или ликвидационной стоимостью. Разница во времени. Некоторые методы взимают большую амортизацию в начале (уменьшение остатка), в то время как другие постепенно начисляют одно и то же каждый год (прямая линия).

Разница во времени. Некоторые методы взимают большую амортизацию в начале (уменьшение остатка), в то время как другие постепенно начисляют одно и то же каждый год (прямая линия).

Амортизация в финансовой отчетности

Компания приобретает новый долгосрочный актив, который увеличивает счет актива в балансе. Это приводит к уменьшению денежных средств. Ни одна из записей не влияет на отчет о прибылях и убытках, но вместо этого стоимость актива относится на расходы посредством регулярных амортизационных отчислений в течение срока полезного использования актива.

Если компания считает, что балансовая стоимость основных средств завышена, она должна обесценить или списать балансовую стоимость актива до справедливой стоимости. Это может быть связано с неожиданным изменением рыночных условий или других обстоятельств. Справедливая стоимость представляет собой ожидаемую возмещаемую сумму. Этот процесс называется обесценением и по своей сути аналогичен внеплановой амортизации. Балансовая стоимость актива уменьшается, а отчет о прибылях и убытках относится на расходы. Эти расходы могут быть значительными, и их невозможно предсказать. Обычно они считаются разовыми для целей нормализации прибыли.

Балансовая стоимость актива уменьшается, а отчет о прибылях и убытках относится на расходы. Эти расходы могут быть значительными, и их невозможно предсказать. Обычно они считаются разовыми для целей нормализации прибыли.

Пример амортизации

Компания покупает актив за 100 000. Он может списать всю стоимость актива в первый год или списать стоимость актива в течение срока его полезного использования. Для этого примера предположим, что ожидаемый срок службы актива составляет 5 лет. Компания рассчитывает сдать этот актив на слом за 20 000 в конце его срока службы. Как влияет на финансовую отчетность компании линейный метод?

Компания отражает в своем балансе денежные затраты в размере 100 000. Следующим шагом является расчет амортизационных отчислений, понесенных каждый год, который представляет собой стоимость актива за вычетом его ликвидационной стоимости, деленную на срок полезного использования актива. Расчет принимает вид (100 000 – 20 000) / 5, что составляет 16 000 амортизационных отчислений в год.

LN в этом расчете учитывает остаточную стоимость и остаточное значение.

LN в этом расчете учитывает остаточную стоимость и остаточное значение. 000 и с оценочным сроком 10 лет или 120 периодов. В первом периоде срока ОС сумма амортизации рассчитывается следующим образом:

000 и с оценочным сроком 10 лет или 120 периодов. В первом периоде срока ОС сумма амортизации рассчитывается следующим образом: